Рентабельность – что это такое и зачем ее рассчитывать

Любая коммерческая организация существует для получения прибыли. Однако первоначальные вложения могут быть так велики, что сложно понять, насколько прибыльно предприятие. Для понимания эффективности бизнес-процессов, менеджмента, перспектив фирмы, правильности использования ресурсов применяют понятие «рентабельность».

Что такое рентабельность простыми словами

Рентабельность указывает продуктивность использования различных бизнес-ресурсов предприятия и выражает ее в чистой прибыли или убытке за заданное время. Эта величина является числовым или процентным значением и вычисляется по формуле, о которой мы поговорим ниже.

Говоря проще, рентабельность – это прибыль от каждого вложенного в бизнес рубля.

Коэффициент рентабельности один из главных показателей при анализе эффективности работы компании. Он часто дает понять, насколько хорошо работает финансовая модель и как быстро окупаются вложенные инвестиции.

Зачем рассчитывать рентабельность и о чем она говорит

Существует ряд ситуаций, в которых показатели рентабельности должны иметь большое значение. Коэффициент рассчитывают, когда нужно:

- сделать бизнес-план для оценки целесообразности вложения средств в проект;

- обосновать крупные инвестиции для понимания прогнозируемой отдачи от проекта;

- определить и допустимую вилку цен для сравнения с конкурентами и привлечения клиентов;

- проанализировать менеджмент для понимания ключевых управленческих и организационных моментов, требующих внимания;

- спрогнозировать возможную сумму выручки в следующем промежутке времени;

- подготовить к продаже компанию для определения реальной стоимости бизнеса.

Объективная оценка рентабельности возможна только при анализе показателей в динамике за разные периоды. Если коэффициент растет, значит, предприятие рентабельно. Если же наблюдается снижение и она становится меньше, то о прибыльности бизнеса говорить не приходится.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и искать возможности выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная или региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств; ;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Огрехи во внутренней организации предприятия могут стать серьезной причиной низкой рентабельности бизнеса даже при благоприятных внешних условиях.

Где взять данные для расчета рентабельности

Объективная оценка рентабельности требует учета множества показателей, каждый из которых определяется по отдельной формуле. Для расчетов используются сведенья о прибыли, выручке, капитале, активах. Все это отражено в финансовых, налоговых отчетах фирмы и бухгалтерском балансе, однако позволяет вычислить лишь общие показатели.

Глубокий анализ требует более детальных данных из той сферы, для которой проводится расчет. Например, для определения коэффициента рентабельности продукта потребуются отчеты о его себестоимости и прибыли с продаж, которые можно получить из управленческого учета или бухгалтерской аналитики.

Формула расчета рентабельности

Коэффициент рентабельности дает понимание о том, насколько эффективно используются конкретные ресурсы на предприятии. Показатель чаще выражается в процентах, но могут использоваться и конкретные единицы прибыли.

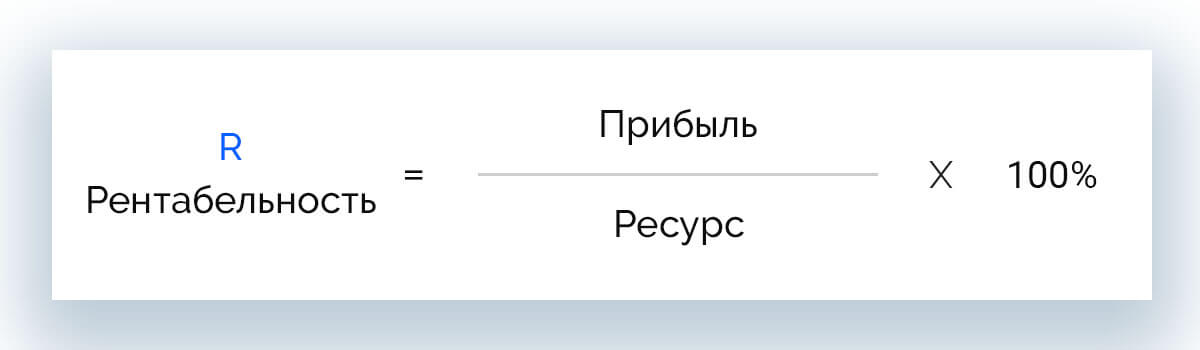

Общая формула расчета рентабельности (R) выглядит как отношение прибыли к искомому ресурсу, рассмотрим ее:

R = П / Х * 100%, где:

Х – ресурс, рентабельность которого нужно вычислить.

Эта базовая формула, ее можно применить для расчета рентабельности любого ресурса, от которого зависит прибыль предприятия.

Виды показателей рентабельности

Сколько в компании ресурсов, которые прямо или косвенно влияют на получение прибыли, столько видов показателей бывает.

- активов;

- реализованной продукции;

- товарного запаса;

- производства;

- продаж;

- основных средств;

- персонала;

- инвестиций;

- капитала;

- проекта.

В отдельных отраслях могут быть узкоспециализированные виды рентабельности, например, в сфере криптовалюты вычисляют рентабельность майнинга.

В статье разберем перечисленные виды и формулы их расчета.

Рентабельность активов

К активам фирмы относится все, что обеспечивает бесперебойную работу предприятия и прямо или косвенно приносить прибыль: деньги, сырье, оборудование, здания и т. д.

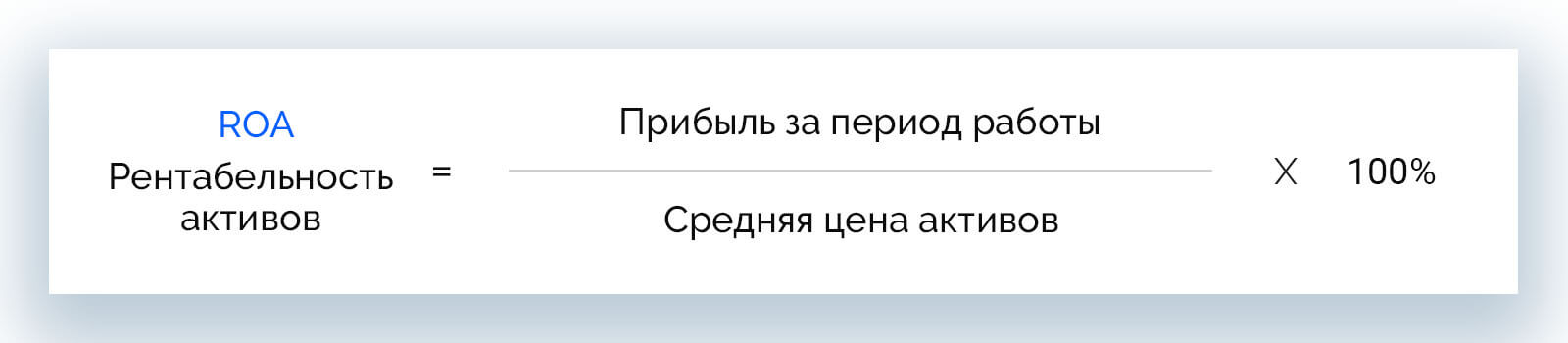

При расчете коэффициента рентабельности активов (ROA) учитываются все активы, которые использовались в нужном периоде. На основании полученных значений можно оценить, какое имущество работает эффективно, а какое требует модернизации, может быть сдано в аренду или продано.

Формула для расчета рентабельности активов – это соотношение чистой прибыли за заданный период и средней стоимости активов, которые были на балансе предприятия в тот же отрезок времени.

Активы бывают чистые, оборотные и внеоборотные.

Оборотные активы

К оборотным относятся активы, которые предприятие использует не более 12 месяцев. Они бывают собственными, привлеченными и заемными. Примеры:

- деньги в кассе и на счетах в банке;

- дебиторская задолженность;

- новое оборудование, сырье, запасы готовой продукции или товара для перепродажи, незавершенное производство;

- банковские вклады на срок не более 12 месяцев, купленные облигации, краткосрочные вексели, сберегательные сертификаты;

- купленные для перепродажи акции и другие оборотные активы.

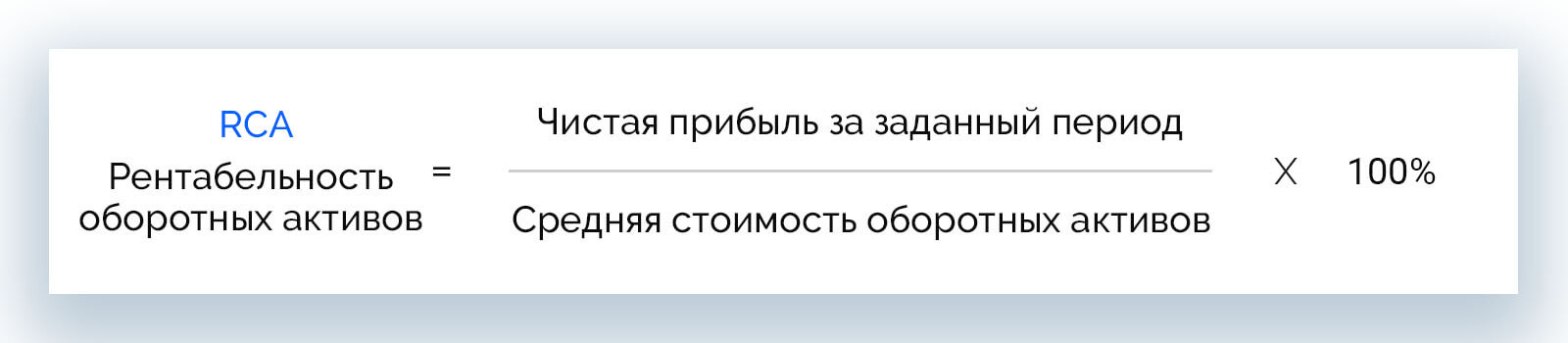

Рентабельность оборотных активов (RCA) вычисляется по формуле:

RCA = П / ОА * 100%, где:

П – чистая прибыль за заданный период;

ОА – средняя стоимость оборотных активов, которые были на балансе в заданный период.

Внеоборотные активы

Внеоборотными считаются активы, которые компания использует дольше 12 месяцев. Сюда входят:

- основные средства: недвижимость, земля, оборудование, инвентарь;

- нематериальные активы: патенты, лицензии, права собственности, торговые марки, товарные знаки, репутация;

- долгосрочные (сроком более 1 года) финансовые вложения: инвестиции, займы, кредиты.

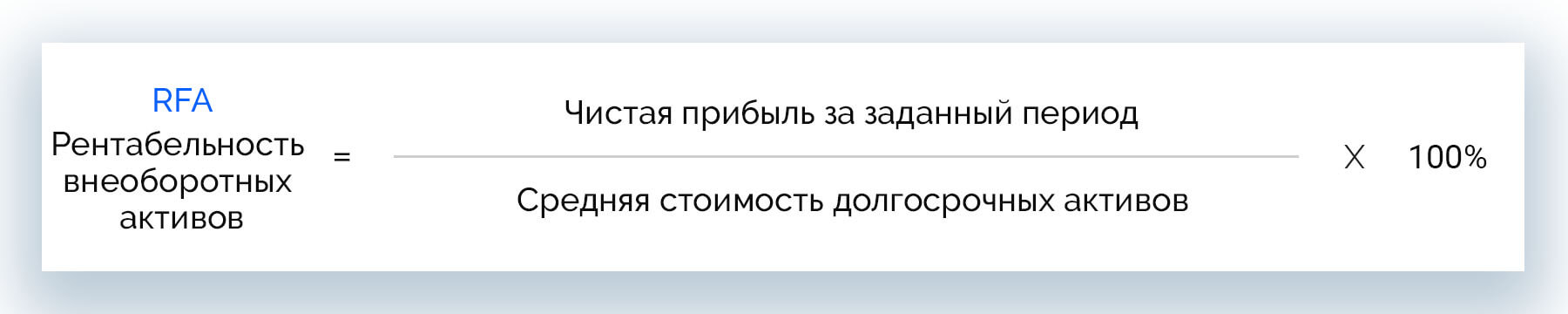

Рентабельность внеоборотных активов (RFA) равна отношению чистой прибыли за заданный период к средней стоимости долгосрочных активов на балансе в этот же период.

RFA = П / ДА * 100%

Чистые активы

Активы рассчитываются как разница между общей стоимостью активов, прав компании и ее суммарными обязательствами. Этот показатель позволяет узнать, о сумме денег, которая осталась бы на балансе предприятия, если бы ему пришлось срочно выплатить все долговые обязательства.

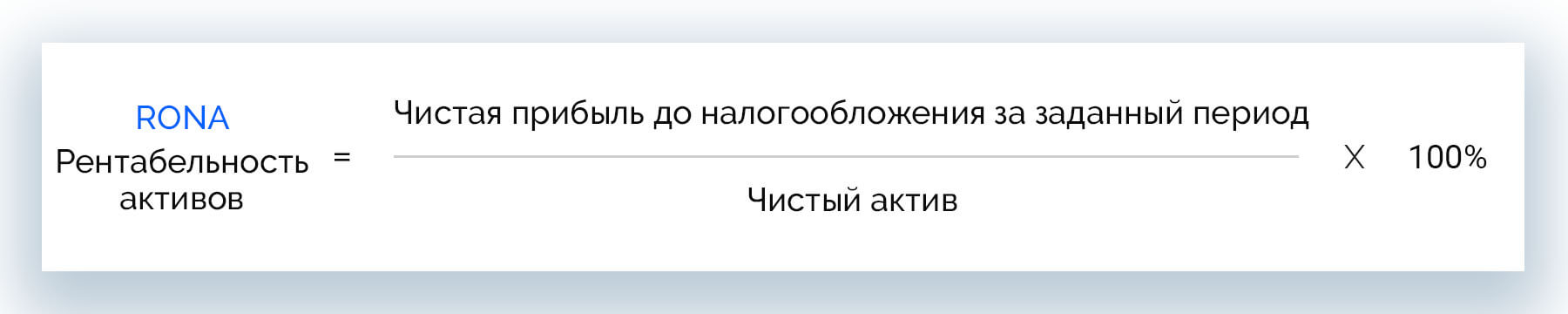

Рентабельность активов (RONA) рассчитывается по формуле:

RONA = ПДН / ЧА * 100%, где:

ПНД – чистая прибыль до налогообложения за заданный период;

ЧА – чистый актив.

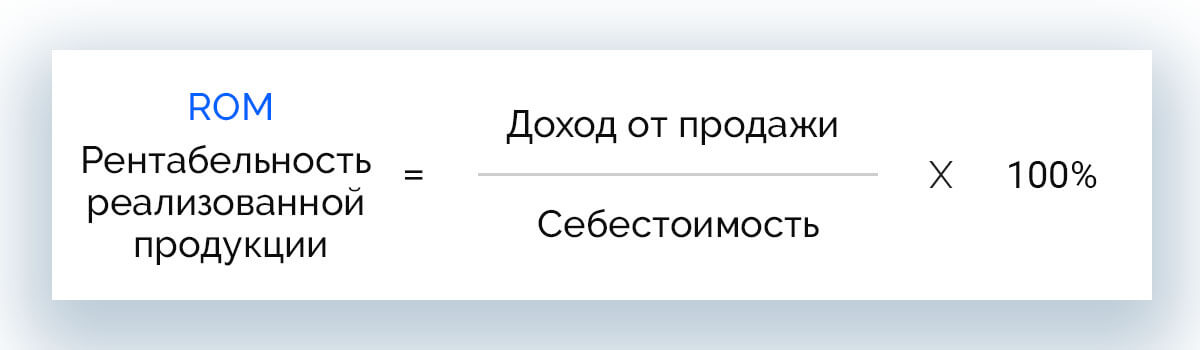

Рентабельность реализованной продукции

С ее помощью можно получить представление о выгодности продажи товаров или выпуска новой продукции. Чаще расчет проводят на этапе составления бизнес-плана, а также в процессе работы фирмы для анализа ее эффективности.

ROM = доход от продажи / себестоимость * 100%

Рассчитывать ROM можно для всей получаемой продукции, ее отдельных групп или точечно для конкретных товаров.

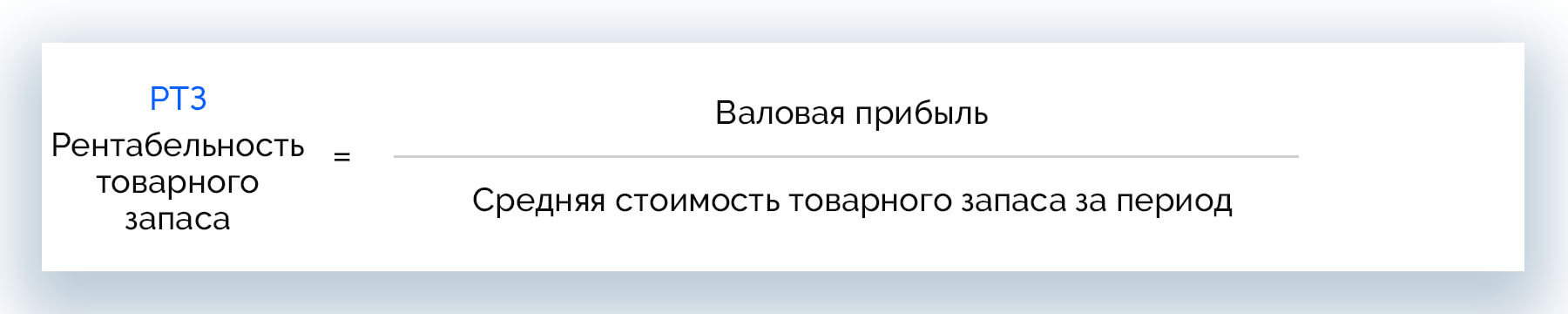

Рентабельность товарного запаса

Львиная доля капитала в торговых и производственных компаниях содержится в виде товарных запасов. Значение рентабельности в данном случае даёт понять, насколько эффективно используются финансы, вложенные в товарные запасы, и насколько выгодны такие инвестиции.

Для расчета используется две формулы. При РТЗ за год применяется следующая:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период

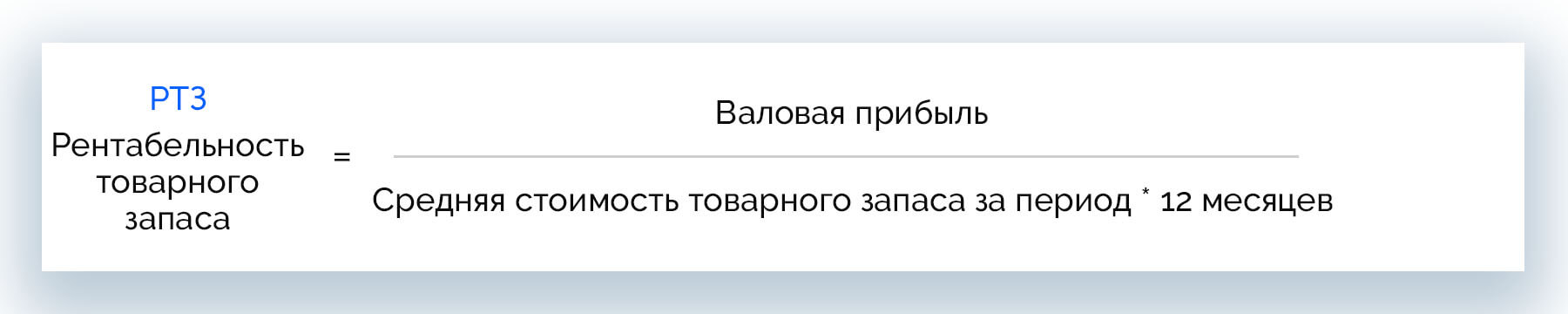

Когда нужно посчитать РТЗ за месяц, формула немного меняется:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период * 12 месяцев

Во второй формуле итоговое число умножают на 12 месяцев, чтобы привести РТЗ к годовому выражению для упрощения сравнения показателей.

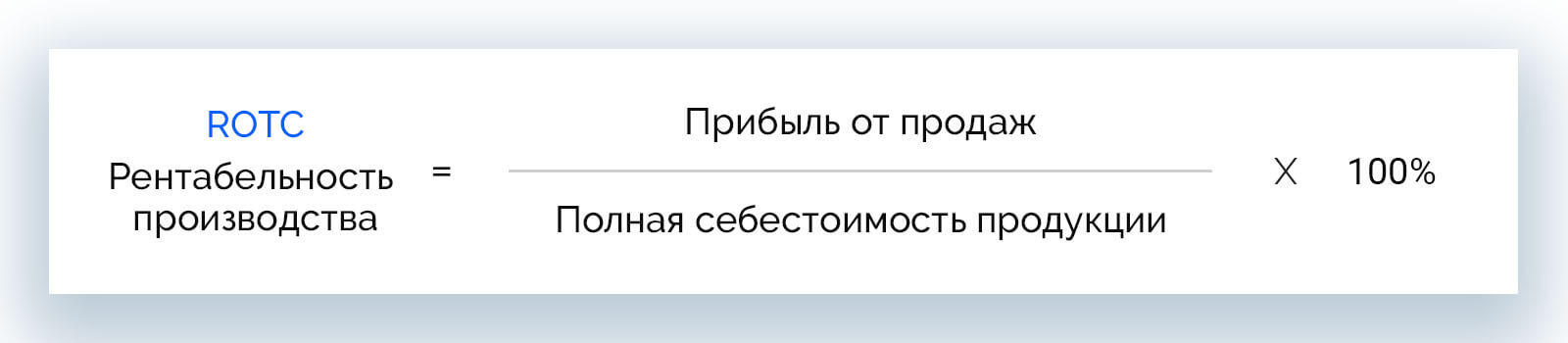

Рентабельность производства

Показатель позволяет соотнести полученную от производства прибыль с затратами на него и оценить, стоит ли вкладывать средства в развитие такого производства или лучше отказаться от этого.

ROTC = Прибыль от продаж / Полная себестоимость продукции * 100%

Рассчитывать рентабельность себестоимости (производства) важно, когда требуется делать выбор приоритетного вида деятельности, а также при работе одновременно в нескольких направлениях.

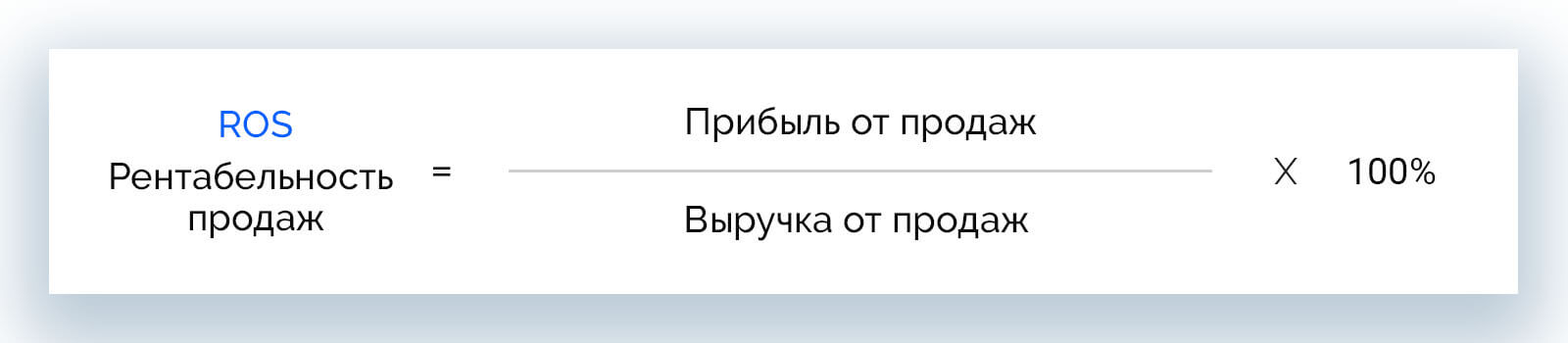

Рентабельность продаж

Расчет поможет оценить долю прибыли на один заработанный рубль, а соответственно, и текущие расходы на покупку товара, его реализацию, логистику и т. д. По результатам расчета ROS осуществляется ценообразование.

ROS = Прибыль от продаж / Выручка от продаж * 100%

Поскольку прибыль бывает разных видов (валовая, операционная, чистая), маржу можно найти для каждой из них.

Валовая

Валовая рентабельность показывает прибыльность компании. Этот показатель применяется для анализа цели и эффективности крупных предприятий, когда невозможно оценить их чистую прибыль.

GPM = Валовая прибыль от продаж / Выручка от продаж * 100%

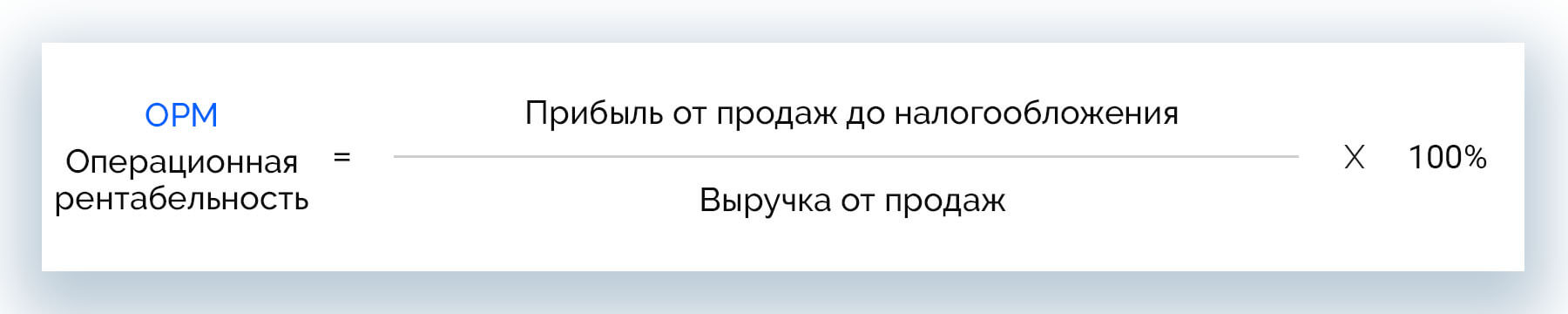

Операционная

Операционную маржу есть смысл рассчитывать в краткосрочном моменте по данным Отчета о прибыли и убытках. Она показывает эффективность предприятия с финансовой точки зрения.

OPM = Прибыль от продаж до налогообложения / Выручка от продаж * 100%

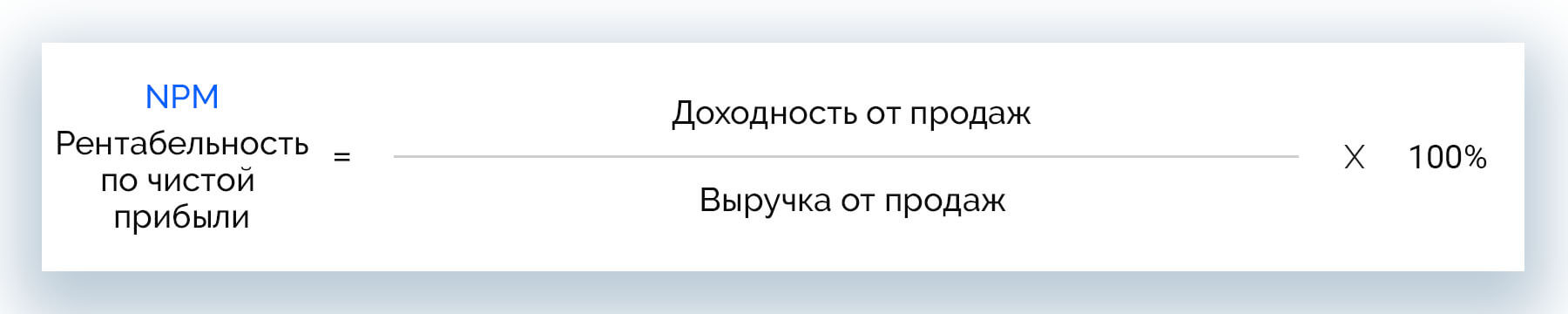

По чистой прибыли

Коэффициент по чистой прибыли указывает долю чистой прибыли в общей структуре продаж компании. Получить его можно так:

NPM = Доходность от продаж / Выручка от продаж * 100%

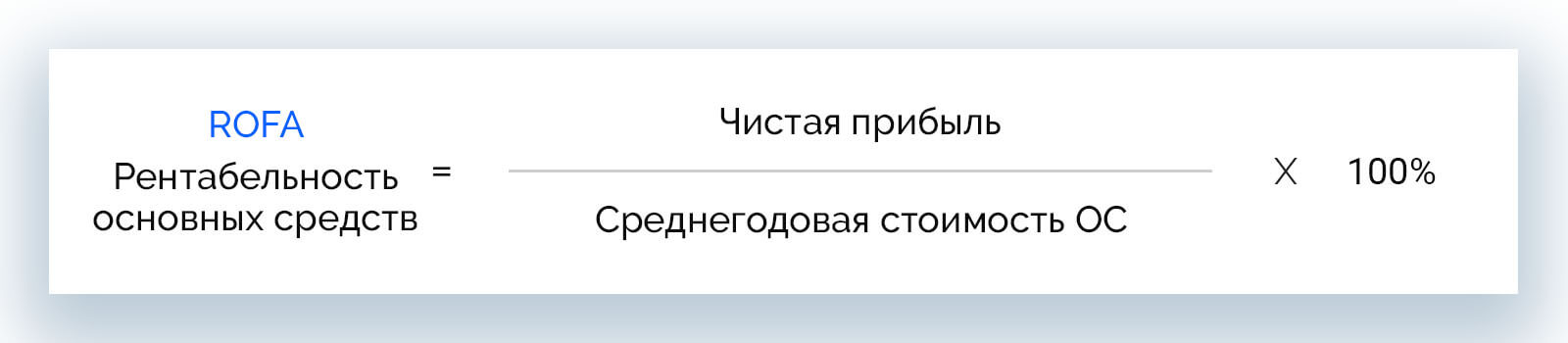

Рентабельность основных средств

Показатель отражает результативность использования основных средств, в т. ч. оборудования, находящегося на балансе компании. Если значение ROFA не дотягивает до нормы, это говорит о низкой продуктивности производственных фондов и потребности в модернизации материальной базы.

ROFA = Чистая прибыль / Среднегодовая стоимость ОС * 100%

Рентабельность персонала

Этот показатель имеет косвенную связь с уровнем доходов, затрат и прочих ресурсов, однако его значение помогает оценить, насколько эффективно в компании реализована система управления персоналом.

Распределение трудовых ресурсов в бизнесе играет главную роль, поскольку сотрудники – та база, на которой основано производство независимо от сферы деятельности. Рассчитать рентабельность персонала за определенный промежуток времени можно по формуле:

ROL = Чистая прибыль / Численность сотрудников * 100%

Рентабельность инвестиций

Показатель означает окупаемость вложений в проект в течение заданного этапа. Коэффициент рассчитывается перед стартом инвестирования для понимания целесообразности вложений и рисков, связанных с их возвратом.

ROI = Прибыль / Вложенные средства * 100%

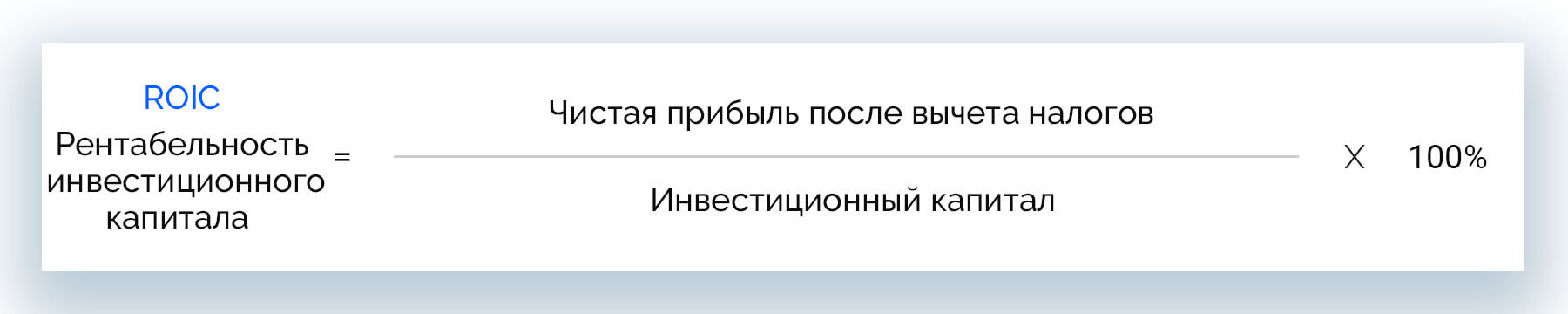

Рентабельность инвестиционного капитала

Этот показатель дает понимание о доходности, полученной на капитал, вся сумма или часть которого была привлечена со стороны.

ROIС = Чистая прибыль после вычета налогов / Инвестиционный капитал * 100%

Рентабельность маркетинговых инвестиций

Это частный случай, который показывает рентабельность инвестиций в маркетинг, в т. ч. в рекламные кампании любых продуктов (производство, франшизы, продажи, сервисы, услуги и др.).

ROMI = Прибыль от рекламы / Размер маркетинговых инвестиций * 100%

Рентабельность капитала

Имея показатели этого коэффициента, можно оценить, насколько эффективно работают деньги, которые были вложены в бизнес. В зависимости от потребности, можно вычислить эффективность использования как только собственного, так и всего задействованного капитала.

Собственного капитала

ROE позволяет рассчитать процент рентабельности собственного капитала компании.

ROE = Чистая прибыль / Собственный капитал * 100%

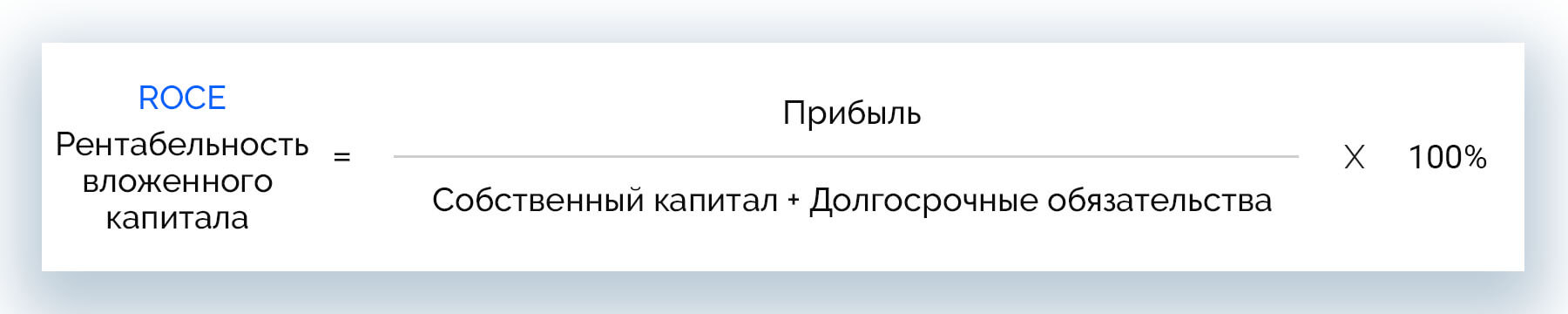

Вложенного капитала

ROCE может показать результативность работы всего вложенного в бизнес капитала. Этот коэффициент нужно знать для оценки эффективности управления капитала акционерного общества.

ROCE = Прибыль / (Собственный капитал + Долгосрочные обязательства) * 100%

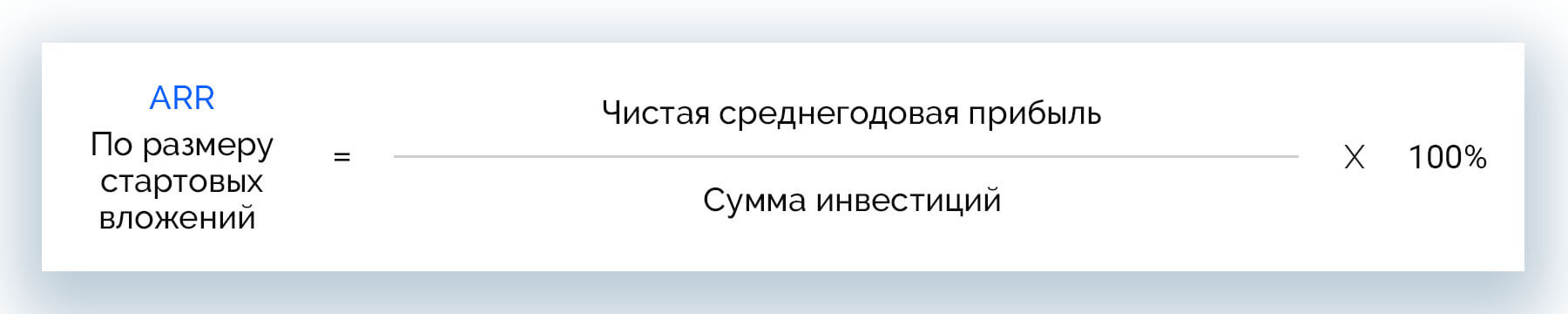

Рентабельность проекта

Рентабельность проекта или учетная норма прибыли (ARR) показывает, какую сумму можно получить за каждый рубль, инвестированный в проект. Это помогает правильно просчитывать возможную прибыль от реализации краткосрочных проектов. Важное условие – равномерные доходы.

Показатель рассчитывается тремя способами:

- По размеру стартовых вложений:

ARR = Чистая среднегодовая прибыль / Сумма инвестиций * 100%

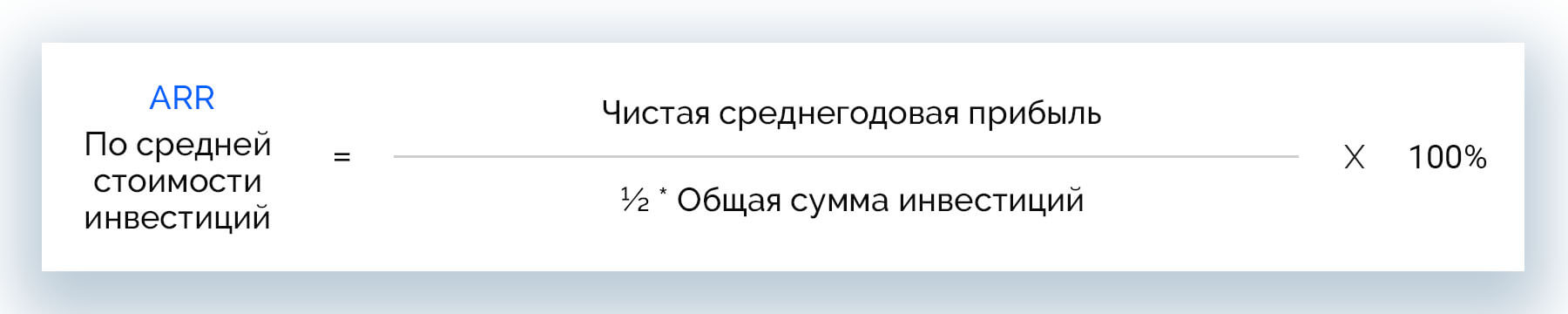

- По средней стоимости инвестиций:

ARR = (Чистая среднегодовая прибыль / ½ * Общая сумма инвестиций) * 100%

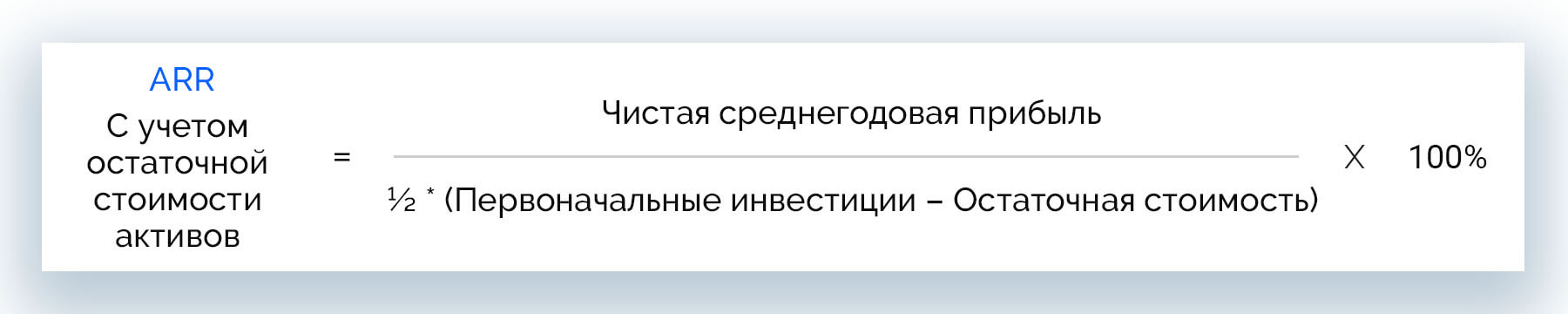

- С учетом остаточной стоимости активов:

ARR = (Чистая среднегодовая прибыль / 1/2 * (Первоначальные инвестиции – Остаточная стоимость)) * 100%

В зависимости от того, какие показатели нужно учесть, берут ту или иную формулу расчета.

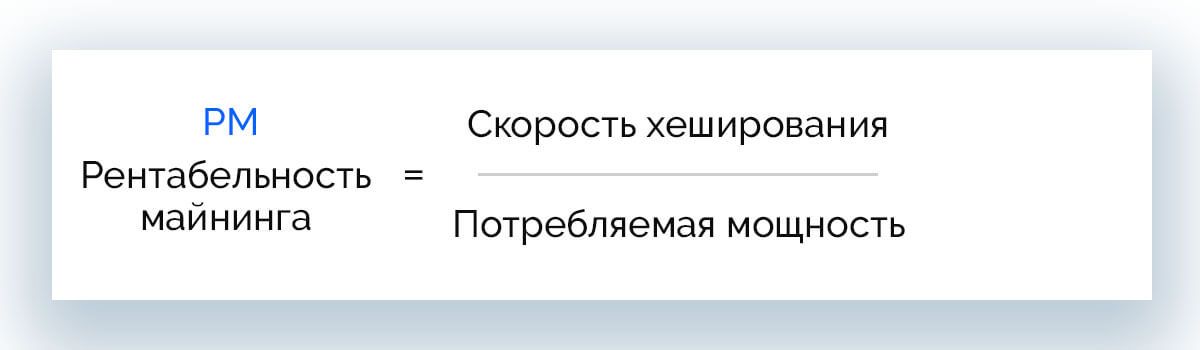

Рентабельность майнинга

Распространенность ферм майнинга криптовалюты и заманчивая цена биткоина вынуждает потенциальных инвесторов оценивать рентабельность подобных предприятий. При этом учитываются технические характеристики оборудования сети, ведь именно от них зависит, какой практический доход будет приносить ферма и как быстро окупятся вложения в нее.

РМ = Скорость хеширования / Потребляемая мощность

Анализ рентабельности

После того, как проведены расчеты и получены коэффициенты рентабельности, можно приступить к анализу. С учетом текущих задач он может быть направлен на определение экономического потенциала компании с нуля или оценку ее финансовых результатов. В финансовой отчетности применяют три вида анализа рентабельности: сравнительный, факторный и индексный.

Сравнительный анализ

Данный метод сводится к сравнению отдельных показателей рентабельности внутри компании или соответствующих показателей конкурентов. Анализ проводится в динамике, позволяет оценить эффективность бизнеса в целом и его привлекательность как объекта для инвестирования.

В ходе сравнительного анализа можно получить информацию о прибыльности компании в конкретной сфере. Также он может помочь составить картину перспектив бизнеса с учетом положения других организаций в нише.

Факторный анализ

Финансовый анализ рентабельности может предполагать факторный метод, который включает несколько моделей. Все они необходимы для выявления взаимосвязей между определяющими рентабельность факторами и делятся на 3 категории:

- аддитивные – для случаев, когда есть сумма факторов;

- кратные – когда дробное значение вычисляется путем деления факторов один на другой;

- мультипликативные – когда значение выражено произведением факторов.

Приведенные модели могут лежать в основе многофакторных комбинаций с использованием коэффициентов рентабельности.

Индексный анализ

Может применяться для анализа рентабельности независимо от сферы работы компании и организационно-правовой формы. Такой метод позволяет анализировать одно или одновременно несколько предприятий, используя следующие индексы:

- переменного состава;

- постоянного (фиксированного) состава;

- влияния структурных сдвигов.

Индексы указывают на относительные величины, которые могут свидетельствовать о любых событиях. Исследование рентабельности индексным методом показывает изменение заданных показателей в динамике за конкретный период по сравнению с предыдущими периодами.

Реальная и номинальная норма прибыли

Простой или номинальной принято называть норму прибыли без учета влияния инфляции. Со временем последняя отчасти или существенно снижает покупательную способность валюты. Можно проследить, что 1000 рублей сейчас – далеко не то же самое, что 1000 рублей 30 лет назад.

Вести учет временной стоимости валюты можно посредством дисконтирования. Когда учитывается влияние инфляции, говорят о реальной (скорректированной на индекс инфляции) норме прибыли.

Рентабельность и CAGR

Простая (номинальная) норма прибыли неразрывно связана с показателем годового темпа роста. CAGR показывает среднегодовую норму прибыльности инвестиций более чем за 12 месяцев. В этом случае в расчете участвуют значения роста показателя за несколько периодов.

Чтобы рассчитать CAGR, необходимо:

- Стоимость инвестиции в конце периода разделить на ее значение в начале этого же периода.

- Вычесть из промежуточного результата значение, возведенное в степень (1 / количество периодов).

Как рассчитать порог рентабельности

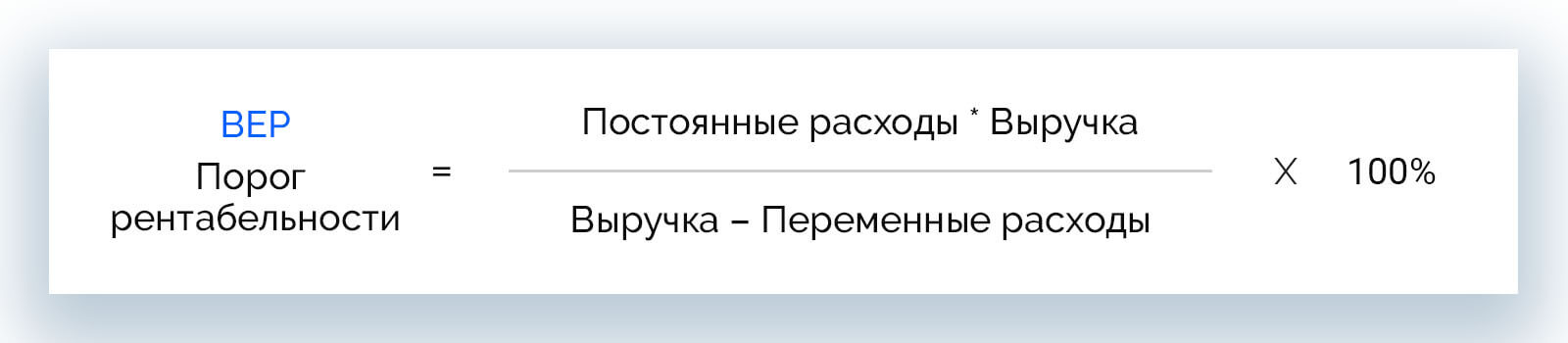

Порог рентабельности или точка безубыточности (BEP) – показатель, который стоит учитывать при расчете рентабельности. Он показывает тот уровень продаж, которого нужно добиться компании, чтобы покрыть затраты. Убытков при этом не будет, но и прибыль получить тоже еще не удастся.

ВЕР = (Постоянные расходы * Выручка / (Выручка – Переменные расходы)) * 100%

Постоянные расходы у компании есть всегда и не зависят от того, какое количество производимой продукции выпускается. Это налоги, аренда, зарплата административным сотрудникам, амортизация инструментов и т. д. К переменным относятся затраты, размер которых определяет колебание объемов производства. Это деньги, которые необходимо затратить на закупку сырья, материалов, транспортировку, зарплату производственному персоналу, уплату энергоресурсов и т. д.

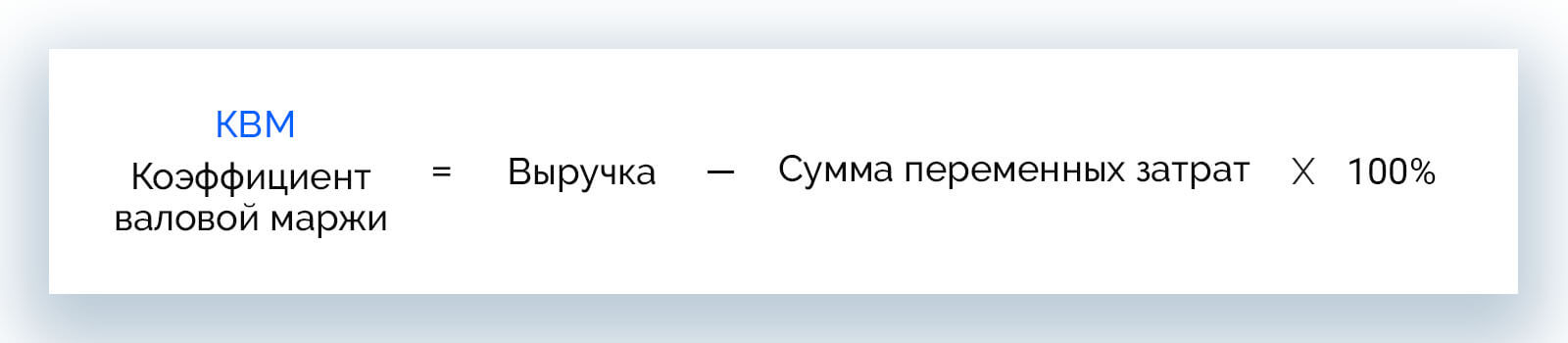

Еще один способ определить минимальный уровень продаж, сумма которых покрывает производственные затраты, – расчет на основании показателя коэффициента валовой маржи.

ВЕР = Постоянные расходы / Коэффициент валовой маржи

Коэффициент валовой маржи рассчитывается как:

КВМ = (Выручка – Сумма переменных затрат) * 100%

Зная точку безубыточности, можно оценить:

- финансовую прочность бизнеса и его составляющие;

- пути организации работы предприятия;

- выгоду инвестирования в проект и скорость окупаемости;

- стоимость продукции при увеличении или снижении объема продаж.

После того, как фирма преодолела точку безубыточности, прибыль должна превышать затраты, иначе предприятие нерентабельно, а его работа бессмысленна.

Дополнительные показатели для оценки рентабельности

Инвестируя в проект, желательно знать, на каком уровне должна быть прибыль фирмы, чтобы вложения как минимум окупились. Демонстрирует это показатель внутренней нормы рентабельности (IRR). Если его размер больше суммы капитала, бизнес можно считать перспективным. Если же размер капитала превышает IRR, проект убыточен.

Еще один важный показатель – дисконтирование денежных потоков (DCF). Он используется для составления более детального прогноза рентабельности предприятия и выбора финансовой и экономической стратегий. DCF участвует в расчетах внутренней нормы прибыли, индекса прибыльности, чистой нормы доходности и других показателей. Метод дисконтированных денежных потоков помогает определить потенциал проекта и его общую цену.

Причины снижения рентабельности

Выделяют 3 основные причины снижения показателя рентабельности:

- Падение продаж. Происходит вследствие неэффективного продвижения или снижения спроса на товары поставщика.

- Рост издержек компании. Может наблюдаться из-за повышения закупочных цен, невозможностью увеличить загрузку производства, проблем с поставками, штрафов, некорректной работы сайта.

- Чрезмерный прирост оборотных фондов. Причина может крыться в ошибках ответственных сотрудников, в т. ч. в неправильных расчетах с контрагентами.

Во всех случаях необходимо проработать решение возможных проблем в организационных и других вопросах.

Пути повышения рентабельности

Чтобы повысить рентабельность затрат, производства или целого проекта, необходимо выяснить причины низкого показателя и проработать моменты, требующие активных действий. Говоря в целом, существует несколько способов добиться более высокой рентабельности.

- Повышение качества продукта.

- Улучшение свойств продукта.

- Наращивание мощности производства.

- Создание более привлекательной упаковки.

- Снижение себестоимости без ущерба качеству.

- Сокращение затрат на ФОТ.

- Обновление управленческой структуры.

- Улучшение маркетинговой стратегии.

- Обучение сотрудников.

- Искусственное повышение рентабельности с учетом конкуренции и общей ситуации на рынке.

Самые рентабельные виды бизнеса

Говоря о теме рентабельности, нужно учитывать, что в разных сферах хозяйства разные значения коэффициента считаются нормальными. Не всегда виды деятельности с самыми высокими показателями наиболее прибыльны.

По данным Росстата, в ТОП-3 самых рентабельных направлений бизнеса 2021 года входит:

- недвижимость;

- рыболовство;

- добыча полезных ископаемых.

В отличие от перечисленных, самая низкая рентабельность у предприятий коммунального хозяйства (отрицательное значение). Финансовый сектор может похвастаться показателем в 0,7%, розничная торговля (в т. ч. онлайн) – 2,2%.

Подводим итог

Расчет коэффициентов рентабельности дает общее представление о текущем положении дел в компании и ее лучших перспективах. Однако эти значения не всегда объективно характеризуют работу компании. Например, активы имеют свойство изменять свою стоимость с течением времени, поэтому однократно проведенный расчет рентабельности может быть некорректным. Показатели при долгосрочном инвестировании, как правило, малы, а рассчитывать необходимо коэффициенты для разных условий и срока.

Нельзя ориентироваться на рентабельность как на единственный показатель эффективности работы компании. Для составления объективной картины требуется использовать дополнительные методы анализа: исследование структуры затрат, определение финансовой устойчивости и ряда других показателей.

Оценка инвестиций: методы оценки и показатели эффективности

Чтобы объективно оценить инвестиции, инвестор опирается на показатели эффективности инвестиций.

Классификация и виды показателей для оценки инвестиций

При принятии решения по инвестированию денежных средств проект оценивается по ряду показателей:

- чистая приведенная стоимость (NPV)

- индекс доходности (PI)

- индекс дисконтирования (DPI)

- период окупаемости вложений (PP)

- норма доходности (IRR)

- коэффициент эффективности (ARR)

- внутренняя норма рентабельности (MIRR)

Чистая приведенная стоимость

Инвестор ставит задачу получить максимальную прибыль от финансовых вложений. Поэтому показатель чистой стоимости проекта инвестирования является ключевым.

Он показывает количество средств, заработанных за время существования инвестиционного проекта. Чистая стоимость отражает динамику и характер денежных потоков, которые принесут вложения.

Индекс доходности

Это отношение дисконтированного дохода к размеру инвестируемого капитала. В других источниках его можно встретить под названиями “индекс рентабельности инвестиций” или “прибыльности инвестиционного проекта”.

Сложность вычисления данного индекса в том, что правильно оценить денежные поступления и ставки дисконтирования – не простая задача.

На уровень будущих денежных потоков влияют несколько факторов:

- соотношение предложения и спроса.

- ключевая ставка ЦБ.

- динамика цен на сырье.

- маркетинговая стратегия.

Индекс дисконтирования

В других источниках его можно встретить под названием “индекс доходности”. Это валовые доходы от производственных вложений. Впоследствии они делятся на дисконтированный инвестиционный расход.

Данный индекс редко применяется на практике, так как многие инвесторы не знают, как его применять.

Срок окупаемости вложений

Данный индекс показывает время, за которое вложения принесут достаточно финансов, чтобы окупить инвестиционные расходы.

Это достаточно популярный показатель для оценки инвестиций. Его популярность обоснована тем, что это наиболее доступный способ для понимания, за сколько времени организация возместит затраты.

Показатель с высокой точностью помогает планировать вложения даже там, где недостаточно устойчивая финансовая система.

Норма доходности

Представляет собой сумму, обеспечивающая отсутствие убытков. Иными словами – это процентная ставка, разница которой между притоком и оттоком финансов равняется нулю.

Показатель имеет четкий экономический смысл. В рамках оценка инвестиций он показывает возможную прибыльность, также с его помощью можно рассчитать оптимальную ставку по кредиту.

Коэффициент эффективности

Рассматриваемый показатель не дисконтирует показатель дохода. Доход будет рассматриваться коэффициентом чистой прибыли.

Данный коэффициент рассчитывается просто. Достаточно поделить среднегодовой доход на средний размер вложений. Найденный размер вложений получается, если исходную сумму вложений поделить на два с условием, что когда инвестиционный проект завершится, все произведенные затраты будут списаны.

Данный показатель часто применяется инвесторами, желающими оценить инвестиции.

Внутренняя ставка

Описываемый показатель дает понимание, насколько эффективен инвестиционный проект. В нем извлекаемся прибыль каждый год должна реинвестироваться по ставке стоимости совокупного капитала объекта инвестирования.

Использование внутренней ставки вместо нормы доходности уменьшает эффект от вложений. Не очень прибыльные вложения или норма реинвестиции будут лучше смотреться при использовании внутренней ставки. В первом случае доходы будут ощутимее, чем во втором. Выгодные вложения, для которых норма норма прибыли будет выше барьерной ставки, будут иметь более низкий показатель модифицированной внутренней ставки доходности.

Существующие методы оценки инвестиций

Без методов оценки эффективности инвестиций нельзя успешно осуществить вложение. Разработанные методики помогают отследить реальную эффективность использования инвестируемого капитала.

Методика разработки финансовой структуры – скачать

Часто выделяют четыре группы методов оценки инвестиций:

- В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

- Статистические методы, которые применяются при краткосрочном характере инвест проектов.

- Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности вложений с учетом временной стоимости денег.

- Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Также существуют 3 разновидности оценки эффективности инвестиций:

- Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

- Бюджетная оценка эффективности произведенных вложений показывает финансовые результаты для бюджетов разного уровня.

- Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

У нас на эту тему есть мастер-класс, ориентированный на собственников и руководителей, но также будет полезен всем, кто хочет научиться анализировать вложения – «Окупаются ли ваши инвестиции в развитие? Считаем и анализируем». Мастер-класс платный, стоимость указана в описании.

Доходность — это что такое и как ее рассчитать?

Каждый охотник желает знать, где сидит фазан. Эта детская поговорка как нельзя лучше описывает деятельность инвестора. Каждый владелец активов желает знать, где скрывается прибыль. В условиях бурного развития рынка инвестиций неподготовленному человеку сложно не потерять деньги.

Профессионалы для оценки рисков и эффективности деятельности используют целый спектр экономических показателей. Ключевым понятием в анализе инвестиционных проектов является доходность. Существуют такие термины, как доходность облигаций, акций, инвестиций, капитала.

Понятие доходности

Доходность – это понятие, применяемое инвесторами, для оценки результативности операций вложения. То есть это та сумма прибыли, которая останется у инвестора, после вычета всех затрат и издержек. Прибыль в этом случае – это сумма текущего дохода за определенный период и прироста капитала за тот же период. Таким образом, формулу доходности можно представить в виде:

Дох = ПП / СВ * 100 %, где:

- Дох – это доходность;

- ПП — прибыль за период;

- СВ — сумма инвестиционных вложений.

Так как доходность принято определять в процентном соотношении к величине вложений, то прибыль, деленную на сумму вложений необходимо умножить на 100%

Пример расчета доходности

Илларион Генрихович имеет в собственности недвижимое имущество – дом, стоимостью 1 млн рублей. Он решает сдать его в аренду. Стоимость аренды Илларион Генрихович установил в размере 30 тыс. рублей. Как определить доходность за год? Согласно формуле:

Доходность = 30 000 * 12 / 1 000 000 * 100 %.

Доходность от вложений Иллариона Генриховича составит 36%. Таким образом, доходность показывает отдачу капиталовложений в процентном отношении.

Как определить, хорошее вложение средств сделал Илларион Генрихович или нет?

К оценке доходности необходимо подходить логически. В первую очередь, необходимо оценить все издержки при покупке и обороте капитала. Илларион Генрихович приобрел дом за 1 млн рублей – это его издержки. Прибыль за год составила 360 тыс. рублей (30 тыс. рублей * 12 месяцев).

На первый взгляд, может показаться, что доходность в 36% — это замечательно. Но на деле, Илларион Генрихович, затратив миллион рублей, не окупил свои инвестиции за год.

При оценке инвестиций следует пользоваться одним правилом. Положительная динамика деятельности инвесторов возникает, когда выполняется условие, при котором доходность>100%.

То есть инвестиции Иллариона Генриховича станут прибыльными, только когда их доходность будет превышать 1 млн рублей.

Доходы и доходность

Прежде, чем приступить к изучению видов доходности и факторов влияния на эту самую доходность, необходимо разделить довольно близкие по смыслу понятия «доходы» и «доходность». Часто можно встретить людей, особенно новичков-трейдеров, которые смешивают 2 этих термина и путают.

Доход – это величина денежных средств, полученных в результате некой деятельности за отчетный период времени. Применимо к инвестиционной деятельности доход представляет собой величину выгоды, полученную после закрытия позиции в денежном выражении.

Например, трейдер приобрел акцию ОАО «Газпром» за 150 рублей. Перед закрытием торгов он реализовал эту акцию за 450 рублей. Его доход составил 300 рублей (450 руб. – 150 руб.) за день.

Доходность – это величина изменения стоимости активов по отношению к ее первоначальной стоимости за определенный период времени в процентах. Например, трейдер приобрел акцию ОАО «Газпром» за 150 рублей и через 4 дня продал ее за 300 рублей. Доходность инвестиций за день составит 25%. Для того чтобы ее рассчитать необходимо представить стоимость актива (акции) как 100%. Акция была продана за 300 рублей, то есть за 200% первоначальной стоимости. Таким образом, вычитаем из 200% — 100% первоначальной стоимости (издержек) и получаем 100% доходности за 4 дня. Делим все на 4 и получаем среднюю доходность в размере 25 % в день.

Факторы, влияющие на доходность

По своей структуре, факторы, влияющие на доходность, делятся на внешние и внутренние. Последние относятся к предприятию и непосредственно к производству. Внешние же факторы представляют собой совокупность факторов, на которые невозможно повлиять.

Внешние факторы

К ним можно отнести:

- политическую ситуацию в стране и в мире;

- цены на иностранное сырье и материалы; и уровень развития экономики;

- демографическую картину;

- степень инфляции;

- платежеспособность людей;

- климатические условия и прочее.

Внешние факторы, в первую очередь, влияют на цены, объем продаж продукции, стоимость материалов.

Внутренние факторы

К основным внутренним факторам относятся:

- снижение и рост производства;

- снижение объемов сбыта или же их увеличение;

- изменение цен на продукцию;

- уменьшение и увеличение себестоимости продукции;

- изменение процесса транспортировки продукции.

Все факторы, в большей или меньшей степени, влияют на прибыль предприятия, а значит, способны повлиять и на величину доходности.

Виды доходности

Для оценки уровня издержек, вложенных в хозяйственную деятельность, используют доходность. Существуют следующие виды доходности:

1. Внутренняя – доходность, при которой чистый дисконтируемый доход равняется нулю, выражается как процентная ставка.

Внутренняя норма доходности определяется при помощи уравнения:

ЧПД – чистый денежный поток за период;

НД – норма доходности.

2. К погашению – это доходность по облигациям владельца, который удерживает облигации до их погашения.

Рассчитывается так же, как и ставка внутренней доходности:

3. Текущая – это объем купонных платежей за 12 месяцев, разделенный на текущую стоимость облигаций. Этот вид используется в отношении акций и облигаций и позволяет произвести сравнение нескольких облигаций либо акций.

Вычисляется по формуле:

ТД = (НС * СК) / РС, где:

- ТД – текущая доходность акции (облигации);

- НС – номинальная стоимость (начальная стоимость);

- СК – ставка купона;

- РС – рыночная стоимость акции (облигации).

4.Дивидендная – это доходность акций, отражающая отношение дивиденда по акции к величине стоимости самой акции.

Дивидендная доходность акций вычисляется при помощи уравнения:

ДД = Д / ЦА * 100 %, где

- ДД — дивидендная доходность;

- ЦА – цена акции;

- Д – дивиденд, полученный по акции.

Доходность капитала

Доходность капитала, как правило, оценивается в годовом отношении, но для длительных инвестиций больше подходит использование такого значения, как доходность капитала.

Дк = ТД + ПК / Кпер, где

- Дк — доходность капитала;

- ТД — текущий доход за определенный период;

- ПК — прирост капитала за определенный период;

- Кпер — первоначальный капитал.

Облигации и их доходность

Для того чтобы определиться с доходностью облигаций — необходимо рассмотреть понятие «облигация», которая является одним из главных инструментов инвестиционного фондового рынка.

Облигация – это вид ценных бумаг, который подтверждает долговые отношения между кредитором (владельцем облигации) и заемщиком (тем, кто выпустил облигацию). По сути, покупка облигации представляет собой покупку долга. Так зачем же покупать чужие долги?

Облигации имеют 2 цены:

- Номинальная. Это цена при выпуске облигации, которая должна быть возвращена после истечения срока облигационного займа.

- Рыночная. Это цена, по которой эта облигация торгуется на фондовой бирже.

На рыночную цену влияет, в первую очередь, надежность вложений. Это означает, что в процессе оборота, ценные бумаги то растут в цене, то падают. Ближе к выплате по облигации ее стоимость значительно снижается.

Текущую доходность по облигации можно рассчитать при помощи простой формулы:

Дтек = (Д / К) * 100%, где:

- Дтек — доходность облигации текущая;

- Д — доход;

- К — курс облигации.

Акции и их доходность

Акция – это вид ценной бумаги, которая предполагает получение ее владельцем части прибыли компании. Обычно прибыль выплачивается в виде дивидендов. Такой доход также может быть получен в виде маржи, в случае повышения рыночной стоимости бумаги.

Акции имеют номинальную, эмиссионную, балансовую и рыночную стоимость. Каждая из них имеет свои особенности:

- Номинальная стоимость указывается на лицевой стороне акции. Общая их сумма компании не может превышать величины уставного капитала.

- Эмиссионная стоимость отражает стоимость акции при приобретении ее первым держателем, после ее размещения на фондовом рынке.

- Балансовая стоимость представляет собой результат, полученный при делении балансовой стоимости фирмы на число акций, выпущенных в обращение.

- Рыночная стоимость – это цена, по которой акция торгуется на вторичном рынке.

Акции имеют свою доходность. Такая величина – это показатель, позволяющий дать оценку размерам прибыли, полученной за время владения акцией с момента ее покупки.

Вычислить доходность акции можно по формуле:

Дакц = СК – ПК / ПК, где:

- Дакц – это доходность акции;

- СК – совокупный капитал, полученный со времени покупки акции;

- ПК – первоначальный капитал, который был вложен в приобретение акции.

Любая ценная бумага имеет свою доходность. Ее можно рассчитать по приведенным выше формулам. Но как можно узнать о доходности ценных бумаг, приобретенных на вторичном рынке неделю, час, год назад? Существует ли способ узнать, какую прибыль приобретенные акции приносили своим владельцам? С этой целью были созданы рейтинги доходности ценных бумаг.

Доходность и рейтинг

Рейтинг доходности – это рейтинг ценных бумаг, принесших своим владельцам наибольшую прибыль за предыдущий период (обычно это год). Составляется он на основании данных фондовых бирж по всему миру. В учет берется оценка инвестиционной привлекательности акций (облигаций). Согласно этой оценки ценным бумагам присваивается оценочный индекс от А+ до С-. А+ — это высочайшее качество, а С-, следовательно, очень низкое качество. Рейтинг отражает надежность ценных бумаг, доходность и выплачиваемость дивидендов. Индекс оценки от А+ до С- был разработан корпорацией Стэндард энд Пурз.

Справедливости ради, стоит упомянуть о том, что довольно часто можно увидеть рейтинги доходности в профессиональных печатных изданиях, но это не говорит об их надежности. Это лишь компетентные мнения экспертов.

Но начинающим инвесторам лучше пользоваться подобными рейтингами как шпаргалкой. В большинстве случаев высокую доходность ценные бумаги из таких списков не приносят. Но это практически всегда беспроигрышный вариант для тех, кто не гонится за сверхприбылями, но желает сохранить свой капитал и даже немного преумножить. В подобных рейтингах часто попадаются привилегированные акции. Помимо этого, рейтинг позволяет оценить ценные бумаги в динамике, просмотреть их историю, сделать анализ выгоды от приобретения и т.д.

В большинстве случаев рейтинги выглядят, как братья-близнецы. Традиционно в российские рейтинги акций попадают такие организации, как Сбербанк, Газпром, Сургутнефтегаз, МТС, Мегафон и другие гиганты.

Существуют рейтинги обычных акций и привилегированных.

Риск и доходность

Доходность – это эффективный метод качественной и количественной оценки инвестиционных вложений. У нее есть свои плюсы и минусы. Но она является незаменимым инструментом при анализе рациональности инвестирования. Доходность имеет широкое применение в экономическом анализе, позволяя взвесить решение о необходимости капиталовложения. Часто применяется совместно с показателями рисков. Инвестор при принятии решения о денежных вливаниях кладет на одну чашу весов возможные риски, а на другую — возможную доходность капитала. И если вторая чаша значительно перевешивает, то решение принимается в пользу вложения.

Можно сказать, что доходность и риски — понятия равновесные. Они всегда взаимосвязаны. Негласный закон трейдеров: чем выше риск, тем выше будет доходность. Каждый трейдер стремится уменьшить, просчитать риск и увеличить прибыль.

Так работает фондовый рынок. Каждый инвестор делает рассчеты и узнает, где скрывается прибыль.

Источник https://neiros.ru/blog/business/chto-takoe-rentabelnost-i-zachem-ee-rasschityvat/

Источник https://blog.iteam.ru/ocenka-investicij/

Источник https://www.syl.ru/article/339755/dohodnost—eto-chto-takoe-i-kak-ee-rasschitat