Тинькофф инвестиции: что это и как работает

Тинькофф Инвестиции – это структурное подразделение одноименного банка, которое занимается оказанием брокерских услуг. Соответствующая лицензия под № 045-14050-100000 была выдана регулятором 06.03.2018 – непосредственно банку. Характерной особенностью работы брокера, как и головной структуры, выступает акцент на полностью дистанционное обслуживание клиентов.

Прежде чем приступить к ответу на вопрос о том, что такое Тинькофф Инвестиции и как это работает, нужно привести еще несколько важных фактов. Во-первых, сегодня брокер входит в число лидеров российского фондового рынка по большинству показателей деятельности. Подтверждение – более 1,255 млн. активных инвесторов, получающих услуги компании.

А во-вторых, динамика изменения из численности позволяет утверждать, что такая тенденция сохранится в течение, как минимум, двух-трех лет. Что сделает позиции брокерской компании еще более уверенными в сравнении с многочисленными конкурентами.

Тинькофф Инвестиции – что это?

Как было отмечено, Тинькофф Инвестиции – это сервис оказания брокерских услуг. Он имеет государственную лицензию, выданную ЦБ России, и выступает подразделением головной финансовой организации – банка Тинькофф. Изначально – в течение 2016-2018 годов – в деятельности компании принимал участие другой крупный игрок рынка ценных бумаг – БКС-Брокер. Но после получения банком самостоятельной брокерской лицензии контроль над Тинькофф Инвестиции полностью перешел к головной структуре.

Сегодня сервис признан лучшим по версии известного тематического журнала Global Finance. Он предлагает обширный набор возможностей для инвестирования на сравнительно выгодных для потенциальных клиентов условиях. В их числе:

- круглосуточная поддержка инвесторов посредством онлайн-чата в режиме 24/7;

- разнообразные дистанционные сервисы, предоставляющие доступ с любого типа мобильных или стационарных устройств;

- удаленное открытие брокерского счета или ИИС в течение пяти минут;

- несколько вариантов тарифных планов, включая льготный – с бесплатным обслуживанием и взиманием комиссий исключительно за совершение финансовых операций;

- бесплатное пополнение и вывод средств на карты банка Тинькофф;

- доступ к покупке и продаже более 11 тысяч различных ценных бумаг и других инвестиционных инструментов;

- предоставление в распоряжение инвестора многочисленных и разнообразных аналитических и вспомогательных инструментов для эффективного инвестирования – от социальной сети Пульс до Tinkoff InvestIndex;

- услуги виртуального советника, который поможет сформировать диверсифицированный инвестиционный портфель.

Приведенный перечень регулярно пополняется новыми видами услуги и инвестиционных инструментов. Именно такой инновационный для российского фондового рынка подход выступает главной причиной успешной деятельности сервиса Тинькофф Инвестиции.

Как работают Тинькофф Инвестиции?

Характерной особенностью рассматриваемого сервиса становится полностью дистанционно обслуживание клиентов. Такое правило распространяется на все виды брокерских услуг – от открытия счета (обычного или ИИС) до непосредственной торговли ценными бумагами, валютой или другими инвестиционными инструментами.

Поэтому компания делает особенно серьезный акцент на постоянное улучшение работы трех главных онлайн-сервиса. Первый – это официальный сайт Тинькофф Инвестиции. Второй – одноименное мобильное приложение, доступное для скачивания в официальных магазинах Google Play и App Store.

Третий – это торговый терминал. Он доступен в любой точке мира, где пользователь подключен к интернету. Функционал и доступные клиенту опции гарантируют быстрое совершение любых финансовых операций в сочетании с предоставлением комплекса аналитических и справочных инвестиционных инструментов.

В остальном деятельность Тинькофф Инвестиции мало чем отличается от обычного брокера. В то же время, описанные особенности становятся наглядным объяснением причины успешной деятельности сервиса в течение нескольких последних лет.

Тарифы и условия

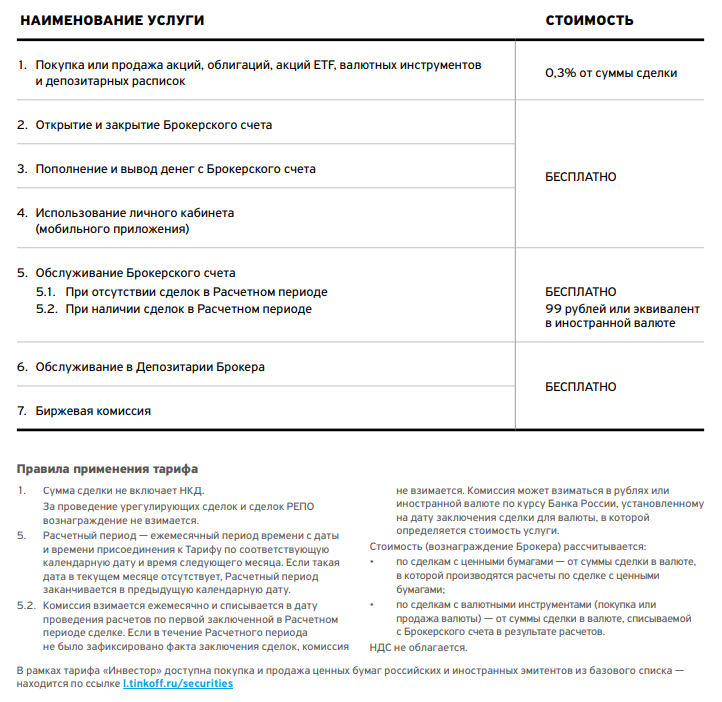

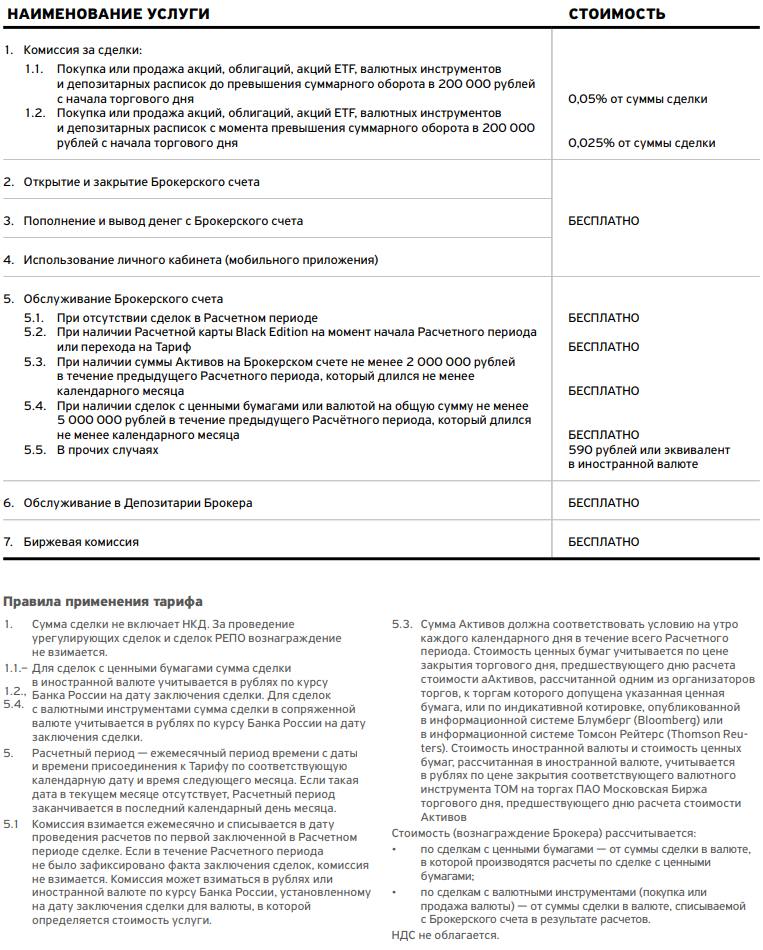

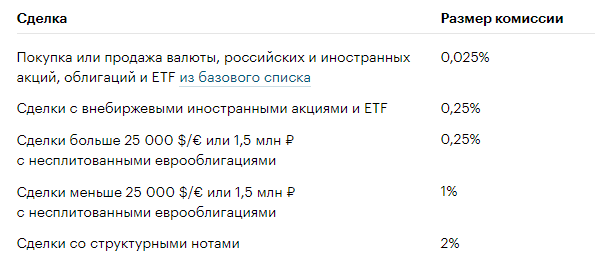

Независимо от выбранного клиентам вида счета – обычного брокерского или индивидуального инвестиционного – Тинькофф Инвестиции предлагают три варианта тарифов. Более подробные условия возможного сотрудничества показаны в таблице.

| Тарифный план | Инвестор | Трейдер | Премиум |

| Комиссия за проведение сделок | 0,3% | 0,05% | 0,025% |

| Обслуживание, рублей в месяц | Бесплатное | 290 или бесплатно при выполнении ряда требований | 3 тыс. при размере портфеля до 1 млн. руб; 990 – для 1-3 млн. руб.; бесплатно – в случае превышения 3 млн. руб |

| Операции по пополнению и выводу средств с помощью карт банка Тинькофф | Без комиссии | Без комиссии | Без комиссии |

Дополнительными услугами, которые предоставляются в рамках трех тарифов бесплатно, выступают:

- поддержка клиентов удобным способом – в чате, по телефону или электронной почте;

- доступ к базовому перечню ценных бумаг;

- онлайн-робот.

Для пользователей тарифного плана «Премиум» доступны дополнительные опции:

- персональный менеджер;

- внебиржевые инвестиционные инструменты;

- расширенный перечень ценных бумаг и других активов;

- персональная помощь со стороны сотрудников Тинькофф Инвестиции.

Немаловажным достоинством предлагаемого инвесторам сервиса становится предельно простая процедура перехода от одного тарифного плана к другому. Она занимает две-три минуты и не содержит ограничений по количеству смен. Важным уточнением выступает следующее правило: любой такой переход сопровождается запуском нового расчетного периода, что означает списание месячного тарифа за предыдущий. А потому пользоваться опцией следует аккуратно и взвешенно.

Как начать инвестировать?

Обязательным условием для покупки акций или других инвестиционных инструментов выступает открытие счета – обычного брокерского или ИИС. Первый не предусматривает каких-либо ограничений, но и не предоставляет льгот. Второй позволяет воспользоваться налоговым вычетом в размере до 52 тыс. руб. в год. Но это предполагает выполнение нескольких жестких требований, описание которых не входит в тему статьи.

В любом случае, открытие счета – это главный ответ на вопрос, как начать инвестировать в Тинькофф. Как было отмечено, процедура реализуется дистанционно одним из двух способов. Первый предусматривает использование официального сайта инвестиционного сервиса, вторая – мобильного приложения Тинькофф Инвестиции. Оба варианта занимают несколько минут и предполагают предоставление персональных данных клиента. Речь идет о паспортных реквизитах и двух сопутствующих документах – ИНН и СНИЛС.

Нужно отметить, что ответ на вопрос, как работать с приложением Тинькофф Инвестиции, практически не отличается от аналогичного по отношению к основному сайту. Дело в том, что оба сервиса имеют схожий функционал и примерно одинаковый интерфейс, естественно, с учетом специфики каждого из них.

Процедура проверки данных занимает еще 3-5 минут. После этого с новым клиентом сервиса согласовывается время встречи с курьером для подписания необходимых документов. Если речь идет о получателе услуг банка Тинькофф, заключение договора также происходит дистанционно.

После этого остается выбрать подходящий тарифный план и пополнить только что открытый счет. Если для этого используется карта банка, операция выполняется бесплатно. При задействовании ресурсов сторонних банков – счетов, карт или электронных кошельков – комиссия определяется по правилам этих финансовых организаций. Тинькофф Инвестиции выполняют пополнение совершенно бесплатно.

Достоинства и недостатки Тинькофф Инвестиций

Быстрый рост количества клиентов инвестиционного направления работы банка Тинькофф – это самое наглядное подтверждение присутствия у сервиса нескольких важных и серьезных достоинств. Однако, не обошлось и без недостатков.

- Оперативность открытия счета. Процедура занимает считанные минуты, а для действующих клиентов банка Тинькофф выполняется полностью дистанционно.

- Удобные и многофункциональные дистанционные сервисы. Большая часть специалистов относят и сайт, и мобильное приложение Тинькофф Инвестиции к числу наиболее эффективно работающих программных продуктов. Важным дополнительным плюсом становится их постоянное совершенствование.

- Несколько тарифных планов, которые заметно различаются между собой. Такое разнообразие позволяет выбрать подходящие условия сотрудничества с брокером и новичку, и опытному участнику фондового рынка.

- Отсутствие скрытых комиссий. В отличие от многих брокерских компаний, правила обслуживания клиентов, разработанные специалистами Тинькофф Инвестиций, предельно понятны. Они не содержат сложных формулировок и многочисленных пунктов, отпечатанных мелким шрифтом.

- Низкая эффективность работы робота-советника. Отмечается многими клиентами брокерской компании.

- Запоздалое обновление котировок ценных бумаг и других инвестиционных инструментов.

- Завышенный размер комиссии за совершение операций для базового тарифного плана «Инвестор», который заслуженно считается самым популярным, особенно – среди новичков.

- Ограничения доступа к ценным бумагам для двух из трех тарифов.

- Относительно регулярные сбои в работе инвестиционного сервиса. Этот недостаток касается практически всех российских брокеров, но все-таки заслуживает упоминания в числе минусом рассматриваемой компании.

- Отсутствие полноценного демо-счета Тинькофф Инвестиции. Выступает препятствием для предварительного изучения возможностей и функционала сервиса.

Несмотря на внушительные по объему списки достоинств и недостатков, нужно признать, что компания Тинькофф Инвестиции совершенно заслуженно заняла лидирующие позиции на рынке. Сервис предоставляет простой, быстрый и удобный доступ к комплексу разнообразных брокерских услуг, что компенсирует минусы, которые также присутствуют.

Тинькофф инвестиции обучение

Решиться инвестировать с нуля непросто, причем не только из-за сложностей с открытием брокерского счета или страха потерять деньги. Для новичков даже самые дружелюбные инвестиционные платформы выглядят непрозрачными. Интерфейс кажется перегруженным и не дает понимания о главном: как закрывать сделки, как ориентироваться в тарифах, когда покупать ценные бумаги, чтобы успеть получить дивиденды. Разбираться с управлением приходится параллельно с первыми инвестициями, а это – прямой путь к типичным ошибкам, финансовым потерям и выгоранию.

Лидирующий российский брокер – Тинькофф Инвестиции – имеет большой опыт в сотрудничестве с начинающими инвесторами. На основе этого опыта брокер разработал собственный бесплатный инвестиционный курс, который знакомит одновременно с площадкой, теоретическими и практическими основами инвестирования. Обучение инвестициям Тинькофф ведет в частично интерактивной форме: каждый урок завершается тестом, который нужно сдать, чтобы перейти на следующий уровень. Если же вопросы тестов кажутся вам слишком простыми, вы можете продолжить обучение на курсе «Как зарабатывать на акциях», который рассчитан на продвинутых инвесторов. Как все это работает и что входит в программу обоих курсов, разберем ниже.

Кому нужны курсы Тинькофф – и зачем их проводят?

Любому начинающему инвестору или трейдеру, который недавно вошел в торговлю ценными бумагами и еще не успел выработать навыков системного планирования и анализа, будет полезно пройти системное обучение.

Любые инвестиции имеют определенную степень риска. Рассмотрим некоторые популярные методы приумножения капитала:

| Метод инвестирования | Степень риска | Факторы риска | Перспективы |

| Прямые инвестиции в бизнес (например, в качестве соинвестора на ранних стадиях формирования компании) | Относительная (зависит от типа и перспектив бизнеса, текущей позиции на рынке, внешних факторов) | Вложить деньги в провальный бизнес; вложить все средства в 1-2 компании; вложить капитал в бизнес одной страны перед экономическим крахом; отдать средства мошенникам | Прибыль неограниченна: инвестор может подобрать любое соотношение рисков и выгоды, которое посчитает разумным |

| Покупка быстрорастущих активов (криптовалюта, NFT и т.д.) | От средней до высокой | Купить «раздутые» активы, которые уже прошли свой пик и будут только падать; вложиться в активы, неинтересные крупным инвесторам; пережить крах ниши; отдать средства мошенникам | Неограниченная прибыль при удачном выборе активов. Прогнозировать доходность, как при инвестициях в бизнес, практически невозможно |

| Покупка акций на свои средства | От средней до высокой | Потерять средства на отказе от диверсификации портфеля; понести убытки из-за ошибок при оформлении сделки; понести убытки из-за пропущенных маркеров для краткосрочных сделок | Относительно предсказуемая прибыль при высокой диверсификации портфеля, одновременном вложении в акции и другие ценные бумаги (например, облигации с гарантированной доходностью) |

| Маржинальная торговля (покупка акций с кредитным плечом) | Высокая | Понести большие убытки из-за торговли в кредит; потерять средства на комиссиях, неочевидных для новых участников торгов | Возможность высокой прибыли при небольшом стартовом капитале |

| Фьючерсы, опционы и другие производные финансовые инструменты | Высокая | Понести убытки из-за непонимания принципа работы фьючерсов и опционов; понести убытки из-за неверных прогнозов: возможности прервать сделку у инвесторов, использующих сложные финансовые инструменты, ограничена | Быстрая прибыль в короткий срок |

| Торговля валютными парами на Forex | От средней до высокой | Потерять средства на неверных предсказаниях валютного курса; потерять депозит на ошибках применения производных финансовых инструментов | Потенциальная высокая прибыль при небольшом стартовом капитале и огромных рисках: точно предсказывать движения валютных пар очень сложно |

| Финансовые пирамиды | Крайне высокая | Отдать средства мошенникам | Прибыль возможна только на ранних этапах формирования пирамиды, и преимущественно для организаторов |

Очевидно, что торговля акциями (как со сложными финансовыми инструментами, так и без) – наиболее эффективная стратегия для долгосрочного инвестирования. Но и порог входа выше, чем у стихийного инвестирования в бизнес, пирамиды и модные быстрорастущие активы. Первые неудачи навсегда отбивают у начинающих трейдеров интерес к биржевым сделкам.

Для Тинькофф Инвестиции обучение – это способ «вырастить» сильную, перспективную клиентуру, способную зарабатывать на акциях и участвовать в формировании рынка. Инвестиционные курсы должны помочь инвесторам проводить прибыльные сделки на большие суммы, правильно использовать дополнительные инструменты и кредитное плечо. Это хорошая возможность не только для новичков, но и для трейдеров, которые уже зафиксировали первую прибыль, но еще не чувствуют себя комфортно на бирже.

А может, попробовать другие курсы?

Интенсивное обучение полезно для новичков, но сориентироваться в наплыве противоречивых сведений без проводника очень сложно. Любому инвестору нужна точка старта, а это именно то, что дает Тинькофф новым участникам. Вам не нужно ничего знать, чтобы начать, и не потребуется обращаться к дополнительным источникам, чтобы пройти тестирование. Если говорить о соотношении время-цена-эффективность, то вариант от Тинькофф Инвестиций однозначно наиболее интересен.

Ещё одна причина выбрать Тинькофф – популярность брокера на российских площадках. Так, на Московской бирже этот брокер занимает первое место по активным брокерским счетам и ИИС для частных лиц – то есть, по количеству участников, которые не просто создали аккаунты, но регулярно занимаются торговлей. Почему же российские инвесторы выбирают Тинькофф? Среди очевидных причин:

- комфортные тарифы

- интуитивный, простой в освоении интерфейс

- отзывчивая поддержка 24/7 без праздников и выходных

- закрытые акции для участников платформы с раздачей ценных бумаг

- робот-советник, бесплатные курсы и другие инструменты для быстрого освоения платформы.

Но даже если вы выберете другого брокера, курсы Тинькофф будут вам полезны. Их задача – погрузить участников в мир фондового рынка, познакомить с его ключевыми терминами и явлениями.

Курс «А как инвестировать»: первые шаги в онлайн трейдинге

Чтобы получать регулярный доход от акций, не нужно быть экономистом или иметь доступ к эксклюзивным инсайдам. Это доказал брокер Тинькофф Инвестиции, представив курсы, которые дают все инструменты, чтобы выйти на прибыль с нулевым опытом – в том числе участникам, максимально далеким от биржевой торговли.

Поэтапное обучение для начинающих в Тинькофф Инвестициях проводит по всем основным моментам трейдинга:

- Как сохранить капитал с инвестициями в акции и ценные бумаги.

- Как собрать диверсифицированный инвестиционный портфель, в каких пропорциях закупать ценные бумаги для первых инвестиций.

- Как строить собственную финансовую стратегию, ориентируясь на общую рыночную ситуацию и последние новости.

- Как выбрать квалифицированного брокера и не отдать деньги мошенникам.

- Как действовать в кризисные ситуации и минимизировать убытки в откровенно неудачных обстоятельствах.

Если вы читаете «Тинькофф Журнал», то уже знакомы с авторами курса: это эксперты, которые ежедневно делятся с подписчиками секретами личного инвестирования и управления финансами. Курс разработан в том же стиле, что статьи из «Журнала»: понятный, простой текст без воды плюс полезные иллюстрации.

Как приступить к занятиям

Бесплатные курсы доступны в одном из трех форматов:

- В отдельном приложении «Учебник Т-Ж: как богатеть» для смартфонов

- В официальном мобильном приложении брокера (Еще – Инфо – Учебник инвестиций)

- С любого браузера по ссылке в Тинькофф Журнале.

Содержание курсов одинаковое независимо от платформы, так что выбирайте то, что удобно.

Все уроки в Тинькофф Инвестициях проходятся за 10-15 минут. Курс не требует вложений: вам не нужно покупать реальные ценные бумаги и совершать с ними операциями, чтобы добраться до последней главы. После каждого урока идет обязательный тест. Если ошибетесь – ничего страшного: пересдать его можно немедленно. Завершает курс общий экзамен по всем темам, который блокируется на 24 часа, если с первого раза не набрать проходной балл: 14 из 15. Помимо блокировки, никаких других «наказаний» за недобор нет: вам не придется платить за пересдачу или повторно проходить тесты из основных уроков.

Чтобы начать обучение, вам не требуются:

- опыт и знания (все будет на курсах)

- ценные бумаги и капитал на брокерском счету

- готовность соглашаться на дополнительные услуги, например – на информационную рассылку от Тинькофф.

Хотя уроки и короткие, пройти курс в один заход не получится: новые занятия открываются раз в 2-3 дня. Настоятельно рекомендуется подписаться на уроки по электронной почте: по статистике пользователи, получающие уведомления, имеют больше шансов закончить обучение в короткий срок.

Перед стартом курса платформа предложит сразу сдать финальный экзамен, если вы уверены в своих силах. Попробуйте: если получится, то сможете «перескочить» несколько ступеней базовой теории и сразу приступить к бесплатному обучению на продвинутом уровне.

Еще один любопытный момент: иногда за стартовые курсы Тинькофф можно получить подарочные пакеты акций, но из приложения вы об этом не узнаете. Обратитесь в поддержку, чтобы узнать, актуальна ли промо-акция на данный момент.

Программа курса

Обучение начинается с вводной части, которая знакомит читателя с преимуществами инвестирования и объясняет, почему в наше время каждый должен уметь распоряжаться личными финансами. После знакомства с самыми базовыми понятиями и порцией мотивации стартует основная часть: 9 уроков, 9 тестов.

| № | Урок | Содержание |

| 1 | Во что и как можно вложиться | Как устроена фондовая биржа, чем занимаются ее участники, и какие отношения их связывают. Основные инструменты для покупки и продажи. |

| 2 | Выбираем брокера | Зачем на бирже нужен брокер, почему он берет комиссию и на что она идет. Как заключаются сделки на бирже, и как не отдать средства брокерам-мошенникам. |

| 3 | Откройте еще и ИИС | Разница между брокерским счетом и индивидуальным инвестиционным счетом. Преимущества каждого типа счета, выгода ИИС для частных инвесторов. |

| 4 | Облигации: как дать в долг и заработать | Как получать прибыль с низким уровнем риска на облигациях. Почему облигации работают, как выбирать лучшие ценные бумаги для себя и строить долгоиграющие планы с учетом сроков выплат по облигациям. |

| 5 | Акции: становимся совладельцами бизнеса | Что такое акции и как они приносят доход. Спекулятивная торговля, дивиденды, права акционеров. Почему акции – рисковый, но выгодный инструмент. |

| 6 | Фонды: как легко вложиться в сотни компаний | Что такое инвестиционные фонды и как они растут. Когда стоит вкладываться в фонды, как получать от них постоянную прибыль. |

| 7 | Как собрать портфель, в котором всего хватает | Методы сбора сбалансированного диверсифицированного портфеля с примерами. Как набирать балансный портфель с небольшим капиталом, есть ли смысл стремиться к идеальному балансу. |

| 8 | Какие налоги платит инвестор и как платить меньше | Все о налоговых режимах и вычетах для инвесторов. Какой доход облагается налогом и как сократить ежегодные выплаты, оставаясь в рамках закона. |

| 9 | Как инвестировать системно | Что такое сложные проценты и как строить на них системную прибыль. Баланс между личным и трейдерским бюджетом. Основные принципы отслеживания и ребалансирования инвестпортфеля. |

Этих знаний достаточно, чтобы начать оформлять взвешенные, мотивированные сделки на бирже, прикрывая потенциальные риски страховыми мерами. Чтобы проверить себя, не забудьте пройти оригинальный итоговый экзамен от платформы.

Как закончить курс

Последний этап тренинга – текстовый квест с интересной целью. Вместо того, чтобы отвечать на скучные теоретические вопросы, вы будете давать полезные советы игровому персонажу Валере, который мечтает накопить на квартиру. Если вам удастся провести Валеру к финансовому успеху (то есть, допустить не больше одной ошибки: инвестиции любят точность!), то курс будет считаться пройденным.

При прохождении теста не пытайтесь давать ответы, опираясь только на теорию и текущий контекст: представляйте ситуацию целиком. Это как в жизни: графики акций и валютных пар движутся не в вакууме, решения нужно принимать с учетом внешних факторов, постоянно меняются. Этот принцип делает личное инвестирование таким сложным – но и таким увлекательным!

Если допустите 2 или более ошибок, через сутки можно будет попробовать заново. Не тратьте это время зря: сервис подсвечивает ошибки в тесте красным, объясняет слабые места выбранных стратегий и дает ссылки на нужные уроки для начинающих в приложении или на сайте. Перечитайте теорию, и в следующий раз вы уже точно дадите правильный ответ – тем более, что ситуации используются те же самые, и у вас будет время рассмотреть их с разной стороны.

Успешно сдали экзамен? Отлично! Теперь можно поделиться успехом в соцсетях, а еще – перейти к продвинутой части обучения.

Курс «Как зарабатывать на акциях»: знакомство с фундаментальным анализом

Начать инвестировать с нуля может каждый. Но чтобы получать прибыль больше среднего уровня и свободно ориентироваться в рисковых инструментах, нужны специальные знания. Этому посвящен второй этап бесплатных инвестиционных курсов от Тинькофф, который открывается только после успешной сдачи финального теста «А как инвестировать».

На продвинутых курсах вы научитесь:

- самостоятельно определять перспективные и рискованные акции

- отбирать активы по фундаментальному анализу и находить предложения раньше, чем до них доберутся роботы-советчики

- оценивать эффективность рекомендаций инвестиционных консультаций и составлять собственные прогнозы

- ежегодно обгонять по выручке индекс S&P – главный индекс мировых компаний, рост которого соответствует среднему росту рынка.

Этот курс необязателен к прохождению, если вас устраивает среднерыночная прибыль, и вы готовы следовать за ботом или индексом. Но если вы хотите добиться максимальной потенциальной прибыли для капитала, обязательно переходите на следующую ступень. Это один из наиболее сбалансированных стартпаков для «умного» инвестирования среди русскоязычных курсов – как платных, так и бесплатных.

Программа курса

Из-за того, что в продвинутом курсе больше материалов, он доступен только в браузере. В остальном система похожа: введение (в этот раз его посвятили ключевым рискам акций), затем уроки с тестами, которые открываются постепенно.

| № | Урок | Содержание |

| 1 | Как устроена финансовая отчетность | Где находить реальные финансовые показатели компаний и как ими пользоваться. |

| 2 | Дополнительные компании и текущий долг | Зачем компаниям активы и как их найти, как выявить неочевидные долги. Как использовать знания о реальном капитале предприятия. |

| 3 | Отчеты о прибылях и упадках | Как использовать финансовые отчеты для анализа механизмов заработка компании. Дополнительные факторы для повышения информативности отчетности |

| 4 | Отчеты о движении денежных средств | Сравнение понятий «денежный поток» и «чистая прибыль». Как узнать реальную прибыль компании. Как предсказать, сможет ли предприятие выплатить дивиденды. Стоит ли вкладываться в предприятия с негативным денежным потоком. |

| 5 | Оценка компании по активам | Как выявлять дешевые ценные бумаги и ловить редкие предложения. |

| 6 | Качественная оценка предприятия | Как и зачем изучать всю отрасль перед покупкой ценных бумаг. Как совершать быстрые сделки и ориентироваться в большом объеме информации. Как воспринимать корпоративные презентации. |

| 7 | Владельцы компании | Почему важно проверять реальных владельцев предприятия. Как распознавать инсайдерские продажи и как на них реагировать. |

| 8 | Дивиденды | Кому стоит покупать акции для дивидендного дохода. Когда лучше воздержаться от «доходных» акций. |

| 9 | Налоги для инвестора | Обязательные налоги для трейдеров. Условия для сокращения подоходного налога. Налоговый возврат и другие инструменты для снижения налоговых выплат. |

| 10 | Сбалансированный портфель | Сколько акций нужно инвестору для диверсификации портфеля. Как распоряжаться долями и компенсировать риски. Как не надо делать: типовые риски самостоятельного инвестирования для неопытных трейдеров. |

Курс дается в той же легкой, понятной манере, знакомой читателям Тинькофф Журнала. Но плотность теории здесь на порядок выше. Некоторые сведения нужно искать самостоятельно в интернете. Кроме того, для ответа на отдельные вопросы нужно будет провести расчеты показателей. Готовых ответов нет, угадать не получится. Зато, как и раньше, курс подсветит красным все неправильные ответы, и даже предложит схемы для расчетов.

Программа завершается тестом «Помогите Сереже запрыгнуть на инвестракету». Как и в прошлый раз, все задания вплетены в канву цельной истории, поэтому не нужно воспринимать экзамен как перечень абстрактных теоретических вопросов. В этот раз будет на порядок больше практики, так что обязательно перепроверьте результаты: двух ошибок достаточно, чтобы экзамен заблокировался на 24 часа.

А что дальше?

Во-первых, можно приступать к инвестированию – особенно если вы решили пойти по пути покупки ценных бумаг с небольшим уровнем риска. Во-вторых, можно продолжить обучение, ведь теперь все знания будут ложиться на крепкую теоретическую базу.

Тинькофф предлагает разные форматы дальнейшего бесплатного обучения:

- официальный канал Tinkoff Private Talks на Youtube

- новостные каналы Инвестиций во всех крупных соцсетях и Телеграме

- контент-платформа Тинькофф Журнал

- свободная инвестиционная социальная сеть «Пульс» и т.д.

Все это позволяет добиться эффекта погружения в рынок, который важен для осознанных инвестиций.

Тинькофф инвестиции – простой доступ к торговле на фондовом рынке

С целью охвата максимально широкой аудитории брокеры снижают входной порог в трейдинг. На Форекс работать можно, начиная буквально с пары долларов на счету, а регистрация выполняется удаленно. По тому же пути идет и фондовый рынок: нужны новые клиенты. Чтобы охватить аудиторию по максимуму, доступ к торговле акциями постоянно упрощается. Сегодня будем изучать решение от Tinkoff, разберемся что такое Тинькофф инвестиции, как это работает также рассмотрим.

Забегая наперед, отмечу, что упрощается только техническая составляющая торговли на фондовом рынке. Покупать акции действительно становится несложно, но выбор актива и момент покупки остается сложной задачей. Это нужно понимать начинающим трейдерам и инвесторам.

Чем Тинькофф полезен инвесторам, работающим на фондовом рынке

Этот банк удобен тем, что позволяет из личного кабинета покупать бумаги компаний по всему миру, поддерживается работа с акциями ETF фондов. Ранее Тинькофф работал в связке с БКС, клиенты получали доступ к фондовому рынку через него. Но весной 2018 г. Tinkoff была выдана лицензия брокера и сейчас работа ведется через него.

Активно идет рост клиентской базы. Если в августе 2018 г. брокер занимал 5-е место по числу зарегистрированных клиентов, то в апреле 2019 г. уступает лишь Сбербанку. Менее чем за год клиентская база выросла вчетверо.

Удобно то, что для физических лиц предусмотрена удаленная регистрация (если они уже являются клиентами банка). Если нет, то курьер привезет все нужные документы по вашему адресу, на порядок удобнее, чем открывать счет при визите в офис.

Полезные детали

Из особенностей инвестиций в фондовый рынок с Тинькофф отмечу:

- Максимальную простоту. Не нужен ни QUIK, ни МетаТрейдер, ни NinjaTrader. По сложности приобретение акций напоминает покупку товара в интернет магазине. Выбираете тип актива, задаете объем сделки и отправляете заявку.

- Доступ к зарубежным торговым площадкам. Есть выход на NYSE, NASDAQ, LSE (лондонская биржа).

- Доступны сотни акций, в том числе ETF, можно инвестировать в облигации. На тарифе Премиум и вовсе обещают свыше 10 тыс. инструментов фондового рынка из 30 стран мира. Правда, перечень активов не приводят, ссылаясь на положения ФЗ 39, а именно статьи 51.1

- Тарифы на первый взгляд выше, чем у конкурентов, но в банке говорят, что это связано с отсутствием скрытых комиссий. Об этом мы еще поговорим отдельно.

- Ввод и вывод средств с банковского счета на брокерский выполняется без комиссий со стороны компании.

- За приложение для смартфона для работы на фондовом рынке платить не придется.

За счет овердрафта реализован мгновенный вывод средств на карту. Предложение выглядит очень интересно, но есть и негативная сторона – об этом также поговорим ниже. После беглого знакомства сервис Tinkoff инвестиции выглядит как минимум интересным предложением.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

- Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

- Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке . Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

Тарифы

Выделяют 3 типа тарифных планов:

- Инвестор – для начинающих работать с фондовым рынком. За обслуживание берут 99 рублей, но только в те месяцы, когда ведется торговля, в остальное время деньги не списывают. Комиссия при покупке и продаже акций, облигаций, ЕТФ равна 0,3%. Если раньше с ExchangeTradedFunds не сталкивались, полезной будет статья, что такое ETF фонды.

- Трейдер – тариф подойдет тем, кто активно торгует. Плата за обслуживание счета возрастает до 590 рублей в месяц, но ее можно снизить до 0, если вы являетесь владельцем карты Tinkoff Black Platinum. Также плата не взимается при обороте свыше 5 млн. руб./мес. или при балансе брокерского счета от 2 млн. руб. В месяцы с нулевой активностью деньги не списывают. Комиссия 0,05%, до 0,025% она снижается только при достижении оборота в 200 тыс. руб. с начала дня.

- Премиум – ориентирован на крупных инвесторов. За таким клиентом закрепляется личный менеджер, по запросу выдается аналитика. Ключевым на мой взгляд является максимальное количество доступных для торговли активов – их больше 10000. Также брокер сопровождает клиента до получения статуса квалифицированного инвестора.Комиссия от 2% (при работе со структурными нотами) до 0,025% при покупке отечественных и зарубежных акций и прочих инструментов фондового рынка.

Клиенты, открывавшие брокерский счет до 15.05.2018, должны заново сделать это. До этой даты учетная запись создавалась в компании БКС, после – в брокере Тинькофф.

Что касается премиального тарифа, то он явно не для всех. Чтобы воспользоваться им, нужно купить бумаг как минимум на 6 млн. рублей. Еще один вариант – имущество инвестора должно оцениваться как минимум в 6 млн. рублей (сюда входят деньги на депозитах в банке, обезличенные металлические счета, ценные бумаги). Также Премиум тариф доступен инвесторам, прошедшим профильное обучение. Статус должен подтверждаться бумагами FRM, GIIA, CFA, подойдет также сертификат аудитора, страхового актуария.

Если обзор тарифных планов ясность не внес, и определиться не можете – банк позволяет бесплатно сменить их неограниченное количество раз. Учтите только, что при каждой такой операции меняется начало отчетного периода и плата за обслуживание списывается при первой сделке. То есть постоянно «прыгать» между тарифными планами невыгодно – больше потеряете на стоимости обслуживания.

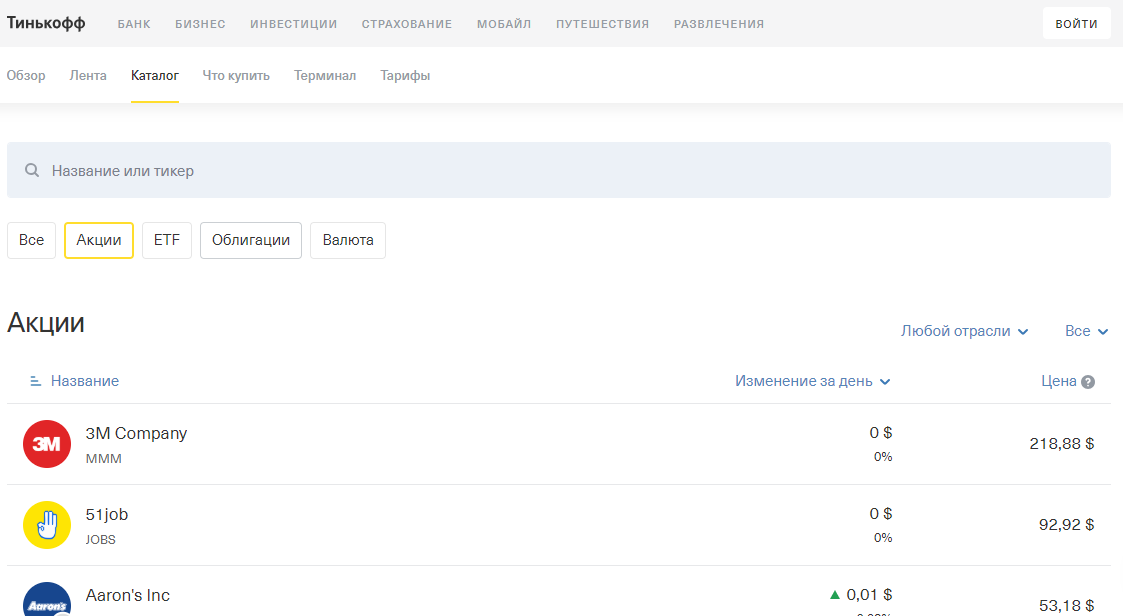

Торговля с Тинькофф

Выше уже отмечали, что отдельного торгового терминала здесь нет. После входа в личный кабинет во вкладке Каталог находятся все группы активов – акции, облигации, валюта, ETF. Тут же можно ознакомиться с рекомендациями, что следует покупать, почитать обзоры. В каталоге есть фильтры по отраслям, изменению цены за день – все стандартно.

Что касается того, как купить акции, то указывается нужная бумага, объем сделки. Остается только нажать кнопку для приобретения бумаги. Комиссия рассчитывается автоматически в этом же окне, а оплачивается покупка либо с банковской карты, либо с брокерского счета. Сделка обязательно подтверждается вводом кода из СМС. Пока этого не сделаете, деньги не спишутся и бумаги не будут куплены.

При торговле желательно избегать дополнительных потерь на конвертации валюты. Так, если работаете с акциями российских компаний, пользуйтесь рублевым счетом. Если с зарубежными – долларовый. Для покупки, например, американских бумаг можно использовать и рублевый счет, но тогда возникнут дополнительные потери за счет конвертации рублей в доллары.

Как вариант – возможна покупка валюты и последующая оплата ценных бумаг. При такой схеме придется заплатить стандартную комиссию.

Дополнительно

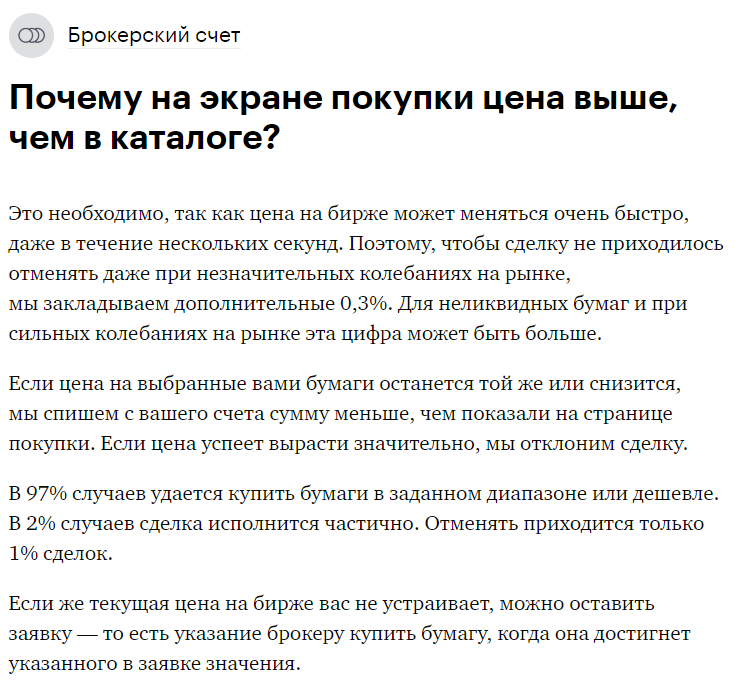

Есть еще 2 нюанса в торговле:

- Когда Тинькофф был посредником между трейдером и БКС, то торговля велась на ОТС market (overthecounter – внебиржевой рынок). Сейчас работа идет на биржах.

- На время заключения сделки брокер немного увеличивает цену покупки и снижает стоимость бумаги на продажу (на 0,3%). Это делается для защиты от волатильности. Если график не выходит за пределы этого коридора, сделка заключается. При изменении больше чем на 0,3% придется повторить все сначала. Себе Tinkoff ничего не берет, разница потом зачисляется на брокерский счет.

Рекомендую ознакомиться с разделом «Помощь» на сайте tinkoff.ru. Большая часть подобных моментов там разъясняется.

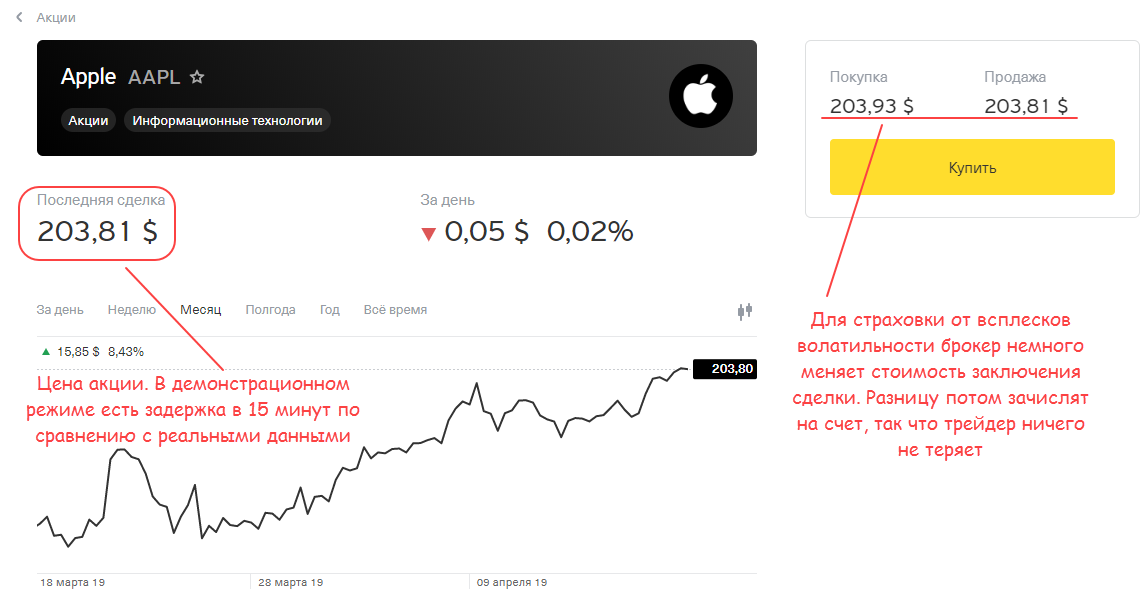

Сравнение стоимости активов

Сравним цены на акции у Тинькофф и на биржах. У Tinkoff стоимость Apple указана равной $203,81. Обратите внимание, что цена покупки отличается, причину этого рассматривали выше.

Узнать текущую стоимость бумаги можно, например, на TradingView. Видим цену в $203,86, разница в 5 центов есть из-за 15-минутной задержки на сайте Тинькоффа, так как работаем в демонстрационном режиме.

Минимальная сумма сделки отсутствует. Облигации покупать можно и по одной, в случае с акциями работать придется уже с лотами. Количество бумаг, входящих в лот, разнится в зависимости от компании. Их может быть и 100, и 1000. Исключение – работа с валютой. Ее можно купить на ММВБ неполными лотами, буквально от $1. Работа идет во внесистемном режиме.

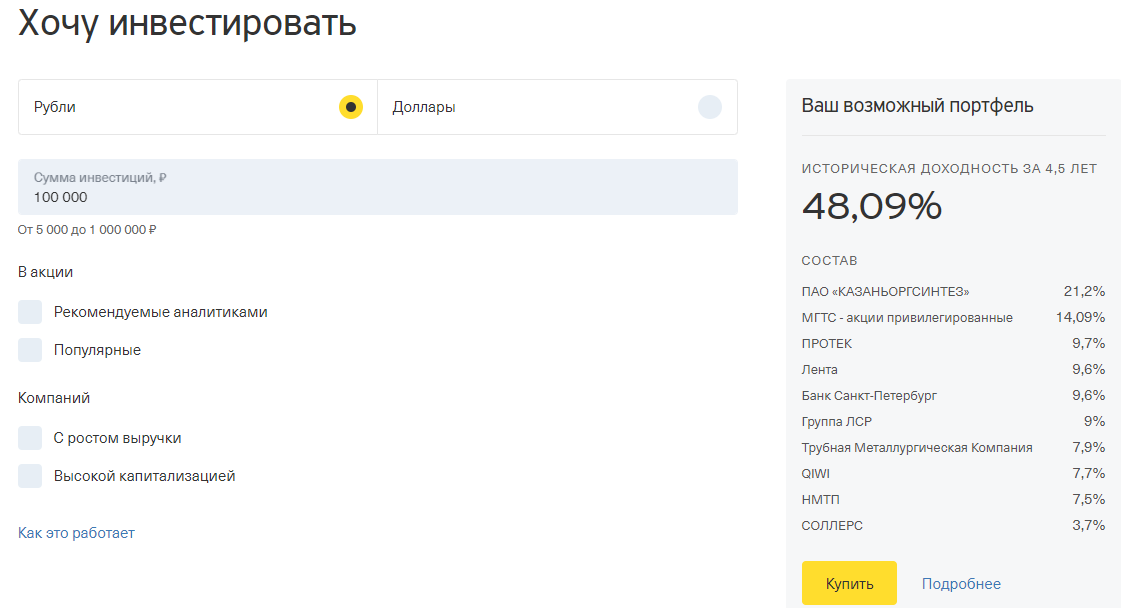

Если вопрос, как инвестировать в Тинькофф инвестиции кажется слишком сложным, помочь может специальный робот, подбирающий состав портфеля.

Ничего выдающегося он не посоветует, инвестпортфели сбалансированностью не отличаются. Если будете его использовать, то вручную фильтруйте каждую из предложенных бумаг.

Влияние комиссий на результат

Если изучить отзывы, то одна из самых распространенных претензий – величина комиссионных отчислений. По мнению трейдеров и инвесторов они великоваты. Как по мне, зависит все от ситуации. Иногда они действительно кажутся неприемлемыми, но чаще – на одном уровне с другими компаниями.

Пример

- За месяц приобретена 1 облигация за 1000 рублей, со сделки списана комиссия в 0,3% или 3 руб. Так как в отчетном периоде велась торговля, то придется отдать еще и 99 руб. за обслуживание счета, в итоге трейдер заплатит 10,2% от суммы покупки. Это действительно очень много, но в реальности мало кто торгует в таком режиме. Сделок больше, объемы выше, так что 10% на комиссии при всем желании потерять очень сложно.

- Если то же самое проделать на тарифе Трейдер, то в момент заключения сделки дополнительно к комиссионному сбору спишется еще и стоимость обслуживания счета в размере 590 руб. То есть потери составили бы почти 60%.

Эти примеры я привожу для того, чтобы вы перед выбором тарифа адекватно оценили свои возможности и сразу выбрали подходящий план. А вот чему высокие комиссии мешают так это созданию инвестпортфеля при небольшом капитале. Ранее выходил ликбез, как сформировать инвестиционный портфель, рекомендую с ним ознакомиться. Но высокие сборы эффективность этого приема снижают.

Другие брокеры

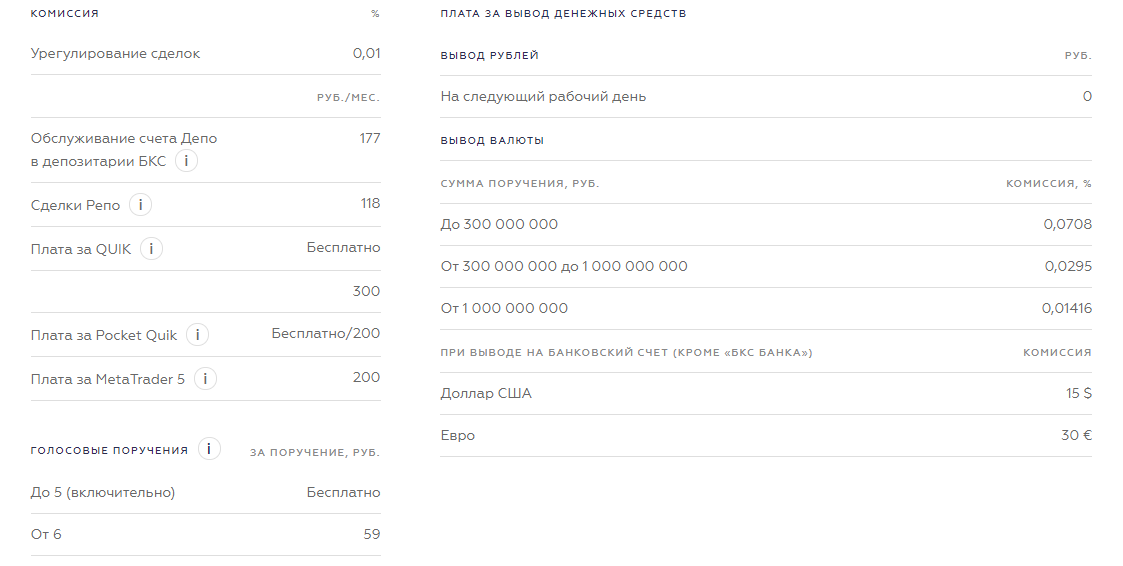

Что касается сравнения с другими компаниями, то важны детали. В Тинькофф действительно в комиссию включено все, не нужно, например, отдельно оплачивать депозитарий. Пара примеров:

- БКС – на тарифном плане комиссия колеблется в пределах 0,0177-0,0531%. При этом в месяц придется доплатить за депозитарий 177 руб., за сделки РЕПО (неполное покрытие) – 118 руб., использование QUIK – 300 руб (если сумма менее 30 000 рублей). за вычетом комиссии, за МТ5 – 200 руб. с ежемесячным снижением;

Открыть счет в БКС можно здесь

- У Финама на тарифе Дневной при обороте менее 1 млн. за торговую сессию списывать будут 0,0354% за сделку, но не менее 41 руб. 30 коп.

Так что все относительно. При сравнении напрямую у Тинькоффа действительно комиссионные сборы выше. Но если учесть удобство работы, на это не особо обращаешь внимание. Просчитывайте заранее потери на комиссиях.

Работа с дивидендами в Тинькофф Инвестиции

Так как сервис ориентирован в том числе и на новичков, подробнее разберу нюансы:

- Дивиденды необязательны, их могут и не выплачивать, направляя весь доход в развитие компании.

- Не нужно все время держать ценные бумаги, достаточно находиться в реестре акционеров в день его закрытия. А так как торги ведутся по схеме «Т+2», то информация о сделке попадает туда только через 2 дня после ее заключения. Это значит, что покупать бумаги нужно за 2 дня до отсечки. Подробнее о том, как купить акции физическому лицу и получать дивиденды

- Сразу после выплаты бумаги не сбрасывайте, подождите, пока они подрастут в цене.

Зачисление средств происходит на брокерский счет либо ИИС. Что касается сроков, то по российским бумагам зачисление происходит в течение 8-25 дней. По зарубежным на это отводится 2-4 недели.

Тонкости налогообложения

Одно из преимуществ Тинькофф-банка в том, что в большинстве случаев он заплатит налоги за вас, сэкономив массу времени. Коротко пройдусь по нюансам:

- Налог платится только при фиксации прибыли. То есть, если держите бумаги, и позиция прибыльная, то платить ничего не нужно до тех пор, пока не решите закрыть ее и вывести профит.

- Налог списывается с брокерского счета и только в рублях.

- При работе с зарубежными бумагами учитывается налоговая политика государства-эмитента. Если планируете покупать американские акции и зарабатывать на дивидендах, обязательно подпишите форму W-8BEN, чтобы с вас списывали 13%, а не 30%.

- Особняком стоят ОФЗ, с купонных выплат налоги не платятся. По прочим долговым активам база рассчитывается как разница между купонным доходом, ставкой ЦБ и превышением выплаты на 5%. Пример: платят 15%, ставка ЦБ 9%, в этом случае уплатить налог придется с дохода в 15 — 9 — 5 = 1%. Рекомендую прочесть пост про инвестиции в облигации, в нем подробнее рассказывается об этом типе активов.

- Двойного налогообложения нет. Пример – заработали за счет дивидендов с американских бумаг, США вычтет 10%, а так как в РФ налог составляет 13%, то разницу в 3% придется доплатить налоговикам самостоятельно. Это тот случай, когда инвестору придется работать с налогами.

Если хотите самостоятельно заполнять форму 3-НДФЛ, оставьте брокерский рублевый счет пустым. С вами свяжется представитель брокера, если ответите отказом на запрос внести рубли для оплаты налогов, то придется решать этот вопрос самому.

Вывод средств

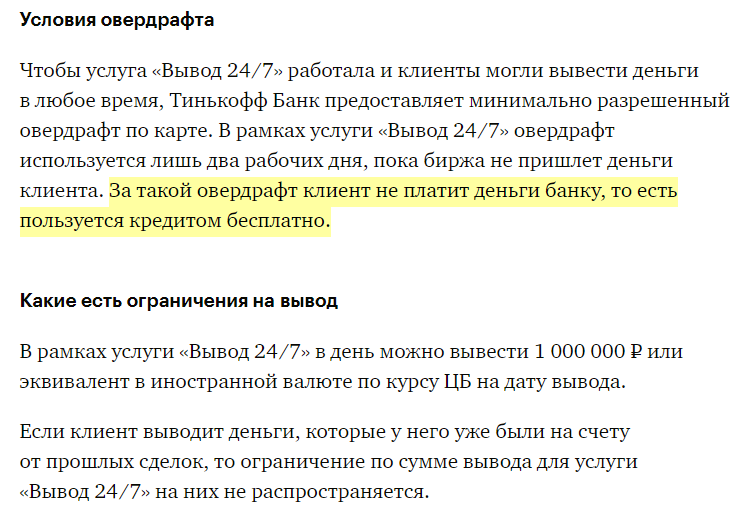

Здесь действительно реализован мгновенный вывод средств и это не преувеличение. Детальнее разберемся в том, как это реализовано:

- При продаже акций физически средства поступили бы на счет брокера только через 1 или несколько дней, торги ведутся по схеме Т+.

- Чтобы клиенту не пришлось ждать, банк подключает к карте овердрафт – услугу кредитования.

- В момент вывода клиенту выдаются заемные средства, равные величине выводимого профита. Когда деньги за счет продажи акций приходят в компанию, они гасят займ. Комиссию за использование овердрафта клиент не платит. Суточный лимит – 1 млн. рублей.

В Тинькофф банк инвестиции делать удобно, но один момент не учли – информация по овердрафтам попадает в бюро кредитных историй. Соответствующие отзывы есть на banki.ru. Если планируете оформлять займ, неизвестно, как другой банк отнесется к этой информации.

Выход простой – после продажи акций подождите пару дней, а потом выводите деньги. В этом случае овердрафт не подключается.

Открыть счет в Тинькофф Инвестиции

Резюме

В прессе предложение Tinkoff иногда называют решением для домохозяек, намекая на упрощенный выход на фондовый рынок. С этим можно согласиться. Разобраться с тем, как пользоваться приложением Тинькофф инвестиции, сможет любой, даже школьник. Работа с акциями упрощена до предела.

С другой стороны, вопрос, как заработать, проще не становится. То, что процесс покупки акций стал легким, не значит, что получать профит сможет каждый. Ключевая проблема осталась – нужно уметь анализировать рынок и подбирать инструменты, способные дать профит в будущем.

Сервис Тинькофф инвестиции – удобный инструмент. Но конечный результат зависит от вас, брокер не будет за вас подбирать состав портфеля и следить за его КПД. Так что рекомендую перед серьезными вложениями повысить финансовую грамотность и разобраться в принципах работы на фондовом рынке. На оставшиеся вопросы будут рад ответить в комментариях, если есть опыт работы с Tinkoff просьба поделиться им. Сервис неплох, но он молодой, постоянно устраняются проблемы, добавляется функционал.

Не забывайте подписываться на обновления моего блога. Подписка – гарантия того, что вы не пропустите новые публикации.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник https://meta.ru/wiki/tinkoff-investicii-cto-eto-i-kak-rabotaet

Источник https://beststocks.ru/journal/tinkoff-investicii-obuchenie/

Источник https://guide-investor.com/brokery/tinkoff-invest/