Как анализировать компании перед инвестированием

В данной статье разберем основные нюансы, на которые стоит обращать внимание при анализе компаний перед инвестированием.

Анализ компании, акции которой вы планируете купить, рекомендуется начинать с раздела «Акционерам и инвесторам» официального сайта, где можно информацию о деятельности компании, структуру акционерного капитала, операционные результаты, финансовую отчетность (РСБУ и МСФО), годовые отчеты и прочие полезные материалы.

Некоторые компании подробно проанализированы на сайте conomy.ru и доступны для ознакомления в разделе Аналитика. Можно воспользоваться поиском по тикеру или по названию компании. А в разделе Эмитенты можно найти описание компании, операционные результаты, финансовые коэффициенты и многие другие данные.

1. Изучение бизнеса компании

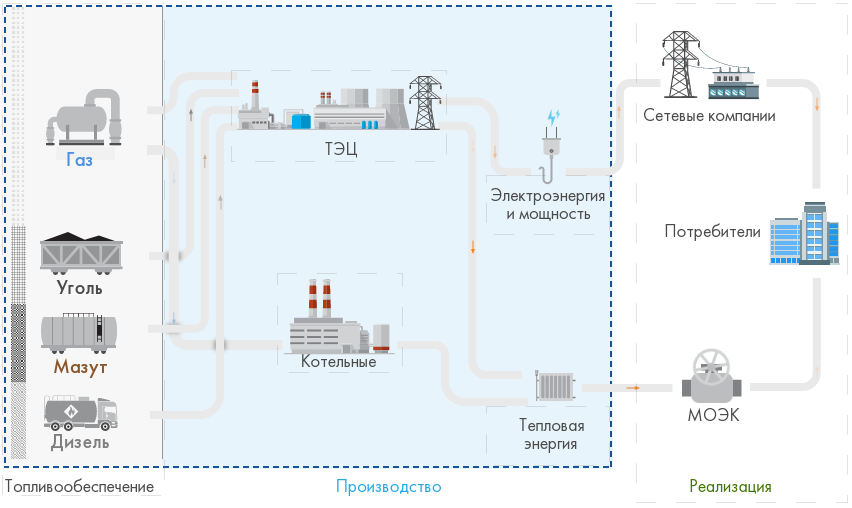

Инвестируя в акции вы становитесь совладельцем бизнеса компании. Стоит иметь общее представление о том как генерируется добавленная стоимость и знать особенности присущие как отрасли, так и конкретной компании. Поэтому первые шаги при знакомстве с компанией идут в направлении изучения ее бизнеса, за счет чего компания получает прибыль и какие факторы на это влияют. Например, для ознакомления с деятельностью компаний в отрасли генерации электроэнергии можно прочитать статьи Основные источники заработка генерирующих компаний в России и Основные способы генерации электроэнергии в России.

Источник: https://mosenergo.gazprom.ru/about/business-model/

Изучив деятельность генерирующих компаний можно сделать вывод, что на выручку влияет количество произведенной электроэнергии и тепла. А на производство электроэнергии и тепла влияет спрос. Спрос на электроэнергию и тепло растет в зимний период при низких температурах (1 и 4 кв.), т.к. возникает необходимость в обогреве помещений. Соответственно, чем ниже температура зимой в регионах деятельности компании от среднемноголетних значений, тем больше можно ожидать выручки от продажи электро- и теплоэнергии.

Также в генерации есть компания «РусГидро», где основные производственные мощности представляют собой гидроэлектростанции. Если при генерации электроэнергии путем сжигания газа или угля можно легко регулировать объем производства: сжигаем больше топлива — получаем большее э/э, меньше топлива — меньше э/э, то для гидроэлектростанций большое влияние оказывает уровень воды в водохранилищах. Чем больше уровень воды, тем больше можно произвести э/э, а если уровень воды низкий, то много э/э произвести не получится.

Еще уровень воды может оказывать влияние и на территориальные цены на оптовом рынке электроэнергии (ОРЭМ). Себестоимость э/э, произведенная на гидроэлектростанции дешевле, поэтому при высоком уровне воды в водохранилищах на рынок поступает большее количество более дешевой электроэнергии и цены на рынке снижаются. О том, как устанавливаются цены рассказано в статье Основные источники заработка генерирующих компаний в России.

Следующим важным фактором, влияющим на прибыль компаний в отрасли генерации являются плата за мощность по повышенному тарифу по договорам предоставления мощности (ДПМ). Подробнее можно ознакомиться в статье Программы ДПМ и КОММод в электроэнергетике. Суть программы заключается в том, что компании по конкурсному отбору получают инвестиции на модернизацию устаревшего оборудования за счет получения платы за мощность по повышенным тарифам в течение срока действия договора. У некоторых компаний на плату за мощность приходится существенная часть доходов. Например, с 2021 года по окончании программы ДПМ компания ТГК-1 недополучит 5,5 млрд руб., что составляет ~25% от EBITDA.

У каждой отрасли и компании есть свои особенности ведения бизнеса, с которыми желательно ознакомиться перед инвестированием. Например, на выручку компаний, где основная часть продукции идет на экспорт, большое влияние оказывает валютный курс и т.д. Подробнее можно почитать в статье Как изменение курсов валют влияют на компании.

2. Структура акционеров

После изучения бизнеса компании, следует обратить внимание на владельцев компании в структуре акционеров. Т.к. от размера доли в компании зависит то, какие имеются права и возможности в принятии управленческих решений.

Подробнее о том, кто такие мажоритарные и миноритарные акционеры, о контрольном и блокирующем пакете акций можно ознакомиться в статье Пакеты акций и его виды.

Важно знать мажоритарных акционеров, имеющих самые крупные доли в компании, это объясняется тем, что если контроль над деятельностью компании имеют недобросовестные акционеры, которые злоупотребляют большинством голосом на общем собрании акционеров, то они могут осуществлять различные схемы в угоду своим собственным интересам, а не в пользу компании и ее миноритарных акционеров. Например, выводить прибыль из компании путем выдачи займов аффилированным компаниям или осуществлять инвестиций в различные неэффективные проекты.

Рекомендую ознакомиться с Гидом по мажоритарным акционерам российского рынка, где рассматриваются как хорошие крупные акционеры, так и те, кто зарекомендовал себя с не самой лучшей стороны и которых стоит избегать.

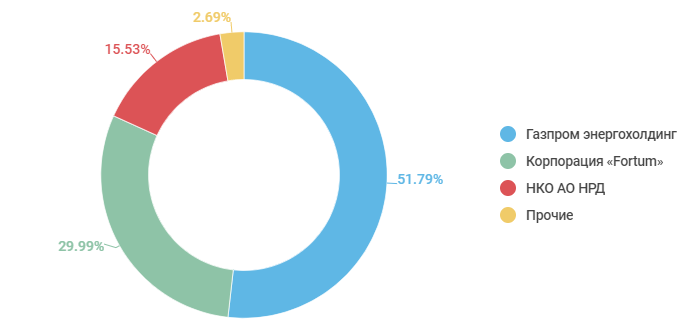

Для примера рассмотрим компании из электроэнергетики, которые входят в структуру «Газпром энергохолдинг», принадлежащую ПАО «Газпром» — ПАО «ОГК-2», ПАО «Мосэнерго» и ПАО «ТГК-1». У всех трех компаний мажоритарным акционером с контрольным пакетом акций является ПАО «Газпром»: у ОГК-2 доля составляет 73,42%, у Мосэнерго — 53,5%, у ТГК-1 — 51,79%. Рассмотрим более детально состав акционеров ТГК-1.

Структура акционерного капитала ПАО «ТГК-1»:

Обратим внимание, что крупным миноритарием с блокирующим пакетом акций является финская государственная энергетическая корпорация Fortum. Иностранный инвестор пристально следит за всеми управленческими решениями и может блокировать нерациональные инвестиции или сомнительные сделки, которые могут исходить от ПАО «Газпром».

Поэтому наличие данного крупного акционера является преимуществом, т.к. может защищать мелких акционеров от злоупотреблений владельца контрольного пакета акций.

3. Операционные результаты

После изучения бизнеса компании и ее собственников, следует изучить то, как компания работает. Результаты своей деятельности компании отражают в операционных (производственных) показателях.

Обычно компании публикуют производственные показатели своей деятельности немного раньше финансовых, поэтому по ним уже можно немного ориентироваться о том, какие будут примерные финансовые результаты за этот период.

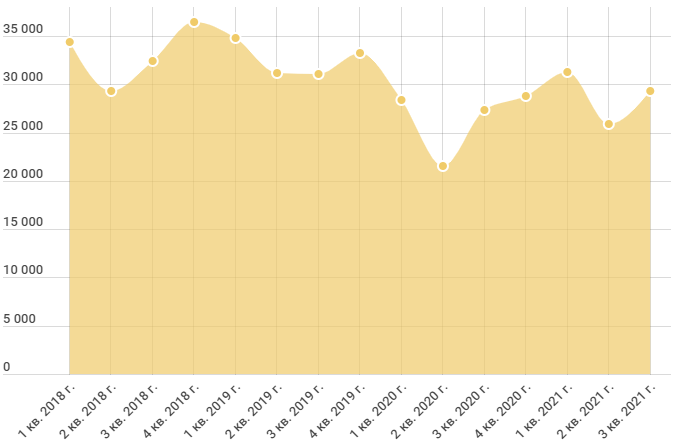

В качестве пример будем рассматривать компанию «Интер РАО». Операционные результаты компания публикует ежеквартально, обычно в течение месяца после отчетного периода.

Выработка электроэнергии «Интер РАО» по кварталам, млн кВт*ч:

Компания входит в отрасль электроэнергетики и занимается генерацией электроэнергии, где важными показателями деятельности являются выработка электроэнергии и отпуск тепловой энергии. Для компаний из других отраслей показатели деятельности будут отличаться.

В публикации наглядно можно увидеть изменения в сравнении с прошлыми результатами за аналогичный период времени и ознакомиться с основными факторами, которые оказали влияние на данные изменения по мнению менеджмента компании.

Ознакомившись с операционными результатами компании можно сформировать предварительное мнение о том, какая примерно выручка ожидается за этот период.

Большинство крупных компаний публикуют также все свои операционные результаты в специальном файле или на странице, чтобы инвесторам было удобно анализировать все данные сразу, а не искать новости с ежеквартальными результатами и самостоятельно вносить данные в созданный вами excel-файл.

У «Интер РАО» все производственные результаты разбиты по годам и представлены на странице с деятельностью компании — https://www.interrao.ru/activity/. Также имеется очень удобный «Справочник аналитика», где все производственные результаты, а также многие другие полезные показатели представлены в одном excel-документе.

Показатели деятельности компании отображаются также и в карточке компании на сайте conomy.ru в разделе Инвестиции — Эмитенты — карточка компании ПАО «Интер РАО».

Итоги

В данной статье вы познакомились с чего стоит начинать анализ компании, почему важно знать особенности ведения бизнеса в отрасли и нюансы получения прибыли каждой компании, почему важно знать собственников компании и как использовать данные об операционных результатах.

Полученные данные о предварительном анализе компании перед инвестированием помогут вам сформировать представление о бизнесе и сделать правильный выбор.

В следующей статье подробнее разберем как анализировать финансовую отчетность компании.

Как начинающему инвестору выбрать компанию для инвестирования

На фондовом рынке торгуются акции большого количества эмитентов. Новичку, который только вступает на путь долгосрочных инвестиций на основе фундаментального анализа акций, легко потеряться в этом многообразии.

В этой статье разберём, где искать кандидатов на попадание в персональный инвестиционный портфель и с каких компаний начинать исследование. Ведь может потребоваться проанализировать немало бизнесов, чтобы найти «ту самую» акцию, которая полностью отвечает целям индивидуальной инвестиционной стратегии.

Стоит ли изучать все компании на бирже?

Когда знаменитого американского инвестора Уоррена Баффетта спросили, с какой из 27 тысяч публичных компаний, представленных на фондовом рынке США, лучше начать, он ответил: «Начните с буквы “А”…»

Посыл заключается в том, что долгосрочному фундаментальному инвестору стоит иметь представление о каждом бизнесе, совладельцем которого он потенциально может стать. Поэтому желательно запастись терпением и начать методичное исследование одного эмитента за другим от а до я (или от a до z).

На длинном горизонте времени такой совет действительно может помочь, ведь только изучив все компании, доступные на бирже, инвестор будет уверен в том, что не упустил ценный актив. Тем более что в России список доступных для покупки эмитентов в разы скромнее, чем в США.

Например, на Московской бирже торгуется около тысячи акций и депозитарных расписок. Это гораздо меньше, чем 27 тысяч, однако я бы рекомендовал сузить данный круг ещё сильнее, чтобы не закопаться в большом количестве малоликвидных историй с повышенным риском и сложной спецификой бизнеса, в которой может быть весьма нелегко разобраться начинающему инвестору.

Просто представьте: если уделять спокойному и тщательному изучению каждого бизнеса (в свободное от основной работы время) хотя бы одну неделю, то на исследование тысячи компаний может уйти больше 19 лет.

Это слишком большой срок для новичка, поэтому стоит сделать шорт-лист компаний для исследования, включив в него несколько десятков эмитентов.

Рассмотрим, по каким принципам его можно сформировать.

Начать с отечественного рынка

В том, чтобы начать исследование компаний с российских эмитентов, есть свои преимущества.

- По естественным причинам российскому инвестору проще понять специфику своего рынка, разобраться в особенностях работы компаний, ведущих основную операционную деятельность в России.

- Можно посетить офис компании и посмотреть, как бизнес работает с клиентами и партнёрами; приобрести продукцию или услуги эмитента, чтобы оценить их качество. Можно купить одну акцию и съездить на собрание акционеров, чтобы послушать менеджмент и составить своё впечатление о руководстве компании и отношении к акционерам.

- Для российских бизнесов ниже инфраструктурные риски, что особенно актуально в период усиления геополитической напряжённости, когда ценные бумаги со статусом иностранного эмитента оказались заморожены на неопределённое время.

- Доступно много материалов на родном языке. Есть возможность изучать информацию о компании на сайте бизнеса, читать финансовые отчётности и слушать интервью менеджмента и мажоритарных акционеров на русском языке, что упрощает процесс исследования.

На 9 июня 2022 г. на Московской бирже торгуются акции и депозитарные расписки около 200 российских эмитентов — всё ещё слишком много для первоначального исследования, поэтому сужаем список дальше.

Начать с наиболее ликвидных и крупных компаний

На российском фондовом рынке условно выделяется несколько эшелонов акций.

- Первый эшелон. В нём сосредоточены наиболее ликвидные акции с миллиардными дневными оборотами и огромным бизнесом. Чаще всего это экономикообразующие предприятия — лидеры или даже монополисты в своём сегменте рынка.

- Второй эшелон. В нём находятся компании поскромнее, с оборотами около нескольких десятков миллионов рублей. Зачастую это тоже достаточно крупные бизнесы по российским меркам, которые занимают ведущие позиции в своей отрасли.

- Третий эшелон. Здесь сосредоточены низколиквидные эмитенты. Дневной оборот на бирже по этим компаниям может не превышать нескольких сотен или даже десятков тысяч рублей. Считается, что инвестиции в компании из третьего эшелона сопряжены с повышенным риском, но и потенциал роста здесь может быть значительно выше в силу относительно небольшого размера и невысокой ликвидности.

Я бы советовал на первом этапе ограничиться исследованием акций первого эшелона, в котором сосредоточены наиболее крупные и надёжные компании. Затем можно перейти к изучению акций второго эшелона — где также есть достаточно интересных для инвестиционного анализа компаний. И лишь затем, набравшись опыта в фундаментальной оценке бизнеса, заняться исследованием компаний из третьего эшелона или сместить фокус внимания на зарубежные рынки и попробовать себя в изучении акций наиболее ликвидных иностранных эмитентов.

Формируем список

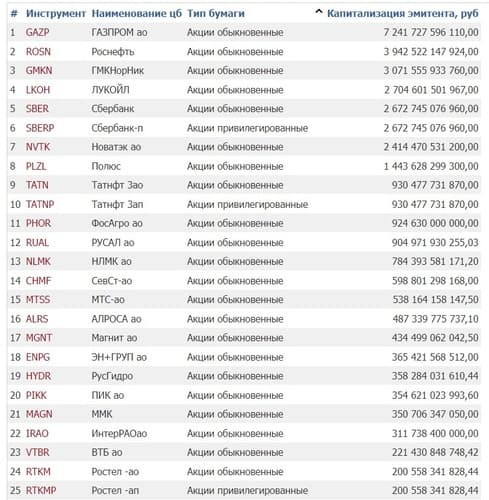

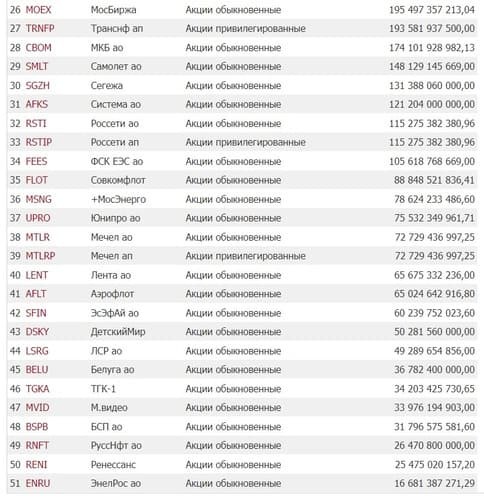

В первом уровне листинга Московской биржи на лето 2022 г. находились около 50 акций и депозитарных расписок российских эмитентов. Количество эмитентов чуть меньше, поскольку некоторые компании размещают на бирже сразу несколько типов акций (обыкновенные, привилегированные или депозитарные расписки).

Рассмотрим список эмитентов первого уровня листинга, отсортированных по капитализации (от большей к меньшей). Именно в таком порядке я бы сам начинал исследование публичных компаний.

Список российских компаний первого уровня листинга на Московской бирже

Если тратить на изучение одной компании около одной недели, то меньше чем за год инвестор будет иметь представление обо всех наиболее крупных и ликвидных российских эмитентах, акции которых представлены на Московской бирже. И наверняка после их изучения он сможет выявить сразу несколько кандидатов на попадание в индивидуальный инвестиционный портфель.

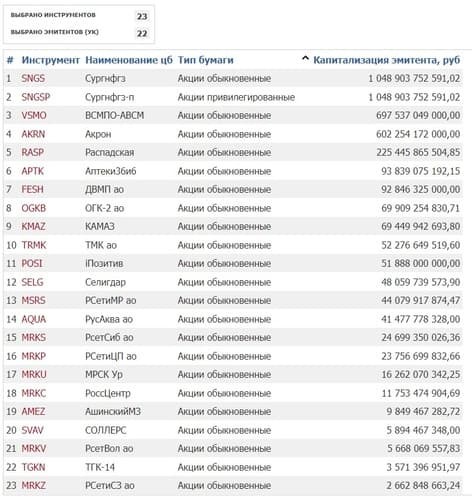

Далее можно перейти к списку второго уровня листинга, где находится ещё более двух десятков эмитентов.

Список российских компаний второго уровня листинга на Московской бирже

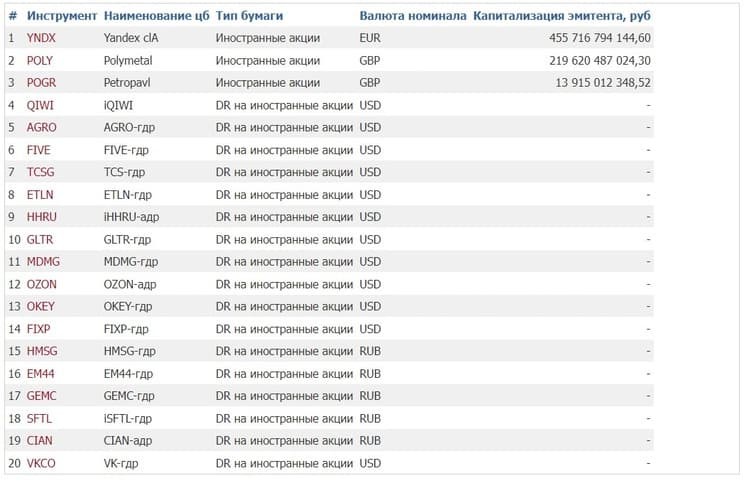

Также можно обратить внимание на компании, которые имеют статус иностранных эмитентов, поскольку зарегистрированы за рубежом, но фактически их основные активы находятся в России и основная деятельность связана с нашей страной.

Таким образом, список может пополниться ещё примерно двумя десятками компаний.

Список акций иностранных эмитентов с российскими корнями на Московской бирже

Для многих компаний в строке «Капитализация» стоят прочерки, что связано с введением временных ограничений для иностранных эмитентов, акции которых торгуются на российском рынке. Некоторые компании из данного списка со временем будут перерегистрироваться в России, чтобы избежать ограничений ЦБ РФ и Московской биржи.

Такого перечня компаний хватит примерно на пару лет вдумчивого изучения — примерно столько времени у меня самого ушло на формирование «костяка» личного инвестиционного портфеля.

Это лишь один из возможных способов формирования шорт-листа компаний для изучения. Вы можете дополнить или изменить этот список, а также сформировать свой на иных принципах, которые ближе к вашей стратегии и пониманию рынка.

В следующей статье мы обсудим, с чего начать изучение эмитента фундаментальному инвестору, который планирует покупку ценных бумаг на долгосрочную перспективу.

Искусство оценки. Как правильно выбирать акции для инвестиций

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Источник https://conomy.ru/education/articles/638

Источник https://journal.open-broker.ru/investments/kak-vybrat-kompaniyu-dlya-investirovaniya/

Источник https://www.forbes.ru/finansy-i-investicii/353007-iskusstvo-ocenki-kak-pravilno-vybirat-akcii-dlya-investiciy