Кто и как зарабатывает на падении рынков

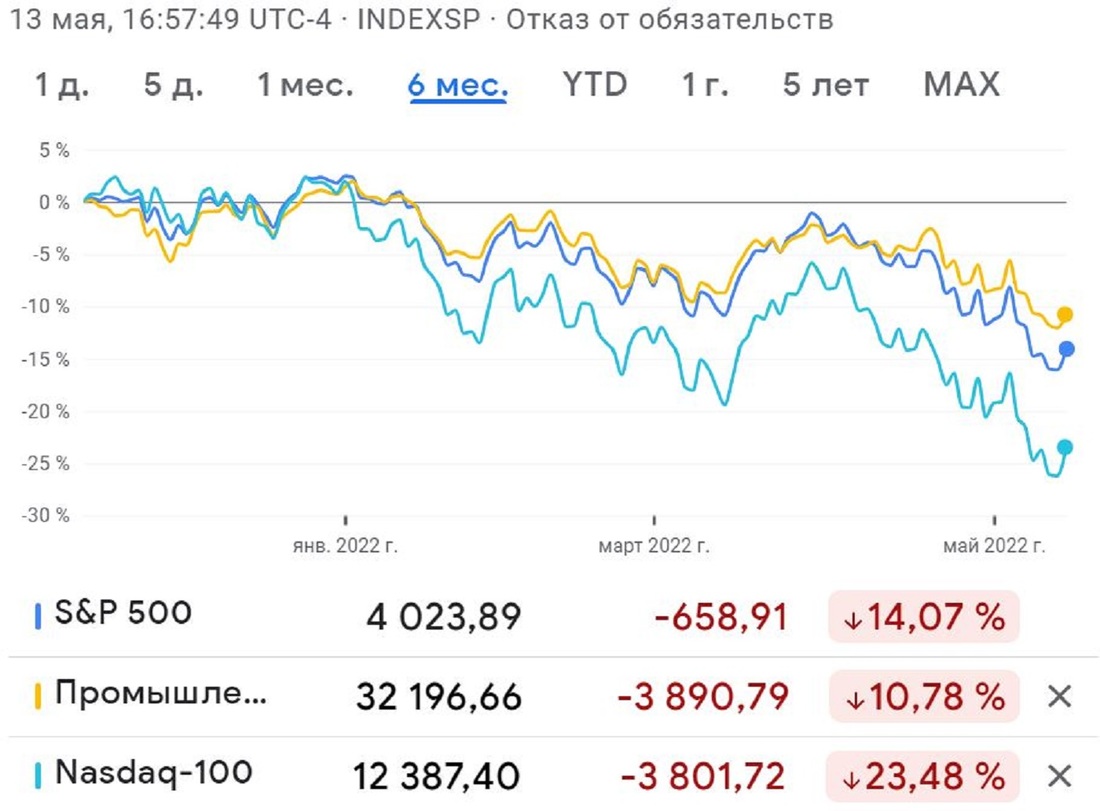

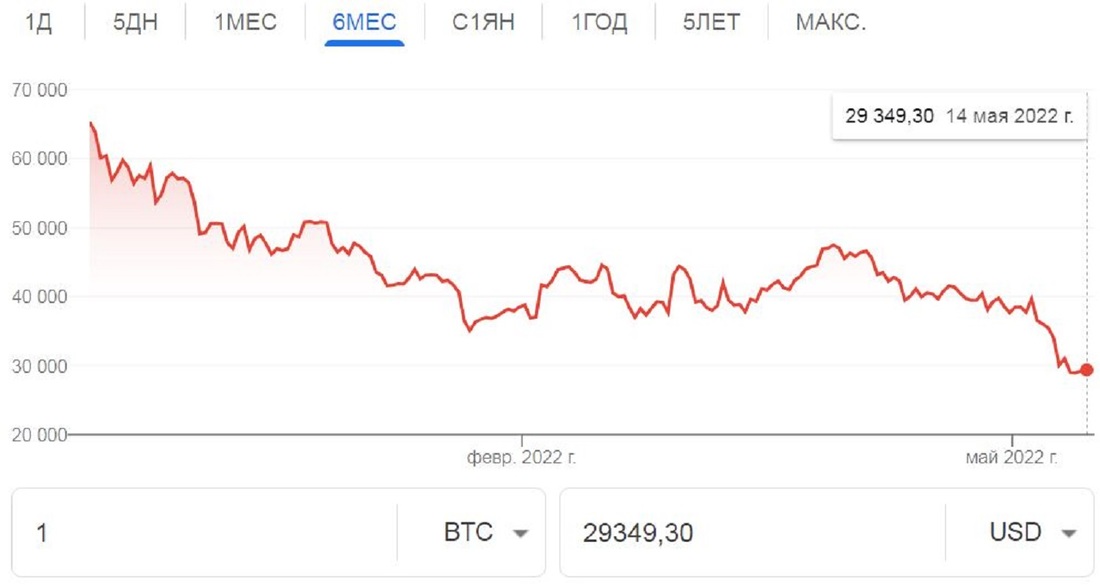

Индексы на мировых биржах падают уже пятый месяц подряд, криптовалюты упали почти в два раза за две недели. Впечатление такое, что растут только цены, а все остальное лишь падает на дно, потом пробивает это дно и снова падает. Профессионалы зарабатывают на падении цен точно так же, как на их росте. Объясняем.

Простой пример заработка на падении

Представим, что в первых числах марта 2022 года вы увидели будущее. Не все и не далеко, но только курсы валют на два месяца вперед. Напомним, что курс продажи доллара доходил до 4 рублей, а лучший курс покупки 11 марта был 3,855 рубля.

Вы знаете, что ваш знакомый имеет в загашнике $10 000. Просите эту сумму взаймы под залог старой дружбы (машины, дачи). Здесь к месту напомнить, что валютные кредиты в Беларуси запрещены, а вот займы между физлицами могут быть и в валюте.

Итак, вы берете взаймы $10 000, тут же сдаете их за 38 550 рублей и держите рубли, например, до 13 мая. В этот день идете в обменник, покупаете $10 000 по лучшему курсу продажи 2,53.

38 550 — 25 300 = 13 250 рублей.

У вас остается доход в 13 250 рублей. Больше 52% от суммы, потраченной на возврат займа. Тринадцать тысяч за два месяца, без усилий! Надо было только знать будущее.

Как это делают профессионалы

Примерно такие же операции проводят на фондовых, валютных и криптовалютных рынках. Только профессиональней и по четко отработанной схеме.

У одних участников рынка есть в наличии акции, валюта, криптовалюта или какие-то еще подходящие для спекуляций активы. Еще это могут быть контракты на будущую покупку нефти, зерна, золота и пр.

Другие торговцы хотят заработать на изменении курсов этих акций, валют и пр. Для этого они заключают с владельцами активов что-то вроде договора займа. Полученные взаймы активы продаются по текущей цене. Потом торговец ждет падения, покупает нужный актив по меньшей стоимости и возвращает заем. Все это называется спекуляцией, но в данном случае это не преступление, а легальный способ заработка.

Принципиальное отличие от сделок между частными лицами — тут дают взаймы обязательно за плату, так же как кредиты под проценты. Потому займодавец получает гарантированный доход, а спекулянт зарабатывает в зависимости от изменения цены актива.

Два важных момента:

- Фактической передачи активов не происходит. Купив акции автозавода, спекулянт не становится его владельцем. Сделка изначально планируется для обратного выкупа и возврата займа. Образно говоря, все только на бумаге.

- Еще одно отличие — такие операции можно проводить не со всеми активами. Есть другие ограничения и правила, но это уже предмет особого рассмотрения.

А можно заработать еще больше?

В некоторых случаях спекулянт может торговать не только на свои деньги, но и получить взаймы актив на сумму в разы больше. Это называется маржинальной торговлей, а превышение суммы сделки над собственными средствами спекулянта — кредитным плечом (leverage). Обеспечением займа становятся собственные деньги на счете спекулянта. В некоторых случаях левередж бывает больше суммы залога в 5, 10 и даже 500 раз.

По сравнению с обычными займами и кредитами это удивительно, но система прекрасно защищает того, кто дал заем.

Напомним, речь не идет о передаче реальных активов, спекулянт не становится собственником акций, валюты, товара, а лишь получает возможность увеличить свой доход пропорционально кредитному плечу. Так, с $1000 можно заключить контракт на падение с плечом 1 к 20. В итоге если актив подешевеет на $100, то заемщик заработает $2000, из которых рассчитается с займодавцем и оставит себе в разы больше, чем заработал бы на собственных средствах.

Но если зарезервированные средства становятся меньше убытка от изменения цены актива, спекулянт должен пополнить счет, иначе резервная сумма целиком уходит займодавцу и сделка принудительно закрывается. Например, если описанный выше актив подорожает на $50, спекулянт автоматически теряет всю свою зарезервированную тысячу долларов.

Займодавец (брокер, биржа) в любом случае берет за свои услуги комиссию.

Из чьих средств спекулянт получает прибыль?

Когда спекулянт зарабатывает на падении цен, беднеют владельцы подешевевших активов. Однако их потери бывают весьма условны.

К примеру, хозяин десяти тысяч долларов 11 марта владел в пересчете 38 550 рублями, а 13 мая у него было только 25 300 рублей. Но он ничего не теряет, если эти деньги все равно ожидают определенного момента. Может, он обменяет их через несколько лет по курсу в разы выше.

Примерно то же с акциями. Бумаги Apple и Tesla могут расти на бирже или падать, но эти фирмы будут делать смартфоны и машины независимо от котировок. Если речь об акциях с дивидендами, то их выплачивают в зависимости от прибыли предприятия, а не от биржевой цены акции. А владельцы фирм становятся богаче и беднее лишь номинально. В течение десятилетий бумаги успешных предприятий обычно дорожают.

Кто точно теряет, так это неудачливый спекулянт. Зарезервированные деньги автоматически уходят займодавцу. К счастью, требовать сверх этой суммы нельзя.

Инвестиции в периоды падений на рынке: 3 стратегии поведения на бирже

Изображение: Unsplash

Ситуация, при которой финансовые и фондовые рынки снижаются на протяжение достаточно длительного времени, называют «медвежьим рынком». Портал Investopedia рассмотрел несколько стратегий поведения биржевых инвесторов, которые они могут использовать в подобной ситуации. Мы подготовили адаптированную версию этого материала.

Стратегия распродажи

Во времена падений эта стратегия может оказаться наиболее надежным инструментом сохранения активов. Она предполагает быструю продажу всего портфеля и пережидание «в кеше» или перенаправления финансов на покупку более надежных финансовых инструментов – например, облигаций федерального займа с помощью индивидуального инвестиционного счета.

Это позволяет снизить риски и минимизировать возможные потери. При этом важно понимать, что наверняка сказать, что распродажа активов происходит в подходящее время, невозможно. Всегда есть вероятность того, что инвестор продает свои активы рядом с нижней точкой падения рынка.

Для тех, кто хочет попробовать заработать на падении рынка, существуют короткие позиции – когда инвестор надеется на снижение цены, например, акций, и берет их в долг, чтобы затем «откупить» их по более низкой цене и вернуть акции с прибылью.

Защитная стратегия

Те инвесторы, которые не хотят сразу закрывать открытые позиции, обычно используют защитную стратегию. Она подразумевает изначальные вложения в более крупные компании со стабильным положением, серьезной историей и неплохими доходами. Обычно акции таких гигантов меньше страдают в периоды рыночных падений.

В список таких «защитные» акций часто попадают ценные бумаги компаний, которые обслуживают повседневные потребности людей – например, операторы сетей супермаркетов (людям нужно есть даже в периоды самых затяжных кризисов). Как правило, у таких компаний есть неплохая финансовая подушка, а их товары и услуги остаются востребованными. Соответственно, и вероятность успешно преодолеть сложные периоды в экономике для них выше.

Одна из работающих защитных стратегий – покупка «защитнгых» пут-опцинов. Это такие контракты, которые дают держателю право, но не обязанность, продать какую-то акцию по заранее определенной цене в определенную дату в будущем. К примеру, если у инвестора есть 100 акций SPY S&P 500 ETF за $250 каждая, и он купил пут-опцион с ценой страйк $210 сроком на полгода, то в дату экспирации у него будет право продать свои активы по цене $210 – и продавец опциона будет обязан уплатить именно эту цену. Держатель опциона может активировать его в случае падения цены актива, ограничивая свои потери.

Поиск выгодных сделок

«Медвежий» рынок может оказаться подходящим временем для покупки акций по более низкой цене, чем обычно. Для решения этой задачи используют так называемую стратегию«Dollar Cost Averaging», то есть покупки по усредненной стоимости. Существует теория, согласно которой в долгосрочной перспективе акции растут.

Сторонники этого подхода считают, что следует вкладывает одинаковые суммы в похожие группы активов через одинаковые промежутки времени (раз в неделю/месяц и т.п.). В итоге это снижает вероятность серьезное просадки по портфелю.

Допустим, инвестор, который придерживается этого подхода, будет вкладывать сумму, эквивалетную $1000 каждый месяц. Он не обращает внимания на заголовки новостей и текущую конъюнктуру, вне зависимости от этих факторов он покупает акции сильных компаний, которые выплачивают дивиденды. Дивидендные выплаты в такой стратегии помогают снизить эффект от возможного временного падения стоимости акций.

Также всегда полезно применять принципы диверсификации портфеля и инвестировать в активы, которые напрямую не связаны друг с другом. К примеру, покупать не только акции, но и облигации – стоимость таких инструментов может двигаться в противоположную сторону.

Инвестиции в кризис: как заработать во время паники на финансовых рынках

Падение фондовых рынков всегда вызывает панику среди инвесторов, которая только усиливает обвал. Между тем, имея холодную голову и готовый план действий на случай форс-мажора, можно неплохо заработать в период всеобщей истерии

С недавних пор в СМИ и блогосфере вновь заговорили о кризисе, а значит, пришло время ответить на вопросы: как определить начало беды и защитить свои средства в случае финансового апокалипсиса.

Начнем с первого. Надежных методов прогнозирования падения фондовых рынков и экономики до сих пор не существует. Можно лишь опереться на некоторые исторические закономерности. К примеру, рецессия в экономике США за последнее столетие наблюдалась в среднем каждые 10 лет. Но за этой статистикой нет никаких научных теорий, которые подтвердили бы, что рецессия обязательно должна следовать за периодом роста с какой-то определенной частотой. К тому же рецессия необязательно сопровождается сильным падением фондового рынка и не всегда начинается с шока, хотя очень часто эти явления идут бок о бок.

Мы считаем, что шансы на рецессию в американской экономике сейчас невелики. Напротив, она находится на подъеме: темпы роста ВВП за два года увеличились с 1,3% до 3% в год, а политика ФРС и решительные действия Белого дома оживляют деловую активность. Охлаждение экономики, скорее всего, будет медленным. Темпы кредитования начнут сокращаться по мере увеличения ставок. Накопленный долг будет постепенно обесцениваться за счет инфляции.

А вот большая коррекция рынка, который пару месяцев назад обновил исторический максимум, может начаться гораздо раньше. Поводов для паники может быть много, но для нас гораздо важнее, что делать в случае, если она уже началась.

Избавьтесь от «плеча»

Первым делом необходимо сократить все позиции, открытые на заемные средства, не дожидаясь, когда они будут принудительно закрыты. Долговременное удержание позиций с «плечом» гарантированно разоряет инвестора, а большое «плечо» делает это быстрее.

Промедление в большинстве случаев только усугубляет ситуацию: снижение рынка вызывает маржин-коллы, отчего падение усиливается. Резкие обвалы заставляют брокеров поднимать требования к уровню обеспечения, что, в свою очередь, вызывает новые маржин-коллы, еще больше ускоряет и углубляет падение. И так далее, пока не будет сокращено большое число маржинальных позиций. Это одна из причин, почему рынок чаще всего падает намного быстрее, чем растет.

Продавайте акции, торгующиеся с коэффициентом Beta больше единицы, то есть бумаги, динамика которых опережает рынок. Не бойтесь даже открывать в них короткие позиции: это шанс заработать на панике, который выпадает не так уж и часто.

А главное, не открывайте длинных позиций, особенно с «плечом», если считаете акции дешевыми. Так может казаться только вам. Другое значение слова «дешевый» — «никому не нужный». Любимая поговорка опытных трейдеров: «Купите дно и получите второе в подарок». Паника — это всегда серия сильных движений вниз. Обязательно помните об этом!

Выберите защитный актив

В кризис облигации надежнее акций. Их держатели консервативны, к фондам не поступают требования о погашении, бумаги эти, как правило, немаржинальные. Правда, облигации тоже будут падать. Если биржевая паника начнет перекидываться на реальный сектор экономики — участятся дефолты облигационных выпусков, а инвесторы начнут перекладываться в госбумаги. Ликвидность рынка ухудшится.

Но если вы не успели продать облигации, есть запасной вариант — оферта или погашение. Остается только захеджировать инфляционные риски, что можно сделать при помощи облигаций с плавающей ставкой, привязанной к динамике инфляции. Лучшее решение, на мой взгляд, — сокращать позиции в бумагах с фиксированным купоном в пользу увеличения вложений в «инфляционные» облигации. Это можно сделать заранее, при первых признаках коррекции.

Вкладывать в драгметаллы либо в по-прежнему модные криптоактивы на долгий срок все-таки не стоит. Золото может спекулятивно вырасти в случае паники на фондовых рынках, его роль также усилится в случае обострения торговых войн. В нем можно «пересидеть» несколько тревожных месяцев. Но большого инвестиционного потенциала у металлов нет.

Само по себе золото не приносит доходов, в отличие от облигаций. Как только институциональные инвесторы увидят улучшение ситуации на долговом рынке, они начнут переводить средства из драгоценного металла в облигации. Кроме того, золото, как и любой актив, торгуемый в валюте, имеет риск-шанс: при обесценении рубля может образоваться прибыль, с которой придется уплатить налог, даже если цена на драгметалл в долларах упала.

Валюта зарубежной страны, экономика которой крупнее российской, не закредитована сверх меры и не сильно зависит от экспорта сырья, в любом случае надежнее рубля. В этом смысле и доллары, и евро, и фунты, и иены, и швейцарские франки (хотя ВВП Швейцарии в два раза меньше российского) более привлекательны для инвестиций во время финансовой паники, чем российская валюта.

Так что хранить сбережения лучше в долларах и евро. Но есть нюанс: если ЦБ и Минфин пойдут на резкое повышение ставок, которые обгонят инфляцию, то рублевые гособлигации станут выгодным вложением. Впрочем, включение печатного станка может лишь усугубить проблемы в экономике, если цена на нефть не будет расти долгое время. На два-три года резервов хватит, а затем резко повышается вероятность девальвации рубля. Такое уже происходило, и не раз. Об этом также следует помнить.

Осторожнее с недвижимостью

Инвестиции в недвижимость в условиях кризиса — это отдельная большая тема. На этом рынке дела обстоят примерно как с акциями: есть надежные, и есть «остальные». В США были периоды рецессии, которые сопровождались ростом цен на жилье. Но в 2008-2009 годах одной из причин кризиса стало схлопывание пузыря ипотечных кредитов низкого качества. Тогда цены на дома снизились в среднем на 27%, причем падение цен на недвижимость началось по всему миру.

Индекс цен на жилье в Москве в долларах за 11 лет упал более чем вдвое. С учетом прогнозируемого обесценения рубля вложения в ипотеку, возможно, имеют смысл, если инвестор получает доход в долларах. При ставке в 9,5%, которую еще надо поискать, за 20 лет придется переплатить 123% от первоначальной суммы, но есть серьезные шансы на то, что за этот период рубль успеет обесцениться в два с лишним раза.

Покупать исключительно дешевое жилье, пожалуй, не стоит. На цены влияет множество факторов, и навес предложения или банкротство заемщиков — это лишь часть из них. Стоимость жилья во многом зависит от местоположения. Дешевые объекты привлекают в район менее обеспеченных граждан, и, как правило, со временем такой район превращается в трущобы. В бедных кварталах цены растут очень медленно, а чаще продолжают падать. Причем этот застой может растянуться на десятилетия.

Подводя итоги, нужно отметить, что к финансовой панике можно подготовиться заранее и встретить ее, уже располагая четким планом действий. Если вы не имеете незастрахованного валютного и процентного риска, расставили приказы типа stop loss, первым делом закрыли длинные маржинальные позиции, готовы «шортить» акции с высокой Beta, не покупаете низколиквидные облигации третьего эшелона, не вкладываетесь в строительство «элитного» коттеджного поселка в 100 км от Москвы и инвестируете в валютные инструменты, приносящие доход, то кризис станет для вас шансом неплохо заработать. Или, в худшем случае, понести небольшие потери.

Действуя быстро и по заранее подготовленному плану, не поддавайтесь общей панике. Неконтролируемые эмоции — самая частая причина потери денег. «Бойтесь, когда другие жадничают, и жадничайте, когда другие боятся», — советует Уоррен Баффет, американский мультимиллиардер, переживший не один кризис. Возглавляемая им компания Berkshire Hathaway стабильно генерирует прибыль, следуя вышеуказанному принципу. За последние 50 лет чистые активы компании росли со среднегодовым темпом в 19%— вдвое быстрее, чем динамика индекса S&P 500.

Источник https://money.onliner.by/2022/05/15/kto-i-kak-zarabatyvaet-na-padenii-rynkov

Источник https://habr.com/ru/company/iticapital/blog/497010/

Источник https://www.forbes.ru/finansy-i-investicii/369417-investicii-v-krizis-kak-zarabotat-vo-vremya-paniki-na-finansovyh-rynkah