Какие акции выгодно купить сейчас

Экономика продолжает восстанавливаться после кризиса 2020 года, а фондовые индексы – обновлять максимумы. За первые шесть месяцев 2021 года индекс Мосбиржи вырос на 16%, а американский S&P500 – на 12%. Рассказываем, какие акции выгодно купить сейчас и насколько они могут вырасти.

1. ЛСР

- Потенциальная доходность: до 38,70%

- Горизонт: декабрь 2021

- Сектор: недвижимость

Российская строительная компания. Один из крупнейших застройщиков в России. Занимает второе месте по объёмам строительства в Санкт-Петербурге.

Факторы роста:

1. В 2021 ЛСР сдаёт несколько новых жилых комплексов и рассчитывает продать около 890 тысяч м² жилья. Ожидаемый рост продаж – 12% г/г, до 105 млрд рублей.

2. В прошлом году компания пополнила свой земельный банк новыми площадями под застройку. Теперь во владении ЛСР более 8,1 млн м² земель. Это на 32% больше, чем в 2019 году.

3. Стабильные дивидендные выплаты и низкий уровень долгов.

4. На рынке недвижимости благоприятная обстановка. Реновация, которая проходит в некоторых российских городах, социальная помощь гражданам от государства и выплаты материнского капитала наращивают спрос на жильё.

2. Darden Restaurants

- Потенциальная доходность: до 38,40%

- Горизонт: июль 2022

- Сектор: потребительские товары и услуги

Американский оператор ресторанных сетей. Владеет более 1500 ресторанами, где работает около 150 000 сотрудников. Самая большая в мире ресторанная компания.

Факторы роста:

1. Качественный сервис помогает ресторанам Darden сохранять популярность в США. А постепенное возвращение людей к «нормальной жизни» позволит компании нарастить финансовые показатели за счёт роста посещаемости.

2. У Darden низкий уровень долговой нагрузки, что уменьшает риски для бизнеса при введении в стране повторных карантинных мер.

3. Недооценённая компания с высоким потенциалом роста.

3. Роснефть

- Потенциальная доходность: до 33,5%

- Горизонт: август 2022

- Сектор: энергетика

Самая крупная российская нефтегазовая компания по уровню добычи и вторая по этому же показателю в мире.

Факторы роста:

1. Компания разрабатывает перспективный проект «Восток Ойл» в Красноярском крае. Ожидается, что добыча на этом участке начнётся в 2024 году, а после 2030 года пик добычи может составить 2,3 млн баррелей в сутки.

2. Привлекательные дивиденды. Компания направляет на выплаты 50% от чистой прибыли.

3. У Роснефти низкие расходы на баррель добычи, что делает этот сегмент одним из самых эффективных среди других нефтегазовых корпораций.

4. Газпром

- Потенциальная доходность: до 20,52%

- Горизонт: июнь 2022

- Сектор: энергетика

- Инвестировать в Газпром

Крупнейшая компания в России и мире по запасам и добыче газа. Владеет самой протяжённой в мире газотранспортной системой.

Факторы роста:

1. Цена на газ в Европе уже три года подряд стабильно выше $300 за тысячу м³. Это значит, что на ключевом рынке для Газпрома благоприятная обстановка.

2. Привлекательная дивидендная политика. Ожидается, что по итогам этого года доходность по дивидендам составит около 10%.

3. Развитие газификации в России и увеличение продаж газа в Китай будут положительно влиять на финансовые показатели компании.

5. Amazon

- Потенциальная доходность: до 19,68%

- Горизонт: май 2022

- Сектор: потребительские товары и услуги

Американская компания, крупнейшая в мире среди платформ электронной коммерции.

Факторы роста:

1. Абсолютный лидер в сфере e-commerce. По данным Amazon, ежемесячная аудитория их сайта около 197 млн человек. Из-за отлаженной бизнес-модели и масштаба компания может делать цены на товары ниже, чем у конкурентов.

2. У Amazon сильные финансовые показатели, отрицательный долг и высокий кредитный рейтинг. В среднем, с 2018 по 2020 год выручка компании каждый год росла на 30%. Аналитики оптимистично оценивают перспективы Amazon и прогнозируют такой же рост в будущем.

3. Развитию Amazon будет помогать не только продажа товаров через интернет, но и новые сервисы компании, чья доля в общей выручке растёт. Например, Amazon Web Services – сервис для вычисления, обработки и хранения данных – четвёртый год подряд фиксирует рост выручки.

Кроме этого, Amazon владеет 40 дочерними компаниями, среди них крупнейший портал о кинематографе IMDb, стриминговая платформа Twitch, мировой лидер по продажам аудиокниг Audible и сетевой супермаркет Whole Foods.

6. VISA

- Потенциальная доходность: до 18,16%

- Горизонт: июль 2022

- Сектор: финансовый сектор

Оператор самой большой по общей сумме транзакций платёжной системы в мире. Компания обрабатывает около 140 млрд финансовых операций с объёмом платежей в $9 трлн.

Факторы роста:

1. На фоне восстановления мировой экономики будут расти потребительские расходы, а значит и количество оплат через VISA.

2. За время COVID-19 в мире накопился отложенный спрос на международные поездки, но благодаря вакцинации границы постепенно начнут открываться. Когда эпидемиологическая обстановка в большинстве государств станет благоприятной, люди начнут чаще выезжать в другие страны. Их расходы заграницей помогут восстановить VISA прибыль в сегменте трансграничных операций.

3. Уровень безналичной оплаты продолжает расти во всём мире. Высокие темпы ожидаются в странах Азиатско-Тихоокеанского региона, где пока не так много услуг, которые можно оплатить картой.

4. У компании устойчивые финансовые показатели. Она демонстрирует, что может генерировать большие денежные потоки и сохраняет низкий уровень долга.

7. Applied Materials

- Потенциальная доходность: до 14,53%

- Горизонт: декабрь 2021

- Сектор: информационные технологии

Американская компания, которая делает оборудование и ПО для производства чипов, а также компьютерных, телевизионных и телефонных дисплеев.

Факторы роста:

1. Applied Materials фиксирует рекордные показатели прибыли и выручки. В 2020 году продажи полупроводниковой продукции выросли на 5%, а за 2021 прогнозируется рост ещё на 8,5%. Этому способствовал переход многих людей на удалённую работу. Так они увеличили спрос на покупку персональных компьютеров, для производства которых нужны полупроводники.

2. Тренд на цифровизацию поддержит спрос на продукты компании. Основные драйверы: развитие нового стандарта связи 5G и рост разработок в области big data, облачных вычислений, искусственного интеллекта, виртуальной реальности и т.д.

8. Wells Fargo

- Потенциальная доходность: до 12,89%

- Горизонт: декабрь 2021

- Сектор: финансовый сектор

Wells Fargo – американская финансовая группа. Занимается страховыми и банковскими услугами. Вместе с JPMorgan, Citigroup и Bank of America формирует «большую четвёрку» крупнейших банков США.

Факторы роста:

1. Хорошее положение банка в розничном сегменте делает его ведущим в цикле восстановления деловой активности в США.

2. Относительно аналогичных компаний акции Wells Fargo выглядят недооценёнными, а значит у них есть потенциал роста.

3. Компания восстанавливает уровень дивидендных выплат, которые сократила в прошлом году из-за влияния пандемии. Это добавляет акциям привлекательности для покупки.

9. Mastercard

- Потенциальная доходность: до 12,6%

- Горизонт: август 2022

- Сектор: финансовый сектор

Оператор платёжной системы. Занимает второе место после VISA по объёму платежей – $6 трлн в год и числу финансовых транзакций – 90 млрд.

Факторы роста:

1. Факторы, которые влияют на рост цены акции Mastercard такие же, как и у VISA: восстановление финансовой и экономической активности, а также рост числа международных перелётов. Количество операций через Mastercard уже достигло докризисного уровня.

2. Спрос на услуги компании увеличивает рост цифровых финансовых транзакций, объём которых уже выше объёма наличного расчёта. COVID-19 только усилил темпы этого тренда.

10. Morgan Stanley

- Потенциальная доходность: до 12,6%

- Горизонт: декабрь 2021

- Сектор: финансовый сектор

- Инвестировать в Morgan Stanley

Крупный американский банк, который предоставляет инвестиционные услуги: управление капиталом и финансовые консультации для частных и корпоративных клиентов.

Факторы роста:

1. Morgan Stanley удачнее других банков пережил 2020 год из-за фокуса компании на инвестиционных, а не обычных банковских услугах. Он показал сильный рост чистой прибыли и выручки.

2. Компания помогает крупным корпоративным клиентам проводить первичное размещение акций и облигаций на бирже и заключать сделки по слиянию и поглощению. Рост активности бизнеса на фоне вакцинации и тенденция по выходу новых компаний на биржу повышает востребованность на услуги банка.

3. Morgan Stanley увеличил дивидендную доходность до 2,9% – это один из самых высоких показателей в отрасли.

Как купить выгодные акции

Акции покупают и продают только через брокеров. Частное лицо не может инвестировать на бирже напрямую. Брокер – компания, которая предоставляет доступ к торгам на бирже и выполняет требования инвестора по сделкам с ценными бумагами. Ещё брокер считает налоги, публикует инвестиционные стратегии, рассказывает о ситуации на рынках и помогает правильно инвестировать.

Крупнейший брокер в России по количеству клиентов – Тинькофф Инвестиции. Вот что нужно, чтобы начать торговать через Тинькофф:

- Заполните заявку на открытие брокерского счёта . Счёт – это ваши реквизиты на бирже. Он нужен, чтобы учитывать все транзакции.

- Когда сотрудники банка одобрят заявку, вам придёт логин и пароль для доступа в личный кабинет.

- Зайдите в кабинет, пополните счёт банковской картой, перейдите в «каталог» и через строку поиска найдите нужные акции для покупки. Чтобы инвестировать в акции той или иной компании нажмите на название компании, а затем на кнопку «купить».

- Брокеры работают не бесплатно. Они списывают свою комиссию за сделки. Комиссия в Тинькофф Инвестиции от 0,025% от суммы операции. Ввод, вывод денег и обслуживание счёта – бесплатно.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Источник: ФИНАМ. Не является индивидуальной инвестиционной рекомендацией.

Акции роста в 2022 году

Российские компании, активно использующие ВИЭ.

Будет ли кризис?

Последний раз ключевая ставка была повышена 22 октября до 7,5%.

Насколько страшен для России переход на зелёную экономику?

Акции роста — 2022

«Полюс», «Полиметалл» и «Петропавловск»

Рис. 1. Динамика изменения стоимости акций ПАО «Полюс» на Московской бирже, 2017 — октябрь 2021. Источник: TradingView

Polymetal International plc

Рис. 2. Динамика изменения стоимости акций Polymetal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 3. Динамика изменения стоимости акций Petropavlovsk PLC на Лондонской бирже, 2017 — 2021. Источник: TradingView

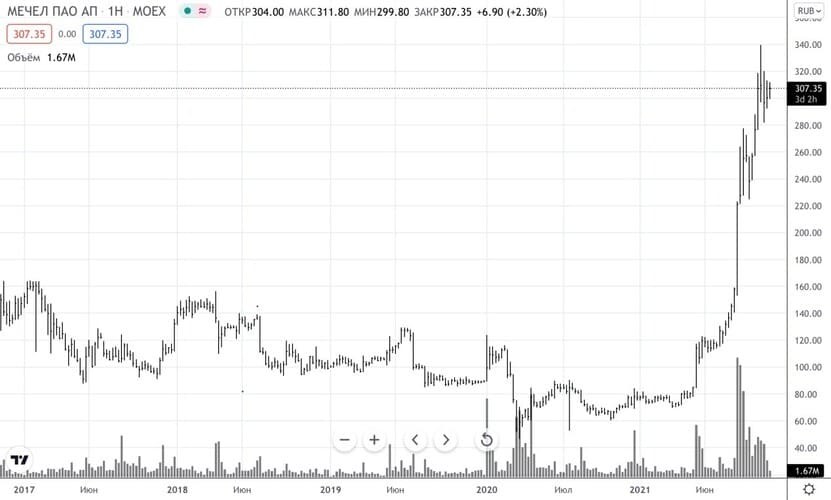

«Мечел» и «Распадская»

Чего ждать владельцам префов «Мечела»?

Рис. 4. Динамика изменения стоимости привилегированных акций ПАО «Мечел» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 5. Динамика изменения стоимости акций ПАО «Распадская» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции цветных металлургов

Положение на рынке EN+ – лидера по производству ВИЭ и алюминия.

Рис. 6. Динамика изменения стоимости акций Rusal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 7. Динамика изменения стоимости акций En+ Group на Московской бирже, март 2020 — октябрь 2021. Источник: TradingView

ГМК Норильский никель

Рис. 8. Динамика изменения стоимости акций ПАО «ГМК «Норильский никель» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции нефтегазового сектора

Рис. 9. Динамика изменения стоимости привилегированных акций ПАО «Сургутнефтегаз» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 10. Динамика изменения стоимости акций ПАО «Газпром» на Московской бирже, 2017 — 2021. Источник: TradingView

Татнефть им. В.Д. Шашина

Рис. 11. Динамика изменения стоимости акций ПАО «Татнефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 12. Динамика изменения стоимости акций ПАО «Роснефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Топ-10 подешевевших российских акций, которые могут вырасти: что выбрать инвестору

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

Источник https://invlab.ru/investicii/kakie-akcii-vygodno-kupit-seychas/

Источник https://journal.open-broker.ru/investments/akcii-rosta-v-2022-godu/

Источник https://www.forbes.ru/investicii/470421-top-10-podesevevsih-rossijskih-akcij-kotorye-mogut-vyrasti-cto-vybrat-investoru