Как купить и продать акции в Тинькофф Инвестиции

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

После открытия брокерского счета или ИИС в Тинькофф Инвестиции пора приступать к покупке активов. Это могут быть акции, облигации, валюта, фьючерсы, БПИФы или ETF-фонды. Чаще всего на фондовой бирже начинающие инвесторы покупают ценные бумаги и валюту. Приобрести акции можно двумя способами – в торговом терминале на официальном сайте и через мобильное приложение. Как стать владельцем акций через брокера Тинькофф Инвестиции, разобрался специалист сервиса Бробанк.ру.

- Регистрация в приложении

- Как пополнить брокерский счет

- Как искать ценные бумаги для покупки

- Почему не получается купить акцию через Тинькофф Инвестиции

- Где найти информации о компании-эмитенте

- На что еще обратить внимание при отборе актива

- Как покупать акции через Тинькофф Инвестиции

- Дополнительные нюансы покупки акций через Тинькофф брокера

- Как купить акции иностранных компаний

- Где следить за ростом акций

- Как получить дивиденды

- Как продать акции

- Вывод денег от продажи

- Отчеты брокера

Регистрация в приложении

Для проведения сделок покупки-продажи акций установите мобильное приложение брокера Тинькофф через AppStore или Google Play:

- Запустите приложение. При первом входе введите номер телефона, который вы указывали в анкете при открытии брокерского или индивидуального инвестиционного счета.

- Дождитесь кода в СМС от Тинькофф брокера. Введите цифры в указанное поле, а затем придумайте четырехзначный ПИН-код для последующего входа в приложение.

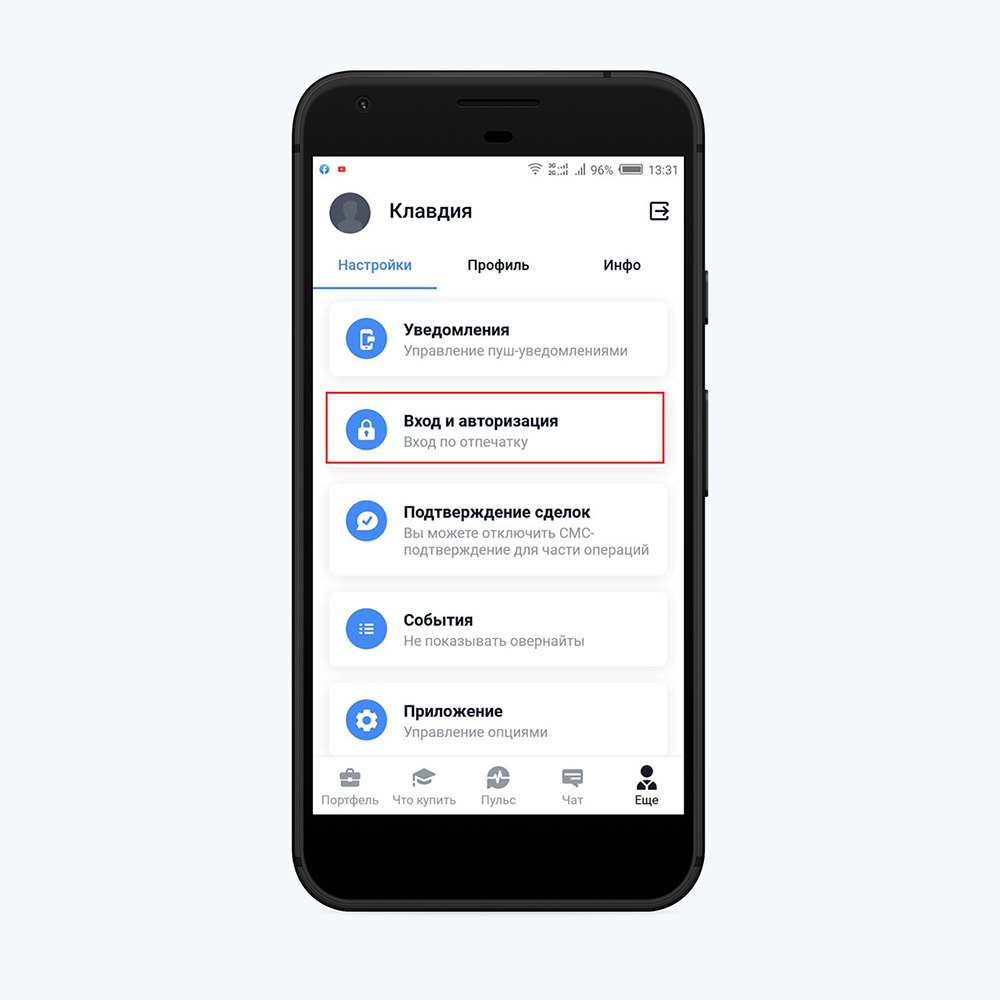

Не используйте простые комбинации цифр, которые с вами как-то связаны, – год или дату рождения. Чтобы усилить защиту настройте вход и авторизацию по отпечатку пальца. Для изменения этих параметров:

- войдите в приложение;

- в нижнем правом углу выберите вкладку «Еще»;

- в верхней части экрана перейдите в «Настройки»;

- щелкните по полю с изображением закрытого замка с названием «Вход и авторизация».

После завершения настроек, можно приступить к покупке акций и других активов.

Как пополнить брокерский счет

При каждом входе в мобильное приложение вы попадаете на главный экран – это же вкладка «Портфель». Чтобы купить акцию, валюту или другой актив, пополните брокерский счет. Перевести деньги можно с Tinkoff Black или карты любого другого банка, а также через платежные системы Apple Pay и Google Pay.

- до 150 000 рублей за одну операцию;

- не больше 2 млн рублей в месяц.

Брокер Тинькофф не берет с клиентов комиссию за пополнение брокерских счетов при соблюдении лимитов.

На брокерский счет с карты Tinkoff Black можно переводить рубли РФ, доллары США и евро, а на ИИС только рубли РФ. С карты стороннего банка можно отправить только рубли, независимо от того брокерский это счет или ИИС.

Зачисление средств происходит мгновенно в любое временя суток, выходные и праздничные дни.

Как искать ценные бумаги для покупки

- восемь лидирующих валют мира, включая евро и доллары США;

- облигации и акции российских и зарубежных компаний – на Московской и Санкт-Петербургской бирже;

- паи БПИФ;

- доли в ETF-фондах;

- еврооблигации в долларах и евро, которые выпущены российскими компаниями.

Брокер Тинькофф предоставляет пользователям с тарифом «Премиум» и статусом квалифицированного инвестора доступ к бумагам любых стран.

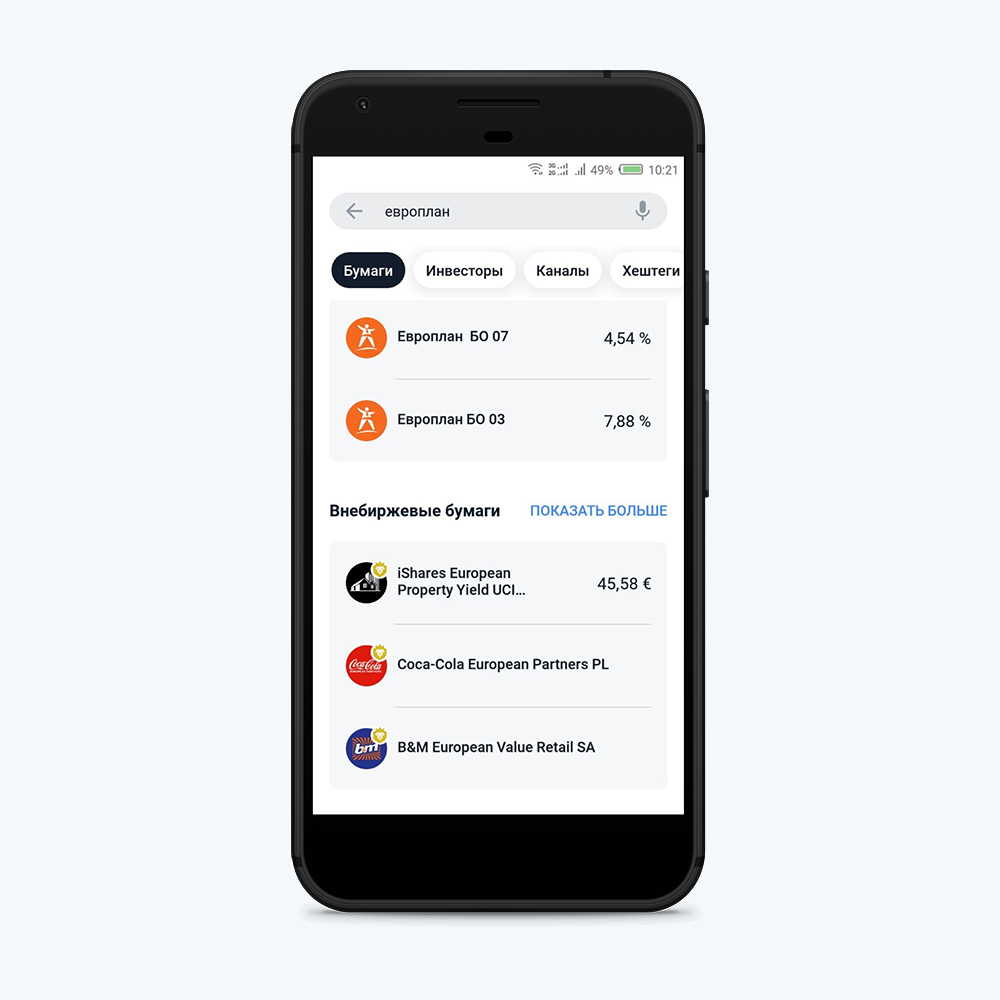

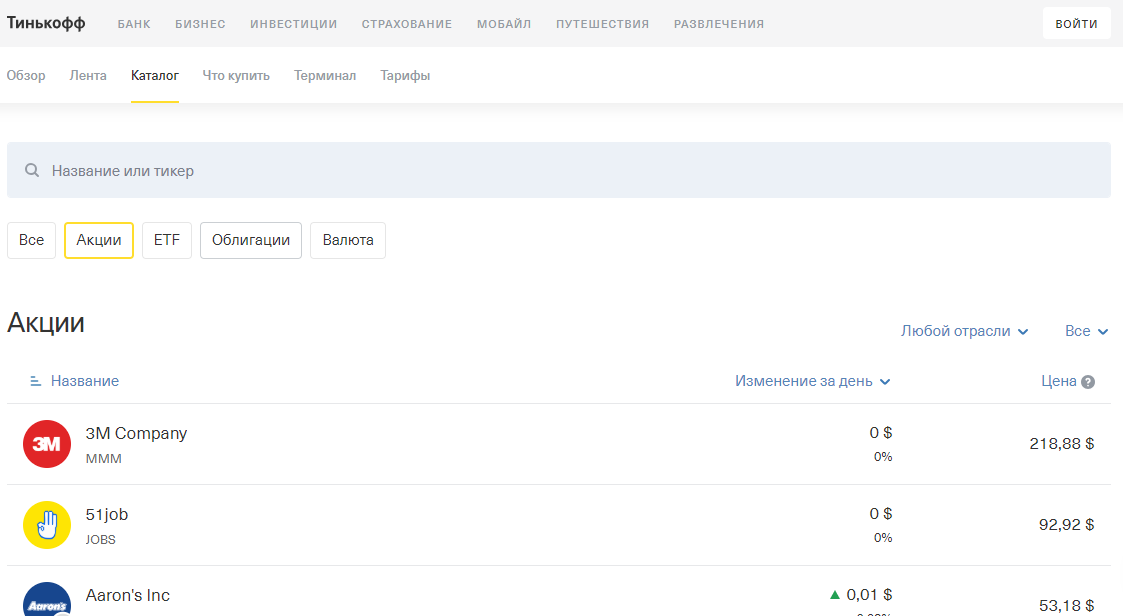

- выберите сортировку по акциям или фондам;

- в поисковой строке напишите название компании или тикер – четырехбуквенный код, который присвоен акции или фонду.

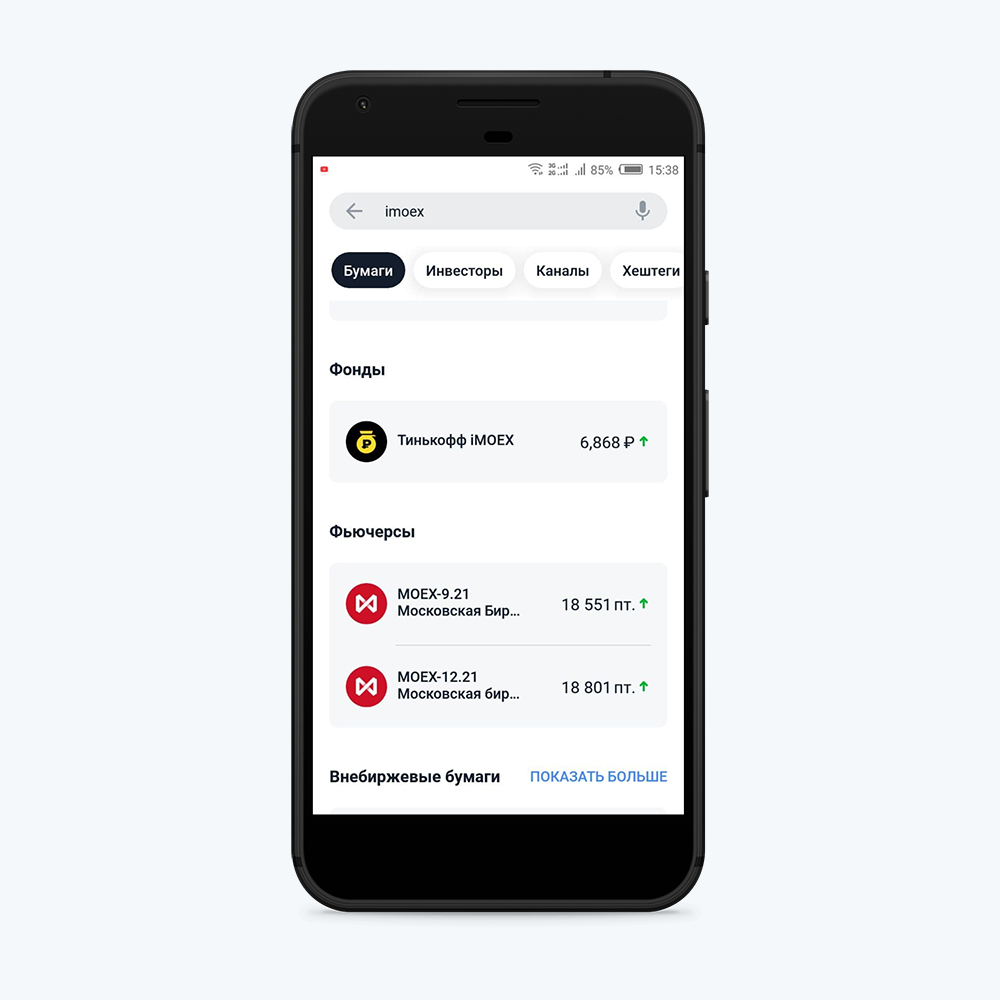

Можно искать и без группировки, а сразу через поисковой запрос. Например, найдите все активы у Тинькофф брокера, связанные с индексом iMoex, который отслеживает все компании, представленные на Московской бирже.

Для этого в поисковой строке напишите iMoex.

Почему не получается купить акцию через Тинькофф Инвестиции

- акций нет в списке доступных активов;

- вы пытаетесь провести сделку в нерабочие часы фондовой биржи;

- вам недоступна сделка, так как у вас нет статуса квалифицированного инвестора.

У Тинькофф Инвестиции выход на две российские биржи, у которых разные графики работы. Даже выходные и праздничные дни у этих двух площадок могут отличаться. Это происходит потому, что работа Московской биржи зависит от российских праздников, а Санкт-Петербургской от выходных в иностранных государствах.

- сумма активов не менее 6 млн рублей;

- опыт работы в компании, которая работала с ценными бумагами или деривативами – 2 года, если организация наделена статусом квалифицированного инвестора или 3 лет в остальных случаях;

- квалификация в области экономики, которая подтверждена документами;

- количество сделок с деривативами на сумму более 6 млн рублей за предшествующие 4 квартала, причем в каждом месяце не менее одной сделки, а их общее число превышает 40.

Тинькофф брокер помогает получить статус квалифицированного инвестора, если это необходимо. Те бумаги, которые недоступны для частных инвесторов без статуса, помечены специальным значком.

При попытке провести сделку, появится сообщение. Но большинству частных инвесторов, которые только выходят на фондовый рынок, статус не нужен. Поэтому если сделка не проходит по этой причине, поищите альтернативный актив со схожими характеристиками.

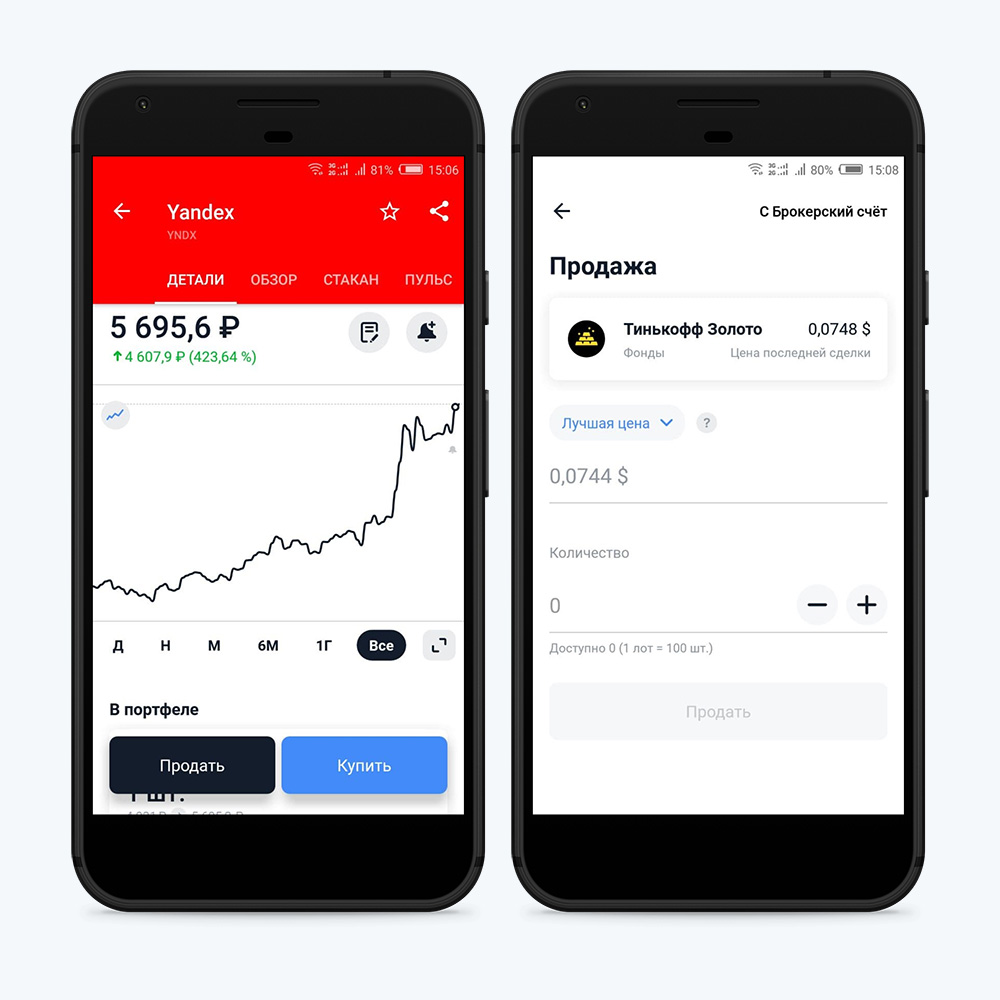

Где найти информации о компании-эмитенте

- «Детали». Здесь можно посмотреть график изменения цены на акцию в разрезе одного дня, недели, месяца, полугода, года или всего срока с момента выпуска бумаги. Оставляйте заметки для самого себя и настраивайте уведомления, например на падение или рост цены, в денежном или процентном виде. Например, вам могут прислать оповещение при достижении цены 250 рублей или падении на 10% от текущей стоимости или при любых других значениях.

Любую акцию или фонд можно добавить с избранное или поделиться информацией о ней через соцсети и мессенджеры.

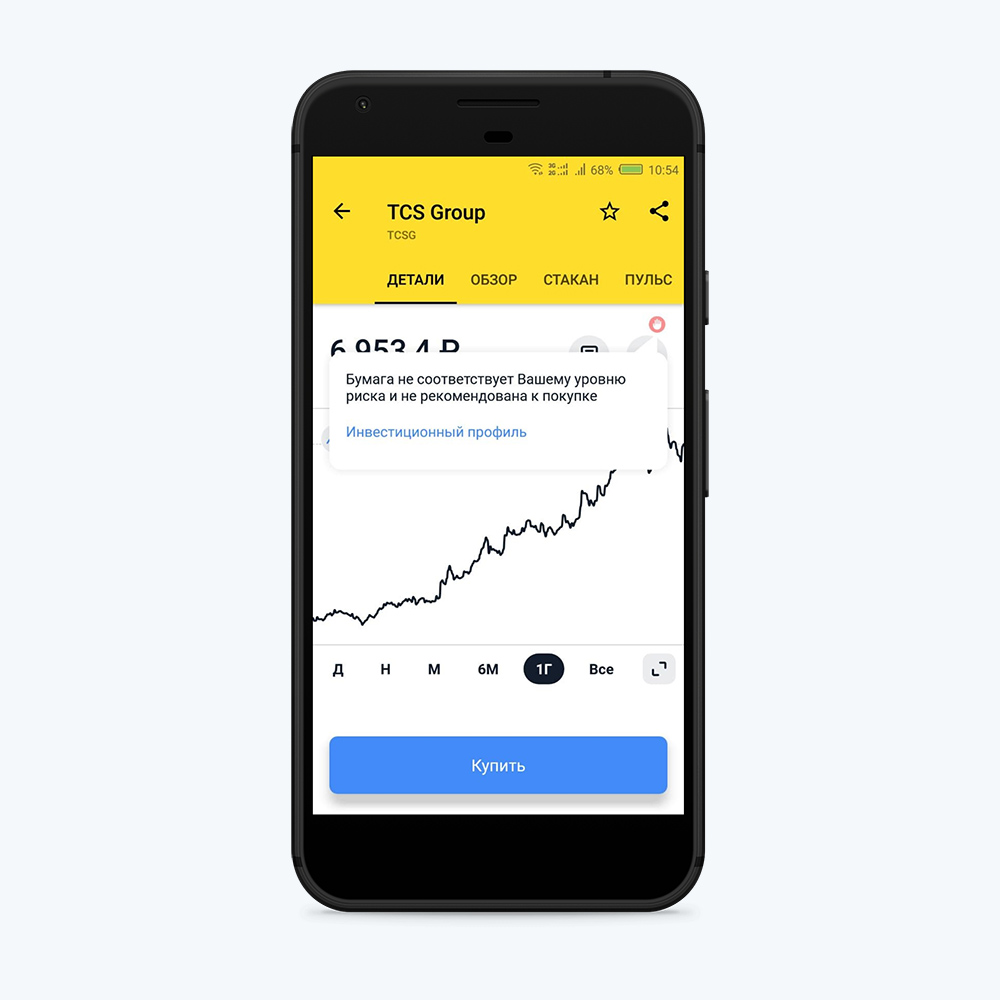

На что еще обратить внимание при отборе актива

Если бумага не соответствует вашему уровню риска, она помечена красной ладошкой. Это не помешает вам купить ее в портфель. Но станет предупреждением, что вы рискуете больше, чем установлено с учетом ваших запросов при определении риск-профиля. Если хотите это изменить, перейдите по активной ссылке «Инвестиционный профиль» и пройдите тест повторно.

Если выбираете не акцию, а фонд акций, перечень вкладок будет несколько иным. Кроме описанных добавится раздел «Новости фонда», там перечислены сделки, которые проводит фонд – куплен или продан актив, получены дивиденды или поступили новые деньги.

Как покупать акции через Тинькофф Инвестиции

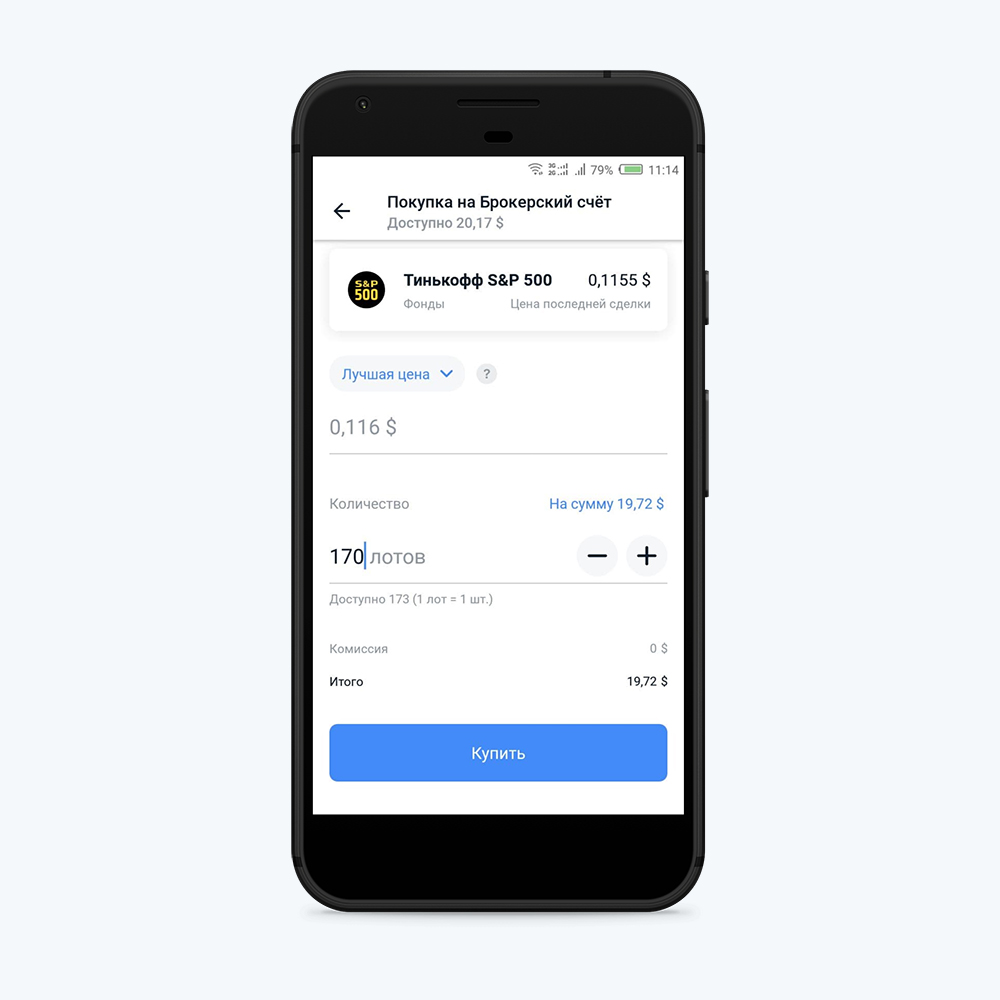

Если решили купить акцию или долю в фонде, нажмите кнопку «Купить». При совершении сделки видно, на какой из счетов проходит сделка – брокерский или ИИС.

- Лучшая цена – выборка происходит из цен, которые доступны рынке.

- Лимитная заявка – вы самостоятельно устанавливаете цену, выше которой не готовы заплатить за акцию. Такой тип заявки ограничен по времени. Она аннулируется в конце рабочего дня биржи, если не появится ни одного подходящего предложения от продавцов.

- Рыночная заявка. Лучшая доступная цена меняется очень быстро, поэтому ваша заявка может быть исполнена одновременно у нескольких продавцов по разным ценам. Такой тип заявки ориентирован на самые выгодные для вас предложения.

- Стоп-маркет. Покупка бумаги пройдет, когда цена достигнет той стоп-цены, которую вы укажете по рыночному предложению.

- Стоп—лимит. При росте цены до стоп-цены, активируется заявка по той цене, которую вы указали. Если до конца дня не будет ни одного подходящего встречного предложения, заявка аннулируется.

- Тейк-профит. При падении цена на акцию до стоп-цены активируется лимитная заявка на покупку по этой же цене. Этот тип заявки не ограничен по времени. И действует до срабатывания или отмены. Если заявка сработала, она активна до конца дня, но если не будет подходящих предложений, она аннулируется.

Дополнительные нюансы покупки акций через Тинькофф брокера

Наиболее понятный вариант для начинающих инвесторов – торговля по рыночным заявкам. Если сразу разберетесь, как работают лимитные заявки, можете использовать и их. Стоп-заявки настраивают, чтобы не отслеживать цену по нескольким активам одновременно и при этом успеть провести сделку по наиболее выгодной цене.

Все активы на фондовой бирже торгуются лотами. Это может быть 1, 10, 100 или 1000 единиц. Если у акции лот – это 1000 акций, вы не сможете купить всего 5 или 100 штук. Только число лотов кратное 1000.

Если вы составляете портфель не по количеству акций, а по сумме под каждый актив, напишите размер капитала, который вы готовы потратить на выбранную компанию. Приложение самостоятельно подсчитает, подходящее количество лотов под ваши запросы. Здесь же вы увидите сумму комиссии, которую брокер снимет за сделку. Размер комиссии зависит от тарифа. У Тинькофф брокера их три – «Инвестор», «Трейдер» и «Премиум». Изучите условия каждого тарифа по этой ссылке.

Как купить акции иностранных компаний

Чтобы купить акции иностранных компаний через Тинькофф Инвестиции, нужна валюта. Для этого можно завести на брокерский счет сразу доллары или евро, либо провести сделку покупки валюты через биржу.

Через Тинькофф Инвестиции можно купить доллары и евро от 1 единицы в режиме «Лучшая цена». Это весомое преимущество брокера, так как у многих других лоты начинаются от 1000.

- Выберите инвалюту по наименованию. Вам будет доступно 8 валют – доллары, евро, фунт стерлингов, швейцарский франк, юань, иена, гонконгский доллар и турецкая лира. Купить активы через Тинькофф брокера можно в долларах или евро. Если вам нужна валюта для накопления, диверсификации или снятия наличных для поездки в эту страну можете покупать любую другую доступную валюту.

- Определите куда зачислить купленную валюту – на брокерский счет, ИИС, карту Тинькофф Блэк или любую другую банковскую карту.

Все дальнейшие этапы покупки акции за доллары или евро полностью повторяют сделку с рублевыми активами. Обязательно укажите, куда зачислить акцию: на брокерский счет или ИИС.

Обратите внимание, ИИС можно пополнять только рублями. При этом конвертировать валюту и покупать активы в долларах или евро можно и на этот счет.

Где следить за ростом акций

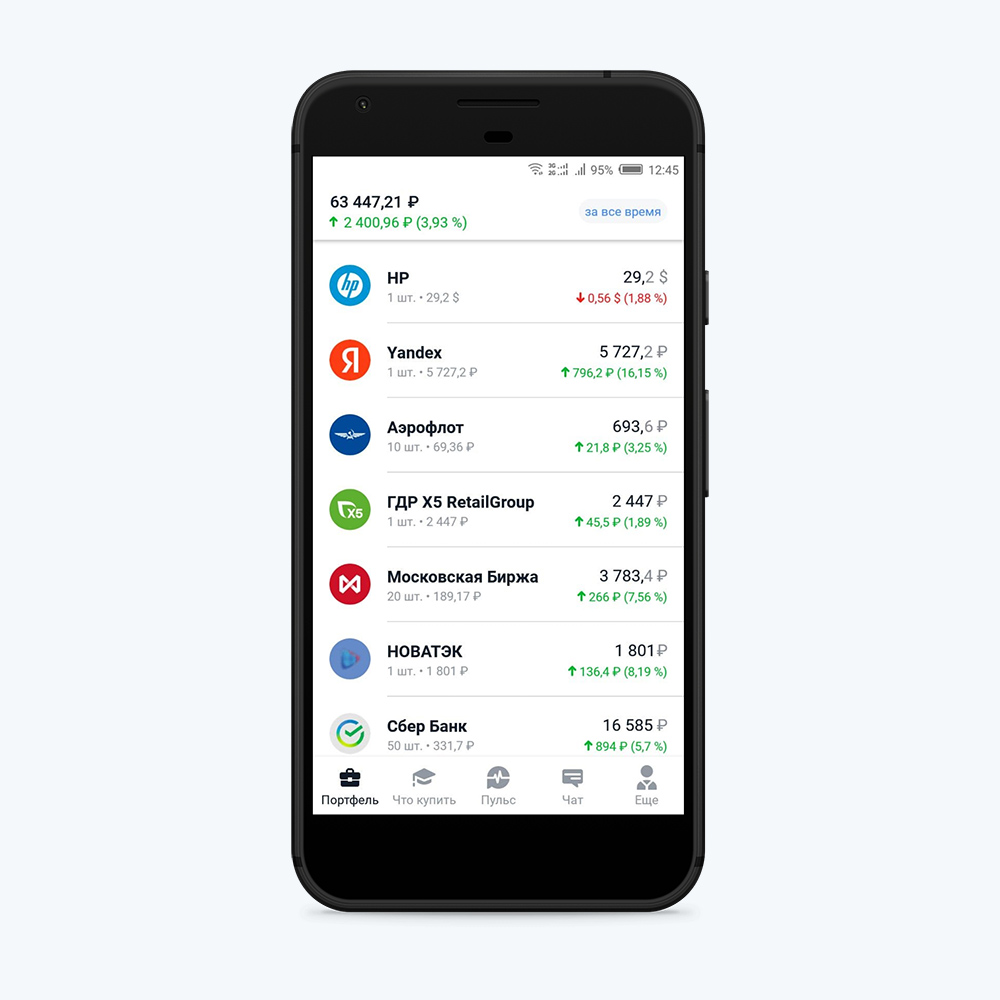

Все ваши купленные ценные бумаги и доли в фондах отражаются в портфеле.

- наименование компании;

- количество штук;

- цену;

- динамику – рост или падение стоимости акции в денежном выражении и в процентах.

Если цифры зеленые – цена на актив растет, если красные – падает. Стоимость портфеля видна в верхней части главного экрана. Ее можно отражать в рублях, долларах или евро. Ниже показано вырос объем портфеля или уменьшился – в денежном эквиваленте и процентах.

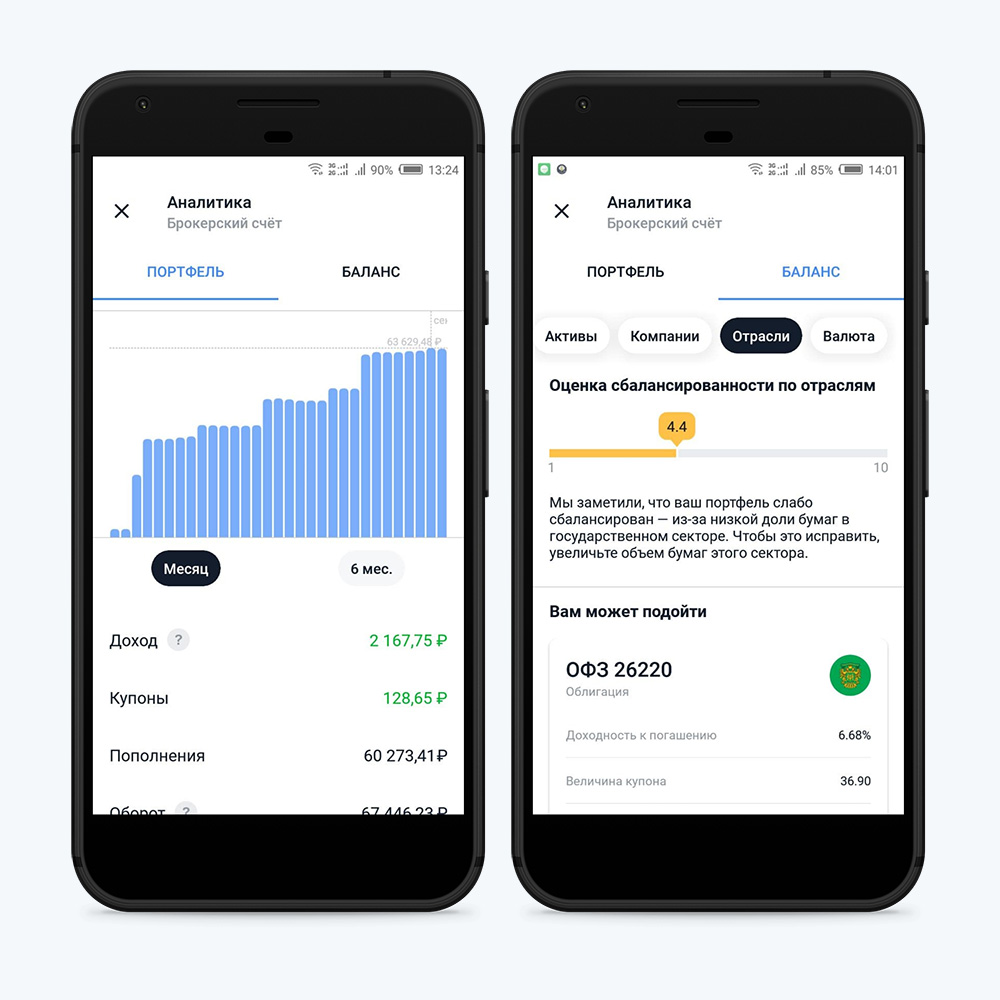

- доход за минусом налогов и комиссии;

- выплаченные купоны;

- сумма пополнения;

- оборот – сумма общей стоимости всех купленных и проданных ценных бумаг;

- открытые позиции;

- рост или падение портфеля за текущую дату и за все время.

Обратите внимание, положительная динамика и рост портфеля еще не означают доход. Чтобы зафиксировать прибыль, ценные бумаги надо продать. То же самое касается и убытка – красный цвет еще не означает, что активы пора продавать. Не спешите совершать сделки, если они не продиктованы какими-то серьезными причинами. Не поддавайтесь панике, тогда вы сможете гораздо эффективнее инвестировать, чем те, кто не умеет совладать с эмоциями.

На вкладке «Баланс» можно проверить сбалансированность портфеля по активам, компаниям, отраслям и валютам. Если робот мобильного приложения Тинькофф Инвестиции выявляет нарушения в пропорции, он дает рекомендации, какого типа активы желательно докупить. Но вам не обязательно следовать этим советам. Если вы считаете, что с пропорциями все в порядке, и вас все устраиваете, повторно пройдите тест на определение Инвестиционного профиля. Возможно, ваше отношение к риску изменилось, тогда пропорции бумаг будут другими, как и рекомендации робота-советника.

Как получить дивиденды

По облигациям компании платят купоны, а по акциям – дивиденды. Но выплата дивидендов – не обязательное условие. Решение остается за руководством компании. Если собрание акционеров принимает решение платить дивиденды, утверждается график. Если хотите получить этот дополнительный доход по ценным бумагам, покупайте дивидендные акции не позже, чем за три дня до даты закрытия реестра акционеров.

- от 8 до 18 рабочих дней после даты закрытия реестра для российских компаний;

- от 15 рабочих дней до нескольких месяцев для зарубежных компаний.

Доход от акций и облигаций в Тинькофф Инвестициях поступает на тот же брокерский счет или ИИС, с которого была куплена бумага. При поступлении денег придет уведомление на мобильный телефон.

С поступившего дохода брокер самостоятельно удержит налог в размере 13%, за исключением дивидендов от зарубежных эмитентов. С этот дохода вы платите налог самостоятельно.

Обязательно учтите налоговую ставку той страны, в которую инвестируете. Например, при вложении денег в акции компании на Кипре, с вас ничего не удержат при зачислении дивидендов, поэтому в российскую ФНС придется заплатить все 13%. При получении дивидендов от акций США, с вас вычтут 10%, если подписана форма W-8BEN. В РФ придется доплатить только разницу между ставками – 3% НДФЛ. Если W-8ВEN не подписана, в США удержат 30%, тогда в РФ ничего платить не надо, но подавать декларацию 3-НДФЛ все равно придется. Подписать и отправить форму W-8ВEN можно через вкладку «Еще» в разделе «Профиль».

Как продать акции

- Перейдите на вкладку «Портфель».

- Найдите бумагу, которую хотите продать и нажмите на нее. Первая вкладка, которая откроется, как раз и предназначена для покупки и продажи актива. Значит, здесь можно как докупить новые лоты, так и продать те, которые уже есть в наличии.

При установке цены продажи можно также выбрать лучшую, рыночную или лимитную заявку.

После того как вы впишите в поле количество лотов, сервис покажет сумму, которая будет зачислена на ваш счет. Здесь же видна комиссия. Если выставляете лимитную заявку, все комиссии и сделки, которые проведет брокер, можно просмотреть в разделе «Операции» или в «Отчете».

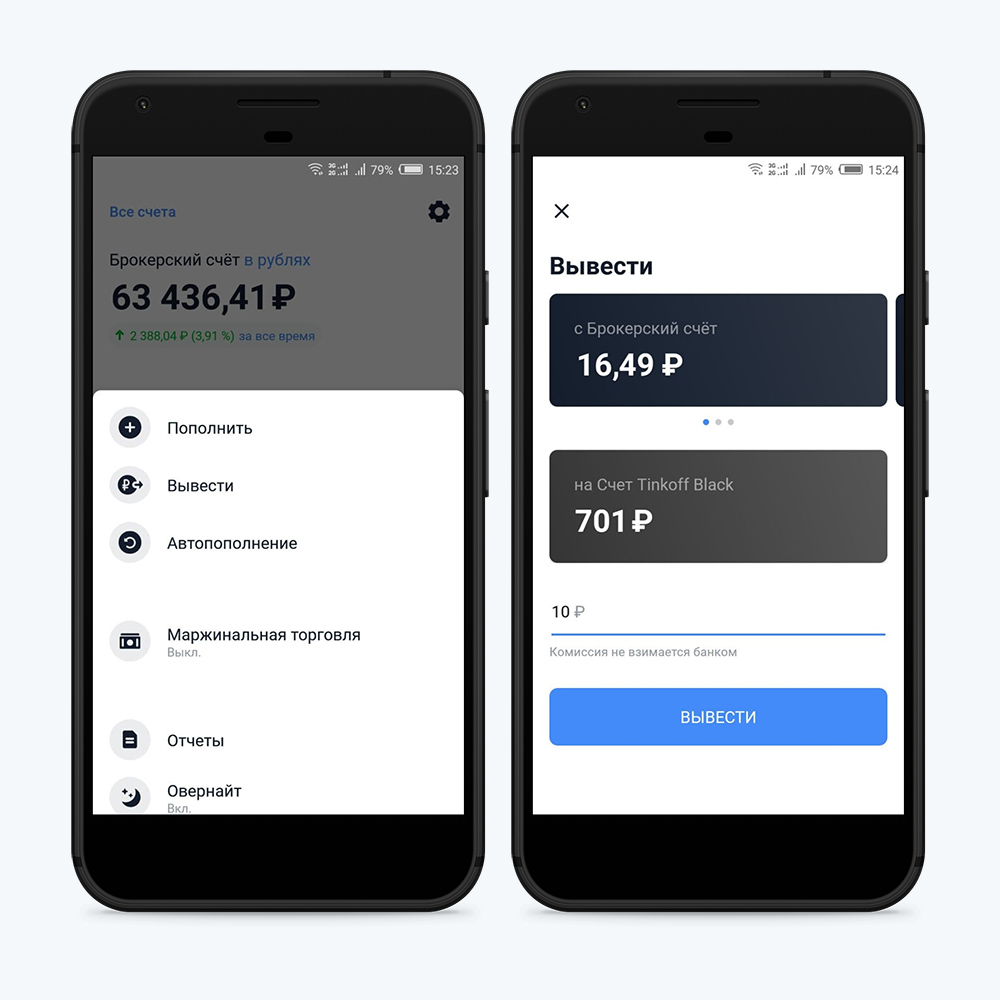

Вывод денег от продажи

Вывести деньги с брокерского счета можно в любое время дня и ночи, как в будни, так и в выходные и праздничные дни. Количество операций не ограничено. Максимальная сумма – 5 млн рублей или в эквиваленте в долларах или евро.

Единственный способ вывода – дебетовая карта Tinkoff Black. Если захотите отравить деньги в другой банк, для вывода все равно потребуется карта Тинькофф банка. А вот с нее уже можно отправлять деньги по любым реквизитам.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | До 6% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

- 13% от суммы полученного дохода, если прибыль меньше 5 млн рублей;

- 15% , если прибыль превысила 5 млн рублей с суммы превышения.

К примеру прибыль за 2021 год составила 8 млн рублей. С 5 млн рублей снимут 650 тысяч, а с 3 млн 450 тысяч. Итого брокер удержит 1,1 млн рублей налогов.

Брокер высчитывает и удерживает НДФЛ в момент сделки, от которой вы получаете прибыль. Но фактически он его списывает при выводе средств с брокерского счета или в начале следующего календарного года, если выводов с брокерского счета не было ни разу в отчетном году.

Чтобы вывести деньги, щелкните по значку шестеренка, в правом верхнем углу экрана «Портфель» и нажмите вкладку вывести. Брокер не берет комиссию за вывод средств с брокерского счета или ИИС. Но есть ограничение по ИИС, если вы попытаетесь вывести деньги с этого счета до истечения 3 лет с даты его открытия, он автоматически закроется и право на налоговые вычеты будет утрачено.

Отчеты брокера

Не все начинающие инвесторы понимают, зачем просматривать отчеты брокера. Но их более опытные коллеги настаивает, что делать это нужно регулярно – не менее одного раза в месяц. Дело в том, что брокерский отчет – это детализированная информация обо всех сделках, которые вы совершаете. Также в нем хранятся данные об остатках денежных средств, комиссиях брокера, пополнениях, выводах средств и списке акций, облигаций и долей, которыми вы владеете.

Кроме того, в разделе отчетов доступна справка об активах за рубежом и налоговый отчет, которые вам пригодятся при заполнении 3-НДФЛ и подачи заявки на налоговый вычет по ИИС. Все отчеты приходят в pdf-формате, поэтому их можно распечатать и приложить в качестве подтверждения для налоговой службы. Документ заверен подписями ответственных лиц и печатью.

Если какие-то этапы покупки иностранных акций или валюты остались непонятны, напишите в чат Тинькофф Инвестиций. Операторы отвечают круглосуточно, поэтому вы никогда не останетесь один на один с возникшей проблемой.

Комментарии: 8

Здравствуйте? Продала акции в приложении Тинькофф инвестиции. В операциях есть отчёт. Но на брокерский счёт деньги не поступили. Почему так может быть?

Анастасия, добрый день. Уточнить этот вопрос можно у оператора в чате мобильного приложения «Тинькофф Инвестиции» или по номеру 8 800 755-27-56.

Здравствуйте, решил попробовать брокерский счет в Тинькофф, купил акцию сперва одну, потом ее продал без проблем, за тем я купил 3 акции немного на них заработал и продал, решил купить одну но по дороже, она упала цене и теперь я не могу ее продать, пишет что нет прав торговать данным инструментом, писал в тех. Поддержку уже жду 5 дней но нечего не происходит. Надеюсь скоро все исправят

Уважаемый Андрей, пишите в техподдержку повторно. Обычно специалисты Тинькофф очень быстро реагируют на запросы. А если их несколько, то еще быстрее. Напишите им в мессенджерах, социальных сетях и в чате в мобильном приложении. Наверняка вам помогут решить вашу проблему.

Через какое время можно продавать акции чтобы не оказаться спекулянтом?

Добрый день, Максим, вы можете покупать и продавать акции через несколько секунд или минут. Трейдеры именно так и зарабатывают или теряют деньги. Также вы можете продавать акции и через несколько дней, месяцев или лет, так чаще поступают инвесторы. На фондовом рынке нет такого понятия как спекуляция, за которую вам грозили бы какие-то штрафы. Поэтому решение о покупке или продаже акции, облигации или любого другого актива, вы принимаете сами. Но обратите внимание на комиссии брокера и тот тарифный план, который вы подключите. Если планируете проводить много сделок на бирже, подбирайте тариф, который больше подходит для трейдеров, а не инвесторов, которые реже покупают и продают ценные бумаги.

Добрый день!

У меня такой вопрос по 13% удержания с дохода. К примеру купил акции на 1 млн руб, продал на 2млн. 13% считают от разницы (2млн -1млн) или с суммы в 2 млн?

Спасибо.

Руслан, здравствуйте. Налог уплачивается с дохода, полученного от продажи ценных бумаг (только в том случае, если вы их продали дороже, чем купили). Формула расчета: Налог на доход от биржевой торговли = (Сумма продажи активов − Комиссия за продажу − Сумма покупки активов − Комиссия за покупку) × 13%.

Брокер Тинькофф инвестиции

Обзор доступных инструментов брокера Тинькофф инвестиции: акции, облигации, eврооблигации, ETF, работа с дивидендами. Тарифы, преимущества и недостатки сервиса, способы открытия брокерского счета, индивидуального инвестиционного счета, инвестиции премиум освещены в статье.

Главное Hide

Хотя всегда существуют немалые риски, на Тинькофф инвестициях есть возможность получить больше, чем в случае выбора в пользу банковского депозита. Благодаря брокеру процесс становится более современным и привлекательным, в том числе можно вкладывать с помощью смартфона. Предлагаем ознакомиться с особенностями и возможностями сервиса Тинькофф для физических лиц, а также узнать о подводных камнях и особенностях работы на бирже для новичков в направлении.

Какие инструменты доступны в Тинькофф Инвестиции

Предусмотрено все, чтобы открыть счет и быть инвестором. Это стало очень просто для всех желающих, именно поэтому мы получаем доступ к удобному интерфейсу. Понимание работы и возможностей получения дохода не вызовет проблем, достаточно дополнять свой портфель инвестиций самыми разными предложениями. Физические лица без проблем разберутся в тонкостях, поскольку в Тинькофф инвестициях каждый раздел имеет детальное описание.

Акции

В брокерское обслуживание включено все необходимое, для покупки доступны компании, которые предлагают бумаги на бирже Санкт-Петербурга и Москвы. Прогнозируемый доход виден сразу, указывается определенный период времени с учетом получения дивидендов. Это позволяет принять решение о выгоде вложений в акции, в том числе компаний Apple или Adobe.

Облигации

В категории тарифы вкладчикам позволяют зарабатывать на продаже ценных бумаг по стоимости, превышающей перечисленную в ходе их покупки. Также получается иметь доход на выплаты с учетом даты погашения. Заработать можно на облигациях федерального займа, они предусматривают выдачу средств в займы для государства.

Еврооблигации

Предложены представленные на международном рынке ценные бумаги, в качестве эмитентов выступают государства или различные компании. В том числе можно приобрести бумаги швейцарских или французских компаний либо выдать свои средства в долг министерству финансов США.

Брокерский счет позволяет внести часть средств для фондов, в том числе актуально долевое участие в Америке. Схема действий дает хорошие возможности даже без наличия значительного капитала. Также можно диверсифицировать портфель, поскольку в ходе вложения в доле, автоматически предоставляют части в разных компаниях. Отзывы по подобным вложениям обычно хорошие, ведь разные организации в один день стать банкротами не должны. По среднестатистическим данным за полгода удается увеличить капитал на 20%.

Работа с дивидендами в Тинькофф Инвестиции

Чтобы брокер Тинькофф позволил получить дивиденды, нужно присутствие бумаг с ценностью в «день отсечки». Для желающих вложить средства предоставлены описания, в том числе включены данные по следующим выплатам. Тинькофф инвестиции выдает в использованной для покупки валюте, но можно воспользоваться конвертацией. Вывод на карты банка и без комиссий, налоги высчитывают до выплат.

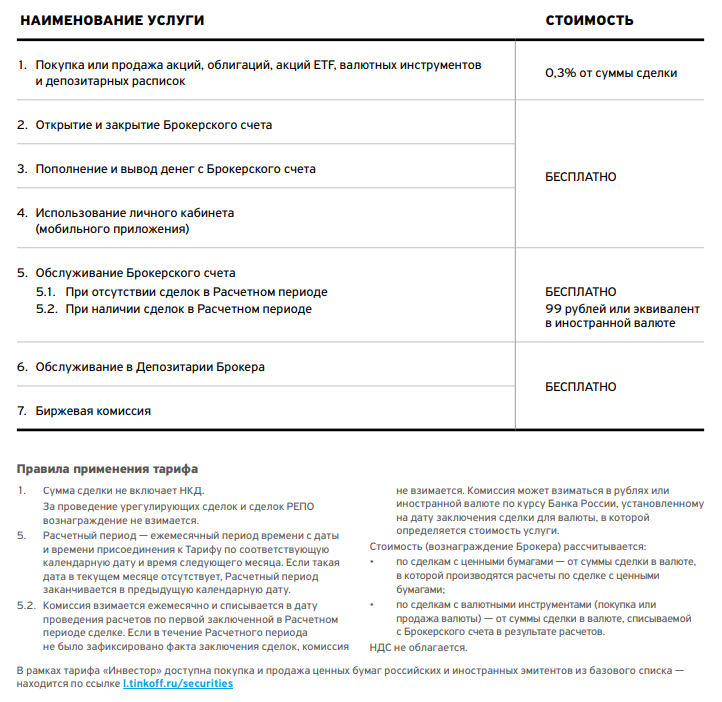

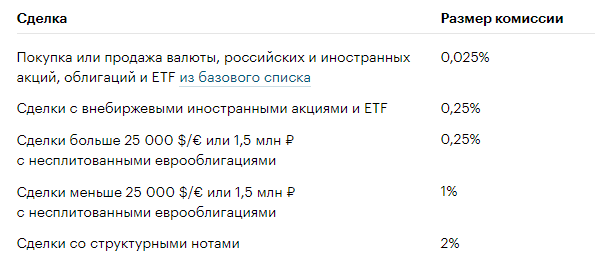

Тарифы брокера

Многие предпочитают иметь счет у брокера, но тарифы относятся к его слабому месту. По тарифу «инвестор» предполагается оплата 99 рублей в месяц в случае сделки. Комиссий за депозит не предусмотрено, но с оборота 0,3% уходит. Так при 2 сделках с целью покупки долларов для акций зарубежных компаний и 4 покупках активов сняли 180 рублей с оборота в 60 000 р.

На отечественные акции комиссии высокие, а на иностранные предложения нередко снимают еще больше. В Тинькофф инвестициях удобна покупка валюты, начиная с 1 доллара, обеспечена быстрая и автоматизированная конвертация. Предложения удобны при небольшом перечне сделок и покупке иностранных активах. На ИИС можно покупать зарубежные акции и доллары, а для отечественных активов цены не самые выгодные.

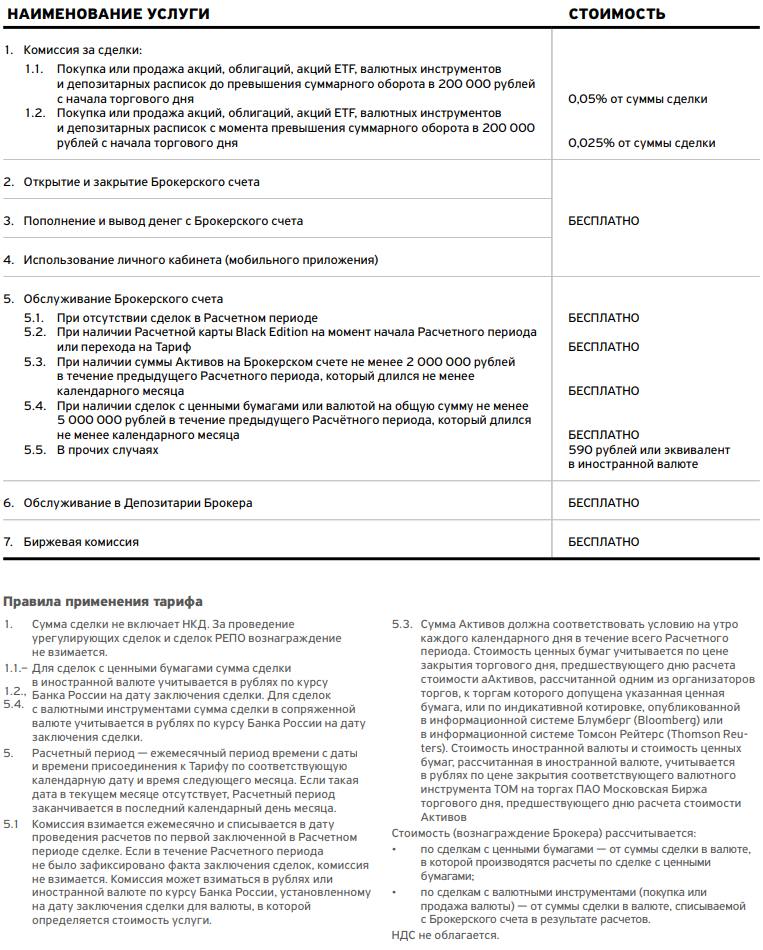

Тарифов несколько, на «Трейдер» стоит обратить внимание только, если ваши обороты более 77 000 за месячный срок. В этом случае 290 р за месяц уйдет на обслуживание, также дополнительно будут брать сбор с учетом суммы сделок. При обороте менее 200 000 р комиссия будет составлять 0,5%.

Индивидуальный инвестиционный счет может также работать по премиальному тарифу, бесплатно услуги предоставят при активах за месяц от 10 млн рублей, 1500 рублей нужно выплатить при сумме выше 5 млн, остальные заплатят 0,25%.

Есть дополнительные возможности, но для доступа обычно требуется добиться статуса квалифицированного инвестора (опыт в направлении, образование и баланс в 6 млн рублей). В тарифах премиум и трейдер нет КВИК, есть все для трейдинга, удобный интерфейс и виджеты.

Преимущества и недостатки сервиса

Тинькофф инвестиции отличаются рядом плюсов:

- есть соцсети для инвесторов;

- много инструментов;

- поддержка;

- робот-советник;

- вывести деньги просто;

- сохранены выгодные тарифы;

- простота вложений.

В чем подвох? Все возможности доступны только после получения высокого статуса или активации премиального аккаунта. До этого есть частичный перечень операций.

Как открыть брокерский счет

Открыть счет в Тинькофф инвестициях нужно всем, кто хочет работать с ценными бумагами, деятельность ведется от брокера.

Для получения счета нужно:

- выполнить заполнение заявки, нужен паспорт;

- документы выдаст представитель, при наличии дебетовой карты возможна онлайн подпись;

- открытие проходит в течение 5 минут, кроме выходных дней и ночного времени.

Еще проще приступить к Тинькофф инвестициям клиентам банка, можно воспользоваться личным кабинетом. Новичкам нужна регистрация, для открытия счета нужно:

- выбрать брокерский счет или ИИС;

- вбить телефонный номер, адрес почты, ФИО;

- кликнуть далее, прописав паспортные данные, адрес проживания, регистрации;

- кликнуть «оформить».

Об остальных действиях сообщат автоматически, останется заполнить форму и заказать доставку.

Индивидуальный инвестиционный счет

Отличается от биржевого выбором типа обложения налогами:

- «А». Есть возможность вернуть 13% налога (от перечислений на ИИС).

- «Б». Формируется при закрытии счета, позволяет исключить выплаты 13% в пользу государства.

ИИС имеет следующие особенности:

- открытие в рублях с возможностью покупки валюты;

- актуален для вложений на 3 года или на более длительное время, иначе будет потерян налоговый вычет, потребуется закрытие счета;

- за год можно пополнить счет до 1 млн рублей;

- можно иметь только 1 счет.

Инвестиции Премиум

Тинькофф инвестиции в формате премиум предоставляют больше возможностей:

- предоставляется менеджер для консультаций;

- есть простой аналитический сервис;

- можно пользоваться бумагами мировых бирж и внебиржевыми инструментами;

- дарят премиальную карту Тинькофф.

Нужно заполнить анкету, выбрать тип портфеля, валюты и интересы.

Как пополнить брокерский счет?

Брокер предлагает пополнить счет без ограничений, подойдет Apple Pay и Google Pay, любые карты:

- от Тинькофф (лимитов нет);

- с помощью Apple Pay и Google Pay (в пределах 15000 р за месяц);

- до 150 000 р можно переводить за раз с других банков, за месяц до 2 млн.

Перевод выполняют из личного кабинета от инвестиций к портфелю и пополнению. Также можно воспользоваться приложением, нажав на брокерский счет и «пополнить». Также можно сразу покупать активы из каталога, процесс пополнения и покупки пройдет мгновенно и автоматически.

Вывод денежных средств

При использовании Тинькофф карты, вывод денег бесплатен без учета суммы, также нет лимитов по количеству и времени транзакций. Нужно привязать карточку к счету, средства перейдут на соответствующий счет, но для валюты требуется мультивалютный тип карточки. «Вывод 24/7» поможет получить средства сразу (до 10 млн р).

Как закрыть счет у брокера

Стоит закрыть брокерский счет, если в дальнейшем инвестиции не планируются (можно просто не пользоваться счетом). В этом случае списаний нет, а подводные камни отсутствуют.

- вывод всех средств через приложение или кабинет;

- исключение процесса сделок;

- отсутствие активов, перевод бумаг или их продажа.

В закрытии поможет поддержка пользователей, достаточно воспользоваться связью в чате через приложение, сайт или телефоном: +8 (800) 755–27–56. Далее процесс проходит без участия пользователя, но в случае желания продолжения деятельности, процесс регистрации нужно будет проводить заново.

Если ИИС аннулируется ранее 3 лет использования, предстоят последствия:

- тип А – ежегодный возврат до 52 000 каждый год, если вычет использовался, средства придется вернуть или сумма увеличится за счет пени;

- тип Б – при выводе средств с них снимут 13%.

Поэтому прекращение деятельности должно проводить только после обдуманного решения и с соблюдением всех условий. Для ИИС лучше выполнять закрытие после 3 лет деятельности, иначе придется столкнуться с налоговыми последствиями.

Тинькофф инвестиции – простой доступ к торговле на фондовом рынке

С целью охвата максимально широкой аудитории брокеры снижают входной порог в трейдинг. На Форекс работать можно, начиная буквально с пары долларов на счету, а регистрация выполняется удаленно. По тому же пути идет и фондовый рынок: нужны новые клиенты. Чтобы охватить аудиторию по максимуму, доступ к торговле акциями постоянно упрощается. Сегодня будем изучать решение от Tinkoff, разберемся что такое Тинькофф инвестиции, как это работает также рассмотрим.

Забегая наперед, отмечу, что упрощается только техническая составляющая торговли на фондовом рынке. Покупать акции действительно становится несложно, но выбор актива и момент покупки остается сложной задачей. Это нужно понимать начинающим трейдерам и инвесторам.

Чем Тинькофф полезен инвесторам, работающим на фондовом рынке

Этот банк удобен тем, что позволяет из личного кабинета покупать бумаги компаний по всему миру, поддерживается работа с акциями ETF фондов. Ранее Тинькофф работал в связке с БКС, клиенты получали доступ к фондовому рынку через него. Но весной 2018 г. Tinkoff была выдана лицензия брокера и сейчас работа ведется через него.

Активно идет рост клиентской базы. Если в августе 2018 г. брокер занимал 5-е место по числу зарегистрированных клиентов, то в апреле 2019 г. уступает лишь Сбербанку. Менее чем за год клиентская база выросла вчетверо.

Удобно то, что для физических лиц предусмотрена удаленная регистрация (если они уже являются клиентами банка). Если нет, то курьер привезет все нужные документы по вашему адресу, на порядок удобнее, чем открывать счет при визите в офис.

Полезные детали

Из особенностей инвестиций в фондовый рынок с Тинькофф отмечу:

- Максимальную простоту. Не нужен ни QUIK, ни МетаТрейдер, ни NinjaTrader. По сложности приобретение акций напоминает покупку товара в интернет магазине. Выбираете тип актива, задаете объем сделки и отправляете заявку.

- Доступ к зарубежным торговым площадкам. Есть выход на NYSE, NASDAQ, LSE (лондонская биржа).

- Доступны сотни акций, в том числе ETF, можно инвестировать в облигации. На тарифе Премиум и вовсе обещают свыше 10 тыс. инструментов фондового рынка из 30 стран мира. Правда, перечень активов не приводят, ссылаясь на положения ФЗ 39, а именно статьи 51.1

- Тарифы на первый взгляд выше, чем у конкурентов, но в банке говорят, что это связано с отсутствием скрытых комиссий. Об этом мы еще поговорим отдельно.

- Ввод и вывод средств с банковского счета на брокерский выполняется без комиссий со стороны компании.

- За приложение для смартфона для работы на фондовом рынке платить не придется.

За счет овердрафта реализован мгновенный вывод средств на карту. Предложение выглядит очень интересно, но есть и негативная сторона – об этом также поговорим ниже. После беглого знакомства сервис Tinkoff инвестиции выглядит как минимум интересным предложением.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

- Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

- Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке . Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

Тарифы

Выделяют 3 типа тарифных планов:

- Инвестор – для начинающих работать с фондовым рынком. За обслуживание берут 99 рублей, но только в те месяцы, когда ведется торговля, в остальное время деньги не списывают. Комиссия при покупке и продаже акций, облигаций, ЕТФ равна 0,3%. Если раньше с ExchangeTradedFunds не сталкивались, полезной будет статья, что такое ETF фонды.

- Трейдер – тариф подойдет тем, кто активно торгует. Плата за обслуживание счета возрастает до 590 рублей в месяц, но ее можно снизить до 0, если вы являетесь владельцем карты Tinkoff Black Platinum. Также плата не взимается при обороте свыше 5 млн. руб./мес. или при балансе брокерского счета от 2 млн. руб. В месяцы с нулевой активностью деньги не списывают. Комиссия 0,05%, до 0,025% она снижается только при достижении оборота в 200 тыс. руб. с начала дня.

- Премиум – ориентирован на крупных инвесторов. За таким клиентом закрепляется личный менеджер, по запросу выдается аналитика. Ключевым на мой взгляд является максимальное количество доступных для торговли активов – их больше 10000. Также брокер сопровождает клиента до получения статуса квалифицированного инвестора.Комиссия от 2% (при работе со структурными нотами) до 0,025% при покупке отечественных и зарубежных акций и прочих инструментов фондового рынка.

Клиенты, открывавшие брокерский счет до 15.05.2018, должны заново сделать это. До этой даты учетная запись создавалась в компании БКС, после – в брокере Тинькофф.

Что касается премиального тарифа, то он явно не для всех. Чтобы воспользоваться им, нужно купить бумаг как минимум на 6 млн. рублей. Еще один вариант – имущество инвестора должно оцениваться как минимум в 6 млн. рублей (сюда входят деньги на депозитах в банке, обезличенные металлические счета, ценные бумаги). Также Премиум тариф доступен инвесторам, прошедшим профильное обучение. Статус должен подтверждаться бумагами FRM, GIIA, CFA, подойдет также сертификат аудитора, страхового актуария.

Если обзор тарифных планов ясность не внес, и определиться не можете – банк позволяет бесплатно сменить их неограниченное количество раз. Учтите только, что при каждой такой операции меняется начало отчетного периода и плата за обслуживание списывается при первой сделке. То есть постоянно «прыгать» между тарифными планами невыгодно – больше потеряете на стоимости обслуживания.

Торговля с Тинькофф

Выше уже отмечали, что отдельного торгового терминала здесь нет. После входа в личный кабинет во вкладке Каталог находятся все группы активов – акции, облигации, валюта, ETF. Тут же можно ознакомиться с рекомендациями, что следует покупать, почитать обзоры. В каталоге есть фильтры по отраслям, изменению цены за день – все стандартно.

Что касается того, как купить акции, то указывается нужная бумага, объем сделки. Остается только нажать кнопку для приобретения бумаги. Комиссия рассчитывается автоматически в этом же окне, а оплачивается покупка либо с банковской карты, либо с брокерского счета. Сделка обязательно подтверждается вводом кода из СМС. Пока этого не сделаете, деньги не спишутся и бумаги не будут куплены.

При торговле желательно избегать дополнительных потерь на конвертации валюты. Так, если работаете с акциями российских компаний, пользуйтесь рублевым счетом. Если с зарубежными – долларовый. Для покупки, например, американских бумаг можно использовать и рублевый счет, но тогда возникнут дополнительные потери за счет конвертации рублей в доллары.

Как вариант – возможна покупка валюты и последующая оплата ценных бумаг. При такой схеме придется заплатить стандартную комиссию.

Дополнительно

Есть еще 2 нюанса в торговле:

- Когда Тинькофф был посредником между трейдером и БКС, то торговля велась на ОТС market (overthecounter – внебиржевой рынок). Сейчас работа идет на биржах.

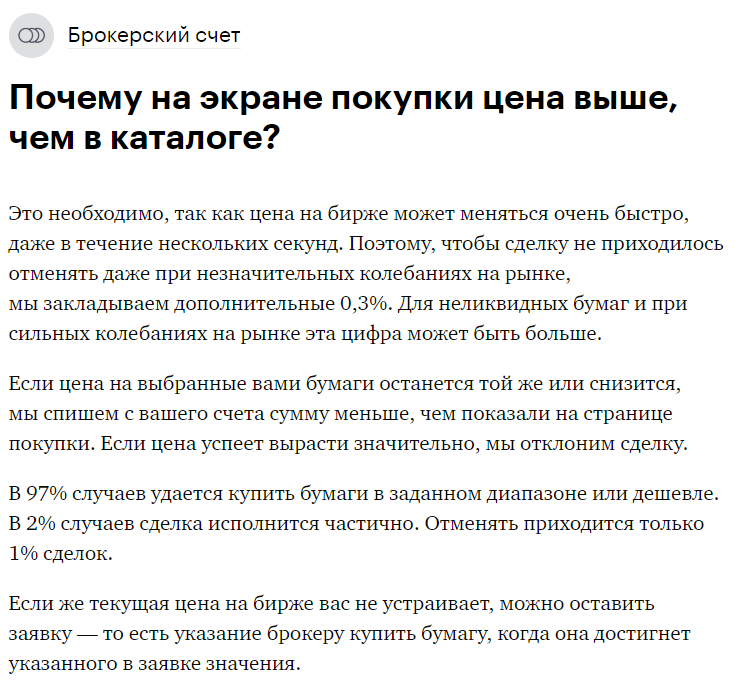

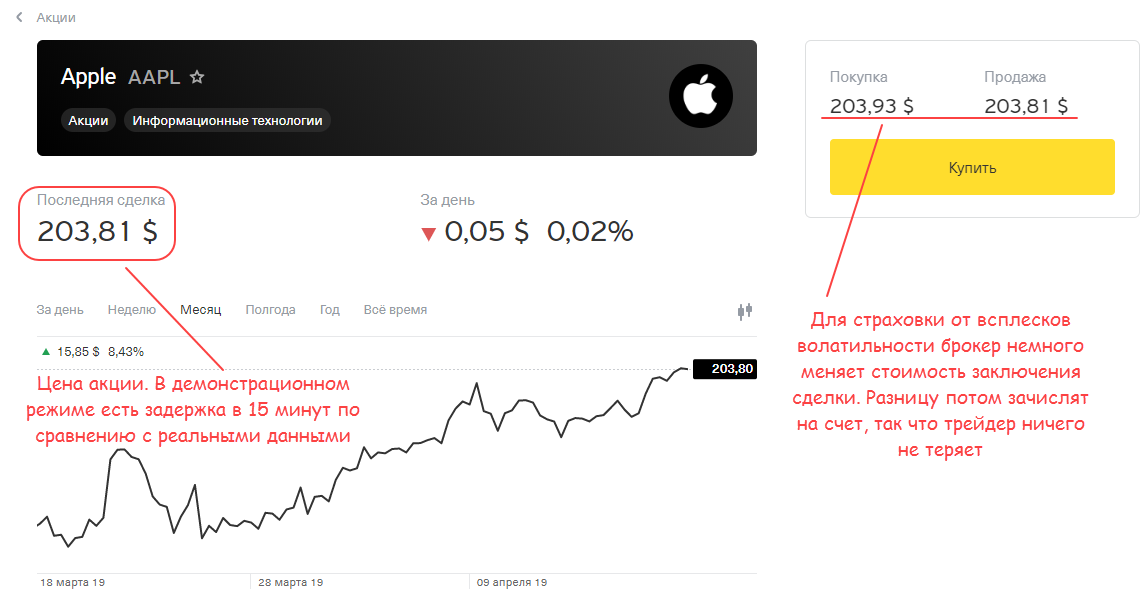

- На время заключения сделки брокер немного увеличивает цену покупки и снижает стоимость бумаги на продажу (на 0,3%). Это делается для защиты от волатильности. Если график не выходит за пределы этого коридора, сделка заключается. При изменении больше чем на 0,3% придется повторить все сначала. Себе Tinkoff ничего не берет, разница потом зачисляется на брокерский счет.

Рекомендую ознакомиться с разделом «Помощь» на сайте tinkoff.ru. Большая часть подобных моментов там разъясняется.

Сравнение стоимости активов

Сравним цены на акции у Тинькофф и на биржах. У Tinkoff стоимость Apple указана равной $203,81. Обратите внимание, что цена покупки отличается, причину этого рассматривали выше.

Узнать текущую стоимость бумаги можно, например, на TradingView. Видим цену в $203,86, разница в 5 центов есть из-за 15-минутной задержки на сайте Тинькоффа, так как работаем в демонстрационном режиме.

Минимальная сумма сделки отсутствует. Облигации покупать можно и по одной, в случае с акциями работать придется уже с лотами. Количество бумаг, входящих в лот, разнится в зависимости от компании. Их может быть и 100, и 1000. Исключение – работа с валютой. Ее можно купить на ММВБ неполными лотами, буквально от $1. Работа идет во внесистемном режиме.

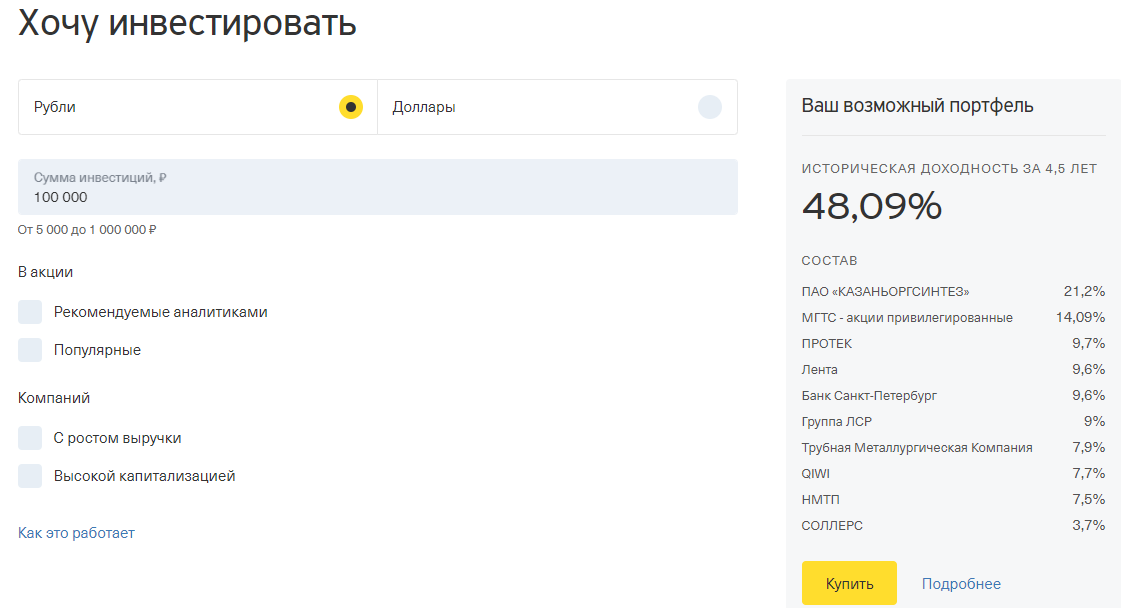

Если вопрос, как инвестировать в Тинькофф инвестиции кажется слишком сложным, помочь может специальный робот, подбирающий состав портфеля.

Ничего выдающегося он не посоветует, инвестпортфели сбалансированностью не отличаются. Если будете его использовать, то вручную фильтруйте каждую из предложенных бумаг.

Влияние комиссий на результат

Если изучить отзывы, то одна из самых распространенных претензий – величина комиссионных отчислений. По мнению трейдеров и инвесторов они великоваты. Как по мне, зависит все от ситуации. Иногда они действительно кажутся неприемлемыми, но чаще – на одном уровне с другими компаниями.

Пример

- За месяц приобретена 1 облигация за 1000 рублей, со сделки списана комиссия в 0,3% или 3 руб. Так как в отчетном периоде велась торговля, то придется отдать еще и 99 руб. за обслуживание счета, в итоге трейдер заплатит 10,2% от суммы покупки. Это действительно очень много, но в реальности мало кто торгует в таком режиме. Сделок больше, объемы выше, так что 10% на комиссии при всем желании потерять очень сложно.

- Если то же самое проделать на тарифе Трейдер, то в момент заключения сделки дополнительно к комиссионному сбору спишется еще и стоимость обслуживания счета в размере 590 руб. То есть потери составили бы почти 60%.

Эти примеры я привожу для того, чтобы вы перед выбором тарифа адекватно оценили свои возможности и сразу выбрали подходящий план. А вот чему высокие комиссии мешают так это созданию инвестпортфеля при небольшом капитале. Ранее выходил ликбез, как сформировать инвестиционный портфель, рекомендую с ним ознакомиться. Но высокие сборы эффективность этого приема снижают.

Другие брокеры

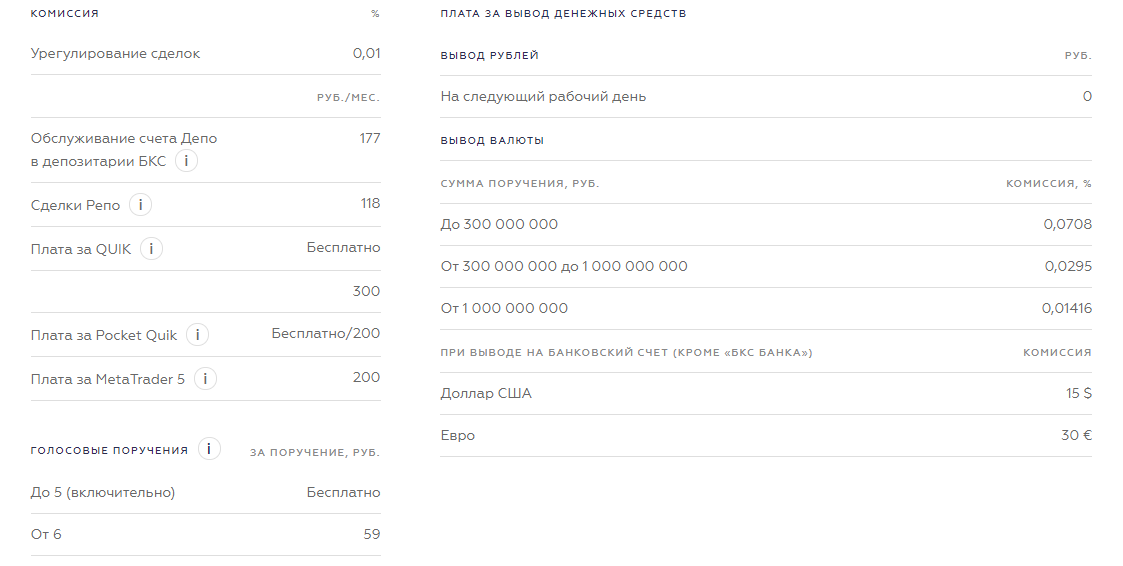

Что касается сравнения с другими компаниями, то важны детали. В Тинькофф действительно в комиссию включено все, не нужно, например, отдельно оплачивать депозитарий. Пара примеров:

- БКС – на тарифном плане комиссия колеблется в пределах 0,0177-0,0531%. При этом в месяц придется доплатить за депозитарий 177 руб., за сделки РЕПО (неполное покрытие) – 118 руб., использование QUIK – 300 руб (если сумма менее 30 000 рублей). за вычетом комиссии, за МТ5 – 200 руб. с ежемесячным снижением;

Открыть счет в БКС можно здесь

- У Финама на тарифе Дневной при обороте менее 1 млн. за торговую сессию списывать будут 0,0354% за сделку, но не менее 41 руб. 30 коп.

Так что все относительно. При сравнении напрямую у Тинькоффа действительно комиссионные сборы выше. Но если учесть удобство работы, на это не особо обращаешь внимание. Просчитывайте заранее потери на комиссиях.

Работа с дивидендами в Тинькофф Инвестиции

Так как сервис ориентирован в том числе и на новичков, подробнее разберу нюансы:

- Дивиденды необязательны, их могут и не выплачивать, направляя весь доход в развитие компании.

- Не нужно все время держать ценные бумаги, достаточно находиться в реестре акционеров в день его закрытия. А так как торги ведутся по схеме «Т+2», то информация о сделке попадает туда только через 2 дня после ее заключения. Это значит, что покупать бумаги нужно за 2 дня до отсечки. Подробнее о том, как купить акции физическому лицу и получать дивиденды

- Сразу после выплаты бумаги не сбрасывайте, подождите, пока они подрастут в цене.

Зачисление средств происходит на брокерский счет либо ИИС. Что касается сроков, то по российским бумагам зачисление происходит в течение 8-25 дней. По зарубежным на это отводится 2-4 недели.

Тонкости налогообложения

Одно из преимуществ Тинькофф-банка в том, что в большинстве случаев он заплатит налоги за вас, сэкономив массу времени. Коротко пройдусь по нюансам:

- Налог платится только при фиксации прибыли. То есть, если держите бумаги, и позиция прибыльная, то платить ничего не нужно до тех пор, пока не решите закрыть ее и вывести профит.

- Налог списывается с брокерского счета и только в рублях.

- При работе с зарубежными бумагами учитывается налоговая политика государства-эмитента. Если планируете покупать американские акции и зарабатывать на дивидендах, обязательно подпишите форму W-8BEN, чтобы с вас списывали 13%, а не 30%.

- Особняком стоят ОФЗ, с купонных выплат налоги не платятся. По прочим долговым активам база рассчитывается как разница между купонным доходом, ставкой ЦБ и превышением выплаты на 5%. Пример: платят 15%, ставка ЦБ 9%, в этом случае уплатить налог придется с дохода в 15 — 9 — 5 = 1%. Рекомендую прочесть пост про инвестиции в облигации, в нем подробнее рассказывается об этом типе активов.

- Двойного налогообложения нет. Пример – заработали за счет дивидендов с американских бумаг, США вычтет 10%, а так как в РФ налог составляет 13%, то разницу в 3% придется доплатить налоговикам самостоятельно. Это тот случай, когда инвестору придется работать с налогами.

Если хотите самостоятельно заполнять форму 3-НДФЛ, оставьте брокерский рублевый счет пустым. С вами свяжется представитель брокера, если ответите отказом на запрос внести рубли для оплаты налогов, то придется решать этот вопрос самому.

Вывод средств

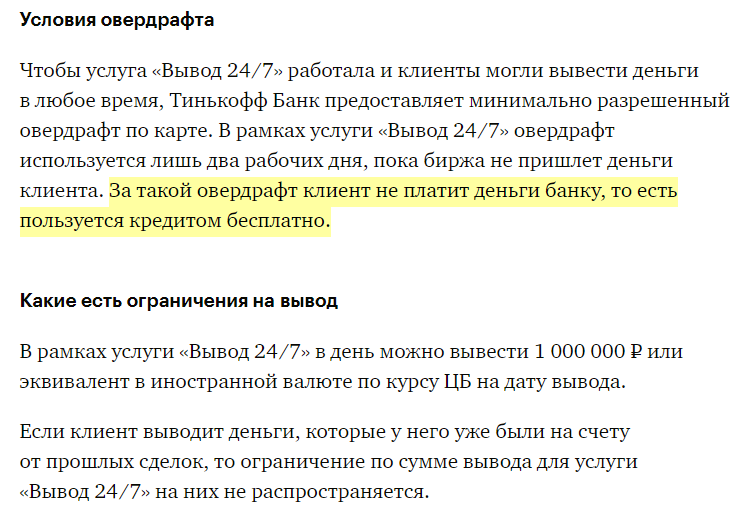

Здесь действительно реализован мгновенный вывод средств и это не преувеличение. Детальнее разберемся в том, как это реализовано:

- При продаже акций физически средства поступили бы на счет брокера только через 1 или несколько дней, торги ведутся по схеме Т+.

- Чтобы клиенту не пришлось ждать, банк подключает к карте овердрафт – услугу кредитования.

- В момент вывода клиенту выдаются заемные средства, равные величине выводимого профита. Когда деньги за счет продажи акций приходят в компанию, они гасят займ. Комиссию за использование овердрафта клиент не платит. Суточный лимит – 1 млн. рублей.

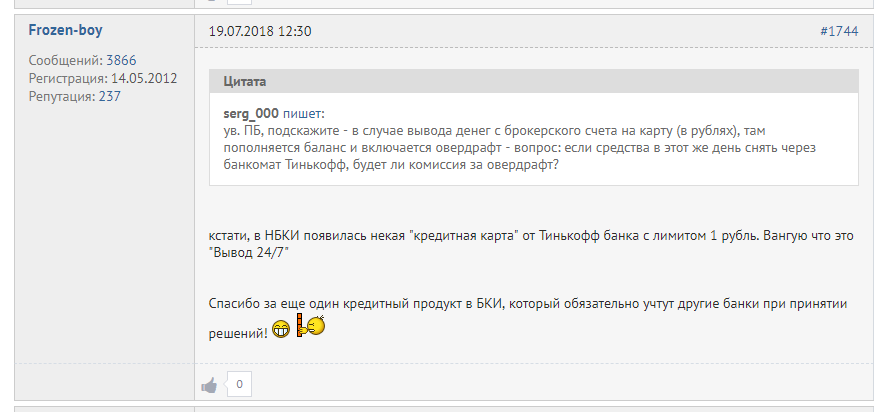

В Тинькофф банк инвестиции делать удобно, но один момент не учли – информация по овердрафтам попадает в бюро кредитных историй. Соответствующие отзывы есть на banki.ru. Если планируете оформлять займ, неизвестно, как другой банк отнесется к этой информации.

Выход простой – после продажи акций подождите пару дней, а потом выводите деньги. В этом случае овердрафт не подключается.

Открыть счет в Тинькофф Инвестиции

Резюме

В прессе предложение Tinkoff иногда называют решением для домохозяек, намекая на упрощенный выход на фондовый рынок. С этим можно согласиться. Разобраться с тем, как пользоваться приложением Тинькофф инвестиции, сможет любой, даже школьник. Работа с акциями упрощена до предела.

С другой стороны, вопрос, как заработать, проще не становится. То, что процесс покупки акций стал легким, не значит, что получать профит сможет каждый. Ключевая проблема осталась – нужно уметь анализировать рынок и подбирать инструменты, способные дать профит в будущем.

Сервис Тинькофф инвестиции – удобный инструмент. Но конечный результат зависит от вас, брокер не будет за вас подбирать состав портфеля и следить за его КПД. Так что рекомендую перед серьезными вложениями повысить финансовую грамотность и разобраться в принципах работы на фондовом рынке. На оставшиеся вопросы будут рад ответить в комментариях, если есть опыт работы с Tinkoff просьба поделиться им. Сервис неплох, но он молодой, постоянно устраняются проблемы, добавляется функционал.

Не забывайте подписываться на обновления моего блога. Подписка – гарантия того, что вы не пропустите новые публикации.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник https://brobank.ru/tinkoff-investicii-kupit-akcii/

Источник https://beststocks.ru/journal/broker-tinkoff-investments/

Источник https://guide-investor.com/brokery/tinkoff-invest/