Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

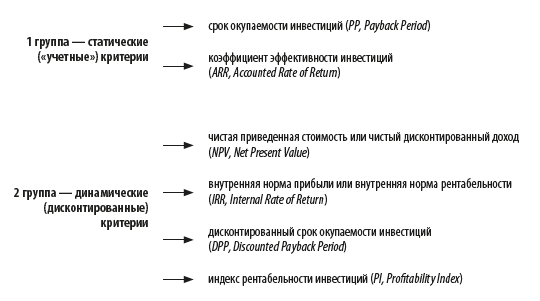

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

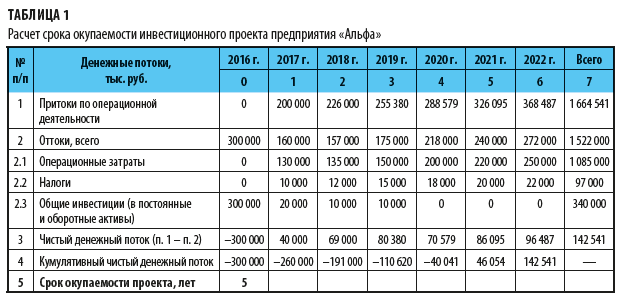

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

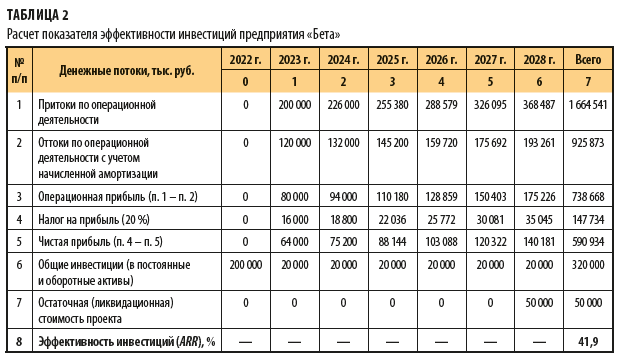

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Оценка эффективности инвестиций

Ключевыми целями инвестирования являются извлечение прибыли, сохранность первоначального капитала, минимизация риска потери денег. Чтобы добиться этого, проводится оценка эффективности инвестиций по множеству показателей. Она проходит еще до вложения средств, приобретения активов или участия в инвестиционном проекте.

Содержание:

Что такое эффективность инвестирования

Под эффективностью инвестиций понимается соответствие вложенных затрат ожидаемому результату. Если такой предполагаемый результат не будет соответствовать целям и задачам инвестора, он сможет отказаться от вложения средств, направить их в другой проект либо предусмотреть дополнительные меры защиты от рисков.

Самостоятельно оценить эффективность инвестирования сложно, так как придется рассматривать множество показателей экономической деятельности. Поэтому для оценки привлекаются профессиональные эксперты в сфере финансов и экономики, отдельных направлений деятельности. Провести проверку можно в отношении любых видов инвестиций:

- ценных бумаг, паев, иных финансовых инструментов;

- объектов недвижимости и имущественных прав;

- объектов интеллектуальной собственности;

- имущественных активов, оборудования, техники, а также иных видов реальных и финансовых активов.

Специалисты компании «Альфа-Капитал» при оценке эффективности используют все современные методы и технологии оценки, представляют объективный отчет о целесообразности вложения средств, указывают на возможные риски.

Показатели оценки эффективности инвестиций

Оценивать предполагаемые результаты вложения средств можно по нескольким направлениям. Например, экономическая эффективность инвестиций используется для определения разницы между доходами и расходами. Финансовая эффективность непосредственно связана с вложением средств в инвестиционные проекты, ценные бумаги (акции, облигации, паи и т. д.). Аналогичная оценка может проводиться и в бюджетной сфере.

Финансовая эффективность инвестиций может оцениваться по основным критериям:

- норма доходности (IRR);

- внутренняя ставка (MIRR);

- индекс доходности (PI);

- чистая приведенная стоимость (NPV);

- коэффициент эффективности инвестиций (ARR);

- срок окупаемости инвестиций (PP);

- индекс дисконтирования (DPI).

Оптимальным вариантом является использование сразу всех перечисленных параметров. Однако на практике это затруднительно и нецелесообразно, поэтому можно выбрать отдельные показатели, соответствующие целям и задачам инвестора. Кратко разберем основные моменты для наиболее распространенных показателей эффективности.

Индекс доходности (PI) позволяет определить рентабельность (прибыльность) инвестиционного проекта. Для расчета используется множество финансовых критериев: учетная ставка ЦБ РФ, маркетинговые стратегии, показатели спроса и предложения, динамика цен.

Показатель чистой стоимости (NPV) показывает эффект инвестиций за все время существования (жизненного цикла) проекта. Показатель срока окупаемости (PP) применяется практически в каждом случае, так как дает представление о периоде, когда инвестор сможет полностью возместить инвестиционные расходы. Коэффициент эффективности инвестиций (ARR) представляет собой соотношение среднегодовой прибыли к среднему размеру инвестиций.

Выбор отдельных параметров оценки зависит от сферы и направлений инвестирования, целей заказчика. Подробнее об этом вы сможете узнать у специалистов компании «Альфа-Капитал».

Что дает оценка эффективности инвестиций

Каждый инвестор выбирает активы, проекты или финансовые инструменты с учетом возможных рисков, показателей доходности и сроков получения желаемой прибыли. Даже если инвестиции составляют незначительную сумму, она должна дать максимальную отдачу. Заказать оценку эффективности можно:

- на начальном этапе инвестирования, т. е. при выборе проекта для вложения средств;

- в процессе инвестирования, чтобы определить возможность выхода из проекта с минимальными потерями либо для наращивания объема вложений;

- по итогам запланированного периода инвестиций, чтобы оценить ожидаемую и фактическую прибыль.

Эффективное инвестирование заключается не только в большой сумме итогового дохода, оно определяется множеством факторов. Например, при вложенном 1 млн руб. разная эффективность достигается при доходе 500 тыс. руб. за 1 год или за 10 лет. В первом случае очевиден успех проекта и инвестора, так как начальный капитал увеличился на 50 % (без учета инвестиционных расходов). Во втором случае результат инвестирования нельзя признать удачным, так как полученный доход ниже обычных банковских ставок по вкладам.

По итогам оценки эффективности инвестор получит отчет или рекомендации, которые позволят принять следующие решения:

- выбрать один из инвестиционных проектов, видов активов и финансовых инструментов с наибольшей эффективностью вложений;

- правильно определить стадию проекта, на котором нужно вкладывать деньги (особенно это актуально для стартапов);

- распределить капитал между несколькими проектами и инструментами для диверсификации рисков;

- отказаться от инвестирования в предложенный проект или изменить размер капитала для вложения;

- выйти из проекта до его завершения, если возникает риск убытков, либо для их минимизации;

- продать активы, если достигнут запланированный результат;

- продолжить сотрудничество в рамках проекта, если в первоначальный срок инвестиции дали хороший результат.

Для принятия одного из перечисленных решений нужно быть уверенным в профессионализме и надежности специалистов, которым заказана оценка. В управляющей компании «Альфа-Капитал» вы можете получить помощь опытных специалистов в сфере инвестирования. Наши услуги востребованы как у начинающих, так и у опытных инвесторов.

Преимущества сотрудничества с нашей компанией

Компания «Альфа-Капитал» входит в число лидеров рынка инвестирования. Мы предлагаем услуги по доверительному управлению активами на максимально выгодных условиях. Вы сможете получить следующие преимущества:

- консультационную поддержку на всех этапах сотрудничества;

- использование всех доступных методов и показателей оценки;

- подробные и аргументированные заключения об эффективности текущих или будущих инвестиций, рекомендации по формированию инвестиционного портфеля и вложению средств.

Мы заинтересованы в финансовом успехе наших клиентов, поэтому гарантируем объективные и достоверные результаты оценки. Подробнее об условиях сотрудничества вы сможете узнать по телефону либо в одном из офисов компании «Альфа-Капитал» в Москве и других городах России.

Эффективность инвестиционных вложений: методы и этапы оценки

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

Инвестиции – это отличный способ, с помощью которого можно получать пассивный дополнительный доход. В то же время существует множество возможностей для инвестиционных вложений – каждый проект, в который вы вкладываетесь, имеет свои сильные и слабые стороны, плюсы и минусы. В данной статье будет описано, как можно оценить эффективность инвестиционных вложений.

Как осуществляется оценка эффективности инвестиционных вложений

Важно понимать, что если вы приняли решение вложить куда-либо свои денежные средства, – это очень важный и ответственный шаг вне зависимости от того, в какой сфере существует и ведет свою деятельность ваша организация. Для того чтобы ваши инвестиционные вложения были действительно эффективными, необходимо провести всесторонний анализ как предполагаемых доходов, так и необходимых затрат для реализации того или иного инвестиционного проекта.

В рамках оценки эффективности инвестиционных вложений основная задача менеджера заключается в том, чтобы выбрать такой проект (в том числе и путь его реализации), который принесет как можно больше прибыли. Иначе говоря, инвестиционный проект будет эффективен в том случае, если он имеет максимальную приведенную стоимость по сравнению с ценой требуемых капиталовложений.

На сегодняшний день выделяют разные методы оценки эффективности капитальных вложений и инвестиционных проектов. При этом каждый метод основывается на одном и том же принципе: благодаря инвестиционным вложениям организация должна получить прибыль (то есть увеличить свой собственный капитал).

Для оценки эффективности инвестиционных вложений используются различные финансовые показатели, которые характеризуют инвестиционный проект с самых разных сторон. Эти данные отвечают интересам разных групп людей, которые имеют отношение к конкретной организации (кредиторы, инвесторы, менеджеры и так далее).

Элементы оценки эффективности инвестиций включают:

Анализ возможностей предприятия с точки зрения финансов;

Прогноз возможного в будущем денежного потока;

Выбор дисконтированной ставки;

Расчет эффективности инвестиционных вложений с помощью различных показателей;

Обязательный учет всех факторов риска.

Когда оценивается эффективность какого-либо инвестиционного проекта, используют следующие сведения:

Срок окупаемости инвестиций – PP (Payback Period);

Чистый приведенный доход – NPV (Net Present Value);

Внутренняя норма доходности – IRR (Internal Rate of Return);

Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return);

Рентабельность инвестиций – Р (Profitability);

Индекс рентабельности – PI (Profitability Index).

Каждый из вышеперечисленных показателей выступает в роли критериев, на которые вам стоит опираться во время выбора проекта для инвестиций.

В основе расчета этих коэффициентов лежат дисконтные способы, основанные на принципах временной денежной стоимости. Как правило, ставкой дисконтирования становится величина средневзвешенной стоимости капитала WACC, которая может корректироваться на показатели возможного риска (если возникает такая необходимость).

Когда расчет вышеописанной ставки производится для оценки собственного капитала, для ставки дисконтирования допустимо выбрать среднерыночную доходность с учетом всех рисков. Порой вместо дисконтной ставки могут использовать величину ставки рефинансирования.

Кроме количественных данных, для расчета эффективности инвестиционных вложений, важно учитывать также качественные показатели инвестиций, которые должны помочь проанализировать проект с точки зрения:

Соответствия объекта инвестиций планам и стратегии организации;

Перспективности инвестиций в конкретный объект по сравнению с отказом от альтернативных инвестиционных вложений;

Соответствия инвестиционного проекта общепринятым показателям в плане уровня риска, устойчивости с финансовой точки зрения, дальнейшего развития предприятия и так далее;

Обеспечения необходимой диверсификации финансово-хозяйственной деятельности организации;

Наличия необходимых производственных и кадровых ресурсов для достижения эффективности инвестиционных вложений;

Оказания влияния инвестиционного проекта на имидж и репутацию предприятия;

Соответствия проекта экологическим требованиям и стандартам.

Показатели эффективности инвестиционных вложений более подробно

Период окупаемости первоначальных инвестиций (payback period) – это временной отрезок, который необходим для поступления финансов от вложенных денежных средств в объеме, который позволяет возместить первоначальные расходы.

При достаточной эффективности инвестиционных вложений момент окупаемости проекта (точка отсчета, с которой чистый доход начинает быть положительным) наступает быстрее.

Метод анализа эффективности инвестиционных вложений с помощью показателя периода окупаемости достаточно прост и поэтому часто используется. Схема его расчета зависит от того, насколько равномерно распределены прогнозируемые доходы от инвестиционных вложений. Например, если вы распределили предполагаемый доход по годам, то расчет окупаемости будет выглядеть следующим образом:

Показатель окупаемости (PP) равен отношению исходных инвестиций (IC) к величине годового притока (CFt) наличности за период возмещения t.

Существует определенное правило, согласно которому решается, стоит ли претворять проект в жизнь: если период окупаемости, который вы рассчитали, оказался меньше, чем максимально приемлемый – проект принимается, при другом раскладе – отвергается.

В случае, когда поступления финансовых средств различны по годам, срок окупаемости определяется с помощью прямого подсчета лет, за которые общий доход станет равен объему начальных вложений.

Данный показатель оценки эффективности не учитывает при расчете фактор времени, что является существенным недостатком. Однако есть альтернативный способ расчета, который его исключает – дисконтированный период окупаемости.

Дисконтированный период окупаемости (Discounted Payback Period, DPP) – временной период, который необходим для того, чтобы возместить дисконтированную стоимость инвестиций с помощью настоящей стоимости будущих финансовых поступлений. Этот показатель можно определить с помощью деления величины инвестиций на чистый дисконтированный поток финансов.

Когда вы используете дисконтирование, срок окупаемости проекта увеличивается, иначе говоря, соотношение всегда выглядит как DPP > PP. В конечном счете, инвестиционный проект может удовлетворить критерий PP, но при этом с точки зрения критерия DPP – быть неэффективным.

Оба вышеописанных критерия используются при оценке эффективности инвестиционных вложений в случаях, когда:

Имеет место окупаемость проекта, и он принимается;

Период окупаемости инвестиций по расчетам меньше, чем его максимальный порог (по мнению организации), проект принимается;

Существует несколько вариантов проектов для инвестиций, принимается проект, срок окупаемости которого максимально короткий.

Именно критерии DPP и РР (в отличие от показателей NPV, IRR и PI) могут помочь примерно оценить проект с точки зрения ликвидности и возможных рисков.

Чистая приведенная стоимость (NPV) может быть определена разными способами:

Путем вычета из текущей стоимости инвестиционного проекта текущей стоимости затрат, которые дисконтированы за счет использования средневзвешенной цены всего капитала компании (то есть, заемного и собственного);

Путем вычета из текущей стоимости финансовых притоков текущей стоимости оттоков от акционеров, дисконтированных по ставке, которая равна денежным издержкам упущенных возможностей;

Путем расчета текущей стоимости экономической прибыли, которая дисконтирована по ставке, равной упущенным возможностям (то есть издержкам, связанным с упущенными возможностями).

Все вышеперечисленные способы помогут раскрыть суть чистой текущей стоимости с точки зрения экономической выгоды. При этом показатель чистой приведенной стоимости можно рассчитать с помощью следующей формулы:

где CF– дисконтированный поток денежных средств; IC – первоначальные инвестиции (в нулевой период); t – год расчета; r – ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); n – период дисконтирования.

Для того чтобы эта модель была действенной и успешно применялась, должны быть соблюдены следующие условия:

Весь объем инвестиций принимается завершенным;

Вся сумма вложений засчитывается для оценки в момент проведения анализа;

После завершения вклада начинается процесс отдачи.

Для определения ставки дисконтирования (r) можно использовать:

Ставку банка по кредиту;

Стоимость капитала (средневзвешенную);

Альтернативную стоимость капитала;

Внутреннюю норму организации по доходности.

Таким образом, показатель NPV позволяет определить отдачу от реализации инвестиционного проекта с точки зрения экономики. То есть, если его цель – получение прибыли, а значение данного показателя при расчетах оказывается отрицательным, то уже на этой стадии анализа вы можете окончательно отвергнуть проект.

Внутренняя норма доходности (IRR) характеризует максимальную стоимость капитала для финансирования инвестиционного проекта.

Так как уравнение для определения критерия IRR не является линейным, существует несколько значений данного показателя. Эффективность инвестиций в процессе рассмотрения может быть исследована с точки зрения ожидаемого дохода от проекта именно с помощью этого признака. Поэтому IRR – очень ценный критерий в рамках анализа инвестиционных вложений и их эффективности и может быть интерпретирован по-разному (в зависимости от точки зрения).

Существует определенное правило, на котором основано принятие решений относительно проекта инвестиций согласно критерию IRR: если его значение меньше ставки финансирования инвестиционного проекта, то принимать его не стоит, а если больше – проект достоин внимания и его можно рассмотреть.

Модифицированная внутренняя норма прибыли (MIRR) представляет собой ставку дисконтирования, которая приравнивает стоимость будущих денежных потоков за время реализации проекта и рассчитывается по цене капитала (ставки финансирования) по отношению к текущей стоимости инвестиций в рамках проекта (которая, в свою очередь, тоже вычислена по цене капитала).

где OFt – отток средств в периоде t; IFt – приток средств в периоде t; r – ставка финансирования; n – продолжительность проекта.

Для того чтобы оценить инвестиционный проект с точки зрения реальной доходности, лучше использовать MIRR. Но при этом показатель NPV будет более корректным для того, чтобы проанализировать альтернативные проекты, которые будут различаться по масштабу. Это связано с тем, что NPV может продемонстрировать, насколько максимально оптимальный проект сможет увеличить общую стоимость организации.

Понятие рентабельности инвестиций P напрямую связано с индексом рентабельности PI.

Индекс доходности инвестиций представляет собой доход, который приходится на единицу средств, вложенных компанией. Его можно определить по следующей формуле:

При этом важно понимать, что индекс рентабельности – показатель относительный. Иначе говоря, он лишь характеризует доходность проекта на единицу затрат. Таким образом, чем выше значение индекса, тем больше отдача каждой затратной единицы, которая была инвестирована в конкретный проект.

Именно поэтому для выбора одного из нескольких альтернативных проектов для инвестиций очень удобен критерий PI (когда эти проекты имеют примерно одинаковые показатели NPV). Также PI удобно использовать, когда комплектуется портфель инвестиций для достижения максимального суммарного значения критерия NPV.

Для понимания рентабельности проекта инвестиций существует простое правило: чем выше доходность, тем лучше проект. При этом минимальная ставка доходности должна быть показана индексом, который больше единицы. Если индекс равен единице, то чистая текущая стоимость нулевая. Если показатель ниже этого показателя, то вовсе не отвечает минимальной ставке доходности.

Методы оценки эффективности инвестиционных вложений

Чтобы определить эффективность инвестиций, можно использовать различные приемы и методы. Их принято делить на три основные группы:

Оценка эффективности финансовых вложений, основанная на коэффициенте отношения прибыли к расходу;

Расчет рентабельности инвестиций на основе результатов анализа бухгалтерской отчетности;

Методы оценки эффективности, сформированные на теории временной стоимости денег.

Благодаря вышеописанным методам можно проанализировать эффективность инвестиционных вложений в рамках проекта: будет ли развитие этих инвестиций и насколько привлекателен конкретный проект. Принято также оценивать отдельные объекты программы.

Существуют следующие виды оценки эффективности:

Экономическая оценка эффективности инвестиционных вложений – с ее помощью определяется разница между доходами (прибылью) и расходами. При этом результаты для отдельных участников проекта с точки зрения финансов не рассматриваются. Чаще всего такой вид оценки используют для проектов народного хозяйства, производственных групп или регионов.

Финансовая оценка эффективности – помогает определить результаты инвестиционных вложений для всех задействованных в проекте участников. В основе этой оценки – норма доходности, которая является достаточной для всех партнеров, при этом иные последствия денежных вкладов не учитываются.

Бюджетная оценка результативности – это последствия инвестиционных вложений для различных бюджетов. В рамках ее проведения определяется общий объем инвестиций, соотношение предполагаемых затрат, в том числе налогов и сборов. Бюджетная оценка действенности показывает разницу между налогами и расходами для определенного уровня бюджета, что зависит от внедренного проекта.

Два этапа оценки эффективности инвестиционных вложений

Эффективность инвестиций с точки зрения экономики отражает соответствие проекта интересам всех его участников.

При удачных вложениях увеличивается ВВП, который в дальнейшем разделяется между всеми участниками инвестиционного проекта (акционеры, сотрудники, банки и так далее).

В целом, все способы оценки результативности инвестиций основаны на принципе сопоставления финансовых затрат и выгоды от реализации проекта.

Прежде чем оценивать эффективность инвестиционных вложений, необходимо определить общественную значимость проекта. Такая оценка проводится в два этапа:

Этап 1. Эффективность проекта в целом.

Рассматривается на основании общественной и коммерческой эффективности, причем с точки зрения одного участника, который реализует данный проект с помощью собственных средств.

Оценка действенности инвестиций проводится для того, чтобы:

Определить потенциальную привлекательность инвестиционного проекта для его участников;

Осуществить поиск возможных источников финансирования.

Для того чтобы оценить общественно значимый проект, необходимо для начала рассчитать его общественную эффективность. Когда проект таковым не является – реализовывать его не стоит. Если же он общественно продуктивен, то следующим этапом является оценка коммерческой рентабельности. В случае, если такой проект окажется неэффективным с коммерческой точки зрения, то рекомендуется найти какие-либо формы его поддержки, которые смогут повысить коммерческую результативность хотя бы до минимально приемлемого уровня.

Если проект является локальным, то нужно оценивать его только с точки зрения коммерческой эффективности. В случае положительных результатов можно переходить к следующему этапу.

Основная задача первого этапа: определить действенность проекта в целом при условии его финансирования собственными средствами фирмы. Данный подход позволяет определить, насколько эффективны тактико-технологические и организационные решения, предусмотренные конкретным проектом. Именно положительные результаты такого анализа позволят привлечь к нему внимание инвесторов.

Этап 2. Эффективность участия в инвестиционном проекте.

В состав участников проекта могут входить организации, которые его реализуют, акционеры, банки и так далее. При этом в нем могут быть заинтересованы и более значимые структуры: отрасль, регион, власти. Особенно значимые общественные программы могут нуждаться в финансовой поддержке даже на федеральном уровне.

Важно понимать – если в проекте участвует большое количество партнеров, может возникнуть ситуация, при которой их интересы в рамках проекта не будут совпадать в связи с разной расстановкой приоритетов. Также могут различаться способы оценки эффективности инвестиционных вложений в связи с тем, что у каждого участника может быть своя специфика формирования денежных потоков. Поэтому крайне важно сразу определить рентабельность инвестиций для каждой отдельной стороны проекта.

Выделяют две основные составляющие, которые влияют на проведение оценки эффективности участия в реализации инвестиционного проекта:

Проверка возможности осуществления конкретного проекта;

Выявление заинтересованности в нем всех участников.

Разумеется, проект должен быть привлекательным с точки зрения выгоды для всех сторон, отвечать их целям и интересам. Именно поэтому на втором этапе оценки важно проанализировать большое количество видов эффективности.

Кроме положительного экономического эффекта, проект целесообразно оценить и с точки зрения социальных и экологических аспектов.

Социальные результаты проекта трактуются в соответствии с основными социальными нормами, стандартами общества и соблюдением прав человека. При его реализации должны быть обеспечены нормальные условия труда и отдыха для сотрудников: начиная от предоставления продуктов питания и заканчивая площадью для жилья. Все вышеперечисленное – это обязательные условия для реализации проекта, они не подлежат самостоятельной оценке.

При этом, если в рамках проекта сотрудникам предоставляется бесплатное жилье или иные льготы, все затраты включаются в общую стоимость и должны учитываться при оценке его рентабельности. Доходы от этих объектов, в свою очередь, также отражаются в анализе результатов реализации проекта.

Определение эффективности инвестиционных вложений требует изучения большого объема информации, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет наша компания завоевала в следующих отраслях:

Коммерческий транспорт и спецтехника;

Химическая и нефтехимическая промышленность;

Производство кормов для животных;

Электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются:

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчете, четко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников.

Подготовка отчетов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности».

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться в ситуации и решить, стоит ли изучать глубже.

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие близкие ниши. Даем возможность вовремя найти решение – не замыкаться на своем товаре, а обнаружить выгодные новые ниши.

Профессиональная консультация с нашими отраслевыми менеджерами на всех этапах сделки. Мы – создатели данной ниши анализа экспорта-импорта на основе таможенной статистики, наш почти 20 летний опыт – залог эффективного сотрудничества.

Сегодня ввиду взятого правительством трехлетнего курса на импортозамещение все актуальнее становится тема открытия нового и расширения уже имеющегося производства. Компаниям, решившим начать действовать в этих направлениях, мы предлагаем такую услугу как «Маркетинговое обоснование инвестиционного проекта». Заказав эту услугу в нашей компании, Вы получите самые точные данные о рыночной ситуации на сегодня и уже готовый маркетинговый раздел бизнес плана по реализации проекта, которые абсолютно точно заинтересуют Ваших инвесторов и помогут Вам получить их согласие!

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20 или просто закажите звонок на сайте.

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://prodengi.alfacapital.ru/effektivnost-investicij/

Источник https://vvs-info.ru/helpful_information/poleznaya-informatsiya/effektivnost-investitsionnykh-vlozheniy/