Куда инвестировать по 1000 рублей в месяц

Среди начинающих инвесторов распространено мнение о том, что невозможно получить прибыль, если вкладывать небольшие суммы. 100, 500, 1000 рублей – эти суммы с большой вероятностью можно найти в кармане каждого человека. Но кто-то просто импульсивно потратит их, а кто-то задумается: как их приумножить?

Сколько можно заработать, вложив 100 рублей?

Если сегодня вы инвестировали свою первую сотню, то не стоит ожидать высокого стабильного дохода уже на следующих день. Чем меньше инвестиция, тем меньше прибыли можно с нее получить. Завышенные ожидания от инвестиций – распространенная ошибка среди новичков.

Чтобы не разочароваться в этой деятельности, необходимо подходить к вопросу с холодной головой. Сумма дохода пропорциональна сумме вложений, иначе – никак.

С какой суммы начинать инвестировать?

Начать инвестировать можно с любой суммы: даже если это 100 или 500 рублей. Но для того, чтобы результат был более наглядным и мотивирующим рекомендуется делать первые вложения с 1000 рублей. На эту сумму можно приобрести облигации, акции и паи некоторых ETF.

Останавливаться на этой сумме вложения не стоит. Появились свободные деньги – их стоит вложить в инвестиции. Постепенно удастся накопить значительную сумму, пассивный доход станет ощутимым. Не стоит забывать и о реинвестициях: полученную прибыль нужно не тратить, а повторно вкладывать.

Во что вкладывать небольшие суммы?

Начинающим инвесторам доступно много вариантов вложения своих свободных денег. Среди них: банковские вклады, ETF, ценные бумаги и т.д.

Банковские вклады

Главное преимущество банковских вкладов – низкий риск потерять деньги. Поэтому многие начинающие инвесторы предпочитают выбрать именно этот вариант вложений (хотя инвестициями вклад назвать сложно). Самое главное при открытии вклада – выбрать надежный банк, предлагающий максимально выгодные условия. Сумма, которую клиент вносит на счет вклада, доступна ему всегда, однако доходность зависит того, когда деньги снимаются со счета. Если снятие досрочное, то доход будет значительно ниже.

В то же время, банковские вклады как способ вложения имеет ряд недостатков: это в целом низкая доходность, а при снятии досрочно – она почти нулевая.

Иногда проценты по вкладам не позволяют перекрыть даже годовую инфляцию. Поэтому важно внимательно означиться с условиями вкладов в разных банках и выбрать наиболее выгодный вариант.

Оформить банковский вклад с минимальными вложениями можно в мобильном приложении Сбербанка. Например, накопительный счет можно открыть с любой суммы и на любой срок, а вот вклады «Сохраняй» и «Пополняй» позволяют открыть вклад от 1000 рублей.

Доходность вкладов на примере программ Сбербанка:

| Вклад | Процентная ставка | Сумма вложений | Срок вклада | Доход |

|---|---|---|---|---|

| Сохраняй | 3,14% | 1000 рублей | 12 месяцев | 31,4 рубля |

| Пополняй | 2,68% | 12 месяцев | 26,8 рублей | |

| Сберегательный счет | 3% | 12 месяцев | 30 рублей |

Облигации

Облигации – один из видов долговых ценных бумаг. Их главными преимуществами и недостатками являются:

- Высокая ликвидность . Облигации можно легко продать в любое время по рыночной цене.

- Низкие риски . Облигации считаются одним из самых надежных вариантов инвестиций. Но есть нюанс: важно обратить внимание на надежность и добросовестность эмитента.

- Стабильный доход . Нельзя сказать, что облигации приносят высокий доход, но они обладают относительной стабильностью в рыночных условиях. Поэтому инвестор может прогнозировать сумму своего дохода с незначительными отклонениями. Кроме того, за счет облигаций можно сформировать хорошую финансовую подушку.

- Хорошая альтернатива депозитам . В сравнении с банковскими вкладами, облигации предлагают более высокий уровень доходности при аналогичной сумме вложений.

- Возможность выбора из разных вариантов . Инвестор может выбрать облигации с разными сроками и рисками, и так адаптировать условия под свои запросы.

- Держатель никак не защищен . Это значительный минус, так как при обесценивании ОФЗ ему не удастся компенсировать разницу инфляции.

- Не самая высокая доходность . Облигации хоть и выгоднее вкладов, но не приносят ощутимо больше. Профессиональные инвесторы считают, что это вариант не для заработка, а для сохранения уже имеющихся средств.

Средняя стоимость одной облигации – 1000 рублей. Новичок может приобрести облигации нескольких типов:

- Государственные . Наиболее надежный тип ценных бумаг, отличается высокой стабильностью.

- Органов местного самоуправления . Также приносят небольшой доход, но обладают стабильностью.

- Корпоративные (от юридических лиц, компаний). Приносят высокий доход, но это одновременно и повышает риски.

Пример расчета прибыли от облигаций:

| Сумма | Тип доходности | Годовая прибыль |

|---|---|---|

| 1000 рублей | Купонная (например, купон 30 рублей, выплаты 2 раза в год) | 60 рублей (6%) |

| Текущая (например, купон 30 рублей, выплаты 2 раза в год, текущая стоимость 105%) | 63 рубля (6,3%) |

Для расчета доходности от облигаций существуют специальные формулы, которые можно найти в интернете. При работе с облигациями рекомендуется регулярно просчитывать ее текущую доходность, чтобы понимать будущие выгоды.

Акции

Считаются одним из наиболее прибыльных вариантов инвестиций. Зарабатывать акциях можно 2 способами: покупая дешево и продавая дороже, а также получая дивиденды. Главная опасность акций заключается в том, что они могут приносить не только прибыль, но и убытки. Поэтому перед тем, как вкладывать свои деньги в акции, нужно тщательно изучить аналитику и базовые правила инвестирования.

При небольшом стартовом капитале рекомендуется приобретать недооцененные акции. Это ценные бумаги, которые стоят дешевле, чем должны быть в текущий момент. Если выбор сделан правильно, то акции могут давать доходность в несколько десятков процентов в год.

Небольшие вложения в акции – это всегда медленный старт, пробы и ошибки. Но даже одна успешная акция из пакета способна принести хорошую прибыль. Чем выше риск, тем выше процент прибыли.

Для открытия брокерских счетов не требуется крупных сумм. Например, Тинькофф предлагает открытие брокерского счета от любой суммы. Рассчитать доходность акции просто:

- P1 – цена покупки акции (например, 1000 рублей)

- P2 – цена продажи акции (например, 1200 рублей)

Годовая прибыль рассчитывается по формуле:

Соответственно, согласно формуле, годовая доходность составит 20%.

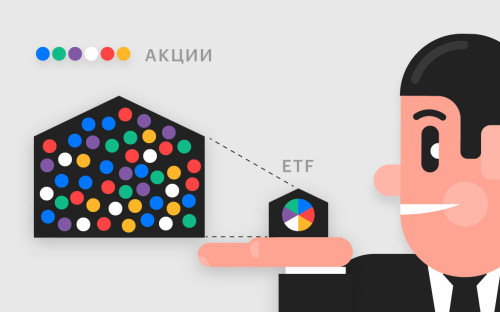

Не знаете, что выбрать? Можно приобрести пай биржевого фонда. В свою очередь, он может вкладывать деньги в акции, облигации, валюту и другие базовые активы. Преимуществами и недостатками ETF являются:

Годовая доходность ETF чаще всего варьируется в пределах 4-6%. Если вложить 1000 рублей, то через год доход составит 40-60 рублей.

ПИФ – это паевые инвестиционные фонды. Приобретая пай, инвестор получает право на долю в имуществе фонда. Преимуществами ПИФов являются:

- Низкий порог входа

- Государственный контроль над операциями

- Большое разнообразие инструментов

- Низкие комиссии

- Профессиональное управление финансами

К минусам ПИФов можно отнести необходимость оплаты за «вход» и «выход». Кроме того, дополнительные расходы на выплаты управляющей компании придется нести даже в убыточные периоды.

Доходность ПИФов составляет, в среднем, 10% годовых. При размере инвестиций 1000 рублей, через год можно получить прибыль в размере 100 рублей.

Особенности инвестирования небольшими суммами

Решение начать инвестировать уже со свободных 100 рублей – верное решение. Но стоит учитывать ряд особенностей:

- Маленькие суммы – небольшой доход . Невозможно вложить 100 рублей и сразу получить несколько тысяч. Необходимо запастись терпением и постоянно работать над инвестициями.

- Высокая доходность – повод для сомнений . Если эмитент обещает слишком высокую прибыль, то стоит задуматься: нет ли подвоха? Люди редко боятся потерять маленькую сумму, но несколько таких потерь – это уже стоимость хорошей перспективной акции. Поэтому стоит ответственно подходить к выбору эмитента.

- Не идите ва-банк . Приобретая ценные бумаги, равномерно распределите финансы. Это поможет не уйти в убыток, если что-то пойдет не так.

- Не спрашивайте у соседа . Успешный сосед-инвестор – это конечно очень здорово, но обращаться за советом лучше к специалисту. Например, к инвестиционному советнику, который имеет все необходимые документы и несет ответственность за ненадлежащее исполнение обязанностей.

Не стоит бояться инвестировать с маленьких сумм: со временем они принесут высокий доход, главное – терпение.

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Не только миллионеры могут быть инвесторами. Покупать ценные бумаги можно и на ₽1–2 тыс. Главное — быть последовательным и регулярным. Мы узнали у экспертов, во что можно вложить деньги, если у вас не много средств

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды , на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации , становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды ( ПИФ ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Делаем из тысячи миллион: как инвестировать, если в кармане всего одна купюра и на ней не бывший президент США

Дорога в тысячу миль начинается с первого шага. Ровно, как и миллионный капитал, который можно начать формировать уже с 1000 рублей. Рассказываем о доступных инструментах, потенциальной доходности и рисках.

Главное Hide

В обществе устоялось мнение, что инвестиции — это для богатых, и приходить на фондовый рынок можно только с большим капиталом. К счастью, это ошибочная точка зрения. Большинство ценных бумаг доступны каждому, а вкладывать средства в финансовые инструменты могут люди с любым уровнем дохода. Разбираемся, куда инвестировать 1000 рублей и какие использовать продукты.

Отличное начало: инвестировать 1000 рублей в месяц

Открытые источники информации и доступность инвестиций позволяют каждому человеку выйти на фондовой рынок. Это можно сделать, если зарплата не превышает и 30 тысяч рублей — даже небольшие начальные доходы позволяют формировать капитал с учетом своих целей. На фондовом рынке для успеха куда важнее дисциплина и регулярность.

Российские банки, управляющие компании и крупнейшие провайдеры, открывающие доступ к ETF-фондам, делают инвестиции доступными. Они предлагают инвесторам ценные бумаги, которые торгуются за копейки. Например, лот глобального рынка от FinEX, в состав которого входит более 500 компаний, можно купить чуть дешевле, чем за два рубля. Участник фондового рынка при таком вложении за любую сумму автоматически получает диверсифицированный портфель, защищенный от резких падений. Отсюда вывод: инвестиции доступны каждому, кто хочет в этом разобраться.

Инструменты фондового рынка с минимальным порогом входа

Наиболее ликвидные финансовые продукты из доступных начинающим инвесторам — акции, облигации и фонды. Купить эти инструменты можно в разной валюте, защитив себя от девальвации. Вдобавок к этому распределение капитала по группам активов (диверсификация) не позволит портфелю сильно корректироваться (терять в стоимости) при просадке рынка.

Важно диверсифицировать портфель, чтобы при снижении стоимости одного актива, рост по остальным мог ее компенсироать

Однако, подбирая активы, учитывайте, что при покупке долларов или евро, брокеру придется платить комиссию за транзакцию. Дважды подумайте, инвестируя небольшую сумму, нужны ли дополнительные расходы или стоит вложить деньги в инструменты, торгующиеся в рублях. Несмотря на нестабильность российской валюты, для старта рублевые активы могут быть выгодны. Особенно, если основной доход вы получаете в рублях, и такие покупки подходят под выбранную инвестиционную стратегию. Это поможет достичь комфортной стоимости портфеля акций, после чего будет легче и экономически выгоднее вкладывать средства в доллар, фунт или евро. Подробнее о выборе валюты актива можно прочесть в нашей статье.

Во что можно инвестировать тысячу рублей:

- Акции. 1000 рублей достаточно, чтобы купить голубые фишки (ценные бумаги лидеров рынка, подробнее в нашей статье) крупнейших российских компаний, таких как: Русгидро, ВТБ, Аэрофлот, Алроса. Их акции ликвидны (то есть, их можно быстро продать по цене, близкой к рыночной), поэтому вы всегда сможете укрепить или ослабить свою позицию в доле любой компании.

- Облигации. Министерство финансов РФ выпускает облигации федерального займа (ОФЗ), которые торгуются за номинальную стоимость в 1000 рублей. Они отличаются надежностью и гарантированным купонным доходом. Предполагаемая прибыль известна уже до покупки облигации.

- ETF (Exchange Traded Fund — индексные фонды с минимальными комиссией и пороговой стоимостью). Фонды позволяют инвесторам при минимальном вложении вкладывать деньги одной покупкой сразу в сотни компаний. Такая стратегия подойдет инвесторам, которые, помимо российского рынка, интересуются иностранными ценными бумагами. Так ETF с тикером FXUS, стоимостью лота до 100 рублей, помогает инвестировать в индекс S&P 500. В него входят акции крупнейших американских компаний.

Как инвестировать первую 1000 рублей

К вложению даже тысячи рублей нужно подходить серьезно. Мы уже рассказывали о семи главных ошибках новичков, которые легко избежать, если придерживаться простых правил. В двух словах — важно проработать личную стратегию, отталкиваясь от краткосрочной или долгосрочной цели. Кроме того, полезно будет оценить свой риск-профиль, пройдя бесплатный тест на любом финансовом сайте. Для выхода на фондовый рынок понадобится брокерский счет. Открыть его можно у любого брокера в отделении банка или самостоятельно, скачав приложение-терминал на смартфон (например, Сбербанк Инвестор, ВТБ Мои Инвестиции, Тинькофф Инвестиции).

Для торговли с ценными бумагами российские инвесторы могут использовать классический брокерский счет или индивидуальный инвестиционный счет (ИИС). Подробнее каждый инструмент мы рассматривали в одном из прошлых материалов. Однако отметим, что россиянам с небольшим капиталом и с подтвержденным доходом более выгоден именно ИИС, поскольку он позволяет оформить налоговый вычет от государства. Брокерский счет таких привилегий не предоставляет.

Потенциальный доход, если инвестировать 1000 рублей в месяц

Самый животрепещущий вопрос: сколько можно заработать на фондовом рынке? Однозначно ответить на него невозможно, поскольку доход зависит от инструментов, которые есть в портфеле. В 2021 году, например, индекс S&P 500 вырос почти на 24%, акции TCS Group (Тинькофф) прибавили почти 160% доходности с учетом дивидендов, однако компания М.Видео потеряла в стоимости более 38%. Если Вы не готовы к таким изменениям котировок и рискам, стоит выбрать более консервативные инструменты в виде фондов или ПИФов. Они гарантируют хорошую диверсификацию инвестору даже с небольшим портфелем, не дают сильной просадки, но и не показывают роста, существенно опережающего рынок.

Поскольку инвестор работает с рисками, он изначально должен понимать, что доходность на фондовом рынке не гарантирована, и любые вложенные средства можно потерять частично или полностью. Поэтому не стоит инвестировать последние деньги или сумму, потеря которой будет болезненной. Распоряжаться стоит только свободными средствами.

Источник https://bankstoday.net/last-articles/nachnem-s-tysyachi-kuda-vlozhit-nebolshuyu-summu-deneg-i-skolko-ona-prineset

Источник https://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3

Источник https://beststocks.ru/journal/where-to-invest-and-how-to-start/