Ставки повышены, но есть нюансы. Как банки хитрят с процентами по вкладам

В прошлом году отечественные банки столкнулись с массовым оттоком накоплений россиян. Только за десять месяцев, по подсчетам Национального рейтингового агентства, граждане забрали из банков 1,5 триллиона рублей.

Одни граждане столкнулись с падением доходов, поэтому и забирали из финансовых организаций сбережения. Другие опасались девальвации рубля и перекладывали деньги в недвижимость. Третьих не устраивали ставки по вкладам, которые были на историческом минимуме (осенью средняя максимальная ставка по депозитам составляла 4,42%, свидетельствуют данные Центробанка), вкладчики перекладывали рублевые накопления в валюту или в ценные бумаги.

В марте Банк России впервые с 2018 года повысил ключевую ставку на 0,25%, до 4,5%. Эксперты прогнозируют, что регулятор продолжит повышать ставку. Это означает, что российские банки будут повышать ставки по кредитам и по вкладам. И если проценты по займам финансовые организации увеличивают оперативно, то проценты по депозитам они повышают менее охотно, а иногда даже хитрят: якобы улучшают условия, но с нюансами. Рассказываем, как банки лукавят с вкладами.

Ставка выше, но на два месяца

Москвич Алексей Ш. хранит сбережения в банке из топ-15 на накопительном счете со ставкой 4%. Буквально через две недели после повышения ключевой ставки Центробанком молодому человеку позвонили из его финансовой организации с «уникальным» предложением повысить процент по накопительному счету. «Я сначала даже подумал, что это мошенники. Во-первых, сотрудница банка пообещала прислать ссылку, пройдя по которой можно подключить это „уникальное“ предложение, что настораживает: ссылки у нас любят рассылать аферисты. Во-вторых, где это видано, чтобы банк сам предложил повысить ставку по вкладу?» — иронизирует наш читатель.

Он перезвонил в свой банк, и там подтвердили, что ставку ему действительно готовы повысить, а ссылку отправили в личный кабинет. Точно не мошенники. Вот только, как это обычно бывает, все условия для повышения процента Алексею не назвали. Молодой человек сам нашел их в договоре в личном кабинете. Финансовое учреждение повышало ставку по накопительному счету на 0,5%, то есть до 4,5%, но только на два месяца: на апрель и май. А в июне ставка снизится до 3%. Это абсолютно невыгодно для вкладчика, но выгодно для банка.

Если ваша финансовая организация предлагает повысить процент по вкладу/накопительному счету/доходной карте, не спешите радоваться, а для начала проверьте, на каких условиях банк предлагает улучшить условия.

Лжевклады

Сбережения на депозитах обычно хранят пенсионеры и финансово неискушенные люди. Это простой и понятный инструмент, который легко открыть, закрыть, а в случае необходимости — снять часть денег. Плюс вклады до 1,4 миллиона рублей (в банках-участниках системы страхования вкладов) застрахованы государством.

Бывает, что под видом вкладов банки предлагают пенсионерам и финансово неискушенным людям другие инвестиционные инструменты, доходность по которым не гарантируется, деньги государством не застрахованы, а забрать накопления в любой момент нельзя (иначе — штрафы). Правда, об этих нюансах сотрудники финансовых организаций особо не распространяются, а рассказывают клиентам о «почти вкладах» со ставкой в полтора-два раза выше, чем по депозиту. Называется это доверительным управлением. А работает оно так: гражданин заключает с банком договор, отдает сбережения, а банк передает средства в стороннюю инвестиционную компанию, которая будет вкладывать деньги в рыночные инструменты.

Если в банке вам предлагают «вклад» со ставкой выше, чем по другим депозитам, имейте в виду, что ни один банк не может обеспечить процент по вкладу гораздо выше ключевой ставки. Это попросту невыгодно.

Обязательно читайте договор. По закону финансовые учреждения обязаны прописывать в документах сумму вклада, валюту, порядок начисления процентов, сроки и условия возврата денег. А вот никакой передачи средств сторонним инвестиционным компаниям в договоре на вклад быть не должно, как и терминов «доверительное управление», «инвестиционное сопровождение» и т. п.

Положить миллион, получить кредитку

В своей рекламе банки огромным шрифтом указывают процент по вкладу, а более мелким шрифтом — условия, по которым можно получить повышенную ставку. Например, открыть депозит на кругленькую сумму (например, более чем на 1,4 млн рублей). Или оформить премиум-карту с дорогим годовым обслуживанием, стоимость которого может превысить начисленные проценты по вкладу.

Расчет у банков простой: гражданин обратит внимание на высокий процент, а условия, написанные мелким шрифтом, попросту не заметит, придет в отделение уже с деньгами, там-то и выяснится, что суммы для повышенной ставки недостаточно, но можно открыть простой депозит с процентом поменьше. Гражданин, который уже настроен положить деньги в банк, скорее всего, не захочет возвращаться с крупной суммой обратно и оформит депозит на тех условиях, которые предложит финансовая организация, пусть и не самых выгодных.

Вывод: перед тем как отнести сбережения в банк, обязательно уточняйте условия, на которых кредитное учреждение открывает вклады.

Как не дать банку запутать вас при открытии вклада и не потерять свои деньги

Галина накопила деньги на черный день и решила положить их в банк под проценты. Но менеджер банка уговорил ее на «более выгодное предложение». Через полгода ей срочно потребовались деньги, но вот получила она почему-то меньше, чем внесла изначально. Bankiros.ru расскажет, что произошло с Галиной, как не дать сотруднику банка ввести вас в заблуждение, и какими деньгами вам может это грозить.

Сколько можно заработать на банковском вкладе, и почему это самый надежный инструмент

Заработать неприлично много на банковском вкладе не получится. Депозит скорее рассчитан на то, чтобы уберечь деньги от инфляции и сохранить накопления. Средства на вкладе застрахованы государством. Если ваш банк имеет лицензию, то государство гарантированно вернет вам до 1,4 млн рублей. В некоторых случаях вы сможете получить до 10 млн. На деньги начисляется небольшой процент, а итоговую сумму вы всегда сможете узнать заранее.

Этим и спекулируют некоторые специалисты банков, делая вам «более выгодные инструменты для вложений». При этом вам не говорят, что деньги в этом случае не защищены, выгода совершенно не обязательна, а при досрочном расторжении договора вы получите от банка меньше, чем ему передали. О самых распространенных приемах расскажем ниже.

«Это как вклад, но доход выше и вы получите бесплатную страховку!»

Предложение заманчиво, но есть одно но – у банка нет альтернатив вкладу. В лучшем случае вам предложат накопительное или инвестиционное страхование. Как мы видим, страховка действительно есть, но она страхует вашу жизнь, а не деньги. Часто по таким полисам доходность не гарантирована. Максимум, что вам могут предложить – один процент доходности. Больше получится, если страховые агенты смогут вложить ваши деньги в правильные инвестиции.

Перед соглашением вам должны дать памятку со всеми рисками и особенностями страхования. Например, при инвестиционном страховании вас должны предупредить, что при досрочном расторжении договора вам вернут только часть средств.

Именно это и произошло с Галиной, вместо депозита она оформила инвестиционный договор страхования. Поэтому при оформлении ставки ей вернули только половину суммы. Если менеджер торопит вас с подписанием бумаг, лучше поищите другой банк или возьмите паузу для обдумывания.

«Наши клиенты выбирают ценные бумаги, чтобы приумножить капитал. Хотите попробовать?»

Скорее это психологическая уловка, чем правда. У многих банков есть лицензии брокеров и они могут открыть вам счет для биржи. Такой счет позволит приобрести паи, акции и облигации компаний. Иногда банки являются посредниками паевых инвестиционных компаний и предлагают вам приобрести долю в их акциях без открытия счета.

Ценные бумаги могут приносить прибыль больше, чем вклад. Но гарантий, что с вашими деньгами будет именно так, вам никто не дает. Тем более, чем выше возможная выгода, тем выше риск. Часто банки предлагают вам вложиться в свои векселя. А вероятность прогореть на них наиболее высока. Поэтому семь раз подумайте, прежде согласиться на такое предприятие.

Если вы хотите сохранить сбережения, стоит открыть вклад. Инвестиции созданы для тех, у кого есть финансовая опора и свободные деньги, которые можно потерять без ощутимого стресса для вашего бюджета.

«Вы инвестируете свои деньги в высокодоходные инструменты, при этом вложения будут защищены!»

Иногда банки предлагают вам комбинированный вклад: часть денег вы оставляете для вклада, а другую часть инвестируете в индивидуальное страхование жизни или структурные облигации. Самое интересное, что государство защитит только ту часть, которую вы отдали под депозит. Все остальное вы оформляете на свой страх и риск.

За таким предложением банка скрывается сразу несколько услуг с разными компании: вклад – с банком, страхование жизни – со страховой компанией, инвестиции – с брокером.

Перед инвестированием средств важно понимать, какую часть средств в какой продукт вы вкладываете. Какие риски и возможную доходность вы получите.

Как защититься от обмана при оформлении вклада?

Если вам рекомендуют продукт, про который вы ничего не знаете, возьмите паузу, чтобы все обдумать. Расспросите менеджера банка обо всех нюансах, заберите домой договор и прочитайте его в спокойной обстановке. Изучите все, что касается особенностей и рисков страховок и инвестиционных бумаг.

Не принимайте спонтанных решений о том, как распорядиться своими деньгами. Обещание быстрой прибыли, уникальности и желание вас поторопить не могут быть решающими факторами. В первую очередь – это ваши деньги и вы можете делать с ними то, что хотите вы, а не то, что настойчиво рекомендует сотрудник банка. У него могут быть на это свои, а не ваши интересы. Убедитесь, что каждое поле договора вам понятно, вы взвесили все плюсы и минусы, и только тогда вкладывайте свои деньги в новые продукты.

Страшный сон российского вкладчика: чего стоит бояться, принося деньги в банк

В 2020 году уровень доверия россиян к банкам упал в три раза, выяснили в НАФИ. 34% жителей страны не доверяют деньги финансовым организациям. Между открытием вклада и человеком стоят пугающие вопросы: смогу ли я забрать деньги? Как безопасно открыть депозит через интернет? Что будет, если банк «лопнет»? Какой налог нужно платить? Почему ставки такие низкие? Об этом чаще всего менеджеров спрашивают клиенты, рассказали в Новикомбанке.

Давайте разберемся, где действительно есть риск потерять деньги, а где против инвестиций работают заблуждения.

1. Банк не отдаст деньги

Финансовая организация возвращает сумму вклада вместе с процентами, когда истекает срок действия договора. Формат возврата может отличаться: некоторые банки зачисляют деньги на карточный счёт. Другие – продлевают срок действия, если это предусмотрено договором.

Вкладчики боятся, что банк не отдаст деньги по требованию. Фото: temabankov.ru.

Банк возвращает деньги по первому требованию клиента, даже если срок действия вклада не закончился. Другое дело, что вкладчик потеряет проценты. Это условие тоже зависит от договора. Например, некоторые банки выплачивают проценты по ставке «до востребования» при досрочном расторжении. Обычно это около 0,01-0,1%. Бывают вклады с льготными условиями досрочного расторжения: эффективная ставка 5%, а при досрочном расторжении с 90 дня – 3%.

Совет: внимательно читайте условия продления срока действия договора и досрочного расторжения.

2. Онлайн-вклады опасны

Это так, если открывать депозит в непроверенном месте. Или отдавать деньги первому попавшемуся брокеру, который обещает доходность 50% годовых.

На самом деле онлайн-депозит ничем не отличается от открытия вклада в отделении банка. За тем исключением, что в это самое отделение не придётся идти. К тому же ставки онлайн-депозитов во многих банках выше, чем в базовой линейке, на 0,2-0,5%.

Но свои риски здесь тоже есть. Например, человеческий фактор – менеджер банка может ошибиться при вводе реквизитов. Другой риск – системные сбои.

Открывая вклад в интернете, будьте внимательны — проверяйте реквизиты. Фото: fxklavuz.com.

Совет: открывайте онлайн-вклады через сайты и мобильные приложения банков. Или через надёжного посредника, например, «Выберу.ру». Внимательно проверяйте данные договора онлайн-вклада и сохраняйте документы.

3. Банкиры исчезнут вместе с деньгами

Эксперты каждый год предрекают крах банковской системы или до 100 отозванных лицензий. Учитывая, что в пятницу, 12 марта, Центробанк отозвал 4 лицензии, негативные прогнозы могут исполниться. Поэтому перед открытием депозита убедитесь, что банк участвует в системе страхования вкладов.

Некоторые вкладчики не знают о том, что вклады застрахованы в большинстве банков, отмечается в исследовании. Если организация, которой вы передали на хранение деньги, «лопнет», Агентство по страхованию вкладов компенсирует 100% сумму счетов и депозитов до 1,4 млн рублей. Вкладчикам, которые хранят большие суммы, придётся дожидаться реализации имущества банка и выплат через ликвидирующее предприятие.

Совет: перед открытием вклада в новом банке убедитесь, что он участвует в системе страхования вкладов и имеет генеральную лицензию Центробанка.

4. Со вкладов нужно платить налог!

Налог нужно платить не с самой суммы вклада, а начисленных процентов. С 1 января 2021 года 13% заплатят владельцы депозитов, которые за год заработают на процентах свыше 42,5 тыс. рублей: размер ключевой ставки ЦБ в начале года (4,25%) * 1 000 000.

Налог нужно платить не с суммы вклада, а с начисленных процентов. Фото: lawecon.ru.

ФНС самостоятельно соберёт информацию о вкладах граждан, рассчитает сумму налога и отправит уведомление. Оплачивать налог можно через интернет или отделение банка.

Совет: не обязательно открывать депозит, есть другие способы получения дохода. Например, акции компаний. Но помните, что доход от торговли на бирже тоже облагается налогом. Лучше диверсифицировать накопления: часть держать на вкладе, другую – в валюте, третью – в ценных бумагах, четвёртую – в обезличенных металлических счетах. А о том, как не платить «налог с вклада», читайте в нашем материале.

5. Почему ставки такие маленькие?

Наверное, самый болезненный пункт в списке: хочется сберечь деньги от инфляции, на биржу соваться страшно, достаточных средств для покупки квартиры нет. Допустим, есть 100 тыс. рублей, которые хочется «заначить» на чёрный день. Но если 100 тыс. лежат под матрасом, через полгода, с учётом инфляции 5%, это будут уже 70 тыс. рублей.

Самый простой способ – открыть вклад. Низкие ставки пугают, поэтому летом люди активно снимали деньги с депозитов. В первую очередь те, у кого заканчивался срок договора, а продлевать вклад по более низкой ставке не хотелось.

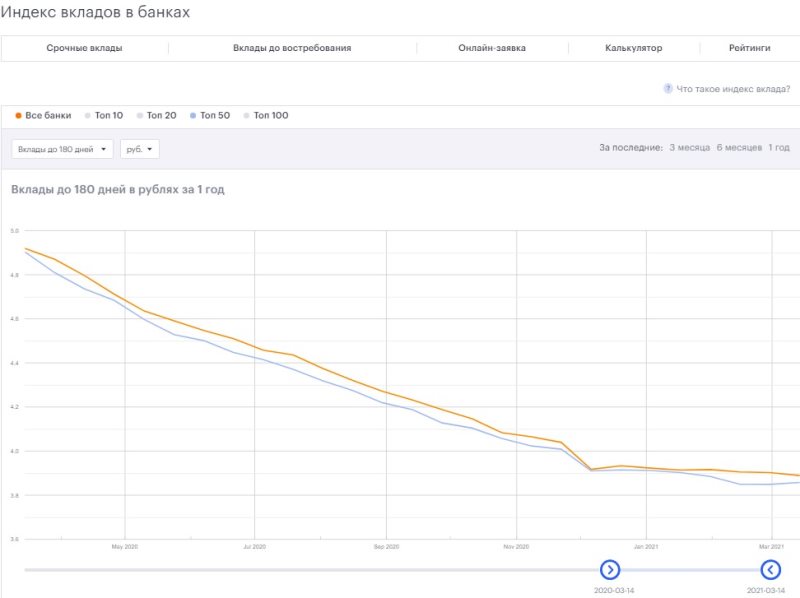

Индекс вкладов «Выберу.ру». Фото: «Выберу.ру».

Сейчас средняя ставка по вкладам до 180 дней в банках топ-50 – 3,86% годовых, отмечает индекс «Выберу.ру». Доходность вкладов упала вслед за ключевой ставкой Банка России – 4,25%. Если инфляция продолжит расти, ЦБ повысит ставку, соответственно, увеличится доходность депозитов.

Следующее заседание по КС назначено на 19 марта. После решения совета директоров ЦБ будет ясна судьба доходности по вкладам.

Источник https://aif.ru/money/mymoney/stavki_povysheny_no_est_nyuansy_kak_banki_hitryat_s_procentami_po_vkladam

Источник https://bankiros.ru/news/kak-ne-dat-banku-zaputat-vas-pri-otkrytii-vklada-i-ne-poterat-svoi-dengi-7419

Источник https://www.vbr.ru/banki/novosti/2021/03/16/ppk-strashno/