Как пополнять вклад

Пополнять вклад очень просто. Если ваш депозитный договор предусматривает процедуру пополнения вклада вы можете внести деньги на счет наличными — в отделении банка, банкомате или терминале, а также безналом, через интернет банкинг с другого счета или банковской карты.

Один из распространенных вопросов, который часто задается пользователями сайта Выберу.ру — это как пополнять вклад. Финансовые учреждения предлагают множество способов внесения денег на счет, так что вы сможете подобрать подходящий вам вариант. Пополнение вклада можно провести с использованием наличного и безналичного расчета.

Как внести деньги на вклад наличными

Вы можете использовать наличные, чтобы внести дополнительные средства на ваш вклад. Для этого необходимо воспользоваться ближайшим банкоматом, терминалом или посетить отделение финансового учреждения.

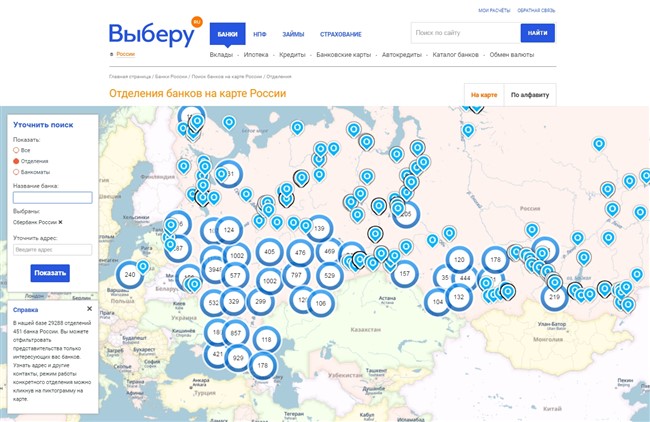

На сайте Выберу.ру представлена удобная карта, позволяющая легко найти ближайший к вам офис банка или его банкомат.

В первую очередь, уточните ваш регион в левом верхнем углу сайта.

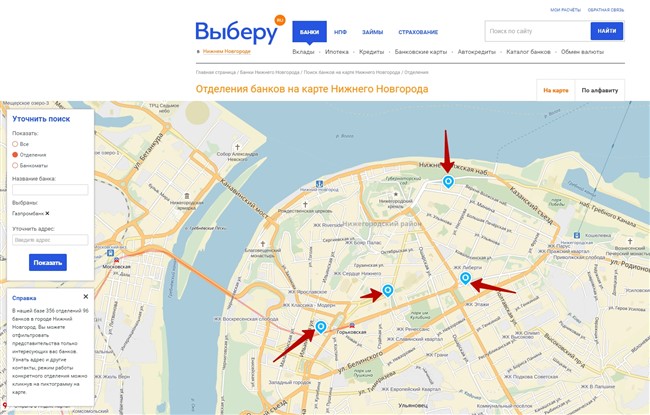

Вы также можете указать город непосредственно в поле поиска, открыв интерактивную карту.

Если вам необходимо пополнить депозит в банке, то выберите поиск по отделениям финансовых учреждений и укажите в поисковой строке его название. Также введите подходящий вам адрес.

После этого на карте будет показана выбранная вами улица с интерактивными пиктограммами всех отделений.

Нажав на маркер, вы сможете посмотреть время работы, контактные данные и точный адрес интересующего вас офиса.

Если вы хотите пополнить вклад через банкомат, то необходимо выбрать поиск по ним.

Также вы можете одновременно искать адреса офисов и банкоматов, выбрав в строке поиска пункт «Все».

Безналичное пополнение вклада

Вы также можете внести деньги на вклад, воспользовавшись безналичным расчетом. Финансовые учреждения предлагают следующие способы проведения платежа:

- с другого открытого счета;

- с зарплатного счета;

- переводом;

- через интернет-банкинг, в частности с использованием пластиковой карты.

Безналичный расчет позволяет пополнить депозит на любую необходимую вам сумму не выходя из дома.

Ограничения по пополнению

При выборе депозитной программы, необходимо обратить внимание на условия внесения средств на счет. Банк может ограничить количество пополнений, максимальную или минимальную разовую сумму платежа. Запрет на дополнительные взносы может действовать с самого начала открытия вклада или же вступать в силу, спустя определенный период времени.

Что такое банковский депозит?

Депозит в банке – это размещение денежных средств на банковском счете за определенный установленный доход в виде процентной ставки. Обязательные условия существования депозита – возвратность денег клиенту, срочность (действия соглашения в течение конкретного срока), платность (выплата вознаграждения клиенту за предоставленные деньги).

Простыми словами депозит – это деньги, которые клиент отдал банку в пользование в обмен на регулярный доход. Это один из самых простых способов инвестирования, потому что для него не нужны специализированные знания. При этом прибыль гарантированная и стабильная. Риски минимальны, потому что депозиты физических лиц застрахованы.

Банковские вклады и депозиты – есть ли отличия?

По сути, вклад и депозит – это одно и то же. Депозит – это англицизм, который переводится как «банковский вклад, вложение, сдача на хранение». В русскоязычной среде эти два слова являются синонимами.

Однако есть небольшие смысловые отличия в значении двух понятий. Термин «вклад» предполагает только денежные вложения. Депозит очерчивает более широкий круг инструментов инвестирования:

- ценные бумаги;

- ценные металлы;

- деньги на банковском счете и т.д.

Более того, депозит не всегда обеспечивает прибыль, потому что ценные вещи могут быть переданы только на хранение. А понятие вклада подразумевает обязательный доход от размещения денежных средств.

Виды депозитов

Выделить депозиты в отдельные группы можно по разным критериям. Самый популярный критерий – срок – делит все вклады на две большие группы:

Бессрочные депозиты – это вклады до востребования. Главная цель таких вкладов – не получение прибыли, а комфортное управление денежными средствами на счету. Разрешается снимать деньги в любой момент, переводить их, пополнять счет без ограничительных сумм.

При этом процентная ставка минимальна – 0,01% годовых. Низкая ставка обусловлена тем, что банкам не выгодны неопределенные сроки вклада: так трудно использовать средства вкладчиков.

Срочные вклады – те, что ограничиваются конкретным периодом, прописанном в договоре. Они делятся на три группы:

- – для сбора определенной суммы, разрешено пополнение; – для сохранения и преумножения капитала, пополнение и частичное снятие запрещено;

- целевые (например, детские).

Если снять деньги раньше установленного срока, то процентная ставка сократится до уровня ставки вклада до востребования.

Другие виды банковских вкладов:

- и валютные (чаще всего в долларах и евро), мультивалютные (допускается одновременно три счета); и долгосрочные;

- для физических лиц и юридических лиц и т.д.

Условия депозитов в банках

Все условия детально прописываются в договоре. Предварительно ознакомиться с ними можно на официальных порталах банков или специализированных сайтах, которые собирают информацию из всех российских кредитно-финансовых организаций.

Условия напрямую зависят от вида депозита и самого банка. Основные параметры:

- процентная ставка. Чем выше ставка, тем меньше «бонусов» для клиента: нет возможности пополнения и частичного снятия, длительный срок размещения;

- минимальная и максимальная сумма вклада. Чаще всего стартовая сумма для открытия – 10 000 рублей;

- возможность пополнения счета. В некоторых вкладах делать дополнительные взносы можно только в определенный период после открытия;

- возможность частичного снятия. Снимать можно только деньги сверх «несгораемого» остатка;

- капитализация – регулярное прибавление прибыли от процентов к телу вклада. Чем чаще происходит капитализация (еженедельно, ежемесячно), тем больше в итоге будет доход от вложений;

- пролонгация. Может быть автоматической или по заявлению клиента.

Для наглядности условия вкладов в крупных банках мы разместили ниже.

Предложения банков

В таблице ниже собраны самые доходные вклады для физических лиц крупнейших российских банков. Предложениями с дополнительными условиями (инвестиционное страхование, взносы в частные пенсионные фонды и т.д.) не рассматривались.

- бонусы пенсионерам;

- капитализация;

- возможность онлайн открытия.

от 30 тыс рублей

- капитализация;

- возможность онлайн-открытия.

от 50 тыс рублей

- открытие вклада через мобильное приложение.

- онлайн-открытие;

- капитализация;

- автоматическая пролонгация.

от 10 тыс рублей

- нет ограничений по максимальной сумме;

- оформление через мобильный или интернет-банк.

от 1 тыс рублей

- оформление онлайн;

- возможно пополнение в течение 185 дней после открытия;

- капитализация.

от 50 тыс рублей

от 10 тыс рублей

- возможно пополнение;

- возможно частичное снятие до суммы неснижаемого остатка.

от 10 тыс рублей

- оформление онлайн;

- капитализация.

от 100 тыс рублей

Как видно из таблицы, самые высокие процентные ставки – у «негибких» вкладов в банке. То есть у тех, которыми неудобно управлять: нет пополнения и частичного снятия.

У вкладов с инвестиционным страхованием и другими подобными условиями процентная ставка возрастает в среднем до 7%.

Как рассчитать проценты по вкладу?

Рассчитать доходность можно самостоятельно или с помощью онлайн-калькулятора. Второй способ гораздо проще и быстрее. Нужно всего лишь указать базовые данные о депозите – срок действия и сумму вложений. Как правило, данные о процентной ставке уже содержатся в калькуляторе. Сервисы по расчету есть на официальных сайтах банков, а также на финансово-информационных порталах.

Для самостоятельного подсчета нужно использовать формулу (без капитализации процентов):

А – сумма вклада

С – процентная ставка

D – количество дней в году

Часто при самостоятельном подсчете совершаются ошибки. Для более точного расчета лучше использовать таблицы EXCEL. Также можно обратиться за консультацией к сотруднику банка.

Для расчета доходности вкладов с капитализацией нужно использовать более сложную формулу, в которой учитывается каждый месяц.

Страхование банковских депозитов

Физические лица могут не переживать за сохранность своих сбережений, если выбранный банк участвует в программе государственного страхования вкладов. Проверить этот факт можно на сайте Агентства по страхованию вкладов – организации, которая отвечает за программу страхования.

Чтобы обезопасить депозит, вкладчикам ничего делать не нужно. Страхованием занимается банковская организация. Денежная компенсация выплачивается в двух случаях:

- банкротства банка;

- отзыва лицензии у кредитно-финансового учреждения.

Агентство по страхованию вкладов возмещает 100% депозита, но не больше, чем 1 400 000 рублей в одном банке. Если сумма вложений вкладчика больше, советуем хранить ее в разных банках. Учитывайте, что разные филиалы – это все равно одна организация. Поэтому максимальная сумма выплат будет 1,4 млн рублей.

Что нужно для возврата денег при наступлении страхового случая?

- До завершения процедуры банкротства обратиться в Агентство по страхованию вкладов с заявлением. Можно обратиться и позже, но нужно будет документально объяснить причину позднего запроса.

- Агентство рассмотрит заявление и в течение трех рабочих дней перечислит денежную компенсацию. Если в этом же банке был оформлен кредит, то возмещение будет меньше (сумма компенсации минус долг).

Как открыть депозит – инструкция

Для создания депозита нужно пройти три простых шага. Для офлайн оформления:

- Изучить информацию о депозитных предложениях в разных банках города. Выбрать подходящий вид вклада и удобные условия.

- Прийти в отделение банка и написать заявление об открытии депозитного счета. При себе нужно обязательно иметь паспорт. Могут понадобиться и другие документы, особенно если предусмотрены льготы определенным категориям граждан, – пенсионное удостоверение, военный билет и т.д. Вклады для юридических лиц предполагают другой список документов.

- Последний шаг – ознакомление с договором и его подписание. Обратите внимание на пункт о досрочном изъятии средств, на процентную ставку (фиксированная или плавающая), на возможность пролонгации.

Онлайн процедура открытия гораздо проще. Но чтобы ее совершить, необходимо уже являться клиентом банка – нужен доступ в мобильный или интернет банк. Алгоритм действий:

- Войти в личный кабинет онлайн банка.

- Выбрать вкладку «Вклады» и нужный депозит.

- Указать параметры – срок договора, валюту вклада, счет и сумму списания, вариант получения дохода от процентов (капитализация или перечисление на отдельный счет).

- Прочитать договор.

- Подтвердить онлайн оформление.

У онлайн оформления есть несколько преимуществ. Во-первых. Банки часто предлагают повышенную ставку. Во-вторых, так удобней следить за счетом и полученной прибылью. Никаких походов в банк и очередей за выписками со счета.

Часто задаваемые вопросы

Наиболее доходные предложения – долгосрочные вклады на большую сумму денег. При этом вряд ли будет разрешено пополнение и частичное снятие. Самая высокая процентная ставка – у инвестиционных вкладов.

Это вклады, состоящие из двух частей. Первая денежная часть идет на стандартный депозитный счет. Вторая – на оплату паевых инвестиционных фондов (ПИФ). За первую часть начисляется регулярный доход. Эта часть вклада застрахована на случай банкротства банка. Процентная ставка депозита – около 7%. Вторая часть – инвестиции в акции или ценные бумаги. Соответственно, эта часть накоплений не застрахована и подвергается определенным рискам.

Процентная ставка – важный, но не определяющий фактор при выборе. Проверяйте банк в списках Агентства по страхованию вкладов. Обращайте внимание на наличие капитализации, автоматической пролонгации, возможности пополнения или частичного снятия.

Номинальная ставка – это процент, анонсированный банком за вклад. Эффективная ставка – это процент, который учитывает все факторы (капитализацию, срок, сумму).

Что такое депозитный счет

Депозитом называют деньги или другие активы, которые положены клиентом – физическим или юридическим лицом – в банк под проценты. Для их размещения используется депозитный счет. Он отличается от обычного расчетного или лицевого, поэтому имеет смысл рассмотреть особенности популярного финансового инструмента подробнее.

Что такое депозитный счет

Депозитный счет предназначен для учета активов, положенных клиентом банка или другой финансовой организации с целью получения дохода в виде процентов. Не следует путать этот вид банковских услуг с другими, например, вкладом. Последний представляет собой исключительно деньги, размещенные в банке.

С юридической точки зрения понятие депозита заметно шире и допускает использование разных активов – ценных бумаг, золота и других ценных металлов в разной форме (физической или на так называемых ОМС – обезличенных металлических счетах). Хотя в обиходе понятия «вклад» и «депозит» часто объединяются. Это объясняется тем, что намного чаще речь идет именно о деньгах, предоставленных банку под проценты.

Отдельного упоминания заслуживает депозитарный счет. Это еще один специализированный финансовый инструмент. Он предназначен для размещения и учета исключительно ценных бумаг. Услуга оказывается профессиональными участниками фондового рынка и заметно отличается от банковских продуктов.

Виды депозитных счетов

Классификация депозитных счетов выполняется по нескольким разным критериям. Один из них – статус вкладчика. По данному параметру различают депозиты, открытые:

- частными лицами;

- ИП;

- организациями;

- отдельными категориями физических лиц в рамках получения специализированных банковских услуг (например, пенсионерами, студентами и т.д.)

По сроку действия различают два вида депозитов. Первый – срочный, где длительность размещения активов в банке четко прописана. Второй – до востребования, при котором у клиента имеется возможность снять деньги в любой момент, но обычно с потерей большей части начисленных процентов.

Еще один критерий для классификации – управление деньгами. По этому параметру различают четыре вида депозитных счетов:

- до востребования с пополнением – клиент имеет возможность как пополнить счет, так и снять с него деньги;

- до востребования без пополнения – не допускается увеличение суммы депозита с сохранением опции снятия;

- срочный с пополнением – нельзя снимать средства, но можно пополнять счет;

- срочный без пополнения – не разрешается или штрафуется лишением процентов как снятие денег, так и внесение новых в течение срока действия договора с банком.

Завершающий критерий – вид активов. Этот вопрос уже затрагивался выше. В рамках договора на открытие депозитного счета разрешено размещать в банке:

- деньги;

- золото и драгоценные металлы в физической форме;

- золото и драгоценные металлы в обезличенной форме;

- другие ценности.

Отличие депозитного счета от текущего

Депозитный и обычный расчетный (текущий, лицевой) счет – два популярных банковских продукта. Первый открывается для получения прибыли посредством начисления процентов, второй – для выполнения различных финансовых операций. Самый простой способ продемонстрировать разницу между ними – свести основные характеристики и особенности каждого в единую таблицу.

| Критерий сравнения | Депозитный вид счета | Текущий вид счета |

| Доступ клиента к деньгам или активам | По завершении срока действия договора | В любое время |

| Начисление процентов | Автоматическое, в соответствии с условиями договора | Отсутствует, реже – отдельно прописывается в договоре на РКО |

| Доходность | Высокая | Отсутствует или низкая |

| Срок действия | Четко прописан в договоре | Не ограничен и автоматически продлевается |

| Финансовые операции – списание или пополнение счета | Не проводятся за исключением случаев, указанных в договоре | Проводятся в рамках денежных средств, предоставленных клиентом |

| Страхование активов | Необходимо (за очень редким исключением) | Не требуется и выполняется только по желанию клиента |

Депозитный счет справедливо считается гибким банковским продуктом. Поэтому не стоит удивляться, что условия некоторых договором на его открытие достаточно сильно напоминают аналогичные для текущего. Несмотря на приведенный выше внушительный перечень существенных отличий между ними. Именно такая гибкость и выступает основной причиной путаницы, которая нередко возникает у потенциальных клиентов российских банков.

Как узнать какой счет: депозитный или текущий

Первый и самый простой способ узнать статус банковского счета – посмотреть договор. В документе обязательно прописано, какую именно услугу оказывает банк клиенту. Альтернативные варианты получения интересующей информации предполагают следующие действия, предпринимаемые вкладчиком:

- обращение непосредственно в отделение банка или другой финансовой организации (потребуется паспорт);

- звонок в службу поддержки, реквизиты которой также указаны в договоре (обычно необходимо кодовое слово или другие данные для идентификации клиента);

- авторизация в личном кабинете на сайте банка с последующим использованием функционала системы удаленного банковского обслуживания (нужны логин и пароль, полученные при регистрации).

Что такое карточный счет

Еще одной очень востребованной в настоящее время банковской услугой выступает оформление пластиковой карты – кредитной или дебетовой. Ее оказание сопровождается открытием карточного счета. Последний схож с текущим, но заметно отличается от депозитного. Главным различием становится свободный доступ к средствам клиента, размещенным на балансе карточки (если речь идет о дебетовой), или предоставленным банком в виде займа (для кредиток).

Основной особенностью карточного счета выступают специальные условия выпуска и обслуживания карты. Они детально прописываются в договоре, заключаемом с банком. Наиболее значимыми условиями выступают такие:

- стоимость выпуска карточного продукта;

- тариф на обслуживание клиента;

- возможность подключения и стоимость сервисов интернет- или мобильного банка;

- комиссии за отдельные финансовые операции (обналичивание, карточные переводы, оплата услуг и т.д.)

Вместо вывода

Финансовый рынок России предоставляет клиентам широкий выбор разнообразных услуг. Большая их часть сопровождаются открытием разных специальных счетов – депозитного, карточного, текущего и т.д. Чтобы пользоваться банковскими продуктами с максимальной пользой, важно знать и четко понимать разницу между счетами, а также особенности, плюсы и недостатки каждого.

Источник https://www.vbr.ru/banki/help/vklady/kak-popolnyat-vklad/

Источник https://mainfin.ru/wiki/term/chto-takoe-bankovskiy-depozit

Источник https://meta.ru/help/cto-takoe-depozitnyi-scet