Перевод иностранных активов: все, что нужно знать инвестору

После начала спецоперации России на территории Украины западные страны ввели санкции против ряда российских кредитных организаций. С ограничениями столкнулись и связанные с банками компании, в том числе брокеры «ВТБ Мои Инвестиции», «Открытие Инвестиции», «ПСБ Инвестиции », «Совком Брокер».

Чтобы избежать заморозки активов, «ВТБ Мои Инвестиции» и «Открытие Инвестиции» переводят бумаги клиентов к другим инвестиционным компаниям. «РБК Инвестиции» выяснили у брокеров, нужно ли открывать новый счет самостоятельно, можно ли отказаться от перевода и какие активы он затронет.

Наиболее серьезные блокирующие ограничения наложены на ВТБ, банк «ФК Открытие», Промсвязьбанк (ПСБ), Совкомбанк и Новикомбанк: они попали в список SDN, что означает блокировку активов кредитной организации в американской юрисдикции, запрет на долларовые транзакции и на проведение любых операций с американскими контрагентами (в том числе через корреспондентские счета).

Более мягкие санкции ввели против «Сбера», Газпромбанка, Альфа-Банка, Московского кредитного банка (МКБ) и Россельхозбанка: их внесли в список CAPTA, который подразумевает, что все американские финансовые институты должны закрыть корреспондентские счета этих кредитных организаций в США и отклонять любые транзакции с участием банков и их «дочек».

Зачем брокеры переводят активы другим компаниям?

«Если не перевести активы к другому брокеру, их может заморозить на неопределенный срок вышестоящий иностранный депозитарий», — пояснил брокер «ВТБ Мои Инвестиции» в рассылке для инвесторов. В этом случае клиентам нужно будет самостоятельно обратиться в Управление по контролю за иностранными активами Министерства финансов США (OFAC), подчеркнули в ВТБ.

На фоне санкций клиенты «ВТБ Мои Инвестиции» временно не имеют возможности совершать сделки с иностранными бумагами, в том числе на СПБ Бирже, потому что брокер не может гарантировать исполнение расчетов по тем сделкам, которые будут совершать клиенты, говорил ранее инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

Каким брокерам передают активы клиентов?

Клиенты брокера «ВТБ Мои Инвестиции» получили рассылку о переводе активов либо в Россельхозбанк, либо в Альфа-Банк. Сообщения есть в распоряжении редакции «РБК Инвестиций». Источник «РБК Инвестиций» в группе ВТБ пояснил, что банк сам определит, какому брокеру будет передан конкретный клиент.

«Открытие» планирует перевести активы своих клиентов воронежской компании «Инвестиционная палата», сообщало ранее издание Frank Media. В «Открытии» о предложенном клиентам депозитарии сообщили: «Эта компания давно работает на российском рынке ценных бумаг и является одним из крупнейших региональных брокеров — некредитных организаций по размеру клиентской базы».

Совкомбанк попросил своих клиентов, находящихся на брокерском обслуживании, «продать или вывести [активы] с брокерского счета» до 23 марта 2022 года включительно. После 25 марта выпуски ценных бумаг иностранных эмитентов будут заблокированы. «Вывод бумаг из-под блокировки станет возможен только после снятия санкционных ограничений», — предупредил банк. Представитель ПСБ в ответ на запрос РБК рассказал, что инвестиционные продукты брокера и УК ПСБ не содержат иностранные бумаги, что исключает «реализацию внешних рисков» для клиентов.

Можно ли отказаться от перевода?

Клиенты «ВТБ Мои Инвестиции» могут отказаться от перевода не во всех случаях. «При переводе в Россельхозбанк, к сожалению, отказаться от перевода будет невозможно», — сообщили редактору «РБК Инвестиций» в call-центре ВТБ. Оператор пояснила, что перевод в Россельхозбанк произойдет автоматически в срок до 31 марта. «Можете перевести в дальнейшем в другой банк, когда Россельхозбанк получит ваши документы, если есть в этом необходимость», — сказала она. В рассылке, полученной клиентами «ВТБ Мои Инвестиции», активы которых переводят в РСХБ, также говорилось, что отказаться от перевода в Россельхозбанк нельзя.

Ранее брокер «ВТБ Мои Инвестиции» сообщал, что клиенты подпавших под санкции брокеров могут отказаться от автоматического перевода активов на счета в других депозитариях и самостоятельно перевести активы. В сообщении о переводе в Альфа-Банк, которое есть в распоряжении «РБК Инвестиций», говорилось о возможности отказаться от перевода в течение одного рабочего дня с даты получения уведомления.

В «Открытие Инвестиции» уточнили, что клиент может отказаться от перевода иностранных ценных бумаг в предложенный депозитарий до 21 марта и инициировать перевод другому юрлицу. Однако представитель брокера подчеркнул, что на практике такой перевод «занимает длительное время, так как депозитарная инфраструктура перегружена и принимающая сторона может не успеть принять бумаги до 26 марта», то есть до того, как в силу вступят санкционные ограничения.

Какие активы будут переданы другим брокерам?

В «Открытие Инвестиции» сказали, что переводиться будут все бумаги иностранных эмитентов , «включая паи фондов FinEx, АДР и еврооблигации». «Валюта, рубли и российские бумаги останутся в «Открытие Инвестиции». Мы продолжаем работать в штатном режиме и оказываем полный объем услуг для данных активов», — заявил гендиректор «Открытие Инвестиции» Юрий Маслов.

Источник «РБК Инвестиций» в группе ВТБ ранее сообщал, что речь идет о «переезде» только иностранных бумаг, но если клиент захочет перевести и российские, он сможет это сделать самостоятельно, обратившись в банк.

В то же время представитель брокера, не попавшего в список SDN, сообщил «РБК Инвестициям», что счет клиента в ВТБ переводится целиком, включая как иностранные, так и российские активы, причем отличий между обычным брокерским счетом и ИИС при переводе нет. Источник уточнил, что перевод касается всех бумаг, включая акции, паи фондов на иностранные бумаги, бумаги зарегистрированных за рубежом российских компаний.

Что будет с договором ИИС при переводе бумаг?

Договор на ведение ИИС — это брокерский договор, или договор на управление ценными бумагами. При переводе ценных бумаг в другой депозитарий у клиента ничего не произойдет с его действующим брокерским договором, в рамках него на ИИС продолжают учитываться и денежные средства, и все ценные бумаги, даже если место хранения бумаг в депозитарии изменилось, пояснил глава брокера «Открытие Инвестиции».

Он добавил, что после окончания процедур перевода иностранных ценных бумаг брокер заключит новый договор и в течение 30 дней («чтобы не было потеряно право на налоговую льготу») передаст все активы для учета в рамках нового договора ИИС.

Нужно ли клиенту открывать счет у нового брокера при переводе бумаг?

Гендиректор «Открытие Инвестиции» Юрий Маслов сообщил, что клиентам не нужно приходить в офис нового брокера: после принятия оферты «Открытие Инвестиции» самостоятельно осуществит все действия, необходимые для перевода бумаг. Оферта предусматривает открытие депозитарных счетов для учета прав собственности на ценные бумаги, а также брокерских счетов для торговли на финансовых рынках.

Источник в брокере, не попавшем в список SDN, также подтвердил, что счет откроется автоматически. Чтобы получить доступ к счету, клиенту нужно установить мобильное приложение брокера.

Однако в рассылке ВТБ для инвесторов, активы которых переводят в Россельхозбанк, сообщается, что ценные бумаги будут зачислены на депозитарный счет, тогда как брокерский счет нужно открыть самостоятельно: «После получения вами уведомления депозитария АО «Россельхозбанк» о зачислении ценных бумаг на счет депо, открытый на ваше имя, вы получите инструкцию о дальнейших действиях. Вы сможете открыть брокерский счет и продолжить обслуживание. Учет и хранение ценных бумаг в этот период будут осуществляться бесплатно».

Почему клиенты, которые успели сами перевести активы к другому брокеру, не могут их продать?

Источник в банке, не попавшем в список SDN, сказал «РБК Инвестициям»: «Российские активы продать нельзя, так как нет торгов. Иностранные на СПБ Бирже продать будет нельзя, пока Euroclear не начнет обслуживать переводы бумаг».

«Мы и раньше говорили клиентам, что текущее ограничение по продажам иностранных бумаг напрямую не связано с «Открытие Инвестиции». Причина в ограничениях по расчетам через инфраструктуру Euroclear», — подтвердил Юрий Маслов.

«Внешние западные контрагенты временно остановили операции с компаниями из России. Из-за этого мы вынуждены приостановить торговлю иностранными ценными бумагами. По сделкам, которые были заключены ранее, сейчас проводятся расчеты», — сообщал РБК представитель «Атона».

В то же время на СПБ Бирже нет ограничений по бумагам, по которым идут торги, заявлял ранее представитель площадки. «Ограничений на возможность совершения операций российских клиентов на бирже нет», — указал регулятор. СПБ Биржа работает по режиму, определяемому Банком России, с учетом особенностей работы иностранных площадок и возможностей доступа к иностранной ликвидности.

«РБК Инвестиции» направили запрос в пресс-службу Россельхозбанка, однако на момент публикации ответ еще не поступил.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Дмитрий Полянский, Ксения Котченко

ВТБ мои инвестиции инструкция

Инвестиции

ВТБ инвестиции: обзор, инструкция по применению

Фондовый рынок, акции, облигации, открытие брокерского счета, индивидуального инвестиционного и многое другое. Раньше это казалось что-то невообразимое и сложное. Многие даже не понимали куда обращаться, чтобы начать инвестиционную деятельность.

Другие считают, чтобы начать инвестировать нужны большие деньги. Но век высоких технологий значительно упростил жизнь людям и начинающим инвесторам.

Сегодня можно делать капиталовложения со смартфона и для этого никуда не надо идти, а начинать можно с маленьких сумм, например, от одной тысячи рублей. Даже открыть счёт через телефон.

Теперь такую возможность предоставляет банк ВТБ, объединивший в себе банки ВТБ 24 и Банк Москвы.

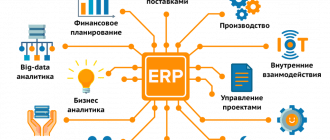

ВТБ мои инвестиции инструкция: что это такое и как работает

Брокер от крупного российского банка ВТБ-24. Иными словами ВТБ предоставляет возможность совершать сделки на фондовом рынке и зарабатывать на этом. Для этого потребуется открыть счёт (брокерский или ИИС).

Брокерский счёт – это место где хранятся денежные средства для покупки инвестиционных инструментов и получения дохода.

ИИС – индивидуальный инвестиционный счёт доверительного управления предусматривающий два вида налоговых льгот. ИИС могут открыть только граждане РФ, являющиеся налогоплательщиками.

Открыть счета можно на сайте или в приложении ВТБ Онлайн, если у вас имеется счёт в банке. Весь процесс занимает считанные минуты. Брокер также регистрирует инвестора на Московской бирже.

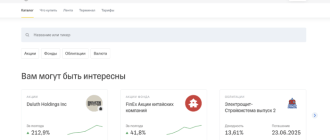

После регистрации скачайте ВТБ инвестиции, приложение. Оно доступно на сайте банка, а также в магазинах Play Market для Андроид и App Story для iPhone.

Далее на указанный номер телефона придет сообщение с регистрационными данными. С их помощью осуществляется вход в личный кабинет ВТБ инвестиции и можете начинать торги.

Если банком ВТБ никогда не пользовались, можно открыть счёт через приложение ВТБ Мои инвестиции. Регистрация также займет мало времени.

Потребуются два документа, паспорт и СНИЛС, либо ИНН. Счёт будет открыт в течение 10 минут, а вот с ИИС немного сложнее. Для его открытия потребуется посещение отделение банка.

Открытие счетов бесплатное и комиссий не предусмотрено. На счетах можно хранить российские рубли, а также доллары, евро и другие валюты.

Важно! Периодически брокеры меняют условия. Для более актуальной информации обращайтесь в втб мои инвестиции, поможет инструкция, горячая линия, либо в поддержку онлайн.

ИИС или брокерский счёт

Единственным и самым важным преимуществом индивидуального счета для инвестиций является налоговая льгота. Ежегодно можно возвращать до 52 тысяч рублей или не платить налоги с дохода.

1. С момента открытия счета нельзя выводить деньги три года.

2. Нельзя иметь больше одного ИИС.

На брокерском счёте подобных ограничений нет. Правда и нет налоговой льготы. Но свои «плюшки» есть. Если владеть три года определенными бумагами, то можно не платить налоги с доходов и от продаж.

Что лучше? Каждый решает сам в зависимости от целей. Стоит лишь отметить, индивидуальных инвестиционных счетов открыто больше. На самом деле ИИС выгоднее, так как можно дополнительно зарабатывать ежегодно 13% к основному доходу.

ВТБ инвестиции тарифы

После регистрации доступен «базовый тариф». Сам ТП бесплатный, но есть комиссии за сделки. Сам брокер берет 0.05% от суммы сделки и биржа изымает 0.01% также от суммы операции.

На ТП «Инвестор стандарт» комиссия меньше 0.0413%, а комиссия биржи остаётся прежней.

Если вы располагаете крупной суммой, то желательно воспользоваться тарифом «Профессиональный стандарт». Чем больше сумма сделки, тем меньше комиссия. Брокеру придется отдать 0.0472% за операции до 1 млн руб., 0.0295% до 5 миллионов, 0.02596% от 5 до 10 млн и т.д.

Самая низкая комиссия в ВТБ инвестиции это 0.015%, доступна при совершении операций на сумму более 100 млн руб. Комиссия биржи остаётся неизменной 0.01%. Кроме этого предусмотрена абонентская плата 150 рублей в месяц, если в течение месяца осуществляется хоть одна операция. Если сделок нет, то платить не придётся.

Для трейдеров предусмотрены тарифы на брокерское обслуживание втб инвестиции:

Трейдер — торговец на фондовой бирже, целью которого является максимальное извлечение прибыли из колебаний рынка.

- «Инвестор привилегия»;

- «Профессиональный привилегия»;

- «Инвестор Прайм»;

- «Профессиональный Прайм»;

- «Инвестиционный консультант Прайм»

Как купить акции иностранных компаний на втб инвестиции

Разницы в приобретении акций российских эмитентов и иностранных нет. Разве что зарубежные продаются за валюту (доллары).

Втб инвестиции есть ли выход на санкт-петербургскую биржу? Кстати, ранее приобрести валюту и зарубежные бумаги было нельзя в ВТБ. Весной 2019 года банк анонсировал выход на Санкт-Петербургскую фондовую биржу. С этого момента все эти операции стали доступны.

При этом нет необходимости переводить деньги на другие площадки. Всё осуществляется с одного брокерского счёта. Покупку и продажу иностранных эмитентов можно осуществлять в приложении «ВТБ Мои инвестиции».

Как купить валюту на втб «Мои инвестиции» инструкция

Найти валюту можно в разделе «Котировки», «Валюта». Выбираем заинтересовавшую валюту, например, доллар (зарубежные акции торгуются в USD). Ранее ВТБ предоставлял возможность покупки валюты от 1000 единиц. Сейчас можно приобрести $1.

Разница лишь в том, что при покупке от $1000 есть возможность выставить свою цену и ордер исполнится, как стоимость достигнет обозначенного значения. При меньшей сумме придётся довольствоваться тем, что предложит брокер.

Приобрести можно евро, юань и швейцарский франк. Выбираем необходимую валютную пару и нажимаем на кнопку «Купить». Прописываем количество у.е. и снова нажимаем «Купить». Затем подтверждаем операцию и валюта на вашем счете.

Вывести у.е. на счёт в ВТБ можно без комиссии. Свыше эквивалента в рублях 300 тысяч в месяц облагается комиссией 0.2%.

Важно! В банке ВТБ можно открыть все вышеперечисленные счета иностранных валют, кроме китайского.

После приобретения валюты, переходим к покупке ценных бумаг зарубежных эмитентов. Выбираем интересующую компанию и проделываем ту же операцию, как с у.е. Имейте в виду, один лот не всегда равен одной акции.

Важно! Для неквалифицированных инвесторов доступны не все компании. Полный доступ открывается на тарифе «Профессиональный стандарт», либо иметь 6 млн рублей, оборот по сделкам за последние четыре квартала от 6 млн. С января 2023 года 30 млн. поправка ЦБ.

Не реже 10 сделок в квартал или не меньше одной в месяц, иметь российское высшее экономическое образование в сфере ценных бумаг. Если вы подходите под один из любых пунктов, то можете обратиться в офис для получения статуса.

Как в приложении втб инвестиции продать акции и вывести деньги

Если вы решили продать бумаги и вывести с брокера деньги, то необходимо выбрать нужный счёт. Переходим в раздел «Биржа» и выбираем нужную бумагу. Жмём кнопочку «Продать», указав необходимое количество лотов.

После продажи деньги отобразятся на личном счете клиента у брокера. Вывести на карту можно перейдя в раздел «Главное», «Действия» и «Вывести». Выбираем счёт списания средств и счёт зачисления. Прописываем сумму и жмём «Вывести».

Важно! При первом выводе появится надпись «На внешние реквизиты». Надо указать реквизиты. Прописываем сумму вывода. В появившемся окне указываем БИК и номер счёта. Нажав на «Продолжить» поступит сообщение на телефон с кодом.

Отслеживается процесс вывода во вкладке «Прочее», «Неторговые операции».

Срок вывода

Внутри банка деньги придут в течение суток. В другой банк до трёх рабочих дней. Как правило, приходят раньше. Есть возможность вывести гораздо быстрее. Функция «Ускоренный вывод» позволяет выводить в течение дня. Правда за эту операцию взимается 0.1% комиссия. Статья на сайте Мир Всех Финансов.

Риски ВТБ инвестиции, что за маржинальная зависимость

Момент скорее стоит отнести не к рискам, а к психологии инвестора. Желание заработать быстро и с небольшой суммы преследует каждого второго человека. Мало кто хочет десятилетиями скучно и нудно накапливать капитал. Всё это приводит к рисковым действиям.

Маржинальная торговля или маржинальное кредитование — займ от брокера на совершение инвестиции (покупку инструмента). Заёмщик должен оставить залог (ценную бумагу, валюту, активы).

Это позволяет трейдерам совершать операции с ценными бумагами фактически ими не владея. Данным способом можно неплохо заработать, а также и «влететь» в минус. Чаще всего происходит второе. Фондовый рынок предсказать невозможно, и куда он пойдет завтра неизвестно.

Такая игра и называется маржинальной зависимостью. Для любителей по спекулировать ВТБ предусмотрел онлайн — платформу Quik.

Как подключить торгового робота к втб инвестиции к Quik

Это платформа обеспечивающая доступ онлайн к российским торговым системам и предоставляющая: доступ к торгам на рынке; информацию об анализах, архивах котировок; своевременное предоставление и обеспечение инсайдерской информацией.

Клиентам банка данная услуга предоставляется абсолютно бесплатно.

Воспользоваться возможностью просто. Открываем брокерский счёт и пополняем его деньгами. Скачиваем дистрибутив клиентского терминала. Запускаем установочный файл. Далее необходимо произвести генерацию ключей. Как все ключи установятся, регистрируем их в банке и можем приступать к торговле.

Скачать все необходимые файлы можно на сайте ВТБ.

Требования к компьютеру для работы приложения:

- — процессор минимум Pentium 4 (2.0 ГГц);

- — оперативка не менее 2 ГБ;

- — на жёстком должно быть не менее 2 Гигабайт свободной памяти;

- — 1024×600 пикселей минимум;

- — операционная система Windows (×64);

- — доступ к интернету.

Quik устанавливается также и на смартфон. В приложении поддерживается весь спектр основных функциональных возможностей (информация о рынке онлайн, операции, отслеживание состояния портфеля).

Приложение доступно на Андроид (ОС 5.0 и выше) и на IOS (9.x и выше). Скачать можно с официальных магазинов Play Market и App Story.

ВТБ предлагает услуги персонального советника. Это консультант успешно торгующий на рынке более 10 лет и опытом управления средствами более 1 млрд рублей. Но за это придется платить от 20 тысяч рублей в месяц.

ВТБ инвестиции или Тинькофф инвестиции? Какой брокер лучше

Начнем с того, что по количеству открытых брокерских счетов ВТБ занимает третье место, по числу активных пользователей (клиенты, которые совершили хотя бы одну операцию) банк также на третьем месте. Назревает интересный вопрос, а кто же на первом? Первое место по всем вышеперечисленным показателям занимает Тинькофф инвестиции. Разберем для начала тарифы в втб мои инвестиции, инструкция по тарифам.

Зато ВТБ берет в пять раз меньше комиссионных сборов за сделки (покупка/продажа ценных бумаг) и составляет 0.05%, в то время как Тинькофф «берет» 0.3%. Это важное преимущество данного брокера, так как мы сюда пришли приумножать свой капитал.

Чтобы прочувствовать разницу, сделаем небольшой подсчёт. За операцию в 1000 руб. у ВТБ мы заплатим 6 руб., а у Тинькофф 30 руб. Разница ощутима, а если взять суммы побольше, например, 1 млн, то ВТБ возьмёт 600 рублей, а Тинькофф 3000.

По тарифным планам ВТБ также выгоднее. За одинаковый по характеристикам тариф в Тинькофф придется выложить 295 руб., а в ВТБ 155 рублей.

ВТБ мои инвестиции инструкция плюсы и минусы

Хотелось бы сразу немножко оговорится, сервис постоянно развивается и улучшается, разработчики вносят новые удобства и дополнения для клиентов.

1. Срочный рынок (фьючерсы).

2. Выгодные комиссии.

3. Выгодные тарифы.

1. Качество приложения.

2. Долгие переводы.

3. Обслуживание.

4. Не видна комиссия за операцию.

5. Посещение офиса.

1. Удобное приложение.

2. Качественное обслуживание.

3. Пульс.

4. Мгновенный перевод.

5. Видна комиссия за сделку.

1. Фьючерсы.

2. Высокие комиссии.

В целом сложно выделить какой брокер лучше. Каждый имеет плюсы и минусы. Многие инвесторы пользуются обоими одновременно. Но судя по количеству открытых счетов видно, что Тинькофф заинтересовывает людей больше. При чём с большим отрывом.

Возможно дело в массированной рекламной акции от Тинькофф. На самом деле счёт открыть у них гораздо проще. Достаточно получить карту Tinkoff Black, а привезти её могут по указанному вами адресу. Но ВТБ имеет статус государственного банка.

Фонды ETF от ВТБ

ETF от ВТБ являются достаточно популярными инструментами фондового рынка. С их помощью, например, частные инвесторы могут, вкладывая относительно небольшую сумму денег, в результате получить полноценный портфель ценных бумаг и других активов.

ВТБ предлагает целый ряд такого рода продуктов ‒ в зависимости от целей инвестирования и пожеланий клиентов. В российском варианте ETF фонды называются БПИФ, или «биржевые паевые инвестиционные фонды».

Что такое ETF от ВТБ

ETF ‒ это фонд, доли в котором торгуются на бирже как обычные акции. При этом в активах такого фонда находится уже готовый портфель ценных бумаг, чаще всего повторяющий тот или иной биржевой индекс ‒ акций, облигаций, золота, и так далее.

Таким образом, инвестор, покупая долю в ETF фонде на бирже как обычную ценную бумагу, становится совладельцем целого ряда ценных бумаг. В отличие от ПИФов, состав этого портфеля известен, как это принято называть, ETF имеет полностью прозрачную структуру.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Какие ETF фонды предлагает ВТБ

За каждый фондом всегда стоит та или иная управляющая компания. Именно она выпускает паи, формирует портфель, отслеживает его текущие котировки, и так далее. Одной из таких компаний ‒ операторов ETF является ВТБ.

ВТБ выпустил на рынок целый ряд биржевых продуктов. Основные из них такие.

Биржевой фонд российских облигаций

Официальное название БПИФ РФИ «ВТБ ‒ Российские корпоративные облигации». Фонд привязан к соответствующему индексу Московской биржи, но окончательный состав портфеля определяется управляющими ВТБ.

Активы фонда номинированы в рублях. В составе есть облигации различных организаций, таких как ВЭБ, Московский Кредитный Банк, Почта России, и так далее.

Фонд российских еврооблигаций

Или официально БПИФ РФИ «ВТБ ‒ Корпоративные российские еврооблигации смарт бета».

Деньги вкладываются в еврооблигации российских компаний, таких как «Газпромнефть», «Лукойл», «Норникель», «Сбербанк», и так далее.

Фонд американских облигаций

Полное наименование БПИФ РФИ «ВТБ ‒ Американский корпоративный долг». В рамках этой стратегии ВТБ просто покупает ETF другого, американского фонда ETF iShares High Yield Corp. Bond, в портфеле которого облигации 900 предприятий Америки.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Стоит отметить, что это долги быстроразвивающихся компаний, таких, как Tesla, Uber, и так далее. То есть это не самый консервативный портфель.

Фонд российских акций

БПИФ РФИ «ВТБ ‒ Индекс МосБиржи». Этот инструмент максимально близко повторяет портфель, формирующий индекс главной российской торговой площадки.

Это хорошая альтернатива покупке ценных бумаг таких компаний, как Газпром, ВТБ, Яндекс, Магнит, и так далее, по-отдельности.

Фонд американских акций

Официальное название БПИФ РФИ «ВТБ ‒ Акции американских компаний». Фонд покупает бумаги другого фонда — ETF iShares Core S&P 500, в основе портфеля которого ‒ повторение самого репрезентативного американского индекса.

Фонд акций развивающихся стран

БПИФ РФИ «ВТБ ‒ Акции развивающихся стран». Это также не самостоятельный продукт, он состоит из ETF iShare MSCI EM, в основе которого портфель из 2400 акций предприятий таких стран, как Китай, Южная Корея, Россия, Индия, Бразилия и другие.

Фонд еврооблигаций, номинированных в Евро

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Полное наименование БПИФ РФИ «ВТБ ‒ Еврооблигации в евро смарт бета». Состав портфеля: примерно 50% российских и еще 50% иностранных еврооблигаций. По последним данным, 64% государственные бумаги, остальные ‒ корпоративный сектор.

Помимо традиционных биржевых фондов, в основе которых акции и облигации, ВТБ предлагает своим инвесторам также еще три дополнительных продукта такого рода, но несколько из другой сферы. Хотя для многих могут быть интересны именно они.

Фонд «Ликвидность»

Инструмент денежного рынка, открывающий для частных лиц возможность принять участие в межбанковском рынке краткосрочных займов и на рынок РЕПО. Полное название фонда БПИФ РФИ «ВТБ ‒ Ликвидность».

Фонд «Золото»

В основе этого фонда ‒ физический металл в хранилище ВТБ. При этом инвестор покупает и продает долю в этом активе как обычную ценную бумагу. Которая на самом деле, обеспечена реальными слитками. Официальное название биржевого фонда ‒ БПИФ РФИ «ВТБ ‒ Фонд Золото. Биржевой».

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Фонд «Рентный доход»

Паевой фонд недвижимости, доли в котором торгуются на бирже как ценные бумаги. Официально называется ЗПИФН «ВТБ Капитал ‒ Рентный доход». Этот фонд вкладывает деньги в коммерческую недвижимость, склады, торговые помещения, и т. п. При этом фонд производит выплаты рентного дохода ежеквартально.

Комиссии при покупки биржевых паевых фондов ВТБ

Для своих клиентов при покупке паев через собственное приложение комиссия не взимается. Стоит отметить, что так как эти фонды являются биржевыми, то купить их можно через любого брокера, обеспечивающего доступ к торгам на Московской бирже. При этом, разумеется, уже придется заплатить за обслуживание в обычном порядке.

Сколько стоит управление фондом

За управление фондами управляющая компания «ВТБ Капитал» взимает определенный процент от стоимости чистых активов. Размер оплаты различается: самая маленькая стоимость ‒ за фонд «Ликвидность», 0.4%. Самая высокая стоимость — за «Рентный доход», 1.5 до ноября 2023 года, далее 2%.

Например, за управление фондом американских акций ВТБ берет 0.81% от стоимости чистых активов в год, хотя никакие иностранные бумаги сама управляющая компания не покупает, ее портфель состоит из бумаг ETF фонда в США. Ради интереса мы посмотрели, а сколько стоит обслуживание в фонде акций S&P500 напрямую: 0.03% в год. Но это для тех, кто готов работать непосредственно с американской компанией.

Источник https://quote.rbc.ru/news/article/6234baea9a7947f613ffa30e

Источник https://kredit-cmotry-tyt.ru/vtb-moi-investicii-instrukcija/

Источник https://bankiros.ru/wiki/term/birzevye-fondy-etf-ot-vtb