Можно ли продать машину, если она в кредите

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

Автокредитование – вход, когда недостаточно своих денег для покупки машины. Но, если транспортное средство, купленное в кредит, нужно продать, без участия банка обойтись практически невозможно.

- Обременение на залоговый автомобиль

- Почему продают заложенные автомобили

- С чего начать продажу машины в кредите

- Выгоды покупки машины под залогом

- Продажа авто, когда ПТС у владельца

- Оформление сделки по дубликату ПТС

- Продажа авто, когда ПТС у банка

- По доверенности

- Через смену автовладельца

- Банк в качестве гаранта

- Продажа с аукциона

- Погашение задолженности по автокредиту

- Продажа через салон trade-in

- Замена залога

Можно ли продать машину, если она в кредите, какие варианты легальны и что будет, если оформить сделку купли-продажи без уведомления банка, расскажет сервис Бробанк.

Обременение на залоговый автомобиль

При покупке автомобиля в кредит, движимое имущество оформляют в залог, если это программа автокредитования. Таким способом банк снижает риск, при нарушении графика выплат. Поэтому такой вид кредитования отличается пониженной процентной ставкой по сравнению с потребительскими займами.

Хотя реальным владельцем становится покупатель машины, в большинстве случаев ПТС остается в залоге у банка. Так поступают, чтобы избежать нелегальных сделок со стороны заемщика.

Наличие залога или обременения на автомобиль ограничивает собственника в некоторых правах, до тех пор пока не будет погашен кредит. Машину нельзя:

- переоборудовать, вносить конструктивные изменения или тюнинговать;

- перекрашивать в цвет отличный от заводского;

- продавать без согласования с кредитором.

Если заемщик прекратит вносить платежи по автокредиту, банк-кредитор вправе подать в суд и изъять транспортное средство. После этого машину продадут с торгов. За счет вырученных средств закроют обязательства заемщика.

Если заемщик купил машину на деньги потребительского кредита, никакого залога на транспортное средство не будет. В этом случае владелец может проводить с движимым имуществом любые сделки, какие ему захочется, без уведомления банка. Такое условие заставляет клиентов заранее задуматься, что целесообразнее оформить потребительский заем или автокредит.

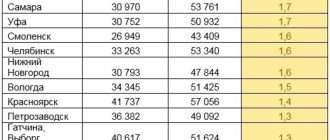

В последнее время разница по ставкам по этим кредитным продуктам настолько мала, что большинство заемщиков выбирают займы без оформления залога.

Хотя есть предложения банков по автокредитованию, которые значительно выгоднее потребительских займов. Например, автокредит в ВТБ со ставкой от 2% годовых.

Почему продают заложенные автомобили

- потеря трудоспособности или ухудшение здоровья;

- снижение доходов и ухудшение финансового положения по каким-либо другим причинам, когда заемщик не может вносить платежи;

- переезд в другую страну;

- покупка другого автомобиля;

- переезд в другой город или по другому адресу, когда отпадает необходимость в автомобиле;

- наличие каких-либо других долгов, когда приходится срочно реализовывать все имущество для их погашения.

Причины могут быть разными, но продать имущество, которое заложено в банке без согласия кредитора, не получится. Поэтому заемщику в первую очередь придется получить одобрение банка или погасить долги, и только после этого приступать к сделке.

С чего начать продажу машины в кредите

- правила досрочного погашения;

- правила вывода имущества из-под залога.

После этого изучите, какая сумма долга перед банком осталась на данный момент. Возможно, получится найти деньги на досрочное погашение. В этом случае продать машину окажется намного проще и при этом не потерять деньги на сделке.

| Макс. сумма | 2 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | 13-84 мес. |

| Мин. сумма | 100 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 5 минут |

- Не ищите покупателя на машину в обход банка, такие сделки незаконны и неизбежно возникнут последствия.

- Поставьте в известность банк-кредитор о своем намерении продать автомобиль в залоге. Возможно, банк поможет найти выход из положения, если причина продажи – временные финансовые трудности. Некоторым заемщикам предложат провести реструктуризацию займа, оформить рефинансирование или уйти на кредитные каникулы.

Банки заинтересованы, чтобы все заемщики возвращали взятые кредиты, поэтому ищут компромисс.

В некоторых договорах напрямую указано, что банки готовы к переоформлению условий по кредиту. Например, они могут принять в качестве залога другое имущество заемщика.

Выгоды покупки машины под залогом

Покупка автомобиля в залоге у банка многим кажется сомнительной, поэтому покупатели просят большую скидку при оформлении сделки. Значит финансовые потери для владельца – неизбежны. Большинство сайтов агрегаторов объявлений помечает специальным маркером предложения о продаже заложенных авто, и покупатели вообще не хотят связываться с такими продавцами.

- у транспортного средства был только один владелец, который купил его новым, поэтому нет длинной истории, которую придется проверять;

- при оформлении автокредита заемщик в обязательном порядке оплачивает КАСКО и в большинстве случаев устанавливает качественную сигнализацию, поэтом не придется тратить на это свои деньги;

- после снятия обременения в банке и получения ПТС новый владелец может быть уверен, что на автомобиль не оформлено никаких других обременений.

Кроме того, если продавец продает машину очень срочно, можно сэкономить до 50% от первоначальной стоимости. Поэтому некоторые покупатели целенаправленно ищут объявления с продажей автомобилей, которые находятся в залоге у банка по автокредиту.

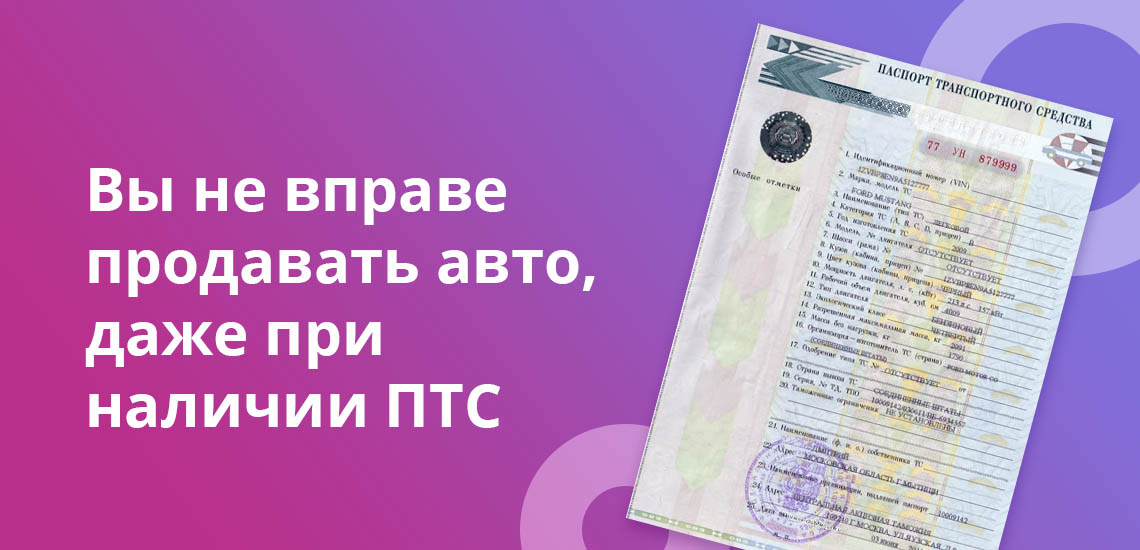

Продажа авто, когда ПТС у владельца

Паспорт транспортного средства – основной документ об автомобиле, в котором вписаны технические характеристики машины и сведения о собственнике. Если у собственника нет ПТС, он не сможет провести никаких законных сделок: ни продать, ни подарить, ни заложить.

Кредиторы знают об этом и в большинстве случаев забирают документ на хранение до погашения автокредита. Но некоторые банки все-таки оставляют ПТС владельцу автомобиля. В этом случае у собственника может возникнуть соблазн совершить сделку без уведомления банка-кредитора. Но такие действия противозаконны.

В случае продажи заложенного имущества без согласия кредитора заемщик по статье 346 ГК РФ, обязан возместить банку убытки, которые тот понесет при отчуждении залога. При выявлении такой операции имущество изымут у покупателя. Сделку признают недействительной и кроме основной суммы долга, заемщику грозит несколько вариантов наказания от штрафа до уголовной ответственности за нарушение обязательств.

Судебная практика показывает, что ответственность в равно мере ложится и на покупателя. Поэтому в его интересах проверить чистоту сделки, отсутствие производств у суда или судебных приставов, а также наличие каких-либо обременений. Иначе покупатель может остаться без денег и без автомобиля.

- Обратитесь с заявлением к кредитору, где будут указаны основные причины, из-за которых собственнику требуется продать ТС.

- Обсудите со специалистом банка возможные пути решения и выхода из ситуации.

- искать покупателя самостоятельно;

- пройти процедуру реструктуризации или рефинансирования;

- оформить кредитные каникулы;

- продать машину через банк;

- согласиться на участие в аукционе;

- обратиться к автосалонам.

Если все же принято решение о продаже автомобиля, на все этапы оформления уйдет от 1 до 6 месяцев. При установке цены на машину во внимание возьмут не только год выпуска, но и техническое состояние и пробег. Стоимость ТС может оказаться значительно ниже, чем при оформлении автокредита.

Оформление сделки по дубликату ПТС

Некоторые владельцы машины, за которую не еще выплачен кредит и не снято обременение, становятся вольными или невольными участниками мошеннических схем. Они по собственной инициативе или по совету «доброжелателей» подают заявление в ГИБДД об утере ПТС, чтобы получить дубликат. На основе этого документа они проводят нелегальную сделку купли-продажи без уведомления банка-кредитора.

Такие действия противозаконны. В отношении заемщика могут возбудить уголовное дело по статье 159 УК РФ. За это ему грозит штраф от 150 000 до 300 00 рублей, обязательные работы или лишение свободы на срок от 2 до 5 лет.

Продажа авто, когда ПТС у банка

Большинство банков, которые выдают автокредиты, оставляют ПТС у себя. Это помогает избежать недоразумений между владельцем автомобиля и кредитором. Если собственник ТС надумает продать машину, которая находится в кредите, то он никак не сможет обойтись без согласия банка, пока не погасит кредит или не получит ПТС.

Для получения одобрения заемщик пишет заявление в банк-кредитор и дожидается решения. Если продажу разрешат, могут предложить сделку по доверенности, со сменой собственника или несколько других вариантов, которые приведены ниже.

По доверенности

- покупатель отдает деньги;

- заемщик вносит недостающую сумму для погашения автокредита в банке;

- банк снимает обременение и выдает ПТС;

- заемщик забирает ПТС и отдает покупателю, который идет переоформлять машину в ГИБДД.

В некоторых случаях новый автовладелец сам погашает кредит, а на руки бывшему заемщику отдает только разницу в цене.

Такой способ считается не очень надежным для покупателя, не всякий согласится отдать деньги малознакомому человеку даже при нотариальном заверении. Поэтому чаще всего подобные сделки практикуют между родственниками или близкими знакомыми.

Через смену автовладельца

- Ищет покупателя, который согласен купить машину в кредите.

- Пишет заявление в банк на переоформление договора кредитования.

- Ждет одобрение банком новой кандидатуры заемщика.

Такой вариант более надежен для покупателя. В этом случае разницу от сделки будущий автовладелец также отдает продавцу – наличными, по карте или через банковскую ячейку. Последний способ чаще всего используют, если речь идет о дорогом автомобиле или сделке на крупную сумму. У продавца и покупателя совместный доступ к ячейке. Когда автомобиль будет переоформлен на нового владельца, продавец получит доступ к деньгам.

Но переоформление автокредита на нового заемщика не всегда одобряют в банках. У потенциального покупателя может быть низкая платежеспособность или негативная кредитная история. У банка-кредитора могут возникнуть и другие сомнения, из-за которых он отклонит кандидатуру заемщика. Тогда продавцу автомобиля придется искать другого покупателя.

Банк в качестве гаранта

Некоторые банки предлагают совершение сделок через заключение трехстороннего договора, где участвуют: продавец, покупатель и банк, в качестве гаранта. В этом случае застрахованы все, но за свое посредничество банк просит оплату в размере 1-3% от суммы сделки.

Расходы чаще всего берет на себя продавец. Поэтому при выборе такого варианта можно сразу закладывать эти затраты в уменьшение итоговой прибыли от сделки.

Продажа с аукциона

Банки редко продают автомобили, по которым не выплачен кредит, по инициативе должника. Как правило, с торгов продают заложенный машины, по которым заемщики прекратили выплачивать заложенность и банк подал суд. После вынесения решения в пользу кредитора, банк продает залог и компенсирует понесенные убытки – по кредиту, процентам и судебным издержкам.

Но, в особо редких ситуациях, заемщик может сам настоять на продаже транспортного средств с аукциона. Для этого он должен подать заявку в банк и пояснить, какие обстоятельства вынудили его к такому решению. Например, получение инвалидности, наличие долгов или другие обстоятельства, которые напрямую влияют на финансовое положение.

В первую очередь банк предложит реструктуризацию, рефинансирование или кредитные каникулы, но если клиент будет настаивать, его имущество реализуют с аукциона. Следует обратить внимание, что такой способ продажи невыгодный для заемщика, потому что автомобиль в итоге может быть продан по цене, которой не хватит на погашение кредита. На остаток долга все равно придется искать деньги.

Погашение задолженности по автокредиту

- Взять потребительский кредит в этом же или другом банке и погасить остаток долга по автокредиту.

- Оформить кредитную карту с лимитом достаточным для погашения задолженности.

- Взять деньги у родных или родственников под расписку и вернуть их после получения оплаты от покупателя автомобиля. задолженность в другом банке, без оформления залога.

В любом из случаев заемщик закрывает долги и выводит автомобиль из-под залога. После этого может совершать с имуществом любые сделки. Банки не вправе препятствовать досрочному погашению кредита, поэтому отказа не будет. Главное оповестить кредитора о своем решении за 30 дней. В некоторых банках этот срок еще меньше до 14-20 дней.

Самый большой плюс досрочного погашения автокредита, что владелец ТС ничего не теряет по сравнению с другими продавцами на рынке. Как правило, скидки при покупке машины в залоге, составляют от 10 до 25%, а у машины без обременений нет повода для снижения цены.

Продажа через салон trade-in

- Предоставление ТС для оценки специалистом в автосалоне.

- Оформление сделки на новый автомобиль.

- Договор обмена.

- Акт приема-передачи первого автомобиля.

Автосалоны закрывают долги клиента перед банком без участия бывшего владельца. После снятия обременения ТС выставляют на продажу. В большинстве случаев автовладельца не привлечет сделка покупки машины, с непогашенным кредитом. Потому что цена установленная автосалоном окажется слишком мала, по сравнению с рыночной.

Гораздо чаще такой вариант используют, если хотят купить другой автомобиль в салоне, но при этом за предыдущую машину кредит еще не выплачен. В этом случае салоны предлагают взять на себя все вопросы по оформлению документов и переводу денег по погашению долга перед банком. Проведение сделки проходит в сжатые сроки, и у клиента минимум участия в процедуре.

Например, дилерский центр Toyota, назвал такую услугу «ключ за ключ». При таких сделках речь не идет о клиентах, у которых накоплены долги или просрочки. Компания помогает в другом направлении. Решает вопросы с одним кредитным автомобилем, и в взамен предлагает другой, как правило, более дорогой. Поэтому заемщик продолжает выплачивать кредит, но уже за другое транспортное средство. Более подробные условия и автосалоны, с которыми сотрудничает ваш банк-кредитор можно узнать у специалиста банка.

Замена залога

- другое транспортное средство, которое дорого стоит и покроет все возможные расходы банка, в случае нарушения обязательств;

- квартира, загородный дом, гараж или другая недвижимость, которую легко продать, и на которую не наложены другие обременения;

- другое имущество, которое банк готов оформить в залог, например, торговые площади, земельные участки, ценные бумаги.

При одобрении смены залога клиент продолжает гасить кредит и вносить ежемесячные платежи, как правило, на тех же условиях, которые были в первоначальном кредитном договоре. Но могут быть и изменения. Например, повышение или понижение процентной ставки, изменения срока кредитования, уменьшение или увеличение ежемесячного платежа. В любом случае в договор внесут дополнительные соглашения или оформят новый кредит, с другим залогом.

- Заемщик не захочет терять дорогое имущество, а значит, будет качественно погашать кредит.

- Даже если заемщик прекратит исполнять обязательства, банк сможет продать залог и покроет все понесенные убытки.

При оформлении нового залога специалисты банка внимательно его изучат. Не подойдет жилье, в котором прописаны несовершеннолетние дети, недееспособные граждане или если у заемщика не единоличное право собственности. Также откажут, если клиент предложит в залог имущество, на которое уже наложены другие обременения.

- Гражданского кодекса РФ. Уголовного кодекса РФ.

Комментарии: 7

Покупаю авто из оаэ, эптс пишут что незавершен, могу ли я купить эту машину при таком статусе, беру частично в автокредит. Перекупы говорят, что так можно продавать и автокредит уже одобрен. Как быть, ждать или не ждать, чтобы статус был у эптс завершён или можно при статусе незавершен её купить?

Здравствуйте, мы купили автомобиль и оказалось, что при проверке в федеральной нотариальной палате этот автомобиль числится в залоге у банка. А в ГИБДД на него разрешено оформление в собственность . Как такое может быть?

Здравствуйте, Ольга!

Нахождение транспортного средства в залоге является одним из обстоятельств отказа в государственной регистрации авто.

Подскажите, если птс от автомобиля на руках, а автокредит не закрыл. Но есть покупатель и готов купить автомобиль и закрыть кредит. Оформление через натариуса. Это можно сделать?

Уважаемый Алексей, нельзя переоформлять залоговое имущество без разрешения банка, даже если ПТС есть на руках. Переоформление кредитного автомобиля допустимо только с согласия кредитора. Заемщик не имеет права совершать юридически значимые действия в отношении автомобиля до момента погашения кредита.

Здравствуйте, продала авто в залоге у банка, птс был у меня на руках , сейчас покупатель хочет что бы я вернула ему всю сумму за продажу авто , либо документ об погашении авто кредита, авто кредит платится исправно без просрочек. Что мне грозит в сучии если я не погашу кредит и не верну всю сумму за машину?

Уважаемая Яна, варианты могут быть разными, в том числе уголовно-правового характера. Рекомендуем вам обратиться к профильному адвокату для предметной консультации.

Реально ли в ГАИ переоформить на другого человека машину в кредите

Ситуации бывают разные, и если вы решаетесь взять в кредит автомобиль, то нет никакой гарантии в том, что вы сможете в полном объеме выполнить взятые на себя обязательства. В этом случае имеет смысл переоформить движимое имущество на другого человека, что позволит избавиться от кредитного ярма и не попасть под штрафные санкции. Такое решение может стать актуальным и во многих других случаях, поэтому не помешает ознакомиться со всеми сопутствующими переоформлению нюансами.

Что говорится в договоре залога о переоформлении и ПТС

Сегодня практически все автокредиты оформляются под залог. И в данном случае в качестве залогового имущества выступает сам автомобиль. Таким образом кредитор, под которым чаще всего подразумевается кредитно-банковское учреждение, страхует себя от довольно распространенной практики, когда заемщик больше не может платить по счетам, вне зависимости от того, признает ли он себя несостоятельным.

А для того чтобы исключить любые махинации с кредитным имуществом, банк дополнительно изымает технический паспорт транспортного средства (в дальнейшем по тексту ПТС) сразу после его регистрации, на прохождение которой выделяется не более 14 дней с момента покупки.

В результате таких действий покупатель лишается возможности свободно переоформлять транспорт на других, получая на руки техпаспорт только после закрытия кредита.

ПТС хранится в банке до момента полного погашения задолженности.

В то же время правила могут меняться в зависимости от условий залогового договора, который подписывается во время передачи ПТС кредитору.Документ регламентирует правила эксплуатации автомобиля до момента выполнения заемщиком своих кредитных обязательств.

И чаще всего, в рамках договора заемщик имеет только одно право – эксплуатировать автомобиль в собственных нуждах, не передавая его третьим лицам и уж тем болеем не совершая никаких сделок, будь то перепродажа, переоформление, дарственная и пр.

Стоит отметить, что такая практика не только страхует кредитора, позволяя изымать транспортное средство в случае невыполнения заемщиком собственных обязательств, но и стимулирует последнего на своевременную уплату по счетам. Что касается самого изъятия, то оно становится возможным по итогам судебного разбирательства, основанием для которого являются длительные просрочки по платежам.

Далее начинаются торги, на которые выставляется конфискованный автомобиль. К слову, если заемщик понимает, что больше не может платить по кредиту, то он может сам попросить кредитора выставить авто на торги, не дожидаясь судебных разбирательств и штрафных санкций из-за длительных просрочек.

Еще один максимально минимизирующий дальнейшие расходы вариант, который позволит избавиться от кредитного авто в случае невозможности дальнейшей уплаты по кредиту, заключается в самостоятельном поиске покупателя. В этом случае заемщик обязуется обратиться к кредитору с таким предложением, поскольку продать авто без его согласия не получится.

Кроме того, договор залога предполагает обязательное страхование транспорта КАСКО, причем в варианте полного покрытия, гарантирующего если не 100-процентное возвращение средств, то максимально высокие выплаты. Стоимость у этой защиты немалая, однако таково условие автокредитования.

Что можно делать с машиной в аресте

Арестовать автомобиль могут только государственные судебные приставы, задачей которых является возврат долгов по имеющимся кредитам. Они могут совершать такие действия по причине невыплаченного…

Можно ли переоформить машину на другого человека, если она в кредите

В настоящее время переоформление залогового имущества является возможным только при наличии письменного разрешения кредитора. В противном случае любые действия с залоговым авто будут классифицироваться, как мошенничество, подпадая под ст. 159.1 УК РФ.

Избежать таких последствий поможет внимательное изучение всех возможных способов решения проблемы, не противоречащих действующему законодательству.

За мошенничество в сфере кредитования грозит реальный срок до 4 месяцев и штрафы.

Как возможно переоформление без ПТС

В настоящее время правила пользования залоговым имуществом прописаны в ст. 346 ГК РФ. Согласно этой законодательно-правовой норме, любые операции с залоговым имуществом в обход залогодержателя классифицируются, как отчуждение.

Последнее должно быть компенсировано в материальном эквиваленте, иначе против нарушителя будет возбуждена статья по факту мошенничества. Что касается законных способов решения данного вопроса, то как уже было упомянуто выше, переоформить кредитное авто на другого человека можно только с согласия банка, самостоятельно найдя желающего выкупить транспортное средство с долгами и потенциальной переплатой.

При этом шансы получить одобрение от банка в значительной мере возрастают, если новый покупатель подтвердит платежеспособность, поскольку абсолютное большинство кредитных организаций не спешит давать повторный кредит по факту процедуры переоформления. Кроме того, существует схема условной передачи кредита своим родственникам, включая супругов, бывших и настоящих.

Если же банк не соглашается на такую схему, то имеет смысл предоставить заверенное у нотариуса обязательство по внесению всех последующих платежей от потенциального владельца. И в случае если кредитор даст добро, новый заемщик получит право эксплуатации и оформления авто на себя сразу после закрытия кредита и расторжения договора.

Договор, к слову, не расторгается до последней выплаты, являясь основанием для подачи исковых заявлений со стороны недовольных сторон с последующими судебным издержками и разбирательствами.

Если же варианты с родственниками и нотариально заверенными долговыми обязательствам не совпадают с виденьем решения проблемы залогодержателя, то тогда остается только один вариант – перепродажа с последующим за ней переоформлением. И сегодня провернуть такую операцию можно таким образом:

- Торги через банк. В этом случае заемщик теряет все выплаченные ранее средства, да еще и остается должным, поскольку банк оставляет за собой право оценивать кредитный транспорт дешевле рыночной стоимости.

- Продажа автосалону. Обычно такой способ позволяет быстро продать утратившее свою актуальность авто по Trade-In. Однако и помянутые в первом пункте перечня недостатки никуда не деваются.

- Частным лицам. Еще один вариант если не остаться при своих, то хотя бы перестать тратиться на то, что фактически больше не приносит заемщику радости, теряя актуальность из-за невозможности использования по назначению. В этом случае залогополучатель имеет возможность самостоятельно устанавливать стоимость авто с перспективой незначительного выгодополучения.

- Судебная практика. Самый сложный и невыгодный вариант для всех сторон, поскольку для него свойственно сильное снижение стоимости залогового имущества.

Важно помнить, что кредитные автомобили не расходятся как горячие пирожки, и найти на такие ТС покупателя – большая удача. Тем не менее, попытать счастья можно, ведь это лучше, чем дальнейшее бездействие в ожидании суда.

Риски при покупке залогового авто и как распознать обман

На сегодняшний день практически половина новых автомобилей в России продается в кредит. При этом транспортное средство является гарантией возвращения денег и находится в залоге. Если кредитор не…

В ГАИ без банка, если ПТС на руках

Переоформление в ГАИ с ПТС на руках не будет представлять сложности, так как в этом случае важно присутствие собственника, согласие двух сторон на перерегистрацию и наличие необходимых документов.

Но! Это тот самый случай, когда действия заемщика становятся неправомерными, подводя его под упомянутую выше ст. 159.1 УК РФ с перспективой лишения свободы сроком от 4 месяцев.

А все потому что нельзя переоформлять залоговое имущество до закрытия кредита, даже если каким-то чудом оригинал ПТС остался у вас на руках, в то время как банку достались копии. Если же заемщик найдет платежеспособного претендента на переоформление кредитного автомобиля, то банк может запросто дать ему разрешение на проведение данной юридической процедуры.

Что делать собственнику авто со штрафом, если за рулем был не он?

Зафиксированные дорожными камерами нарушения правил дорожного движения могут стать причиной дальнейших проблем. Если во время нарушения за рулем был не владелец автомобиля, а другой человек,…

Как переоформить и что учесть

Практика показывает, что существуют дополнительные методы решения проблемы по переоформлению:

- И прежде всего речь идет о ситуациях, когда дальнейшее выполнение обязательств становится невозможным по уважительной причине, которой может стать заболевание, развод, сокращение на предприятии.

В любом случае заемщик должен предоставлять банку документальное подтверждение собственной несостоятельности, прилагая медицинские заключения, справки из загса или места работы.

Список документов может быть расширен по запросу, в зависимости от внутреннего регламента кредитной организации.

И если все было сделано правильно, то высока вероятность получить заветную подпись банковского сотрудника на поданном ранее заявлении о переоформлении с обязательным дублированием уже самим заемщиком.

Не помешает и дополнительное изучения заключенного залогового соглашения, в котором может предусматриваться право переоформления без каких бы то ни было ухищрений. А вот все дальнейшие издержки, будь то комиссионные сборы, договор переоформления, перерегистрация, купля-продажа и пр., неминуемо ложатся на плечи заемщика, и с этим уже ничего нельзя поделать.

Можно ли обменять кредитный автомобиль на другое авто в 2022 году

Многие автолюбители при покупке личной машины прибегают к услугам банка, что очень удобно. Не нужно годами копить деньги на автомобиль. Оформил ссуду на его приобретение – и мечта сбылась. Но иногда возникает ситуация, когда заемщик поспешил с выбором транспортного средства (ТС) и желает произвести обмен кредитного авто на авто другой марки или модели. Но в данном случае можно столкнуться с определёнными трудностями, поскольку банк контролирует все действия, связанные с залоговым имуществом.

Что собой представляет процедура обмена авто на авто

Обмен автомобилями сегодня в общем случае может произойти по одному из сценариев:

- Составляются два разных договора на куплю-продажу. После оформления этих документов автовладельцы действуют по стандартному сценарию, то есть как будто они продали свою машину и купили другую. Выплачивать разницу в стоимости автомобилей нужно до их переоформления в ГИБДД.

- Составляется договор мены, в котором указываются сведения о машинах, а также:

- стоимость ТС, участвующих в сделке;

- условия по срокам и формам оплаты.

- Передача прав на распоряжение автомобилями по генеральной доверенности. Но в данном случае ТС остаются в собственности прежних хозяев.

Особенности кредитного автомобиля

Следует помнить, что ТС, приобретённое за счёт заёмных средств, находится под обременением, поскольку обычно имеет статус залогового имущества. Если вдруг заемщик перестанет выполнять принятые на себя финансовые обязательства, банк-кредитор имеет право изъять автомобиль и, выставив его на аукционные торги, компенсировать убытки.

Нередко по условиям договора автозайма на кредитный автомобиль требуется оформить страховку КАСКО. Приобретать полис страхования своего здоровья и жизни необязательно. Но, если клиент отказывается это сделать, банки обычно повышают ставку по автокредиту. Бывает также, что финансовые организации устанавливают максимальный годовой пробег залогового автомобиля.

Возможен ли обмен кредитного авто на другую машину

Обменять кредитный автомобиль на новый непросто. Обусловлено это недостатком на рынке подходящих предложений. И даже если участником сделки будет один и тот же банк, 100-процентной гарантии проведения сделки нет. Ведь может так случится, что выбранное ТС не соответствует требованиям договора кредитования. Между тем произвести обмен машины, находящейся под обременением, вполне реально.

Что требуется сделать чтобы обмен стал возможным

Проведение данной сделки возможно после предварительного уведомления банка. Все дальнейшие действия автовладельца зависят от политики кредитной организации. Обычно предлагаются следующие варианты:

- Переоформление автокредита на потребительский заем. Хотя ставка будет немного выше, зато машина избавится от обременения, и её можно будет обменять.

- Владелец ТС находит собственника другой машины, не имеющего обязательств перед банками и согласного произвести обмен авто на авто в кредите. Это лицо погашает задолженность нынешнего клиента финансовой организации. Данная выплата лишит машину статуса залогового имущества. В результате автомобиль можно будет обменять по стандартной схеме.

- Банк оформляет на автолюбителя, заинтересованного в обмене ТС, автокредит или нецелевой заём на остаток задолженности. При этом разница между покупной стоимостью ТС и суммой кредитования выплачивается первому заёмщику напрямую.

Если предполагается обменять кредитный автомобиль на новый, стоит рассмотреть предложения от автосалонов.

Пройдите социологический опрос!

Схемы обмена кредитных автомобилей

В данном сегменте авторынка практикуется ряд удачных методик, составляющих друг другу достойную конкуренцию. Причём предлагают их не только банки, но и автосалоны, а также специальные учреждения, специализирующиеся на реализации залоговых товаров. Рассмотрим наиболее популярные варианты.

Кредитное авто на машину б/у

Обычно проводится такая сделка, когда финансовое положение заёмщика ухудшилось, но необходимость в машине осталась. Например, если основной доход приносит работа в сфере такси, тогда может подойти и более дешёвое ТС с пробегом. Причём не исключён обмен кредитного авто на кредитное авто. В данном случае финансовая нагрузка снизится по причине меньших регулярных платежей по автозайму на относительно недорогую машину с пробегом. Так, в ст. 353 ГК РФ чётко сказано, что при возмездном отчуждении правопреемник принимает на себя обязанности залогодателя, а предмет залога сохраняется.

Кредитный автомобиль на новый в кредит

В качестве простого способа обновления авто выступает система Trade-in. Для того чтобы выехать из автосалона на новой машине, может понадобиться всего несколько часов.

Данная услуга предусматривает принцип взаимозачёта. То есть, когда клиент желает приобрести у официального дилера новый автомобиль, цена за старое ТС учитывается при определении подлежащей выплате суммы.

Если клиент не имеет своих накоплений в необходимом объёме, он может оформить заём в банке. При этом, чтобы осуществить обмен кредитного автомобиля на новый в кредит, посещать отделение финансового учреждения обычно не требуется. Дело в том, что с целью увеличения продаж автосалоны сдают в аренду свободные площади под выездные банковские офисы. Так что взять ссуду можно прямо в торговом зале автодилера.

По схеме Buy-back

Понятно желание автолюбителя приобрести более престижную машину. Так, малолитражное ТС со временем меняется на авто класса С. Затем приобретается кроссовер, после чего – внедорожник.

Данная практика побуждает банки внедрять продукты автокредитования, разработанные западными финансовыми организациями. Один из них – кредит Buy-back, или автозаём с отложенным платежом. Его условия позволяют заменить старую машину на новую до момента окончательной выплаты автокредита. На отечественном рынке размер отложенного платежа колеблется в диапазоне 20 – 55% от стоимости автомобиля.

- небольшой размер ежемесячного платежа;

- банк по заявлению заёмщика предоставляет отсрочку по регулярным выплатам;

- возможность в короткие сроки сменить машину на автомобиль более высокого класса;

- для снижения финансовой нагрузки допускается рефинансирование автокредита.

- программа действует не во всех автосалонах;

- необходимость регулярного проведения техобслуживания ТС. А эта услуга не из дешёвых;

- обязательное страхование КАСКО увеличивает размер переплат;

- автосалоны зачастую отказывают в приёме машины с пробегом, превышающим установленный лимит.

Данная программа подходит автолюбителям, предпочитающим менять ТС каждые 2-3-года.

Как оформляется сделка при разных схемах обмена

Выше были представлены две наиболее популярные схемы обмена ТС, находящегося под обременением по автокредиту. Коротко рассмотрим, как оформляются эти автозаймы.

- находится ли автомобиль под арестом;

- числится ли машина в базе угнанных машин ГИБДД;

- выступает ли ТС залогом в банке.

- год выпуска;

- пробег;

- необходимость в замене конкретных узлов и агрегатов;

- объём затрат на выполнение косметического ремонта.

После определения цены сдаваемого ТС производится зачёт утверждённой суммы в пользу нового авто, приобретаемого у официального дилера.

После завершении оформления сделки в формате Trade-in машина клиента выставляется на продажу. Но ждать поступления денег от этой процедуры автолюбителю не нужно. Он просто вносит на счёт дилера недостающую сумму из своих накоплений либо кредитные средства. То есть выехать из автосалона на новой машине можно, не дожидаясь продажи старой.

Автокредитование по системе Buy-back выполняется в соответствии со следующими правилами. Размер ПВ (первоначальный взнос) колеблется в диапазоне 10 – 50% от стоимости приобретаемого ТС. Ежемесячно погашается не всё тело кредита, а его часть. Размер платежа вычисляется по формуле:

СП=(ОК – ПВ – ОП)/КМ, где

СП – ежемесячная сумма погашения основной задолженности;

ОК – объём кредитования;

ОП – остаточный платёж;

КМ – количество месяцев действия договора автозайма. Обычно не больше 36.

- клиент погашает остаточный платёж за счёт собственных накоплений и становится полноправным владельцем машины;

- если сбережений недостаточно для выплаты остаточного платежа, по заявлению заемщика договор автокредитования пролонгируется;

- автодилер выкупает ТС. За счёт вырученных средств погашается кредит Buy-back. Оставшиеся деньги автолюбитель вправе использовать по своему усмотрению – например, направить на выплату ПВ по новому займу на авто.

Необходимые документы

Чтобы обменять кредитную машину по системе Trade-in, следует представить в автосалон следующие бумаги:

- техпаспорт;

- свидетельство о регистрации ТС;

- талон о прохождении техосмотра (при наличии);

- документацию о сервисном обслуживании (если выполнялось);

- заверенную нотариусом доверенность на сотрудников автосалона для снятия автомобиля с учёта.

Ну и, конечно, необходимо предъявить гражданский паспорт российского образца. Если автодилер примет старую машину, он самостоятельно проверит VIN-номер и организует проведение экспертизы на угон.

- паспорт гражданина РФ;

- водительское удостоверение;

- справку об уровне ежемесячного дохода.

Финансовое учреждение может выдвинуть требование, чтобы потенциальный клиент имел постоянную прописку и фактически проживал в регионе присутствия кредитующего отделения банка.

Заключение

Несмотря на то что автомобиль, приобретенный за счёт заёмных средств, имеет статус залогового имущества, обменять его на другую машину вполне реально. Наибольшее распространение для достижения этой цели получили две схемы – Trade-in и кредитование с остаточным платежом (Buy-back). По их условиям заёмщик может не заниматься продажей старой машины, выполнение этой функции принимает на себя автосалон. Вырученные средства пойдут на погашение задолженности по автокредиту. Оставшиеся деньги могут быть использованы автолюбителем на любые цели, в том числе на выплату ПВ по кредиту на новую машину.

Обмен кредитного авто на авто: видео

Специалист в кредитовании физических лиц и представителей малого и среднего бизнеса. Опыт работы в банковской сфере — более 15 лет.

Источник https://brobank.ru/prodat-mashinu-v-kredite/

Источник https://lada-xray2.ru/zakon/esli-mashina-v-kredite-mozhno-li-pereoformit

Источник https://1avtoyurist.ru/kuplya-prodazha/obmen/obmen-kreditnogo-avto-na-drugoe.html