Что делать после погашения ипотеки

Срок ипотечного кредита в России обычно составляет от 10 до 30 лет. За это время заемщик должен погасить задолженность, и выплатить проценты. На первый взгляд, все выглядит очень просто. Однако гражданам нужно учитывать некоторые нюансы при погашении ипотеки. Например, факт подтверждения полного закрытия займа и снятие обременений в отношении объекта недвижимости. Это поможет избежать проблем с кредитором. Попробуем разобраться, как вывести квартиру из залога, и какие документы следует брать в банке.

Окончательный платеж по ипотечному кредиту

Процедура закрытия ипотечного кредита осуществляется согласно графику платежей, который выдается заемщику при заключении договора. Должник вправе вносить деньги ежемесячно или производить досрочное погашение займа, в т. ч. единовременно. Единственное требование – нужно предварительно известить заимодавца. Это поможет избежать штрафных санкций банка. Способ уведомления обычно оговаривается в договоре. Заемщик может позвонить в Call-центр или подать письменное заявление в отделении банка.

При досрочном закрытии кредита заимодавец осуществляет перерасчет суммы долга. Обновленный график платежей отображается в личном кабинете клиента. При внесении последнего взноса по ипотеке заемщику нужно выполнить следующие действия:

Уточнить в банке остаток задолженности по кредиту. Данные нужно уточнять на дату совершения операции. Для этого есть несколько причин. Например, заемщик допустил просрочку по предыдущему платежу и ему начислили пеню или, наоборот, на счет внесена большая сумма. В результате остаток по кредиту изменился. Уточнить сумму долга можно в отделении банка или по телефону горячей линии.

Произвести выплату займа. Внести последний платеж можно любым доступным способом. Например, путем перечисления денег с карты или через терминал.

Повторно обратиться в банк для получения справки о закрытии кредита. Документ может быть бесплатным или платным. Заказать справку о полном погашении ипотечного займа и отсутствии претензий по кредиту можно сразу после внесения последнего платежа.

Наличие справки служит доказательством того, что заемщик выполнил свои обязательства перед заимодавцем. На документе должна быть подпись сотрудника банка и печать финансовой организации. Пример справки, выданной после выплаты ипотеки в Сбербанке.

Справка должна содержать дату последнего зачисления средств, реквизиты договора ипотеки и личные данные заемщика. Дополнительно должна быть указана дата оформления и ФИО лица, выдавшего документ.

На заметку! Важно, чтобы справка содержала фразу о полном погашении задолженности по ипотеке и отсутствии претензий к заемщику со стороны банка.

Данные о качестве исполнения кредитных обязательств отображаются в БКИ. Наличие просрочек по кредиту может испортить кредитную историю заемщика. Если же данные в базу Бюро были внесены ошибочно, то их можно оспорить с помощью справки об отсутствии задолженности.

Процедура возврата закладной

Ипотека обычно выдается на покупку частного дома или квартиры в многоквартирном доме. Это имущество выступает в качестве обеспечения по кредиту. На объект недвижимости оформляется закладная. Она регулирует отношения между залогодателем и залогодержателем. Закладная содержит основные условия выдачи ипотечного займа.

Этот документ преимущественно нужен банку. Ценная бумага позволяет перезаложить имущество третьим лицам или продать объект недвижимости. Например, если должник будет не в состоянии обслуживать кредит.

На заметку! Передача объекта недвижимости новому кредитору не меняет первичные условия договора ипотеки.

После полного погашения кредита банк обязан вернуть оригинал закладной владельцу дома или квартиры. На ценной бумаге делается отметка о полном выполнении обязательств по договору ипотеки и отсутствии претензий со стороны заимодавца. А также указывается сумма платежа и дата его внесения.

Погашение регистрационной записи об ипотечном кредитовании

После выплаты кредита заемщику предстоит снять обременение с недвижимости. Для этого нужно будет обратиться в Росреестр по месту нахождения жилья. В отдельных городах документы можно подать через МФЦ.

Пакет документов

Заявителю нужно подготовить следующие документы:

Справка об отсутствии задолженности по кредиту. Документ изготавливается на фирменном бланке банка, должен иметь подпись уполномоченного лица и печать организации.

Закладная с отметкой о полном выполнении обязательств перед заимодавцем.

Заявление о погашении регистрационной записи об ипотеке. Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210.

Доказательства уплаты госпошлины в размере 200 р. (ст.333 НК РФ). Пошлина уплачивается в том случае, если владельцу недвижимости требуется свидетельство без отметок об аресте.

Если ипотечный кредит выдавался без закладной, то стороны договора ипотеки должны подать в Росреестр совместное заявление о снятии ареста с квартиры. При обращении в МФЦ требуется явка сотрудника банка. При себе он должен иметь доверенность на представление интересов организации.

В отдельных случаях требуется решение районного или арбитражного суда о погашении регистрационной записи.

Сроки погашения

Погашение регистрационной записи производится в 3-дневный срок с момента обращения в Росреестр (ст.25 ФЗ «Об ипотеке»).

Получение выписки об отсутствии задолженности

Заказать выписку о полном закрытии кредита можно сразу после внесения последнего платежа. Например, на следующий день после зачисления денег на счет. Получить выдержку можно в личном кабинете заемщика или в отделении финансовой организации.

Получение закладной после погашения ипотеки

Выдача закладной производится по заявлению заемщика. Подать прошение можно сразу после единовременного погашения долга, закрытия кредитного счета и получения справки об отсутствии претензий финансового характера.

Снятие обременения с квартиры

После снятия ареста заемщик становится полноправным владельцем имущества и может совершать любые действия с недвижимостью. Например, продать дом или квартиру, оформить договор дарения или составить завещание.

Данные об отсутствии обременений по квартире появятся в Росреестре в течение пяти дней со дня обращения в орган регистрации прав.

Возврат страховой выплаты

Договорные отношения с банком заканчиваются сразу после внесения остатка долга по кредиту и снятия обременения с недвижимости. Квартира переходит в полное распоряжение своего владельца.

При этом бывший заемщик может получить частичный возврат страховки. Например, если он заплатил стоимость полиса, но так и не воспользовался деньгами из страхового фонда страховщика. Основанием для предъявления требований к компании является досрочное погашение ипотеки. Страховые компании обычно удовлетворяют просьбы о возврате неиспользованных денег. Однако иногда бывают исключения. Поэтому заемщику нужно внимательно изучить положения договора со страховщиком. В документе не должно быть запрещающих оговорок.

Если договор со страховщиком не содержит запретов, но компания отказывается выплатить деньги, тогда страхователю придется обращаться в суд за защитой своих прав.

Специфика использования материнского капитала

При наличии двух и трех детей родители вправе получить материнский капитал. Государственную помощь можно использовать на образование или улучшение жилищных условий. Например, в качестве первоначального взноса по ипотеке, для погашения тела кредита или процентов по займу (ст.10 ФЗ от 29.12.2006 №256-ФЗ).

Выделение доли детям

Если при покупке квартиры в ипотеку используется материнский капитал, то оформление жилья осуществляется на всех членов семьи. При заключении договора ипотеки также учитываются интересы не рожденных детей. Например, если в будущем на свет появится еще один малыш, то владельцы должны будут произвести перераспределение долей в квартире.

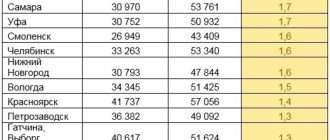

По поводу размера долей закон не содержит каких-либо оговорок. Обычно имущество делится в равных частях между всеми членами семьи. При желании можно исходить из учетной нормы площади жилья на 1 человека. Метраж зависит от количества участников. На семью из 3 и более человек выделяется по 18 кв. м. общей площади помещения. Показатели могут отличаться в зависимости от субъекта РФ.

На заметку! Если площади помещения не хватает для выделения такого метража каждому члену семьи, то в качестве стандарта используют санитарную норму – 6 кв. м на человека.

Оформить доли нужно в 6-месячный срок с момента полного погашения ипотеки и снятия обременения с квартиры. Способы выделения доли:

Договор о выделении долей по маткапиталу.

Решение суда. Например, если возник спор о величине долей.

Договор подлежит последующей регистрации в Росреестре. Орган регистрации выдает каждому владельцу свидетельство о праве собственности с указанием величины доли.

Когда невозможно использовать маткапитал

Нельзя использовать материнский капитал на покупку жилого помещения, признанного непригодным для проживания в нем людей, аварийным, подлежащим сносу или реконструкции. Погашение кредита за такое жилье также не допускается.

Особенности долевой ипотеки

При оформлении доли в ипотеку существует несколько разных ситуаций:

Заемщик является собственником большей части квартиры. Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости.

Гражданин является собственником части квартиры. Он хочет расширить территорию для проживания. Например, выкупить еще одну часть, чтобы стать владельцем двух комнат. Это также позволит ему выделить свою долю в натуре.

Заемщик не является собственником покупаемой части квартиры. Человек просто желает выгодно купить часть помещения.

В каждой ситуации действуют свои правила оформления ипотеки. При покупке остатка жилплощади объектом залога будет вся квартира. Если заемщик расширяет жилплощадь за счет покупки части помещения, то может потребоваться другое жилье для обеспечения кредита. В последнем случае ипотека выдается только на часть квартиры, выделенную в натуре.

Когда можно взять второй ипотечный кредит

Доступность ипотечного кредита зависит от платежеспособности заемщика. Если первый займ был полностью погашен, то подать заявку на повторный кредит можно практически сразу после снятия обременения с квартиры. Так как она может выступать в качестве обеспечения по кредиту.

Если первый займ еще не погашен, тогда кредитор будет исходить из величины долговой нагрузки на заемщика. Совокупные платежи по кредиту не должны превышать 40% от общего дохода претендента.

Банки также учитывают кредитную историю и возраст заемщика, наличие или отсутствие просрочек по займам, размер первоначального взноса по ипотеке и качественные характеристики приобретаемой в ипотеку квартиры.

А вот условия выдачи нового кредита могут отличаться в банке. Например, если первая ипотека была оформлена по государственной программе, то новый кредит будет выдан на общих условиях. То есть без господдержки.

Возможные проблемы

Проблемы могут возникнуть на любом этапе взаимодействия с банком. Поэтому нужно быть внимательным при оформлении документов и соблюдать сроки внесения платежей на любом этапе погашения кредита. Например, если заемщик планирует досрочно погасить займ, то нужно об этом уведомить кредитора. Сроки и способы подачи извещения оговариваются в договоре ипотеки. Это может быть устная или письменная форма. Несоблюдение процедуры может привести к тому, что поступившие на счет деньги будут списываться ежемесячно. Следовательно, досрочное погашение кредита не произойдет.

Внесение всей суммы долга по кредиту без уведомления кредитора также может стать поводом для начисления пени.

Не менее важный пункт – снятие обременений. Заемщику не стоит затягивать с решением этого вопроса. Иначе он не сможет распоряжаться жильем по своему усмотрению.

Дополнительная информация

После внесения последнего платежа нужно закрыть расчетный счет. Иначе банк будет начислять плату за его обслуживание. Лучше сразу предотвратить возможные расходы.

Для оформления долей на детей в 2022 году родителям дается шесть месяцев с момента полного погашения долга и снятия обременения в Росреестре. В случае пропуска этого срока выделение долей происходит в судебном порядке. Отказ от выделения долей детям или затягивание этого вопроса может стать поводом для возврата денег в ПФР или привлечения родителей к уголовной ответственности.

Вместо вывода

Договор ипотеки отличается продолжительным сроком кредитования и сложностью оформления имущественных прав на недвижимость. Заемщик становится полноправным владельцем квартиры после полного погашения долга по кредиту и снятия арестов. Процедура подразумевает оформление разных документов и поочередное обращение в несколько организаций. Заемщик должен выплатить кредит, получить справку об отсутствии претензий со стороны банка и подать документы в Росреестр. В отдельных случаях родители обязаны выделить доли и зарегистрировать право собственности на каждого ребенка. Забыть о бумажной волоките и рисках потери имущества можно только после внесения изменений в ЕГРН о новом владельце или отсутствии обременений.

Как правильно закрыть ипотеку. Пошаговая инструкция

Досрочное погашение ипотечного кредита или внесение последнего платежа по графику — радостное событие для любого заемщика. Но это не значит, что оплата последнего взноса прекращает ваши отношения с банком автоматически.

Более того, чтобы стать полноценным собственником ипотечной квартиры, требуется выполнить еще ряд действий. Рассказываем, что делать после погашения ипотеки, чтобы избежать возможных неприятностей в будущем.

Последний платеж по ипотеке — это начало процедуры погашения заема. Фото: tunheney.ru

Шаг №1. Получение документов в банке

Факт того, что вы выплатили ипотечный кредит полностью, нужно подтвердить документально. Если этого не сделать, то спустя какое-то время могут «всплыть» непонятные долги, штрафы и другие обременения.

Доказательством погашения долга перед банком служат два документа:

- справка о погашении долга;

- выписка, подтверждающая нулевой остаток по кредиту.

Что нужно сделать, чтобы получить необходимые документы

- Запросите справку об остатке долга. Так вы узнаете точную сумму, которую нужно внести, чтобы полностью погасить кредит.

- Внесите последний платеж по ипотеке. Если вы планируете досрочное погашение кредита, то предупредите об этом банк минимум за 30 дней до даты погашения.

- Напишите заявление о закрытии кредитного счета. Это необходимо, чтобы подтвердить факт возврата вами задолженности банку.

- Получите выписку об отсутствии задолженности. В документе должно быть указано, что банк не имеет к вам никаких претензий по данному ипотечному договору.

- Напишите заявление о выдаче закладной на квартиру. Закладная оформляется при выдаче ипотеки. Если заемщик перестает выплачивать долг, банк получает возможность продать жилье и вернуть свои деньги.

- Получите закладную. В документе должна стоять отметка о полном исполнении ваших долговых обязательств перед кредитной организацией.

Шаг №2. Снятие обременения с недвижимости

Сведения о залоге ипотечной квартиры регистрируются в ЕГРН. Это и есть обременение недвижимости, купленной в ипотеку. Чтобы снять ограничения права собственности, вам нужно обратиться с заявлением в Росреестр или МФЦ.

Какие еще документы потребуются:

- выписка о нулевом остатке по кредиту;

- копия кредитного договора;

- паспорт собственника квартиры;

- договор купли-продажи жилья;

- закладная с отметкой банка.

Некоторые крупные банки берут на себя погашение обременения. Что делать после выплаты ипотеки в этом случае? Как только вы оплатите последний платеж и закроете кредитный счет, банк подаст документы в Росреестр на снятие обременения.

Вам придет уведомление о начале процесса снятия обременения. На подготовку и подачу документов у банка должно уйти не более 30 дней. Сам процесс погашения обременения занимает не более 10 календарных дней.

Важно! За погашение обременения платить госпошлину не нужно. Если вам потребуется новая выписка из ЕГРН, то за оформление бумажного документа вы заплатите 400 рублей, электронного — 200 рублей.

Стоит напомнить, что обременение на недвижимость ограничивает ваши права собственности. То есть пока квартира находится в залоге у банка, вы не сможете ее продать, подарить и вообще распорядиться по своему усмотрению.

Поэтому постарайтесь снять обременение с квартиры или дома как можно быстрее. Чтобы убедиться в погашении обременения, закажите выписку из ЕГРН, которая подтвердит, что вы стали полноправным владельцем недвижимости.

Шаг №3. Выделение доли детям после закрытия ипотеки, если был использован маткапитал

По закону вы вправе использовать средства материнского капитала при покупке квартиры в ипотеку. Маткапитал можно потратить на первоначальный взнос или погашение ипотечного кредита.

Если вы воспользовались данной возможностью, то должны учесть, что права собственности на недвижимость оформляются в долевом соотношении на каждого ребенка и родителя по соглашению.

При этом доли могут перераспределяться и уменьшаться, если у вас еще появятся дети в будущем. Законом не предусмотрено минимальное количество квадратов, приходящихся на долю.

Обычно применяют действующие нормы жилплощади на человека. В 2021 году средний региональный показатель составляет 18 кв. м на одного члена семьи. Если площадь квартиры не позволяет выделить такой метраж на долю каждого собственника, то используют санитарную норму — 6 кв. м на человека.

С оформлением общедолевой собственности на квартиру тоже не стоит тянуть. По закону вы можете начать процедуру выделения долей в течение полугода с даты полной выплаты ипотеки.

Не выделив долю ребнку, вы нарушаете его права и рискуете получить срок за мошенничество. Фото: allremont59.ru

Как выделить доли детям после погашения ипотеки

1. Заключите соглашение или договор дарения недвижимости через нотариуса

Договор и соглашение оформляются через нотариуса. Он же подает документы на регистрацию в Росреестр. По окончании процедуры вы получите у нотариуса выписку из ЕГРН, где будут указаны все собственники, а также размеры их долей.

Какие нужны документы

- паспорт;

- свидетельства о рождении детей;

- соглашение о выделении долей в трех экземплярах;

- свидетельство о браке или разводе;

- договор купли-продажи, выписку из ЕГРН;

- квитанцию об уплате госпошлины.

Пакет документов может быть дополнен в зависимости от конкретной ситуации. К примеру, в ипотеку была приобретена новостройка на стадии строительства, тогда к списку нужно добавить договор долевого участия (ДДУ).

Важно! Размер госпошлины в 2021 году составляет 2000 рублей. Каждый из совладельцев оплачивает свою часть от стоимости пошлины в равных пропорциях.

2. Заключите соглашение самостоятельно

Услуги нотариуса недешевы. Можно сэкономить и оформить выделение долей самостоятельно. Для этого нужно составить соглашение в письменной форме или заполнить бланк документа, скачанный в интернете.

Обязательные пункты соглашения

- сведения о родителях, детях (ФИО, дата рождения и т. д.);

- вид недвижимости и ее основные характеристики;

- форма собственности и порядок распределения на доли;

- основание для распоряжения жильем (договор купли-продажи);

- отметка об использовании маткапитала (данные сертификата);

- условия повторного перераспределения, в случае рождения детей.

Для регистрации долей в Росреестре соберите такой же пакет документов, как при оформлении у нотариуса. Вместе с соглашением подайте документы в МФЦ или напрямую в федеральную службу.

В течение 5-10 дней после сдачи документов в Росреестр, каждый из владельцев доли жилья получит выписку из ЕГРН. В документе будут указаны все совладельцы и размеры их долей в квартире.

Важно! При распределении долей часть жилплощади родителей должна находиться в совместной собственности. Если вы планируете выделить собственные личные доли, то придется заверять соглашение у нотариуса.

3. Обратитесь в суд

Если вы не можете договориться с супругом о распределении детям долей в квартире, то вас рассудят судебные органы. Для этого нужно обратиться с заявлением в суд по месту регистрации собственника квартиры.

В каких еще случаях для выделения долей обращаются в суд

- прошли сроки исполнения обязательства по определению долей детям (полгода с даты погашения обременения);

- дети после совершеннолетия самостоятельно обращаются в суд для оспаривания условий распределения долей;

- органы опеки определили нарушение прав несовершеннолетних и недееспособных граждан.

Кто не может стать собственником при покупке жилья с помощью маткапитала

- дети, которые были рождены в предыдущем браке и не усыновлённые в новом;

- супруг, если брак зарегистрирован после рождения детей и получения сертификата на материнский капитал.

Что будет, если доли не выделять

Случаются ситуации, когда срочно требуется продать жилье, буквально сразу после погашения ипотеки. Тогда для упрощения процедуры продажи недвижимости некоторые собственники не выделяют детям доли в квартире, купленной с помощью маткапитала.

Но такую сделку могут признать недействительной. К примеру, супруг при разводе или сами дети, достигнув определенного возраста, могут обратиться в суд, и в этом случае доли обяжут выделить. Также возможно привлечение к ответственности по статье о мошенничестве.

Шаг №4. Возврат страховки

Практика показывает, банки часто отказывают в ипотечном кредите, если заемщик не хочет страховать приобретенную недвижимость. Если вам нужен этот заем, то придется пойти на существенные расходы и согласиться застраховать ипотечную квартиру.

Обычно страховку при покупке квартиры в ипотеку предлагают оформить на долгий срок — от 3 до 10 лет. Если ипотечный кредит погашен досрочно, а срок полиса еще не истек, то вы вправе вернуть деньги за неиспользованный период действия страховки.

Но сначала проверьте, нет ли в договоре страхования условий, которые могут затруднить или сделать невозможным возврат денег. Кроме этого, должно быть соблюдено одно условие — отсутствие страховых случаев на период действия полиса.

Если для возврата неиспользованных средств нет никаких препятствий, то обратитесь в вашу страховую компанию с заявлением о досрочном расторжении договора страхования и пересчете стоимости.

Вместе с заявлением и договором страхования вам нужно подать страховщику тот же пакет документов, что и при погашении обременения. Если страховая компания отказывает в пересчете полиса, то вы вправе обратиться в суд.

Когда снова можно взять ипотеку?

По закону вы вправе обратиться за ипотечным кредитом, даже если уже выплачиваете другой. Вопрос в том, есть ли у вас финансовые возможности взять на себя такое бремя. Учтите, что ваши доходы должны быть законными и официальными.

Но если вы имеете хорошую кредитную историю, получаете достаточный доход и в состоянии внести требуемую сумму в качестве первоначального взноса, то можете взять вторую или повторную ипотеку.

Важно! Если первая ипотека была оформлена на льготных условиях, то участвовать в такой программе повторно вы не сможете.

Стоит напомнить, что погашение ипотеки, а также снятие обременения должны быть оформлены документально и в установленные сроки. Иначе в будущем вы рискуете получить невыплаченные долги, штрафы и другие санкции от кредитора.

Налоговый вычет по ипотеке: как вернуть ₽390 тыс. за уплаченные проценты

При покупке квартиры в ипотеку благодаря налоговым вычетам в общей сложности можно вернуть до 650 тыс. руб. Это максимальный размер суммарной налоговой льготы по основной сумме покупки и уплаченным процентам по кредиту. Главные условия для получения вычета — нужно платить подоходный налог и иметь зарегистрированное право собственности на недвижимость.

Рассказываем, как воспользоваться налоговым вычетом за уплаченные проценты по кредиту, в какие сроки это можно сделать и какую сумму вернуть.

Налоговый вычет по ипотеке

При покупке дома, квартиры (в том числе в ипотеку), дачи, земельного участка, а также при строительстве дома и расходах на его отделку можно вернуть сумму подоходного налога (НДФЛ, его размер составляет 13%). Для этого существует имущественный налоговый вычет, который можно оформить на всю сумму покупки (основной вычет) и на проценты по кредиту.

Последовательность получения вычетов законодательно не установлена, поэтому возможны варианты. Можно получить сначала вычет на жилье, потом — на проценты. А можно и оба вычета одновременно (если позволяет сумма налогооблагаемого дохода). Допускается получение основного вычета при покупке одной недвижимости, а возврат с процентов по ипотеке — с другой.

Сама сумма налога, которую можно вернуть, определяется двумя параметрами: расходами при покупке жилья и уплаченным подоходным налогом.

Максимально возможная сумма для расчета основного имущественного вычета составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, сумма, которую можно вернуть, составляет до 260 тыс. руб. (или 13% от 2 млн руб.), даже если квартира стоит 10 млн или 100 млн руб. Если же недвижимость стоит меньше 2 млн руб., то остаток по имущественному вычету можно получить при покупке жилья в будущем (ст. 220 НК РФ).

Лимит по вычету ограничен уплаченной за год суммой подоходного налога. Например, если за год покупатель недвижимости уплатил 150 тыс. руб. налога, его вычет не может превышать эту сумму. Но остаток можно получить на следующий год — опять же в границах уплаченного за год подоходного налога. Если все равно остается недополученная сумма, она вновь переносится на следующий год.

Налоговый вычет за проценты по ипотеке

При покупке квартиры в ипотеку есть право на налоговый вычет за выплаченные банку проценты. В расчет берутся все реально погашенные проценты, но есть и лимит — не более 3 млн руб. Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от суммы базы (выплаченных процентов). Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб. Рассчитать сумму вычета по процентам можно онлайн с помощью специализированных сервисов. Обычно они доступны на сайтах банков.

Это правило распространяется на кредиты, которые оформлены после 1 января 2014 года. Для ипотечных кредитов, которые выдавались до этого времени, ограничений по верхнему пределу нет — 13% можно вернуть от всей суммы погашенных процентов. То есть если проценты по оформленной до 2014 года ипотеке составляли 4 млн руб., то можно вернуть 520 тыс. руб. (или 13% от 4 млн руб.).

Ограничение по сумме подоходного налога, уплаченного за год, в котором куплена квартира, действует и здесь. Но, в отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при другой ипотеке.

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта (Фото: Alexander Rathsshutterstock)

Когда можно получить вычет за проценты

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2020 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2021-го.

При ипотеке на новостройку выплачивать кредит начинают, как правило, гораздо раньше регистрации права собственности. В этом случае вычет будет рассчитан с первого ипотечного платежа, но заявить права на его получение все равно можно будет только после получения права собственности. Например, в 2017 году был заключен договор долевого участия (ДДУ), а акт приема-передачи подписан в 2020-м. Право на имущественный вычет возникает с 2021 года, но все уплаченные с 2017 года проценты будут зачтены.

Вычет можно оформлять как в процессе выплаты кредита, так и после погашения пpoцeнтныx нaчиcлeний. Декларации и заявления на вычет можно подавать в налоговую ежегодно, пока не исчерпается их лимит, или раз в несколько лет. К примеру, если в 2020 году заемщик выплатил банку проценты в размере 100 тыс. руб., то в 2021 году можно претендовать на вычет в размере 13 тыс. руб.

«Срока давности нет. Но на вычет можно подать документы только за три последних года. То есть вам вернется часть налогов, уплаченных за три последних года. К примеру, в 2021 году вы можете подать заявление на вычет за 2020, 2019 и 2018 годы», — уточнил руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников.

Если заемщик хочет вернуть часть пpoцeнтoв пo ипoтeкe из cyммы нaлoгa, кoтopый yплaтил в 2021 году, сделать это он сможет до конца 2024 года. Если он обратится за вычетом позже, то проценты по ипотеке зa 2024 гoд вepнyть yжe нe пoлyчитcя, нo можно вepнyть нaлoг, yплaчeнный в пocлeдyющeм.

Как получить вычет по выплаченным процентам

Для основного и процентного вычета по ипотеке существует единая декларация 3-НДФЛ. Вернуть проценты по ипотеке можно и отдельно от основной суммы. Сделать это можно, как и в случае с основным вычетом, двумя способами: через налоговую и работодателя. В последнем случае документы стоит подавать сразу, не дожидаясь конца года. Работодатель не будет удерживать НДФЛ с зарплаты, пока не исчерпается весь полагающийся лимит компенсации.

Либо можно обратиться в налоговую инспекцию, дождавшись окончания года, в течение которого приобретено жилье. Такой способ подходит тем, кто хочет получить большую сумму сразу. Документы можно подать как в налоговой инспекции по месту регистрации, так и онлайн через личный кабинет налогоплательщика на сайте ФНС.

Для получения вычета по процентам по ипотеке налогоплательщику необходимо:

1. Подсчитать сумму вычета и налога к возврату.

2. Подготовить необходимые документы:

- копию паспорта;

- справку по форме 2-НДФЛ;

- копию договора долевого участия или договора купли-продажи квартиры;

- выписку из ЕГРН;

- копию кредитного договора, по которому были выплачены проценты;

- справку из банка об уплате процентов по кредиту;

- заявление на получение налогового вычета.

3. Выбрать подходящий способ для возврата НДФЛ (через работодателя или налоговую).

Если получение вычета будет проходить через работодателя, подавать декларацию по форме 3-НДФЛ не нужно. Бухгалтерия перестанет удерживать НДФЛ из зарплаты до тех пор, пока доходы с начала года не превысят сумму вычета. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но документы надо будет подавать заново. Если возврат средств происходит через налоговую, нужно заполнить налоговую декларацию.

4. Заполнение налоговой декларации по форме 3-НДФЛ и подача документов.

Главный документ для получения налогового вычета по процентам — налоговая декларация. Ее бланк по форме 3-НДФЛ можно получить в налоговой службе или на сайтах налоговых. За каждый год — отдельная декларация.

5. Получить вычет и вернуть налог.

После подачи документов и декларации последует проверка, ее срок занимает до трех месяцев. Еще месяц отводится на перечисление НДФЛ на счет налогоплательщика. Итого с момента подачи декларации до возврата денег на счет может пройти около четырех месяцев.

Нововведения

С 2022 года россияне смогут подать заявление на налоговый вычет за 2021 налоговый год в упрощенном порядке. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Подтверждения права на вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денежных средств.

Вычет по процентам в браке

Право на процентный вычет по ипотеке имеет каждый супруг независимо от того, на кого оформлен кредит — собственность в браке считается общей, если иное не установлено брачным договором, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Каждый супруг имеет право на получение вычета по процентам в размере 390 тыс. руб. Законодательно установленного порядка распределения вычета между супругами нет, так что они могут распределить вычет как угодно — пополам или один из супругов может отказаться от вычета в пользу другого. Для этого пишется заявление при подаче документов в налоговый орган. В этом случае второй супруг не теряет права в будущем заявить о вычете на квартиру, купленную в ипотеку.

«Если вычет распределили 50/50, то право на вычет теряется у обоих. Это невыгодно, когда переплата за ипотеку небольшая. Например, если переплата 2 млн руб., то каждый сможет взять вычет только с 1 млн руб., или 130 тыс. руб., остаток уже не сохранится», — отметил юрист.

Поэтому о вычетах заявлять обоим супругам выгоднее, когда переплата за проценты большая. Например, если переплата по процентам составляет 6 млн руб., то каждый из супругов может заявить о вычете в 390 тыс. руб.

Источник https://www.sravni.ru/enciklopediya/info/chto-delat-posle-pogasheniya-ipoteki/

Источник https://www.mirkvartir.ru/journal/assistant/2021/04/12/kak-pravilno-zakryt/

Источник https://realty.rbc.ru/news/609d107d9a79477cb44a4715