Что такое стейкинг и фарминг в криптовалюте — чем фарминг отличается от стейкинга

В данной статье мы разберем, чем отличается фарминг от стейкинга и что из этого лучше для среднего инвестора.

Стратегии пассивного дохода в криптовалюте приобретают все новые формы, тесня стратегию ходлинга, и эти новые формы несут свои риски.

До доходного фермерства был стейкинг, а до стейкинга — майнинг. Блокчейн-разработчики ищут и находят новые способы обеспечить пользователям криптовалюты пассивный доход.

В 2020 году мейнстримом стало доходное фермерство. Оно стало активно развиваться с сегментом DeFi и всеми его новыми возможностями. Предоставление ликвидности DEX оказалось в несколько раз выгоднее по сравнению со стейкингом, и криптоинвесторы стали меньше вкладываться в него.

Возникает вопрос, можно ли игнорировать все угрозы безопасности, которые несут необеспеченные пулы ликвидности. Разберем понятия фарминг и стейкинг, и узнаем, чем отличается фарминг от стейкинга?

Что такое фарминг или доходное фермерство

Децентрализованные биржи — это основной продукт рынка DeFi. Когда криптоинвестор предоставляет ликвидность DEX, например Uniswap, он получает часть комиссионных сборов платформы, которые оплачиваются обменниками токенов, имеющими доступ к ликвидности.

Фермеры вносят столько активов, сколько они хотят. В течение определенного периода, который займет от нескольких дней до пары месяцев, пользователь будет ежедневно получать комиссию. Чем больше он ссужает, тем выше награда.

Благодаря высокой годовой процентной доходности (APY) пулы yield farming очень конкурентоспособны. Ставки постоянно меняются, что вынуждает фермеров переключаться между платформами, и фермер платит за газ каждый раз, когда он выходит из пула ликвидности или входит в него. Когда сеть Ethereum сильно загружена, поиск LP с высоким APY неэффективен.

Некоторые платформы, например, Yearn Finance, борются с этой проблемой с помощью «хранилища» — функции, которая реализует стратегии автоматизированного yield farming. После размещения активов в хранилище на Yearn Finance, оно будет постоянно перебалансировать активы по всем пулам ликвидности DeFi, чтобы по возможности получать наибольшую прибыль. Хранилище также реинвестирует прибыль для увеличения своего размера, что, естественно, приводит к более высокой прибыли для будущих возможностей выращивания урожая.

Риски доходного фермерства

- Безопасность — это первый риск. Смарт-контракты часто кодируются командами с небольшим опытом в этом, и, как правило, плохо. Если вы предоставите ликвидность какой-либо платформе DeFi, и проект потеряет средства, их уже нельзя будет вернуть.

Платформы страхового покрытия, такие как Nexus Mutual, помогают участникам DeFi обезопасить свои активы в таких случаях. Но тогда, пользователи в конечном итоге тратят значительную часть своего капитала именно на защиту от подобных атак.

- Проблема непостоянной потери. С проблемой непостоянной потери сталкиваются поставщики ликвидности из-за волатильности торговой пары. Когда цена актива сильно возрастает, вы в конечном итоге заработаете меньше денег, чем если бы вы просто держали актив в своем кошельке. Точно так же вы также понесете непостоянные убытки, если актив потеряет свою ценность.

Защититься от сиюминутной потери практически невозможно. Единственное решение здесь — следить за рынками и давать урожай только тогда, когда альткойны колеблются.

Что такое стейкинг — чем стейкинг отличается от майнинга

Стейкинг — это процесс, обеспечивающий работоспособность блокчейнов, работающих на алгоритме Proof-of-Stake (PoS). На этот алгоритм разработчики переводят сеть Эфириум.

Майнинг — это производство криптовалюты за счёт мощностей компьютерного оборудования. Это процесс, обеспечивающий работоспособность блокчейнов, работающих на алгоритме Proof of Work (PoW). На этом алгоритме работает первая криптовалюта — Биткоин.

Работа майнеров заключается в том, чтобы подобрать из миллионов комбинаций один-единственный хэш (результат некоего математического преобразования блока) от предыдущего блока — так можно «прикрепить» ещё один блок. За награду одновременно бьётся множество майнеров. Кто сделал это первым — тот и получает награду.

Майнинг и стейкинг — отличие

Вместо того, чтобы тратить электроэнергию и мощность оборудования на решение сложных математических задач и подтверждение транзакций (майнинг — алгоритм Proof-of-Work), стейкеры блокируют свои активы, чтобы действовать как узлы и подтверждать блоки.

Например, новая сеть Ethereum 2.0 требует соблюдения строгого правила, согласно которому пользователи, чтобы начать стейкинг, должны заблокировать 32 Ether. После блокировки активы станут «ставкой», которая побудит пользователя действовать добросовестно, подтвержденая транзакции.

По сути, стейкеры — это пользователи, которые самостоятельно настраивают узел и присоединяются к любой сети PoS, чтобы поддержать работу блокчейна в качестве валидатора узла. Но.

Централизованные и децентрализованные биржи (или любая платформа, где хранятся активы) предлагают своим пользователям делать ставки на активы, позволяя не разбираться в технических тонкостях настройки узла. Алгоритм такой: сама биржа займется проверочной частью процесса, в то время как единственное, что должен будет сделать пользователь — предоставить активы.

Однако стейкинг не предлагает такой выгодной сделки как доходное фермерство. Ставки APY выплачиваются ежегодно и составляют от 5% до 15%. Доходность LP в некоторых случаях может превышать 100%.

Фарминг и стейкинг — в чем разница

С точки зрения безопасности, фермерство в новых проектах может привести к потере инвестиций, так как некоторые такие проекты оказываются скам-проектами. Часто после листинга нового токена площадки и внесения пользователями средств в пулы ликвидности создатель проекта закрывает его и исчезает со всеми активами.

Даже если разработчик действует добросовестно и серьезно работает над проектом, он может непреднамеренно создать дыру в коде смарт-контракта, которая позволит хакерам использовать его в своих целях. Как только LP истощается, активы исчезают навсегда, и нет центральной организации, которая могла бы их вернуть.

Проверка транзакций в сети блокчейнов на основе PoS не приносит тех же доходов, что и yield farming. Доходность стейкинга колеблется от 5% до 15%, и не превышает этой границы.

В некоторых проектах ставятся временные рамки. Стейкер может быть вынужден заблокировать свои активы на год или два. В течение этого времени он не сможет перемещать или продавать свои активы. Если бычий рынок внезапно превратится в медвежий, инвестор понесет большие убытки.

Заключение

Стейкинг и фарминг криптовалюты — это два совершенно разных мира, у которых разные цели и задачи. В то время как фарминг нацелен на получение всей возможной доходности, стейкинг фокусируется на том, чтобы помочь сети блокчейнов оставаться в безопасности за вознаграждения.

Стейкинг и фарминг — разница

У каждого варианта пассивного заработка криптовалюты есть свои преимущества и недостатки. Нет четкой причины, по которой инвесторы должны быть заинтересованы в одном варианте больше, чем в другом.

Как же выбрать между ними? Единственным определяющим фактором может быть ваша склонность к риску. Если вы уверены в своих навыках и считаете, что получение большего количества денег за короткий период времени стоит риска, yield farming будет подходящим выбором.

Или лучше присоединиться к Ethereum 2.0 и участвовать в стейкинге. Возможно, вам даже удобнее будет присоединиться к стейкинг-пулу, который не ставит временные ограничения. Вы сможете в любое время покинуть сеть и вывести свои активы.

Фарминг в криптовалюте

Фармингом называют практически любые способы заработка на DeFi-протоколах. Сюда можно отнести следующие направления:

- инвестиции в пулы ликвидности,

- предоставление кредитов и получение займов,

- покупка и удержание определенных монет.

Содержание

За все эти действия пользователи получают вознаграждение в нативных токенах той или иной децентрализованной биржи, которые потом можно продать или использовать для дальнейшего фарминга. Например, на Compound выплаты могут делаться в COMP, на BakerySwap — в BAKE, на PancakeSwap — в CAKE и т.д. Все сделки защищаются смарт-контрактом, на который не могут никак повлиять ни контрагенты, ни сами биржи. Если не случится технического форс-мажора, то инвесторы всегда получат свой доход, в отличие от централизованных бирж, где организаторы всегда могут скрыться с деньгами.

Изначально термин “фермерство” пошел из интернет-мема, где старый видеоролик про сенокос был обыгран в контексте криптовалют. Работники в полях сеют одни монеты, а через какое-то время собирают прибыльный урожай других.

Farming vs Staking

На первый взгляд фарминг может показаться аналогом классического стейкинга, однако между ними есть серьезные отличия. При обычном холде монет на кошельке деньги всегда при вас, а заранее просчитываемую награду систематически выплачивает блокчейн. Риски прогореть практически нулевые, но и заработать большие иксы не получится (обычно не больше 10% годовых).

При работе с DeFI-протоколами в сделке появляется третья сторона — площадки и люди, которые берут у вас в долг под процент по фиксированной или плавающей ставке. В зависимости от сложности и продуманности схемы можно в разы увеличить свой капитал. 50% годовых — далеко не редкость, а иногда встречаются предложения в 150%.

Но здесь и выше риски, так как на итоговый доход влияет волатильность не одной удерживаемой монеты, а сразу нескольких. Например, при размещении средств в пуле ликвидности придется отслеживать курс сразу двух токенов. Просадка даже одного из них может сделать инвестицию убыточной по сравнению с ситуацией обычного холда.

Фарминг через пулы ликвидности

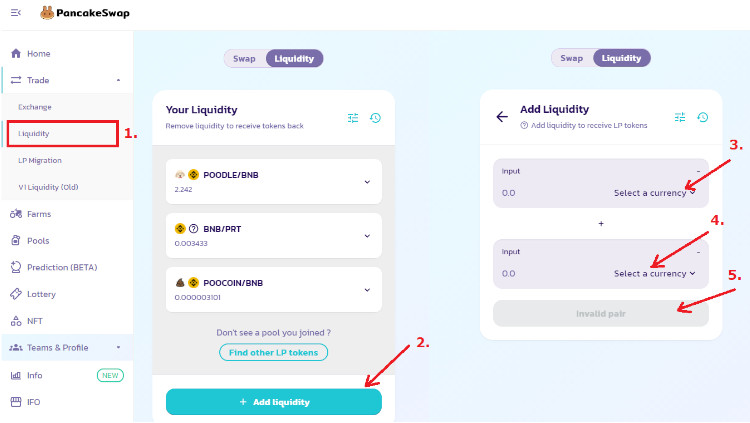

Для того, чтобы зарабатывать на ликвидности, нужно сделать следующее.

- Выбрать децентрализованную биржу, на которой есть устраивающее предложение.

- Выбрать валютную пару, по которой будут предоставлены средства, и объем. Например, по эквиваленту $1000 в BNB и ETH.

- Подключить свой DeFi-кошелек к площадке, ознакомиться с ценами и комиссией площадки. Если все в порядке, то внести соответствующее количество BNB и ETH. Взамен вы получите токены, представляющие вашу долю в общем пуле.

- Каждый раз, когда средства будут задействованы в обменных операциях, на счет будет зачисляться комиссия пропорционально доле. Токены можно продать назад площадке в любой момент и забрать свои деньги вместе с доходом. Если же этого вида цифровых активов нет на открытом рынке, то может иметь смысл, наоборот, копить его или реинвестировать в другие пулы ликвидности. Подобные цепочки могут оказаться длинными (5-10 звеньев) и прибыльными, особенно если совпадают с восходящим трендом курса и повышением спроса.

Есть и другие схемы. Например, на площадке Compaund можно попробовать заработать на том, что токены COMP выдаются не только за поставку ликвидности, но и за кредитование. Поэтому нужно делать и то и то. Например, сначала ссудить как можно больше и по максимально высокой ставке, чтобы получить кешбек в виде COMP. После получить кредит под заработанные токены, и вернуть остатки назад в пул. Схема очень рискованная, поэтому использовать в ней можно только ту сумму, которую вы можете себе позволить потерять.

Выбор валютной пары

Вот на какие показатели стоит обратить внимание.

- Объем средств в пуле по данному направлению. Чем он больше, тем меньшую долю участия и, следовательно, прибыли вы получите на свою сумму.

- APY. Рассчитанный процент годовой доходности при условии реинвестирования полученных денег. Чем он больше, тем более рискованным будет вложение.

- APR. Годовая процентная ставка или другими словами, доход, полученный без реинвестирования.

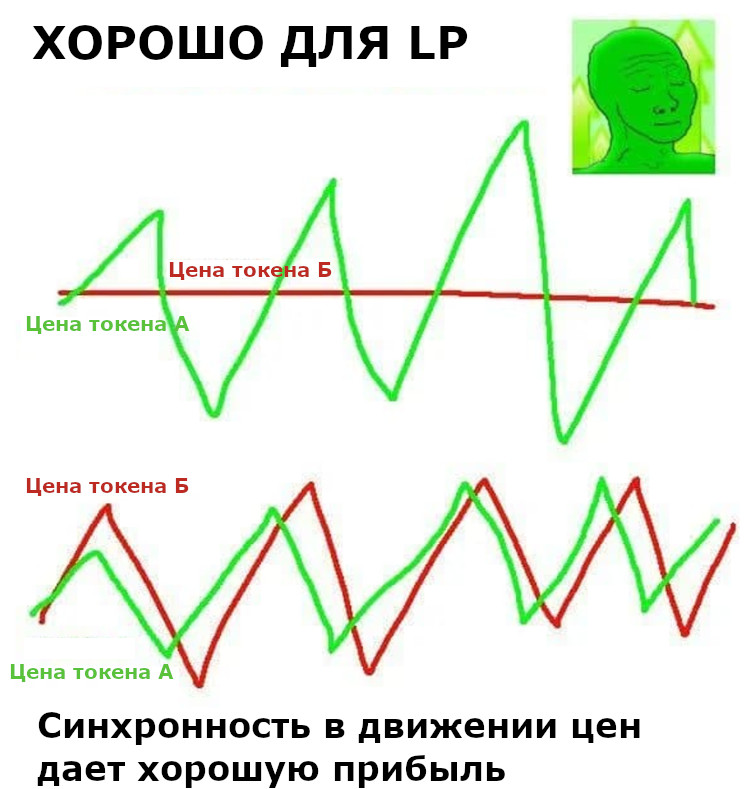

- Стабильность курсов относительно друг друга. Чем ровнее, тем меньше рисков.

- Волатильность каждой валюты в отдельности. Затяжное падение или рост может привести к непредвиденным потерям при участии в пуле.

Непостоянная потеря

Этим термином называют ситуацию, когда курс одного из помещенных в пул ликвидности активов начинает сильно расти относительно другого. Цена в пуле начинает следовать за внешнерыночной с опозданием. В этом случае арбитражные трейдеры начинают выкупать растущую валюту, пока ценник не сравняется с внешним. При этом AMM (автоматический маркет-мейкер) должен сохранить общую константу в пуле, которая высчитывается перемножением количества всех средств.

Например, 1000 DAI x 10 ETH =10000.

Предположим, что эфир вырос в 4 раза относительно DAI. Тогда, чтобы сохранить константу, AMM выставит соотношение 2000 DAI x 5 ETH.

Если эфир вкладывался при курсе 100 DAI за единицу, то общая ценность инвестиций составляла $2000. При выводе по новому курсу инвестор получит 2000 DAI и 5 ETH, что эквивалентно $4000. Кажется, что все прекрасно, однако если бы деньги просто лежали на кошельке, то стоимость активов составила бы $5000 после роста эфира.

На картинке показаны нежелательные движения курсов.

А на этой — благоприятные.

Разница между тем, какая прибыль могла быть без депонирования в пул и реальной суммой на выводе называется непостоянная потеря. По сути, это цена, которую вы платите за использование одной стратегии вместо другой. Уменьшить ее можно следующими способами:

- поддерживать ликвидность пар с малой волатильностью;

- выбирать монеты, которые долго не меняют позиции друг относительно друга (например стейблкоины);

- пользоваться специальными приложениями и инструментами (AMM Balancer, Hummingbot).

Фарминг на стейблкоинах

Этот вид заработка больше подходит для долгосрочного хранения средств, и похож на пассивный доход от вклада в банке. Только здесь процент прибыли меняется на каждом блоке блокчейна исходя из рыночной ситуации. В отличие от банка свои деньги можно забрать в любой момент, если прогнозы будут неблагоприятны.

Доходность в большинстве случае не выходит за рамки 5% годовых, но и риски, связанные с волатильностью, минимальные. В отличие от обычных криптовалют, курс стейблкоинов привязан к реальным ценностям — доллар, евро, золото, нефть. Он не может за неделю вырасти или упасть в несколько раз.

Протокол Aave предлагает следующий ROI:

- Tether – 2.6%,

- USDC – 2.05%,

- BUSD – 1.85%.

Если поместить стейблкоины в Yearn Finance, то приложение будет самостоятельно перекладывать их в более выгодный пул на данный период. К примеру, ROI по токену DAI составляет 4.7%.

Лучшие площадки

- Compound Finance. Одна из наиболее быстрорастущих и перспективных платформ в нише децентрализованных кредитов. Капитализация — $2 млрд. Протокол работает на блокчейне Эфириума, создает и регулирует пулы с помощью AMM. Нативные токены получают не только кредиторы, но и заемщики.

- Maker DAO. Делит первенство с Compound. DeFi-площадка имеет свой стейблокин, привязанный к доллару — DAI. Для фарминга подходят такие валюты как USDC, ETH, WBTC, BAT. В качестве награды можно выбрать нативный токен. Чем больше заблокированных средств, тем больший процент начисляется со временем. . Платформа для создания синтетических цифровых активов и работы с ними. Любой финансовый актив, у которого есть подтвержденная цена, легко добавить на площадку. Это может быть золото или нефть или что-то еще. Для создания новой монеты необходимо положить в стейк эфир или местный токен SRX. В будущем появится возможность использовать ее для фарминга. . Еще одна децентрализованная платформа для заработка на кредитовании. Проценты начисляются моментально после блокировки средств и получения LP-токенов. Есть функция мгновенных кредитов. . DeFi-биржа для быстрого, простого и анонимного обмена валют. Стала популярной из-за минималистичного дизайна и понятного интерфейса.

Фарминг на Binance

На Binance есть следующие виды фарминга.

- Раздел Earn предоставляет возможность заблокировать стейблокоины с гарантией основного капитала. APY – от 1% до 7.72%.

- Раздел Liquid Swap содержит высокорискованные варианты без гарантий. Самое выгодное предложение — DUSK/USDT с доходностью 58.47%. Комиссия — 6.2%, объем за сутки — 838,889 USD. Здесь же можно сразу добавить/выкупить активы, произвести обмен, увидеть данные по своему пакету.

При депонировании ликвидности сразу показывается комиссия, доля, процент проскальзывания, стоимость доли и расчетная общая доходность.

Фарминг криптовалюты Chia

Chia интересна тем, что работает по необычному алгоритму Proof of Space and Time (доказательство пространства и времени). Его разработал создатель BitTorrent Брэм Коэн, который решил переместить добычу блоков на жесткие диски компьютеров.

Для фарминга нужно выделить неиспользуемый участок на своем HDD. Это пространство будет использоваться для нахождения новых блоков. Чем больше отведено гигабайт под задачу, тем выше вероятность получить вознаграждение. Всего будет выпущено 21 000 000 монет.

Минимальные системные требования:

- процессор на 4 ядра 1.5 Ггц.,

- от 2 гб оперативки,

- Python версии 3.7 или выше,

- SSD со свободным пространством от 360 Гб.

Судя по отзывам, ожидание первой прибыли на обычном домашнем системном блоке может растянуться на два года, а жесткий диск рискует прийти в негодность уже через 3-4 месяца такого фарминга. Единственный реальный вариант получить монеты — облачная аренда подходящего оборудования.

Возможный доход

“Фермерство” дает возможность заработать от 2% до нескольких сотен годовых в зависимости от выбранной стратегии, площадки, валюты и наличия удачи. Оно способно приносить меньший доход, чем IEO, IDO и аналоги, но при грамотном подходе в разы выгоднее обычного стейкинга.

Фарминг vs стейкинг: где и как заработать в крипте

На бычьем рынке, конечно, хорошо. Покупаешь дорого, продаешь еще дороже. Красота! И как неприятно все выглядит на медвежьем — будто идешь по минному полю. Один неверный шаг, и в кошельке вместо дорогостоящих монет — фантики. Еще вариант — полная ликвидация, и ты остался ни с чем. Но какой бы рынок ни был за окном, зарабатывать все равно хочется. «Есть пара беспроигрышных вариантов», — говорили они. А настолько ли они беспроигрышные? Давайте разбираться.

Как нафармить на ламбу и не профармить штаны

Основных вариантов два — запрыгнуть в водоворот токенов DeFi или застейкать имеющиеся. Хоть опций не так и много, потребуется досконально разобраться в любой из них. Как можно пройти мимо обещаний десятков, а то и сотен процентов годовых?! Вот она красная ламба у старого сарая, мечта так близко — буквально на расстоянии пары кликов. Не знаю насчет ламбы, а вот бесплатный сыр точно есть в мышеловке.

Чаще всего в фарминге проценты начисляются в третьем токене — чем выше годовые проценты, тем, скорее всего, слабее проект, их выпустивший. Общая масса токенов на руках стремительно растет, и с той же скоростью цена укатывается в пол — вряд ли будешь единственным умным парнем на селе, кто захочет их поскорее продать. Конечно, бывают и исключения, но в большинстве случаев мы фармим воздух. И не сказать, чтобы он был особенно чистым.

/Статьи по теме

«Как купить биткоин за рубли» и другие запросы россиян — анализ Google Трендов

Потребители массово заинтересовались криптоплатежами

Аналитики рассказали, когда биткоин достигнет дна в $14 000

Майнер Core Scientific развернул процедуру банкротства — СМИ

И это только начало. Следующая ловушка — непостоянные потери. Фарминговые платформы используют автоматические маркетмейкеры (АММ), которые постоянно ребалансируют ваше количество токенов. Например, вы зашли в фарминг токеном и стейблом в равном по стоимости количестве. Выглядит достаточно просто и понятно. Казалось бы. Но крипта очень волатильна — сегодня вверх, а завтра камнем вниз. Если цена токена пошла вниз, то его становится в паре больше, а стейбла — меньше, АММ выравнивает соотношение. Если вынуть вложенное из фарминга, то на руках окажется больше токенов и меньше стейблов. Но таков ли был оригинальный план?

Допустим, задумка была именно такова. На руках стало больше токенов, а также добавился третий токен, полученный в виде вознаграждения. Звучит обнадеживающе — токенов стало больше, красивая жизнь уже за поворотом. Нет. Если обменять все токены обратно на стейблы, то может оказаться (и окажется, скорее всего), что денег-то стало меньше, чем было до начала всех этих мега-прибыльных манипуляций. И это мы всего лишь рассмотрели фарминг в паре стейбл-токен. Все становится куда веселее, когда этот процесс построен на двух разных токенах, а вознаграждение платится в третьем. То есть вероятность некомфортной волатильности утраивается. Шансы остаться без штанов — максимальные. «Бесплатные Интернет-деньги», — говорили они.

Бычий рынок многое прощает — графики зеленые, все растет, любая сделка — прибыльная. Через розовые очки всеобщей радости мир кажется прекрасным. WAGMI. Если продолжать вести себя по этой же схеме и на медвежьем, молниеносно окажетесь без одежды в мокрой простыне на холодном зимнем ветру. Стопроцентно гарантированные беспроигрышные сделки становятся полным провалом. И вот она — бедность. Скажем честно, богатыми вы никогда и не были.

Картина складывается, мягко говоря, не очень. Решив вложить свои средства в фарминг, необходимо провести настолько внимательный и скрупулезный анализ, насколько это возможно. Команда, сообщество, дорожная карта, партнеры и инвесторы. От и до.

Как настейкать на стабильный доход, а не прогулять все на бирже

Со стейкингом ситуация несколько проще. Если фарминг — это свидание на одну ночь со всеми вытекающими последствиями в виде походов в КВД и долгого лечения, то стейкинг — это вечная любовь, свадьба и дети. Насчет свадьбы и детей, возможно, небольшое преувеличение, но вот любовь — гарантировано. Достаточно взглянуть на крипто-Твиттер, где через одного максималисты — BTC maxi, ETH maxi, ADA maxi. Это достаточно интересный поведенческий феномен, о котором мы поговорим как-нибудь отдельно.

Но факт остается фактом — люди привязываются к тому или иному проекту, не обращая никакого внимания на другие. А они могут быть не хуже и даже лучше. Тем не менее, заглянув в свой портфель, вы тоже найдете один-другой токен, к которому относитесь особым образом. Возможно, на нем удалось заработать больше всего, или комьюнити проекта встретило наиболее тепло, но в большинстве случаев причины не так очевидны. Это и есть любовь с первого взгляда, версия Web 3.0.

Чаще всего эти романтические отношения складываются с монетами сетей первого уровня, но бывают случаи, что и с токенами платформ. Это может быть какой-то новый проект, который только-только вышел на рынок, предлагает новые технологические решения и обещает массовое применение. Начинается конфетно-цветочный период с погружением в комьюнити, знакомством с разработчиками, изучением общей философии проекта. Такие проекты задерживаются в кошельке надолго — покупка монет на ранней стадии с целью удержания до взлета цены до Луны. Не путать с $LUNA.

Купив монеты с целью ходла, всегда можно поддаться искушению — а не пойти ли мне на биржу и ловко поторговать, увеличив стейк? Не знаю, как у вас, но за годы в Web3 я выработал идеальную стратегию торговли: закупаюсь на максимальном пике, продаю на самом дне. Наверное, именно поэтому на биржи — ни ногой. Но как сдержаться? Стейкинг, в идеале с блокировкой монет на длительный срок. Если вы верите в проект, то зачем рисковать и совершать неосмотрительные поступки?

Стейкинг — это игра в длинную, здесь не будет безумных процентов, присущих DeFi-проектам. Если проект предлагает от 5 до 25 процентов годовых, то это прекрасное предложение, на которое стоит согласиться. Да, с такой ставкой не стать триллионером за неделю, но доход стабильный, правила понятные, а токены в безопасности. Конечно, всегда есть вероятность, что проект не достиг критической массы аудитории, «туземун» отменился, фонды не вошли, киты вышли, а коты попадали с диванов.

Быстрый доход или стабильный доход

Не боюсь повториться — подробное изучение всех составляющих проекта кратно увеличивает ваши шансы, как минимум, сохранить свои инвестиции, а как максимум — приумножить. Чем длиннее ваше персональный чек-лист для проверки, тем лучше. Не стоит забывать, что и признания в вечной любви могут обернуться брачной аферой. Ни любви, ни денег.

Любые инвестиции надо рассматривать очень критически, особенно в случае с криптовалютами. Никогда не вкладывайте те деньги, которые не готовы потерять. Лучше возьмите кредит (ни в коем случае!) При соблюдении этих простых правил любая потеря не будет для вас фатальной, а в случае заработка вкус победы будет намного слаще. DYOR. Аминь.

Об авторе:

Евгений Теслов — продуктолог кошелька и блокчейн-браузера EVER Surf. Под его руководством команда разрабатывает удобный и безопасный продукт для хранения и управления токенами. Стейкинг-программы, реализованные в Surf на базе технологий DeBot, в сети Everscale привлекли более 45 миллионов токенов $EVER.

Читайте свежие новости криптовалют на портале BeInCrypto и присоединяйтесь к дискуссии в нашем Телеграм-канале

Дисклеймер

Вся информация, содержащаяся на нашем вебсайте, публикуется на принципах добросовестности и объективности, а также исключительно с ознакомительной целью. Читатель самостоятельно несет полную ответственность за любые действия, совершаемые им на основании информации, полученной на нашем вебсайте.

Источник https://blockchain24.pro/chto-takoe-stejking-i-farming-v-kriptovalyute

Источник https://finswin.com/kripto/terminologiya/farming.html

Источник https://ru.beincrypto.com/farming-vs-staking/