Что происходит с фондами на иностранные активы на Московской бирже?

Объясните, пожалуйста, что происходит с фондами на иностранные акции и облигации, которые раньше торговались на Московской бирже.

Почему они не торгуются уже несколько месяцев? Когда снова начнут торговаться? Что делать инвесторам? Можно ли после такого вообще доверять фондам или лучше инвестировать в отдельные акции через ту же Санкт-Петербургскую биржу?

В частности, интересует, что с фондами FinEx, Тинькофф и Сбера: у меня в них существенная часть портфеля.

Понимаю ваше беспокойство. У меня тоже часть портфеля в не торгующихся сейчас фондах FinEx и биржевых ПИФах российских управляющих компаний. Такая ситуация — у многих российских инвесторов.

То, что фонды перестали торговаться, связано с санкциями. Впервые реализовались инфраструктурные риски, о которых инвесторы обычно беспокоились меньше, чем о падении цен активов или проблемах управляющих компаний.

Расскажу, что случилось с фондами, паи каких уже торгуются и можно ли ждать скорого возобновления торгов другими, а также что делать инвесторам.

Я заработала 100 000 рублей на Tinkoff Black

Что произошло с биржевыми фондами

На Московской бирже есть биржевые фонды: ETF и БПИФы. Последние можно считать российским аналогом ETF, созданным российскими управляющими компаниями, а не европейскими.

24 и 25 февраля 2022 года на Московской бирже была очень высокая волатильность, которая затронула в том числе паи ETF и БПИФов. Из-за нее в торгах не участвовали маркетмейкеры, поэтому цена паев многих фондов — как с российскими активами внутри, так и с иностранными — сильно отклонялась от справедливой, в некоторых случаях на десятки процентов. Можно было неадекватно дешево или дорого купить их или продать.

С 28 февраля ЦБ приостановил торги на фондовом рынке Московской биржи. Это коснулось не только фондов, но и акций с облигациями, даже ОФЗ.

Как пишет РБК, российские УК в конце февраля и начале марта начали приостанавливать операции по многим паевым фондам — и не только биржевым. Как иностранные, так и российские фонды останавливают расчет стоимости чистых активов, если нет возможности адекватно управлять портфелем, например работать на рынке базового актива.

В марте фондовый рынок начал оживать. 21 марта стали торговаться ОФЗ, 24 марта — часть акций индекса Мосбиржи. Список доступных акций постепенно расширился.

29 марта начали торговаться паи некоторых биржевых фондов, которые отслеживают российские активы. Список таких фондов постепенно увеличился, среди них фонды Тинькофф: TRUR — рублевого вечного портфеля, который используется в инвесткопилке, TMOS — на индекс Мосбиржи, TBRU — на российские облигации.

В мае и июне возобновились торги и многими БПИФами на иностранные активы — подробнее об этом расскажу далее.

В итоге на середину июня 2022 года на бирже торгуются паи более 150 БПИФов — на российские акции, облигации, инструменты денежного рынка и золото, а также с иностранными активами внутри. Все ETF и часть БПИФов, которые состоят из иностранных активов, пока не торгуются.

Почему часть биржевых фондов до сих пор не торгуется

Дело в том, что санкции со стороны европейских стран и США не позволяют управляющим компаниям, авторизованным участникам и маркетмейкерам полноценно поддерживать работоспособность большинства фондов с иностранными активами внутри.

Европейские депозитарии Euroclear и Clearstream сейчас полноценно не взаимодействуют с российским Национальным расчетным депозитарием — НРД. Они не видят конечных владельцев ценных бумаг и получателей денег — только НРД. И, опасаясь иметь дело с санкционными лицами и организациями, просто не проводят операции с ним. А взаимодействие с европейскими депозитариями требуется для операций с иностранными активами во многих фондах. Например, для FinEx нужен Euroclear, как и для многих БПИФов российских УК.

При этом купоны по крайней мере по некоторым еврооблигациям российских компаний все же поступали в фонды FinEx.

Разрыв связи НРД с европейскими депозитариями также привел к тому, что на Московской бирже перестали торговаться акции иностранных компаний типа «Эпла», «Теслы» и других. Как говорится в телеграм-канале биржи, восстановление связи между НРД и Euroclear с Clearstream — главное условие возобновления торгов такими акциями.

При этом на Санкт-Петербургской бирже иностранные акции торгуются, пусть и с нюансами, потому что используется другой депозитарий.

Расчет стоимости. Иностранные провайдеры не предоставляют российским компаниям, которые участвуют в работе фондов, данные о котировках и торгах на зарубежных биржах. Это не позволяет корректно рассчитывать стоимость активов фондов.

Фонды FinEx считаются европейскими, ими заведует европейская компания. Однако расчет стоимости 11 фондов FinEx пришлось прекратить. Это было связано с двумя причинами:

- У части фондов базовые активы не торговались. Это касалось российских акций и еврооблигаций российских компаний.

- Некоторые фонды FinEx, а именно FXIP, FXMM, FXRB, FXRD и FXRW, используют хеджирование в рубли. Оно же весной было затруднено из-за того, что фрагментировался валютный рынок и не было ликвидности на рынке рублевых свопов — контрактов, которые нужны для валютного хеджирования в фондах. Поскольку нельзя было посчитать активы в фондах с хеджированием, пришлось приостановить и расчет аналогичных фондов без хеджирования: FXTP, FXTB и т. д. Фонды с хеджированием и без — это фактически два класса акций одного фонда.

Санкции в адрес Сбербанка, ВТБ и других российских банков, включая связанные с ними управляющие компании, не дают совершать операции с иностранными бумагами внутри собственных фондов. УК пришлось передавать свои фонды другим управляющим.

Заодно такие брокеры, как Сбербанк, ВТБ и некоторые другие, потеряли доступ к операциям с иностранными бумагами: фондами FinEx, акциями иностранных компаний и т. д. Их клиентам пришлось «переезжать» к другим брокерам — это добавило инвесторам неудобств.

Получается, что у участников инфраструктуры фондов из-за санкций других стран сейчас нет возможности покупать и продавать иностранные активы из состава фондов. А это нужно для отслеживания индексов, создания и погашения паев.

Кроме того, ограничения со стороны российского ЦБ не дают нерезидентам полноценно участвовать в торгах. Это касается фондов FinEx и ITI Funds, маркетмейкерами у которых выступают иностранные компании.

При этом активы никуда не исчезли, фонды продолжают существовать. Исключение — фонд FXRB, который из-за нюансов работы рублевого хеджирования и падения цены еврооблигаций российских компаний лишился всех своих активов. Ситуацию, в которой оказался FXRB, я подробно разбирал в отдельном материале. Но у подавляющего большинства фондов такой проблемы нет.

Какие фонды иностранных активов вновь начали торговаться

23 мая начали торговаться 10 фондов на иностранные активы — в основном акции зарубежных компаний — от трех российских УК:

- Тинькофф Капитал: TSOX — полупроводниковые компании, TCBR — компании в сфере кибербезопасности, TBUY — компании — лидеры байбэка, TRAI — компании в сфере ИИ и робототехники.

- «Райффайзен-капитал»: RCUS — акции индекса S&P 500, RQIU — сбалансированная стратегия (смешанный фонд), RQIE — тактическая стратегия (смешанный фонд).

- «Альфа-капитал»: AKSC — компании, которые занимаются космосом, AKQU — акции с отбором через машинное обучение, AKVG — компании в сфере видеоигр.

31 мая возобновились торги еще пятью фондами Тинькофф Капитала:

- — крупнейшие компании развивающихся стран. — финтех-компании. — золото. — компании SPAC. — компании с высшим рейтингом ESG.

Как пояснил гендиректор Тинькофф Капитала Руслан Мучипов, начать торги удалось паями тех фондов, где иностранные бумаги не хранились в НРД и поэтому не были заблокированы Euroclear.

За этими фондами последовали и другие БПИФы с иностранными активами внутри.

Так, 2 июня возобновились торги паями FMUS — фонда акций дивидендных аристократов США от УК «Финам-менеджмент». А 10 июня стали торговаться паи сразу 18 фондов УК «Атон-менеджмент» и Тинькофф Капитала. С 15 июня на Мосбирже снова торгуется TBEU — фонд еврооблигаций в евро от Тинькофф Капитала.

Когда ждать остальные фонды

Многих инвесторов интересует, когда ждать остальные фонды. К сожалению, точного ответа на этот вопрос нет ни у биржи, ни у создателей фондов.

Фонды с иностранными активами от УК Сбербанка, ВТБ и некоторых других управляющих компаний пока не торгуются, как и все ETF. Возможно, такие фонды тоже найдут какие-то пути, чтобы полноценно работать. Например, начнут приобретать иностранные бумаги через Санкт-Петербургскую биржу, где торги идут и сейчас. Так, УК «Тинькофф Капитал» 27 апреля 2022 года стала участником торгов на этой бирже, чтобы иметь доступ к иностранным бумагам.

Другой вариант: паи фондов начнут торговаться на Мосбирже без маркетмейкеров. Это приведет к сильному отклонению цен от справедливых, как было 24—25 февраля. Но те, кому срочно нужны зависшие в фондах деньги, хотя бы смогут продать паи, пусть и со скидкой.

Также есть внебиржевые торги. 14 июня стало известно, что Тинькофф начнет таким образом торговать своими фондами TBIO, TECH, TIPO и TUSD. Обычно на внебиржевых торгах есть проблемы с ликвидностью, но заявлено, что будет маркетмейкер — сам брокер. То есть проблем быть не должно.

Возможно, чем-то поможет инициатива ЦБ, о которой стало известно 7 июня. Банк России предлагает разделить паевые фонды на типы исходя из того, какая доля активов в них попала под блокировку. Фонды, где заблокировано менее 10% активов, можно будет запустить. Фонды, где заблокировано больше имущества, должны будут выделить его в закрытый ПИФ.

Наконец, есть вариант ликвидации фондов: активы распродаются, деньги перечисляются инвесторам. Но в условиях санкций это может не сработать. Как считают представители FinEx, ликвидация фондов приведет к тому, что деньги от продажи активов зависнут в европейских депозитариях и не поступят в НРД. Другими словами, есть риск, что деньги не дойдут до российских инвесторов.

Не торгующиеся сейчас БПИФы с иностранными активами внутри вряд ли получится ликвидировать. Фонды не смогут распродать свои активы из-за того, что нет связи между НРД и Euroclear.

В целом есть ощущение, что пока действуют санкции и нет связи НРД с европейскими депозитариями, ETF и часть БПИФов с иностранными активами внутри не смогут полноценно работать. А поскольку на НРД в начале июня официально наложили санкции, узаконив действовавший несколько месяцев разрыв связи, все это может затянуться.

Компания FinEx в марте утверждала, что при оптимистичном сценарии инфраструктура доставки ликвидности в фонды подстроится под ситуацию в течение 1—6 месяцев. Предположу, что при пессимистичном сценарии срок может измеряться в годах. А у биржевых ПИФов с иностранными активами внутри проблемы в целом схожи с теми, что испытывают ETF FinEx.

Что делать инвесторам

Ждать, что возобновятся торги. Это основной вариант, и многие фонды начали-таки снова торговаться. Повторю, что пока неизвестно, как скоро это случится с фондами Сбера, ВТБ/РСХБ и некоторых других УК, но альтернатив ожиданию почти нет.

Когда торги возобновятся, появится возможность продать паи фондов или, напротив, продолжить в них инвестировать.

Я советую проверять справедливую цену по расчетной стоимости пая, iNAV — цене активов фонда, которая приходится на один пай. Этот показатель можно увидеть на сайте Московской биржи — в списке iNAV биржевых ПИФов и на страницах конкретных ETF, а также на сайтах управляющих компаний. Сравнение биржевой стоимости пая с расчетной позволит избежать продажи слишком дешево или покупки слишком дорого.

Учтите, что сейчас этот показатель менее информативен. Дело в том, что у тех БПИФов на иностранные активы, которые недавно начали вновь торговаться, iNAV рассчитывается не постоянно, а на основании цен закрытия активов фондов по итогам предыдущего дня. То есть расчетная стоимость не будет отражать то, как цена активов фонда меняется внутри текущего дня, и может не совпадать с текущей справедливой стоимостью инвестиционного пая БПИФа.

Ждать, что фонды ликвидируют. Может быть, фонды не начнут торговаться, но их смогут закрыть так, что деньги от продажи активов поступят российским инвесторам. Проблема та же : неизвестно, как долго придется ждать.

Кроме того, с учетом сильного рубля и падения многих рынков получится, что фонды могут закрыть в очень невыгодный момент.

Подарить паи фондов. В некоторых случаях такой вариант уместен. Например, если инвестор решил пойти на госслужбу, ему может быть запрещено владеть иностранными ценными бумагами, а фонды FinEx и ITI Funds считаются таковыми.

БПИФы с иностранными активами внутри сами по себе не считаются иностранными ценными бумагами, но через них инвестор косвенно владеет иностранными активами, что может стать проблемой.

Раз продать бумаги в отсутствие торгов нельзя, можно переоформить их на другого человека, например родственника. Как это сделать, подскажут сотрудники поддержки брокера.

Попробовать продать паи на внебиржевом рынке. Наконец, можно поискать покупателей, готовых приобрести паи ваших фондов внебиржевым способом. Торги на бирже для этого не нужны, а санкции вряд ли могут этому помешать, если сделка будет проходить через депозитарии российских брокеров и НРД. И особенно если стороны сделки — клиенты одного брокера.

Выше я упоминал, что такая опция есть для нескольких фондов Тинькофф. Но теоретически это должно работать и в случае с другими фондами и через иных брокеров.

Внебиржевые торги — обычно сложный и невыгодный вариант. Надо самостоятельно искать покупателя и разбираться с тем, как оформить сделку, а потом платить НДФЛ. Кроме того, покупатель наверняка захочет существенную скидку за то, что приобретает у вас актив с неясными перспективами. Тем не менее, если вам срочно нужны деньги, вы готовы потратить время и согласны отдать паи за часть цены, можно рассмотреть такой вариант.

Что делать, если паи фондов находятся на ИИС. Разберу ситуацию, когда нужно закрыть ИИС, но паи фондов не продать, потому что они не торгуются. В таком случае можно при закрытии ИИС часть ценных бумаг — неторгующиеся паи фондов — перевести на обычный брокерский счет. Там они будут находиться, пока не появится возможность их продать, подарить или дождаться погашения. Остальные активы можно продать перед закрытием ИИС и вывести деньги.

На всякий случай напомню, что, закрыв ИИС меньше чем через три года с даты открытия, вы теряете право на налоговые вычеты по нему.

Можно ли после этого доверять фондам

На мой взгляд, проблема не в самой концепции фондов, а в том, что реализовались инфраструктурные риски, чего раньше не было ни в России, ни в других странах. Активы в фондах не пропали, кроме случая с FXRB, управляющие компании не обанкротились и не исчезли. Но из-за проблем с движением ценных бумаг и денег паи части фондов не торгуются.

При этом у биржевых ПИФов на российские активы сейчас все хорошо — они торгуются, хотя некоторые фонды и сменили УК. Многие БПИФы с иностранными активами тоже смогли заработать. Проблема в данный момент у всех ETF из-за их европейской «прописки» и части биржевых ПИФов с иностранными активами внутри.

На мой взгляд, в нынешних условиях вполне можно доверять биржевым ПИФам на российские акции, облигации, инструменты денежного рынка и золото. Санкции вряд ли смогут повлиять на их работу, так как активы в их составе не связаны с иностранными депозитариями. И инвестировать через такие БПИФы обычно удобнее, чем в отдельные ценные бумаги: фонды не платят налог с дивидендов и купонов и дают диверсификацию.

А вот ETF на российские активы типа фондов FXRL и RUSE больше подвержены инфраструктурным рискам из-за того, что зарегистрированы в Европе и при этом инвестируют в российские бумаги. Ограничения со стороны Европы или российского ЦБ сейчас вредят им сильнее, чем их российским аналогам типа TMOS.

Что касается фондов на иностранные активы, то им, возможно, придется искать альтернативы, если ситуация не наладится и часть таких фондов так и не начнет торговаться. А уже торгующиеся будут в зоне риска из-за каких-нибудь новых санкций. Это касается и ETF, и биржевых ПИФов. Если же инвестировать только в российские активы, портфель будет слишком сильно зависеть от состояния российской экономики, что вряд ли приемлемо.

Альтернатива фондам на иностранные активы — отдельные акции иностранных компаний. Их по-прежнему можно покупать и продавать на Санкт-Петербургской бирже, хотя и не у всех брокеров, а часть бумаг 30 мая была заблокирована. Зато с 20 июня там запускают торги некоторыми бумагами с биржи Гонконга.

Но напомню, что вложения в отдельные акции — это повышенный риск. А еще может быть так, что Санкт-Петербургская биржа окажется под санкциями — и торги там прекратятся. Для сравнения: на Московской бирже акции иностранных компаний не торгуются с конца февраля.

Можно инвестировать в иностранные фонды, акции и облигации через иностранных брокеров. Но ужесточение санкций может привести к тому, что эти брокеры попросят россиян уйти, а то и просто заморозят счета, — такой сценарий тоже нельзя исключать.

Наконец, часть инвесторов в последние месяцы стала уделять больше внимания активам, не связанным с ценными бумагами. Это в том числе криптовалюты, физическое золото в виде монет и слитков, наличная валюта и банковские вклады — тем более что весной можно было найти предложения под 25% годовых. Такие инструменты могут быть полезны, но, как обычно, у них есть не только плюсы, но и минусы.

Пользоваться дальше фондами или предпочесть иные способы инвестиций, решать вам. Это зависит в том числе от того, на какой срок вы хотите инвестировать, какие риски вас беспокоят, какую сумму хотите вложить и какие инструменты вам доступны.

В любом случае события последних месяцев типа повышенной волатильности, приостановки торгов на бирже и ограничений на операции с иностранной валютой — хороший повод еще раз обдумать свою инвестиционную стратегию.

Что делать? Читатели спрашивают — эксперты отвечают

Планирую больше никогда ни во что не инвестировать. Спасибо, доинвестировался.

Рыжий, тоже не особо много желания теперь. Инвестиции в будущее 🤣 накопить на без бедную пенсия удастся не всем

Оставлю как есть. Мб через 15-20 лет заработаю на росте и на дивах хоть что-то из своих жалких 200к рублей)))

ВКВ, 200к и впрямь нет смысла выводить, за них сейчас ничего не купишь. А вот если от миллиона суммы, то уже обидно.

Матвей, для 95% населения РФ это огромная сумма

Алексан, не думаю. Может для 20% населения это огромная сумма. Для остальных обычная. Это в среднем 5-6 зарплат в регионах. Для мск вообще 3-4.

Матвей, у меня это 1.5 зарплаты, но все равно я считаю, что 1.5 зарплаты — это нормальная сумма, которую совсем не хочется потерять. Иначе получается, что я полтора месяца бесплатно работал

Сергей, да вы, сэр, скряга получается)

Постепенно вывожу средства с брокерского счета по мере выплаты купонов, погашения облигаций и относительного отрастания акций (хотя там все равно вдвое всё сложилось в среднем). Инвестиции на фондовом рынке на базе российской инфраструктуры — тема для меня закрытая.

Denisco, дык европейская и американская инфраструктура тоже практически закрыта, если вы резидент РФ. Ну разве что на иранскую биржу зайти, говорят там все хорошо.

Вкладывай в фонды ,говорили они- это безопасно. Теперь деньги под надёжной защитой — ни дать, не взять

Алексей, мой комментарий — история повторяется?

На сейчас, на 23 июня слова про «не видят», «не могут полноценно взаимодейстовать» — уже ведь ложь это всё. Там нет слова «пока». Всё, на НРД наложены санкции Евросоюза, это практически бессрочно, может 20, 30, 40 лет быть — пока военная политика/и вообще противостояние. На Иран с 70-х- годов наложены санкции, там только что-то переписывают, дописывают. Но сами санкции уже почти пятый десяток лет.

Тут только либо выкуп «пленных бумаг» со стороны ЦБ прорабатывается. Возможно, с привлечением средств государства, ФНБ. Может частные средства какие. С дисконтом, непонятно с каким. Не особо понятно – как это будут торговаться заблокированные активы. Производные инструменты на них хотят выпустить и т.п. – неясно, в общем. Вот тут да, «пока» неясно. И неясно — сколько это продлится, но возможно, что сделают.

Очень медленно, практически год-полтора могут только на месте топтаться, создавая фонды какие-то и т.д. Сразу поначалу экономисты предлагали, чтобы выкупать и зачислить на счета при бюджете – пусть «висят» там. Потом начали вообще говорить – что ничего такого не будет, проблемы инвесторов – это дело самих инвесторов. Потом опять что-то поразумнее – что выкуп бы нужен. Но уже – что это нужно для самого финрынка РФ, от доверия до наполнения. Не с точки зрения защиты прав тех людей, лиц, которых фактически «кинули».

Но «пока» больше на уровне говорильни. Ну и ЦБ что-то да, озвучил, делает.

Это ж пенсионные и остальные личные сбережения там были, в инвестфондах. Писали – где-то 2-2.7 миллионов лиц, т.е. человек и далее «чисто инвесторов-сберегателей» поменьше ещё из них. Если учесть членов семей – людей пострадало больше. Но насчёт этого затеявшие всё это, что и привело к потере денег, по их же вине– как-то вообще… Оказывается – это сила непреодлимая (. ) начала всё.

Ещё «обмен пленных бумаг» возможен, там и нерезиденты заблокированы. Но, с одной стороны — их вроде бы больше. Но и мир больше России раз так в тысячу. Там, видимо — небольшие некритичные рисковые части портфелей у крупных фондов. Для них вообще не страшно, если они десятки лет будут «висеть». Да и тут что-то мутят с «обменом» и со стороны РФ.

А первый заблокировал иностранные частные лица сам Центробанк РФ. Как ответ на блокировку госдолга, но тут же в ответ были и россияне заблокированы.

Председатель НАУФОР, который должен защищать интересы инвесторов — от них открестился. По-умному очень сказал, что (. ) ЗАПРОСА НА ПАТЕРНАЛИЗМ у россиян нет имеется.

//— Мы не думаем ни о каких компенсациях со стороны государства, посредников или инфраструктуры. Мне вовсе не кажется, что со стороны инвесторов есть запрос на патернализм — в большинстве своем инвесторы прагматично мыслят и верно оценивают происходящее. Со своей стороны мы, индустрия и инфраструктура, сообща с регулятором делаем все возможное для того, чтобы сохранить качества, приобретенные финансовым рынком за последние годы, и продолжить его развитие.

=========

А вот эти все «пока Еuroclear не разблокирует», «видит –не видит» там кого-то, об этом три месяца только и талдычили. И теперь это вообще враньё, после введения санкций. Единственно – при обострении дальнейшем они их ещё и конфисковать могут. Или потерять, как ливийские активы. Ну это меньше вероятно. Но оттого, что они будут там заморожены лет 50 – вряд ли сильно легче тем, кто по вине всей этой политики потерял деньги.

Причём впустили , оказывается – Clearstream и Euroclear на рынок РФ в 2013-м – 2015-м годах, для того, чтобы пополнить бюджет. Хотя, по идее – при обострении обстановки должны были бы наоборот действовать, чтобы себя и людей от них обезопасить.

Фондовый рынок. Самый гигантский финансовый пузырь в истории человечества. Обзор 2021

Не так давно, вышла прекрасная статья на тему самого масштабного пузыря за всю историю человечества и естественно я никак не мог не поделиться ею с вами.

А поделиться стоит, хотя бы ради того, чтобы хоть кто-то задумался, что те деньги, которые человек несет на фондовый рынок, он может легко потратить на более нужные вещи или выкинуть в окно. Результат будет идентичным.

Уже много раз писал, что за последние пару лет, зазывалы на фондовый рынок активизировали свою рекламу на максимум. Звонят банки с супервыгодными предложениями, реклама в интернете, ну или грамотные посты о собственной пенсии через 10 лет. В общем, схем много и направлены они лишь на одно, чтобы вы принесли свои деньги в этот лохотрон. А поскольку историю с МММ уже подзабыли, то стоит ее иногда напоминать. Там тоже обещали шубы, сапоги и достойную пенсию. Закончилось все обворовыванием безграмотного населения, митингами и выходами в окно.

Забавный факт. Рекламщики и маркетологи, очень грамотно поменяли слова ИГРАТЬ, на ИНВЕСТИРОВАТЬ. Это великолепный ход. Люди начинают думать, что они действительно вкладываются в компанию, что рост акций зависит от прибыльности этой компании и т.д.

Однако, ничего этого не имеет ничего общего с реальностью. Уже 1000 раз говорил, что ПРИБЫЛЬНОСТЬ компании, никаким образом не влияет на рост или падение курса акций. И чуть ниже в статье, вы в этом убедитесь. Вы покупаете на рынке лишь НАДЕЖДУ, что ХОЗЯЕВА ФОНДОВОГО РЫНКА будут толкать вверх КУРС ваших акций до тех пор, пока вы не решите закрыть все позиции и вывести все деньги. И тут, чистое казино, успеете вы их вывести или нет.

Но, ВЛАДЕЛЬЦАМ ФОНДОВОГО РЫНКА очень хорошо известна и изучена одна из главных проблем человечества — ИГРОМАНИЯ или СТРАХ НЕДОПОЛУЧЕННОЙ ПРИБЫЛИ. Именно это свойство отключает мозг большинства людей, когда они начинают игру на фондовом рынке, в БК, казино и прочих лохотронах.

Ведь когда интернет забит статьями о том, как один стал миллионером на биткоинах, другой стал на акциях ЭПЛ, Теслы и т.д., то очень легко обмануться и поверить в то, что там действительно можно заработать.

Заработать можно. Но также можно заработать, и в казино, и в БК.

Приведу простой пример. Возьмите акции абсолютно любой компании, обратитесь к любому трейдеру, брокеру, финансисту, гуру биржевой торговли, да к кому угодно, кто призывает вас на фондовый рынок. И пусть он с помощью технического или фундаментального анализа, даст вам развернутый анализ, почему акции этой компании должны упасть или вырасти?! И не важно на какой срок, на год или на пять минут. Ни единая душа не даст вам такой анализ! А знаете почему? Да потому что они не знают куда пойдет цена акции. Они лишь делают вид, что разбираются в сложных терминах фондового рынка, в этом их работа. И не больше.

Их единственная НАДЕЖДА сейчас, как в прочем и всегда — это лишь исторический график того, что рынок рос 100 с лишнем лет, не смотря на падение. Это все чем оперируют люди, которые вкладываются в долгосрок. Все. На этом аналитика заканчивается.

Эта НАДЕЖДА у них, базируется на основном принципе фондового рынка и других финансовых пирамид. Чем больше они привлекут людей к покупке их акций, тем выше будет курс и тем больше они заработают, когда начнут фиксировать прибыль. То, что там компания может ничего не производить, какие у нее финансовые показатели или она терпит убытки в разные периоды — это дело десятое. Именно так строятся финансовые пирамиды МММ, Джордана Белфорта и многих других.

Однако, про этот долгосрочный период роста знают и ХОЗЯЕВА ФОНДОВОГО РЫНКА. Не просто знают, а умело им манипулируют. Ведь не смотря на множество падений, рынок все равно восстанавливался и рос дальше. Делается это для того, чтобы игроки поверили в то, что он всегда будет расти, а значит надежен, а значит, можно переводить все свои сбережения в акции. Им этот план блестяще удался. Всех собирают под одной крышей, чтобы неожиданно прихлопнуть. Все мы прекрасно знаем, что фондовый рынок потерянные деньги не возвращает. А уж про то, какие невероятные прибыли получат ВЛАДЕЛЬЦЫ РЫНКА, когда опустят его до нуля, описывалось в предыдущих статьях. Так что выгода его опрокинуть не просто большая — это и есть смысл всего фондового рынка в нынешнем виде.

Но вернемся к статье..

Основатель и инвестиционный стратег фирмы GMO Asset Management, управляющей более $100 млрд. В мире инвестиций Jeremy известен своими правильными определениями и прогнозами финансовых пузырей в последние 50 лет.

Источники данного анализа:

Статья Jeremy Grantham, основателя инвестиционной фирмы, управляющей $118 млрд

анализ Convoy Investments (ex. Bridgewater, крупнейший в мире хэдж фонд)

«В ожидании прокола пузыря»

Примерно ¾ всего времени рынки работают как эффективная машина оценки активов. Иными словами, активы торгуются в рамках более менее справедливых цен, отклонения от справедливой стоимости не значительны и не долгосрочны.

В такие периоды для достижения оптимальных инвестиционных результатов достаточно иметь оптимальную аллокацию в стандартных индексных активах (например в индексах американских или международных акций или облигаций). Будущие результаты могут быть сравнимы с недавним прошлым.

Серьезные проблемы начинаются, когда рынки, или существенная их часть находятся в стадии пузыря. Так, длительно растущий рынок акций, начавшийся в 2009 г., кратко прервавшийся на распродажу в начале пандемии, затем подпитанный монетарным экспериментом центральных банков, в конечном итоге превратился в крупнейший в финансовой истории пузырь.

Финансовый пузырь – время, когда зарабатываются и теряются состояния. Текущий финансовый пузырь, в первую очередь произошедший в акциях технологического сектора США, начался постепенно. Во 2-ом и 3-м квартале 20-ого года акции еще имели связь с фундаментальной стоимостью и в глазах инвесторов выглядели как бизнес модели для «мира после пандемии».

Затем, произошло ускорение роста и переоценка многих активов за гранью разумного.

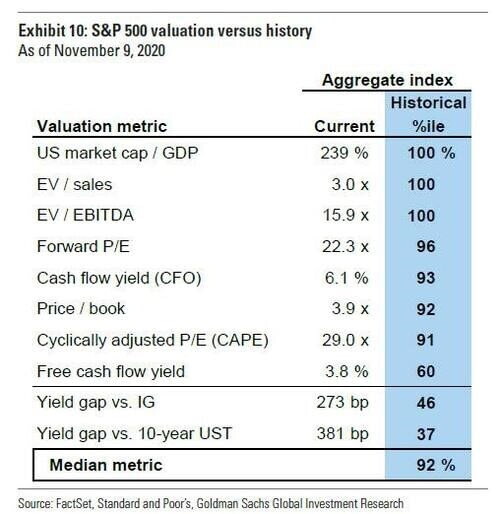

На сегодня американский рынок по своим мультипликаторам к бизнес показателям находится на самых высоких исторических значениях. Правый столбец в таблице ниже показывает персентиль за всю историю наблюдений американским инвестиционным банком Goldman Sachs.

Мультипликаторы индекса S&P 500

Финансовый пузырь – событие редкое, и поэтому не все могут четко идентифицировать его существование, так как переживают его впервые. Последние финансовые пузыри в истории – 2008 г., ипотечный пузырь, 2000 г., пузырь технологических компаний на NASDAQ; 1989 г. – пузырь всего в Японии и тд. Кроме этого — мало кто заинтересован в его проколе.

Любой финансовый пузырь сопровождается:

1. Общепринятым рыночным мнением о том, что текущий пузырь точно не лопнет.

2. Легкими деньгами в виде ультранизких процентных ставок.

3. Ускоренным ростом цен на «акции из будущего» в короткий промежуток времени с максимальным ускорением роста перед самым проколом пузыря.

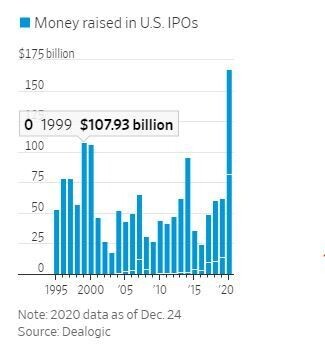

4. Рекордным количеством IPO.

5. Рекордным количеством новых открытых брокерских счетов среди населения.

6. Резкой и негативной реакцией клиентов, пытающихся угнаться за упущенной мифической высокой доходностью, на любую критику и предложениях о снижении риска.

7. Ростом левереджа на инвестиционных счетах.

8. Критическими финансовыми последствиями для всей мировой финансовой системы.

9. Верой в то, что низкие процентные ставки и действия Центральных Банков предотвратят прокол пузыря.

10. Низкими ценами на стоимостные акции (value stocks), сложившиеся в результате низкой доходности последних лет (например, Berkshire или JNJ)

Текущее положение дел характеризуется следующими пунктами:

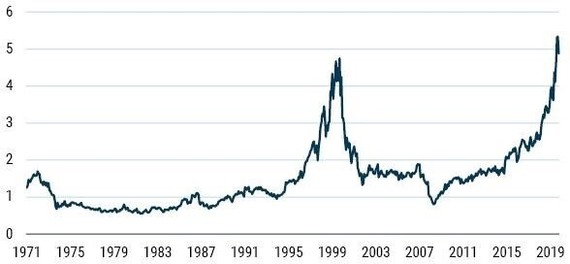

1. Наивысшие исторические мультипликаторы оценки рынка акций одновременно с одними из самых плохих исторических показателей реальной экономики. На графике ниже — мультипликатор Price / Sales

2. Спекуляция в отдельных именах, где обоснование роста акций граничит лишь с воображением: Hertz, Kodak, Nikola, NIO, Virgin Galactic, Plug и многих других. Так к примеру:

a. Hertz – акции выросли в 10х раз уже находясь в процедуре банкротства несмотря на то, что по любым оценкам в результате процедуры банкротства или реструктуризации долга акционерам ничего не оставалось.

Инвестиционный банк, обслуживающий Hertz даже ходатайствовал в суде о том, чтобы для привлечения капитала в течение процедуры банкротства выпустить акции, стоимость которых в последствие все равно бы была «ноль»

b. Kodak – акции выросли в 30х раз на новостях о том, что компания будет производить химические элементы для лечения COVID-19

c. Nio — производитель электромобилей в Китае, который в 2020 произвел всего 43 тысячи автомобилей, но уже достиг рыночной капитализации в $100 млрд на новостях о партнерстве с NVDIA в области автопилота

3. Индикатор Уоррена Баффета (рыночной капитализации к ВВП) превысил рекордные показатели 2000 г.

4. В 2020 в США произошло 480 IPO, а на пике пузыря 2000 г — 406 IPO. Сумма привлеченных инвестиций превысила любые рекорды перед проколами предыдущих пузырей.

Кумулятивная сумма IPO на биржах в США

5. Активность ритейл инвесторов на рынке опционов в 2020 году выросла в 8 раз в сравнении с 2019 г., который уже превышал средние долгосрочные показатели, а левередж торговых счетов также побил все предыдущие рекорды

Сумма левереджа инвесторов, обеспеченного ценными бумагами

Крупнейший пузырь на рынке акций – Tesla:

a. Текущая рыночная капитализация Tesla — ~$770 млрд.

b. Продажи машин в 2020 г. – 500 тысяч штук. Иными словами – покупатель акции Tesla, покупает компанию по мультипликатору в $1.5 млн на 1 автомобиль, когда средняя стоимость одной реализованной машины колеблется в районе $50-60 тыс., а рекомендуемая розничная цена M3 – от $40 тыс. Акции компании General Motors торгуются по мультипликатору $9 тыс. за произведенный в 2020 автомобиль

с. С 2019 года акции Tesla выросли на 800% на фоне 17% роста продаж автомобилей.

d. В 2020 году продажи Tesla в Европе упали на 10% г/г в сравнении с ростом Европейского рынка электрокаров на более чем 100%

e. Tesla имеет рыночную капитализацию больше чем сумма всех: автопроизводителей США, Европы, Кореи, и японской Хонды. Данные компании кумулятивно продают автомобилей в 50х раз больше чем Тесла

f. Аналитики инвестиционных банков (например Morgan Stanley), пытающиеся обосновать рыночную цену, ожидают, что в 2023 гг. Tesla будет иметь бизнес по страхованию автомобилей, и лишь его оценка будет составлять $37 за акцию. Совместное предприятие Berkshire х Amazon x JP Morgan недавно объявили о приостановлении совместного проекта по созданию бизнеса по продаже лекарств по рецептам через интернет (менее зарегулированная отрасль чем автострахование)

g. На фоне культа Tesla, весной этого года на бирже разместилась компания Nikola, чьи акции выросли до $30 млрд. долларов. Однако Nikola не только не производит машин (стадия прототипа), но и у Nikola даже нет собственного завода, на мощностях которого она собирается производить свои автомобили

h. Если вы рассчитываете, что в 2021 г. Tesla может повторить доходность в 800%, то вы должны верить в то, что компания производящая всего 0.5 млн. автомобилей в год, по своей капитализации станет равна 37% всей экономики США

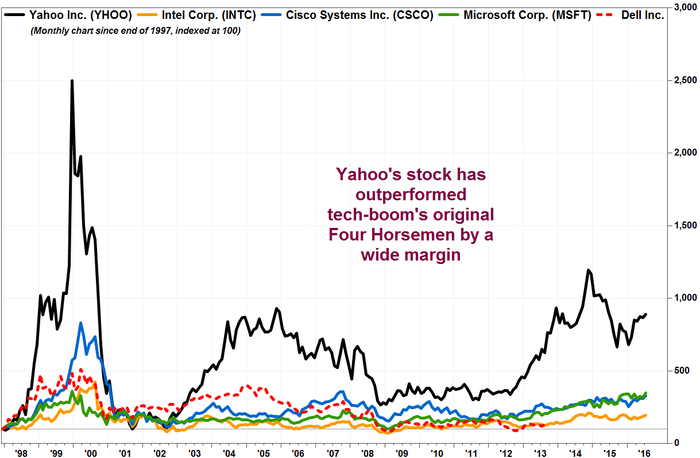

i. Многие ветераны рынка сравнивают динамику акций Tesla с динамикой акций Yahoo в 2000 г.. Тогда Yahoo недолго была крупнейшей в мире компанией по рыночной капитализации

Yahoo и другие технологические компании со времен прокола пузыря

Bitcoin — спекулятивный актив, не применим для расчетов по торговым операциям

a. В текущем состоянии Bitcoin не может стать приемлемой мерой для любого рода экономических расчетов

b. Если бы вы измерили инфляцию в США в Bitcoin-ах, то: в 2018 году инфляция на товары составила бы 275%; в 2019 г. была бы дефляция в 50%; а дефляция в 2020 составила бы 75%. Любая экономика может работать тогда, когда в пятницу вы приходите с работы и знаете, сколько товаров вы можете купить в воскресенье

c. Bitcoin, как и другие альтернативные активы, растут из-за того, что во всем мире — негативные реальные процентные ставки. Многие институциональные инвесторы (управляющие деньгами клиентов), вынуждены держать более $18 трлн. долговых обязательств с негативной доходностью к погашению, иными словами — с гарантированным убытком. Поэтому вместо небольшой порции портфеля с гарантированным убытком они выбирают актив с «неизвестной доходностью» (Bitcoin).

d. Применение технологии blockchain будет активно развиваться, но Bitcoin на сегодня имеет лишь применение «индикатора рыночного сентимента». Кто-то пытается сравнивать Bitcoin с золотом, однако это также не корректно ввиду реализованной волатильности Bitcoin’a и ввиду промышленного применения золота. Дневная ликвидность в золоте и финансовых продуктах, привязанных к золоту, составляет более $140 млрд. в день. А вот детальное расследование о том, как с большой вероятностью, большая часть всего торгового объема Bitcoin-ом на крипто-биржах вероятно является фейком

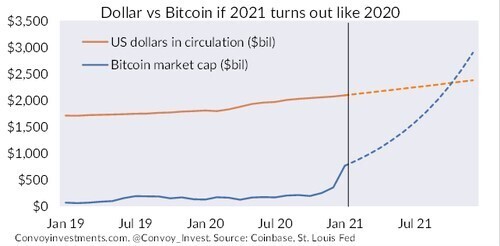

e. Если вы считаете, что в 21-ом Bitcoin повторит динамику и темпы роста 2020 года, то вы должны верить, что к июлю 2021 года капитализация Bitcoin превысит все наличные доллары в обращении. Вряд ли власти развитых экономик легализуют и в таких масштабах допустят торговлю активами, в которых нет идентификации выгодоприобретателя.

Предсказать точный момент, когда случится прокол пузыря, невозможно. Рынок может оставаться нерациональным дольше, чем мы — платежеспособными.

Так к примеру в 1980-х годах GMO предсказали пузырь в Японии, полностью распродали все позиции и ждали три года наблюдая безумие. На пике Японского пузыря в 1990 году индекс Японских акций торговался по 60x Price/Earnings, а вся недвижимость Японии оценивалась в 4х раза больше чем вся недвижимость США.

Прокол в переоцененных секторах и типах активов может начаться в любой момент. Большинство крупных инвесторов говорят о моменте начала массовой вакцинации в развитых экономиках.

Так инвесторы и финансисты поставят вакцину, поймут что мировая пандемия рано или поздно закончится, что государства не смогут бесконечно брать на себя долги всех участников экономики, посмотрят вокруг и увидят, что Теслы до сих пор редко встречаются на дорогах, экономика в ужасном состоянии, а цены на финансовые активы высоки. Все это подтолкнет инвесторов к фиксации прибыли.

Вот такой вот прекрасный разбор лишь маленькой части той вакханалии, что сейчас творится на виртуальном фондовом рынке.

А мы продолжим..

Так почему же рынок растет сейчас? Самый логичный вопрос, который задают все, кто в нем варится. Ведь они прекрасно понимают, что должно происходить все с точностью до наоборот. Карантин никуда не делся, людям запрещают работать, целые сектора экономики находятся на грани банкротства, покупательная способность упала примерно на 50% почти по все отраслям.

1. Все государства мира сейчас заливают эти гигантские долговые дыры деньгами, взятые у ЦБ под низкие проценты. Только вдумайтесь, совокупный долг всех стран, уже превысил 800 триллионов долларов. И самое смешное, что никто не говорит, а у кого же государства смогли набрать такую нереальную сумму. И откуда у тех, у кого они взяли в долг, такие деньги?! Простой вопрос, на который никто не хочет отвечать. Потому как этот ответ приведет всех по цепочке к тем, кто и владеет фондовым рынком. Именно поэтому все говорят о долге, но откуда он возник — молчание. Нив универах, ни в СМИ, этому не обучают. Как и не обучают тому, как государства будут отдавать этот долг? Ведь его отдать невозможно ни технически, ни теоретически. Такова финансовая модель в мире, вернее финансовая пирамида.

2. Ручное управление. Т.е. ХОЗЯЕВА ФОНДОВОГО РЫНКА, рисуют нужные им цифры. Якобы рынок пошел вверх. Это как росстат объявил ОФИЦИАЛЬНУЮ инфляцию в России в 2020 году — 4,91%, на что вся страна ржала в голос, когда сравнивали цены в магазинах в начале года и в конце. Реальная же инфляция составляет от 25%, в зависимости от продукции. Но для нас, рисуют нужные цифры. Инфляция настолько большая, что правительство даже начало вводить меры, чтобы поставщики не повышали цены.

Другими словами нынешнюю ситуацию можно описать так, как если родители каждый год дают учителям взятки, чтобы их сын переходил в следующий класс, но при этом ничего не зная, то когда он начинает поступать в универ, у родителей неожиданно закончились деньги. Так же и с фондовым рынком. Как только государства перекроют вентель с деньгами, то неожиданно все окажутся без прибыли и с нереальными долгами.

Готовится немыслимое, во истину масштабное событие, и если Фон Меллентин назвал Курскую битву — величайшей танковой битвой в истории войн, то Adblokovih называет надувшийся пузырь — величайшее кидалово терпил в истории финансов из 4-х актов.

И тем наивным людям, которые пока еще не стали сигать из окон, потеряв все сбережения, стоит крепко задуматься, куда и зачем они отдают деньги. Финансовую грамотность надо повышать не только исходя из статей с плюсовыми показателями, а из статей, как люди не только все теряли, но и оказывались в огромных долгах от игры на бирже. Такие тоже появились прошлой весной и тоже наивно верили в исторический график нефти на протяжении 150 лет, где она ни разу не имела отрицательную цену. Теперь распродают имущество, чтобы выплатить долги.

О вопросе диверсификации. Советы начинающим.

Забавно читать, как все финансовые гуру, советуют для сохранения сбережений, покупать акции множества компаний. Но при этом никто не обращает внимание на то, что при обрушении рынка, одно, тянет за собою другое. Падать будет весь рынок в целом, а не отдельные сегменты. Никакая диверсификация не спасет и спасти не может.

Для тех, кто давно варится в этом деле, никакие советы уже не помогут. Они свято верят, что рынком управляет сам рынок, а все остальное — это теория заговора. Они — игроманы, не способные провести многосторонний анализ. Для них, «страх упущенной выгоды», куда важнее той прибыли, что они могут зафиксировать сейчас, пока находятся в плюсе и покинуть рынок. Жадность тяжело преодолеть и тут я точно не советчик. Человек должен самостоятельно к этому прийти.

А для тех, кто начинает, то самый простой совет. Играйте только теми деньгами, которые вам не жалко потерять. Если жалко потерять все — то не играйте.

О ситуации в США. Байден / Трамп. Штурм Капитолия.

Ситуация в США конечно стоит рассматривать в отдельном посте, поскольку там разыгрывают весьма интересный сценарий. Но попробую изложить кратко.

1. Победа Байдена на выборах весьма своеобразна. Америку всеми силами в 2020 году раскалывали на две части. В начале БЛМ, затем выборами. Тут ситуация очень сильно напоминает сценарий Украины. Сейчас весь вопрос в том, продержится ли самый пожилой президент США за всю историю, до конца своего срока? Почему-то в этом большие сомнения.

И представим вариант, что если нет, и Трамп пойдет на новые выборы. Есть ли предпосылки к такому сценарию? Конечно есть и не малые. Трамп — фигура очень знаковая, его пиарили очень сильно еще задолго до выборов. И он явно не сказал своего последнего слова.

2. А теперь хочу обратить внимание на один важный момент. Примерно год назад или чуть позже, началось огромное давление на технологические корпорации. Гугл, Твиттер, Фейсбук, ЭПЛ и т.д., давят со всех сторон. Антимонопольщики во всех странах, как по команде начали судебные дела. Создатели приложений начали массированную атаку на ЭПЛ. От Гугла требуют продать весь рекламный бизнес сторонней компании. А после того, как соцсети начали блокировать Трампа, то общая концепция стала понятна. Сюда же добавим, что санкции Китаю никто не отменял и отменять не собирается. Уже начали блокировать сервисы для Сяоми. И естественно Китай не оставит это без внимания, когда Сяоми пойдет по пути Хуавея.

И представим на секундочку, что произойдет, если Байдена уберут со сцены и в результате нового майдана или перевыборов, Трамп вновь станет президентом?!) Догадаться не сложно, что по этим корпорациям, которые его нещадно банили в последние месяцы, он пройдется по максимуму.

Как уже говорил раньше, что обвал фондового рынка начнется исключительно с удара по технологическому сектору. Отсюда и всеобщее давление на него. Это примерно, как ситуация между США и Японией перед Перл-Харбором, когда США всеми возможными провокациями втягивали Японию нанести этот удар, чтобы обвинить их и начать войну.

Весь вопрос лишь в том, с чего именно начнется обвал?! Тут вариантов очень много.

3. Штурм Капитолия.

Тут ничего нового. Этот штурм, больше как символ того, что США ждет в самое ближайшее время. Даже на пикабу выкладывали несколько постов, где мужик с рогами был замечен и в акциях с БЛМ, и в акции при штурме, т.е. в начале он против Трампа, а затем — за. Это говорит нам лишь о том, что у этих событий один сценарист и одни и теже актеры, в чьи задачи входит разогревать толпу и направлять ее. И не просто так естественно, подобный штурм был обозначен в фильмах аж 80 годов кажется. Тут выкладывали картинки с этим.

Подобные акции нужны и необходимы(с точки зрения властей). Нужно принимать законы против всего этого, нужно готовиться к тому, что когда произойдет ликвидация долларовой системы, то люди, потерявшие все сбережения и пенсии выйдут на улицу. Именно для этого и организуют все данные митинги в большинстве странах. Ликвидация долларовой системы — означает и ликвидацию денег во всем мире и переход на новую систему. Это неизбежно при любом раскладе и при любых обстоятельствах.

О ситуации с курсами валют.

Один из самых забавных моментов и неприкрытая правда той афере, что сейчас происходит на фондовом рынке.

Те, кто вложился в валюту и держат их в ячейке, могут спать совершенно спокойно. Я напомню, в январе-феврале 2020 года, курс Евро был в районе 68 рублей, а индекс Доу Джонса на отметке 28-29 тысяч. Затем случился мартовский обвал и курс улетел к 92-95 рублям при обвале индекса к 18 тысячам. После, начался бешенный рост фондовых рынков, а курс рубля даже не шелохнулся. Открываем график Доу Джонса сегодня и что мы видим, почти абсолютный рекорд в виде 30777 пунктов. Открываем график рубля и вуаля, все теже 92 рубля за Евро. Как же так, спросите вы? Почему курс не упал, как это было во все года? А все дело в том, что он и не должен упасть. Экономика не только у нас, но и во всем мире, в глубоком дупле и никакого прогресса к ее восстановлению нет и быть не может в условиях карантина и просто повальной закредитованности населения и компаний. Ну, а что будет дальше, догадаться нетрудно, когда произойдет второй и третий обвал.

И тоже самое с нефтью, чья цена уже почти вернулась к ценам середины 2019 года, но курсам хоть бы хны)). Они упорно не желают видеть восстановление экономики и все находятся на уровне дна мартовского обвала.

Вот по этим показателям и можно отслеживать РЕАЛЬНОЕ восстановление экономики в мире от тех дешевых денег, что залили все государства свои экономики. Их хватило только на то, чтобы удерживать еле-еле на плаву то, что обвалилось в марте. А весь бешенный рост — не больше чем цифры, не имеющие никакой связи с реальностью.

Еще не верите, так просто пройдитесь по разным магазинам сами и поспрашивайте продавцов или менеджеров о том, упала ли покупательная способность, уменьшились выручки и т.д. Вам все скажут. Это и есть реальность, которую я вижу хотя бы по отчетам своей корпорации, где выручка просела примерно на 40-60% в зависимости от сектора. И она никак не может вернуться уже почти год на уровень января-февраля 2020.

Еще нужны доказательства ВИРТУАЛЬНОСТИ ФОНДОВОГО РЫНКА и ЕГО РУЧНОМ УПРАВЛЕНИИ?

Подведя краткие итоги.

Тем, кто хочет просто пощекотать нервы и поиграть свободными деньгами, то путь на фондовый рынок самый верный. Вы ничего там не заработаете, но эффект они дадут хороший. Заработать можно лишь одним способом, зашортить. Однако, либо нужно иметь огромный депозит, чтобы можно было продержаться до обвала, либо удачно войти. Лично по моим прикидкам и вычислениям, Доу Джон выше 34000 подняться не должен. Будь у меня свободные средства, с удовольствием поставил на падение. Это единственно возможный вариант сорвать быстро куш.

Тем, кто хочет разбогатеть на росте — этого сделать не получится. Вы ставите свои средства лишь на удачу. Вам конечно могут нарисовать на некоторое время неплохие цифры, но вы попадетесь на туже удочку, что и остальные игроки, когда рынок рухнет. Вы не захотите выходить из минусов и начнете ожидать очередного роста. Более того, нынешний рост, как и предыдущие — это та самая ловушка, которую и приготовили для вас ВЛАДЕЛЬЦЫ ФОНДОВОГО РЫНКА. Ведь когда он рухнет, куда вы понесете остатки своих кровных?! Верно, скупать акции на самом дне. Только в этот раз, роста уже не произойдет. Поэтому не сильно расстраивайтесь, потерей всего депозита. Так суждено, к этому вели рынок более ста лет и не ваша вина, что вы попадете под финальную раздачу.

Но самый разумный и дельный совет — это не заходить туда вовсе, а тем кто уже зашел — вывести свои кровные, с плюсом они сейчас или с минусом. Лучше потратьте их на что-нибудь материальное. Так, вы их хотя бы сохраните.

866 постов 5.6K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

-Кирдык скоро вашей Америке.

Ещё Сергей Бодров так говорил а она все процветает и процветает и богатеет и весь мир ебёт.

Я конечно могу ошибаться, не гуру, но ТС — если пузырь лопнет, то какая нахрен разница во что вложены твои деньги? Обесценится все к чертовой матери и рубль будет одним из первых

Так было интересно читать красно, легко написано ,ровно до того момента как «доллару придет конец»

Антипрививочники тоже пишут длинные посты. Сектанты ЗОЖа и веганы тоже. Но это не делает их точку зрения правильной )

Хотя риторика этого поста прям отсылает к сектантам)

Любые действия надо делать с умом и все будет хорошо

В фондовый рынок нужно инвестировать, а не играть на нем. И инвестировать на длительный срок. Там все эти пузыри мимо проходят, если конечно не вошёл в рынок уже на пике раздувания пузыря

Очередь на обоссать ТС тут:

Для меня торговля на рынке, как игра со стульями, все бегают вокруг них под музыку и всем весело, но когда раздатся хлопок от лопнутого пузыря, стульев всем не хватит, кто-то громко приземлится попой об пол.

Фиктивные компании накроются,ибо они растут на фоне ожиданий. А компания по производству стали или цемента с реальными заводами,ей то что грозит? Ну просядет чутка,а потом рост. Тесла переоценена,будет в жопе. Какую роль преследуют хозяева ФР,вот в чем вопрос. Ибо все события во вменяемом мире указывают на то что будет грандиозный шухер.

Про «Хозяев рынка» действительно звучит по сектантски, стоило внести пояснение в виде актуальных примеров картельных сговоров, а то люди представляют при таких словах жидомассонов.

А так полностью соглашусь. Просто большинство не понимает, что фондовый рынок действует по закону спроса и предложения, а не по какому либо ещё. Люди хотят покупать акции — они дорожают, не хотят — дешевеют. Причины «хотеть» и «не хотеть» могут быть объективными (кончилась денежная масса у населения) и субъективными (не верят в компанию). Похожая ситуация и с фиатными деньгами.

«Даже на пикабу выкладывали несколько постов, где мужик с рогами был замечен и в акциях с БЛМ, и в акции при штурме, т.е. в начале он против Трампа, а затем — за.»

Вас обманули, причем намеренно. Он был и там и там, но по разные стороны.

Всегда удивляюсь этому «даже на пикабу», пикабу используют в своих целях не меньше других инструментов и правдивость того что тут пишут очень сомнительная в большинстве случаев. К тому же никакой особой ответственности за откровенную ложь и манипуляции.

Кстати на тему что никто не знает- я сейчас конечно ошибусь в терминах, и знающие экономисты скажут что не так, но тем не менее. Когда то, кто то, непомню кто, получил то ли нобелевскую премию то ли еще какую премию, может что то по математике, хотя там нет нобелевки. Но суть в том, что никто не может предсказать курс то ли валюты, то ли акций и нет 100% инструмента для предсказания. Иначе, если бы такой инструмент был, все бы им пользовались, и начинает действовать как бы обратная связь, которая приводит к обратному.

нужно готовиться к тому, что когда произойдет ликвидация долларовой системы, то люди, потерявшие все сбережения и пенсии выйдут на улицу. Именно для этого и организуют все данные митинги в большинстве странах. Ликвидация долларовой системы — означает и ликвидацию денег во всем мире и переход на новую систему. Это неизбежно при любом раскладе и при любых обстоятельствах.

Спасибо за интересный пост.

В целом пост можно было сократить до пары фраз.

— Не играйте на бирже, на те деньги, которые не можете безболезненно потерять.

Потому как шанс потерять их сейчас велик как никогда))

А мои знакомые все ждут бакс по 200 рублей. Видать не дождутся)

спасибо за статью!

Весь этот бред разбивается простым фактом роста мировых индексов уже много лет. Некоторых даже веками.

Шах и мат казинольщикам.

В целом, кроме «хозяев рынка» все интересно. Я терял деньги на бирже,- знаю, что пока акции падают, и продавать их поздно, тешишь себя надеждой., что обойдется, и рынок скоро развернётся. Рынок регулируется ЦБ. А невидимая рука рынка только дефицит товаров умеет устранять. Тесла стоит больше чем сможет заработать за сотни лет. И конечно музыка скоро кончиться. Хотя Фейсбук уже много лет стоит дороже разумного. Биткоин 1.5 триллиона долларов стоит(пустота). Безумие,- луковицы тюльпанов. Но тогда когда история с тюльпанами была, нельзя было привлечь к IPO столько народу через интернет, вот когда рост вовлеченных в интернет торговлю остановиться рынок затормозиться и потихоньку начнет разворачиваться. А потом просядет до разумных показателей цена / доходность. Я думаю любая контора должна стоить столько сколько зарабатывает за 10-15 лет.

Забавно, когда мне, акционеру с 5 летним стажем, рассказывают о работе фондовой биржи. Причем такой ереси я ещё не слышал. Рухнет рынок и что? В истории он падал неоднократно, но рост был всегда. В общем даже комментировать не хочу, 💯 пришел чувак на фондовый рынок и решил наверняка срубить бабла, а тут раз и падение рынка, в итоге дурачок побежал продавать бумаги, лишь бы часть вернуть. Много объяснения подрыва пукан ТСа я не вижу.

Опааа,кого это выпустили из дурки? Я аж соскучиться успел.

Рекс текс пекс ипать вас в сраку

они не знают куда пойдет цена акции. Они лишь делают вид, что разбираются в сложных терминах фондового рынка, в этом их работа. И не больше.

Почти цитата получилась. Неудивительно, конечно.

«Первое правило Уолл-Стрит»

автор, видать, миллиардер, милостиво спустившийся с золотого унитаза трона к нам на пикабу)) чтобы научить нас , «как заработать свой первый миллиард» — без смс и регистрации))

Как протесты в США, повлияют на ликвидацию доллара?

И кто все таки дает в долг странам? Владельцы фондовых ринков?

с биткоином все на самом деле не так очевидно. Я не говорю, что сейчас в него надо входить и не оцениваю его пере или неоцененность, прошу прошу прощения за тавтологию.

Просто мое ИМХО что стоимость биткоина это стоимость отсутствия контроля за оборотом валюты. И отсутствия влияния конъюнктуры. Поэтому биткоин так или иначе но всегда будет в цене.

Согласен с автором, падать будем стремительным домкратом, наш рынок тоже. Затариваться можно будет на дне, года через два, вспомните сбер по 50 р.

покупайте акции РФ, у нас и пузырь маленький и дивиденды огромные

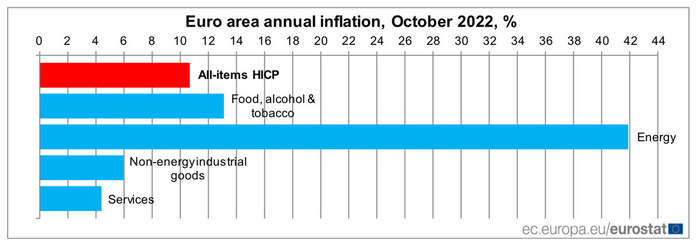

В Еврозоне рекордная инфляция — 10,7%. В странах Прибалтики выше 20%, экономически стабильная Германия показывает 11,6%

🔥🇪🇺 Общий уровень инфляции в странах Еврозоны (валютный союз, использующий евро) поднялся до 10,7% гг в октябре vs 9,9% гг месяцем ранее, и это вновь абсолютный рекорд (начиная с 1997 года). Помесячная динамика тоже увеличилась 1,5% мм vs 1,2% мм. Чудовищные показатели, учитывая, что инфляция в среднем не поднималась выше 1,5%, а в некоторые периоды была отрицательной (берём период начиная с 2014 года). Если смотреть на темпы прироста, то можно с уверенностью говорить, что Еврозона может догнать по инфляции Россию, а для них эти цифры страшнее, чем для нас.

🛢 Наибольший вклад в годовой уровень инфляции в Еврозоне внесла энергетика, далее следуют продукты питания и неэнергетические промышленные товары. На этом поподробнее остановимся ниже, распишем основные причины такого ускорения инфляции.

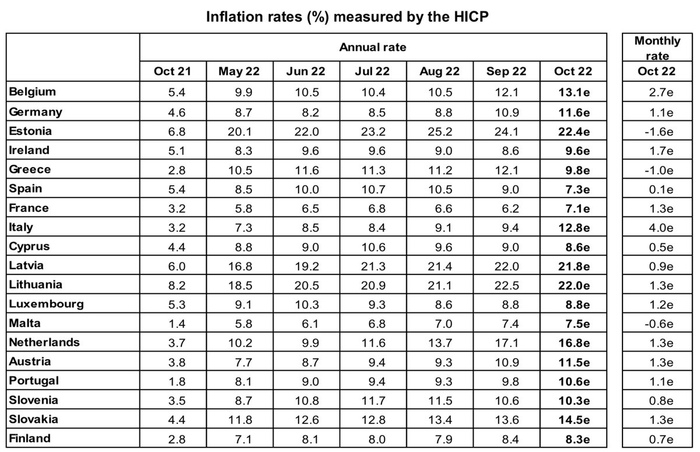

🇩🇪 В Еврозоне 19 стран. Худшие показатели оказались у стран Прибалтики: Эстония (22,4%), Литва (22%) и Латвия(21,8%). Минимальная инфляция зафиксирована в Испании (7,3%) и Франции (7,1%). Отдельно хотелось бы отметить Германию (11,6%), экономически сильная страна и оплот Евросоюза находится в плачевном состоянии. Многие политики и экономисты признали, что рецессия началась, ожидать улучшения в ближайшие годы не стоит («Германия находится в глубочайшем кризисе» — президент Германии Штайнмайер).

Если копнуть глубже, то кризис в Еврозоне начался ещё в прошлом году, последствия пандемии не заставили себя ждать, а события этого года только ускорили неизбежное. В июле 2021 года инфляция превысила целевой показатель ЕЦБ в 2%. В ноябре 2021 года он составил 4,9%, а в январе 2022 года, до начала СВО — 5,1%. Причины, которые запустили кризис:

▪️ Отрицательные ставки от ЕЦБ. Инфляция в большинстве случаев находилась в положительных значениях, а главный регулятор творил немыслимое, держа ставку в отрицательной зоне. Сейчас эту ставку подняли до 1,5%, но согласитесь, что это вызывает только смех, учитывая инфляцию в 10,7%.

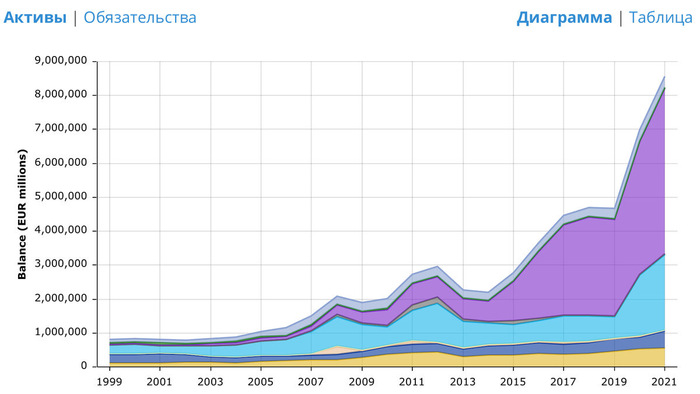

▪️ Раздутый баланс ЕЦБ. Начиная с 2014 года баланс начали наращивать ускоренными темпами, а в период пандемии он вырос почти в 2 раза. Сейчас он составляет почти 8,8 трлн евро, экономику залили деньгами, которые теперь работают против них.

▪️ Субсидии. В Европе начали действовать в это время инфляционные субсидии (снижение налогов, различные выплаты). Срок этих субсидий истёк в некоторых странах, а это явно повлияет на экономику и жизнь граждан в целом.

В этом году санкции просто ускорили процесс. Различные запреты и ограничения негативно повлияли на Еврозону, по сути они сделали только хуже своими действиями. Без Российского газа, нефти, энергии и продовольствия им не переломить ситуацию в ближайшем будущем. Конечно, европейские политики делают вид, что нашли другие поставки энергоносителей, только забывают указывать при этом их цену и как всегда в этой ситуации расплачивается простой народ.

С уважением, Владислав Кофанов

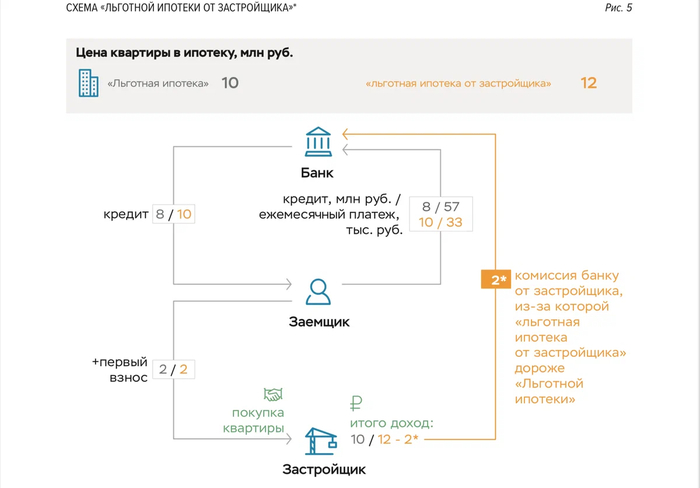

Льготная ипотека от застройщика несёт риски, ЦБР уже разработал план по ограничению таких схем

🏗 Я уже рассказывал о том, как застройщики начали «жаловаться», что у них доля не проданного жилья достигает 40% и они просят государство поспособствовать в реализации квадратных метров. Но беда не приходит одна и сейчас ЦБР обратил внимание на субсидированные ипотеки от застройщика (ставка доходит вплоть до 0,01%). Банк России намерен ограничивать распространение таких схем кредитования. Рассматривается введение по этим кредитам повышенных макропруденциальных надбавок, а также увеличение уровня резервирования, если эффективная ставка ниже рыночного уровня. Подробнее можно прочитать в докладе.

Экстремально низкие ставки по программам льготной ипотеки от застройщика достигаются за счет:

🦺 Завышения цен на квартиру. В среднем она продаётся на 20-30% дороже, чем если бы покупатель брал её за наличку при классической ипотеке или льготной от государства. Разница в цене квартиры передаётся банку в виде комиссии, чтобы компенсировать выпадающие проценты.

🦺 Реинвестирования комиссии банком. Банк зарабатывает на том, что полученная от застройщика комиссия в размере 20–30% от стоимости квартиры может быть реинвестирована, например, направлена на выдачу новых кредитов.

🦺 Банк получает субсидию от государства. По льготной и по семейной ипотеке при текущем уровне ставок.

‼️ В итоге, совокупная доходность данного продукта для банка может быть сопоставима с классической ипотекой при равном ожидаемом сроке погашения. Заёмщик несёт риски переплаты и невозможность продать на вторичном рынке квартиру без убытков в течении 4-5 лет (если идёт ровное погашение платежей и не будет переплат, а в такой ипотеке крайне невыгодно делать переплаты в ежемесячных платежах). Для банка риск в виде снижения комиссий (идёт конкуренция за застройщиков и демпинг процентов по комиссии), а, значит, недополучение доходов. Риск для государственного бюджета в том, что заемщикам будет выгодно обслуживать кредит в течение всего контрактного срока без досрочных погашений, тогда как для классической или льготной ипотеки характерно ускоренное погашение кредита. Для бюджета это означает увеличение общих расходов на выплату госсубсидий.

Ситуация на рынке жилья

Мы могли наблюдать, что выдача ипотеки значительно снизились в апреле – мае, но к концу лета достигла среднемесячных значений за второе полугодие прошлого года. В итоге, средневзвешенная ставка на рынке первичной ипотеки снизилась до 3,7% в августе, с 5,9% в январе 2022 года. При этом если смотреть аналитику по ипотеке от ДОМ.РФ, а там уже доступны данные за сентябрь, вырисовывается интересная тенденция (смотрите картинку). Количество выдаваемых кредитов в минусе, а объём выдаваемых средств на первичном рынке жилья в шикарном плюсе. Завышенные цены на жильё из-за льготной ипотеки от застройщика в деле (вторичный рынок почти мёртв). При этом ни для кого не секрет, что застройщики уже сдерживают старт продаж новостроек, чтобы создать ажиотаж (по новым проектным декларациям: только 43% квартир из опубликованных в 2022 году деклараций поступили в продажу). Предложения по квартирам значительно меньше, значит, спрос останется на том уровне, что хотят застройщики и спрос не упадёт.

Широкое распространение программ льготной ипотеки от застройщика искажает показатели состояния и динамики рынка (средние цены, объемы кредитования и сделок на рынке первичного жилья, ставки кредитования). Некоторая коррекция цен на жилье после существенного роста в последние годы позволила бы повысить доступность жилья для граждан. Однако, в результате действия программ цены на первичном рынке оказались завышены, фактически имеется маскировка снижения цен на недвижимость. ЦБР уже взял эту программу на заметку, при этом идёт откровенное сдерживание старта продаж новостроек. При новом регулировании льготной ипотеки от застройщика, спрос на данную ипотеку просядет, а учитывая, что в последние месяцы только она двигала рынок, то можем вернуться на показатели выдачи в месяце мае. Что же насчёт сдерживания, то это вопрос: сколько ещё осталось денег у застройщиков в резерве? При его исчерпании на рынок хлынет поток квартир и тогда предложений будет масса. Коррекция точно произойдёт, вопрос в том, с какой силой лопнет пузырь.

Что же насчёт акций на фондовом рынке таких эмитентов как: ПИК, Самолёт и ЛСР, то, видимо, ожидать сверх прибылей не стоит, а, значит, и никаких драйверов для роста не будет наблюдаться (как вам вещают известные телеграмм каналы). Про дивиденды на некоторый срок можно будет забыть или довольствоваться скромными суммами, но точно исчезнуть таким значимым компаниям не дадут.

Объясняем: почему не работает биржа, для чего вводятся запреты, как реально работают санкции

ЦБ отменил торги в фондовой и срочной секциях Мосбиржи

Это делается, чтобы не было панических распродаж. Если биржа откроется, то есть риск, что многие под давлением новостного фона начнут закрывать позиции, это может повлечь за собой ещё больше продаж.

Это довольно распространённая практика на биржах по всему миру. Например, на американских биржах NASDAQ и NYSE были тысячи приостановок торгов по бирже в целом или по отдельным бумагам в частности.

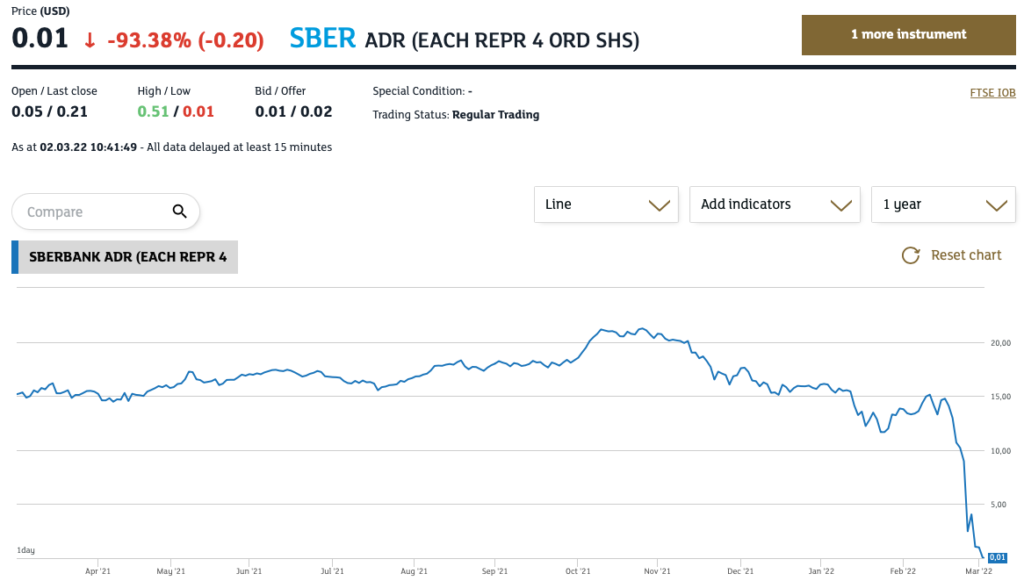

Если не отменять или не приостанавливать торги, то стоимость может снизиться до минимального значения, которое будет отлично от нуля. Такая ситуация была на Лондонской бирже LSE с депозитарными расписками Сбербанка, когда стоимость бумаги составила $0,01.

Исторический минимум акций SBER на London Stock Exchange

На Московской бирже последняя цена закрытия акций Сбербанка составила 131,12 ₽. Что даже при курсе USD/RUB 107,11 рублей за 1 доллар больше $1. Если же разрешить торги на Московской бирже, то теоретически акция Сбербанка упадёт более чем в 100 раз до эквивалента $0,01. Именно поэтому торги на Мосбирже временно приостановлены.

Последняя цена закрытия акций Сбербанка на Мосбирже

В свете этих событий появились популярные мемы:

Фото закрытой Московской биржи

ЦБ отменил утренние и вечерние торги на Мосбирже вплоть до 5 марта

В этой новости ключевые слова: «утренние» и «вечерние». Дело в том, что на Мосбирже 3 торговые секции: утренняя (с 7:00 до 10:00), основная (с 10:00 до 18:45), вечерняя (с 19:00 до 23:50). Больше всего сделок и самый значительный объём торгов приходится на основную сессию. И чтобы не было большой волатильности (чтобы не было резких взлётов и падений) с утра и вечером, Мосбиржа отменила такие торги.

Также ограничение времени торгов концентрирует ликвидность в относительно короткий промежуток времени, когда есть необходимое количество заявок на покупку и продажу без критических перекосов в ту или иную сторону.

Эта новость не касается фондовой и срочной секции, а относится только к валютным рынкам.

Власти установили ограничения на вывод валюты из России за рубеж

Это значит, что если у вас есть счёт за границей в иностранном банке, вы не сможете перевести свои деньги в валюте из России. Для чего это делается:

- Чтобы не было оттока денежных средств из страны, потому что в текущее время поддержка ликвидности критична для экономики.

- Чтобы не было покупки значительного объёма конвертации рублей в валюту и последующего падения курса рубля по отношению к доллару и евро.

То есть вы так же можете пользоваться валютой, покупать и продавать её, но на территории России.

Россия ограничит выход иностранных инвесторов из активов, чтобы бизнес в условиях санкций мог «принимать взвешенные решения»

Это значит, что даже если кто-то из нерезидентов (иностранных компаний или физических лиц) захочет продать свой бизнес в России, то он не сможет это сделать. Сам бизнес эта мера затронуть не должна, но выйти из бизнеса полностью или частично иностранцы не смогут.

Приведём простой пример. Допустим, в России работает иностранная компания из Канады, которая продаёт газированные напитки. Она инвестировала деньги в Россию для:

- Строительства заводов

- Найма сотрудников на заводы и в офисы

- Создание логистической инфраструктуры (склады, перевозка)

- Интеграцию в крупнейшие розничные сети (чтобы их продукция была постоянно в наличии и продавалась в магазинах)

У компании нет прямого запрета на работу в России, в отношении неё нет санкций со стороны иностранных государств и России, но, допустим, она принимает решение покинуть страну и больше не продавать свою продукцию в стране. В таком случае компания хотела бы найти покупателя (российскую или иностранную компанию) на свои активы: заводы, оборудование и пр., пусть даже по цене ниже рыночной. Но прямой запрет не позволит ей сделать это, не запрещая вести деятельность, реинвестировать, но не выводить прибыль или дивиденды за границу.

Важно отличать такой запрет от принудительной национализации, когда актив переходит из частной компании государству без устраивающих обе стороны условий.

На фоне резкого обвала бумаг российских компаний правительство начнет выкупать их на средства ФНБ (Фонд Национального благосостояния России)

В России есть Фонд национального благосостояния, который формируется за счёт дополнительных доходов федерального бюджета от нефтегазового комплекса и доходов от управления собственными средствами.

Средства из фонда в размере 1 трлн рублей будут направлены на покупку акций российских компаний. Что это значит:

- Это должно поддержать стоимость российских компаний

- Доля участия государства в некоторых компаниях увеличится

- В какие компании денежные средства будут направлены в первую очередь пока не известно

- Для справки: на последнюю дату капитализация всего Сбербанка была 2,95 трлн рублей. То есть на 1 трлн рублей можно купить почти 30% компании. А если считать по стоимости $0,01 за акцию, то на эти средства можно купить 50 Сбербанков.

Банк России остановил выплату дивидендов за рубеж

Так как было принято решение о запрете вывода валюты за границу, это же касается и дивидендов, которые платят компании. Все голубые фишки на Мосбирже платят дивиденды, доходность по которым в некоторых случаях превышает 10%. Учитывая, что в капитале Сбербанка около 45% — это нерезиденты, то размер дивидендов является чувствительным не только для фондового рынка, но и для всей экономики.

Источник https://journal.tinkoff.ru/moex-funds-situation/

Источник https://pikabu.ru/story/fondovyiy_ryinok_samyiy_gigantskiy_finansovyiy_puzyir_v_istorii_chelovechestva_obzor_2021_7998245

Источник https://beststocks.ru/journal/obyasnyaem-pochemu-ne-rabotaet-birzha-dlya-chego-vvodyatsya-zaprety-kak-realno-rabotayut-sankcii/