Как шортить в Тинькофф инвестициях

Одним из способов заработка на бирже является торговля «в шорт» — купля-продажа ценных бумаг с целью выиграть на снижении их стоимости. Такой вид операций позволяет не терять время в процессе падения рынка, при так называемом медвежьем движении, и использовать любую возможность заработать на изменении цены актива.

Среди российских брокеров шортить акции и другие инструменты позволяет «Тинькофф инвестиции». Компания организовала удобный и простой интерфейс для торговли. Однако заработок на шортах имеет свои нюансы, поэтому сегодня мы в подробностях разберем, как именно шортить в Тинькофф Инвестиции и какая ответственность ложится при этом на инвестора.

Что такое шорт-торговля

Торговля «в шорт», или открытие коротких позиций на бирже, позволяет зарабатывать на снижении стоимости актива. Термин «шорт» происходит от английского «short sale», что переводится как «короткая продажа». На рынке можно шортить разные виды инструментов: акции, валютные пары, фьючерсы и т.д.

При игре на понижение инвестор сначала продает полученный от брокера в долг актив, а затем выкупает его обратно по более низкой стоимости и возвращает брокеру. Прибыль от сделки формируется за счет разницы цен при купле-продаже, минус комиссионные за использование активов брокера.

Связь с маржинальным кредитованием

Поскольку шорт-торговля основана на предоставлении займа в виде ценных бумаг, она неразрывно связана с маржинальным кредитованием, т.е. с использованием кредитного плеча. Именно поэтому короткие позиции зачастую называют непокрытыми сделками: они открываются на заемные средства. После открытия короткой позиции инвестор ежедневно выплачивает фиксированную сумму за пользование активами, предоставленными ему брокерской компанией. Чаще всего заработок на шортах расценивается как быстрая спекуляция. Трейдер может взять в долг ценные бумаги, ожидая, что в ближайшее время стоимость их уменьшится. В долгосрочных инвестициях шорты применяются реже.

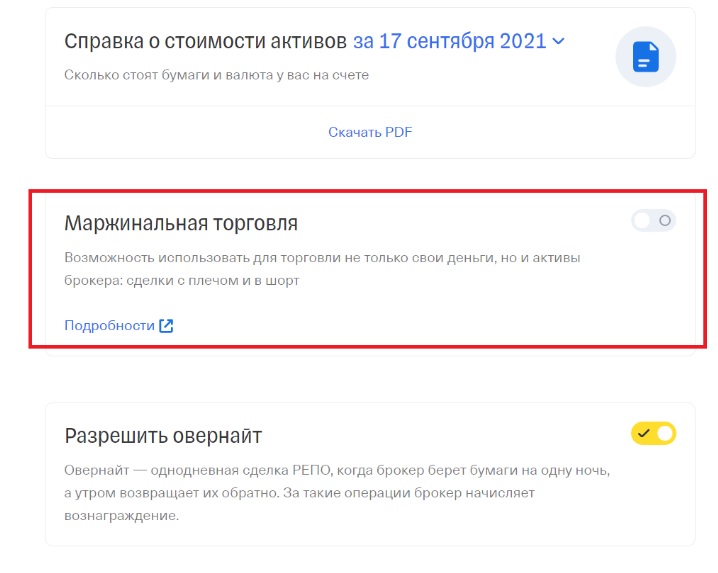

Короткие продажи практикуют преимущественно опытные инвесторы и трейдеры-спекулянты. Эксперты не рекомендуют такой вид заработка новичкам, поскольку он несет в себе множество рисков. Поэтому прежде чем открыть шорт в Тинькофф Инвестициях потребуется подключить функцию маржинальной торговли в личном кабинете. По умолчанию она выключена — чтобы обезопасить новичков от ошибочных и необдуманных действий.

Как торговать в шорт в Тинькофф Инвестиции

Чтобы играть на понижение через «Тинькофф инвестиции», требуется выполнить ряд действий по подключению маржинальной торговли и формированию лимитной заявки на сделку. Рассмотрим эти действия в подробной инструкции.

Подключение маржинальной торговли в приложении

Последовательно выполните шаги:

- Откройте приложение «Тинькофф инвестиции» и залогиньтесь там, введя данные своей учетной записи. В правом верхнем углу основного экрана кликните на значок шестеренки.

2. Во всплывшем меню выберите строку «Маржинальная торговля». По умолчанию в это строке стоит пометка «Выкл.», означающая, что кредитное плечо еще не подключено — открыть и закрыть шорт в Тинькофф Инвестициях пока невозможно.

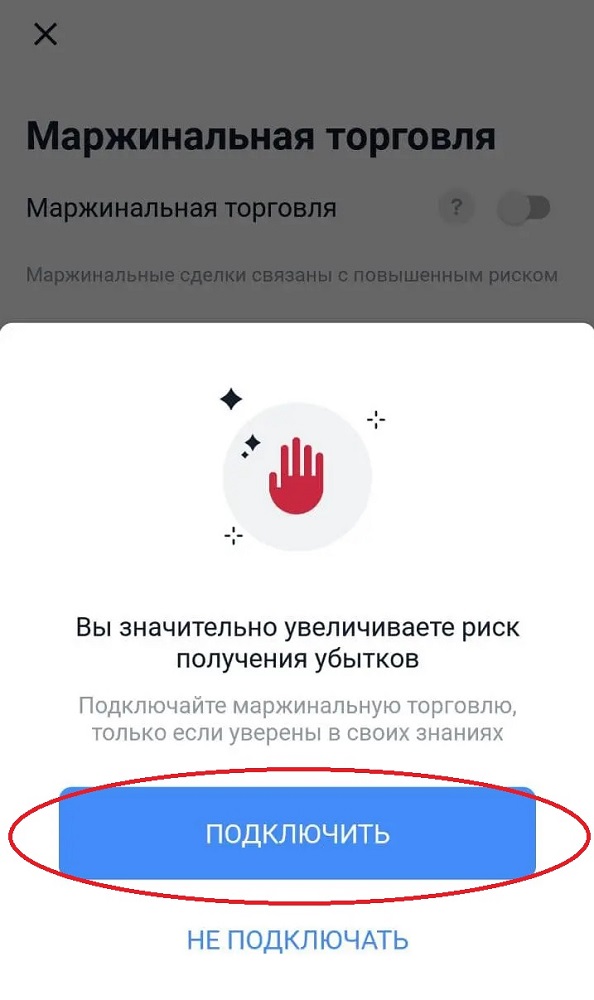

3. На открывшемся экране переведите подсвеченный серым ползунок рядом с надписью «Маржинальная торговля» в активное состояние, сдвинув его вправо или просто однократно нажав на него.

4. Выдастся предупреждение о том, что подключаемая функция значительно увеличивает риск получения убытков. Если вы уверены в своих знаниях, опыте и готовы на повышенный риск, нажмите кнопку «Подключить».

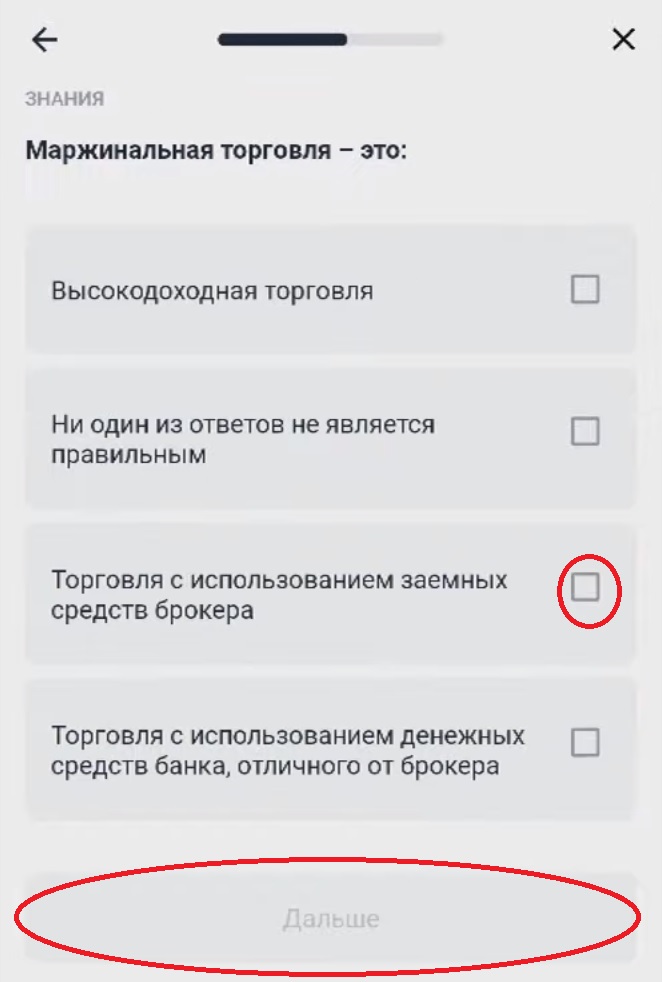

5. В целях безопасности Центробанк обязал брокеров предоставлять доступ к маржинальной торговле высокорискованными активами только клиентам, прошедшим тестирование. Поэтому перед подключением кредитного плеча вам будет предложено пройти тест на понимание особенностей работы биржи и совершения необеспеченных сделок. Чтобы приступить к тестированию, нажмите «Начать».

6. В тесте содержится несколько вопросов — последовательно ответьте на них. Для этого в каждом вопросе среди предложенных вариантов отметьте правильный ответ галочкой и нажмите «Далее» для перехода к следующему вопросу.

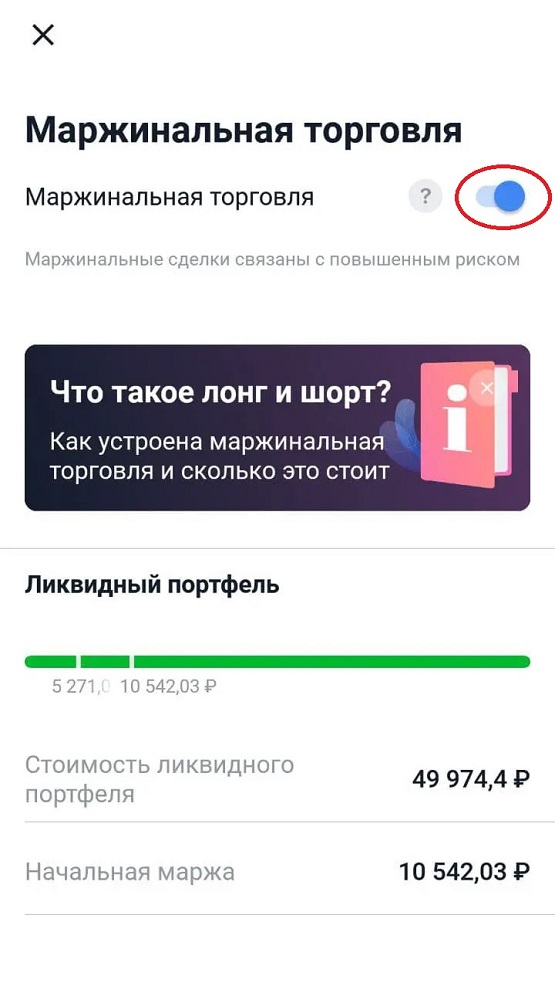

7. После успешного прохождения тестирования выдастся сообщение «Вы сдали тест и можете перейти к торговле». Нажмите кнопку «Хорошо». Функция будет активирована, ползунок рядом с надписью «Маржинальная торговля» подсветится синим цветом.

Подключение маржинальной торговли на сайте

Пошагово выполните следующие действия:

- Зайдите в личный кабинет на официальном портале брокерской компании «Тинькофф Инвестиции», введя данные своей учетной записи. Во вкладке «Портфель» выберите брокерский счет или индивидуальный инвестиционный счет (ИИС), к которому хотите добавить функцию маржинальной торговли.

2. В открывшемся окне с обзором выбранного счета нажмите кнопку «О счете».

3. В отразившихся свойствах счета найдите строку «Маржинальная торговля» и нажмите на нее. По умолчанию ползунок в этой строке находится в неактивном состоянии и подсвечен серым цветом.

4. После предупреждения о повышенном риске подключаемой функции вам будет предложено пройти тестирование для доступа к работе с высокорискованными активами и совершению сделок с кредитным плечом. Чтобы приступить к тесту, кликните на кнопку «Начать тест».

5. После успешного завершения тестирования нажмите «Продолжить». Функция маржинального кредитования будет подключена. Ползунок рядом с надписью «Маржинальная торговля» окрасится в яркий цвет.

Оформление заявки на шорт-сделку

Чтобы открыть короткую позицию, а после достижения ценой нужного значения закрыть ее, необходимо оформить заявки на выполнение этих операций. Последовательность действий в приложении и личном кабинете на сайте одинакова:

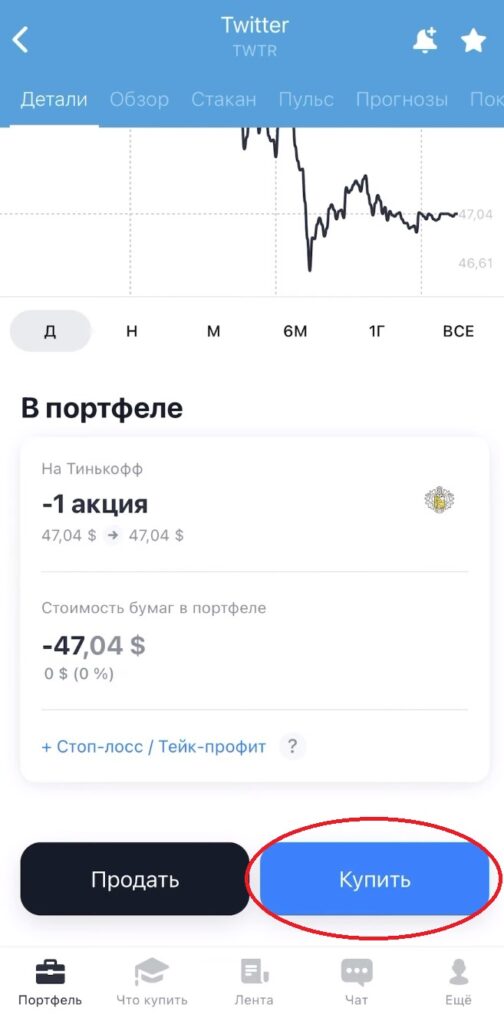

- Выберите нужный инструмент для торговли в шорт. У нас на скриншотах это акции Twitter. Для открытия короткой позиции нажмите «Продать».

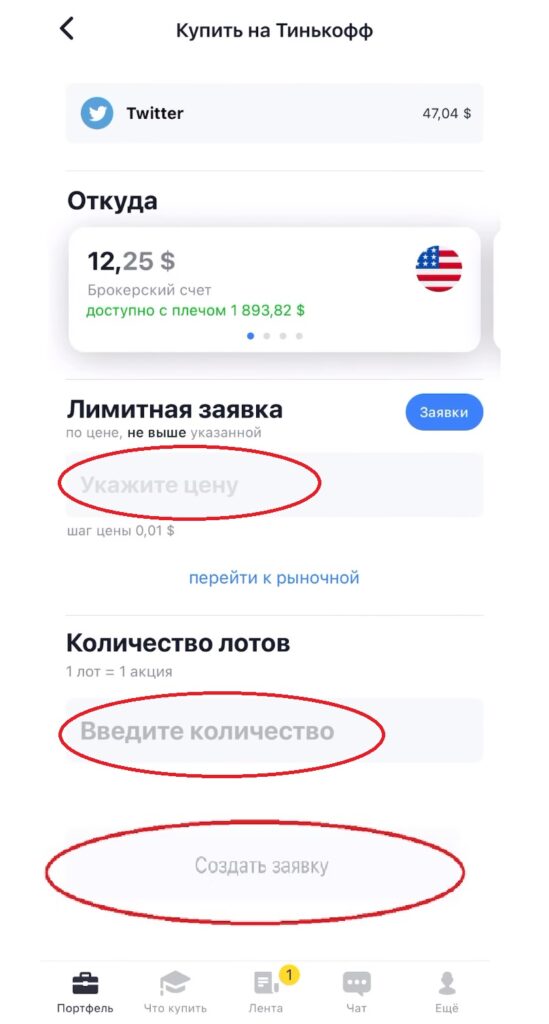

2. В следующем окне заполните параметры лимитной заявки. Укажите цену, по которой хотите продать актив, и размер продаваемого лота. Кликните кнопку «Создать заявку». После совпадения рыночной цены с параметрами созданного ордера, заявка будет выполнена, и об этом придет уведомление. В портфеле проданные акции отразятся с минусовой стоимостью.

3. Чтобы закрыть короткую позицию и зафиксировать прибыль по ней, выберите в портфеле ранее проданные акции и в их разделе нажмите «Купить».

4. Заполните параметры лимитной заявки на покупку. Укажите цену, по которой желаете купить актив. Она должна быть ниже цены, по которой он был продан ранее. Также введите число лотов. Кликните на кнопку «Создать заявку». После достижения рыночной ценой указанных параметров заявка будет выполнена. Об этом придет уведомление, а на брокерский счет поступит полученная от сделки прибыль.

Как видно из инструкций, продавать и покупать акции в шорт через «Тинькофф Инвестиции» технически очень просто. Главная трудность состоит в понимании самого принципа работы коротких позиций.

Ликвидный портфель и маржин-колл

При предоставлении займа для маржинальной торговли брокер старается обезопасить себя от невыплаты долга инвестором. Страховым механизмом при этом является так называемый маржин-колл. Это уведомление от брокера о нехватке финансов на счете для покрытия суммы образовавшейся задолженности и требование внести на депозит дополнительные денежные средства или ценные бумаги. Риск невыплаты долга возникает в том случае, когда рынок начинает двигаться в противоположном ожидаемому трейдером направлении, и короткие позиции сильно уходят в минус. Если инвестор не восполнит нехватку финансов на счете, брокер имеет право принудительно выкупить ценные бумаги, находящиеся в шорте, расплатившись за них средствами со счета инвестора, или реализовать часть бумаг в инвестиционном портфеле клиента для уменьшения размера задолженности по непокрытой позиции.

Для оценки возможности клиента выплатить долг брокер определяет среди его активов ликвидный портфель. В него он включает только иностранную валюту и ценные бумаги, являющиеся на его взгляд ликвидными. Какие именно активы «Тинькофф Инвестиции» считает ликвидными, можно уточнить на сайте брокера в разделе «Перечень ликвидного имущества со ставками риска».

Опираясь на стоимость бумаг, валюты из ликвидного портфеля инвестора и ставки риска для каждого инструмента, брокер рассчитывает стоимость ликвидного портфеля, размер начальной и минимально допустимой маржи. Если общая цена ликвидного портфеля клиента становится меньше минимально допустимой маржи, срабатывает маржин-колл. Чтобы избежать принудительного закрытия позиций и связанных с ним убытков, необходимо заранее пополнять депозит, еще на этапе, когда полоса индикатора «Ликвидный портфель» в личном кабинете «Тинькофф инвестиции» подсвечивается оранжевым цветом, а цена портфеля находится в пределах между начальной и минимальной маржой. Кроме того, для избегания закрытия сделок по маржин-коллу можно самостоятельно заранее уменьшать размер необеспеченной позиции, разбавляя ее покупкой небольших лотов.

Комиссия за использование займа

При маржинальной торговле в шорт трейдер ежедневно платит комиссию за перенос открытой позиции на следующий день. Эти расходы съедают часть прибыли от сделок, а при неверном прогнозировании даже приводят к убыткам. Прежде чем начинать шортить и брать в долг у брокера, необходимо ознакомиться с тарифами на обслуживание кредитного плеча и внести эти данные в расчет потенциальной прибыли по сделке.

Если короткая позиция открывается и закрывается в течение одной торговой сессии и никуда не переносится, комиссия не взимается.

Риски торговли в шорт

Начиная шортить, инвестор должен отдавать себе отчет в том, что короткие продажи, как и любая маржинальная торговля, несут в себе очень высокие риски. Применение займов позволяет увеличить объем сделок и прибыль. Но одновременно оно повышает и размер потенциальных убытков.

Основные риски торговли в шорт:

- высокие комиссии за пользование заемными активами;

- ограниченный выбор инструментов, доступных для игры на понижение;

- величина потенциальных убытков может превышать размер возможной прибыли;

- расходы на дивиденды и налоги в случае попадания на дату отсечки по дивидендным акциям;

- принудительное закрытие и убытки по маржин-коллу.

Торговля в шорт с кредитным плечом — очень ответственное и рискованное дело. Зарабатывать на ней получится только у тех трейдеров, которые досконально изучат ее особенности, учтут все риски, правильно рассчитают затраты на обслуживание долга и точно спрогнозируют прибыль. Новичкам, желающим освоить короткие продажи, эксперты советуют открыть для этого отдельный брокерский счет на небольшую сумму и практиковаться в течение нескольких месяцев на нем, до достижения абсолютного понимания механизмов маржинальной торговли в шорт. Только после этого можно переходить к более серьезным вложениям.

Что такое шорт: как трейдеры и инвесторы зарабатывают на падении акций

Вы можете заработать на акциях, покупая их дешево и продавая дорого. Но есть и другие способы. Рассказываем, что такое короткая позиция, какие у нее плюсы и риски, какие акции можно шортить и многое другое — с примерами

Что такое шорт

Шорт (короткая позиция) — это продажа ценных бумаг, валюты или товаров, которыми трейдер не владеет на данный момент, то есть берет их в долг у брокера. По-английски этот термин звучит как short selling — «короткая продажа».

Трейдер открывает короткую позицию, надеясь заработать на падении стоимости актива, например акций. В таком случае говорят, что он «играет на понижение», или «шортит».

Допустим, вы заняли у брокера 100 акций Virgin Galactic, и брокер сразу их продал по высокой цене. Например, по $30. Через какое-то время бумаги подешевели до $15, вы купили те же 100 акций и вернули владельцу — брокеру. Разницу между ценой продажи и ценой покупки вы оставляете себе. Она и будет вашей прибылью. Условно следующей:

100*$30 — 100*$15=$3000 — $1500=$1500

Чтобы закрыть короткую позицию, нужно купить то же количество бумаг, что вы продавали.

Еще есть такое понятие, как лонг, или длинная позиция. Это покупка ценных бумаг или других активов, когда они стоят дешево, и продажа, когда они подорожают. Более подробно о разнице между длинной и короткой позициями можно почитать в другом нашем материале.

Как зарабатывают на коротких позициях: примеры из истории

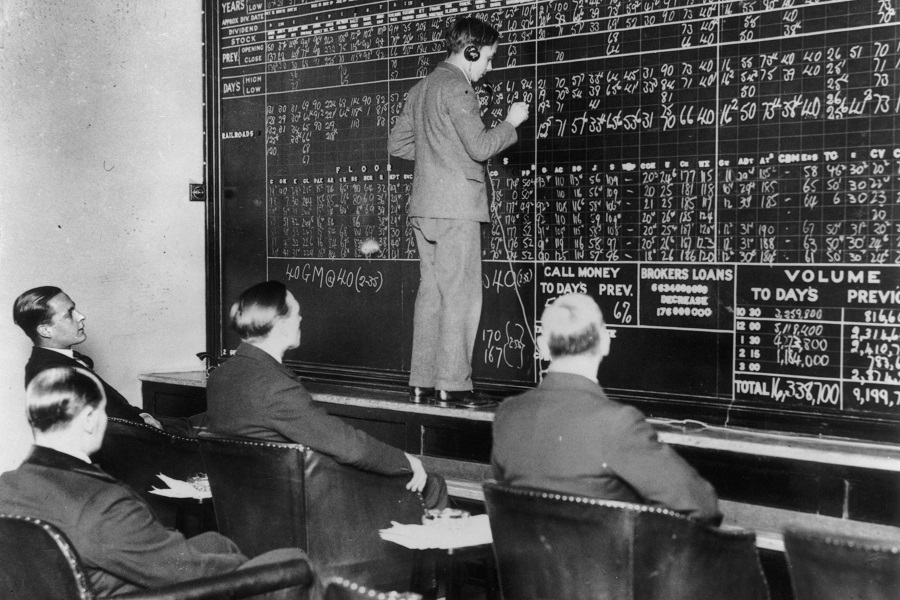

Джесси Ливермор заработал $100 млн на шортах во время краха 1929 года

Джесси Ливермор родился в семье бедных фермеров из Массачусетса, сбежал из дома с $5 в кармане и начал торговать акциями еще будучи подростком. Тогда же он заметил в движениях котировок закономерность: цена акций двигалась волнами — то вверх, то вниз, когда она только начинала расти, то поднималась какое-то время, пока ее что-либо не останавливало. Впоследствии методом наблюдений, проб и ошибок он развил свои принципы торговли и заработал миллионы на бирже, хотя столько же и терял, и получил прозвище «Великий медведь Уолл-стрит».

Пик его карьеры и состояния пришелся на биржевой крах 1929 года, который дал начало Великой депрессии. В отличие от других трейдеров Джесси заработал на кризисе $100 млн, что в переводе на сегодняшние деньги составляет около $1,5 млрд. Перед крахом, с зимы 1928 года по весну 1929 года, Ливермор «был полноценным «быком» на безудержном «бычьем» рынке», писал Ричард Смиттен в его биографии. Трейдер ждал, когда рынок подаст сигнал о том, что скоро рост сменится снижением, чтобы продать бумаги и закрыть длинные позиции.

«Опыт научил его, что всегда лучше продавать пораньше на сильном рынке, особенно когда у него было существенное количество акций на продажу», — отметил Смиттен. И в начале лета 1929 года, когда «бычий» рынок еще был в разгаре, Ливермор наконец закрыл все свои длинные позиции, а также составил список акций, которые, по его мнению, были переоценены. Он заметил, что тренд на рынке меняется, но не был уверен, что тогда было самое время действовать. Тайком от всех он начал открывать пробные короткие позиции, используя для этого около 100 брокеров. Так он проверял рынок.

Первая попытка не удалась, и трейдер потерял более $250 тыс. Но впоследствии он узнал из Чикаго, что цены на все основные биржевые товары упали до небывалых минимумов. Кроме того, он следил за рынками за пределами США, в частности в Лондоне и Париже. Тогда он во второй раз открыл пробные короткие позиции, но их тоже пришлось покрывать с убытком. И только в третий раз у него все получилось — шорты оказались прибыльными, хотя заработал Ливермор немного. После этого он стал шортить по-крупному, в то время как другие считали «игру на понижение» на «бычьем» рынке сумасшествием, отметил Смиттен.

Капитализация компаний поднималась до небывалых высот, хорошие акции торговались втридорога, в цене взлетели спекулятивные, «модные» бумаги, в частности акции высокотехнологичных радиокомпаний, а на бирже стали торговать разносчики газет, фермеры, домохозяйки, парикмахеры и другие. Лидеры рынка — акции, которые вели рынок вверх — уже не достигали новых высот и снижались. В конце октября 1929 года рынок рухнул. Ливермора обвинили в этом крахе, ему стали поступать письма, телеграммы и звонки с угрозами.

Основатель хедж-фонда Kynikos Associates Джим Чанос пожалуй, самый известный шортист в США. Почему у игроков на понижение должна быть особая психология и что нужно изучать шортисту в первую очередь — разбираем правила инвестирования Чаноса в материале РБК Pro.

Члены лондонского клуба наблюдают за котировками фондового рынка Нью-Йорка во время биржевого краха, 31 октября 1929 года (Фото: London Express / Getty Images)

Майкл Бьюрри: предвидел крах ипотечного рынка, поставил против него и заработал $800 млн

Майкл Бьюрри изучал в университете не только экономику, но и медицину. В 1993 году он получил степень по экономике. После третьего года ординатуры по неврологии в больнице Стэнфордского университета он решил бросить медицину и полностью посвятить себя инвестициям. В 2000 году он основал фонд Scion Capital благодаря небольшому наследству.

Бьюрри нашел переоцененные компании, у которых практически не было выручки и прибыли, и начал шортить их акции. В 2001 году лопнул пузырь доткомов. В итоге в первый год доходность фонда достигла 55%, в то время как индекс S&P 500 упал на 12%. В течение следующих двух лет рынок продолжил падать, но фонд Майкла принес инвесторам доходность в 16% и 50% соответственно.

Вскоре у Бьюрри появилась новая идея, когда он начал анализировать рынок субстандартного кредитования и ценные бумаги, обеспеченные ипотекой.

Субстандартный кредит — это кредит для заемщиков, у которых плохая кредитная история, поэтому они не могут взять кредит на обычных условиях.

Ипотечные облигации появились в 1980-х годах. Банки выдавали сотни ипотечных кредитов, отдавая застройщикам большие суммы. Вместе с этим кредитные организации выпускали облигации, обеспеченные этими ипотеками. В одну облигацию объединялись несколько кредитов. Банки продавали ценные бумаги и таким образом получали деньги назад — и уже могли снова ими распоряжаться: инвестировать или выдавать новые ипотечные кредиты.

Впоследствии на рынке недвижимости начался ажиотаж, доступные ипотечные кредиты приводили к росту спроса и цены, банки стали выдавать больше рискованных кредитов. На ипотечные облигации с плохим рейтингом выпускали деривативы — производные финансовые инструменты, стоимость которых зависит от базового актива или группы активов. Этими деривативами были обеспеченные долговые обязательства (CDO), которые включали в себя страховку на случай невыплат по облигациям. На них тоже выпускали деривативы, а на последние — еще одни. То есть, покупая CDO на CDO на CDO, владелец бумаги как бы получал страховку в нескольких страховых компаниях — и в случае чего получил бы от них всех страховые выплаты. И такой случай произошел в США в 2007 году: цены на рынке недвижимости стали снижаться, невозвраты по ипотекам начали расти — и система рухнула.

Майкл заметил, что на рынке недвижимости слишком много кредитов с высоким риском. В отчетах он видел, что у многих уже начались проблемы с выплатой ипотеки. Однако банковскую систему оценивали так, как будто эти ипотечные кредиты выплатят. Бьюрри понял, что долго так продолжаться не может.

Он начал предупреждать своих инвесторов об огромных рисках для системы, но те не хотели его слушать. Они начали нервничать и требовать вернуть их деньги. Но Бьюрри отказался, так как уже сделал несколько ставок против рынка с помощью деривативов. Если бы он вышел из этих позиций, то понес бы огромные убытки.

В 2007 году финансовая система начала рушится, начиная с крупных инвестбанков Bear Stearns и Lehman Brothers. А Бьюрри заработал $100 млн для себя и $700 млн для своих инвесторов. В 2008 году он закрыл Scion Capital, а теперь управляет своим капиталом через Scion Asset Management.

В 2010 году вышла книга Майкла Льюиса «Большая игра на понижение. Тайные пружины финансовой катастрофы» о предпосылках и развитии ипотечного кризиса в США, главным героем которого стал Майкл Бьюрри. А в 2015 году по этой книге вышел фильм «Игра на понижение», где Бьюрри сыграл актер Кристиан Бейл.

Взять в долг у брокера: что нужно знать

Комиссии и залог

Однако брать в долг у брокера — не бесплатно, так же как и при любом другом кредите. Брокер будет брать с вас проценты, причем начисляться они будут ежедневно, пока открыта короткая позиция. Это называется маржинальным кредитованием. Обычно в течение первого торгового дня проценты с вас не возьмут, если вы за это время закроете позицию.

Кроме того, чтобы занять бумаги, нужно достаточного размера обеспечение — маржа. Это как залог в других кредитах. При заключении сделки на вашем счете заблокируют определенную сумму, а когда вы закроете позицию, она разблокируется. Обеспечением могут быть не только рубли и иностранная валюта, но и акции.

При таком кредитовании брокер рассчитывает начальную и минимальную маржу. Начальная маржа — это начальное обеспечение для совершения сделки. Ее считают через умножение стоимости актива на ставку риска. Минимальная маржа — половина от размера начальной, это минимум, который необходим для поддержания позиции.

Кроме того, брокер считает стоимость ликвидного портфеля — вычитает из цены активов клиента его задолженность. В активы могут входить валюта и ликвидные ценные бумаги на вашем брокерском счете, однако рубли не учитываются. Подробнее о том, что такое маржинальная торговля и как она устроена, можете почитать в нашем специальном материале.

Что такое кредитное плечо и ставка риска

Есть такое понятие, как кредитное плечо — это как много ценных бумаг или денег вам может одолжить брокер под залог ваших активов. Его размер — соотношение величины собственных средств инвестора к сумме займа. Например, у инвестора есть ₽100 тыс., но он хочет купить акций на ₽500 тыс., тогда он может обратиться к брокеру за плечом 1:5.

Размер кредитного плеча зависит от ставки риска — это вероятность того, что цена актива изменится, дисконт, с которым брокер оценивает залог. Выражается она в процентах и постоянно меняется. У каждого инструмента своя ставка, и чем она меньше, тем больше может быть кредитное плечо. А чем выше волатильность инструмента, тем ставка больше. По коротким позициям это будет ставка риска шорт.

Допустим, у выдуманной компании «Телепорт» ставка риска 15%. Ее акции стоят на бирже ₽100, а один лот равен одной бумаге. Трейдер захотел зашортить десять акций «Телепорта». Для этого его обеспечение должно составлять 15% от стоимости бумаг компании:

₽100 × 10 × 15% = ₽150

Таким образом обеспечение по десяти акциям «Телепорта» будет равно ₽150. После продажи бумаг в шорт на счете у трейдера будет ₽1150 и минус десять акций «Телепорта».

Индекс NASDAQ Composite перед закрытием торгов 21 сентября 2001 года (Фото: Mario Tama / Getty Images)

Плюсы торговли в шорт

Возможность заработать на падении бумаг

Первоначальный капитал может быть небольшим

Возможность торговать в долг — больше потенциальная прибыль

Новые возможности заработать

При простой покупке и продаже бумаг вы можете получить прибыль от роста цены акций. Однако торговля в шорт дает новую возможность — заработать на падении рынка или конкретной бумаги.

Кроме того, если у вас небольшой капитал, то при торговле в шорт вы можете занять бумаги у брокера. Таким образом, потенциальная прибыль может оказаться выше, чем если бы вы торговали только на свои средства. Тем не менее она ограничена первоначальной суммой, по которой вы продали бумаги.

Хеджирование рисков с помощью шортов — как это?

Помимо этого, с помощью коротких позиций можно хеджировать риски — то есть снижать их. «Это практика удержания двух позиций одновременно, чтобы компенсировать убытки от одной позиции прибылью от другой. С помощью хеджирования трейдеры с короткой позицией могут защититься от убытков по длинной», — рассказал старший персональный брокер по международным рынкам «БКС Мир инвестиций» Тимур Баянов.

Например, если есть риск снижения цены акций, вы можете использовать короткую позицию по производным инструментам по этим бумагам, чтобы компенсировать риск. Хеджирование не обязательно предотвратит убытки, но может их уменьшить, отметил Баянов.

Минусы и риски

Потенциальные потери неограничены

Необходим доступ к маржинальной торговле

Затраты на кредитование — нужно платить брокеру проценты

Хеджирование с помощью шортов может уменьшить общую прибыль портфеля

На шортах потерять можно больше, чем на обычной покупке бумаг

Если вы купили акции, то потенциально можете потерять 100% — в том случае, если их цена опустится до нуля. Однако при торговле в шорт ваши потери не ограничены. В этом случае вы ставите на падение бумаг, но они могут и вырасти в цене, и нет предела того, насколько может подняться стоимость акции. Теоретически она может взлететь на 200%, 300% и более. Так что сделки шорт более рискованные, чем традиционная покупка и продажа акций.

Кроме того, на рынке может произойти такое явление, как шорт-сквиз — ситуация, когда цены на бумагу начали расти, и инвесторы, поставившие на ее падение, вынуждены ее выкупать. По словам аналитика инвесткомпании «Фридом Финанс» Елены Беляевой, это происходит в тех акциях, где образовался большой навес коротких позиций. Когда цена акции растет, у шортистов срабатывают стоп-лоссы — поручения брокеру закрыть позицию при достижении бумагой определенного уровня.

«Закрываются короткие позиции покупкой акций, эти покупки двигают цену еще выше, это приводит к срабатыванию стопов на более высоких уровнях у других участников и так далее. Запускается цепная реакция, которая приводит к резкому скачку цен, убыток по короткой позиции может стать довольно болезненным», — рассказала «РБК Инвестициям» Беляева.

В начале 2021 года шорт-сквиз случился в акциях сети магазинов по продаже видеоигр GameStop. Он привел к тому, что стоимость ее бумаг поднялась на сотни процентов. Многие трейдеры были вынуждены закрыть свои короткие позиции, напомнил Баянов.

Хотя шортисты, то есть те, кто ставит на падение акций, часто пользуются дурной славой, они не всегда играют лишь роль спекулянтов. Порой они даже надевают костюмы супергероев, помогая рынку сбалансировать стоимость акций. Разбираемся, почему фондовому рынку нужны короткие продажи — в материале РБК Pro.

Минусы маржинальной торговли

Для того чтобы взять бумаги в долг у брокера, нужно иметь доступ к маржинальной торговле. С 1 октября 2021 года ЦБ ввел тестирование для неквалифицированных инвесторов, в том числе по теме маржинального кредитования. Если вы его еще не прошли, у нас есть статья, как к нему подготовиться.

Заем у брокера — это дополнительные затраты, в том числе на комиссии. После того как вы откроете короткую позицию, в приложении брокера вам будут показывать уровень достаточности средств. Если их не будет хватать, нужно будет пополнить счет. Кроме того, брокер может принудительно закрыть позицию в случае сильного роста цен, так как обеспечения по сделке может уже не хватать. «В короткой позиции не получится пересидеть, даже если вы уверены, что после роста снижение все равно случится», — отметила Беляева.

Хеджирование с помощью шортов может снизить потенциальную прибыль

Затраты на хеджирование, можно сказать, двойные. Помимо уплаты процентов брокеру за заем, существуют и другие издержки — недополученная прибыль.

Например, вы купили акции за $1 тыс. Допустим, они выросли в цене до $2 тыс, тогда ваша прибыль — $1 тыс. Но представим, что параллельно вы решили открыть короткую позицию по той же бумаге на ту же сумму и поставили заявку стоп-лосс на отметке $1,5 тыс. То есть если акции вырастут до $1,5 тыс., то брокер их продаст по этой цене и позиция закроется.

В итоге стоп-лосс сработал, и вы потеряли $500. Вычитаем из заработанной $1 тыс. этот убыток и получаем итоговую прибыль в $500. То есть она оказалась на 50% меньше, чем могла бы быть без короткой позиции.

Трейдер на Нью-Йоркской фондовой бирже, 18 марта 2020 года. Тогда индекс Dow Jones упал на 1200 пунктов из-за начала пандемии COVID-19 (Фото: Spencer Platt / Getty Images)

Что еще нужно знать о шортах

Какие акции можно шортить

Открывать короткие позиции можно по ликвидным финансовым инструментам, которые можно быстро купить и продать, а разница между покупкой и продажей у них минимальна. Обычно список таких инструментов брокеры публикуют у себя на сайтах. Например, у «ВТБ Инвестиций» в него входят следующие акции:

и многие другие бумаги

Шорты и дивиденды

Как правило, при нейтральном рынке снижение котировок акций после дивидендной отсечки сопоставимо с размером дивидендных выплат за вычетом налога. Это явление называют дивидендным гэпом. Однако трейдер, открывший короткую позицию, будет должен выплатить дивиденды тому, у кого занял бумаги — брокеру.

«Брокер удерживает у шортиста размер дивидендов в полном объеме, то есть размер удержаний может оказаться больше фактического изменения цены актива», — предупредил Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ.

Кроме того, не все акции падают после отсечки, некоторые устойчивы к ней, отметила аналитик финансовой группы «Финам» Юлия Афанасьева. Правила относительно отсечки нужно смотреть в регламенте конкретного брокера. Помимо компенсации дивидендов, может случиться так, что вам придется заплатить еще и штраф, а также повышенную комиссию брокеру «за неудобства», рассказала аналитик.

По словам Потапова, в регламенте «ВТБ Капитал Инвестиции» прописано право закрыть короткие позиции клиента перед отсечкой, хотя брокер и старается минимизировать возникновение таких ситуаций.

«То есть на этом не заработаешь. Брокер может закрыть короткую позицию по акциям до отсечки именно для того, чтобы избавить себя от дополнительных денежных транзакций и объяснений с клиентами», — отметила Беляева.

Советы начинающим шортистам

Владимир Потапов: «Нужно оценивать потенциал заработка на коротких позициях с риском возможных потерь»;

Тимур Баянов: «Одна из стратегий коротких продаж состоит в том, чтобы искать акции, которые, по прогнозам, сократят или не будут выплачивать следующие запланированные дивиденды. Если дивиденд действительно сократится, цена акции может значительно упасть, что принесет хорошую прибыль по короткой позиции»;

Елена Беляева: «Опытные трейдеры строят короткие позиции на фундаментальных предпосылках. Если в какой-то компании происходит ухудшение показателей отчетности или имеет место какое-то негативное событие (судебная тяжба, проблема с выпуском анонсированного продукта, остановка производственного процесса, появление сильного конкурента или что-то подобное), то тогда они рассматривают возможность открытия короткой позиции по акциям этой компании. Короткие позиции также открываются, когда на рынке в целом происходит направленное снижение, например как после начала пандемии в феврале 2020 года».

Если вы решили попробовать открыть короткую позицию, то не забудьте подстраховаться — не берите слишком много взаймы у брокера, определите, на какие риски вы готовы пойти и сколько готовы потерять, и поставьте стоп-лоссы.

Игра на понижение на бирже

Движения фондового рынка цикличны. Это означает, что период роста сменяется неудержимым, стремительным падением. В это время инвесторы-консерваторы во избежание убытков пытаются распродать свои акции и отсидеться в кэше. Но существует категория инвесторов-спекулянтов, которые в это время спокойно увеличивают свой доход, играя на понижение. Давайте сегодня разберем, что означает игра на понижение на бирже, а также основные правила и суть заработка на примерах.

- Что означает игра на понижение на бирже,

- Правила игры на понижение,

- Оценка рисков,

- Преимущества и недостатки коротких позиций,

- Шорт и дивиденды,

- Как заработать на падении акций 2021.

Что означает игра на понижение на бирже

Игра на понижение на бирже — это вид биржевой сделки, при заключении которой инвестор предполагает заработать на снижении цены акций, взятых у брокера в долг. По факту он продает активы, которыми он не владеет. Впоследствии инвестор возвращает их брокеру, но по более низкой стоимости, оставляя разницу себе.

Простыми словами игру на понижение именуют «шорт». Производным словом этого термина является английское слово short, что в переводе значит «короткий». В разговорном рыночном сленге встречаются такие вариации: сделка шорт, короткая позиция (продажа или сделка), продажа без покрытия и другие.

В игре на понижение могут использоваться разные торговые инструменты и их производные (ценные бумаги, фьючерсы, опционы и т.д.), но главный принцип игры на понижение на бирже остается неизменным: заработок при падении котировок и убытки при росте цен.

Рассмотрим суть короткой позиции на примере.

По предположению инвестора стоимость ценных бумаг Алроса (ALRS) будет понижаться. Взяв у своего брокера в долг 150 акций Алроса (ALRS) на сумму 15000 руб. (по 100 руб. за 1 ц.б.), он продает их по текущей стоимости. В момент продажи у трейдера возникает задолженность перед брокером в размере 150 акций ALRS.

Подождав до момента снижения котировок, инвестор приобретает бумаги по 70 руб., чтобы возвратить их брокеру, оставляя себе в качестве прибыли разницу 4500 руб. (15000-10500 руб.).

Подписав договор с брокером, инвестор автоматически получает открытие короткой позиции. Если приложение или терминал не дает продать активы, то обратитесь в техническую поддержку.

Теперь, когда вы поняли, как работает процесс заработка при понижении активов на фондовой бирже.

Игра на понижение на бирже: Правила

Хотя данный процесс является интуитивно понятным, начинающему инвестору все же лучше ознакомиться с правилами открытия коротких позиций на рынке:

- Перед открытием коротких сделок должны быть закрыты долгосрочные позиции, так как по одним и тем же акциям невозможно вести одновременно короткую торговлю и лонг.

- Шортить можно не все ценные бумаги, предлагаемые на фондовом рынке. Для этой операции подойдут те, которые отвечают требованиям ФСФР. Федеральная служба определяет список, куда входят самые ликвидные акции крупнейших российских компаний: голубых фишек, первого эшелона и некоторые активы второго. Брокер имеет право выдавать в долг клиенту только акции, входящие в перечень ФСФР. Другие активы давать для таких сделок ему запрещено.

Список, какие акции можно продавать, ищите на сайте брокера. У компании Финам они находятся в разделе «Список маржинальных бумаг».

На первый взгляд — это простая и понятная процедура. Но игра на понижение для обычных трейдеров несет ощутимые риски. Ведь ни один из них не может абсолютно точно знать, куда двинуться цены. Она рекомендована только опытным инвесторам, которые сознательно идут на риск, подготовлены к возможным просадкам, а не только к получению прибыли.

- В терминале Квик можно проверить наличие открытых коротких позиций, которые отображаются со знаком минус. Если бы, например, брокер одолжил клиенту 150 акций, на балансе последнего было бы указано -150 акций.

- Инвестор для увеличения прибыли может воспользоваться кредитным плечом. Но вначале лучше вести торговлю, используя только личные средства.

- Каждый актив, разрешенный для шорта, имеет свою ставку риска. Она влияет на величину кредитного плеча. Со списком акций, доступных для осуществления короткой торговли, и соответствующими им ставками риска можно ознакомиться на сайте брокера или он предоставляется по запросу.

Комиссии

- Когда сделка открывается и закрывается за время одного торгового дня (интрадей), то брокеры не облагают ее дополнительными комиссиями.

- В случае переноса через ночь за использование взятых в долг активов берется плата. Эти проценты насчитываются в соответствии с условиями тарифа выбранного брокера. В среднем она составляет около 14% годовых от суммы займа. Эквивалент ежедневного списания составляет около 0,03835% (1/365*0,14) или 5,75 руб. (15000 руб.*0,3835%). Если сделка удерживается пару дней, комиссия составит 11,5%.

- Стоит учитывать, что при окончании торгового дня московской биржи достаточно часто рынок подымается вверх. Это связано с тем, что трейдеры, тянувшие до последнего момента, закрывают свои шорты.

- Перенесение позиции практически всегда связано с большими рисками, так как за ночь могут появиться неожиданные новости под влиянием которых возникнет утренний разрыв между сделками (гэп).

Также перед входом в сделку стоит учесть возможные риски.

Игра на понижение на бирже акций: риски

- Если инвестор приобрел акции, а их цена снижается, он может переждать период просадки. При открытом шорте необходимо либо торговать, либо закрывать позиции. Открытая сделка на протяжении 5-7 дней невыгодна, так как ежедневно будет насчитываться комиссия.

Короткая продажа рассчитана на дневной (максимум недельный) временной период во избежание потери прибыли за счет накладных расходов.

2. Отсутствие ограничений потенциальных убытков — не менее значимый фактор короткой позиции. Если спекулянт купил акции за свои средства, не используя кредитное плечо, его убытки могут составить размер сделки, то есть стоимость приобретенных акций.

Особенностью подобных сделок считается тот факт, выиграть можно только сумму, не превышающую стоимость акции. Например, если зашортить ценную бумагу, стоимость которой составляет, к примеру, 150$, то максимальная сумма, полученная трейдером при выигрыше составит 149,99$. В то время как доход приобретения и долгосрочного удержания отдельных ценных бумаг не имеет предела. Активы могут расти, могут падать. Но их рост при инвестировании на длительный период позволит заработать от 100% до 200%, возможно выше.

Но в игре на понижение в случае роста акций потенциальные убытки могут с легкостью превысить 100%, и составить 200-300% и более. Хорошо, если шортист выставил стоп-лосс.

Stop Loss — стоимость, при достижении которой осуществляется автоматическая продажа активов, что ограничивает потерю денежных средств.

Для наглядности рассмотрим акции Tesla, которые с момента падения фондового рынка в марте 2020 года выросли на более чем на 600% за 5 месяцев (с 255$ до 2297$).

Риски увеличиваются, если для покупки акций используется кредитное плечо. Такой шорт несет большие потери.

3. Усреднение убыточных позиций многими новичками приводит к сливу всего депозита. Профессиональные спекулянты редко усредняются.

Но преимущества у данного типа торговли акциями тоже есть.

Плюсы коротких позиций

Для короткой торговли характерны следующие плюсы:

- Получение быстрой прибыли;

- Возможность заработка не только при росте цены акции, но и при ее падении,

- Возможность хеджирования длинных позиций на время просадок.

Если первые 2 очевидны, то 3-е преимущество многие не используют или упускают из виду. Поэтому рассмотрим данный процесс подробнее.

Хеджирование — это инструмент торговых стратегий, позволяющий страховать риски, которые возникают на рынке. Проще говоря, это договор на будущие продажу или покупку каких-либо ценных бумаг по определенной стоимости. Цель его заключения — минимизирование рисков от динамики цен. Таким образом, инвестор знает будущую стоимость, что позволяет ему застраховать себя от неожиданного ее колебания.

В качестве примера стоит рассмотреть покупку инвестором А активов Газпрома. Эти бумаги имеют привлекательный вид при долгосрочном инвестировании, но ожидается падение стоимости при игре на короткий или средний период. Чтобы время в просадке не прошло впустую, инвестор открывается в шорт на фьючерсный контракт на активы Газпрома, что позволит хеджировать риски и дополнительно заработать.

Недостатки шорта акций

Игра на понижение имеет существенный недостаток — риски коротких позиций на порядок выше при сравнении их с долгосрочными.

Давайте сравним. Покупка бумаг на бирже сопровождается 2-мя основными рисками:

- Банкротство компании и полная потеря 100% денег. Но если активы предоставлены надежными эмитентами, это маловероятно.

- Уход цены акций ниже, чем она была при покупке. В таком случае, инвестор пережидает просадку или закрывает сделку, неся убытки. Все решения принимает он сам. Брокер не может закрыть длинную позицию клиента при отсутствии у последнего долговых обязательств. За учет ценных бумаг отвечает депозитарий — независимая организация, контролирующая процедуры сделок и передачу прав собственности на активы от одного собственника к другому. Независимо от расклада инвестор остается их собственником.

Совсем иначе состоят дела, когда идет игра на понижение на бирже, когда в использовании трейдера находятся активы, взятые в долг. Если цена пойдет вверх, а на счете клиента недостаточно средств, брокер может ему выставить предупреждение и прибегнуть к принудительному закрытию всех позиций. В такой ситуации пережидать просадку экономически не выгодно.

В связи с этим перед тем, как открыть короткую позицию даже проверяйте депозит на наличие свободных денежных средств в количестве, позволяющем пересидеть просадку.

Margin call

Кроме этого, брокер может предъявить требование трейдеру о закрытии сделки или о пополнении счета, чтобы покрыть убытки (margin call). Это может произойти, если сумма средств на счете последнего приближается к критической отметке. Ее не хватит, чтобы осуществить покупку и возврат взятых под займ активов. Инвестор должен доказать брокеру, что он имеет ту сумму, которая покроет временные потери, пополнив счет денежными средствами. Не зависимо от исхода, брокеру не грозят риски, так как он в любое время может выполнить принудительное закрытие позиций трейдера. Лучше, чтобы ситуация не доходила до «маржин колла», так как убыток будет составлять существенную часть депозита.

В связи с этим важно выбирать надежных и проверенных брокеров. Я инвестирую в акции российских компаний через БКС брокера, иностранных через Interactive Brokers и Roboforex.

Шорт и дивиденды

Дивиденды — выплата компанией части прибыли своим акционерам. Это хороший способ для инвесторов, позволяющий получить дополнительный доход на фондовом рынке не от переоценки приобретенных ценных бумаг, а от участия в сгенерированной компанией прибыли.

Для выплаты дивидендов определяют день, когда осуществляется составление реестра акционеров (отсечка). Обычно после нее цена активов идет вниз на сумму дивиденда, выплачиваемого держателям акций. Подобную ситуацию называют дивидендным гэпом. Неопытные трейдеры предполагают, что это отличный способ заработка, так как заранее известна дата составления реестра. Они думают, что открыв шорт во время дивидендной отсечки, можно получить хорошую прибыль (продать активы перед ней, а после гэпа, когда они упадут в цене, откупить назад и вернуть брокеру).

Такая торговля сопровождается большими рисками. Дело в том, что инвестор, у которого брокер взял в долг дивидендные бумаги, не сможет получить дивиденды, так как его активы проданы. Для устранения этой несправедливости брокер удерживает со счета шортиста денежные средства, сумма которых равна размеру дивидендов, для первоначального держателя акций. Данная ситуация показывает, что перед начислением дивидендов не стоит открывать короткую продажу акций. Хоть и возможен заработок на их падении (если курс упадет больше, чем на размер дивидендов), но в реальности шортист в 90% случаев закрывает позицию с убытком.

Как заработать на падении акций 2021

Чтобы заработать на падении акций единственным и главным требованием является адекватный анализ рынка. Для открытия позиции на продажу должен быть сигнал к продаже, полученный на основании технического анализа на коротком таймфрейме (до Н4), желательно подтвержденный 4-х часовым или дневным графиком. Для тех, кто придерживается фундаментального анализа акций, важно своевременно оценить предстоящие новости.

Если акции поведут себя не так, как прогнозируется, шортист уйдет в убыток, поэтому установка Stop Loss обязательна.

Я ставлю на понижение акций не часто, и основным паттерном для открытия сделки является свеча «Молот«. Вернемся к графику акций Tesla.

В 1-ом случае заработок превысил 4500 пунктов пересидев выходные, во 2-ом варианте профит в течение недели составил 8300 пунктов, 3-ий вариант принес 4500 пунк. прибыли за 1 день.

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

В заключении хочу отметить, что игра на понижение на бирже акций вполне реальный способ заработка и многие знакомые хорошо зарабатывают на этом. Однако перед каждой сделкой важно оценивать потенциальное соотношение риска к прибыли и ставить ограничивающие ордера.

Источник https://beststocks.ru/journal/kak-shortit-v-tinkoff/

Источник https://quote.rbc.ru/news/article/61e19e8a9a7947b3a0e6b516

Источник https://livetouring.org/igra-na-ponizhenie-na-birzhe/