Как купить американские акции

Современный финансовый мир не стоит на месте. Если совсем недавно не у всех была возможность торговать на отечественном фондовом рынке из-за высоких требований к минимальному размеру счёта, то сейчас и инвесторы с небольшими капиталами уже требуют доступа на иностранные торговые площадки. Причины могут быть самые разные: кто-то недоволен уровнем защиты своих прав, кому-то нужна диверсификация вложений, а кому-то просто интересно торговать за границей. В большинстве случаев, когда говорят об иностранном фондовом рынке, подразумевают США. Намного реже — другие площадки, например, Гонконг или Лондон.

Какими бы ни были причины выхода на иностранный фондовый рынок (в этой статье — рынок США, если не оговорено иное), нужно понимать, что, покупая иностранные акции, вам придётся считаться с законами государства, где зарегистрирован эмитент или осуществляются торги. Если учесть напряжённые отношения между Россией и США, то при выходе на американский фондовый рынок нужно быть особенно осторожным. Что бы ни говорили инвестиционные и финансовые консультанты о преимуществах рынка США, всегда нужно помнить, что в силу сложной геополитической обстановки вам могут закрыть туда доступ раз и навсегда просто потому, что вы гражданин не той страны. При этом вам даже могут не позволить вывести свои деньги на российский счёт. Подобные прецеденты уже были.

Если вас не остановит риск блокировки средств на счетах иностранного брокера, то такие мелочи, как исчисление налога на дивиденды, полученные в валюте, вряд ли заставят вас передумать выходить на иностранные рынки.

Теперь перейдём непосредственно к тому, как купить акции американских компаний. Вариантов несколько. Можно открыть счёт непосредственно у американского брокера. Некоторые из них предоставляют русскоязычную поддержку, знание иностранного языка необязательно. При этом нужно понимать, что в случае каких-либо разногласий с брокером вам придётся отстаивать свои права в американском суде.

Также есть варианты, когда можно оставаться в российской юрисдикции (полностью или частично).

Покупка акций на Санкт-Петербургской бирже

Самый простой способ — получить доступ к Санкт-Петербургской бирже, на которой торгуются акции иностранных компаний. Для этого нужно открыть счёт у брокера, который предоставляет такой доступ.

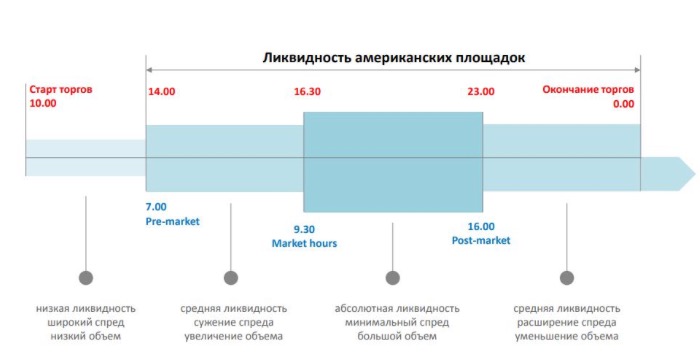

Сейчас на бирже около тысячи выпусков акций и около пятидесяти выпусков облигаций. Торги осуществляются с 10.00 до 0.00 по московскому времени, при этом наилучшая ликвидность — с 16.30 до 23.00, т.к. в это время открыта торговая сессия в США.

Изображение из презентации Санкт-Петербургской биржи (http://investcab.ru/ru/about/Pro_rynok_na_SPb.pdf)

Используя механизм управления ликвидностью, биржа может исполнить заявку клиента по наилучшей цене. В момент выставления заявки торговая система проверяет, где её можно удовлетворить — на домашнем рынке, заключив сделку с локальным участником, или на рынке США. Если лучшее предложение — за рубежом, то заявка выводится в США от имени клирингового центра биржи, где и проходит сделка.

Важной особенностью Санкт-Петербургской биржи является то, что вы покупаете именно акцию, которая даёт вам соответствующие права, а не производный финансовый инструмент, вроде CFD или фьючерса.

«Дочки» российских брокеров

Начинающему инвестору Санкт-Петербургская биржа предоставляет обширные возможности для инвестирования на рынке США. Но при этом её возможности ограничены. Конечно, выбор более чем из тысячи эмитентов сложно назвать ограничением, в то время как в России торгуются всего около трёхсот, причём хорошая ликвидность присутствует менее чем у ста. Тем не менее листинг на американских биржах имеют несколько тысяч компаний. Помимо этого, рынок фьючерсов и опционов в США намного более развитый, чем в России, это касается как перечня торгуемых инструментов, так и ликвидности.

Вряд ли эти возможности понадобятся рядовому инвестору с небольшим капиталом, но для опытного — могут представлять интерес. «Открытие Брокер» предоставляет прямой доступ к иностранным торговым площадкам, причём не только американским. Обычно российские брокеры организуют это через свои иностранные дочерние организации. В большинстве случаев для этого необходимо иметь статус квалифицированного инвестора.

Однако поскольку договор на обслуживание на иностранных торговых площадках вы будете заключать с дочерней организацией (пусть и в российском офисе), то и претензии придётся предъявлять ей же — в иностранном суде. Конечно, вряд ли российский брокер в случае конфликта пойдёт на репутационный риск и в сложной ситуации умоет руки, отправив вас разбираться в иностранный суд, и вполне вероятно, что спор будет решаться во внесудебном порядке в России. Но этот нюанс надо учитывать.

ETF на индексы от компании FinEx

Необязательно преодолевать сложности, связанные с выбором конкретных иностранных акций для своего портфеля или получением статуса квалифицированного инвестора. Также необязательно подбирать брокера, который предоставляет доступ на Санкт-Петербургскую биржу. Имея доступ к Московской бирже, вы можете сразу приобрести портфель ценных бумаг, купив ETF на тот или иной индекс.

В России компания FinEx организовала на бирже листинг 14 ETF. В рамках данной статьи мы говорим об американских акциях, поэтому упомяну два фонда: FXUS и FXIT.

Фонд FXUS состоит более чем из шестисот эмитентов, которые покрывают 85% фондового рынка США. Особенностью любого ETF является то, что он копирует какой-либо индекс. В данном случае копируется индекс компаний большой и средней капитилазации Solactive GBS United States Large & Mid Cap Index NTR .

FXIT включает в себя более восьмидесяти компаний из сектора высоких технологий. Основой для данного фонда является Solactive US Large & Mid Cap Technology Index NTR .

ETF от FinEx отличаются низкими комиссиями. Например, в упомянутых FXIT и FXUS расходы на управление не превышают 0,9%.

При работе с паями фондов от FinEx надо учитывать один нюанс. Формально эти ценные бумаги являются акциями иностранного эмитента, поэтому если вы попадаете под ограничения владения иностранными бумагами, то эти ETF не подойдут.

Фьючерсы на американские индексы акций

Если по какой-то причине вы предпочитаете срочный рынок фондовому, то Московская биржа может предложить вам фьючерс US500. Поскольку в названии фьючерса присутствует «500», то может показаться, что это срочный контракт на популярный индекс S&P 500. Однако это не так. В спецификации фьючерса написано, что базовым активом является Solactive US Large Cap Index (PR) , в состав которого сейчас входят 494 американские компании. Гарантийное обеспечение под открытие позиции составляет примерно 13 тыс. руб. на один контракт.

Читайте продолжение темы покупки американких акций в нашей следующей статье.

Обзор: как купить акции американских компаний из России

Идея о том, чтобы стать владельцем акций условного Google или Facebook звучит довольно заманчиво. Но как это сделать? Я собрала в одном топике несколько способов сделать это и расписала плюсы и минусы. Поехали!

Способ #1: Открыть счет у зарубежного брокера

Несмотря на различия законодательства в разных странах, когда дело касается торговли на бирже, всегда есть ряд общих моментов. Один из главных – частному лицу нельзя просто так взять и купить акции или фьючерсы. По его поручению инвестиционные операции должен осуществлять лицензированный посредник – брокерская компания.

Это значит, что для торговли на бирже в определенной стране вам понадобится брокерский аккаунт в компании из этой страны. Например, в случае США и американских акций – нужно либо открыть счет у местного брокера, либо у какого-то иностранного, который может предоставить доступ к нужному рынку.

В принципе, не существует запретов на открытие счетов нерезидентами, однако процесс может занимать время и требовать подготовки документов. Каждый брокер может запрашивать разные пакеты бумаг, кому-то достаточно электронных копий, где-то нужно досылать оригиналы, включая информацию о визе и т.п.

Существует ряд глобальных брокеров, которые предоставляют доступ к международным рынкам, среди самых известных: Fidelity, E*TRADE, Charles Schwab и Interactive Brokers (список есть в этой статье на Investopedia).

Вот примерный список документов, которые требуют эти компании для покупки американских акций:

- Номер социального страхования (SSN) или ID-номер неамериканского гражданина;

- Название/имя, адрес и телефон вашего работодателя;

- Номер счета в банке или у стороннего брокера для финансирования, а также маршрутный номер для чековых депозитов.

Из минусов этого способа: вам придется разбираться с налогообложением. Ваш условный американский брокер не будет налоговым агентом для вас в России, так что необходимо будет заполнить декларацию о доходах.

Есть свои тонкости с расчетом налогов: существует соглашение об избежании двойного налогообложения между США и Россией. Согласно ему в США с вашей прибыли при инвестициях будет удержан налог в 10%. Но поскольку в России ставка налога составляет 13%, то нужно будет доплатить 3% разницы.

Способ #2: Покупка акций международных компаний на зарубежных биржах

Суть этого способа в том, что акций тех же американских компаний торгуются далеко не только на биржах в США. Как, к слову, и акции «Яндекса» можно купить не только на Московской бирже, но и на Nasdaq.

В частности, это значит, что вам может хватить и счета в российской брокерской компании. Например, на Санкт-Петербургской фондовой бирже торгуются акции нескольких десятков американских компаний, включая Apple, Google, Facebook и другие. Подробности и условия торговли описаны здесь.

Что удобно – здесь российский брокер будет вашим налоговым агентом, то есть сам посчитает и заплатит налоги с доходов от инвестиций.

Способ #3: Инвестиции через российских брокеров на зарубежных биржах

Большинство крупных российских брокеров (и банков, у которых есть брокерские подразделения), предоставляют и доступ к торговле на зарубежных биржах. Процесс выглядит похоже на торговлю на российских площадках: брокер также берет комиссию, рассчитывает налоги и т.п.

Проблема здесь в том, что для получения доступа на зарубежные рынки нужно иметь статус квалифицированного инвестора.

Если вы хотите получить статус квалифицированного инвестора, вам нужно соответствовать одному из следующих требований:

- Стоимость ваших активов или стоимость ваших ценных бумаг и средств на счетах в банках составляет минимум 6 млн. рублей.

- Вы имеете опыт работы в российской или иностранной фирме, которая совершала сделки с ценными бумагами и имела статус квалифицированного инвестора не менее двух лет.

- У вас есть опыт совершения сделок на бирже в течение 4 кварталов, в среднем не реже десяти раз за квартал и не менее одной сделки в месяц. Совокупный объем сделок должен быть не менее 6 млн. рублей.

- У вас есть экономическое образование или квалификационный аттестат.

Способ #4: Покупка ETF

Покупать можно не только акции, но и так называемые Exchange-Traded Funds (ETF). Это финансовые инструменты, которые созданы специальными индексными фондами. Их суть в том, что это набор акций, которые входят в определенный индекс. Например ETF с тикером SPY повторяет по составу индекс S&P500.

Интересный момент в том, что состав ETF повторяет состав индекса вплоть до пропорций ценных бумаг внутри него.

Это удобно тем, что вложения в сам индекс S&P500 будут стоить значительно дороже – чтобы самостоятельно купить все бумаги, входящие в него, в нужных пропорциях, понадобятся сотни и миллионы долларов. В то же время стоимость ETF не превышает трех сотен долларов:

Купить ETF можно через российских брокеров, для этого понадобится открыть счет и установить торговый терминал.

Заключение: нужно поторопиться

Свежая новость об активности Центробанка России говорит о том, что ведомство выступает против доступа непрофессиональных инвесторов к акциям Apple, Google и других иностранных компаний. По данным журналистов, полным ходом идут консультации по результатам которых на инвестиции в иностранные бумаги могут ввести ограничения.

Поэтому если вы хотели попробовать свои силы в инвестициях в глобальные компании или просто хотите купить себе кусочек условного Apple – есть смысл поторопиться.

Дивиденды американских компаний и как часто выплачиваются

В США компании редко идут на отмену выплат дивидендов, чтобы не снижать привлекательность доходных ценных бумаг. Но для избежания риска неудачного инвестирования в иностранные акции важно предварительно изучить их нюансы, рейтинг наиболее надежных эмитентов с самыми большими дивидендами по акциям США, а также процедуру приобретения активов.

Особенности дивидендов американских компаний

Покупка акций иностранных предприятий обусловлена рядом тонкостей.

Периодичность дивидендных выплат

Компании США и других стран мира предпочитают проводить расчеты с акционерами на ежеквартальной основе. Отечественные эмитенты склонны к платежам с периодичностью раз в год и полгода. Хотя для обоих предусмотрена возможность распределения прибыли раз в три или шесть месяцев и год. Бывают случаи, когда ценные бумаги не придерживаются квартального плана выплаты. Компании с намерениями последовательного распределения доходов среди держателей отдают дивиденды ежемесячно.

Изменение курса акций

Фондовый рынок США по сравнению с отечественным более логичен. При получении зарубежным эмитентом чистой прибыли выше ожиданий аналитиков цена его акций часто вырастает. На рынке РФ подобное увеличение практически не отражается на курсе ценных бумаг, особенно недорогих — второго и третьего эшелонов.

Менее ликвидные акции иностранных организаций регламентируются теми же стандартами, что и голубые фишки, несмотря на некоторые особенности в их торговле.

Налогообложение

Дивиденды американских компаний облагаются налогом по ставке 13 % для граждан РФ, осуществляющих куплю-продажу акций через отечественного брокера. В этом случае для ценных бумаг российских и зарубежных эмитентов процент одинаковый. Вместе с тем законодательством США разрешено удерживать 30 % от суммы начисленных выплат. Для снижения налоговой ставки до 13 % инвестору необходимо подтвердить собственный статус нерезидента Соединенных Штатов Америки подписанной формой W-8BEN. В этом случае 10 % уходит в бюджетный фонд США, а 3 % — РФ.

Валюта

Дивидендные активы США размещаются в национальной денежной единице. Поэтому инвестируемые средства предварительно переводятся из рублей в доллары. При продаже ценных бумаг ситуация выглядит иначе — сделка проходит в долларах с последующей конвертацией в рубли. Нередко рабочая неделя на валютном рынке открывается падением отечественной валюты, поэтому конвертацию лучше проводить ближе к середине или окончанию недельной сессии, когда рубль успевает отыграть позиции.

Что такое американский календарь дивидендов и где его посмотреть?

С помощью дивидендного календаря США можно узнать информацию о размере, процентной доходности, датах отсечки и реестра, а также периоде, за которой инвесторы получат вознаграждение.

Он помогает держателю составить прогноз зачисления выплаты на счет, чтобы заранее отобрать ценные бумаги под ожидаемые денежные средства.

Кроме этого, в соответствии с календарем принимается решение о покупке дивидендного актива. В этом случае важно учитывать следующие даты:

- Объявления. В нее оглашаются доходность, даты регистрации и выплаты.

- Закрытия реестра. Сведения об акционерах содержатся в списке, согласно которому производится распределение прибыли. Дивиденды иностранных компаний выплачивают инвесторам, числящимся в нем к определенному числу, называемому датой закрытия реестра.

- Отсечки. Торги на биржах проходят в режиме Т + 2. То есть расчеты по приобретенной сегодня акции пройдут лишь на второй рабочий день (выходные и праздничные дни не учитываются) и только тогда инвестор станет владельцем ценной бумаги. Поэтому дата отсечки — последний день для использования возможности вступить в ряды акционеров ради получения дивидендного дохода.

- Выплаты. В этот день компания перечисляет объявленное вознаграждение собственникам, владеющим активами до указанной даты.

Пример. Фирма планирует распределить прибыль за 2019 год между акционерами. Дата закрытия реестра выпадает на 10 октября 2020 года — субботу. Для записи в список держателей инвестор приобретает ценные бумаги не позднее 8 октября 2020 года — четверг:

- 10 октября – суббота, нерабочий день;

- 9 октября – пятница, первый рабочий день с даты закрытия реестра;

- 8 октября – четверг, второй день с даты закрытия реестра.

Дивидендный календарь размещается на биржах и позволяет использовать фильтр по отдельным категориям: стране местонахождения эмитента, сектору инвестирования и экс-дивидендной дате. Напрямую из него доступен переход на официальные сайты компаний.

Иностранные компании с выплатой дивидендов по акциям

| Компания | Тикер | Дивидендная доходность |

| CenturyLink | CTL | 13,2 % |

| L Brands | LB | 8,3 % |

| Kimco Realty | KIM | 7,2 % |

| Iron Mountain | IRM | 7,2 % |

| Invesco | IVZ | 7,1 % |

| Seagate | STX | 6,8 % |

| Macerich | MAC | 6,7 % |

Среди иностранных компаний выделяются и те, в которых стабильно выплачиваются дивиденды — более 20 лет подряд. Такие компании называются дивидендными аристократами или королями, в зависимости от длительности повышения выплат.

| Компания | Сектор | Дивидендная доходность |

| AT&T | оператор связи | 6,9 % |

| Chevron | добыча нефти | 5,4 % |

| Nucor | производство стали | 3,7 % |

| Coca-cola | продукты питания | 3,4 % |

| Emerson Electric | измерительное оборудование | 3,2 % |

| Target | сеть гипермаркетов | 2,3 % |

Прежде чем приобрести иностранные акции с высокими дивидендами, нужно предварительно уделить внимание нескольким важным моментам:

- дивидендной политике и отчетности интересующего эмитента;

- истории прошлых выплат компании;

- прибыльности бизнеса;

- долговой нагрузке;

- аналитике и новостям в сфере финансов;

- дивидендному выходу (приемлемое значение 40-70 %);

- списку иностранных компаний, которые платят дивиденды чаще всех;

- рыночному тренду.

Информация по текущей цене акций и их доходности размещается на сайте компании в разделе для акционеров.

Аналитическая информация по акциям зарубежных компаний с дивидендами, экономическая отчетность, коэффициенты и прогнозы размещаются на иностранных ресурсах. Российские СМИ публикуют лишь краткий обзор важных цифр без освещения подробностей.

Как приобрести дивидендные акции США?

Иностранные активы торгуются на биржах NYSE и Nasdaq, в России на Санкт-Петербургской бирже.

Процедура приобретения дивидендных акций США российским инвестором включает несколько этапов:

- Выбор брокера. Для обеспечения наибольшей защиты вложений заключают договор с посредником, зарегистрированным на территории США. Это свидетельствует о его подчинении местному законодательству. Если найти подобного брокера затруднительно, в России финансовые услуги оказывает инвестиционная компания ФридомФинанс и ряд менее известных.

- Регистрация и открытие счета. При заполнении анкеты на открытие брокерского счета особое внимание уделяется правильности внесения информации о паспортных данных, адресе проживания, а также о том, какой источник денежных средств у инвестора и его годовой доход.

- Перевод денег на счет. Процедура перечисления денег отличается в зависимости от выбранного брокера. Реквизиты размещаются в его личном кабинете или уточняются по указанным контактам. За услугу взимается комиссия.

- Выбор акций. Для покупки отбираются бумаги дивидендных компаний с положительной репутацией на рынке, портфельные инвестиции, а также небольших, но перспективных стартапов. Выбор зависит от стратегии вложений.

- Уведомление ИФНС. С 01 января 2020 года резиденты РФ, открывающие брокерский счет за границей, обязаны в течение месяца известить об этом налоговую инспекцию.

Физическое и юридическое лицо вправе получить статус квалифицированного инвестора. Он позволяет участнику биржевых торгов совершать более широкий спектр операций на рынке ценных бумаг.

Инвестор самостоятельно заполняет налоговую декларацию физических лиц формы 3-НДФЛ из расчета полученной прибыли. Срок ее подачи — до 30 апреля следующего года, внесение налогового взноса — до 15 июля.

Расчет дивидендов по американским акциям

Решение о выплате и ее размере принимается эмитентом с учетом ряда факторов:

- уровня чистой прибыли;

- потребности в развитии бизнеса;

- баланса интересов акционеров и компании;

- внешних и внутренних рисков.

Точный объем будущих выплат предсказать невозможно, но общий принцип расчета отражен в дивидендной политике каждой организации.

После получения финансовых отчетов подсчитывается доходность — отношение размера дивидендов на одну акцию к ее стоимости.

Дивидендная доходность = (дивиденды за год на акцию / цена акции) * 100 %

Пример. Компания 10 сентября 2020 года выплатила дивиденды в размере $ 12. Цена акции в этот день составила $ 214. Получаем доходность 12 / 214 * 100 = 5,6 %.

Срок поступления процентов по иностранным акциям порой достигает нескольких месяцев. Затянутость процедуры обусловлена большим числом участников сделки.

В США компании редко отменяют выплаты. Подробный анализ иностранных дивидендных акций и правильная стратегия инвестирования способны обеспечить хороший пассивный доход с наименьшим риском вложений. Самые дивидендные акции США входят в список эмитентов-аристократов и торгуются на бирже NYSE. Поиск и отбор ценных бумаг для портфеля можно поручить посреднику или осуществить самостоятельно.

Источник https://journal.open-broker.ru/investments/kak-kupit-amerikanskie-akcii/

Источник https://habr.com/ru/post/459582/

Источник https://a2-finance.com/ru/posts/dividendy-amerikanskih-kompanii