Торговля в шорт в Тинькофф Инвестиции

Большинство инвесторов, особенно начинающих, предпочитают играть на повышение, исполняя тем самым роль быка, т.е. они играют в лонг. Эта сделка более понятна, чем шорт. Это — игра на понижение. Шортить довольно рискованно, поэтому начинающим инвесторам не рекомендуется совершать подобные сделки. Однако если разобраться в этом механизме, то можно получить доступ к потенциально высокодоходным сделкам. О том, как встать в шорт в «Тинькофф Инвестиции» и как он работает, вы узнаете из этой статьи.

Краткое содержание статьи

Что такое шорт?

Зарабатывать можно не только на перспективных акциях, которые в будущем вырастут в цене. Вся прелесть биржевой торговли заключается в том, что можно получать прибыль даже на плохих активах. Секрет в том, чтобы продавать ценные бумаги, которых у вас еще нет. Как это сделать?

Рассмотрим, как шортить на наглядном примере. Предположим, вы рассчитываете, что акции компании «Рога и копыта» должны существенно «просесть». Вам не нужно их покупать. Действительно, какой в этом смысл, если вы считаете, что они упадут в цене?! По идее их надо продавать, но как это сделать, если ценных бумаг у вас нет? Для этого и существует короткая позиция. Т.е., чтобы заработать на ожидаемом падении цены акций «Рога и копыта», вам нужно их зашортить.

Справка. Для этой сделки существует несколько обозначений: короткая позиция, игра на понижение, непокрытая продажа.

Чтобы разобраться, как конкретно это работает, продолжим рассмотрение примера. Для открытия короткой позиции потребуется:

- продать акции, которых у вас нет, нажав в личном кабинет кнопку «продать»;

- автоматически получить от брокера акции в кредит, которые вы в дальнейшем обязаны будете ему вернуть.

Дальше возможны варианты:

- Цена действительно снизилась, как вы того и ожидали. Вы откупаете эти акции и закрываете позицию. Разницу кладете себе в карман.

- Цена выросла. Тогда вы все равно должны будете купить акции по более высокой цене, чем вам предоставил их брокер. В этом случае вы фиксируете убыток.

Тарифы и комиссии за использование кредитного плеча

Открытие позиции шорт предполагает работу с кредитными средствами брокера, т.е. с плечом. Это сопровождается комиссией брокера за использование заемных средств. Она снимается за каждый день предоставления займа. В идеале при работе с короткой позицией ее необходимо закрыть в тот же день, тогда брокер не спишет вознаграждение. Соответственно, чем дольше вы ее не закрываете, тем больше потеряете на комиссии. Сколько стоит пользование кредитными деньгами в Тинькофф? Точные условия комиссионного вознаграждения зависит от конкретного брокера и прописываются в тарифных планах. Например, стоимость использования кредитного плеча в Тинькофф:

| Сумма непокрытых позиций | Плата за использование плеча в сутки |

| До 50 000 ₽ | 25 ₽ |

| До 100 000 ₽ | 45 ₽ |

| До 200 000 ₽ | 85 ₽ |

| До 300 000 ₽ | 115 ₽ |

| До 500 000 ₽ | 185 ₽ |

| До 1 млн. руб. | 365 ₽ |

| До 2 млн. руб. | 700 ₽ |

| До 5 млн. руб. | 1700 ₽ |

| Больше 5 млн. руб. | 0,033% от суммы непокрытых позиций |

Комиссия при совершении операций с использованием кредитного плеча дополняется стандартной комиссией брокера за сделку. Поэтому при подобной операции трейдер платит дважды.

Как включить маржинальную торговлю в личном кабинете?

Чтобы начать торговать, необходимо открыть индивидуальный инвестиционный или брокерский счет в «Тинькофф Инвестиции». Для этого подойдут только тарифные планы «Трейдер» и «Премиум». На тарифе Инвестор подобные сделки не предусмотрены.

Для подключения маржинальной торговли выполните следующие шаги:

- Зайдите в личный кабинет на сайте tinkoff, введя номер телефона, СМС-код и пароль.

- Перейдите на вкладку «Портфель»-Ещё» -> О счете».

- Пролистните страницу вниз и найдите строку «Маржинальная торговля», перетащите ползунок вправо, чтобы активировать услугу.

Подключить маржинальную торговлю можно также непосредственно из веб-терминала Тинькофф Инвестиции.

Размер кредитного плеча будет рассчитываться отдельно для каждой ценной бумаги.

Какие акции доступны для шорта?

Для торговли в шорт доступны только ликвидные акции. Это такие ценные бумаги, которые эмитируют преимущественно наиболее крупные компании. Еще одно их отличие – вам не составит труда продать их в любой момент. Например, это акции Сбербанка, или Apple. Всегда найдутся желающие их купить. Брокеры не разрешают торговлю неликвидными бумагами, ограничивая риски трейдера, а тем самым и собственные.

Как на этом заработать?

Короткая позиция при грамотном ее использовании позволяет получить высокий доход. Здесь действует золотое правило экономики – чем выше риск, тем выше доход. Кроме того, прибыль можно получить за короткий промежуток времени.

Медведь, или игрок на понижение, зарабатывает на быстром падении цены акции. Просчитать такое развитие событий могут в основном только опытные трейдеры.

Чтобы повысить шансы на выигрыш, инвестор должен получить надежный сигнал, который будет свидетельствовать об окончании роста акций. Проще всего это отследить на графиках. Для этого трейдеры анализируют специфические фигуры, которые могут сигнализировать об изменении тренда.

Чтобы их разглядеть, необходимо провести технический анализ рынка. Благо большинство брокеров в своих приложениях бесплатно предоставляют их трейдерам.

В чем подвох?

Сделка шорт менее понятна инвесторам, чем традиционный лонг. А главное правило игры на фондовой биржи – не делать то, в чем не разбираешься. Поэтому главная ошибка начинающих инвесторов – попытка шортить при непонимании сути этого инструмента.

Следует учитывать, что при игре в шорт используются заемные средства. А это всегда сопряжено с определенным уровнем риска. Ведь трейдеру придется возвращать взятые в долг акции в любом случае: пойдет рынок вверх или вниз. Ведь если они будут дорожать, то инвестор должен будет не только выкупить их по более высокой цене, но и заплатить комиссию за каждый день пользования кредитными средствами. Наиболее отчаянные трейдеры долгое время наблюдают, как акции растут в цене, ожидая изменения тренда. Но цена продолжает расти, Тем самым они могут поставить себя в безвыходное положение.

Сделки шорт имеют двойной риск. Во-первых, рынки устроены так, что акции в долгосрочном диапазоне растут. Поэтому иногда играть в шорт означает двигаться против движения. Поэтому быки, играющие на повышение, чисто логически находятся в более выигрышной ситуации. Ведь даже при самом неблагоприятном стечении обстоятельств цена не опустится ниже нуля. Однако игра в шорт может сделать инвестора банкротом. Ведь акция может вырасти на сотни процентов.

Потому короткие позиции и называются так: ведь чем раньше трейдер их закроет – тем лучше.

Следует обязательно учитывать, что кредит, предоставленный брокером, не является бесплатным. Поэтому перед открытием короткой позиции следует внимательно изучить тарифный план брокера и особенно -пункт с процентной ставкой для операций шорт.

Таким образом, шорт всегда означает повышенный риск для трейдера.

Как открыть короткую позицию?

Для открытия шорта необходимо воспользоваться следующей пошаговой инструкцией:

1. Откройте приложение Тинькофф Инвестиции.

2. Выберите нужный актив.

3. Кликните «продать».

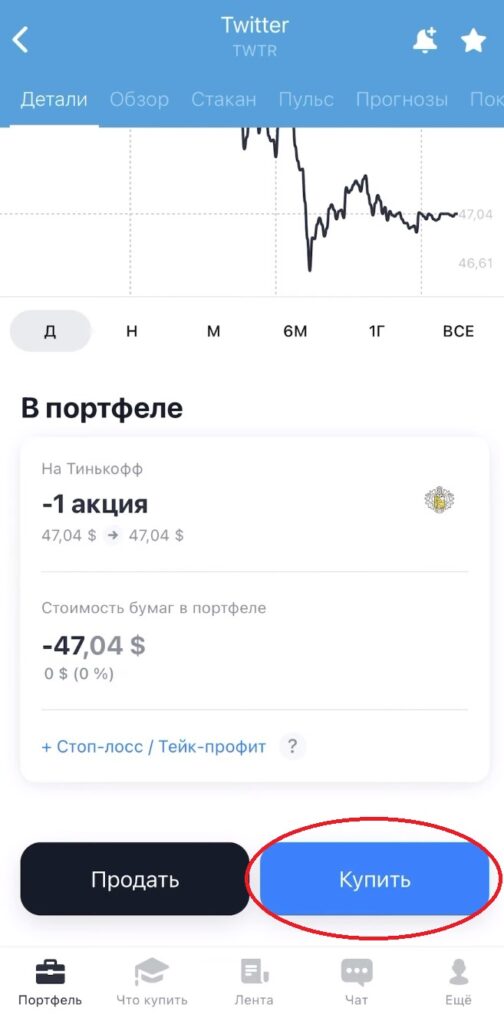

После этого в личном кабинете у вас появится позиция со знаком минус. Это означает, что вы реализовали бумаги, которые брокер дал вам в кредит.

Если вы используете для торговли веб-терминал, то последовательность ваших действий будет выглядеть так:

1. Откройте опцию «Заявка».

2. Кликните «продать». Для этого используется красная кнопка.

После этого откройте вкладку «Маржинальная торговля» или «Портфель» и вы убедитесь, что эта сделка отразилась со знаком минус.

Как выйти из шорта?

Чтобы выйти из трейдинга в шорт, нужно закрыть короткую позицию. Для этого нужно купить акции и вернуть их брокеру.

Чтобы лучше понять суть этой операции, посмотрите видео.

Таким образом, игра в шорт рекомендуется только для тех трейдеров, которые детально разбираются в ее сути. Кроме того, ставить на шорт нужно только в том случае, когда вы твердо уверены, что выбранные вами акции упадут в цене. Ведь в противном случае вы можете существенно проиграть.

● Образование: высшее, менеджер по инвестициям.

● Закончила курсы «Финансовый анализ» МГТУ им. Баумана, «Финансовые рынки и институты» ГУ ВШЭ, курс «Финансовая грамотность» СПбГУ.

●Занимает руководящую должность в одном из крупнейших банков РФ.

●Эксперт по личным финансам, финансовым рынкам, инвестициям

Связаться с автором s.ivanova@misterrich.ru

Шорт в Тинькофф инвестиции — что это такое, как пользоваться, в чем подвох?

Маржинальная торговля или по-другому торговля с плечом — это заключение на бирже сделок на деньги, которых у вас нет или их не хватает. Поэтому приходится брать кредит у брокера под залог уже имеющихся активов. Шорт — это расчет на то, что цена акции понизится и можно будет на этом заработать. Вы покупаете активы в долг и должны их вернуть. Если вы провели сделку выгодно, то забираете себе прибыль за минусом комиссий брокеру. В противном случае вы несете убытки.

Тарифы и комиссии

При осуществлении маржинальной торговли в Тинькофф Инвестиции с вас будут сниматься два вида комиссий. Во-первых, это обычные платежи за любую сделку, согласно вашего тарифа. Подробнее смотрите в таблице ниже.

Во-вторых, платеж за непокрытую позицию, то есть за минусовую стоимость активов на вашем счете. Если вы открываете и закрываете шорт в течение дня — это бесплатно и взимается только стандартная комиссия за совершение сделок. Для остальных случаев установлены следующие тарифы.

Списание комиссии в Тинькофф Инвестиции идет отдельной позицией.

Списание комиссии за непокрытую позицию

Как включить маржинальную торговлю в приложении Тинькофф

Центральный Банк России дал рекомендацию пользоваться торговлей с кредитным плечом только квалифицированным инвесторам. Но в Тинькофф Инвестиции такая возможность есть для любого участника, имеющего брокерский или индивидуальный инвестиционный счет (ИИС).

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь👈 и безопасно обучайтесь уже сегодня!

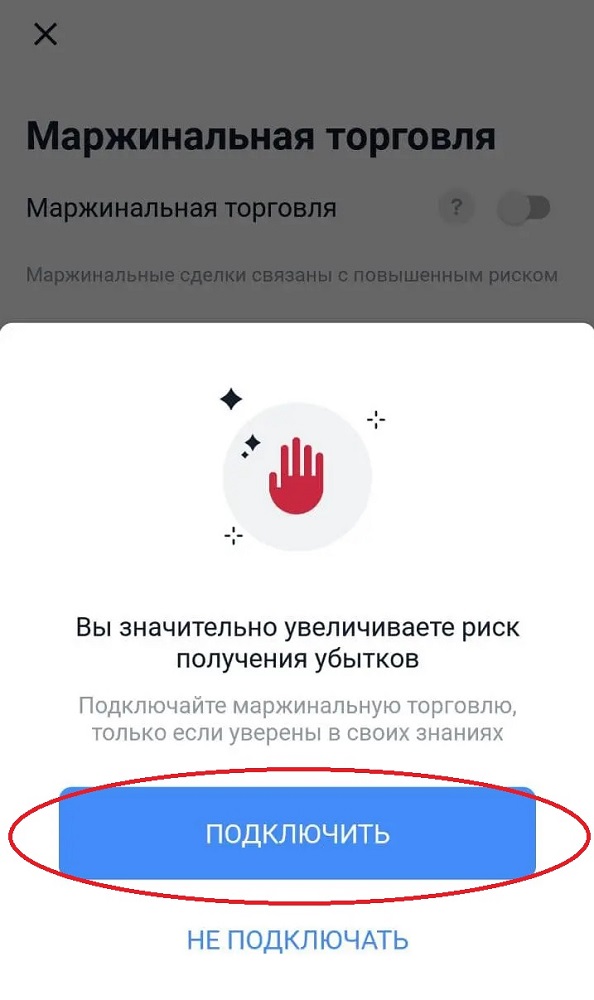

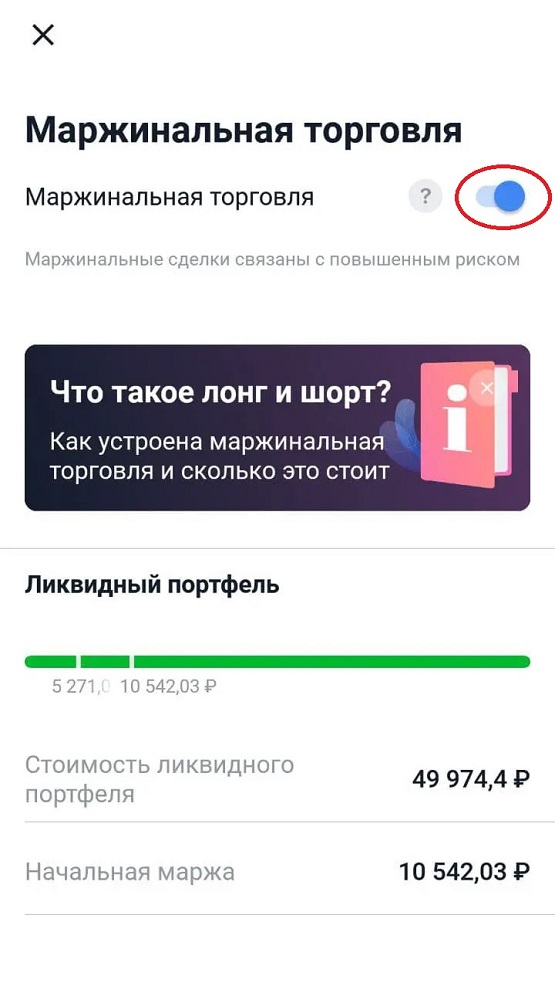

Для активации функции нужно зайти в личный кабинет на сайте или в настройки мобильного приложения, затем нажать на шестеренку и выбрать «Маржинальная торговля».

Появится окошко, где нужно перевести бегунок во включенное положение.

После включения будет показана стоимость ликвидного портфеля, начальная маржа, минимальная маржа и ликвидные бумаги, которые содержатся в портфеле.

Как и сколько можно заработать

Рассмотрим принцип работы Маржинальной торговли, как вставать в шорт в Тинькофф Инвестициях. Если вы предполагаете, что акции компании сегодня или в скором времени будут падать, то можно продать их в шорт. То есть в карточке акции нажать кнопку «Продать», даже если у вас этих акций нет.

Приложение подсчитает, сколько акций доступно к продаже исходя из данных по ликвидности вашего портфеля.

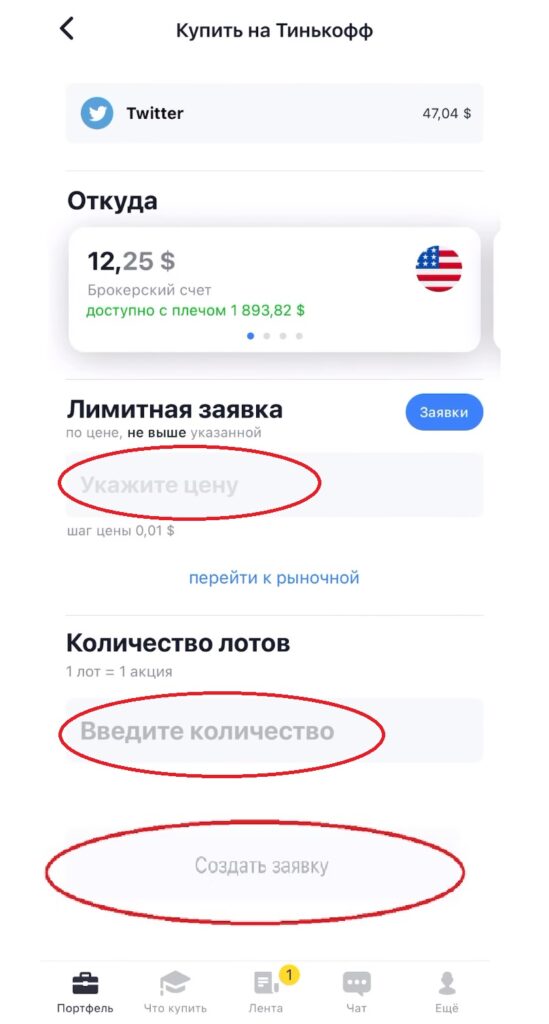

В поле “Количество” можно ввести доступное число акций и посчитается сумма вашего долга брокеру. Именно это количество акций вы должны будете отдать Тинькофф сегодня, завтра, через неделю и т.д. Чем дольше акции будут у вас, тем больше вы заплатите.

Если ваши предположения окажутся верными, и акция в цене упадет, то вы купите их по меньшей цене. Ваша прибыль – это разница в цене за минусом комиссий. Если вы успеваете провести сделку в течение одного дня, то плата за кредит не взимается.

Вы считаете, что в ближайшее время акции Газпром резко упадут и вы продали 7 акций Газпром за 5000 рублей.

Ваши предположения оправдались, и через 5 дней вы выкупаете эти акции за 3500 рублей. Доход 5000-3500=1500 рублей за минусом комиссии брокеру.

Вы ошиблись, и акции ползут вверх, вы вынуждены вернуть долг и выкупаете позицию за 6 000 рублей. Убыток 6000-5000=1 000 рублей плюс комиссии брокеру.

Брокером предусмотрен защитный механизм своих интересов — маржин-колл или принудительное закрытие. Это ситуация, при которой текущий уровень трейдера недостаточен для поддержания позиции. И брокер, чтобы оградить клиента от резкой потери денег и себя от неуплаты, закрывает отрицательные активы. Вот так можно описать шорт на примерах простыми словами в Тинькофф Инвестициях.

Оформите кредитную карту Тинькофф с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь👈

В чем подвох шорта?

Людям присуща жажда наживы и желание заработать больше и быстрее. Поэтому они выбирают продажу в шорт и тем самым подвергают себя огромным рискам. Можно потерять весь свой капитал и стать банкротом, используя такие методы.

Важно помнить, если торговля в шорт оказалась для вас удачной и вы на ней неплохо заработали, то это не означает, что так будет всегда. Никто не знает, как поведет себя фондовый рынок и какие акции будут падать или расти. В коротких позициях рынок чаще падает, а растет на долгосрочном горизонте. Азарт может сыграть плохую шутку, и вы не сможете вовремя остановиться. В результате потеряете больше, чем заработали вначале. Такие примеры есть и их немало.

- Например, в определенный момент мы думаем, что сейчас акции пойдут вниз и продаем в шорт за 7,12$, с целью заработать на понижении.

- Но акции пошли вверх. Можно поторопиться и купить акции в большом минусе по 7,36$, чтобы закрыть маржу, которая бралась у брокера.

- В последствии акции всё же упали, но так как это заранее никогда не известно, то и дождаться этого момента можно не всегда. Таким образом, сделка получается абсолютно невыгодной. Особенно если учитывать комиссии брокеру за каждый день

Для брокера такие операции очень выгодны, он получает свои огромные проценты каждый день вашей торговли и ничем не рискует. Также вы платите комиссию за каждое совершение сделки. Чем больше вы совершаете операций, тем выгоднее для брокера.

Также не нужно недооценивать тот факт, что торговать в шорт вредно для здоровья. Постоянное напряжение, переживания, ожидания и разочарования могут обернуться проблемами с самочувствием. Помните — маржинальная торговля подходит не всем.

Как выйти из шорта

Рассмотрим, как грамотно закрыть шорт в Тинькофф Инвестициях. Для того чтобы перестать пользоваться торговлей с плечом, нужно отключить ее в настройках. Сделать это возможно, если у вас все отрицательные или короткие позиции по активам закрыты. То есть нужно выкупить все акции, которые вы продали в долг и погасить задолженность перед брокером.

Итак, маржинальная торговля сопряжена с большими рисками. Будьте внимательны и осторожны, помните, что инвестирование — это работа в долгую, а трейдинг — это спекуляции на коротком промежутке времени и если выбрать такой вариант, можно проиграть.

Видеообзор

Как шортить в Тинькофф инвестициях

Одним из способов заработка на бирже является торговля «в шорт» — купля-продажа ценных бумаг с целью выиграть на снижении их стоимости. Такой вид операций позволяет не терять время в процессе падения рынка, при так называемом медвежьем движении, и использовать любую возможность заработать на изменении цены актива.

Среди российских брокеров шортить акции и другие инструменты позволяет «Тинькофф инвестиции». Компания организовала удобный и простой интерфейс для торговли. Однако заработок на шортах имеет свои нюансы, поэтому сегодня мы в подробностях разберем, как именно шортить в Тинькофф Инвестиции и какая ответственность ложится при этом на инвестора.

Что такое шорт-торговля

Торговля «в шорт», или открытие коротких позиций на бирже, позволяет зарабатывать на снижении стоимости актива. Термин «шорт» происходит от английского «short sale», что переводится как «короткая продажа». На рынке можно шортить разные виды инструментов: акции, валютные пары, фьючерсы и т.д.

При игре на понижение инвестор сначала продает полученный от брокера в долг актив, а затем выкупает его обратно по более низкой стоимости и возвращает брокеру. Прибыль от сделки формируется за счет разницы цен при купле-продаже, минус комиссионные за использование активов брокера.

Связь с маржинальным кредитованием

Поскольку шорт-торговля основана на предоставлении займа в виде ценных бумаг, она неразрывно связана с маржинальным кредитованием, т.е. с использованием кредитного плеча. Именно поэтому короткие позиции зачастую называют непокрытыми сделками: они открываются на заемные средства. После открытия короткой позиции инвестор ежедневно выплачивает фиксированную сумму за пользование активами, предоставленными ему брокерской компанией. Чаще всего заработок на шортах расценивается как быстрая спекуляция. Трейдер может взять в долг ценные бумаги, ожидая, что в ближайшее время стоимость их уменьшится. В долгосрочных инвестициях шорты применяются реже.

Короткие продажи практикуют преимущественно опытные инвесторы и трейдеры-спекулянты. Эксперты не рекомендуют такой вид заработка новичкам, поскольку он несет в себе множество рисков. Поэтому прежде чем открыть шорт в Тинькофф Инвестициях потребуется подключить функцию маржинальной торговли в личном кабинете. По умолчанию она выключена — чтобы обезопасить новичков от ошибочных и необдуманных действий.

Как торговать в шорт в Тинькофф Инвестиции

Чтобы играть на понижение через «Тинькофф инвестиции», требуется выполнить ряд действий по подключению маржинальной торговли и формированию лимитной заявки на сделку. Рассмотрим эти действия в подробной инструкции.

Подключение маржинальной торговли в приложении

Последовательно выполните шаги:

- Откройте приложение «Тинькофф инвестиции» и залогиньтесь там, введя данные своей учетной записи. В правом верхнем углу основного экрана кликните на значок шестеренки.

2. Во всплывшем меню выберите строку «Маржинальная торговля». По умолчанию в это строке стоит пометка «Выкл.», означающая, что кредитное плечо еще не подключено — открыть и закрыть шорт в Тинькофф Инвестициях пока невозможно.

3. На открывшемся экране переведите подсвеченный серым ползунок рядом с надписью «Маржинальная торговля» в активное состояние, сдвинув его вправо или просто однократно нажав на него.

4. Выдастся предупреждение о том, что подключаемая функция значительно увеличивает риск получения убытков. Если вы уверены в своих знаниях, опыте и готовы на повышенный риск, нажмите кнопку «Подключить».

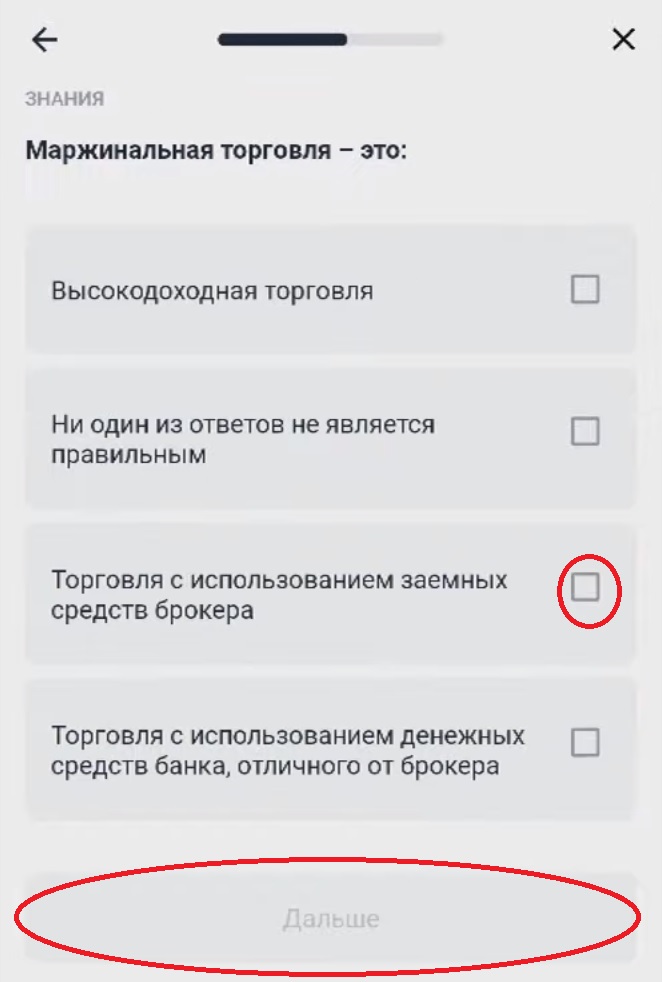

5. В целях безопасности Центробанк обязал брокеров предоставлять доступ к маржинальной торговле высокорискованными активами только клиентам, прошедшим тестирование. Поэтому перед подключением кредитного плеча вам будет предложено пройти тест на понимание особенностей работы биржи и совершения необеспеченных сделок. Чтобы приступить к тестированию, нажмите «Начать».

6. В тесте содержится несколько вопросов — последовательно ответьте на них. Для этого в каждом вопросе среди предложенных вариантов отметьте правильный ответ галочкой и нажмите «Далее» для перехода к следующему вопросу.

7. После успешного прохождения тестирования выдастся сообщение «Вы сдали тест и можете перейти к торговле». Нажмите кнопку «Хорошо». Функция будет активирована, ползунок рядом с надписью «Маржинальная торговля» подсветится синим цветом.

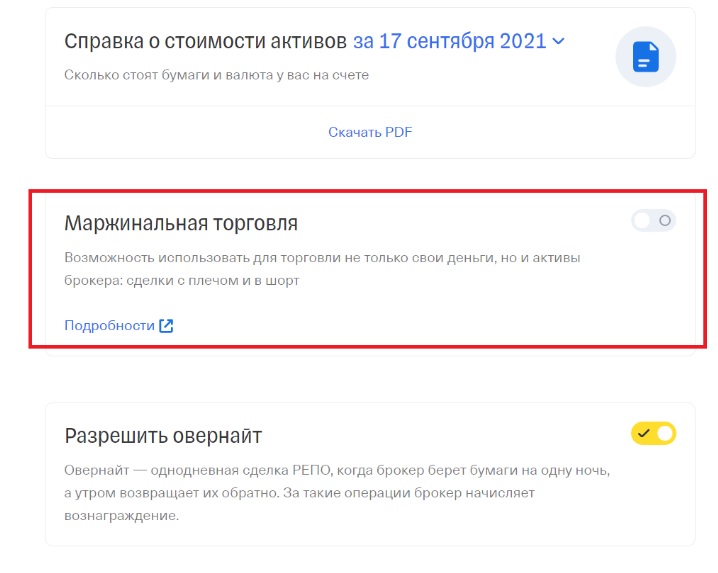

Подключение маржинальной торговли на сайте

Пошагово выполните следующие действия:

- Зайдите в личный кабинет на официальном портале брокерской компании «Тинькофф Инвестиции», введя данные своей учетной записи. Во вкладке «Портфель» выберите брокерский счет или индивидуальный инвестиционный счет (ИИС), к которому хотите добавить функцию маржинальной торговли.

2. В открывшемся окне с обзором выбранного счета нажмите кнопку «О счете».

3. В отразившихся свойствах счета найдите строку «Маржинальная торговля» и нажмите на нее. По умолчанию ползунок в этой строке находится в неактивном состоянии и подсвечен серым цветом.

4. После предупреждения о повышенном риске подключаемой функции вам будет предложено пройти тестирование для доступа к работе с высокорискованными активами и совершению сделок с кредитным плечом. Чтобы приступить к тесту, кликните на кнопку «Начать тест».

5. После успешного завершения тестирования нажмите «Продолжить». Функция маржинального кредитования будет подключена. Ползунок рядом с надписью «Маржинальная торговля» окрасится в яркий цвет.

Оформление заявки на шорт-сделку

Чтобы открыть короткую позицию, а после достижения ценой нужного значения закрыть ее, необходимо оформить заявки на выполнение этих операций. Последовательность действий в приложении и личном кабинете на сайте одинакова:

- Выберите нужный инструмент для торговли в шорт. У нас на скриншотах это акции Twitter. Для открытия короткой позиции нажмите «Продать».

2. В следующем окне заполните параметры лимитной заявки. Укажите цену, по которой хотите продать актив, и размер продаваемого лота. Кликните кнопку «Создать заявку». После совпадения рыночной цены с параметрами созданного ордера, заявка будет выполнена, и об этом придет уведомление. В портфеле проданные акции отразятся с минусовой стоимостью.

3. Чтобы закрыть короткую позицию и зафиксировать прибыль по ней, выберите в портфеле ранее проданные акции и в их разделе нажмите «Купить».

4. Заполните параметры лимитной заявки на покупку. Укажите цену, по которой желаете купить актив. Она должна быть ниже цены, по которой он был продан ранее. Также введите число лотов. Кликните на кнопку «Создать заявку». После достижения рыночной ценой указанных параметров заявка будет выполнена. Об этом придет уведомление, а на брокерский счет поступит полученная от сделки прибыль.

Как видно из инструкций, продавать и покупать акции в шорт через «Тинькофф Инвестиции» технически очень просто. Главная трудность состоит в понимании самого принципа работы коротких позиций.

Ликвидный портфель и маржин-колл

При предоставлении займа для маржинальной торговли брокер старается обезопасить себя от невыплаты долга инвестором. Страховым механизмом при этом является так называемый маржин-колл. Это уведомление от брокера о нехватке финансов на счете для покрытия суммы образовавшейся задолженности и требование внести на депозит дополнительные денежные средства или ценные бумаги. Риск невыплаты долга возникает в том случае, когда рынок начинает двигаться в противоположном ожидаемому трейдером направлении, и короткие позиции сильно уходят в минус. Если инвестор не восполнит нехватку финансов на счете, брокер имеет право принудительно выкупить ценные бумаги, находящиеся в шорте, расплатившись за них средствами со счета инвестора, или реализовать часть бумаг в инвестиционном портфеле клиента для уменьшения размера задолженности по непокрытой позиции.

Для оценки возможности клиента выплатить долг брокер определяет среди его активов ликвидный портфель. В него он включает только иностранную валюту и ценные бумаги, являющиеся на его взгляд ликвидными. Какие именно активы «Тинькофф Инвестиции» считает ликвидными, можно уточнить на сайте брокера в разделе «Перечень ликвидного имущества со ставками риска».

Опираясь на стоимость бумаг, валюты из ликвидного портфеля инвестора и ставки риска для каждого инструмента, брокер рассчитывает стоимость ликвидного портфеля, размер начальной и минимально допустимой маржи. Если общая цена ликвидного портфеля клиента становится меньше минимально допустимой маржи, срабатывает маржин-колл. Чтобы избежать принудительного закрытия позиций и связанных с ним убытков, необходимо заранее пополнять депозит, еще на этапе, когда полоса индикатора «Ликвидный портфель» в личном кабинете «Тинькофф инвестиции» подсвечивается оранжевым цветом, а цена портфеля находится в пределах между начальной и минимальной маржой. Кроме того, для избегания закрытия сделок по маржин-коллу можно самостоятельно заранее уменьшать размер необеспеченной позиции, разбавляя ее покупкой небольших лотов.

Комиссия за использование займа

При маржинальной торговле в шорт трейдер ежедневно платит комиссию за перенос открытой позиции на следующий день. Эти расходы съедают часть прибыли от сделок, а при неверном прогнозировании даже приводят к убыткам. Прежде чем начинать шортить и брать в долг у брокера, необходимо ознакомиться с тарифами на обслуживание кредитного плеча и внести эти данные в расчет потенциальной прибыли по сделке.

Если короткая позиция открывается и закрывается в течение одной торговой сессии и никуда не переносится, комиссия не взимается.

Риски торговли в шорт

Начиная шортить, инвестор должен отдавать себе отчет в том, что короткие продажи, как и любая маржинальная торговля, несут в себе очень высокие риски. Применение займов позволяет увеличить объем сделок и прибыль. Но одновременно оно повышает и размер потенциальных убытков.

Основные риски торговли в шорт:

- высокие комиссии за пользование заемными активами;

- ограниченный выбор инструментов, доступных для игры на понижение;

- величина потенциальных убытков может превышать размер возможной прибыли;

- расходы на дивиденды и налоги в случае попадания на дату отсечки по дивидендным акциям;

- принудительное закрытие и убытки по маржин-коллу.

Торговля в шорт с кредитным плечом — очень ответственное и рискованное дело. Зарабатывать на ней получится только у тех трейдеров, которые досконально изучат ее особенности, учтут все риски, правильно рассчитают затраты на обслуживание долга и точно спрогнозируют прибыль. Новичкам, желающим освоить короткие продажи, эксперты советуют открыть для этого отдельный брокерский счет на небольшую сумму и практиковаться в течение нескольких месяцев на нем, до достижения абсолютного понимания механизмов маржинальной торговли в шорт. Только после этого можно переходить к более серьезным вложениям.

Источник https://misterrich.ru/torgovlya-v-short-v-tinkoff-investicii/

Источник https://ecofinans.ru/investment/short-v-tinkoff-investiczii/

Источник https://beststocks.ru/journal/kak-shortit-v-tinkoff/