Оценка инвестиций: методы оценки и показатели эффективности

Чтобы объективно оценить инвестиции, инвестор опирается на показатели эффективности инвестиций.

Классификация и виды показателей для оценки инвестиций

При принятии решения по инвестированию денежных средств проект оценивается по ряду показателей:

- чистая приведенная стоимость (NPV)

- индекс доходности (PI)

- индекс дисконтирования (DPI)

- период окупаемости вложений (PP)

- норма доходности (IRR)

- коэффициент эффективности (ARR)

- внутренняя норма рентабельности (MIRR)

Чистая приведенная стоимость

Инвестор ставит задачу получить максимальную прибыль от финансовых вложений. Поэтому показатель чистой стоимости проекта инвестирования является ключевым.

Он показывает количество средств, заработанных за время существования инвестиционного проекта. Чистая стоимость отражает динамику и характер денежных потоков, которые принесут вложения.

Индекс доходности

Это отношение дисконтированного дохода к размеру инвестируемого капитала. В других источниках его можно встретить под названиями “индекс рентабельности инвестиций” или “прибыльности инвестиционного проекта”.

Сложность вычисления данного индекса в том, что правильно оценить денежные поступления и ставки дисконтирования – не простая задача.

На уровень будущих денежных потоков влияют несколько факторов:

- соотношение предложения и спроса.

- ключевая ставка ЦБ.

- динамика цен на сырье.

- маркетинговая стратегия.

Индекс дисконтирования

В других источниках его можно встретить под названием “индекс доходности”. Это валовые доходы от производственных вложений. Впоследствии они делятся на дисконтированный инвестиционный расход.

Данный индекс редко применяется на практике, так как многие инвесторы не знают, как его применять.

Срок окупаемости вложений

Данный индекс показывает время, за которое вложения принесут достаточно финансов, чтобы окупить инвестиционные расходы.

Это достаточно популярный показатель для оценки инвестиций. Его популярность обоснована тем, что это наиболее доступный способ для понимания, за сколько времени организация возместит затраты.

Показатель с высокой точностью помогает планировать вложения даже там, где недостаточно устойчивая финансовая система.

Норма доходности

Представляет собой сумму, обеспечивающая отсутствие убытков. Иными словами – это процентная ставка, разница которой между притоком и оттоком финансов равняется нулю.

Показатель имеет четкий экономический смысл. В рамках оценка инвестиций он показывает возможную прибыльность, также с его помощью можно рассчитать оптимальную ставку по кредиту.

Коэффициент эффективности

Рассматриваемый показатель не дисконтирует показатель дохода. Доход будет рассматриваться коэффициентом чистой прибыли.

Данный коэффициент рассчитывается просто. Достаточно поделить среднегодовой доход на средний размер вложений. Найденный размер вложений получается, если исходную сумму вложений поделить на два с условием, что когда инвестиционный проект завершится, все произведенные затраты будут списаны.

Данный показатель часто применяется инвесторами, желающими оценить инвестиции.

Внутренняя ставка

Описываемый показатель дает понимание, насколько эффективен инвестиционный проект. В нем извлекаемся прибыль каждый год должна реинвестироваться по ставке стоимости совокупного капитала объекта инвестирования.

Использование внутренней ставки вместо нормы доходности уменьшает эффект от вложений. Не очень прибыльные вложения или норма реинвестиции будут лучше смотреться при использовании внутренней ставки. В первом случае доходы будут ощутимее, чем во втором. Выгодные вложения, для которых норма норма прибыли будет выше барьерной ставки, будут иметь более низкий показатель модифицированной внутренней ставки доходности.

Существующие методы оценки инвестиций

Без методов оценки эффективности инвестиций нельзя успешно осуществить вложение. Разработанные методики помогают отследить реальную эффективность использования инвестируемого капитала.

Методика разработки финансовой структуры – скачать

Часто выделяют четыре группы методов оценки инвестиций:

- В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

- Статистические методы, которые применяются при краткосрочном характере инвест проектов.

- Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности вложений с учетом временной стоимости денег.

- Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Также существуют 3 разновидности оценки эффективности инвестиций:

- Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

- Бюджетная оценка эффективности произведенных вложений показывает финансовые результаты для бюджетов разного уровня.

- Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

У нас на эту тему есть мастер-класс, ориентированный на собственников и руководителей, но также будет полезен всем, кто хочет научиться анализировать вложения – «Окупаются ли ваши инвестиции в развитие? Считаем и анализируем». Мастер-класс платный, стоимость указана в описании.

Что такое инвестиции и как стать инвестором: обзор

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации , тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений, инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Денежный поток инвестиционного проекта

Поможем подобрать оптимальное решение на базе платформы 1С 8.3 с учетом специфики бизнеса.

Автоматизация денежных потоков инвестиционных проектов. Оценка стоимости и сроков проекта бесплатно!

Любой бизнес-проект требует определенного объема капиталовложений, но далеко не все компании могут позволить себе реализовывать проекты только за счет собственных средств. В такой ситуации без привлечения вложений развитие бизнеса или реализация проекта будет проходить медленнее. К тому же, использовать только собственные средства – неправильно, поскольку при ведении финансово-хозяйственной деятельности важно соблюдать баланс между собственными и заемными денежными средствами (ДС). Возникает резонный вопрос, каким образом получить дополнительное финансирование?

Источниками привлечения внешних активов могут выступать заемные средства или инвестиции.

Инвестиционный капитал – преимущественный вариант, но их привлечение подразумевает обоснование эффективности планируемого проекта, то есть качественную оценку, которая смогла бы убедить потенциальных инвесторов вложиться в проект

Итак, оценка инвестпроекта позволяет спрогнозировать уровень его эффективности, то есть:

- определить рентабельность инвестиции;

- выяснить сроки окупаемости проекта;

- оценить риски проекта.

Наиболее показателен при его оценке – анализ прогнозируемых дополнительных денежных потоков, которые возникнут в результате привлечения инвестиций.

Виды потоков

Денежные потоки – это движение любых форм денежных средств, наличных и безналичных, возникающих в процессе финансово-хозяйственной деятельности компании. Существует несколько классификаций денежных потоков предприятия в целом. В зависимости от вида деятельности, который обеспечивают денежные потоки, их можно разделить на:

- операционные (OCF) – основные виды операций, которые обеспечивают доход предприятию (например, оплата поставщикам, поступления от покупателей);

- финансовые (FCF) – виды финансовых операций, которые изменяются размер и состав заемных и собственных активов (например, перечисление дивидендов собственникам компании, получение кредитов и займов);

- инвестиционные (ICF) – виды операций, связанные с поступление ВНА (например, приобретение долговых бумаг, поступление дивидендов от долей участия в других организациях).

Оценка инвестиционного проекта производится в рамках всех трех направлений (операционного, финансового, инвестиционного) как инвестором (в рамках инвестиционной деятельности), так и со стороны реализующего инвестиционный проект.

Также выделяют два вида ДС по направлениям движения:

- входящие, обеспечивающие приток (поступление ДС);

- исходящие, создающие отток ДС (выбытие ДС).

Сопоставляя их на каждый момент времени, можно вывести сальдо денежных потоков компании. Прогнозирование движения ДС в таком разрезе позволит заранее предсказать возникновение кассовых разрывов, чтобы избежать форс-мажора.

Еще одна классификация денежных потоков предполагает разделение движения ДС на потоки по:

- компании в целом;

- отдельным ЦФО;

- проектам;

- подразделениям (как центрам затрат);

- по отдельным операциям.

Анализ в разрезе данных аналитик позволяет выявить потенциальные риски при управлении денежными потоками и своевременно принять меры по их предотвращению.

Порядок анализа инвестиционных денежных потоков

Такой анализ позволяет решить ряд задач:

- определение необходимых объемов поступления ДС;

- выявление направлений расходования ДС;

- выявление источников пополнения ДС;

- прогнозирование кассовых разрывов при выполнении инвестпроекта;

- оценка финансовой устойчивости и стабильности предстоящего проекта;

- спрогнозировать предполагаемую прибыль вложения.

Исходя из классификаций потоков ДС, основными разрезами их в рамках инвестпроекта являются:

- период и периодичность анализа;

- виды деятельности, обеспечивающие денежные потоки;

- направления движения денежных потоков;

- структурные подразделения илии ЦФО.

Управление денежными потоками

Бесплатная консультация по расчету, анализу и эффективному управлению инвестиционными денежными потоками в 1С

Настройка 1С для анализа денежных потоков

Прогнозирование и оптимизация денежных потоков, дашборды и мониторинг инвестиционных проектов в 1С

Выделяют следующие основные показатели оценки денежных потоков инвестпроекта:

- величина поступления и выбытия ДС;

- входящее и исходящее сальдо ДС анализируемого периода;

- величина чистого денежного потока (ЧДП).

Оценка относительно этапов проекта

На протяжении исполнения проекта цели анализа немного меняются. Первоначально, при планировании проекта, основанная цель – оценка его возможной доходности и эффективности. После его запуска необходим постоянный мониторинг исполнения запланированных показателей и оценка отклонений от них, с целью корректировки инвестиционного процесса в рамках проекта. По итогам проекта производится контроль его исполнения и оценка чистых доходов.

Таким образом, можно определить основные этапы анализа денежных потоков инвестиционного проекта:

- планирование денежных потоков ИП и моделирование (прогнозирование) возможных вариантов его реализации;

- контроль исполнения (план-фактный анализ);

- оценка результатов.

Формулы для расчета денежных потоков

При оценке инвестиционных денежных потоков ключевым показателем является ЧДП от денежных потоков инвестиционного проекта, общая величина всех потоков предприятия (как входящих, так и исходящих). Вычисляется по формуле:

ЧДПЭП = OCF + FCF + ICF

Другими словами, это разница между суммой всех поступлений ДС и суммой всех платежей за определенный промежуток времени. Это общая формула расчета любого этапа проекта, в конкретный период времени.

Оценка денежных потоков инвестпроекта проводится на всех пределах его реализации. Выделяют три этапа проекта:

- прединвестиционный (подготовительный, где определяют условия его реализации, рассчитывают его основные параметры и пр.);

- инвестиционную (реализация программы проекта);

- эксплуатационная (период, начала использования результатов проекта, с целью получения доходов).

Согласно трем этапам исполнения проекта весь денежный поток проекта можно условно разделить на три части:

- Чистые инвестиции (ЧИ) – исходные вложения в проект;

- Чистый операционный денежный поток (ЧОДП) – денежный поток от предполагаемой деятельности;

- Чистый завершающий денежный поток (ЧЗДП) – денежный поток, возникающий на основании результатов завершения проекта.

Таким образом, чистый денежный поток всего проекта можно вычислить как сумму денежных потоков всех этапов проекта. Причем при данном виде анализа во внимание принимают только изменение величины показателей (их приращение или уменьшение ∆). В данном случае формула чистого денежного потока инвестпроекта следующая:

Причем каждый элемент формулы равен ЧДП этапа проекта ЧДПЭП 1,2,3.

Для запуска инвестпроекта необходимы первоначальные вложения – либо денежные, либо материальные, что по сути и является инвестициями проекта.

Чистые инвестиции (ЧИ) представлены капитальными вложениями за исключением амортизации. Капитальные вложения могут включать в себя внеобортные (например, вложения в основные средства – ВНА) и оборотные (например, вложения в ТМЦ, запасы, сырье – ОА) активы. Таким образом, ЧИ можно вычислить как сумму изменений величины ВНА, ОА и налоговые (инвестиционные) льготы – (НЛ).

При исполнении проекта, когда вложения постепенно начинают работать, денежные потоки смещаются в область операционных. Поступления и платежи текущих потоков связаны с обеспечением операционной деятельности компании. Изменение операционных денежных потоков вычисляется как потоки ДС от:

- реализации товаров, работ и услуг (∆Р) по текущей деятельности;

- изменение величины переменных затрат (∆ЗТпр);

- изменение величины постоянных затрат (∆ЗТпс);

- платежей по налоговым обязательствам (НО);

- изменение величины амортизации (∆ИЗ).

В данном случае величина чистого операционного денежного потока будет выражаться:

На заключительном этапе инвестпроекта часто происходит высвобождение ДС, например, при продаже лишнего оборудования или поступлении неиспользованных оборотных активов. Чистый завершающий денежный поток будет равен стоимости проданных активов (АК) за минусом налоговых обязательств:

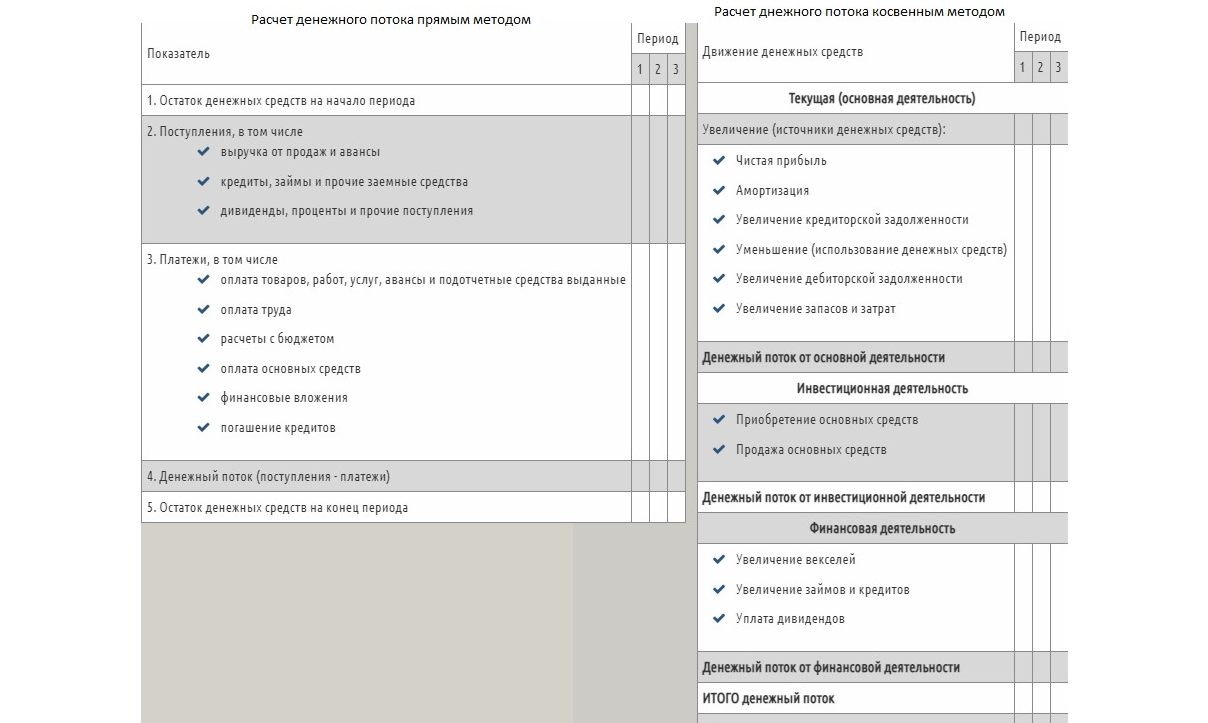

Прямой и косвенный метод расчета

Расчет эффективности денежного потока может быть осуществлен двумя методами – прямым или косвенным. Основное различие данных методов заключается только в принципах анализа денежных потоков от операционной деятельности.

При косвенном методе расчет начинается с определения чистой прибыли за анализируемый период, которая корректируется на возможные изменения ее величины, связанные с движением активов и обязательств. Анализ денежных потоков прямым методом предполагает учет всех поступлений и выплат ДС в рамках текущей деятельности компании.

Рис.1 Таблица сравнения методов расчета денежного потока (прямой и косвенный)

Дисконтирование денежных потоков на проекте

Поскольку инвестпроекты обычно достаточно длительны по времени реализации (несколько лет), они подвержены инфляции. Денежные потоки также подвержены обесцениванию, поэтому для более точной оценки денежных потоков на проекте с поправкой на временной фактор используют ставку дисконтирования (норму прибыли). Ставка определяется как норма пересчета будущих денежных потоков (входящих и исходящих) в единую величину текущей стоимости.

Для оценки эффективности денежного потока инвестпроекта с учетом дисконтирования использую следующие показатели:

Чистая приведенная стоимость (ЧПС) – это общий объем дисконтированных значений потока платежей в пересчете относительно данных на сегодняшний день. Данный показатель показывает объем ДС инвестора, после преодоления порога окупаемости ИП.

Величина ЧПС вычисляется по формуле:

- CF – объем чистого денежного потока за период времени;

- t – период времени, денежного потока ИП;

- N – количество периодов расчета ИП;

- i – ставка дисконтирования, за расчетный период.

Период окупаемости проекта (РВР) вычисляется как отношение первоначальной суммы инвестиций к объему ежегодных поступлений. Позволяет рассчитать минимальное количество периодов, которое понадобится, чтобы вложения окупились.

Внутренняя норма доходности (IRR), отражающая ставку процента, при которой инвестор сможет окупить свои первоначальные вложения, или иначе – при которой, приведенная стоимость денежных потоков проекта равна «0».

Показатель рассчитывается по формуле:

- CFt – денежные потоки ИП в период времени;

- n – количество периодов времени;

- IRR – внутренняя норма доходности;

- В отличие от ЧПС – IRR рассчитывается только для ИП, когда первоначальный поток является отрицательным (инвестиции).

Модифицированная внутренняя норма рентабельности (MIRR), описывает ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций. Применяется при наличии одновременно при реализации ИП отрицательных и положительных денежных потоков.

Рассчитывается по формуле:

- MIRR – модифицированная внутренняя норма доходности;

- CF – денежные потоки за период;

- WACC – средневзвешенная стоимость активов (капитала);

- r – ставка дисконтирования.

Пример расчета денежных потоков

На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим возможности расчета денежных потоков с помощью прикладного решения 1С:ERP.

Для расчета и оценки денежных потоков инвестпроекта в системе используют подсистему «Бюджетирование и планирование», «РУ и БУ», «Казначейство» и пр. Для анализа денежных потоков компании именно в разрезе проекта используют справочник «Направление деятельности» и сквозную аналитику системы, которая пронизывает все ее подразделы и позволяет собрать финансовый результат проекта.

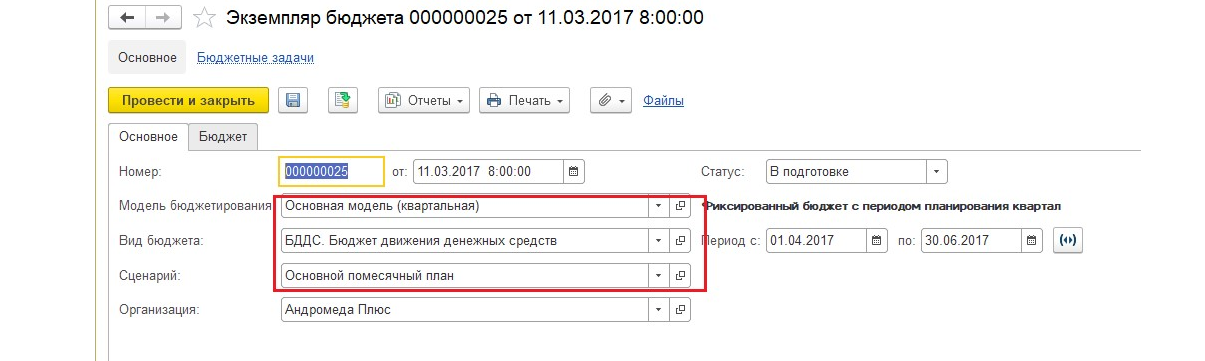

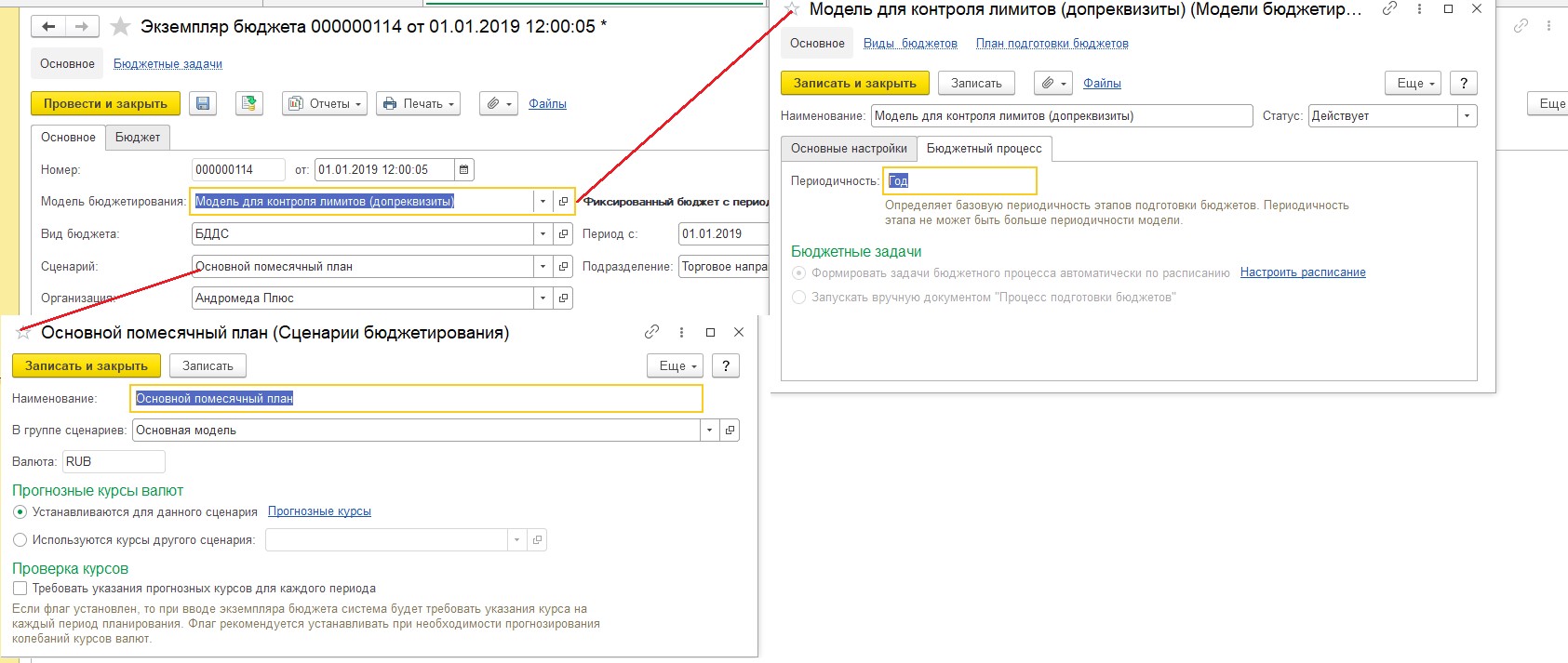

Для планирования и прогнозирования денежных потоков инвестпроекта в системе используют документ «Экземпляр бюджет» – бюджет БДДС, который можно настроить под нужды пользователя. Основные параметры бюджета настраиваются посредством модели, вида и сценария бюджетирования.

Рис.2 Параметры настройки экземпляра бюджета

В модели задается периодичность планирования, в сценариях – прогнозные курсы валют.

Рис.3 Модель и сценарий бюджета

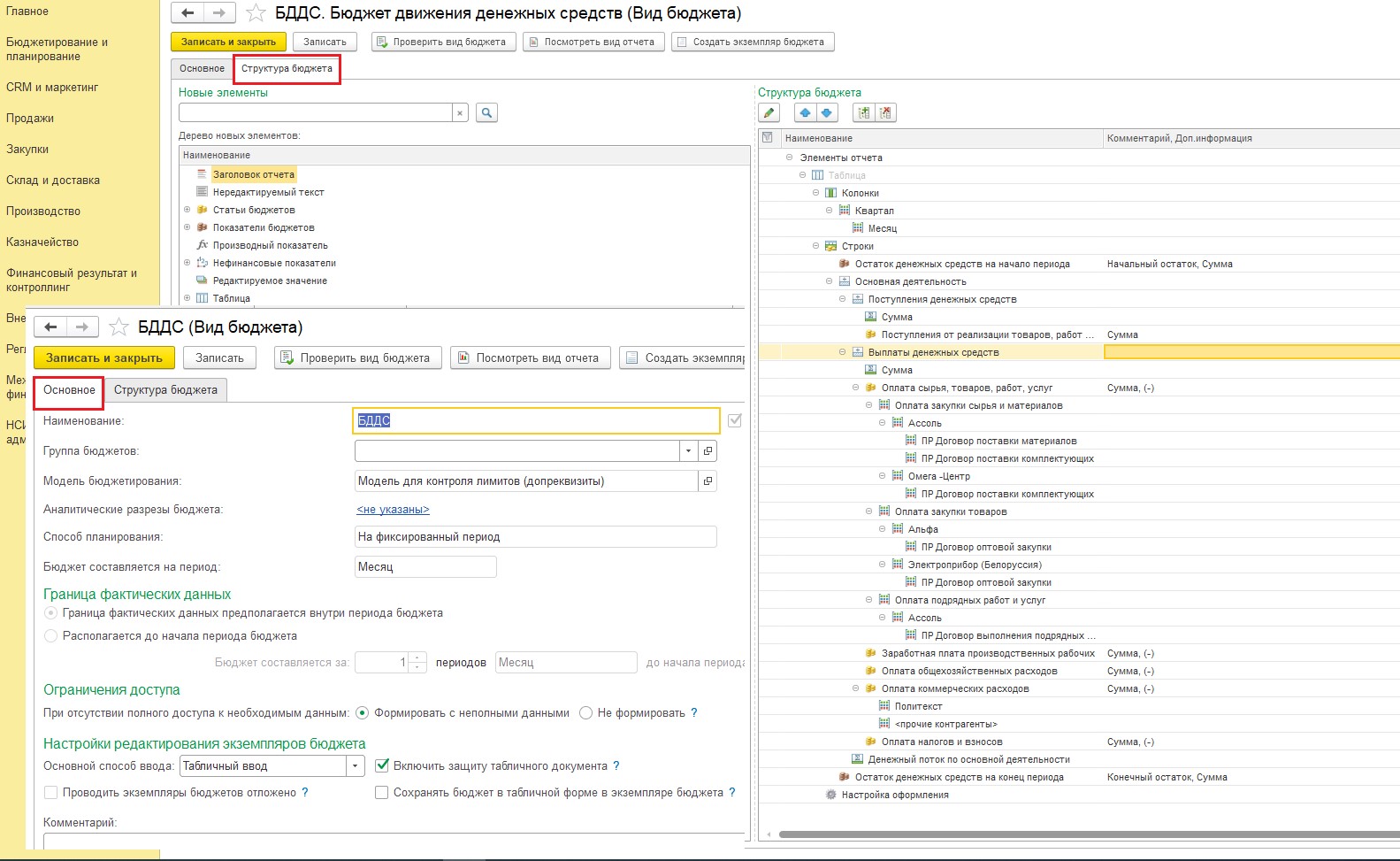

В видах – аналитические разрезы, границы данных, период планирования и структура бюджета.

Рис.4 Вид бюджета

Механизм «Структура бюджета» достаточно гибкий, что позволяет настроить вывод практически любых показателей для планирования и анализа. Например, вот так может выглядеть настройка расчета планируемых денежных потоков проекта:

Рис.5 Структура бюджета денежных потоков проекта

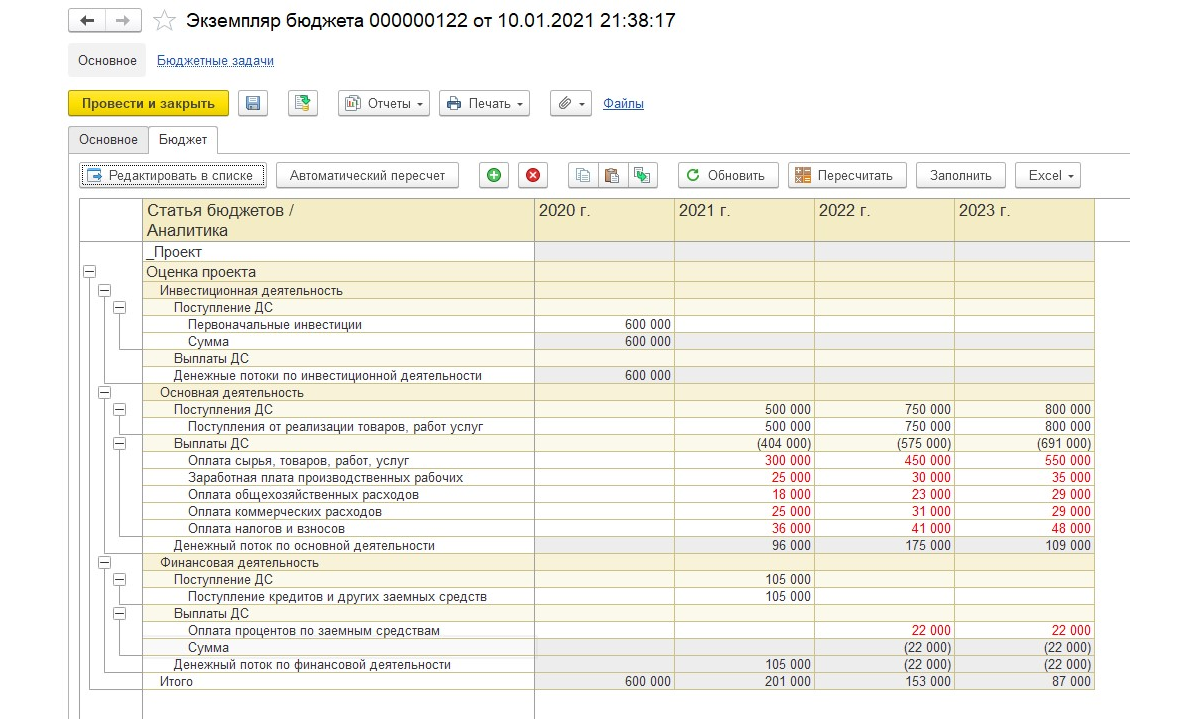

Тогда экземпляр бюджета будет иметь следующий вид:

Рис.6 Экземпляр бюджета денежных потоков инвестпроекта

Отличительная особенность при настройках бюджетов – добавление в показатели и статьи ДДС аналитики «Направление деятельности». Это позволяет создавать планы под конкретный проект.

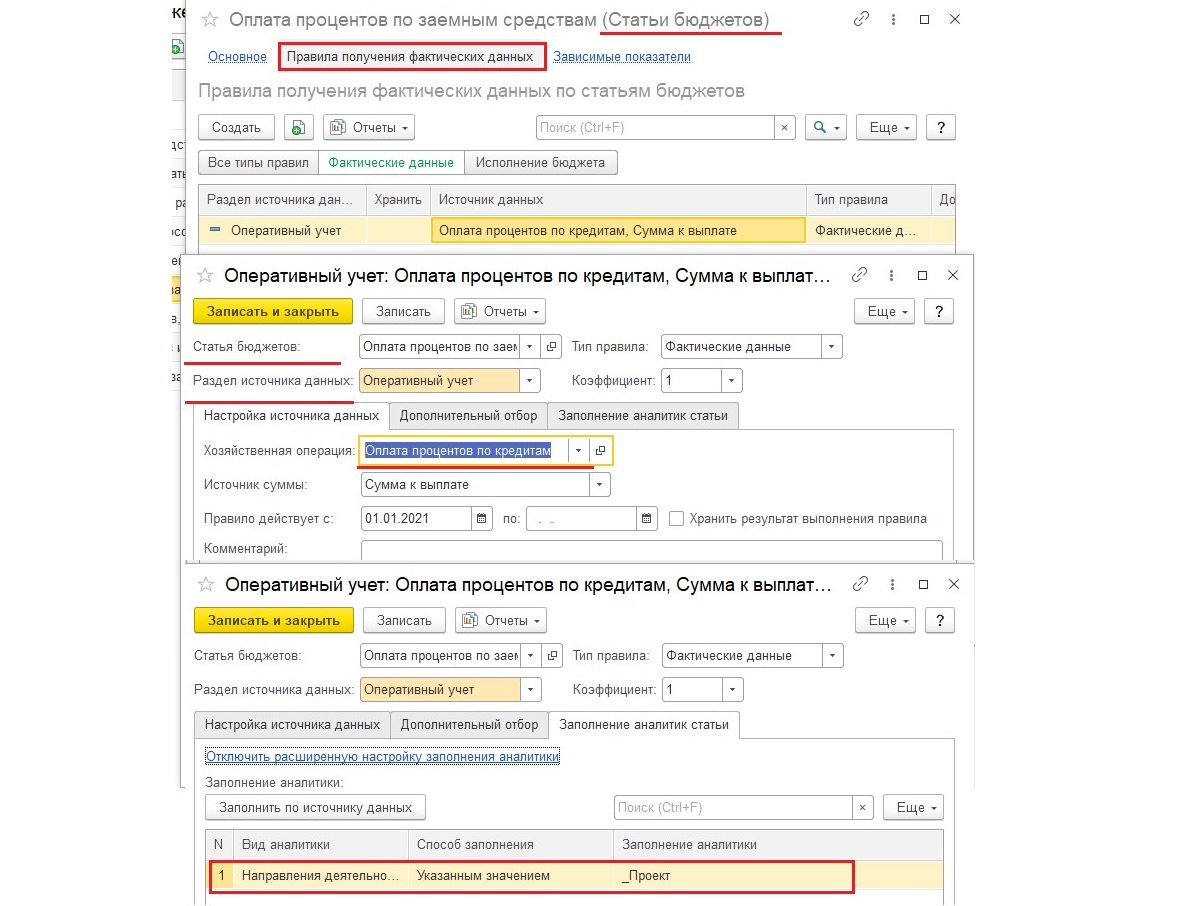

Источники получения фактических данных задаются непосредственно в показателях и статьях бюджет. В данном случае это элементы справочника «Статьи ДДС» с отбором по «Направлению деятельности» (проект).

Рис.7 Настройки получения фактических данных для статьи бюджета

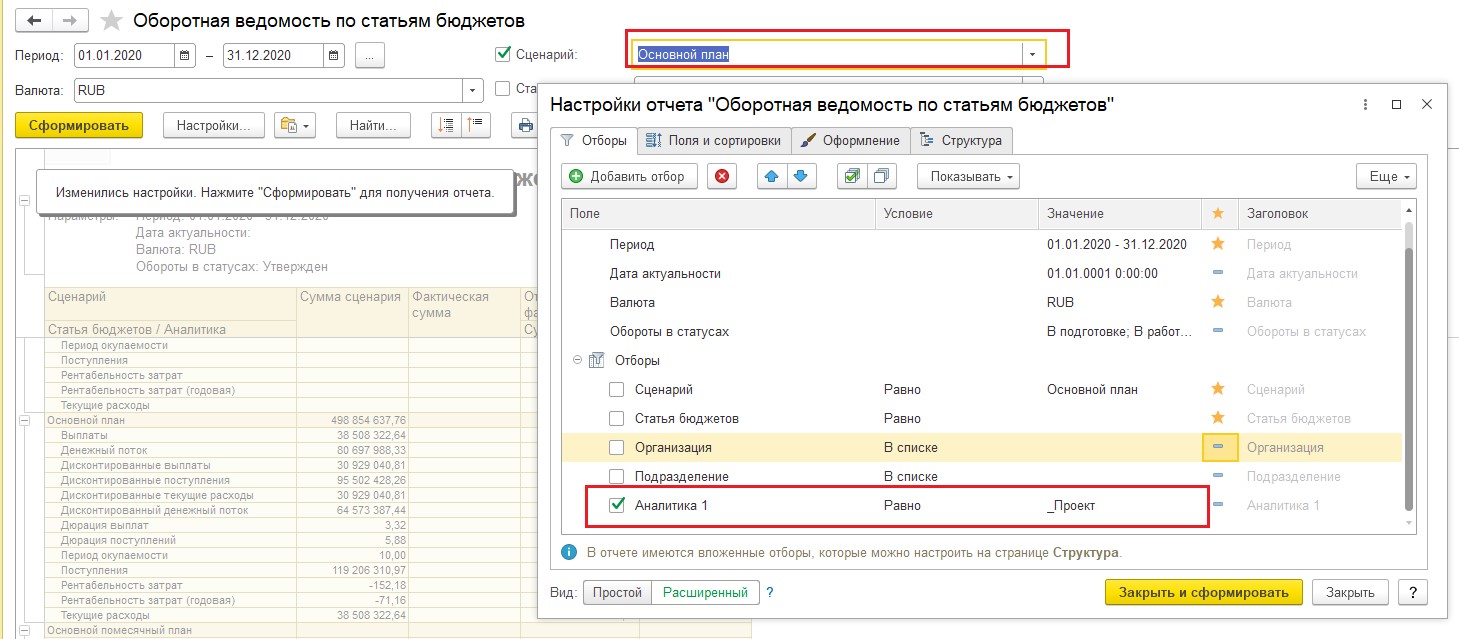

Инструментом проведения план-фактного анализа выступает отчет раздела бюджетирования – «Оборотная ведомость по статьям бюджета», который позволяет оценить исполнение бюджета согласно фактическим данным с отбором по сценарию бюджетирования и направлению деятельности (проекту).

Рис.8 Настройка отчета «Оборотная ведомость по статьям бюджета»

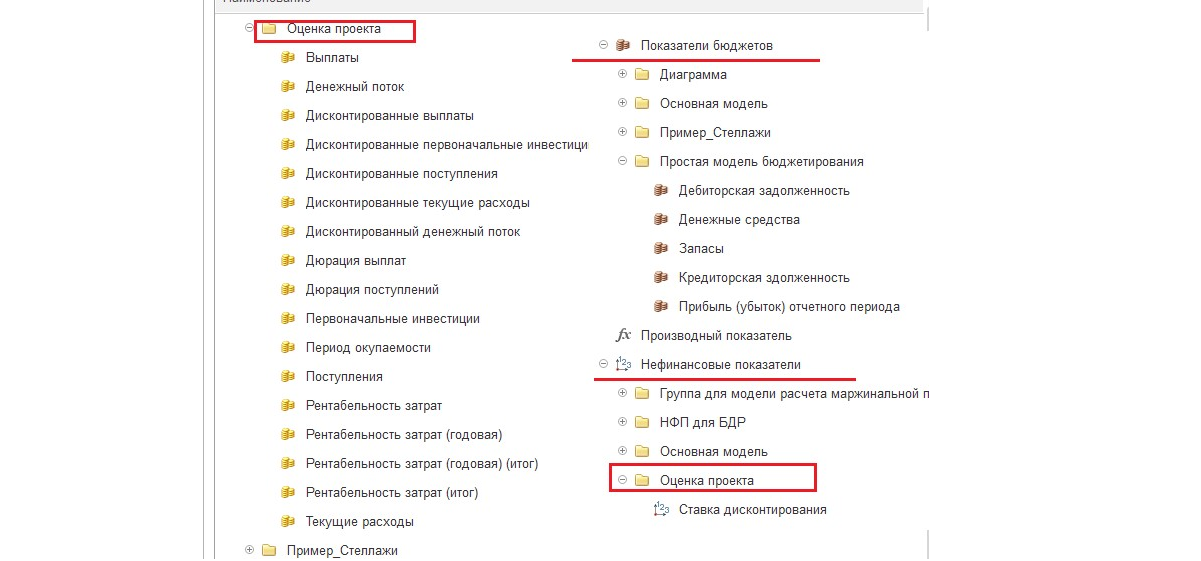

В системе для настройки бюджета по расчету денежных потоков проекта предусмотрены готовые типовые статьи ДДС и показатели (как финансовые, так и нефинансовые), которые позволяют учитывать, например, условия дисконтирования.

Рис.9 Типовые статьи бюджета и показателей структуры бюджета

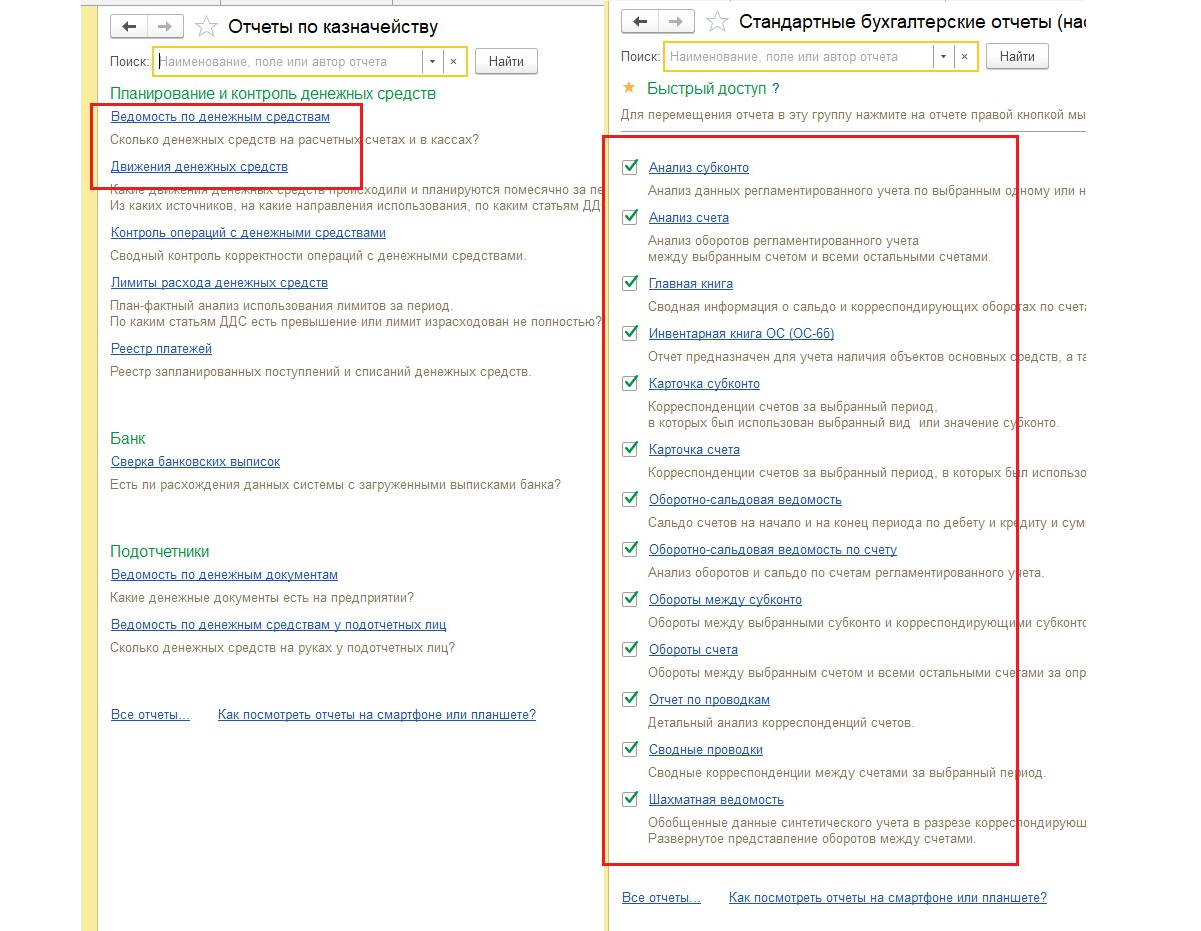

В целом все типовые отчеты 1С:ERP по анализу денежных потоков инвестпроекта предполагают настройку отбора по виду деятельности, что позволяет анализировать фактические данные по денежным потокам компании в разрезе проекта. Это стандартные бухгалтерские отчет (карточки счета, ОСВ по счету и пр.), а также отчеты подраздела казначейства (Движение ДС).

Рис.10 Типовые отчеты для анализа денежных потоков на проекте 1С:ERP

Таким образом, 1С:ERP предоставляет широкий спектр инструментов для анализа денежных потоков инвестпроекта – планирование и прогнозирование, анализ фактических данных и сопоставление их с плановыми, что позволяет реализовать все задачи расчета.

Источник https://blog.iteam.ru/ocenka-investicij/

Источник https://quote.rbc.ru/dict/investments

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/denezhnyi-potok-investicionnogo-proekta/