Как не работать и жить на проценты: эксперты объяснили, как правильно инвестировать

В России наблюдается бум инвестирования: люди стремятся забрать деньги с вкладов и направлять их в более прибыльные инструменты. Однако кто-то получает сверхприбыль, а кто-то теряет последнюю копейку. Bankiros.ru выяснил, как выгодно вложить деньги, если опыта в сфере инвестиций мало.

С чего начать, чтобы инвестировать?

Финансовый аналитик TradingView Игорь Кучма прежде всего советует пересмотреть свой бюджет.

«Если у вас пока не получается откладывать, вы тратите все, что зарабатываете, и кажется, что накопить сумму для инвестирования невозможно попробуйте записывать свои траты: в приложении, в экселе или просто на листе бумаги. Вы удивитесь, насколько существенны мелкие повседневные траты», – сказал эксперт.

Он привел простой пример: если человек каждый день покупает кружку кофе в сетевом магазине за 60 рублей, то его годовые траты составят 21 900 рублей. Если положить эту сумму на депозит или вложить в инвестиции, приносящие доходность 5% в год, то через пять лет эта сумма равнялась бы 27 375 рублей.

«Добавьте круассан, и через пять лет у вас было бы 54 750 рублей. Даже небольшая экономия может в будущем принести ощутимый доход», – отметил эксперт.

Следующий очень важный этап – это ликвидация всех задолженностей, сказал Кучма. Он отметил, что многие россияне пользуются кредитными картами, забывая их вовремя закрыть. Из-за этого набегают огромные проценты, что потом сильно бьет по бюджету.

Также собеседник Bankiros.ru призвал трезво оценить свои ожидания от инвестиций. Нужно ответить себе на следующие вопросы: как долго вы готовы держать деньги в купленной позиции, сможете ли вы спокойно спать, когда акции приобретенной компании начнут падать, и готовы ли вы уделять торговле несколько часов в день?

«Если вы хотите жить на доход от инвестиций и готовы уделять этому много времени, открывая и закрывая разные позиции – это называется трейдингом или спекуляцией. В таком случае, нужно изучить технический и фундаментальный анализ», – предупредил Кучма.

Финансовый аналитик Евгений Марченко посоветовал обратить внимание на чувствительность к риску.

«Как вы будете себя чувствовать, если ваш портфель временно просядет на 10%? А на 20%? А если на 50%? Все это крайне важно понимать, чтобы избежать панических действий в будущем», – пояснил эксперт.

Какие инструменты выбрать для инвестиций?

Далее, что нужно сделать новичку – разобраться в обилии инвестиционных возможностей.

Кучма перечислил следующие инструменты:

- Облигации – это основной инструмент долгового рынка. Приобретая облигацию, человек дает деньги в долг эмитенту (организации, которая выпускает ценные бумаги), а эмитент обязуется вернуть занятую сумму с процентами.

- Акция. Владея акцией предприятия человек, по сути, являетесь одним из его владельцев. Компании используют их в качестве средства увеличения капитала.

- ETF (Exchange Traded Funds) – это иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Плюс ETF в том, что это уже готовый инвестиционные портфель. Если человек хочет вложиться во все американские нефтяные компании, то ему не придется покупать акции по отдельности, достаточно будет приобрести акции подходящего ETF.

- Фьючерс – это контракт, по которому продавец обязуется поставить покупателю базовый актив в определенный срок и по оговоренной ранее цене.

Какие риски могут возникнуть, когда инвестируешь?

Кучма предупредил, нужно приготовиться к тому, что рисков больше, если просто хранить деньги дома. При этом инвестиции принесут больший доход.

«Разнообразьте, а точнее, пользуясь языком инвесторов, диверсифицируйте свой портфель. Распределите ваши средства между инвестициями разных направлений. Так, потери от падения акций в одной отрасли может компенсировать значительный рост в другой», – посоветовал эксперт.

Что открыть брокерский счет или ИСС?

Кучма объяснил, что основная разница между брокерским счетом и индивидуальным инвестиционным счетом (ИСС) в том, что брокерский счет открывается в брокерской или управляющей компании. ИИС – это разновидность брокерского счета, который подразумевает предоставление некоторых налоговых льгот, но также имеет определенные ограничения.

«Если вы готовы вложить средства по меньшей мере на три года без возможности их вывести, то преимущества индивидуального инвестиционного счета неоспоримы – вы имеете право на получение налогового вычета на взнос, то есть возврата до 52 000 рублей в год»,– сказал Кучма.

Какие инструменты принесут наибольшую прибыль?

По словам Марченко, наибольшую гипотетическую прибыль можно получить с помощью наиболее рисковых инструментов, которые торгуются на срочном рынке. Это опционы и фьючерсы, однако это инструменты не для новичков, поскольку требуют большого объема знаний и высокой стрессоустойчивости, предупредил эксперт.

«Более доступным прибыльным инструментом является IPO – первичное размещение акций на бирже. Последние несколько лет – настоящий пик таких инвестиций и пока что он позволяет заработать выше среднего по рынку», – сказал Марченко.

Куда инвестировать, если изначально сумма небольшая?

По словам Марченко, в этом случае оптимально составить портфель из отечественных акций и облигаций, в зависимости от срока и готовности к риску. Он предупредил, что новичкам не стоит гнаться за высокой доходностью, прежде всего, следует обеспечить сохранность капитала.

«А с увеличением депозита и получением опыта, можно будет направлять небольшую часть средств на спекулятивные сделки с целью «пощекотать нервы», – заключил он.

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

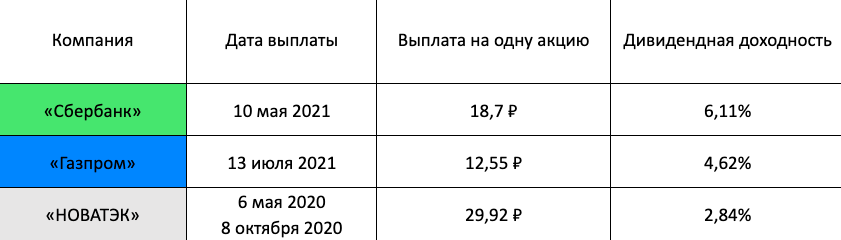

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

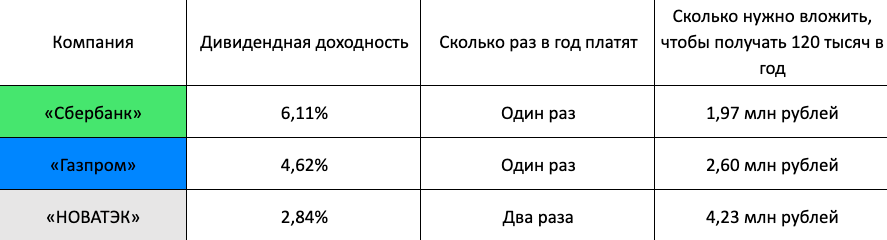

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

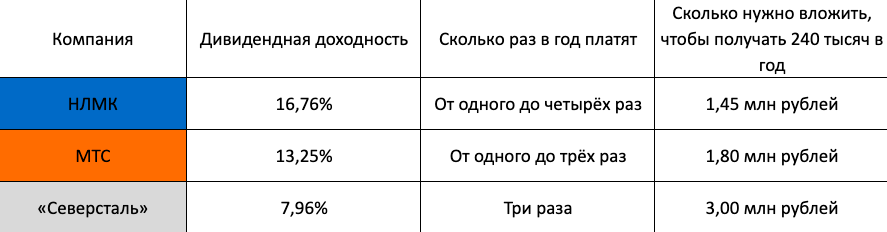

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

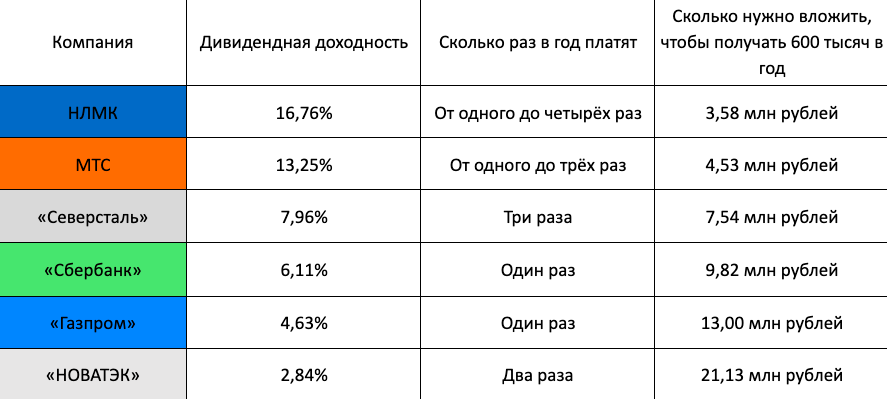

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Источник https://bankiros.ru/news/kak-ne-rabotat-i-zit-na-procenty-eksperty-obasnili-kak-pravilno-investirovat-6691

Источник https://invlab.ru/investicii/kak-zhit-na-dividendy/

Источник