Государство защитит начинающих инвесторов

Инвестирование давно волнует умы граждан капиталистических стран. Бум интереса к нему случился в США в «ревущие» 1920-е. Он привел к грандиозному коллапсу фондового рынка в 1930-е и величайшему экономическому кризису в истории человечества. Сейчас Россия переживает нечто похожее: в марте этого года, всего лишь за месяц, более 300 000 человек открыли брокерские счета для инвестирования.

Инвестирование – это размещение капитала с целью получения прибыли. Вкладывать средства можно в активы – ресурсы, обладающие стоимостью, которая способна увеличиваться и уменьшаться (например, ценные бумаги). Одна из опасностей состоит в том, что вам могут предложить вложить деньги в активы, не имеющие стоимости. Но распознать такой подвох могут только люди со знаниями. Именно поэтому мошенники так легко привлекают несведущих к участию в финансовых пирамидах.

Как адвокат по уголовным делам и инвестор я позволю себе дать несколько советов, как не потерять свои сбережения в погоне за большими деньгами. Речь пойдет преимущественно об инвестициях в ценные бумаги на фондовом рынке.

Какие риски несет инвестор?

1. Обман на этапе размещения капитала.

Мошенники используют различные схемы обмана, чтобы побудить человека перечислить деньги лицу, не имеющему отношения к реальному инвестированию. Его вводят в заблуждение, и он вкладывает средства в активы, лишенные реальной стоимости. После получения денег преступник перестает контактировать с жертвой. В данном случае мы говорим о преступлениях, предусмотренных ст. 159 и 159.3 УК РФ, – мошенничество, в том числе с использованием электронных средств платежа.

2. Обесценивание актива, в который вложены средства.

Люди подвержены эффекту Даннинга – Крюгера: часто человек, ничего не понимающий в инвестициях, думает, что знает все или почти все. В погоне за быстрой прибылью начинающий инвестор выбирает чрезвычайно рискованные активы, а после из-за неправильного расчета теряет свой капитал.

3. Ликвидация или банкротство лица, через которое осуществляется торговля.

Лицо, через которое вы покупали активы и у которого они хранятся (акции, валюта и т.д.), может быть ликвидировано или обанкротиться. В этом случае вероятны серьезные потери.

Подобные риски должно регулировать государство. Для этих целей в России принят Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг». 31 июля 2020 г. были опубликованы поправки к этому закону 1 . Они направлены на защиту от чрезмерных рисков начинающих и неквалифицированных инвесторов, не обладающих достаточными знаниями, путем ограничения им доступа к сложным и рискованным инвестиционным инструментам.

Как распознать мошенников на фондовой бирже?

Чтобы минимизировать риск оказаться в числе обманутых инвесторов, нужно помнить несколько простых правил.

1. Больших денег сразу не бывает. Инвестирование – это долгий процесс, требующий дисциплины. Придется набраться терпения и быть готовым к умеренным доходам. Скажем, 10% дохода от вложенной суммы в год – прекрасный результат. Именно столько вы можете заработать, например, на американском рынке акций. 20% в год – подозрительное, но все же реалистичное обещание, а вот 50, 100 и 200% – уже оторванное от реальности. Пообещать более высокие и быстрые доходы вам смогут только мошенники.

2. По закону покупку ценных бумаг и других активов гражданин осуществляет только через посредника – брокера (форекс-дилера и др.). Ему придется платить комиссию, но она будет вполне посильна. Зато, торгуя через брокера, вы сможете рассчитывать на законное размещение своих средств. Что важно: такой посредник должен иметь лицензию Центробанка на осуществление брокерской деятельности. Если ее нет – перед вами мошенник.

3. Схема работы брокера ни при каких условиях не может меняться: сначала вы заключаете договор на брокерское обслуживание, затем он открывает для вас брокерский счет, а потом уже вы переводите деньги и покупаете ценные бумаги. Отсутствие договора и открытого брокерского счета будет значить, что вас пытаются обмануть.

Каковы шансы вернуть деньги у обманутого инвестора?

К сожалению, после перевода денежных средств преступникам шансы вернуть их минимальны. Почему? Причин несколько.

Принят закон, который вносит изменения в деятельность микрофинансовых организаций, кредитных кооперативов, ломбардов и направлен на искоренение финансовых пирамид в этом секторе. А пока государство пытается избавить нас от мошенников, каждый должен уяснить основные правила самозащиты

Вопреки распространенному мнению, банк, через который были переведены средства мошеннику, не обязан их возвращать. При этом органам следствия будет крайне сложно найти реального владельца счета, на который перечислены деньги. Для регистрации счета мошенники часто используют подставных лиц. Располагаться он может в другой стране, как и сами преступники. А организация, работником которой представился мошенник, вероятнее всего, не существует, или он там не работает. Кроме того, органам следствия будет сложно определить маршрут движения денежных средств, поскольку после перевода они обналичиваются или «отмываются» через другие счета, в том числе иностранные, которые открыты на посторонних лиц. То есть основная проблема сводится к поиску человека, который присвоил себе деньги. Его обнаружение является ключевым условием, поскольку к уголовной ответственности можно привлечь только конкретное физическое лицо – человека, виновного в хищении.

Вместе с тем особого рвения в раскрытии подобных преступлений сотрудники полиции часто не проявляют, поскольку усилий это потребует огромных, а вероятность поимки преступника силами районного отдела полиции небольшая, ведь он может находиться в любой стране мира, использовать чужое имя и счета на подставных лиц. И даже если органам следствия удастся его найти, то это не значит, что он вернет деньги. Наказание за преступление, предусмотренное ст. 159.3 УК РФ, нередко является условным. Пойманный преступник может уже потратить полученные средства и не иметь имущества для компенсации.

Как государство защитит начинающего инвестора?

Каждому инвестору приходится принимать решения о покупке активов. Но неквалифицированные инвесторы, как правило, плохо в этом разбираются, поэтому не осознают все риски. Как тут поможет государство?

Согласно последним поправкам к Закону о рынке ценных бумаг брокер обязан протестировать начинающего инвестора, чтобы проверить его знания. От результата будет зависеть разрешение приобретать те или иные активы и пользоваться конкретными финансовыми инструментами. Так, доступ к базовым ценным бумагам (акциям крупных компаний) сохранится в любом случае. Приобрести более рискованные активы инвестор, не прошедший тестирование, сможет только при предоставлении письменного согласия о рисках. Брокер расскажет клиенту об опасности покупки таких активов. Но сумма сделки не должна будет превышать 100 тыс. руб. Как мы видим, поправки полностью не исключают риска потери денежных средств, но они создают предпосылки для более ответственного отношения к приобретению активов.

В настоящее время Банк России прорабатывает порядок предоставления начинающему инвестору рекомендованного портфеля активов, который также оптимизирует риски. Причем такую услугу многие крупные брокеры бесплатно предоставляют уже сейчас.

Важнейшей гарантией сохранности активов, предусмотренной Законом о рынке ценных бумаг, является их депозитарное хранение. Это значит, что ваши активы хранятся не у брокера, а в специальном депозитарии. При банкротстве брокера вы можете переместить их к другому посреднику и не утратите своих прав на них. Вот почему нужно осуществлять инвестирование только через лицензированные организации.

От банкротства брокера дополнительно защитит правильный выбор актива. Например, акции являются именными ценными бумагами, т.е. они связаны с личностью приобретателя и собственность на них сохраняется после банкротства посредника. Облигации же могут быть как именными, так и на предъявителя. Поэтому при их приобретении придется подстраховаться – запросить у брокера документ о ценных бумагах, находящихся в вашей собственности, для ее подтверждения.

Государство обеспечивает возможность получения объективной информации о рисках при инвестировании, но ответственность за принятие финансовых решений лежит на плечах инвестора. Обезопасить себя поможет использование официальных урегулированных площадок, таких как фондовый рынок.

Какие площадки и инструменты для инвестирования использовать?

Начинающему инвестору приобретать ценные бумаги лучше через крупные банки, которые являются брокерами или предоставляют доступ к ним через свои приложения. Почему банки? Меньше вероятность наткнуться на обман. И легко получить доступ на биржу: оформляете карту банка, устанавливаете приложение для инвестирования, заключаете договор и открываете счет. Банк предоставит по вашему запросу бумажные документы о собственности на ценные бумаги и сведения о брокерском счете. В любой момент вы сможете вывести с него средства.

Инвестирование поможет увеличить доход каждому. Но для этого нужно оценить прибыльность и надежность доступных инвестиционных продуктов

Вопрос выбора актива решать нужно индивидуально. Низкорисковыми являются вложения в гособлигации развитых стран, которые позволяют получать умеренный доход. Также безопасным считается инвестирование на основе биржевых индексов. Они представляют собой виртуальный набор ценных бумаг, собранных по определенному признаку. Например, S&P500 – индекс ценных бумаг крупнейших компаний США, в который входит 505 акций; в составе индекса Dow Jones Industrial Average бумаги крупных американских компаний из основных секторов экономики; а в индекс Мосбиржи входят акции крупнейших российских компаний, таких как «Газпром», «Лукойл» и Сбербанк. Индексы используются для оценки ситуации на торговых площадках и предсказания результатов торгов. Инвестирование на их основе позволяет получить в среднем от 5 до 10% в год при минимальных рисках.

При покупке акций конкретных компаний рекомендуется ознакомиться с их базовой финансовой отчетностью, которая покажет размеры выручки, дохода или убытка и т.д. Но помните, что риски в этом случае могут варьироваться от низких до гипервысоких. Отметим, что государство стимулирует приобретение отечественных акций, для чего установлены налоговые послабления на дивиденды.

Одним из наиболее рискованных инструментов является маржинальная торговля, которая применяется в валютных спекуляциях. Вы можете получить большой доход или потерять капитал в считанные часы. Более того, этот инструмент нередко используют мошенники, увеличивая и без того гигантские риски. Поэтому я бы не рекомендовал применять его начинающим инвесторам.

Рекомендации начинающему инвестору

- Не верьте тем, кто обещает вам большой доход в короткие сроки. И не спешите с переводом денежных средств.

- Инвестируйте через крупные банки и организации, у которых есть лицензия. Ищите брокера самостоятельно, а не ориентируясь на рекламу по телефону.

- Внимательно изучите договор на брокерское обслуживание и проверьте наличие открытого счета перед перечислением средств.

- Заранее прогнозируйте риски.

- На первоначальном этапе приобретайте проверенные и более безопасные активы, такие как акции крупных компаний и гособлигации.

- Запросите у брокера письменное подтверждение ваших прав на приобретенные ценные бумаги.

- Постоянно повышайте уровень своей финансовой грамотности.

1 Федеральный закон от 31 июля 2020 г. № 306-ФЗ «О внесении изменений в Федеральный закон “О рынке ценных бумаг” и отдельные законодательные акты Российской Федерации».

Что инвестору нужно знать об инвестиционном советнике? Отвечаем на 6 главных вопросов

Вы накопили денег и хотите не только сберечь, но и преумножить свой капитал. Банковский депозит не рассматриваете из-за слишком высокой в этом году инфляции, поэтому хотите инвестировать на фондовой бирже. Правда, ничего об этом не знаете. То есть вам нужен совет. А точнее, инвестиционный советник. Объясняем, как проверить компетенцию такого специалиста и чем он может быть полезен.

Кто такой инвестсоветник?

Это профессиональный участник рынка ценных бумаг, он консультирует инвесторов и помогает им достичь финансовых целей. Инвестиционный советник разрабатывает стратегию и дает рекомендации, но не торгует за клиента!

- Он подсказывает какие, в каком количестве и на какой срок приобрести ценные бумаги.

- Проводит углубленную работу по формулированию инвестиционных стратегий для клиентов.

- Прогнозирует вероятную доходность и предупреждает о возможных рисках.

Инвестсоветниками могут быть представители банка, компании, индивидуальные предприниматели. Главное, чтобы у такого специалиста были лицензия, финансовое образование и опыт в финансовой сфере.

Профессиональную деятельность специалистов регулируют: Федеральный закон №39-ФЗ «О рынке ценных бумаг», указание Центробанка РФ «О требованиях к инвестиционным советникам» и базовый стандарт совершения операций на финансовом рынке.

Согласно этим документам инвестсоветник несет ответственность за анализ финансового положения клиента и разработку плана достижения его целей.

«Общайтесь с людьми, которые лучше, чем вы… и будете двигаться в нужном направлении»

Уоррен Баффет

Сколько стоят услуги инвестсоветника?

Иногда такие услуги можно получить бесплатно, при соблюдении определенных условий. Например, если вы откроете счет у инвестсоветника, допустим на сумму 100 тысяч рублей. Инвестсоветник дает бесплатные рекомендации, а человек через этот счет инвестирует на фондовом рынке. На совершении сделок зарабатывают управляющие и брокеры той компании, в которой он трудится.

Некоторые «индивидуалы» тоже работают бесплатно. Но они рекомендуют продукты финансовых компаний, и те платят им вознаграждение. При подобном раскладе инвестсоветник должен предупредить вас, что за продвижение таких продуктов он получает комиссию.

Оплата услуг инвестиционного советника – терминал

Но в большинстве случаев услуги платные:

- Вариант 1. Фиксированная цена за разовую консультацию. Например, консультация по приобретению ценных бумаг, обойдется вам примерно в 10 000–20 000 рублей.

- Вариант 2. Почасовая или абонентская оплата. Например, вы озвучиваете инвестсоветнику свои цели и задачи, а он готовит для вас решение и презентацию. Такая часовая консультация стоит 20 000 рублей.

- Вариант 3. Процент от общей суммы инвестиций или комиссия за успешно проведенную сделку. Здесь стоимость услуги составит от 1 до 2,5% от стоимости активов ежегодно в зависимости от решения.

Как выбрать?

Профессиональный советник должен быть в официальном реестре Банка России. Причем попасть в список могут только те, кто вступил в одну из саморегулируемых организаций (СРО). Таких организаций несколько: «Национальная финансовая ассоциация» (НФА), «Национальная ассоциация участников фондового рынка» (НАУФОР) и «Ассоциация международных инвестиционных консультантов и советников» (АМИКС).

На сайте каждой из этих организаций можно ознакомиться со списком инвестсоветников и узнать их контакты.

В России действует закон об инвестиционных советниках, но мошенники активно рекламируют свои «услуги». Чтобы Центробанк не заинтересовался их незаконным промыслом, они используют завуалированные формулировки. Например, они обещают консультации по работе на бирже, но не говорят таких слов, как «купить акции» или «продать акции».

Как инвестсоветник определит нужные мне финансовые инструменты?

Проанализирует информацию, которую вы ему предоставите, и на ее основе построит работу с вами. Будьте готовы рассказать:

- какую сумму вы собираетесь вложить в инвестирование;

- на какое время;

- на какую рассчитываете доходность;

- с какими максимальными убытками готовы смириться;

- возраст;

- образование;

- объем капитала;

- опыт в инвестиционной деятельности;

- среднемесячные доходы и расходы за последний год;

- кредиты и займы.

Сведения должны быть достоверными, иначе специалист неправильно составит общую картину и его советы могут даже навредить вам. Вся информация останется между вами – ее защищает Федеральный закон «О персональных данных».

Инвестиционные инструменты – графики

Что такое инвестиционная рекомендация, и как ее использовать?

Это документ, в котором указаны:

- ценные бумаги и их количество;

- производные финансовые инструменты и их количество;

- период инвестирования;

- примерная цена сделки;

- срок действия рекомендации;

- риски инвестирования;

- конфликт интересов (иногда эта информация оформляется отдельным документом).

Инвестиционная рекомендация должна быть закреплена письменно (в бумажном или электронном виде) либо записана на диктофон. Специалист подтверждает договором то, что он несет ответственность за свою работу.

Если вы считаете, что предложения слишком рискованны, вы можете отказаться или попросить советника продумать другой вариант. Если решили прислушаться, то старайтесь четко следовать прописанным там пунктам – сроку покупки и продажи, ценам и местам сделки.

Возместит ли советник убытки, если его рекомендации будут провальными?

В случае неудачной сделки вы можете подать заявление в суд и потребовать компенсации.

Когда не возместит. Здесь нужно учесть некоторые моменты:

- Претензии могут касаться только сделанных вами по рекомендации советника вложений в ценные бумаги и производные финансовые инструменты.

- Вина не лежит на советнике, если вы предоставили некорректную информацию о себе.

- Советник не будет отвечать, если вы неточно выполнили его рекомендации.

- Если советник предупредил вас о риске потерь инвестиций на фондовом рынке, то именно на вас переходит ответственность за решения.

Когда возместит. Претензии к советнику имеют основания:

- Убедил вас купить акции новых компаний, хотя вы не хотели сильно рисковать и указали на опасения в своем инвестпрофиле.

- Рекомендовал приобрести то, что нужно не вам, а ему, потому что получает вознаграждение за продвижение финансовых продуктов от какой-либо компании. Причем о своей «подработке» вам не сказал.

Также вы можете обратиться в саморегулируемую организацию, в которой специалист состоит, или в Банк России – тогда его исключат из официального списка. Но обязать советника компенсировать вам убытки может только суд.

Возмещение убытков – биткоин

Окупятся ли услуги инвестиционного советника от будущей прибыли? Это главный вопрос, который вам надо решить, прежде чем обратиться к специалисту. Поищите в интернете отзывы, сравните стоимость услуг. Но если вы уже обратились к советнику, то перед заключением договора внимательно изучите документ и убедитесь, что вам понятны все пункты.

И избегайте советников, которые не знают вас, но рассказывают, с помощью каких инструментов они будут инвестировать ваши средства.

Реальный бизнес: как инвестору обойти подводные камни и остаться при деньгах? Серия 2

В прошлой серии мы выяснили, что есть три варианта пассивных инвестиций во франшизу в зависимости от типа договора с франчайзи. В этот раз обсудим, чем рискует инвестор и как избежать неприятностей, связываясь с малым и средним бизнесом, запущенным по отработанной схеме.

Из практики профессионального инвестора в бизнес

Когда знаешь все подводные камни и где их искать, проблем обычно не возникает. Инвестиционный советник Антон Алпутов приобрел сразу две управленческие франшизы — суши-ресторан в Москве и бьюти-коворкинг в Уфе, хотя в этом городе ни разу не был. Это формат франшизы, при котором компания полностью занимается открытием торговой точки и операционным управлением ею, при этом самой точкой владеет инвестор.

«Получаю прибыль, вижу все изнутри по камерам видеонаблюдения, получаю абсолютно прозрачно все цифры в реальном времени. Ежемесячно (проходят. — Прим. ред.) видеосозвоны с менеджерами», — рассказывает Алпутов о своем опыте.

По его словам, распределение инвестиций идет следующим образом:

- до возврата инвестиций 90% прибыли получает инвестор, еще 10% поступает в качестве бонуса менеджеру. Окупаемость бизнеса составляет 2—4 года, доходность при этом — около 30% годовых;

- после возврата инвестиций 50% прибыли перечисляют инвестору и 50% — управляющей компании.

По словам Алпутова, благодаря такой схеме управляющая компания стремится как можно быстрее сделать предприятие прибыльным, потому что, только вернув инвестору вложенный капитал, она сможет распределять больше прибыли в свою пользу. Партнер может быстро получить обратно свой вложенный капитал, все гарантии этого ему предоставляет компания.

Но такой «безоблачный» заработок во франшизах гарантирован далеко не всегда.

Модный тренд — зарабатывать и ничего не делать? «Так не бывает», — скажете вы. Настоящие рантье возразили бы, но и тут поступят энергосберегающе. Выясним, какие стратегии потенциально обеспечивают пассивный доход.

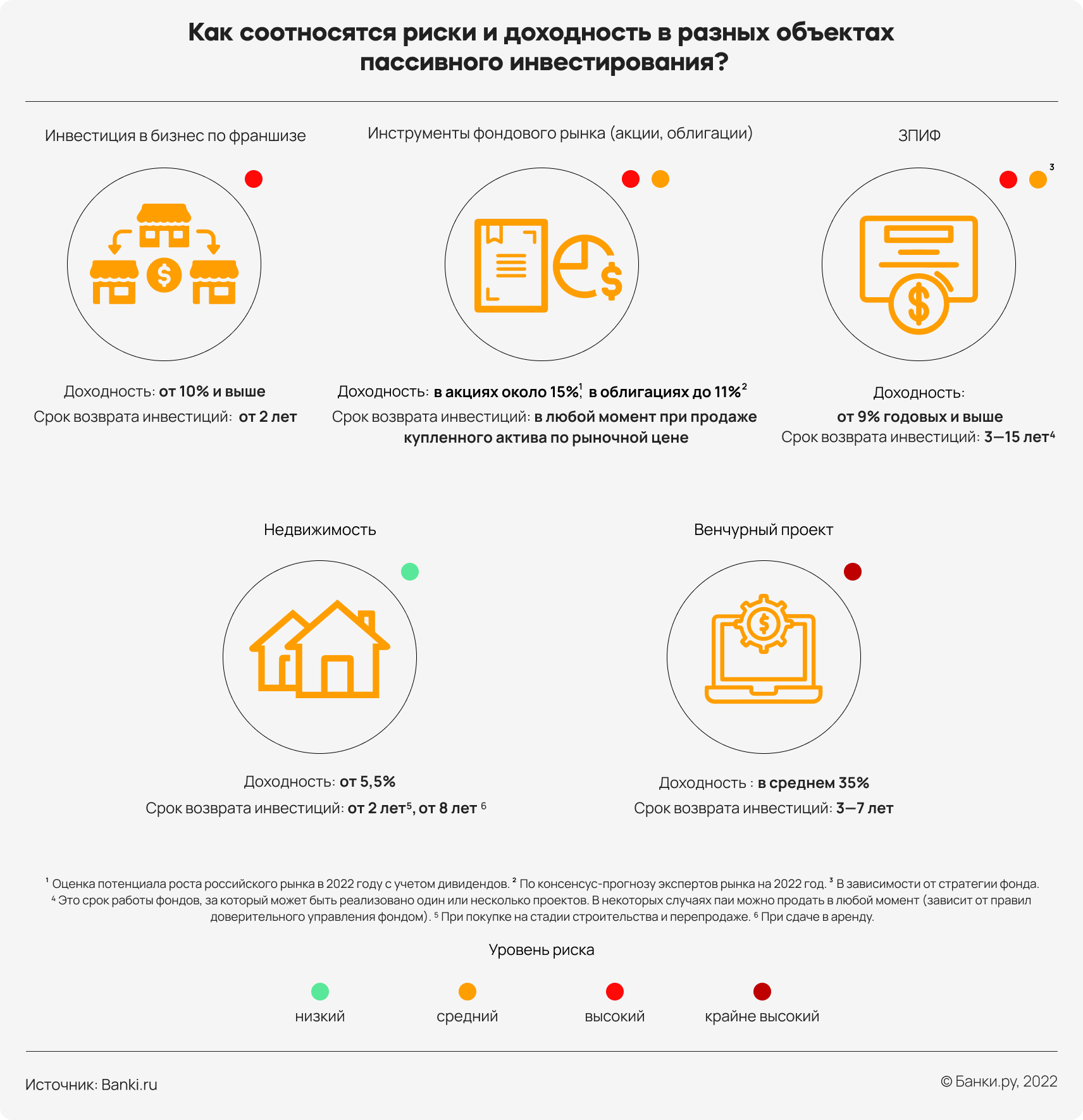

Риски и доходы пассивных инвесторов

Дать денег на развитие реальной компании для многих кажется более понятной бизнес-моделью, чем заводить брокерский счет и подбирать себе облигации для вложения. Кто-то не хочет разбираться с фондовым рынком, считая его для себя сложной темой. Кто-то предпочитает, чтобы купленный актив был максимально реалистичен: если недвижимость, то квартира или дом, если бизнес, то работающий свечной заводик. На фондовом рынке и в прямых инвестициях принцип работы одинаков: дать в долг или вложиться в развитие, став совладельцем.

Разница в размерах компаний, в том, насколько прозрачно и четко организован их бизнес, система отчетности. И риски у работающего бизнеса в сравнении с запуском нового предприятия по готовой бизнес-схеме тоже существенно отличаются. В пользу рыночных активов говорит то, что они прошли проверку биржи и, если отнесены к первому уровню листинга, их надежность высока.

Сопоставимую доходность кроме франшиз еще обещают венчурные проекты. Но результат их запуска еще более непредсказуем, чем открытие предприятия по франшизе.

Именно поэтому венчуром занимаются крупные фонды, которые могут позволить себе убытки. Но в случае, если проект окажется успешным, инвестора ждут большие деньги. Например, основатель Apple Рональд Уэйн продал 10-процентную долю в компании в 1976 году за 800 долларов, сейчас она стоит 300 млрд долларов.

А в случае с франшизой, если вы вкладываете деньги, например, в пиццерию, то «должны понимать, что рост вашей доходности будет ограничен, условно говоря, стенами этой пиццерии. После выхода на максимальную доходность вы будете получать прибавление к проценту рентабельности максимум плюс 10% в год», объясняет Антон Алпутов. Так, при удачном развитии ситуации через три года инвестор будет получать 20%, через четыре — 24%.

Из существенных параметров для выбора инвестиционного актива остаются еще гарантии инвестору и налоговый вопрос.

Каковы гарантии и налоги при разных видах пассивного инвестирования

Тип пассивной инвестиции

Гарантии сохранности инвестиционного капитала

Гарантии получения дохода

Налоги

Договор займа или инвестирования,

личное поручительство предпринимателя,

передача оборудования в залог

Договор процентного займа с фиксированными выплатами вне зависимости от выручки

НДФЛ 13% с прибыли от дивидендов и кредитных платежей, продажи доли в бизнесе стоимостью до 5 млн рублей, в случае превышения этой суммы — 15% с превышения лимита в 5 млн рублей

При продаже доли в бизнесе, которая находилась в собственности более шести лет, налога нет

В инструменты фондового

рынка (акции, облигации)

Отсутствуют при покупке инструментов фондового рынка,

при покупке некоторых

предоставляется защита капитала

Выплаты дивидендов и купонов производят согласно условиям выпуска ценных бумаг

Налоги по дивидендам и купонам зависят от страны-эмитента. Для российских ценных бумаг — 13% для физических лиц и 20% для юридических лиц.

Свыше 13% в некоторых случаях приходится платить с доходов по дивидендам и купонам ценных иностранных компаний и российских компаний, зарегистрированных за рубежом. При продаже ценных бумаг — НДФЛ 13% или 15% (если сумма больше 5 млн рублей), если срок владения бумагами менее трех лет

Владельцы ИИС типа А могут вернуть 13% от внесенной суммы, но не более 52 тыс. рублей

Владельцы ИИС типа Б могут вернуть 13% с прибыли

Контроль Банка России

за управляющей компанией

Выплаты при получении дохода во время работы фонда или при завершении работы фонда

При погашении паев с прибылью — 13%, при начислении дивидендов — 13%. С суммы, превышающей 5 млн рублей, взимается налог 15%

страхование объекта недвижимости, защита капитала системой эскроу-счетов

Выплаты по договору аренды, перепродажа квартиры по более высокой стоимости

При продаже недвижимости взимается НДФЛ 13% с разницы от стоимости покупки

Налог 0% при продаже, если недвижимость находилась в собственности более пяти лет или была продана дешевле, чем куплена, но не менее чем за 70% кадастровой стоимости

В венчурный проект

Для инвесторов предоставляются льготы. В рамках специальных инвестиционных контрактов (СПИК) есть возможность обнулить ставку, для резидентов территорий опережающего развития (ТОР) ставка на прибыль в первые пять лет — 5%

В остальных случаях — стандартная ставка НДФЛ 13%, при продаже доли в компании, которая находилась в собственности шесть лет, — 0%

Источник: Banki.ru

Правовые риски инвестора во франшизу

Проверить надежность и устойчивость предприятия, открытого по франшизе, можно, запросив у франчайзи данные финансовой отчетности и регистрационные документы, почитав отзывы клиентов. А вот какими будут условия работы вашего капитала в компании, раскроет только договор с инвестором или договор займа. В нем стоит внимательно изучить условия выплат инвестору, их периодичность и другие параметры. Например, как распределяется ответственность за управленческие решения менеджмента компании, ведь инвестор в них практически не участвует.

«В случае противозаконных действий компании к ответственности могут привлечь как управляющего, так и учредителя (инвестора) — как лиц, несущих ответственность за деятельность юридического лица», — комментирует Егор Редин, управляющий партнер юридической компании «Позиция Права».

Так, если компания наберет долгов, то банкротство ждет не только это юридическое лицо, но и учредителя, которым может выступать инвестор.

Доходы инвестора могут значительно уменьшиться, если франчайзи нарушит договор коммерческой концессии и будет вынужден заплатить за это большой штраф. «Те деньги, которые должны были бы пойти на развитие предпринимательской деятельности, уйдут франчайзеру, и денег в обороте станет меньше», — предупреждает Сергей Демкин, советник по специальным проектам «Коллегии адвокатов А1».

Юристы рекомендуют читать не только кредитный или инвестиционный договор, но и договор коммерческой концессии, который заключают между собой франчайзи и франчайзер.

Что должно насторожить инвестора в договорах о присоединении?

Наличие в договоре коммерческой концессии некой гарантированной суммы, которую будет платить франчайзи франчайзеру, — это первый «красный флаг». Например, предприниматель должен каждый месяц перечислять 3 млн рублей правообладателю и еще проценты от выручки. «Это очень серьезный риск, потому что, если бизнес у франчайзи не пойдет по определенным причинам, он все равно будет должен отдавать деньги правообладателю по договору коммерческой концессии», — говорит Сергей Демкин.

Второй «красный флаг» — это потенциальные большие штрафы для франчайзи. Подобные санкции во франчайзинге — нормальное явление. Например, франчайзер имеет право оштрафовать франчайзи за неуплату роялти вовремя или открытие еще одной точки без ведома правообладателя. Но когда суммы выставлены запредельные, лучше поискать другого партнера. «Инвестор должен отдавать себе отчет в том, что те средства, которые он передаст франчайзи, могут просто уйти на выплату штрафов по договору коммерческой концессии. И в результате он потеряет свои деньги», — подчеркивает юрист.

Дополнительной гарантией сохранности денег в проекте для инвестора может стать личное поручительство предпринимателя или управляющей компании.

Расторжение договора: позиция инвестора

Выход из проекта с франшизой по срокам серьезно уступает обычной биржевой сделке, когда в несколько кликов можно избавиться от актива.

В ситуации, когда инвестор захочет или будет вынужден выйти из проекта, скорее всего, никто сразу ему деньги не отдаст. «Это не фондовая биржа, средний срок вывода средств — 6—8 месяцев», — предупреждает в своем инвестиционном предложении компания «Персональное решение», которая развивает франшизу, предоставляющую услуги грузчиков.

О желании выйти из договора и получить деньги инвестор тоже должен предупреждать заранее — за месяц или несколько недель.

Досрочно расторгнуть инвестиционный договор или договор займа возможно, но почти всегда это будет не в пользу инвестора. По словам Виктора Стоумова-Олешкевича, франчайзи «Додо пиццы», на практике на такой шаг решаются редко. «У инвестора есть право продать свою долю, если он владеет долей, или предложить партнерам досрочно расторгнуть инвестиционный договор, если он получает платежи от оборота», — подчеркивает он. Для инвестора это фактически будет добровольным отказом от дохода в виде процентов от прибыли или от оборота.

Сами предприниматели тоже могут предложить партнеру продать долю в бизнесе. Так бывает, когда завершается срок действия инвестиционного договора или предприниматель хочет «убрать» партнера из бизнеса. На этот шаг решаются, чтобы избавиться от старых обременительных 15—20-летних договоров. Например, инвестор вложил деньги в компанию в 2005 году, эти деньги давно вернулись, но партнеры продолжают перечислять ему проценты от прибыли. Но обычно франчайзи дорожат своими отношениями с инвесторами, да и партнерам выгодно получать пассивный доход.

Если инвестор не согласится выходить из проекта и договор продолжает действовать, предприниматели будут обязаны выплачивать дивиденды, нравится им это или нет. Избежать конфликтов из-за разрыва бизнес-отношений поможет тщательная юридическая подготовка — еще в самом начале совместной работы. «Нужно грамотно прописывать все условия. Допустим, что инвестор заходит со своими деньгами на три года. В течение года он возвращает свои инвестиции, два года получает дивиденды и потом просто выходит из проекта. Также важно прописать условия, на которых он выходит, — это может быть выкуп доли либо возврат инвестиций и сверху какая-то премия», — делится опытом Станислав Тихомолов, генеральный директор компании «Инвестиционный франчайзинг».

Пандемия как форс-мажор для франшизы

Все форс-мажоры вроде стихийного бедствия или пожара должны быть указаны в договоре. Предприниматель и инвестор заранее решают, как они расходятся, если бизнес закрылся. Это снимет вопросы погашения долгов и выплат компенсаций, сроков перечисления денег. Но предусмотреть можно, конечно же, не все. «В прошлом году в пик пандемии — с апреля по август — многие инвесторы сами разрешили выплаты поставить на паузу, — приводит пример Антон Руцкий, франчайзи сети пиццерий «Додо пицца». — Несмотря на это, все возвраты займа планируются ранее срока, указанного в договоре».

Как управляющие компании снижают риски?

Существует устойчивое мнение: риски между предпринимателем и инвестором нужно делить пополам. Тем не менее управляющие компании стараются по возможности обезопасить вложения во франшизы. Для них любой конфликт между франчайзи и инвестором — это удар по репутации и, соответственно, потенциальные проблемы с привлечением новых денег. Риски снижают следующими способами:

- Крупные сети разрешают только успешным франчайзи привлекать инвестиции через управляющую компанию. У предпринимателей должны быть приносящие прибыль заведения в той же сети и как минимум 25—30% своих средств, необходимых на открытие новой точки. При этом если инвестор ищет партнеров среди своих знакомых, то такого ограничения, конечно, не будет.

«Для того чтобы попасть в базу инвестиционных предложений, действующие заведения франчайзи должны иметь высокие показатели качества продукта в соответствии со стандартами бренда — это отзывы тайных покупателей, скорость доставки… Всего около 40—50 показателей, на основе которых формируется оценка», — объясняет Виктор Стоумов-Олешкевич.

- Инвесторы получают право контролировать действия управляющей компании, знакомиться с ежемесячной отчетностью, данными о продажах, маркетинге, взаимоотношениях с клиентами, а также им предоставляют доступ к видеокамерам. Есть беспокойные инвесторы, которые хотят в режиме онлайн смотреть, что происходит в ресторане или барбершопе, открытом на их деньги.

Однако управляющие компании не могут гарантировать, что деньги стопроцентно вернутся инвесторам. «Бизнес есть бизнес», — гласит предупреждение на сайте «Додо пиццы».

Как оценить, стоит ли франшиза инвестиций?

Бизнес-инвестор Антон Алпутов специально для читателей Банки.ру подготовил чек-лист для тех, кто задумывается о вложении денег во франшизу. По умолчанию, безопаснее инвестировать в предприятие, которое уже работает, чем в то, что еще даже не открылось. Однако в любом случае перед тем, как принимать решение, стоит ответить себе на несколько вопросов.

- Кто будет управлять вашим бизнесом?

Это первый вопрос, который должен задать себе потенциальный инвестор. От опыта управленцев и их решений во многом зависит потенциальная доходность. Заниматься всеми бизнес-процессами может либо управляющая компания, либо сам франчайзи. «Я бы советовал отдавать предпочтение управляющей компании. Это надежнее и эффективнее по понятным причинам. Если же это франчайзи, то внимательно изучите его опыт. Лучше будет, если у него уже есть точки, работающие уже несколько лет, — тогда посмотрите их показатели», — отмечает Алпутов.

- Сколько заведений (точек) в составе сети?

Внимания стоят более крупные сети. «Чем крупнее сеть, тем больше узнаваемость бренда, дешевле продукты (потому что крупнее закупки), больше рекламы, дешевле аренда (надежный арендатор) и прочее. Но главное — устойчивее и жизнеспособнее бизнес-модель», — говорит Антон Алпутов. Он предлагает потенциальным инвесторам внимательно изучить точки, работающие в городе с похожей численностью населения, узнать о специфике рынка и других параметрах.

- Насколько удовлетворены другие инвесторы?

Пообщаться следует не только с франчайзи, но и с другими инвесторами, которые уже вкладывали в эту сеть деньги. Можно и нужно принимать во внимание именно их финансовые показатели.

- Какая финансовая модель у предприятия?

Бизнес-процесс должен быть понятен инвестору, тогда он может сделать расчет, насколько выгодно ему предложение.

- Насколько прозрачен доступ к информации?

Франчайзи или управляющая компания должны выдать инвестору доступ к видео с камер наблюдения, а также к личному кабинету со всеми показателями компании. «Желательны еженедельные или ежемесячные текстовые и видеоотчеты от управляющих (что было сделано для увеличения прибыли? Какой план-факт?)», — продолжает Антон Алпутов.

- Какие гарантии есть для инвестора?

У франчайзи должны быть готовы ответы на сложные вопросы: что будет, если точка принесет вдвое меньше заявленной прибыли или вообще окажется убыточной? кто понесет расходы при смене локации?

Опрошенные юристы отмечают, что инвесторы могут сами по данным арбитражных судов, базам судебных приставов проверять франчайзи на предмет непогашенных долгов и многочисленных разбирательств. Хорошим знаком будет наличие банковских кредитов у франчайзи — это означает, что финансовая организация тщательно проверила бизнесменов и доверила им свои деньги, несмотря на большие риски.

Анна РОДИНА для Banki.ru

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://www.advgazeta.ru/ag-expert/advices/gosudarstvo-zashchitit-nachinayushchikh-investorov/

Источник https://beststocks.ru/journal/investment-advisors/

Источник https://www.banki.ru/news/daytheme/?id=10959514