Внутренняя норма доходности (IRR) инвестиционного проекта – что это такое и как рассчитать

Евгений Смирнов

# Инвестиции

Формулы и примеры расчетов IRR

Рассчитать IRR можно четырьмя способами: по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

- Что такое IRR инвестиционного проекта и зачем он нужен

- Как рассчитать внутреннюю норму доходности

- Формула внутренней нормы доходности и пример расчета

- Расчет внутренней нормы доходности в таблице Excel

- Графический метод определения внутренней нормы доходности IRR

- Онлайн-калькуляторы внутренней нормы доходности

- Анализ полученных данных

- Преимущества и недостатки показателя IRR

- Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Практика инвестирования показывает, что для правильной оценки перспектив финансирования проекта необходимы предварительные расчеты. Важнейшим показателем служит внутренняя норма доходности. Норма эта учитывает приведенные значения сумм капитала и входящих денежных потоков, и в конечном счете определяет точку безубыточности инвестиции.

Статья посвящена экономическому смыслу понятия IRR и тому, как рассчитать этот показатель.

Что такое IRR инвестиционного проекта и зачем он нужен

Объяснить, что это такое – внутренняя норма доходности (IRR), можно легко и простыми словами. Отечественная и мировая экономика давно применяет этот показатель, хотя называется он по-разному: внутренним коэффициентом окупаемости (ВКО), внутренней ставкой дохода предприятия (ВСДП), внутренней нормой доходности (ВНД) и т. д.

С английского языка термин переводится как «внутренняя ставка возврата» (Internal Rate of Return, сокращенно IRR), что, вероятно, наиболее точно характеризует смысл и сущность понятия.

Под внутренней нормой прибыльности понимается предельная ставка доходности проекта, обеспечивающая дисконтированную самоокупаемость.

Все кажется понятным, но лаконичность этой формулировки требует некоторых пояснений.

Все денежные потоки вокруг проекта, а именно входящие (прибыли от коммерческой деятельности со знаком плюс) и исходящие (затраты на реализацию со знаком минус), должны в сумме давать ноль, что показывает их взаимную компенсацию, то есть самоокупаемость.

Слово «дисконтированная» означает, что каждый чистый денежный поток необходимо привести к разным процентным ставкам, действующим на протяжении периода инвестирования. Имеются в виду банковские проценты, индекс инфляции, уровень девальвации (в случае валютных вложений) и т. д.

Внутренняя норма окупаемости инвестиций учитывает специальный поправочный коэффициент. Это ставка дисконта, показывающая, насколько эффективно используется капитал по сравнению с другими вариантами вложений в бизнес за тот же временной период.

Исходя из приведенного выше определения можно сформулировать цели вычисления внутренней нормы доходности.

Первый способ применения показателя IRR – оценка прибыльности инвестиции. Чем выше значение, тем предпочтительней данный проект.

Второе приложение показателя – определение максимальных годовых ставок привлечения заемного капитала. Особенно важное значение IRR приобретает в случае банковского кредитования финансирования проекта. Если процентная ставка по займу выше запланированной рентабельности, разница между суммами исходящих и входящих денежных потоков приобретет отрицательное значение, что означает убыток.

Как рассчитать внутреннюю норму доходности

Расчет IRR можно производить четырьмя способами: вручную по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

Уравнение с нулевой суммой будет приведено ниже.

Математический способ – наиболее простой для понимания, но технически бывает довольно сложным.

В форму Excel необходимо внести нужные данные о затратах и предполагаемых уровнях доходности инвестиции, используя в качестве источника бизнес-план.

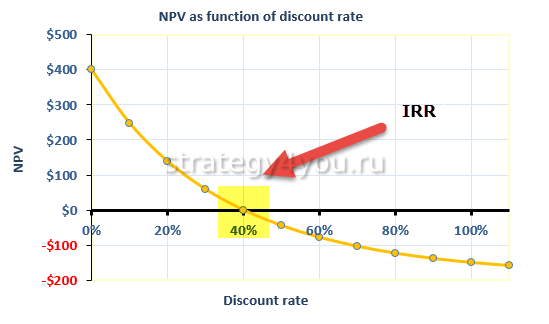

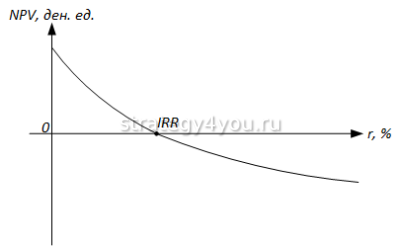

График зависимости IRR от сумм дисконтированного дохода наиболее нагляден. Диаграмма строится в равных промежутках времени, откладываемых по оси абсцисс. По ординате откладываются суммы дисконтированного дохода и приведенных расходов. Точка безубыточности рассчитывается как пересечение линии графика с нулевым уровнем.

Формула внутренней нормы доходности и пример расчета

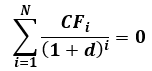

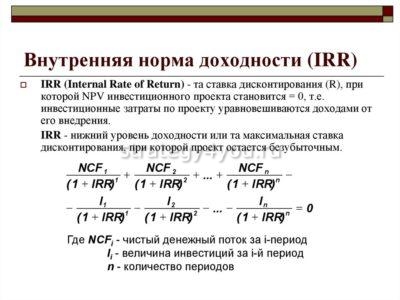

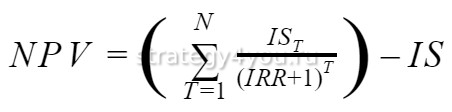

Исходной формулой для вычисления внутренней нормы доходности служит следующее уравнение:

- NPV – чистая приведенная стоимость проекта;

- N – количество расчетных периодов (обычно лет);

- T – номер расчетного периода;

- IS – затраты на проект в первоначальном периоде (стартовый размер инвестиции) и последующие вложения;

- IRR – внутренняя норма прибыльности.

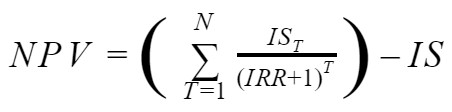

Предельно низкая внутренняя норма прибыльности соответствует значению NPV, равному нулю. Иными словами, текущая стоимость, рассчитанная по ставке доходности IRR, должна соответствовать самоокупаемости.

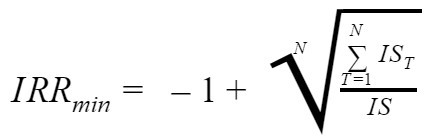

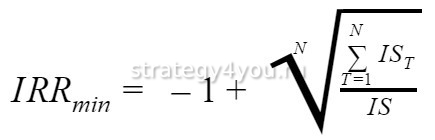

После преобразования приведенной выше формулы можно найти минимальный показатель внутренней нормы прибыльности:

- IRRmin – минимальная внутренняя норма прибыльности;

- N – количество расчетных периодов;

- IS T – размеры инвестиций по каждому периоду;

- IS – общая сумма инвестиции.

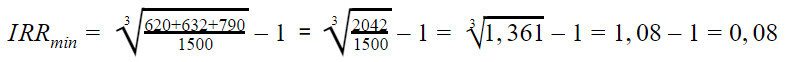

Для наглядности применения этой формулы имеет смысл рассмотреть пример расчета.

Объект инвестирования – недвижимость – квартира, сдаваемая в аренду. На ее приобретение должна быть потрачена сумма 1,5 млн руб. Прогнозируется поступление арендной платы по следующему графику:

- 1-й год – 620 тыс. руб.

- 2-й год – 632 тыс. руб.

- 3-й год – 790 тыс. руб.

Суммы входящих потоков и стоимость квартиры приведены в денежном выражении (тысячах рублей). При подстановке данных в формулу получается:

При внутренней норме доходности равной 8% использование заемного капитала, привлеченного по более высокой ставке, нерентабельно. Даже обычный депозитный вклад в банке, как финансовый инструмент, может принести предпринимателю бо́льшую прибыль, чем сдача квартиры в аренду на таких условиях.

Расчет внутренней нормы доходности в таблице Excel

Приведенная выше формула расчета показателя IRR понятна и удобна, но если проектов несколько и условия более сложны, задача становится излишне трудоемкой. К счастью, есть инструмент определения эффективности инвестиций в Excel. Пример с пояснениями того, как посчитать внутреннюю норму прибыльности, будет рассмотрен ниже.

В программе Эксель есть встроенная функция ВСД – ею и надлежит пользоваться. При этом следует придерживаться простых правил и выполнить несложную последовательность действий.

Для расчета IRR в Excel необходимо:

- Войти в программу.

- Создать книгу с таблицей денежных потоков и их датами. Одно из значений обязательно должно иметь отрицательное значение – это сумма инвестиции, то есть затраты на реализацию. В таблице могут содержаться данные нескольких проектов для сравнения.

- Выбрать функцию IRR в мастере функций (для русского интерфейса ВНД или ВСД) нажатием кнопки fx.

- Отметить участок нужного столбца с данными, подлежащими анализу. В строке появится что-то вроде «IRR(B4:B:12, 7,2%)».

- Нажать кнопку «OK».

Графический метод определения внутренней нормы доходности IRR

Графический метод расчета внутренней нормы прибыли отличается от ранее описанных большей наглядностью и приблизительностью. Для построения диаграммы также необходимы вычисления, но требования к их точности ниже. Впрочем, это не имеет большого значения потому, что исходные данные тоже страдают существенным «разбегом».

Суть метода состоит в возможности определить величину предельного показателя IRR как точки пересечения линии графика с осью ординат, то есть нулевым значением доходности. Графики зависимости приведенной стоимости от ставки дисконтирования строятся вручную или с использованием возможностей функции диаграмм Excel. Их может быть несколько, и проект того из них, у которого значение предельной доходности инвестиции окажется дальше от нулевой точки, будет признан более предпочтительным.

Онлайн-калькуляторы внутренней нормы доходности

Существуют и другие способы, как найти IRR инвестиционного проекта даже не прибегая к таблицам Excel. В интернете доступны специализированные калькуляторы, в которые встроены готовые алгоритмы. Пользователю не нужно вникать в то, по каким формулам и как считают внутреннюю норму прибыльности эти инструменты: достаточно внести суммы денежных потоков.

Анализ полученных данных

Итак, внутренняя норма окупаемости инвестиций вычислена, и теперь требуется ее расшифровка. Понятно, что проект с большим показателем окупается быстрее, однако этот же смысл имеет и всем известный критерий прибыли, то есть средняя норма рентабельности. Отрицательный IRR явно указывает на убыточность вложения, и означает, что его сумма превышает экономический эффект.

Может ли быть внутренняя норма окупаемости больше 100 процентов? Теоретически да, но на практике такое случается крайне редко. Каково же в таком случае нормальное значение IRR?

Однозначного ответа на вопрос о том, какой должен быть этот показатель нет. Определение его приемлемого уровня возможно только в сравнении. IRR обязательно должен быть больше ставки дисконтирования RT. Если это не так, то проект вряд ли стоит того, чтобы в него инвестировать средства. Более подробно:

- IRR меньше RT – проект будет явно убыточным для инвестора;

- IRR равен RT – вложения только окупятся, но дохода не принесут;

- IRR больше RT – ожидается прибыль.

Сравнение возможно также с уровнем минимальной ожидаемой доходности компании-инвестора, а она в каждой фирме своя.

Преимущества и недостатки показателя IRR

Внутренняя норма прибыльности, к сожалению, сама по себе и в отрыве от других показателей не может исчерпывающе характеризовать доходность инвестиции.

Во-первых, она не учитывает эффекта рефинансирования получаемого дохода за счет прибыли.

Во-вторых, будучи величиной относительной, IRR не демонстрирует сумм в денежном выражении, а проценты не всегда отражают нужную инвестору информацию.

В-третьих, вложения дополнительных средств требуют повторных расчетов, в связи с чем возникает несколько значений одного и того же показателя IRR.

Вместе с тем, у нормы прибыльности как характеристики ожидаемой эффективности инвестиции есть и несомненные достоинства.

Показатель незаменим при сравнении нескольких проектов в разных временных периодах независимо от сумм финансирования.

Ставка дисконтирования может не браться в учет, так как в формулах она не фигурирует.

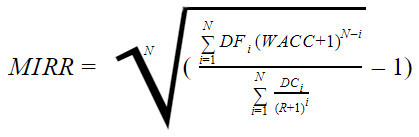

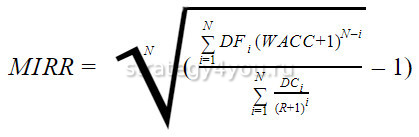

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Некоторые недостатки показателя IRR могут быть нивелированы несколько усложненным вариантом формулы. Внутренняя норма рентабельности в модифицированном варианте предполагает устранение неопределенностей, возникающих при нескольких траншах инвестирования в нестандартных условиях.

Методология расчета модифицированной внутренней нормы доходности MIRR основана на следующих положениях:

- Приведение денежных положительных потоков (доходов) на расчетную дату завершения инвестируемого проекта. Для этого используется ставка WACC, формируемая средневзвешенной стоимостью капитала.

- Приведение отрицательных денежных потоков (первичной и последующих инвестиций) на начальную дату проекта по ставке дисконтирования.

- Величина MIRR равна норме дохода, соответствующей самоокупаемости проекта на дату его завершения.

В конечном виде формула модифицированной внутренней нормы прибыли выглядит так:

- MIRR – модифицированная внутренняя норма прибыли;

- N – инвестиционный период в годах;

- DF – прибыли от инвестиции;

- DC – суммы инвестиций;

- WACC – сумма средневзвешенной стоимости капитала;

- R – ставка дисконта;

- i — номер периода.

Несколько большая математическая громоздкость формулы обеспечивает высокую точность расчетов за счет того, что в ней учитывается возможность реинвестирования прибыли по ставке дисконтирования. Применение Excel снижает трудоемкость при использовании функции МВСД (MIRR).

При сравнении взаимоисключающих проектов возможно использование методики MIRR, если суммы первоначальных вложений приблизительно равны, а горизонты инвестирования имеют примерно одинаковую продолжительность.

Недостатком этой формулы является низкая вероятность стабильности значения ставки реинвестирования на протяжении всего инвестиционного периода.

Внутренняя норма рентабельности, IRR

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Расчет IRR в Excel

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

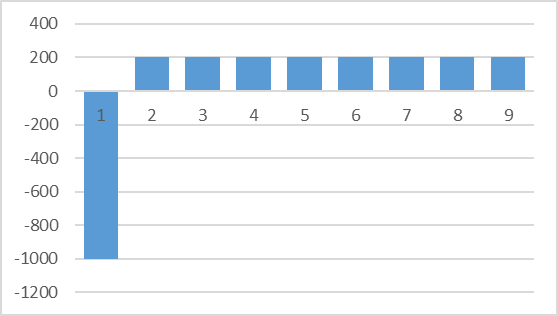

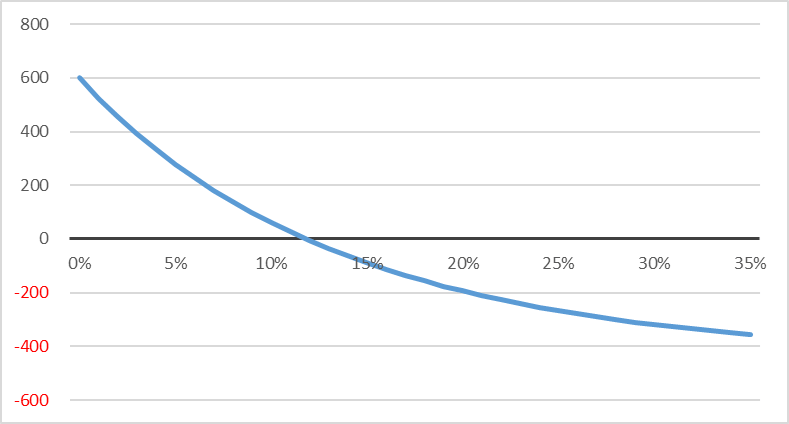

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще .

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Внутренняя норма доходности (IRR, ВНД): что это такое, формула расчета, типы

Внутренняя норма доходности (IRR – Internal Rate of Return) – показатель, который занимает важное место в финансовом анализе и используется обычно для расчета рентабельности и прибыльности любого инвестиционного проекта, независимо от сферы, вида, вкладываемых сумм и т.д.

Под IRR проекта понимают величину ставки дисконта, при достижении которой общая сумма вложений в проект (денежные потоки или чистая приведенная стоимость, что обозначается как NPV) равна нулю.

То есть, если значение IRR получается 0, то инвестор просто возвращает свои средства, если меньше – проект приносит убыток, больше – прибыль.

Расчет IRR обычно используется не столько для вычисления прибыльности конкретного проекта (для этого есть другие, более эффективные и наглядные, методы), сколько для сравнения показателей нескольких проектов . Так, когда речь идет о разных видах инвестирования с совершенно разными суммами и частотой денежных вливаний, порой трудно понять, какой вариант приносит больше чистого дохода. Именно внутренняя норма доходности проекта позволяет сразу видеть, что выгоднее и эффективнее .

Перед тем, как выполнять расчет IRR, сначала считают NPV (приводят общую сумму инвестиций к цене «на сегодня»), а после уже высчитывают норму доходности. Другие названия IRR – внутренняя ставка доходности, внутренняя норма дисконта, коэффициент эффективности (окупаемости), иногда называют просто «внутренняя норма».

Оба показателя – IRR и NPV – рассматриваются в качестве взаимодополняющих критериев, важных для осуществления оценки эффективности реализации инвестиционного проекта.

Что это такое IRR инвестиционного проекта простыми словами и зачем он нужен

С английского языка термин Internal Rate of Return (аббревиатурой которого является IRR) переводится как «внутренняя ставка возврата». Такое название проще и доступнее всего характеризует показатель. Норма доходности инвестиционного проекта внутренняя представляет собой такую ставку прибыльности, при которой достигается дисконтированная самоокупаемость.

Все денежные потоки проекта делятся на две группы: это входящие потоки со знаком плюс (прибыль от коммерческой деятельности) и потоки исходящие со знаком минус (все затраты на реализацию проекта, вложения). Получается, чтобы проект вообще был запущен, эти два вида финансовых потоков в итоге должны давать 0. То есть, расходы должны компенсироваться доходами , если же показатель меньше, проект считается убыточным и себя не окупит, если больше – прибыльным.

Как было указано выше, обычно уровень прибыльности конкретного проекта высчитывают другими методами и все данные есть в бизнес-плане. А вот когда речь идет о двух разнотипных проектах , есть смысл найти и рассчитать IRR для всех, а потом просто сравнить цифры.

Тут важно помнить про то, что самоокупаемость должна быть именно «дисконтированной» — такой, которая учитывает различные процентные ставки, работающие в течение периода инвестирования (это могут быть ставки процентные в банке, уровень девальвации, индекс инфляции и т.д.).

Расчет ВНД позволяет учитывать специальный поправочный коэффициент – ставку дисконта, которая демонстрирует уровень эффективности использования капитала в сравнении с иными вариантами вложений в бизнес за аналогичный временной отрезок.

Основные цели расчета внутренней нормы доходности:

- Оценка прибыльности инвестиции – чем больше будет показатель в числовом выражении, тем более доходным и успешным считается проект.

- Определение максимальных годовых ставок при условии привлечения заемного капитала (особенно если речь идет о займах у банка: так, если ставка процентная выше рентабельности, проект будет убыточным).

- Сравнение нескольких проектов , предполагающих разные денежные вливания, поэтапные инвестиции, отличающиеся сроки, уровни прибыли и т.д.

Как рассчитать правильно показатель IRR

Разобравшись с тем, что такое IRR инвестиционного проекта , стоит рассмотреть, как его можно посчитать. Методов расчета существует несколько – с использованием формулы или таблицы Excel, а также графический способ. Можно найти в Интернете и специальные калькуляторы, в которые просто нужно внести значения и получить искомый показатель.

Формула и пример расчета в экономике

Для расчета IRR формула исходная представлена в виде уравнения:

- NPV – это чистая приведенная стоимость рассматриваемого проекта.

- N – число расчетных периодов (лет чаще всего).

- T – номер конкретного расчетного периода.

- IS – расходы на проект первоначальные (стартовые инвестиции) и последующие.

- IRR – внутренняя норма доходности.

Предельно низкая ВСД равна значению NPV, соответствующему нулю. То есть, текущая стоимость, посчитанная по ставке прибыльности IRR, должна быть равной самоокупаемости. Благодаря преобразованиям формулы можно отыскать минимальный показатель IRR:

- IRRmin – минимальное значение

- N – число расчетных периодов.

- IST – величина инвестиций каждого периода.

- IS – общее число инвестиций.

Расчет в таблице Excel

Когда рассчитывается внутренняя норма доходности, формула используется далеко не всегда. Посчитать внутреннюю норму рентабельности можно и в Excel, где есть встроенная функция ВСД.

Как рассчитывается средняя норма рентабельности в Excel:

Графический метод определения IRR

Для поиска показателя используется не только формула расчета, но и графический метод . Он более наглядный, но и менее точный. Чтобы построить диаграмму, нужно выполнить определенные вычисления, но тут требования по точности гораздо ниже. Да и исходные данные могут давать погрешность.

Суть метода заключается в определении величины предельного значения IRR в виде точки пересечения линия графика и оси координат (нулевой отметкой доходности). Обычно графики зависимости приведенной стоимости от показателя ставки дисконтирования чертят вручную либо же с применением функции диаграммы в Excel.

Графиков может быть несколько и расшифровка их заключается в поиске более предпочтительного инвестиционного проекта – того, значение предельной прибыльности инвестиции которого окажется расположенным дальше от нулевой точки.

Анализ полученных данных

До того, как рассчитать внутреннюю норму, необходимо понять, в чем заключается экономический смысл данного показателя и как правильно интерпретировать его. Когда ставка IRR найдена, нужно ее расшифровать. Очевидно, что чем больше показатель, тем быстрее окупается проект. А вот отрицательный IRR показывает, что проект явно убыточный и не окупится.

Но значения могут быть совершенно разными и мало знать, окупится проект или нет. Желательно получить максимум информации из показателя. Эксперты утверждают, что оптимального значения IRR нет – для каждого проекта он свой и есть смысл анализировать лишь цифры в сравнении.

Основные нормы и правила IRR:

- Показатель обязательно должен быть выше , чем ставка дисконтирования.

- Если показатель меньше RT – проект убыточный, инвестировать не стоит.

- Если IRR равен RТ – вложения просто окупятся, но прибыли не дадут.

- Когда IRR больше RT – доход будет, и чем выше показатель, тем больше.

Сравнивать показатель допускается также с минимальным значением ожидаемой прибыльности компании-инвестора.

Преимущества и недостатки показателя IRR

Сам по себе показатель IRR дает мало пользы. Поэтому до того, как рассчитать IRR в Excel или на графике, нужно знать, зачем это делать.

Основные минусы показателя IRR:

- Внутренняя норма прибыли не учитывает эффект рефинансирования получаемой прибыли за счет дохода.

- Коэффициент является относительной величиной , не показывает сумм в денежном эквиваленте (проценты же далеко не во всех случаях демонстрируют искомые данные).

- При условии дополнительных вложений все расчеты нужно выполнять каждый раз заново, получая несколько значений.

Из достоинств показателя стоит выделить то, что он незаменим в сравнении эффективности инвестирования в разноплановые проекты для различных временных периодов и с сильным разрывом в величине сумм. И в ситуациях, когда нужно просто определить, будет ли проект окупаться и какие суммы нужны для достижения нуля, IRR достаточно показателен.

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Определенные недостатки внутренней нормы доходности могут нивелироваться более сложным вариантом формулы. Модифицированный вариант устраняет все неопределенности, появляющиеся из-за нескольких вливаний инвестиций в нестандартных условиях.

Как должен измеряться показатель MIRR:

- Доходы (денежные потоки со знаком плюс) приводятся на расчетную дату завершения проекта. Тут берут ставку WACC, которую формирует средневзвешенная стоимость капитала.

- Инвестиции первичные и последующие (денежные потоки со знаком минус) приводятся на начальную дату проекта в соответствии со ставкой дисконтирования.

- Показатель MIRR равен норме прибыли, которая соответствует самоокупаемости инвестиционного проекта к дате его завершения.

Формула модифицированной внутренней нормы доходности:

- N – период инвестиций в годах.

- DC – суммы вложений.

- DF – доход от вложений.

- WACC – средневзвешенная стоимость капитала.

- R – значение ставки дисконта.

- i – номер периода.

Формула позволяет точно рассчитать все благодаря тому, что учитывает вероятность реинвестирования полученного от проекта дохода по ставке дисконтирования. Если применить Excel, трудоемкость вычислений существенно понижается – для этого нужно использовать функцию MIRR (или МВСД).

Если сравниваются взаимоисключающие проекты, то методику МВСД используют там, где примерно равны суммы первоначальных инвестиций и горизонты инвестирования предполагают примерно идентичные сроки.

Недостаток формулы – малая вероятность стабильности показатели ставки реинвестирования в течение всего рассматриваемого периода.

Как пользоваться показателем IRR для оценки эффективности инвестиционного капитала проекта

Любой инвестиционный проект имеет несколько важных условий: первоначальные вложения, определенный срок работы проекта и полученная прибыль за этот период. IRR демонстрирует ставку кредита , при значении которой инвестиция не приведет к убыткам. То есть, тот уровень прибыли в процентах, на котором вложения вернутся и проект окупится, но ничего не принесет дополнительно.

Основное правило оценки проектов для инвестиций выглядит так: если значение IRR рассматриваемого проекта больше суммы капитала, то проект можно открывать. С учетом того, что показатель может считаться или переводиться в проценты, IRR показывает тот процент , при котором заемные средства окупятся. И если полученное значение больше ставки кредита (процента, под который были взяты средства для вложения в проект), то дело принесет прибыль.

Так, к примеру, если взять в банке кредит под 12% годовых и вложить в проект, который даст 17% годовых, то будет прибыль. Если же внутренняя норма доходности проекта будет меньше 12%, проект даст лишь убытки. Сами банки работают по той же схеме: к примеру, привлекают у населения средства под 10% в год и выдают кредиты под 20% в год.

Рассчитав IRR, инвестор получает верхнюю планку допустимой стоимости заемного капитала, который вкладывается. Если цена капитала выше, чем IRR, проект убыточен. Если для компании стоимость капитала ниже найденного IRR проекта, компания сможет существовать за разницу между процентами банковского займа и прибыльностью вложений.

Пример 1: срочный вклад в «Сбербанке»

Данный пример расчета IRR наиболее простой и понятный . Исходные данные такие: в наличии есть 6 000 000 рублей, которые можно положить на депозит в «Сбербанк», сделав вклад на 3 года под 9% в год без капитализации или 10.29% в год с капитализацией каждый месяц.

В нашем примере проценты планируется снимать в конце года, поэтому капитализации не будет и получится 9% в год – сумма получается 6 000 000 х 0.09 = 540 000 дохода в год. По завершении третьего года можно будет снять проценты за него и основную сумму, закрыв депозит.

Вклад в банке считается инвестиционным проектом, для него можно рассчитать IRR. IRR для инвестиции в депозит равна процентной ставке депозита – 9%. И если 6 000 000 рублей были накоплены или остались в наследство, их можно вкладывать (ведь стоимость капитала – 0). Если же деньги планируется взять в кредит в банке и вложить в другой, то процентная ставка заемных средств должна быть ниже 9%, если выше – проект не окупится.

Пример 2: покупка квартиры с целью заработка на сдаче ее в аренду

Тут исходные данные такие: объектом инвестирования является квартира, которую планируется сдавать в аренду. Ее покупка будет стоить те же 6 000 000 рублей. Арендная плата будет поступать в размере 30 000 в месяц, за год 360 000 рублей, за 3 – 1 080 000. Получается, что если брать в расчет 3 года, то положить средства в банк выгоднее.

IRR проекта при условии покупки и сдачи в аренду квартиры в течение 3 лет, а потом продажи, равна 6%. То есть, если брать заемные средства на реализацию проекта, процент должен быть меньше 6%, чтобы получать прибыль. И на протяжении 10, 15 лет IRR меняться не будет, исключением является лишь ситуация с подорожанием квартиры.

Внутренняя норма доходности – важный и интересный показатель, который при правильном использовании можно применять достаточно эффективно для просчета прибыльности разных инвестиционных проектов, особенно когда речь идет об их сравнении и выборе наиболее доходного.

Источник https://delen.ru/investicii/vnutrennjaja-norma-dohodnosti-irr-investicionnogo-proekta.html

Источник https://www.alt-invest.ru/lib/irr/

Источник https://strategy4you.ru/finansovaya-gramotnost/vnutrennyaya-norma-doxodnosti.html