Почему мы следим за доходностями Treasuries?

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

Но почему с ростом инфляции не растёт золото? Инфляция сама по себе не является индикатором обесценения денег — важно смотреть на реальные ставки дохода. Реальная ставка дохода = доходность 10-летних облигаций минус инфляция. Золото растёт, когда реальная доходность падает — это объясняет резкий скачек цены золота в 2020 году. Сейчас же обратная картина: доходности облигаций растут быстрее инфляции, спред сокращается, и реальная доходность растёт — поэтому золото и акции золотодобытчиков корректируются.

Вывод 2. С ростом реальной доходности золото и акции золотодобытчиков корректируются.

И так, получается, что облигации падают в цене, рынок акций сокращается и падает золото. Тогда на чем можно заработать?

Для этого давайте немного окунемся в экономическую теорию и посмотрим, как она состыкуется с практикой, и на чем можно заработать при текущем тренде.

Немного теории

Начнем с ключевой ставки (для РФ) или Federal Funds Rate (для США). Ключевая ставка — процентная ставка, по которой финансовые учреждения ссужают без обеспечения свои резервные остатки другим финансовым учреждениям. Резервные остатки — это суммы, хранящиеся в ФРС (для США) и ЦБ (для РФ) для поддержания резервных требований депозитных учреждений. И в США, и в РФ, Центральный банк проверяет банки на выполнение нормативов, поэтому банки с недостатком средств на счетах берут в займы у других банков с избыточной ликвидностью. Такие сделки считаются безрисковыми, поэтому ключевая ставка определяет минимально возможную доходность инвестиций. Ключевая ставка — важный индикативный показатели, который определяет динамику другого «безрискового» актива — 10-летних облигаций США:

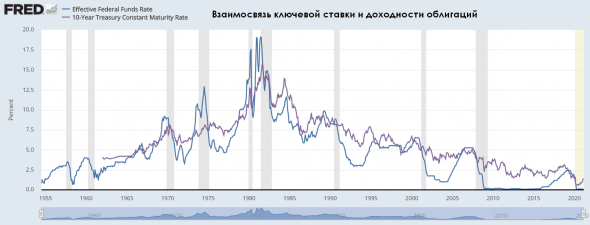

График 1. Взаимосвязь ключевой ставки и доходности 10-летних облигаций США

Несмотря на то, что долгосрочно ключевая ставка определяет движение доходности 10-летних облигаций, локально можно увидеть расхождения. Давайте увеличим рисунок:

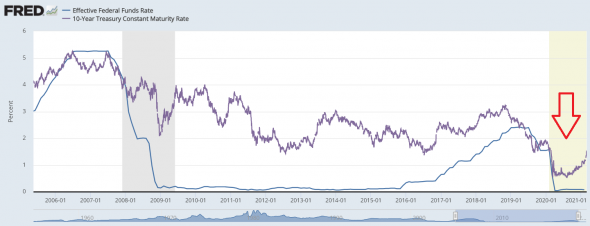

График 2. Краткосрочные расхождения ключевой ставки и доходности облигаций США

Видно, что существует расходящиеся динамика на некоторых периодах. Всё потому, что ключевая ставка — нединамический показатель, она меняется только в определённые моменты и остаётся постоянной какой-то промежуток времени. А на доходность 10-летних облигаций влияет реальная стоимость денег.

Реальная стоимость денег — это номинальная доходность на рынке минус инфляция, поэтому с ростом инфляции начинают распродавать длинные 10-летние облигации, отчего их доходность увеличивается:

График 3. Взаимосвязь инфляции и доходности облигаций США

Почему облигации распродают при росте инфляции? Потому что реальная стоимость денег уменьшается. Предположим, вы купили 10-летние облигации с эффективной доходностью 1,35% при ожидаемой инфляции 1,2%. Тогда вы зарабатывайте в реальном выражении 1,35%-1,2% = 0,15% в год. Но если ожидаемая инфляция выросла, скажем, до 1,5%, то тогда ваши инвестиции обесцениваются на 1,35%-1,5% = 0,15% в год.

Почему это важно для акций?

С одной стороны, в финансовой теории 10-летние облигации США считаются безрисковым активом и их доходность «ближе» всего к динамике двух фундаментальных макроэкономических показателей — ключевой ставки и инфляции.

С другой стороны, доходность актива зависит от его уровня риска. То есть, чем рискованнее ваше вложение, тем большую доходность вы будете от него требовать.

Наименее рискованной сделкой является овернайт между банками, доходность по которому равна ключевой ставке. Но этот инструмент недоступен обычному инвестору, поэтому для него «безрисковым» считается актив на один шаг «дальше» от банковского овернайта — 10-летние облигации США.

Из этих постулатов появляется определение доходности любого актива, в том числе акций:

Доходность актива = доходность 10-летних облигаций + премия за риск

Чем выше доходность облигаций, тем ниже стоимость акций

Всем известен коэффициент Price-to-Earnings или P/E. Если этот коэффициент перевернуть, то мы получим E/P или кривую доходности акций. Согласно теории, приведенной выше, чем выше доходность по облигациям, тем выше требуемая доходность для акций.

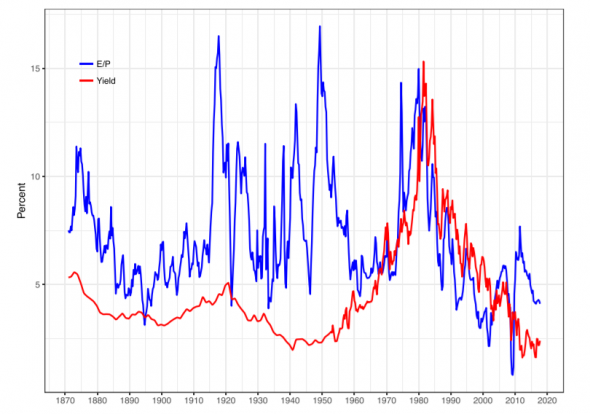

Если построить зависимость между доходностью облигаций и E/P индекса S&P 500, то мы обнаружим прямую зависимость:

График 4. Зависимость E/P S&P 500 и доходности 10-летних облигаций

Зависимость не 100%, однако на симуляции видно, что прогнозные значения «ходят» вместе с реальными:

График 5. Симуляция значений E/P S&500

Окей, но что такая динамика значит для рынка акций? Она показывает, что, в среднем, при росте доходности облигаций растёт требуемая доходность для акций, что переоценивает коэффициент P/E вниз. Так как E означает чистую прибыль за прошлые 12 месяцев — то есть неизменяемый показатель — это значит, что снижается показатель P, или цена акции.

Также верна и обратная зависимость, то есть при снижении доходности облигаций — снижается требуемая доходность для акций, что переоценивает коэффициент P/E вверх -> то есть цены на акции растут.

Всегда ли сохраняется такое равновесие?

Если посмотреть на динамику кривой доходности акций и облигаций не с 1970, а с 1870 года, то мы обнаружим динамическое расхождение показателей:

График 6. Динамическое расхождение кривых доходностей акций и облигаций с 1870 года

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Всё потому, что на равновесное соотношение E/P и доходности облигаций влияет не только ключевая ставка и инфляция, но и ставка налога на прибыль, дивиденды и реинвестирование капитала, а эти показатели меняются во времени, хотя достаточно стабильны долгий промежуток времени:

График 7. Динамическое изменение равновесия кривых доходностей акций и облигаций

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Поэтому можно сказать, что в целом равновесие меняется, но по данным с 1970 года оно является устойчивым.

Почему акции и золото быстро росли в 2020?

Как мы уже выяснили существует несколько важных макроэкономических показателей: ключевая ставка и инфляция. От них зависит доходность 10-летних облигаций США, которая является базой расчёта справедливой доходности для других активов, в том числе и акций.

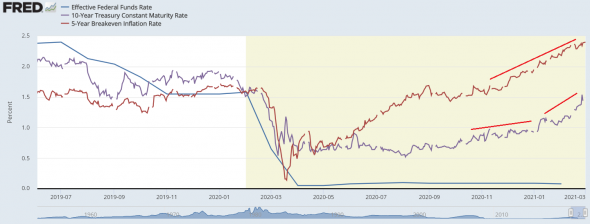

Давайте еще раз взглянем на график:

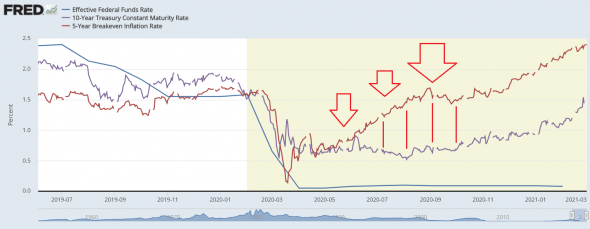

График 8. Взаимосвязь ключевой ставки, доходности облигаций и инфляции в 2020 году

В 2020 году ключевая ставка в США резко снизилась, что привело к снижению доходности 10-летних облигаций. При этом в 3 и 4 кварталах доходность облигаций не реагировала на рост инфляции, что сдерживало требуемую доходность акций на низком уровне и переоценивало справедливый мультипликатор P/E вверх.

Также многие спрашивают, почему золото росло в 2020, а сейчас расти перестало, когда наблюдается рост инфляции и обесценивание денег.

Если еще раз посмотреть на рисунок, то можно заметить, что реальная доходность инвестиций снижалась:

График 9. Взаимосвязь доходности облигаций и инфляции в 2020 году

Золото растёт именно при снижение реальной доходности, то есть при росте спреда между 10-летними доходностями облигаций и инфляцией, именно поэтому золото хорошо себя чувствует при рецессиях.

Сейчас же мы наблюдаем одновременно и рост доходностей облигаций, и рост инфляции. При этом доходность начала расти быстрее инфляции, что вызывает сужение спреда и росту реальной доходности, поэтому золото падает:

График 10. Рост доходности облигации и инфляции

На что делать ставку в текущих реалиях?

Доходность 10-летних облигаций — один из главных фундаментальных показателей на рынке. С ростом доходности облигаций растёт и требуемая доходность акций, что снижает мультипликатор P/E и рынок акций падает. В первую очередь это касается акций с высокими мультипликаторами — обычно это убыточные акции роста с большими перспективами, поэтому инвесторы оценивают их по результатам на 5-10 лет вперед. Тут работает правильно, чем выше мультипликатор — тем больнее падать. Поэтому недавно мы увидели снижение таких компаний, как Tesla и Square на 10-15%.

От разницы между доходностью облигаций и инфляцией играет золото. Чем выше реальная доходность, тем ниже золото, так как золото — защитный актив, который растёт при обесценивании денег. Сейчас реальная доходность растёт, поэтому золото в текущих реалиях — слабый актив, пока тренд не сломается.

При этом с ростом инфляции выигрывают два сектор — промышленные ресурсы (commodities) и товары первой необходимости. Как правило, в этих сферах высокая конкуренция и рост общего рынка ограничен. При этом спрос на товары этих отраслей остаётся стабильным, а рост инфляции приводит к органичному росту цен, поэтому такие компании растут по финансовым показателям.

Мы считаем, что в текущих реалиях худшие ставки — это дорогие технологические компании (Tesla, Square и подобные) и золото, в том числе золотодобывающие компании. А лучшие ставки — commodities (индустриальные металлы, сельхоз культуры) и consumer staples (продуктовый и непродуктовый ритейл, табак, алкоголь, товары личной гигиены).

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

Forex и облигации – Фундаментальный анализ в понятном виде

Здравствуйте, дамы и господа форекс трейдеры!

Трейдерам, торгующим на форекс, стоит иметь общее представление и о других финансовых инструментах. К тому же некоторые знания можно превратить в простые и эффективные торговые стратегии. В данном обзоре речь пойдет о взаимосвязи облигаций и рынка Forex. Мы рассмотрим, что они из себя представляют, как доходность облигаций влияет на экономики стран и как на основе изменения их курса можно получить прибыль на валютном рынке. Покажем все, что скрыто.

Что такое облигации и почему они влияют на валюты ?

Государство выпускает облигации, когда необходимо привлечение дополнительных средств в бюджет. То есть государство берет деньги взаймы на определенный срок, в течении которого держателю ценных бумаг выплачиваются проценты. Средства могут требоваться для покрытия бюджетного дефицита, другой задолженности и, в целом, финансирования государственных проектов.

Учитывая, что облигации всегда выпускаются в очень больших объемах, этот инструмент напрямую влияет на развитие экономики страны, оказывая влияние на размер денежной массы, инфляции и валютного курса. Поэтому взаимосвязь с валютным рынком вполне ожидаемое явление.

Для примера, красной линией на графике представлен индекс долларовой корзины. По индексу можно определить, что в целом происходит с валютой. Синяя линия отвечает за доходность 10-ти летних американских казначейский облигаций, собственно, самых популярных облигаций в мире.

Как видим, между долларовой корзиной и американскими облигациями присутствует сильная прямая корреляция. То есть когда доходность облигаций растет, растет и индекс доллара, когда доходность падает – доллар также проседает.

Такую взаимосвязь можно объяснить тем, что валюты на рынке форекс растут или падают отчасти в связи с изменением процентных ставок в центральных банках. То есть именно ЦБ определяет тренд.

Но, так как мы не можем заранее узнать будущие ставки, нам остается полагаться на ожидания. В этом плане рынок облигаций выступает неплохим ведущим индикатором, так как именно там зарождаются самые ранние тренды. Если доходность облигаций растет, растет и вероятность того, что банк на ближайшем заседании примет решение повысить ставки. То же самое, если доходность облигаций падает, в скором времени возможно понижение ставок.

Но, мы же торгуем валютными парами. Как же нам сопоставить доходности 2 разных стран ?

Расчет спреда

В этом деле нам помогут графики спреда доходности облигаций.

В первую очередь, мы смотрим на 10-ти летние бумаги. При этом, если вас интересует пара EURUSD, сравнивать нужно доходность облигаций США и Германии (ведущая экономика в еврозоне).

У валютной пары есть понятие спреда, но мы также можем рассчитать спред для двух облигаций. Это значение можно использовать в качества индикатора роста или падения пары. Итак, спред двух облигаций – это разница их доходности. С ростом разницы германских и американских бумаг можно ожидать роста курса EURUSD, когда же спред уменьшается, ожидаем падения валютной пары.

Естественно, смотреть нужно не на сиюминутное значение, а на динамику изменения спреда. То есть смотрим тренд за несколько дней или недель, в зависимости от торгуемого таймфрейма. Допустим, если вы торгуете на часовом графике, нескольких дней будет достаточно. Но если ваш основной таймфрейм дневной – нужно анализировать спред за несколько недель или месяцев.

Есть много разных сайтов, где показаны значения доходности облигаций. Например, отсюда можно взять изменения доходности облигаций США, Японии, Великобритании и Еврозоны. Есть и полноценные графики котировок.

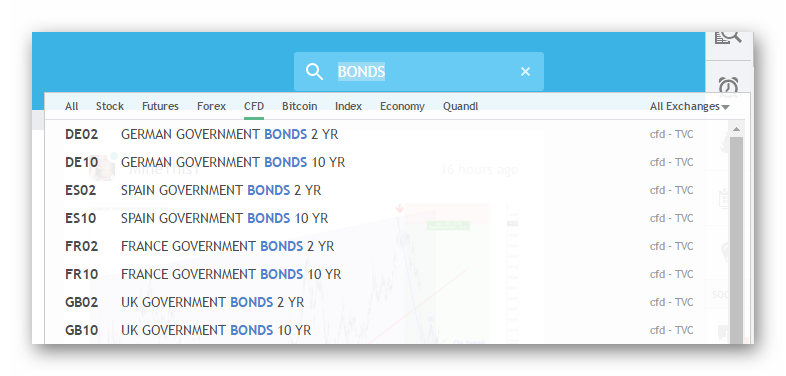

График спреда можно построить на платформе TradingView. В поле для указания инструмента можно задавать собственную формулу, в данном случае, разницу двух инструментов. То есть, имея два тикера, германские и американские облигации, мы можем построить график спреда по формуле: текущий спред = DE10Y-US10Y. Вводим формулу и жмем Enter, чтобы рассчитать спред.

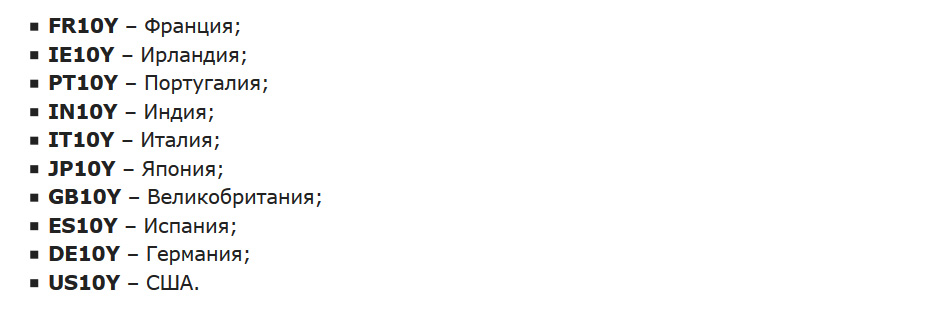

Список тикеров по странам:

- США – US10Y

- Германия – DE10Y

- Великобритания – GB10Y

- Япония – JP10Y

- Индия – IN10Y

- Испания – ES10Y

- Франция – FR10Y

- Ирландия – IE10Y

- Италия – IT10Y

- Португалия – PT10Y

Список всех бондов можно получить по ключевому слову BONDS в поиске.

Стоит отметить, несмотря на то, что 10-ти летние бумаги хороши для прогнозирования курсов валют, для прогнозирования процентных ставок больше подходят двухлетки. То есть подходящий срок облигации выбираем в зависимости от задачи.

Делаем прогноз

На графике оранжевой линией представлен спред 10-ти летних германских и американских облигаций. Синяя линия – курс EURUSD.

Большую часть времени мы наблюдаем сильную прямую корреляцию. То есть курс валютной пары и доходность бумаг идут сонаправленно. Но временами наступает так называемая раскорреляция, когда нарушается прямая взаимосвязь. Именно на таких моментах мы можем извлечь прибыль.

Например, если валютная пара растет, а спред начинает падать – это сигнал о том, что валютный курс тоже скоро начнет снижение. То есть спред является ведущим индикатором, и если мы видим нарушение зависимости, открывать позицию нужно в сторону спреда. В данном случае, при падении входим на продажу, на росте входим на покупку.

На самом деле, не имеет значения, по чьей вине произошла раскорреляция. К примеру, спред по облигациям практически не изменялся, когда пара сильно упала. В таком случае, валютный курс оказывается в зоне перепроданности, а значит при первой возможности можно вставать на повышение. Для подтверждения можно использовать любой технически индикатор, например, Полосы Боллинджера. Как только цена пробивает нижнюю границу снизу вверх – входим в рынок.

Заключение

Итак, запомните, для торговли мы смотрим на 10-ти летние облигации тех стран, валюты которых мы торгуем. Если это EURUSD, смотрим на Еврозону и США. Если это GBPAUD – Великобританию и Австралию, и так далее.

Выбирайте трендовое окно в зависимости от торгового таймфрейма. Если вы торгуете внутри дня, естественно, динамика доходности за последние полгода мало о чем скажет. Но, если вы торгуете на дневном ТФ, стоит как раз таки смотреть тренд за последние несколько недель или месяцев. Для часового таймфрейма 1-3 дней будет достаточно.

Облигации – не 100% гарантия удачного прогноза, но это очень сильный сигнал. Поэтому, стоит обращать внимание на другие экономические новости, речи глав центральных банков, корреляцию с другими инструментами и так далее. Также для подтверждения входа, особенно внутри дня, используйте дополнительные индикаторы – RSI, Bollinger Bands или любой другой, к которому вы привыкли.

Облигации и Форекс — как заработать трейдеру, используя прогнозы по ним?

Лишь немногим трейдерам известно, что прогнозировать ценовое движение на Форекс можно с помощью анализа рынка ОФЗ. В этом материале подробно будет рассмотрено взаимосвязь облигаций и Форекс, которая позволит делать максимально точные прогнозы при инвестировании на Forex. Иными словами, анализируем ОФЗ той страны, по валюте которой собираемся открывать сделку.

РЕЙТИНГ БРОКЕРОВ КОТОРЫХ ВЫБРАЛИ ТРЕЙДЕРЫ в 2022 ГОДУ:

9,9

9,8

9,7

9,9

9,1

Зачем государствам облигации? Взаимосвязь между Форекс и облигациями

Для более полной картины сначала следует дать понятие ОФЗ.

Расшифровка этих трёх букв достаточно проста – Облигации Федерального Займа.

Кто выпускает ОФЗ? К примеру, в Российской Федерации за выпуск ОФЗ отвечает Министерство финансов. Американские трежерис выпускает Казначейство США.

Не стоит думать, что государство – это самодостаточный и сильный институт. Всем государствам нужно платить своим резидентам пенсии, пособия, гос. проекты и т.д. Также никто не отменял санкции, инфляцию, глобальный финансовый кризис и другие риски, которые могут повлиять на ВВП государства. Именно поэтому страны размещают бонды на валютном рынке, чтобы инвесторы покупали их и тем самым поддерживали экономику. Именно тут начинается взаимосвязь между Форекс и облигациями, поскольку проценты по выплатам последних, находятся в прямой зависимости силы (уровня инфляции) национальной валюты.

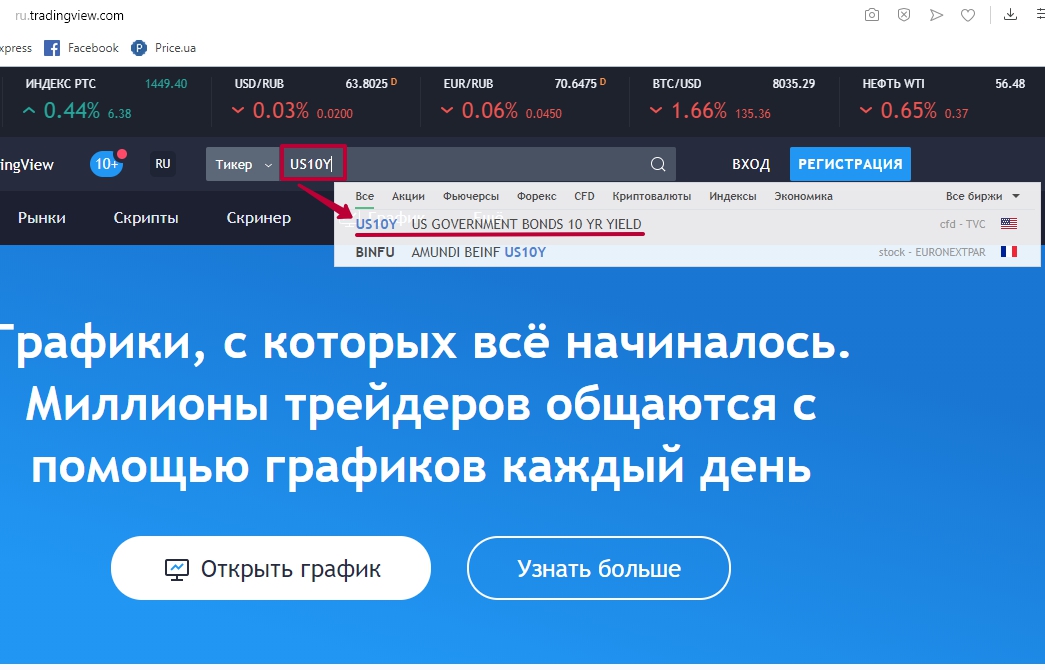

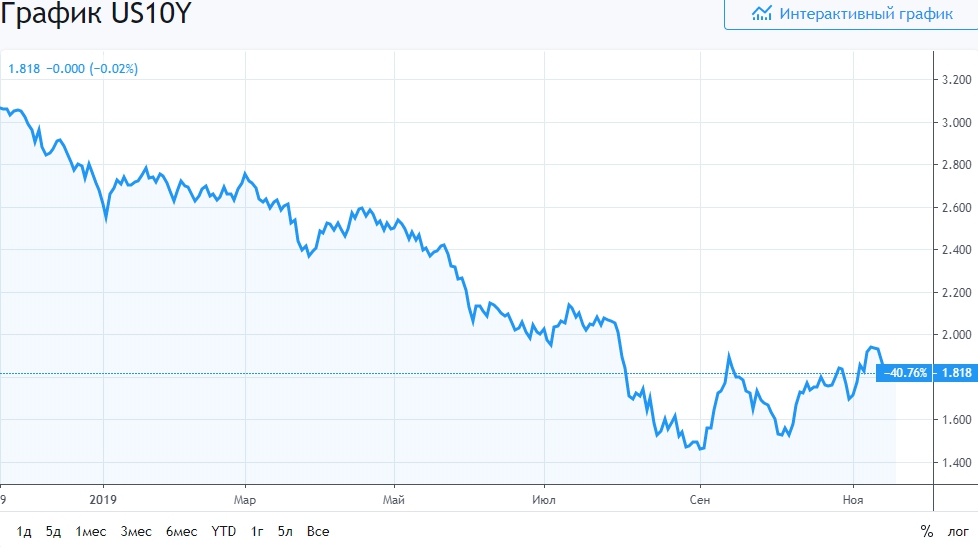

Где посмотреть доходность американских бондов за предыдущие 10 лет? На живом графике сервиса TradingView.

Как видно на скриншоте выше, перейдя на вышеупомянутый сервис, нам достаточно просто ввести в окно поиска символы: US10Y.

Получим следующий график:

Если выбрать интерактивную форму американских бондов за 10 лет, то график будет иметь следующий вид:

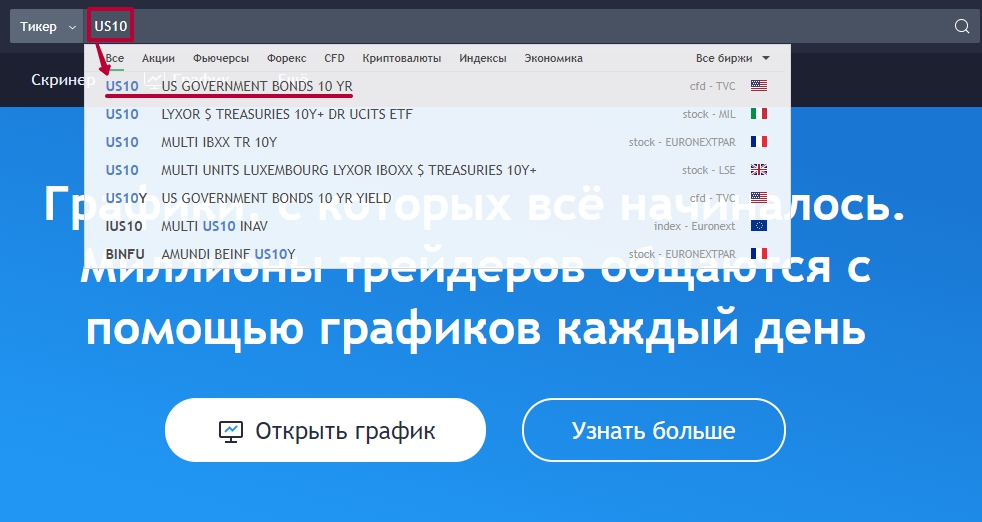

Там же можно проанализировать рыночную стоимость облигаций США. Для этого вводим в поисковое окно US10, после чего из выпадающего меню выбираем US GOVERNMENT BONDS 10 YR.

Получим следующий график:

Как всегда, можем переключиться в его интерактивную форму:

Что дает нам график рыночной стоимости американских облигаций, спросите вы? Ответ: он выступает индикатором для роста/падения курса USD. Ведь чем выше доходность по трежерис, тем больше выплаты держателям трежерис.

10-летние облигации или, как их принято называть «бонды», у каждой страны имеют свое обозначение:

Естественно, в этом перечне представлены не все бонды, на самом деле их значительно больше.

ТОП БРОКЕРОВ ОПЦИОНОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Выплаты автоматом. Без верификации! | обзор | отзывы | НАЧАТЬ С $10$ Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ Фиксированные опционы от ПАО Alpari | обзор | отзывы | ОПЦИОНЫ С 1 USD Год основания 2017. Бонус до 100% | обзор | отзывы | ЗАРАБОТАТЬ С 10 $

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2022 ГОД:

Что говорят трейдеры об АМаркетс? БОНУС 100% К СЧЕТУ | обзор/отзывы Имею тут счет в 1050$. Платит с 1998 года! | 4 АКЦИИ И КОНКУРСА | обзор/отзывы

Если ввести в поисковое поле сервиса TradingView символы DE10Y, то получим график 10-летних бондов Германии:

Ценовое движение по любым бондам лучше смотреть на более старших таймфреймах, начиная с D1 и выше. Итак, у нас теперь отображается прибыльность по 10-летним бондам Германии. Также не забывайте учитывать график индекса $ США (имеет обозначение DXY).

Индекс доллара США (DXY) показывает ценовые изменения USD по отношению к шести самым значимым валютам мира. Если значение DXY растет, значит, доллар в паре с основными валютами будет расти. Считайте это своего рода дополнительным индикатором в вашей торговой стратегии.

Давайте же нанесем на график рыночную стоимость 10-летних облигаций (имеет обозначение DE10).

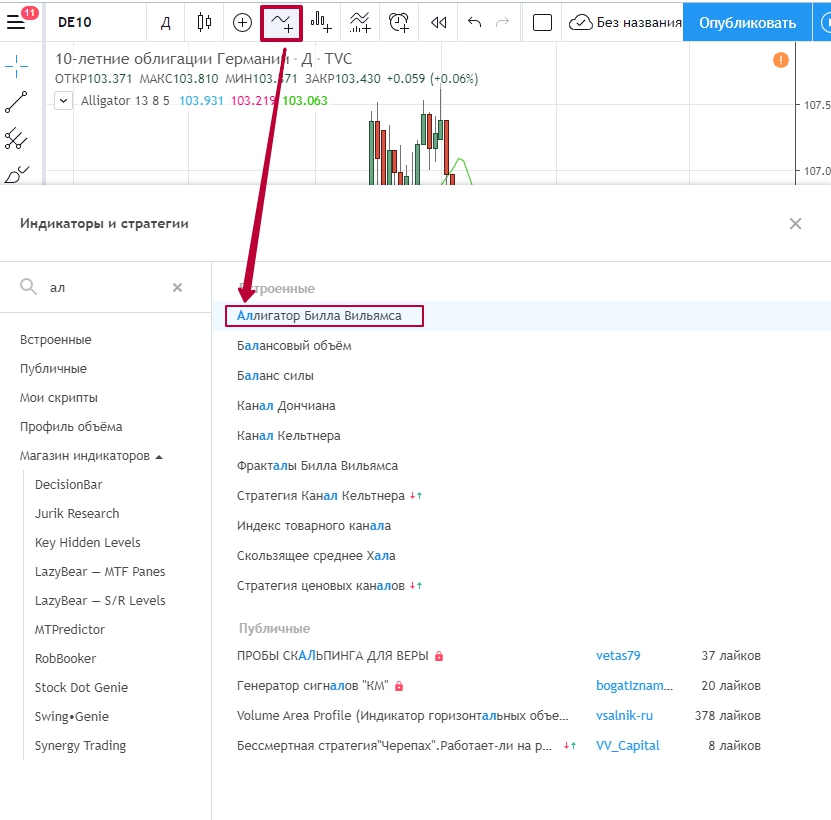

Но, как оперативно анализировать графики бондов? С помощью тех же индикаторов тех. анализа. К примеру, воспользуемся помощником Аллигатор Билла Вильямса:

Наш график с десятилетними облигациями Германии должен преобразиться до следующего вида:

Итак, нам прекрасно видно, что цена находится в середине линий Аллигатора. Но по правилам, пока не будет пересечения трех линий индикатора, мы не вправе считать, что нисходящий тренд сломлен на бычий. Проще говоря, глядя на график, сейчас наблюдается некая консолидация или флэт цены.

Для более детального анализа некоторые трейдеры, которые думают, как удачно связать Форекс и облигации, рассматривают более ранний вход, анализируя двухлетние бонды. Такой глубокий анализ позволяет открыть позицию ещё до того, как будет публикация базовых процентных ставок.

Как видим из сриншота выше, мы также наблюдаем по 2-летним облигациям Германии некую консолидацию с преобладанием к медвежьему тренду.

Важно: чтобы видеть картину рынка более целостно, советуем обращать внимание на инфляцию в стране, бонды которой рассматриваем. Обычно, она не особо отличается от графика доходности бондов.

Как анализировать облигации и валюты Форекс и зарабатывать?

Итак, чтобы сделать более точные прогнозы, к примеру, по паре EUR/USD инвестор должен сначала посмотреть на доходность 10-летних трежерис (облигаций) США и 10-летних бондов Германии. Для анализа графиков применим тот же индикатор Аллигатор Билла Вильямса.

Сначала анализируем US10:

Теперь посмотрим на ценовую ситуацию с 10-летними бондами Германии (DE10):

Здесь мы видим, что 10-летние бонды Германии ещё находятся в некой неопределенности (флэтовом состоянии) с уклоном на медвежий тренд, поскольку пересечения линий Аллигатора так и не состоялось. Для подтверждения нашего прогноза можем посмотреть на индекс доллара США (DXY):

Сопоставив оба графика, мы видим перекос в сторону доллара США. Проще говоря, можно сделать прогноз по валютной паре EUR/USD. Она будет двигаться в нисходящем тренде. Иными словами евро будет дешеветь по отношению к доллару США. Если же ценовой уровень доходности немецких бондов будет увеличиваться, а трежерис американского доллара падать в цене, можно прогнозировать движение пары EUR/USD в восходящем направлении.

Отметим, что сопоставлять вышеупомянутые закономерности по доходности бондов – занятие не из легких. Такие сложные прогнозы проводят опытные трейдеры, и то далеко не все. Но только представьте, как повысится результативность торговли, если изучить эти приемы тех. анализа с приемами фундаментального анализа. А если к уже проведенному анализу применить проверенную торговую стратегию или задать правильное направление роботу.

Взаимосвязь облигаций и Форекс для прогноза USD/RUB

Давайте рассмотрим ещё один пример, который, как мы считаем, позволит прогнозировать на Форекс курс российского рубля к доллару США. Мы будем удачно связывать облигации РФ с валютной парой USD/RUB на Форекс. Введем в том же сервисе TradingView индекс ОФЗ– RGBI.

Этот индекс отображает изменение цены ОФЗ России с течением времени. Мы видим, уверенный бычий тренд. Учтите, что анализируем мы на дневном графике, чтобы исключить кратковременные колебания и уловить лишь долгосрочное настроение инвесторов.

Теперь откроем график пары USDRUB:

Было пересечение, но цена явно не закрепилась выше трех линий индикатора Аллигатор. Наблюдается неопределенность в виде восходящего боковика. Если инвесторы приобретают ОФЗ, то пара USD/RUB снижается – своего рода обратная корреляция. Если инвесторы продают ОФЗ, в таком случае график USD/RUB движется в восходящем тренде. Даже новички без труда поймут связь облигаций и Форекс – между RGBI и USD/RUB имеется непосредственно обратная корреляция, т.е. когда инвесторы продают/покупают ОФЗ, рубль падает/растёт к доллару. Именно в этом заключается взаимосвязь между облигациями и Форекс.

Почему происходит рост рубля по отношению к доллару США?

Дело в том, что для покупок российских облигаций зарубежные инвесторы покупают российские рубли, за которые потом покупают облигации РФ. Если же иностранные инвесторы (в результате санкций, или других политических потрясений) решают продавать российские облигации, валюта RUB теряет в цене. Ведь её продают, чтобы обменять на доллар США.

Отметим, что при таком анализе важным фактором является тип государства – развито оно либо только развивается.

Взаимосвязь облигаций и Форекс — какие прогнозы?

В этом материале мы показали вам, как удачно связать облигации и Форекс воедино и на основании их показателей сделать качественные прогнозы. Попробуйте проанализировать бонды по другим странам, вполне вероятно, что у вас получится делать качественные прогнозы.

Взаимосвязь рынка Форекс и облигаций

Источник https://smart-lab.ru/blog/680987.php

Источник https://tlap.com/foreks-i-obligatsii/

Источник https://infofx.ru/trejding/obligacii-i-foreks-kak-zarabotat-trejderu-ispolzuya-prognozy-po-nim/