Где лучше всего взять потребительский кредит 2017

Кредиты по паспорту банки оформляют заемщикам без подтверждения дохода и справки 2-НДФЛ. Если срочно нужны деньги, а работаете неофициально или не хотите брать справку с работы, — обратитесь в банк и оформите кредит по паспорту. Ставка по процентам в этом случае будет выше, что повлияет на размер переплаты, но вероятность отказа будет минимальной.

Узнайте, что требуется для оформления кредита по паспорту и какие семь банков выдают деньги на лояльных условиях.

Что нужно для оформления кредита по паспорту?

Крупные банки часто предлагает оформить кредит только по паспорту, это означает, что кроме основного документа больше ничего не потребуется. Заемщик заполняет анкету на сайте банка, указывает контактные и паспортные данные и реквизиты для перевода денег. Но менеджеры некоторых банков просят указать второй документ на выбор. Это СНИЛС, загранпаспорт, ИИН, удостоверение водителя или пенсионное удостоверение.

Топ-7 банков по выдаче кредитов по паспорту

Приводим условия семи популярных банков, выдающих деньги по паспорту. Представленные кредиты погашаются аннуитетным способом. Это значит, что тело кредита вместе с процентами равномерно распределяется на весь срок кредитования.

Банк «Ренессанс Кредит»

Если из документов готовы предоставить только паспорт, Банк «Ренессанс Кредит» предлагает две программы кредитования.

Срочный кредит на сумму до 100 тыс. руб. по ставке 18−23%.

Стандартный кредит на сумму до 1 млн руб. по ставке от 6% до 23,5%.

Новые клиенты банка получают сумму до 100 тыс. руб. вне зависимости от выбранной программы кредитования. Если вовремя выполните финансовые обязательства, при следующем обращении получите большую сумму и по сниженной процентной ставке. Банк не выдает деньги клиентам на срок менее двух лет.

Требования к заемщикам.

Возраст — от 24 до 70 лет.

Стаж работы — от трех месяцев.

Доход для жителей регионов — от 8 тыс. руб., для Москвы и СПб. — от 12 тыс. руб.

УБРиР

Согласно рекламе банка, кредит по паспорту выдают заемщикам даже с отрицательным кредитным рейтингом. Но главное условие — отсутствие открытых просрочек. На практике банк выдает деньги по паспорту клиентам с положительной кредитной историей. Максимальная сумма кредитования — 300 тыс. руб.

Процентная ставка от 11% до 26%.

Срок кредитования от трех до семи лет.

Ставка по процентам рассчитывается индивидуально. Если ни разу не обращались в этот банк за кредитом и сейчас хотите оформить заем по паспорту, ориентируйтесь на верхнюю планку по процентам в 24−26%. По ставке 11% деньги получают постоянные и зарплатные клиенты банка, которые ранее подтверждали платежеспособность.

Требования к заемщикам.

Возраст — от 19 до 75 лет.

Стаж работы — от трех месяцев, для предпринимателей — от 12 месяцев.

Доход для жителей регионов — от 10 тыс. руб., для Москвы и СПб. — от 15 тыс. руб.

Тинькофф Банк

У банка нет точек обслуживания, и все операции проводятся дистанционно. Заявку подают в онлайн-формате и получают деньги на указанные реквизиты. У клиентов банка, которые оформляют кредит по паспорту, доступна одна программы с максимальной суммой займа до 2 млн руб.

Процентная ставка — от 6,9% до 25,9%.

Длительность кредитования — до трех лет.

Банк обещает перечислить средства в день обращения. Сумму в 2 млн руб. могут получить заемщики с подтвержденным доходом. Кредит без справки 2-НДФЛ одобряют до 100 тыс. руб. После одобрения заявки получите деньги на карту «Блэк», которую привезет курьер. За обслуживание карты платить не нужно, а деньги можно снять без комиссии в любом банкомате.

Требования к заемщикам.

Возраст — от 18 до 70 лет.

Стаж работы не имеет значения.

МТС Банк

Банк обещает клиентам кредит на сумму до 5 млн руб. Максимальную сумму займа выдают клиентам с подтвержденным доходом. При оформлении займа только по паспорту кредит выдают до 1 млн руб. и только для зарплатных клиентов. Если не обслуживаетесь в банке, получите деньги на сумму до 200 тыс. руб.

Процентная ставка — от 7,9% до 22,5%.

Длительность кредитования до пяти лет.

Банк выдает деньги по паспорту с меняющейся процентной ставкой. Первый год действует максимальная ставка — 22,5%. Если просрочек не будет, со второго года ставка по процентам снизится на 5%. Заемщикам доступен дополнительный пакет услуг — «Удобный». Это обойдется в 0,2% от общей суммы выданного кредита. С помощью пакета разрешается раз в квартал изменить дату списания денег и допускается раз в год пропустить платеж без штрафных санкций.

Требования к заемщикам.

Возраст — от 20 до 75 лет.

Стаж работы — от трех месяцев.

Банк «Восточный»

Банк предлагает клиентам программу экспресс-кредитования. Из документов нужен только паспорт.

Процентная ставка — от 9% до 24%.

Длительность кредитования — от года до трех лет.

При оформлении экспресс-кредита без подтверждения дохода настраивайтесь на высокую ставку — 24%. Максимальная сумма кредита — до 300 тыс. руб. В банке действует акция, если приведете друга, на счет зачислят 1000 руб. Для снижения ставки по процентам достаточно принести выписку с банковского счета. В этом случае менеджеры предложат сниженную ставку по процентам.

Требования к заемщикам.

Возраст — от 21 до 76 лет.

Стаж работы — от трех месяцев.

Уралсиб

Банк чаще всего выдает деньги клиентам с подтвержденным доходом. Но руководство разработало специальную программу для тех, у кого нет справки 2-НДФЛ. Кредит по паспорту выдают на сумму до 300 тыс. руб.

Процентная ставка — от 16,5% до 17,5%.

Длительность кредитования — от года до трех лет.

Помимо паспорта менеджеры просят у заемщиков второй документ: водительское удостоверение, СНИЛС или загранпаспорт. Требуется для подтверждения личности клиента. Допустите просрочку — банк будет начислять пени в размере 0,05% от суммы кредита. В других банках этот показатель чаще всего устанавливается в размере 0,1%.

Требования к заемщикам.

Возраст — от 23 до 70 лет.

Стаж работы — от трех месяцев.

Росгосстрах Банк

Банк специализируется на выдаче кредитов для покупки авто. Но есть и программа по выдаче потребительских кредитов по паспорту. Максимальная сумма кредитования до 500 тыс. руб.

Процентная ставка — от 11,9% до 21,6%.

Длительность кредитования — до пяти лет.

Если соглашаетесь на оформление страховки, ставка по процентам снижается до 7,9−17,6%. Менеджеры спрашивают у новых клиентов второй документ на выбор: СНИЛС, водительское удостоверение, военный билет. Если оформите потребительский кредит в банке и на эти деньги купите машину, банк снижает процентную ставку на 2%. Для снижения процентной ставки также разрешается оставить свою машину в залог.

Требования к заемщикам.

Возраст — от 21 до 70 лет.

Стаж работы — от трех месяцев.

Какую сумму кредита дают в банках по паспорту?

Банки не хотят рисковать, и если выдают деньги только по паспорту, устанавливают лимиты. В среднем заемщики по паспорту могут рассчитывать на сумму в 80−100 тыс. руб. В описаниях банковских продуктов сказано, что деньги выдают до 1−2 млн руб. Это действительно так, но только для зарплатных клиентов и заемщиков с подтвержденным доходом. В заявке разрешается указать любую сумму займа, но даже одобренная заявка может вас разочаровать.

Например, подали онлайн-заявку на сумму в 200 тыс. руб. Банк рассмотрел анкету и одобрил кредит на 70 тыс. руб. Если одобряют меньше, значит, банк считает, что это предельная сумма, с которой вы справитесь при выплате долга.

Получите бесплатную консультацию по телефону или задайте вопрос на сайте.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

В каком банке выгоднее взять кредит

Один из самых удобных и доступных способов найти недостающие денежные средства на неотложные нужды – оформить кредит в одной из российских кредитных организаций. Чтобы определить, в каком банке лучше взять потребительский кредит, необходимо учесть множество показателей – от условий оформления и погашения до максимальной величины кредитной линии и процентной ставки.

Определение параметров выбора

В процессе подбора лучшего кредитного предложения будущий заемщик должен оценить последствия подписания договора с банком, переплату по процентам, возможность досрочного погашения, доступность терминалов банка для внесения средств, требования к обеспечению и т. д. Кроме условий получения заемных средств, необходимо учесть и требования, которые выдвигают различные кредитные учреждения к кандидатуре заемщика. Таким образом, процесс подбора выгодного кредита требует тщательной проработки со стороны будущего заемщика.

Практически все крупные банки в портфеле услуг имеют программы потребительского кредитования. Условия жесткой конкуренции заставляют кредиторов постоянно совершенствовать заемные продукты, максимально учитывающие интересы клиентов. С другой стороны, банк хочет иметь гарантии возврата долга с процентами в установленный срок и в полном объеме.

В результате среди предложений банков есть и стандартные займы, и особые условия для отдельных категорий граждан, чья репутация плательщика безупречна, и риск невозврата минимален.

Вопросы, решаемые при подборе кредита

Прежде чем приступить к выбору, человек должен определить круг вопросов, связанных с кредитованием:

- Цель кредита (нецелевой/автокредит/ипотека).

- Сроки возможного погашения.

- Возможности использования залогового обеспечения.

- Наличие людей, готовых поручиться за плательщика.

Исходя из ответов на данные вопросы, подбирают кредитные программы из числа действующих на данный момент.

Как выбрать банк?

в каком банке можно быстро взять кредит

Определяя, в каком банке выгоднее взять кредит, следует обратить внимание на более знакомые клиенту организации. Больше всего шансов получить наиболее выгодное предложение в тех кредитных организациях, с которыми клиента связывают другие способы сотрудничества. Например, если у клиента оформлен в данном банке депозит или выпущена зарплатная карта, кандидатура считается надежной и имеет большие шансы на получение крупных сумм под меньшие проценты. Льготные условия банк может предложить в том случае, если заемщик прибегает к помощи банка не в первый раз.

Если условия банка, с которым уже сотрудничал клиент, не устраивают, либо таких кредитных организаций не имеется, следует обратить внимание на потребительские займы со стандартными условиями.

Параметры выгодного кредита

Среди множества кредитных продуктов рекомендуется обращать внимание на банки, предоставляющие наиболее гибкие условия. Например, срок погашения не имеет строго фиксированной продолжительности, а предоставляется в зависимости от потребностей заемщика. Для потребительского кредита оптимальным становится срок до 5 лет. Это дает возможность подобрать срок, исходя из платежных способностей клиента.

Выгода банковского предложения в первую очередь зависит от полной стоимости займа. Подобный параметр введен сравнительно недавно и позволяет наглядно показать, насколько выгодно будет заключение договора с банком.

В полную стоимость по кредиту входят все платежи, комиссии, надбавки, ставки, которые неминуемо должен внести плательщик в процессе погашения займа. Полная стоимость исчисляется, как и основная ставка, в процентах по отношению к основной сумме долга.

Параметры, учитываемые в полной стоимости, включают:

- Сумма переданных клиенту средств (основной долг).

- Процентная переплата – сумма, которая выплачивается за услуги банка.

- Комиссия за принятие к рассмотрению заявки и выдачу средств.

- Комиссия по обслуживанию счета или карты.

- Сопутствующие расходы (нотариальное заверение документов, проведение независимой оценочной экспертизы и т. д.)

- Оформление страховки.

Все расходы по кредиту суммируются и в годовом исчислении представляются в виде итогового процента по займу.

Требования к заемщикам

Помимо параметров займа и условий оформления, первоочередное значение имеет, какие шансы имеет гражданин, подавая заявку в банк. Как правило, каждый банк имеет свою специфику работы, особую направленность, исходя из которой определяется клиентская база организации.

Стандартные условия, предъявляемые заемщикам в большинстве случаев, выглядят следующим образом:

- российское гражданство. Подавляющее большинство кредиторов предпочитают иметь дело с россиянами, однако есть и такие организации, которые предоставляют займы подданным иностранных государств;

- наличие постоянной прописки. Многие кредиторы выдают ссуды только, если клиент имеет постоянную прописку;

- требования к возрасту. Заемщиком чаще всего может стать человек старше 21 года, однако некоторые банки оформляют кредиты и для лиц, едва достигших совершеннолетия. Диапазон возрастных требований – от 18 до 65 лет;

- максимальный возраст заемщика в большинстве случаев ограничивается наступлением пенсионного возраста, однако существует масса предложений для пенсионеров в возрасте 70-85 лет;

- постоянная работа. Основным показателем платежеспособности клиента служит наличие стабильного трудового дохода. Банк будет рассматривать критерии общего трудового стажа и продолжительности работы на последнем месте.

Виды потребительских кредитов

Потребительский кредит можно получить на самые различные цели, однако чаще всего предложения банков охватывают следующие формы ссуд:

- Приобретение дорогостоящих товаров в рассрочку.

- Использование карт с заемными средствами на определенную сумму.

- Персональные предложения.

- Овердрафт.

- Экспресс-выдача займов.

Различают займы, которые выдаются под обеспечение и без него. В качестве обеспечения могут быть использованы объекты собственности (недвижимость, автомобили), также привлекаются поручители, иные способы предоставления гарантий.

Список популярных потребительских кредитов в 2017 году

Чтобы понять, в каком банке лучше взять кредит наличными в 2017 году, можно воспользоваться сводной таблицей текущих предложений по потребительскому кредитованию.

| Банк | Программа | Сумма, руб. | Срок погашения, max | Минимальная ставка, % |

| Ренессанс | Кредит наличными | 700 тысяч | 60 мес. | 12,9 |

| ВТБ24 | Наличными | 3 млн | 60 мес. | 14,9 |

Данные в таблице представляют собой сведения о стандартных условиях, однако каждая из организаций может предложить индивидуальное решение по запросу заемщика, наглядно убеждая, в каком банке выгодно взять кредит наличными.

С обеспечением

Обеспечение представляет собой меру, гарантирующую возврат долга с процентами, даже если заемщик не сможет погасить кредит. Самым распространенным случаем является обеспечение в виде залогового имущества (недвижимость, транспортные средства, ценности, депозиты и т. д.).

Есть и иные способы дать банку гарантию, что все финансовые обязательства в рамках кредитного договора будут выполнены:

- поручительство;

- неустойка.

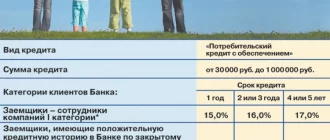

Россельхозбанк

Кредитор предлагает воспользоваться программой потребкредитования с обеспечением на условиях:

- Максимальный срок – 5 лет.

- Предельная сумма — 1 миллион рублей.

- Возраст заемщика – 21-65 лет.

- Наличие стабильного трудового дохода.

- Если кредит оформляется на 1 год, ставка составляет 17,9%, если срок погашения больше – 18,9%.

Банк рассматривает возможность оформления обеспечения в виде поручительства юрлица или обычных граждан либо передачи в залог имущества клиента.

Сбербанк

Особенно выгодные варианты кредитования предлагает Сбербанк, где можно взять кредит «под поручительство».

Получить ссуду можно под 14,9% годовых, однако возможно предоставление акционной скидки с установлением ставки в размере 12,9%.

Общие условия выдачи займа под поручительство:

- Максимальный срок – 5 лет.

- Кредитная линия – не более 5 млн рублей.

- Подача заявки возможна по паспорту и документам, подтверждающим доход.

- Поручительство оформляется на 1-2 поручителей. Поручителями для лиц моложе 20 лет могут стать родители.

РосЕвроБанк

В пакете предложений РосЕвроБанка имеется «Кредит на все с обеспечением». Постоянные клиенты могут рассчитывать на получение 2 млн рублей, в то время как стандартный лимит составляет 750 тысяч рублей.

Процентная ставка по займу с обеспечением ниже обычного предложения на 5%. Если клиент подключает специальную программу защиты, итоговая ставка составляет до 18% годовых.

- имущество клиента в виде транспортного средства стоимостью до 600 тысяч рублей и выпущенного не более 3 лет назад;

- поручитель из физических лиц со стабильным доходом (кредит на 1 млн рублей оформляется только с поручительством супруга/супруги);

- векселя банка-кредитора.

Без обеспечения

Рассматривая, в каком банке заемщику можно взять кредит в течение считанных дней, изучают предложения займов с упрощенным оформлением. Обеспечение предоставляет повышенные меры безопасности банку, гарантируя ему возврат всей суммы долга, даже в случае, когда заемщик не сможет или откажется выплачивать по кредиту. Это позволяет получить максимально выгодные условия по потребительскому кредиту.

Займы без обеспечения рассматриваются банком в качестве рискованных сделок, что вынуждает увеличивать процентную ставку.

Предложения без обеспечения отличаются менее выгодными условиями, однако не требуют привлечения посторонних лиц, а также передачи в залог собственности. Такой вариант следует выбирать клиентам, не имеющим жилья, автомобилей, иных ценностей, так как другого варианта получения потребкредита не имеется.

Промсвязьбанк

Банк предлагает быстро взять кредит «Открытый рынок» до 750 тысяч рублей под 14,9 % годовых. Срок погашения займа – не более 5 лет, а для оформления не требуются поручители и иные варианты обеспечения.

Сбербанк

Крупнейший банк позволяет оформить заем без дополнительного обеспечения.

- Максимальная сумма – до 5 миллионов рублей.

- Дополнительные скидки клиентам, имеющим зарплатные карты, а также получающим пенсии на карточки банка.

- Ставка по займу – 13,9-15,9% годовых (в зависимости от срока погашения).

- Погашение – в течение 5 лет.

Московский Кредитный Банк

Данным банком предлагается оформление нецелевого займа в рублях или долларах.

Сумма размером от 50 тысяч до 3 миллионов рублей может быть выдана под 19% годовых, а срок кредитования составляет рекордные 15 лет.

Так как большинство потребительских кредитов выдается на срок не более 5 лет, предложение МКБ является уникальным.

Если заемщику требуется сумма в пределах 1,5 млн рублей, помимо паспорта документы не потребуются, на больший размер кредита потребуется подготовить дополнительные документы.

ЮниКредит Банк

Заем выдается на максимальные 1,5 миллиона рублей на условиях:

- срок погашения – в пределах 84 месяцев;

- ставка – выше 15,9 % годовых.

Выдача займа отличается простотой, а для оформления потребуется только гражданский паспорт (при условии хорошей истории заемщика). Для действующих клиентов банка предлагается сниженная ставка, а также бесплатное оформление дебетовой карты с 1-процентным кэшбэком.

Альфа-Банк

Кредитор в настоящее время проводит активную выдачу нецелевых займов для самых разнообразных ситуаций:

- кредит «Крупные суммы, крупные планы» позволяет получить до 1 миллиона рублей на срок до 60 месяцев под 16-26% годовых (в зависимости от суммы);

- кредитная карта может быть подобрана из числа нескольких вариантов, включая карты, эмитированные при сотрудничестве с известными брендами и обеспечивающими повышенный кэшбэк. Предложение по заемным средствам на карте составляет 23,9% годовых на сумму от 5 до 500 тысяч рублей. Многие пластиковые продукты банка оснащены технологией PayPass, позволяющей расплачиваться современным бесконтактным методом.

Выбор банка для потребкредитования: инструкция к действию

Работа по подбору самого лучшего кредита включает несколько этапов отбора. Придерживаясь следующей инструкции, можно быстро определиться со списком самых выгодных кредитов:

- Определение круга банков, предоставляющих услуги потребительского кредитования.

- Уточнение, соответствует ли гражданин критериям банка.

- Работа с кредитными калькуляторами банков, размещенными на официальных страницах. Путем внесения требуемых параметров по сроку, уровню дохода, категории клиента можно получить детальное описание условий и расчет примерной стоимости кредита.

- Отправка онлайн-заявок в наиболее надежные банки, где можно взять средства на лучших условиях.

- После получения отклика из кредитной организации определить окончательный вариант займа.

Зачастую на сайте кредитора указывают лишь общую информацию о предоставлении средств под проценты, и лишь адресное обращение позволит выявить неучтенные расходы и выгоду. Возможно, банк предоставит заемщику хорошие индивидуальные условия в рамках специальной акции либо выдвинет дополнительные условия получения средств.

Получив информацию непосредственно из банка, можно выбрать лучший банк и планировать посещение отделения для оформления займа.

Врожденная экстравертка. Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело. Даю бесплатные финансовые консультации.

Лучше ни в каком банке не брать кредит и обойтись без него! Но если уж никак, то следует взять кредит в проверенном, надёжном банке, который не прогорит, из топ-десятки. Нужно по ним пройтись, узнать все условия кредита, проценты по нему и выбрать приемлемый для себя, по возможности с минимальными расходами по обслуживанию долга. Но вы должны быть уверены, что сможете выплатить этот кредит и проценты по нему. Следует почитать отзывы заёмщиков о банках, поговорить со специалистами банков.

Конечно, лучше брать кредит в проверенном банке, у которого есть лицензия, особенно если речь идет о большой сумме. Меня радует нововведение, что теперь указывают полную стоимость кредита, это показывает человеку полную картину, сколько и за что он будет платить. Я для себя выбрала Россельхозбанк.

Безусловно, лучше вообще не брать никакой кредит и жить спокойно. Но, увы, с современными реалиями без него не обойтись. Для меня главным критерием при выборе банке является его надежность, лучше я переплачу немного больше, чем потом будут какие-то неприятности с банком.

Порадовал Альфа-банк, все ясно и прозрачно, специалисты и поддержка работают хорошо.

Давно сотрудничал с Альфа- банком, но решил узнать где же лучше процентная ставка! Кредит конечно лучше не брать, но если срочно потребовались деньги идти приходилось в банк.Статья мне очень помогла в выборе!

Решил и дальше работать с Альфа- банком!

Конечно, если вы располагаете свободным временем и срок вам «не поджимает» лучше почитать информацию в интернете, поспрашивать знакомых и посчитать сумму и срок выплаты в нескольких банках, и выбрать оптимальный вариант. Кредиты часто нас выручают, но брать их нужно с умом. Страховки — это чистое «втюхивание», вы имеете полное право отказаться и пожаловаться в цб (этого все боятся и сразу разрешат вам оформление без страховки). Кредиты со справками о доходах, с доп.документами — самые выгодные…а наименьший процент банк предлагает клиенту с идеальной кредитной историей, стабильной работой и невысокой закредитованностью…

Да, с ВТБ и у меня получились одни недоразумения.Очень много документов, долго, и не так уж и выгодно!

Лучшие кредиты наличными

Лучший банк для кредита наличными у каждого заемщика будет свой. На это повлияет не только процентная ставка, как считают многие, потому что не всегда она становится решающим фактором. На сервисе Бробанк вы подберете лучшие банки для кредита наличными, а также узнаете, на что обратить внимание при оформлении займа и каким образом можно снизить процентную ставку.

| Макс. сумма | 2 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

Услуга подключается по желанию

— 0,79% от суммы при сумме кредитования до 150 тыс. руб.

— 0,69% при сумме кредитования от 150 до 300 тыс. руб.

— 0,5% при сумме от 300 тыс.руб.

| Макс. сумма | 299 999 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 20-85 лет |

| Решение | 2 мин. |

Бесплатно: в офисах, банкоматах и Интернет-банке Совкомбанка, в отделениях Почты России

Платно: сторонние банки и платежные системы

9,9% годовых при целевом использовании средств

Нецелевое использование:

При сумме от 200 000 до 299 999 руб. — 29,9% годовых

При сумме от 50 000 до 199 999 руб. — 33,9% годовых

| Макс. сумма | 5 000 000 Р |

| Ставка | От 4,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

Наличными в отделении «Почта Банка»

Наличными в банкоматах «Почта Банка»

Наличными в банкоматах «ВТБ»

Доставка на дом

| Макс. сумма | 7 000 000 Р |

| Ставка | От 4,4% |

| Срок кредита | До 7 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 20-70 лет |

| Решение | От 10 минут |

4,4% — 16,9% годовых

В случае отказа от личного страхования действует надбавка: 4,4 — 12 п.п. в зависимости от суммы кредита

| Макс. сумма | 7 500 000 Р |

| Ставка | От 4,5% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 4,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 25-70 лет |

| Решение | За 1 мин. |

От 4,9% годовых

Минимальная ставка действует при условии подключения договора потребкредита к Программе «Гарантия низкой ставки». При отключении программы в течение первых 14 дней процентная ставка по кредиту будет повышена

| Макс. сумма | 5 000 000 Р |

| Ставка | От 3,5% |

| Срок кредита | 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 23-75 |

| Решение | 3 дня |

5 000 000 рублей — для надежных клиентов и участников зарплатного проекта

3 000 000 рублей — для остальных заемщиков

| Макс. сумма | 3 000 000 Р |

| Ставка | От 3,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30000 руб. |

| Возраст | До 75 лет |

| Решение | 3 дня |

| Макс. сумма | 750 000 Р |

| Ставка | От 15,4% |

| Срок кредита | До 3 лет |

| Мин. сумма | 30000 руб. |

| Возраст | 23-65 лет |

| Решение | 3 дня |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | От 18 лет |

| Решение | 30 мин. |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 23-70 лет |

| Решение | До 1 дня |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 11,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 25-70 лет |

| Решение | За 1 мин. |

От 11,9% годовых

Минимальная ставка действует при условии подключения договора к Программе «Гарантия низкой ставки». При отказе от программы «Гарантия низкой ставки» в течение первых 14 дней процентная ставка по кредиту будет повышена

Информация об условиях взята с официальных сайтов банков. Рекомендуем уточнять актуальные тарифы на сайте, по телефонам, в отделениях интересующего банка. Дата обновления: 13.12.22

Категории

- Лучшие кредиты

- На карту

- Без отказа

- Без справок

- По паспорту

- С плохой кред. историей

- Без кредитной истории

- Онлайн через Интернет

- Быстрый

- За 15 минут

- В день обращения

- Для студентов

- Без работы

- Под низкий процент

- С 18 лет

- Заявка во все банки

- На срок от 3 до 15 лет

- Под 10% годовых

- В Москве

- В Санкт-Петербурге

- В Краснодаре

- В Самаре

- В Екатеринбурге

- В Ростове-на-Дону

- В Новосибирске

- В Нижнем Новгороде

- В Уфе

- В Казани

- В Иркутске

- В Перми

- В Красноярске

- В Саратове

- В Ставрополе

- В Челябинске

- В Барнауле

- В Волгограде

- В Воронеже

- В Кемерове

- До 100 000 рублей

- До 200 000 рублей

- До 300 000 рублей

- До 400 000 рублей

- До 500 000 рублей

- До 600 000 рублей

- До 700 000 рублей

- До 800 000 рублей

- До 900 000 рублей

- До 1 000 000 рублей

- До 1 200 000 рублей

- До 1 300 000 рублей

- До 1 400 000 рублей

- До 1 500 000 рублей

- До 1 600 000 рублей

- До 1 700 000 рублей

- До 2 000 000 рублей

- До 2 500 000 рублей

- До 3 000 000 рублей

- До 3 500 000 рублей

- До 4 000 000 рублей

- До 5 000 000 рублей

- Со справками

- Самые выгодные

- На любые цели

- Потребительские

- Кредиты на автомобиль

- На авто в Москве

- Кредиты для бизнеса

- На открытие бизнеса

- На строительство дома

- Ремонт квартиры/дома

- Зем. участок и дачу

- На коммерч. недв-ть

- Пенсионерам

- Для иностранцев и СНГ

- На образование и обучение

- Кредиты на 10 лет

- Кредиты на телефон

- Под залог комм. недвиж-ти

- Под маткапитал

- Под залог авто в Москве

- Залог квартиры в Мск

- По двум документам

- Кредиты на отдых

- Для фрилансеров

- Кредиты для ИП

- Под залог недвижимости

- Под залог автомобиля

- Под залог ПТС

- Кредиты в долларах

- Через Госуслуги

- Показать все

Предложения в других городах

- Лучшие кредиты во Владимире

- Лучшие кредиты в Видном

- Лучшие кредиты в Тамбове

- Лучшие кредиты в Ставрополе

- Лучшие кредиты в Белгороде

- Лучшие кредиты в Костроме

- Лучшие кредиты в Брянске

- Лучшие кредиты в Чите

- Лучшие кредиты в Кемерове

- Лучшие кредиты в Калининграде

- Лучшие кредиты в Курске

- Лучшие кредиты в Липецке

- Лучшие кредиты в Новороссийске

- Лучшие кредиты в Улан-Удэ

- Лучшие кредиты в Пскове

- Лучшие кредиты в Рязани

- Лучшие кредиты в Северодвинске

- Лучшие кредиты в Смоленске

- Лучшие кредиты в Оренбурге

- Лучшие кредиты в Таганроге

- Лучшие кредиты в Туле

- Лучшие кредиты в Твери

- Лучшие кредиты в Армавире

- Лучшие кредиты в Хабаровске

- Лучшие кредиты в Ижевске

- Лучшие кредиты в Саратове

- Лучшие кредиты в Магнитогорске

- Лучшие кредиты в Волгограде

- Лучшие кредиты в Барнауле

- Лучшие кредиты в Архангельске

- Лучшие кредиты в Ярославле

- Лучшие кредиты в Иркутске

- Лучшие кредиты в Калуге

- Лучшие кредиты в Уфе

- Лучшие кредиты в Ульяновске

- Лучшие кредиты в Бору

- Лучшие кредиты в Екатеринбурге

- Лучшие кредиты в Новосибирске

- Лучшие кредиты в Воронеже

- Лучшие кредиты в Тольятти

- Лучшие кредиты в Самаре

- Лучшие кредиты в Санкт-Петербурге

- Лучшие кредиты в Красноярске

- Лучшие кредиты в Ростове-на-Дону

- Лучшие кредиты в Казани

- Лучшие кредиты в Челябинске

- Лучшие кредиты в Нижнем Новгороде

- Лучшие кредиты в Тюмени

- Лучшие кредиты в Перми

- Лучшие кредиты в Омске

- Лучшие кредиты в Краснодаре

- Лучшие кредиты в Москве

- Показать все

Лучшие кредиты наличными — сравнение условий

В таблице представлены предложения с лучшими условиями в данной категории.

| Предложение | Макс. сумма | Ставка | Срок кредита | Мин. сумма | Рейтинг Бробанк.ру |

|---|---|---|---|---|---|

| Тинькофф Банк Кредит | 2 000 000 Р | От 7,9% | До 3 лет | 50 000 руб. | 3.2 / 5 |

| Кредит Стандартный плюс | 299 999 Р | От 9,9% | До 5 лет | 50 000 руб. | 3.3 / 5 |

| Почта Банк кредит | 5 000 000 Р | От 4,5% | До 7 лет | 10 000 руб. | 3.5 / 5 |

| Газпромбанк кредит | 7 000 000 Р | От 4,4% | До 7 лет | 300 000 руб. | 3.7 / 5 |

| Альфа-Банк кредит | 7 500 000 Р | От 4,5% | 1-5 лет | 50 000 руб. | 3.4 / 5 |

| Хоум Кредит Банк кредит | 3 000 000 Р | От 4,9% | До 7 лет | 30 000 руб. | 3.5 / 5 |

| Кредит Россельхозбанк с льготной ставкой | 5 000 000 Р | От 3,5% | 5 лет | 30 000 руб. | 5.0 / 5 |

| Кредит Россельхозбанк для пенсионеров | 3 000 000 Р | От 3,9% | До 5 лет | 30000 руб. | 2.7 / 5 |

| Кредит Россельхозбанк для самозанятых | 750 000 Р | От 15,4% | До 3 лет | 30000 руб. | 3.8 / 5 |

| Кредит Почта Банк на строительство дома | 5 000 000 Р | От 6,9% | До 7 лет | 200 000 руб. | 4.4 / 5 |

Лучшие предложения от банков по кредитам наличными в 2022 году

При выборе предложения обращают внимание на единовременные выплаты при оформлении, срок рассмотрения заявки, пакет документов, варианты для погашения и другие нюансы. Немалую роль сыграет возможность получить кредит дистанционно или хотя бы подать на него онлайн-заявку.

Условия кредитования у банков отличаются, но то, что для одного клиента очень важно, для другого не будет иметь значения. Поэтому список банков с лучшими предложениями по кредитам наличными составлен на основе процентной ставки, максимальной сумме, сроке кредитования и сроки обработки заявки. Для удобства сравнения данные сведены в таблицу. Позиция банка соответствует расположению предложения в рейтинге на сервисе Бробанк по количеству заявок:

| Наименование банка | Максимальная сумма | Минимальная ставка, в % | Максимальный срок | Срок рассмотрения заявки |

| Хоум Кредит Банк | 999 000 | 7,9 | 5 лет | От 1 минуты |

| Тинькофф Банк | 2 000 000 | 9 | 3 года | От 1 минуты |

| Почта Банк | 1 500 000 | 7,9 | 5 лет | От 1 минуты |

| МТС Банк | 5 000 000 | 9,9 | 5 лет | От 10 минут |

| Росгосстрахбанк | 3 000 000 | 8,9 | 5 лет | 15 минут |

| Зенит Банк | 15 000 000 | 9,9 | 15 лет | От 15 минут |

| Восточный Банк | 1 500 000 | 9 | 5 лет | От 30 минут |

| Промсвязьбанк | 3 000 000 | 8,5 | 7 лет | От 10 минут |

| ЮниКредит Банк | 5 000 000 | 8,9 | 7 лет | 1 день |

| Сбербанк | 5 000 000 | 11,9 | 5 лет | От 2 минут |

| Альфа-Банк | 5 000 000 | 7,7 | 5 лет | От 2 минут |

| ОТП Банк | 4 000 000 | 9,8 | 7 лет | 1 день |

| ФК Открытие | 5 000 000 | 8,5 | 5 лет | От 3 минут |

| Ренессанс Банк | 700 000 | 9,5 | 5 лет | От 1 минуты |

| Газпромбанк | 3 000 000 | 7,5 | 7 лет | От 10 минут |

| Совкомбанк | 1 000 000 | 17,4 | 5 лет | 1 день |

| СКБ Банк | 1 500 000 | 8 | 5 лет | От 15 минут |

| Русский Стандарт | 2 000 000 | 19,9 | 5 лет | 1 день |

| Росбанк | 3 000 000 | 7,49 | 7 лет | От 15 минут |

| Локо-Банк | 5 000 000 | 8,4 | 7 лет | 1 день |

В каком банке взять кредит наличными по лучшим условиям

- Диапазон процентной ставки и суммы, которые одобряет банк заемщикам. Также важно изучить, что влияет на эти показатели и как можно их улучшить под себя.

- Требования к заемщикам. У некоторых банков очень жесткая политика по отношению к потенциальным должникам и их кредитной истории. Например, кредиторы могут не выдавать наличные заемщикам со средним или низким кредитным рейтингом, только с хорошим и высоким. Кроме того в банках устанавливают ограничения по возрасту, уровню платежеспособности, гражданству и другие требования.

- Условия по первоначальному взносу. Ряд потребительских кредитов наличными могут выдавать только на определенную цель. Тогда в условиях договора прописывают пункт о первоначальном взносе, а денег на него может не оказаться. Чтобы не отказываться от уже одобренного кредита, лучше уточнить наличие такого пункта заранее.

- Кредитная история, скорее всего, отразится на процентной ставке и итоговой сумме кредита, которую выдаст банк. Чем выше рейтинг потенциального заемщика, тем выше вероятность одобрения при достаточной платежеспособности.

- Все доступные способы выдачи заемных денег, предусмотрен ли вариант получения наличными и какие комиссии будут при этом. Бывает так, что деньги зачисляют только на карту или банковский счет, а за обналичивание суммы берут процент. Это повышает затраты заемщика и снижает привлекательность кредита.

- Сколько способов выплаты кредита предлагает банк-кредитор. Желательно выбирать те компании, которые предлагают максимум вариантов — в офисах, терминалах, онлайн и перечислением с карт сторонних банков. Чем больше у заемщика способов, тем менее вероятны просрочки. Если же банк предлагает единственный способ погашения наличными в одном представительстве в городе, где график с 8:00 до 17:00 — это будет очень неудобно для большинства заемщиков. В итоге отсутствие выбора может привести к просрочкам и дополнительным неудобствам должника.

- Предусмотрел ли банк досрочное погашение займа без дополнительных комиссий, штрафов и пеней. Некоторые компании взимают за погашение кредита до истечения срока кредитования дополнительные платежи. Если не выяснить такие условия заранее, то это станет неприятным сюрпризом для заемщика, у которого появилась досрочная возможность закрыть долги.

На что обратить внимание при выборе банка

- банка;

- репутацию компании, разветвленность сети, доступность офисов и технических устройств для обслуживания, официальные и неофициальные отзывы о банке;

- перечень партеров, где можно вносить суммы для погашения, их график работы, удобство расположения, дополнительные комиссии, если они есть при обращении к партнерам;

- наличие действующей лицензии и ее тип;

- наличие скидок для тех, кто уже обслуживается в банке, или наоборот для новых клиентов;

- условия для зарплатных клиентов или других категорий, к которым относитесь вы — студенты, пенсионеры, неофициально работающие граждане.

Банк самостоятельно вынесет решение об итоговой сумме займа, процентной ставке и ежемесячном платеже. Но может оказаться так, что ежемесячный платеж будет вам не под силу. Не стесняйтесь озвучить свои опасения и возможности. Лучше пересмотреть график и ежемесячную сумму взноса сразу, чем не справиться с долговой нагрузкой и допустить просрочку. Мало того что банк начнет начислять дополнительные штрафы и комиссии, это еще испортит и вашу кредитную историю.

Кроме того, когда нужны наличные можно рассмотреть вариант с кредитными картами. У такого вида кредитования есть одно неоспоримое преимущество — у банков разработаны предложения с беспроцентным или льготным периодом кредитования. В некоторых случаях кредитка может оказаться выгоднее для заемщика, чем кредит наличными. Как правило, так бывает, если нужна не очень большая сумма денег на непродолжительный период времени от 1 до 3-х месяцев.

Что влияет на процент

- сумма и срок кредитования — чем они больше, тем ниже ставка, банкам выгоднее кредитовать «вдолгую», у клиентов больше сумма переплаты, а у кредитора выше заработок;

- зарплатный клиент — получение доходов внутри банка потенциальным заемщиком, их большой размер и регулярность — весомый повод для понижения ставки;

- место работы — для сотрудников определенных предприятий банки предоставляют скидки даже, если они не обслуживаются в их компании;

- наличие страховки — тем заемщикам, которые добровольно страхуют риски, банк готов снизить процентную ставку по кредиту наличными;

- кредитный рейтинг заемщика — чем он выше, тем более привлекательные условия предложит банк;

- документы — чем больше подтверждающих документов предоставит заемщик, тем охотнее банк пойдет на снижение ставки;

- дополнительные гарантии для банка — поручительство или оформление соразмерного залога может оказать влияние на утверждение заемщику пониженной ставки по кредиту.

Каждый потенциальный заемщик может уточнить у специалиста банка, какой из параметров повлияет на кредитора сильнее всего, и заострить внимание на этом пункте.

Как получить более низкий процент по кредиту

- В первую очередь оцените предложения того банка, где у вас уже был опыт обслуживания — получение зарплаты, дебетовая карта, кредитка или ранее выданный и погашенный кредит. «Своим» клиентам, с которыми был позитивный опыт сотрудничества, банки предлагают более лояльные условия, чем тем, с кем они абсолютно незнакомы.

- Предоставляйте правдивую информацию. Если нужна большая сумма, а вы предполагаете, что ее не одобрят не вводите специалиста в заблуждение. Обман не поможет наладить доверительное общение с потенциальным кредитором. Если банк запрашивает справку о заработной плате, то лучше давать реальные цифры. Кроме того, банк, безусловно, проверит вашу кредитную историю, поэтому скрывать или приукрашать свой предыдущий не очень позитивный опыт кредитования бессмысленно. Тем более, что если вскроется факт обмана, вам не только откажут в займе, но и могут внести в черный список внутри компании.

- Заранее оцените свои финансовые возможности и запрашивайте сумму, которая не превышает треть ваших доходов. Если у вас несколько источников прибыли или вы будете погашать кредит сообща с родственниками или супругом, то можете ориентироваться на более крупную сумму. Но в любом случае больше, чем 30% от вашего итогового заработка отправлять на погашение кредита будет обременительно. Не стройте иллюзий на этот счет, такое соотношение разработано экспертами не зря. Понятно, что можно урезать свои насущные потребности на определенный период. Но если это делать постоянно наступает финансовый кризис для семейного бюджета, а долги продолжают накапливаться.

- Приведите поручителя или оформите в залог имущество. Такой подход показывает банку, что вы действительно планируете вернуть деньги, значит риски ниже, чем при работе без каких-либо гарантий.

- Оформите страховку. Не обязательно это делать в дочернем предприятии того банка, где вы будете получать кредит. Но лучше все затраты подсчитать заранее. Так, например страховой полис у стороннего страховщика может оказаться дешевле, но скидку по процентной ставке банк не даст, тогда выгода окажется сомнительной. Помните, что вы можете снизить расходы по страховке и вернуть деньги за неиспользованную часть, если досрочно закроете кредит.

Кроме того понизить ставку может — справка по форме банка о подтверждении доходов или 2-НДФЛ. Постарайтесь предоставить такие бумаги, это уменьшит итоговую сумму переплаты по займу. Понижение ставки на 1-2% при длительном кредите и крупной сумме позволит сэкономить большие деньги.

Если в банке в выдаче наличных отказали, то рассмотрите варианты с микрокредитными компаниями. Кроме этого, можно подать заявку на кредитную карту или карту рассрочки. Второй вариант особенно подходит в том случае, когда деньги нужны на покупку товара. Банки одобряют заявки на карты охотнее, чем кредиты наличными. У большинства банковских карт расширенный пакет опций позволяет снимать деньги, и вы сможете решить свои финансовые вопросы даже, если вам не одобрили кредит наличными.

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Источник https://www.mbk.ru/blogs/top-7-kreditov-po-pasportu

Источник https://kredit-blog.ru/credit/v-kakom-banke-luchshe-vzyat-kredit.html

Источник https://brobank.ru/luchshie-kredity-nalichnymi/