Платформы для стейкинга криптовалют – виды, особенности, доходность

Платформы для стейкинга криптовалют позволяют зарабатывать на инвестировании в PoS-криптовалюты (такие, которые работают на алгоритме Proof-of-Stake). Стейкинг считается более простым вариантом заработка, чем майнинг, так как, по сути, представляет собой депозит и получение пассивной прибыли, в то время как майнинг PoW-валют требует покупки оборудования, его поддержки и обслуживания.

В этой статье редакция Profinvestment.com рассмотрела несколько качественных платформ, предоставляющих функционал для стейкинга.

Что такое стейкинг

Одно из основных преимуществ алгоритма Proof-of-Stake – это минимальное потребление электроэнергии. Считается, что именно это стимулировало создателей концепции, которые осуждали углеродный след, оставляемый майнингом биткоина.

Стейкинг с точки зрения пользователя – приобретение определенного количества криптовалюты и заморозка его на своем кошельке, где они будут использоваться для проверки транзакций, размещаемых в блокчейн.

Таким образом, протокол Proof-of-Stake (PoS) практически не требует затрат энергии, если не считать того, что компьютер должен быть включен и кошелек запущен. Но эти затраты несравнимо меньше, чем поддержка майнингового оборудования, например, ASIC или фермы из видеокарт.

На сегодня множество блокчейнов работают именно по алгоритму PoS, например:

- (перешла на стейкинг 15 сентября 2022 года – это первый подобный прецедент в криптомире) и пр.

Платформы для стейкинга

1 Криптобиржи

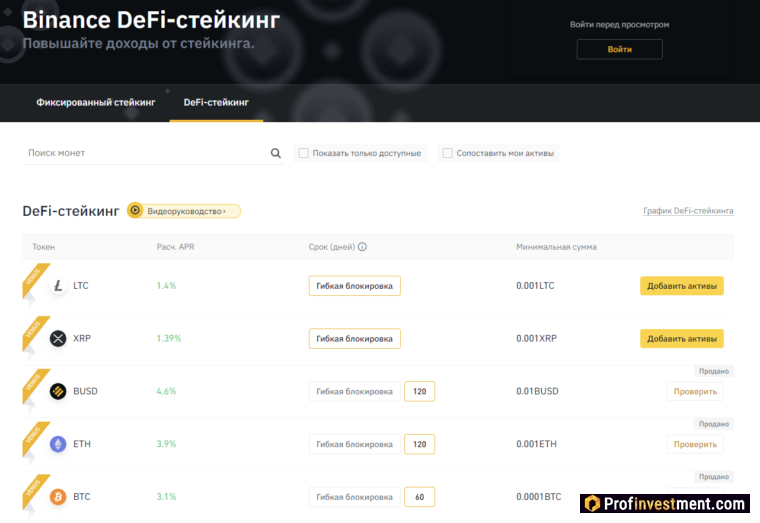

Стейкинг на Binance

Многие современные криптовалютные биржи предлагают инструменты для пассивного заработка, в их число входит и стейкинг.

Заметим, что под стейкингом зачастую понимают просто депозиты в различных криптовалютах, включая Bitcoin, Litecoin и другие PoW-монеты. То же можно сказать

Примеры криптобирж с возможностью стейкинга:

Доходность стейкинга на биржах зависит от выбранной монеты, ее востребованности и курса, других факторов. Может варьироваться от 0,1 % до 20 % годовых, в некоторых случаях выше. Даже если доходность минимальна, все равно имеет смысл вложить криптовалюту, которая в данный момент никак не используется, а просто лежит в качестве инвестиций.

2 Криптокошельки

Daedalus

Как правило, разработчики (в том числе сторонние) выпускают для каждой PoS-монеты кошелек, в котором можно осуществлять ее стейкинг. Например:

- Daedalus – для Cardano

- Solflare – для Solana

- Браузерное расширение polkadot – для Polkadot

Выбрав криптовалюту для стейкинга, вы обязательно найдете на ее официальном сайте все соответствующие инструкции.

Помимо этого, существуют мультивалютные кошельки с поддержкой стейкинга большинства популярных криптовалют. Например:

Этот вариант более удобный и простой, не так требователен к техническим познаниям пользователя.

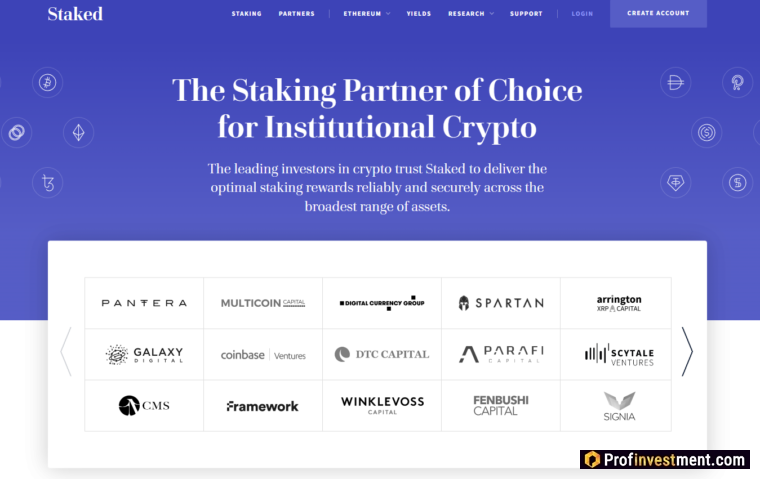

3 Staked

Staked

- Поддерживаемые монеты для стейкинга: ETH, ADA, SOL, DOT, MATIC, ATOM, NEAR, FLOW, EGLD, GRT, HNT, DASH, KAVA, MINA, KSM, ROSE, LPT, SKRT, SKL, AUDIO, INJ, HASH

- Доходность: от 3,8 до 24,5 %

- Сайт: staking.staked.us

Техническая инфраструктура Staked была разработана с нуля главным образом для институциональных инвесторов. Для минимизации простоев используется распределение по пяти облачным серверам, а вся система проверена ведущими мировыми командами безопасности. Многоуровневая архитектура узлов обеспечивает заинтересованным сторонам сочетание безопасности, масштабируемости и децентрализации.

4 Midas.Investments

Midas Investments

- Поддерживаемые монеты для стейкинга: ETH, BTC, USDT, USDC, BNB, FTM, DAI, BUSD, LINK, AVAX, CVX, WBTC

- Доходность: от 3,9 до 14,4 %

- Сайт: midas.investments

Экосистема инвестиционных продуктов и стратегий, созданная для получения пассивного дохода. Поддерживаются стратегии с фиксированной доходностью по основным криптоактивам, а также стратегия, предлагающая динамичную доходность в зависимости от рыночных условий. Клиенты могут поддерживать корзину криптоактивов и автоматизировать ее доходность. Для получения прибыли используются инфраструктуры как централизованных, так и децентрализованных финансов.

5 Stake DAO

Stake DAO

- Поддерживаемые монеты для стейкинга: ETH, ONE, MATIC, ZRX, LPT, IDEX, KNC

- Доходность: от 0 до 26,6 %

- Сайт: stakedao.org

Децентрализованный некастодиальный сервис для управления криптовалютой. Позволяет покупать токены непосредственно в рамках сервиса, обменивать их друг на друга. Для обеспечения доходности предлагают разные стратегии, от стейкинга до доходного фермерства. Можно зарабатывать баллы, чтобы разблокировать бонусные NFT. Протокол имеет свой токен управления – SDT. Любой, кто использует Stake DAO, всегда имеет полное право собственности на свои средства, благодаря некастодиальной структуре, работающей на смарт-контрактах.

6 Chorus One

Chorus One

- Поддерживаемые монеты для стейкинга: ETH, ONE, MATIC, ZRX, LPT, IDEX, KNC

- Доходность: от 0 до 26,6 %

- Сайт: chorus.one

Chorus One предоставляет возможность безопасно увеличить накопления в криптовалюте, принимая участие в децентрализованных сетях. Компания также занимается помощью в запуске узлов валидаторов, ликвидным стейкингом (переносом застейканных активов в децентрализованную экосистему). Большое внимание уделяется безопасности: резервные узлы в разных частях мира, постоянное отслеживание потенциальных инцидентов, профессиональная система управления ключами.

7 Stake Fish

Stake Fish

- Поддерживаемые монеты для стейкинга: ETH, ATOM, SOL, ADA, MATIC, XTZ, ROSE, DOT, KAVA, AION, AGORIC, CSPR, UMEE, JUNO

- Доходность: от 0 до 160 %

- Сайт: stake.fish

Децентрализованная система и один из ведущих поставщиков услуг по стейкингу для блокчейн-проектов. В данный момент основной упор делается на стейкинг эфириума, но и, кроме этого, поддерживается большой количество блокчейн-сетей и токенов. Сервис предоставляет полную инфраструктуру для Proof-of-Stake, а кроме того, сам является валидатором во многих представленных блокчейнах. Планируется пополнять список сетей, например, будет добавлена цепочка Harmony.

8 Stakinglab

Stakinglab

- Поддерживаемые монеты для стейкинга: PIVX, RDD и несколько десятков других монет

- Доходность: 8-16 %

- Сайт: stakinglab.io

В листинге данной платформы преимущественно редкие и малоизвестные монеты разной степени перспективности. Stakinglab запущена в 2017 году в Германии и позиционируется как всеобъемлющая платформа для работы с Proof-of-Stake и мастернодами. Платформа совместима с Google 2FA. Работает автоматическая выплата вознаграждений. Кроме того, каждому инвестору предоставляются консультационные услуги.

9 Everstake

Everstake

- Поддерживаемые монеты для стейкинга: XTZ, ATOM, ETH, EOS, ADA, MATIC, DOT, NEAR, EGLD и 20+ других монет

- Доходность: от 1 до 47 %

- Сайт: everstake.one

Крупный децентрализованный поставщик услуг блокчейн-индустрии, работающий с 2018 года и предоставляющий оборудование корпоративного уровня для запуска узлов PoS-цепочек. Производительность обеспечивается высокопроизводительными серверами, широкополосными каналами и усовершенствованной топологией сети. Все выплаты рассчитываются и обрабатываются автоматически с высокой прозрачностью операций.

10 Uphold

Uphold

- Поддерживаемые монеты для стейкинга: ETH, KAVA, KSM, DOT, BAND, MINA, ATOM, FLOW, LPT, MATIC, SOL, AUDIO, ADA, AVAX, TRX, ALGO, GRT, XTX

- Доходность: от 1 до 25 %

- Сайт: uphold.com/products/staking

Uphold – многофункциональная цифровая торговая платформа, которая, помимо стейкинга, поддерживает торговлю криптовалютами, в том числе автоматическую, а также работу с другими типами активов (ценные металлы, акции). Есть интеграция с API. Кроме того, по утверждению платформы, 100 % пользовательских средств хранятся в резерве, а не отправляются в оборот. Периодически проводятся аирдропы.

11 MyCointainer

MyCointainer

- Поддерживаемые монеты для стейкинга: CTSI, BTSG, AVAX, EGLD, DOCK, DEL, FSN, FUSE, NGM, IRIS, IOST, ONE, NEBL, LTO, LPT, PIVS, XPRT, NULS, QTUM, MATIC, WAVES, VLX

- Доходность: от 7,35 до 101,45 %

- Сайт: mycointainer.com

Платформа для заработка криптовалют с минимальными вложениями (от 1 евро). Можно хранить монеты в кошельке и делегировать их, чтобы получать пассивный доход. Награды генерируются и поступают на счет ежедневно с первого же дня. MyCointainer связан с более чем 10 популярными биржами, что позволяет обменивать криптовалюты по выгодным ценам в рамках кошелька, а также получать дополнительные бонусы при обмене.

12 Cake Defi

Cake Defi

- Поддерживаемые монеты для стейкинга: DASH, DFI

- Доходность: от 5,4 до 20,3 %

- Сайт: cakedefi.com

Децентрализованная площадка, предоставляющая возможность зарабатывать на стейкинге, DeFi майнинге ликвидности, кредитовании и получать ежедневные вознаграждения. Платформа была основана в начале 2019 года в Южной Корее. Выбор активов для стейкинга небольшой, но можно распределять свою криптовалюту между разными доступными инструментами, чтобы максимизировать прибыль.

13 Figment

Figment

- Поддерживаемые монеты для стейкинга: ETH, AVAX, DOT, SOL и несколько десятков других монет

- Доходность: от 4 до 43 %

- Сайт: figment.io

Инфраструктура предлагает программную поддержку для более чем 60 PoS-сетей. Команда из более чем 20 специалистов по протоколам изучает каждую сети и предоставляет экспертную информацию по ключевым вопросам, включая управление, экономику и налогообложение, что положительно сказывается на итоговой доходности клиентов. Также есть инструменты для разработчиков.

Какой вариант платформы выбрать

Каждый вид платформы для стейкинга имеет свои особенности в плане удобства, простоты, безопасности и доходности. При выборе следует учитывать:

- На криптобиржах предлагается большой выбор валют, не только PoS. По сути, это депозит. Убедитесь, что на биржевом счету есть средства и отправьте их в стейкинг пул. Но не забывайте, что длительное хранение криптовалюты на централизованной бирже считается рискованным. Платформы иногда взламывают либо они блокируют аккаунты. Поэтому держать там все сбережения точно не стоит.

- Для работы с криптокошельками требуется больше опыта, чем в случае с биржами. Нужно разобраться, как запустить узел. Зато безопасность в разы выше, особенно если используется аппаратный кошелек.

- Централизованные платформы стейкинга, как и биржи, потребуют создания учетной записи и отправки средств на хранение третьим лицам. Пользоваться ими очень легко, можно применять одну платформу для стейкинга сразу нескольких валют.

- Децентрализованные платформы стейкинга обычно представляют собой протоколы, к которым нужно подключаться с помощью web3 кошельков. Они проще, чем кошельки, но несколько сложнее централизованных сервисов.

При выборе нужно руководствоваться репутацией площадки, выбирать сервисы, работающие уже не первый год. Есть специальные мониторинги таких сервисов, например, https://www.stakingrewards.com/providers/.

Заработок криптовалют, работающих на алгоритме Proof-of-Stake, путем удержания монет на своем счету и валидации транзакций в сети.

Стейкинг определенно проще для освоения и имеет более низкий порог входа. Майнинг сегодня – больше корпоративная деятельность.

Специальный сервис, предоставляющий услуги по отправке монет в стейкинг-пул и начисления регулярных вознаграждений.

Криптобиржи, кошельки, специальные централизованные и децентрализованные площадки, ориентированные именно на получение дохода с PoS-валют.

Определенно, криптокошелек. В частности, такую функцию заработка поддерживают некоторые аппаратные кошельки.

Заключение

Криптостейкинг имеет два основных преимущества. Инвестор получает награду за размещение своих токенов, что можно рассматривать как пассивный доход. С другой стороны, пользователи вносят вклад в поддержку и развитие сети, обрабатывая транзакции. Однако следует учитывать, что риски у этого направления тоже имеются. На безопасность токенов и экономическую эффективность процесса может повлиять много факторов. В частности, существуют риски кибербезопасности, из-за которых сегодня многие отдают предпочтение холодному стейкингу, когда токены хранятся с помощью аппаратного обеспечения.

Profinvestment.com — это независимый веб-сайт о блокчейне и криптоэкономике. Содержит тематические статьи, новости, рейтинги, обзоры, практические руководства для начинающих и экспертов. Редакция сайта всегда в курсе основных событий крипторынка, чтобы дать самую актуальную и проверенную информация для читателей.

Founder & CEO, эксперт сайта. Практикующий инвестор и трейдер на финансовых, криптовалютных рынках с опытом работы более 10 лет. Эксперт Яндекс.Кью в теме «Финансы», специализации: криптовалюты, криптобиржи, обменники.

Profinvestment.com — старейший и популярный информационно-аналитический портал о биткоине и криптовалютах, блокчейне, DeFi, NFT, криптобиржах, майнинге, обменниках и других темах. Работаем для вас с 2015 года.

Copyright © Profinvestment.com, 2015 — 2022. Все права защищены. Все материалы данного сайта являются объектами авторского права. Запрещается копирование, распространение или любое иное использование информации и объектов без указания активной обратной ссылки.

Вся информация на сайте https://profinvestment.com носит исключительно информационный характер и не является побуждением или указанием к инвестированию. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Profinvestment.com ценит качественную, достоверную информацию и проводит проверку контента, созданного командой. Следует отметить, что публикации и материалы на сайте не являются инвестиционными, юридическими рекомендациями или советами и предоставлены исключительно в ознакомительных целях. Портал не несёт ответственности за любые убытки или упущенную выгоду.

Редакция Profinvestment.com стремится поддерживать точность и актуальность информации, но рекомендует проводить собственные исследования рынка. Пользователи сайта несут полную ответственность за любые последствия своих принятых решений после ознакомления с информацией представленной сайтом.

Profinvestment.com не несет ответственности за возможные убытки пользователей, понесенные в результате их торговых решений. Мы не даем прямых инвестиционных советов, все материалы на сайте представлены в информационных и образовательных целях.

Многие из продуктов и сервисов, о которых рассказывает Profinvestment.com, принадлежат партнерам, компенсирующим расходы. Это никак не влияет на наше мнение и правдивость предоставленной информации, но может повлиять на то, о каких именно продуктах мы пишем.

Зарабатываем на стейкинге в 2022 году

Несмотря на то что предыдущий год для сферы DeFi выдался достаточно блеклым, в 2022 году TVL протоколов, ровно как и количество стейкеров продолжает расти. Давайте разберёмся, что именно представляет собой “стейкинг” и каким образом можно застейкать свою крипту.

Расцвет индустрии децентрализованных финансов (DeFi) пришёлся на 2020 год. Причём по-настоящему популярна она стала в июне 2020, когда один из наиболее известных протоколов Compound выпустил свой токен. Вскоре собственным токеном обзавелись и другие протоколы, что открыло перед инвесторами возможность не просто держать свои криптоактивы, но и получать пассивный доход. Это стало доступным благодаря DeFi протоколам, предлагающим участникам, готовым “заблокировать” свои средства в смарт-контракте, “проценты по вкладу” и сильно взлетевшие в цене токены управления. После запуска токенов управления рыночная капитализация сферы DeFi начала стремительно расти, и сейчас DeFi даже в какой-то мере конкурирует со сферой традиционных финансов.

Несмотря на то что в 2021 году доходность DeFi-протоколов значительно упала и рынок переключил своё внимание на индустрию NFT, новые возможности получения пассивного дохода не переставали появляться, в значительной мере спасая инвесторов от волатильности крипторынка. Индустрия DeFi в отличие от многих других модных направлений (NFT, Web 3.0 и Metaverse) уже доказала свою состоятельность по части максимизации прибыли для криптоинвесторов.

(по ссылке вы получите постоянный кэшбэк комиссий 20% на бирже Binance, зарегистрируйтесь сейчас по уникальным условиям — воспользоваться можно будет позже)

Что такое стейкинг?

Стейкинг — это деятельность, при которой пользователь блокирует/держит свои средства в криптовалютном кошельке для обеспечения работоспособности блокчейна с алгоритмом консенсуса proof-of-stake (PoS). Стейкинг в этом плане схож с майнингом, так как он тоже помогает сети достичь консенсуса и вознаграждает пользователей, которые принимают участие.

В стейкинге право на валидацию транзакций зависит от того, сколько токенов “заблокировано” в кошельке. Однако, как и в случае с майнингом, стейкеры заинтересованы в том, чтобы найти новый блок или добавить транзакцию в блокчейн. Помимо стимулирования участников, блокчейны с алгоритмом консенсуса PoS масштабируемы и имеют высокую скорость проведения транзакций.

Как работает алгоритм консенсуса proof-of-stake?

Алгоритм консенсуса proof-of-stake (доказательство доли владения) предполагает участие валидаторов в достижении консенсуса сети и верификации транзакций. Блокчейн с PoS стимулирует пользователей запускать узлы-валидаторы (ноды) и отправлять средства в стейкинг, что помогает сети добиться защищённости сети, а участником получить доходность от стейкинга.

Есть определённые отличия в работе разных систем PoS, но обычно алгоритм выбирает следующий блок в случайном порядке и назначает его ноде на проверку. Валидатор ноды проверяет легитимность транзакций в блоке, и если всё в порядке добавляет блок в сеть и получает вознаграждение (в виде награды за блок и комиссий за транзакции). Если валидатор намеренно или случайно ошибся и добавил блок с неверными данными, часть его средств (стейка) забирается.

Алгоритм консенсуса PoS славится высокой энергоэффективностью, низким порогом входа и более простым масштабированием по сравнению с PoW (доказательство выполнения работы). Например, модель PoS сети Ethereum предполагает использование “шардов” — одного из наиболее перспективных решений по масштабированию на сегодняшний день.

Майнинг vs Стейкинг

Принципиальное различие между майнингом и стейкингом заключается в том, какой алгоритм консенсуса используется для валидации транзакций. Майнинг используется для сетей с Proof-of-Work (PoW), в частности для BTC. В то время как стейкинг используется для сетей с Proof-of-Stake (PoS), в том числе для Ethereum 2.0 (при переходе сети Ethereum от PoW к PoS).

Давайте рассмотрим основные различия майнинга и стейкинга:

- Майнинг — майнеры решают сложные математические задачи. Стейкинг — ноды занимаются валидацией новых блоков с помощью блокировки средств.

- Майнинг — первый майнер, решивший математическую задачу, добавляет следующий блок в блокчейн. Стейкинг — ноды валидируют новые блоки посредством блокировки нативных токенов сети в смарт-контракте.

- Майнинг — требует специализированного майнинг-оборудования (напр. GPU), которое потребляет значительное количество энергии. Стейкинг — считается более экологичной альтернативой майнингу (со слов Виталика Бутерина, при стейкинге потребляется на 99% меньше энергии).

- Майнинг — чем больше вычислительной мощности, тем выше шанс добавить следующий блок и получить награду. Стейкинг — чем больше токенов застейкано, тем выше шанс валидации следующего блока.

Что можно стейкать?

По состоянию на 2022 год инвесторам доступно огромное количество вариантов стейкинга, начиная от стейкинга на биржах (Binance, Coinbase и FTX) и заканчивая стейкингом напрямую через нативный кошелёк блокчейна или “холодный” кошелёк. Мы постарались подготовить список наиболее популярных вариантов для стейкинга, однако всё равно не смогли уместить всех (напр. в этом списке мы не упомянули Fantom, Avalanche и Solana).

Стейкинг ETH

На сегодня в сети Ethereum работают два типа валидаторов: майнеры и стейкеры. Майнеры валидируют транзакции на “уровне выполнения” (ранее именуемого Eth1), в то время как стейкеры верифицируют блоки на “уровне консенсуса” (ранее именуемого Eth2). Это значит, что стейкерам Ethereum потребуется перенести свои ETH с уровня выполнения на уровень консенсуса, прежде чем они смогут отправить их в стейкинг. Кроме того, средства нельзя будет вывести до момента слияния основной сети Ethereum с сетью Beacon Chain.

Для запуска ноды потребуется как минимум 32 ETH. Что касается требований по “железу” — они не так высоки, как при майнинге биткоина, однако пользователю всё равно потребуется быстрый компьютер с большим количеством свободного места и круглосуточным доступом к интернету. Если требования вас не оттолкнули и вы по-прежнему хотите стать валидатором сети Ethereum, то рекомендую ознакомиться с более подробной информацией на Ethereum Launchpad.

Если у вас меньше, чем 32 ETH, вы всё равно можете принять участие в системе PoS Ethereum через специальные “стейкинг-пулы”. Они более доступны, так как минимальная сумма стейкинга в них гораздо меньше, чем 32 ETH. Также можно приобрести токенизированный застейканный ETH (напр. ankrETH), который можно использовать в различных DeFi активностях. Перечисленные альтернативы предлагают держателям ETH возможность получить выгоду от стейкинга, не утруждая себя настройкой и поддержанием ноды.

Стейкинг Chainlink (LINK)

CEO ChainLink Сергей Назаров подтвердил, что стейкинг токена LINK будет запущен в 2022 году. Точная дата запуска по-прежнему неизвестна.

Сеть оракулов планирует использовать собственную модель криптобезопасности под названием “суперлинейный стейкинг”. Утверждается, что он поможет эффективно масштабировать безопасность сети в соответствии с потребностями системы гибридных смарт-контрактов.

Стейкинг Polkadot

В качестве алгоритма консенсуса в сети Polkadot используется nominated proof-of-stake (NPoS), при котором номинаторы поддерживают сразу несколько валидаторов, добросовестно исполняющих свою работу. Как номинаторы, так и валидаторы блокируют свои токены и зарабатывают вознаграждения за стейкинг согласно своему вкладу. Стоит отметить, что если номинатор поддержит недобросовестного валидатора, то он понесёт убытки.

Для тех, кто хочет стать валидатором, существуют определённые требования по “железу” и серверной части. Валидаторы сети Polkadot должны быть технически подкованы и располагать требуемыми ресурсами. Из-за возникающих в процессе валидирования сложностей мы рекомендуем большинству пользователей становиться номинаторами сети, так как это менее затратно по части времени и средств.

Номинаторы могут застейкать свои токены DOT, номинируя их валидатору, зарабатывая тем самым долю от вознаграждений валидатора. Награды номинатора будут зависеть от действий валидатора, так что выбирать следует с умом. Забрать свои DOT из стейкинга можно в любое время, но придётся подождать 28 дней, прежде чем вы сможете ими воспользоваться.

Вознаграждения за стейкинг в сети Polkadot выплачиваются поровну между всеми стейкерами. Связано это с тем, что Polkadot, в отличие от множества других сетей, выплачивает валидаторам согласно проделанной работе, а не пропорционально размеру стейка.

Интерфейс стейкинга на сайте polkadot.js

Стейкинг Terra (LUNA)

В сети Terra пользователи могут получить доход, застейкав токены Luna через поддерживаемые кошельки, например, через Terra Station. Всё, что нужно сделать — это установить кошелёк, переместить туда токены LUNA, выбрать валидатора и отправить токены в стейкинг. Впрочем, есть вариант, при котором можно заработать ещё больше — фарминг.

Фарминг на Terra реализуется за счёт протокола ликвидного стейкинга Anchor, который позволяет приобретать токены bLUNA — ликвидную версию застейканного LUNA. Токены bLUNA приносят вам награды за стейкинг, находясь при этом на вашем кошельке. Но зачем на этом останавливаться?

Ещё больше увеличить свой пассивный доход можно предоставив ликвидность на децентрализованные биржи экосистемы Terra (напр. на TerraSwap или Loop Markets). Для этого нужно будет купить в равной пропорции токены LUNA и bLUNA и отправить их в соответствующий пул на одной из децентрализованных бирж. За это вы получите долю от торговых комиссий.

Данная стратегия фарминга предполагает три варианта получения дохода:

- Вознаграждения за стейкинг LUNA (через токены bLUNA)

- Вознаграждения с комиссий биржи (с пула ликвидности LUNA/bLUNA)

- Возможность заработать токены биржи (напр. LOOP)

Стоит отметить, что “доходное фермерство” не лишено рисков. Вознаграждения за стейкинг могут снизиться, если валидатор сделает что-то неправильно или попытается обмануть систему. К тому же злоумышленники могут вывести ликвидность из пула, воспользовавшись потенциальной уязвимостью в смарт-контракте.

Cтейкинг LUNA через кошелёк Terra Station

Стейкинг Tezos (XTZ)

Tezos появился на свет в июне 2018 года, наделав много шума на рынке, проведя самое масштабное на тот момент ICO ($230 млн инвестиций). В блокчейне Tezos применена вариация PoS под названием ликвидный proof-of-stake (LPoS).

Нативная валюта Tezos называется XTZ, а процесс стейкинга в сети называют “бэйкинг”. Добросовестные бэйкеры вознаграждаются нативным токеном XTZ, в то время как у злонамеренных бэйкеров средства конфискуются.

Чтобы стать стейкером/бэйкером в сети Tezos, потребуется запустить полную ноду и удерживать на кошельке не менее 8 000 XTZ. К счастью, появились сторонние сервисы, позволяющие воспользоваться преимуществами стейкинга инвесторам с небольшим количеством XTZ. Ежегодная доходность от стейкинга XTZ колеблется от 5 до 6%.

Cтейкинг Tezos через кошелёк Galleon

Стейкинг Algorand (ALGO)

Основная задача Algorand (ALGO) — сделать трансграничные платежи доступными. Для этого сети требуются стейкеры, которые будут обрабатывать транзакции и обеспечивать безопасность. Достигается консенсус в сети Algorand с помощью специально разработанного алгоритма pure proof-of-stake (PPoS). Тем не менее стейкерам всё равно приходится управлять полной нодой.

Помимо запуска собственной ноды, пользователи могут делегировать свои ALGO. Ежегодная доходность от стейкинга варьируется от 5 до 10% и зависит от используемой вами платформы. Например, пользователи Binance Staking по состоянию на май 2022 получают 8,24% APY (годового процентного дохода).

Стейкинг Algo через платформу Binance Staking

Стейкинг Icon (ICX)

Блокчейн родом из Кореи Icon (ICX) тоже предлагает свою программу стейкинга. В отличие от Algorand и Tezos, в Icon используется алгоритм консенсуса delegated-proof-of stake (DPoS). Эта модель предполагает, что специально отобранные участники находят новые блоки и верифицируют транзакции, в то время как все остальные делегируют им свои токены.

Нативный токен сети Icon называется ICX. На платформе Binance Staking за стейкинг ICON можно получить 14,27% годовых (по состоянию на май 2022 г.).

Стейкинг Icon через платформу Binance Staking

Стейкинг стейблкоинов

Стейкинг стейблкоинов — это отличная возможность немного заработать, избежав при этом волатильности крипторынка. Вот какую доходность на стейблкоины предлагают крупнейшие централизованные биржи (на март 2022):

- : 2.79% на Binance, 0.15% на Coinbase, 2.5% на ByBit : 3.21% на Binance, 4.5% на ByBit : 3.78% на Binance, 0.15% на Coinbase, 5% на ByBit : 3.12% на Binance, 3% на ByBit

Где можно стейкать?

Биржи

Из-за огромной базы пользователей многие централизованные биржи начали предоставлять услуги стейкинга. Через стейкинг на бирже трейдеры могут диверсифицировать свои доходы и “отправить работать” временно свободные средства.

Вот некоторые из ведущих бирж, поддерживающие стейкинг криптоактивов:

Binance Staking

На сегодняшний день Binance — это крупнейшая криптовалютная биржа по объёмам торгов. По этой причине многие инвесторы, выбирающие платформу для стейкинга, отдают предпочтение именно ей. Binance, в свою очередь, старается следовать всем рыночным тенденциям — в декабре 2020 они запустили стейкинг Ethereum 2.0, а не так давно добавили поддержку DeFi стейкинга (в том числе монет DAI, Tether (USDT), Binance USD (BUSD), BTC и Binance Coin (BNB)).

Более подробную информацию про стейкинг на Binance можно получить здесь.

Coinbase Staking

Coinbase — это американская биржа криптовалют, акции которой торгуются на NASDAQ. Coinbase, как и многие другие биржи, предлагает своим клиентам стейкинг криптовалют. Помимо стейкинга ETH 2.0, на Coinbase можно застейкать ALGO и XTZ.

Более подробно узнать о программе стейкинга на Coinbase можно здесь.

Gemini Earn

Gemini Earn — это программа кредитования, которая позволяет пользователям биржи Gemini предоставить свои криптоактивы в долг институциональным заёмщикам и заработать на этом. Процентные ставки варьируются в зависимости от спроса и предложения по каждому активу, а доход кредиторам выплачивается ежедневно.

Следить за своим торговым и кредитным балансом можно напрямую на платформе Gemini.

Celsius

Celsius — эта платформа p2p кредитования, на которой инвесторы предоставляют займы Celsius в обмен на еженедельное вознаграждение. Кредиторы могут получать вознаграждение как в активе, который они одолжили, так и в нативном токене платформе CEL. При этом, выбрав токен CEL в качестве вознаграждения, кредитор получит больший доход. К сожалению, из-за политики SEC повышенные вознаграждения в токене CEL недоступны неаккредитованным инвесторам из США.

BlockFi

Платформа BlockFi предлагает пользователям торговлю криптовалютой, криптовалютные депозиты и услуги криптокредитования. Ежегодная доходность криптовалютного депозита может доходить до 10%, при этом нет минимальной суммы и вознаграждения выплачиваются ежемесячно. Всё, что нужно сделать — это зарегистрировать аккаунт и пополнить баланс одним из поддерживаемых активов.

Некастодиальные кошельки

Стейкинг через некастодиальный кошелёк ещё называют “холодный” стейкинг. Независимо от того, держите вы свои средства на “холодном” или “горячем” кошельке, застейканные токены нельзя перемещать, так как иначе нарушится период “локапа”, что приводит к потере вознаграждений.

Некастодиальные кошельки, поддерживающие стейкинг:

- Ledger – несомненный лидер индустрии “холодного” хранения криптовалют. Преимущество аппаратных кошельков в том, что в течение всего периода стейкинга пользователь сохраняет полный контроль над своими средствами. На данный момент через Ledger можно застейкать до 7 валют, среди них Tron (TRX), ATOM и ALGO.

- Trust Wallet – это мультивалютный некастодиальный кошелёк от Binance. Через него можно отправить в стейкинг XTZ, ATOM, VeChain (VET), TRX, IoTeX (IOTX), ALGO, TomoChain (TOMO) и Callisto (CLO).

- CoolWallet S — это первый в мире мобильный аппаратный кошелёк. CoolWallet предлагает клиентам возможность стейкинга стейблкоина USDT через функцию X-Savings.

- Trezor — старейший аппаратный кошелёк тоже поддерживает стейкинг некоторых активов (напр. Tezos). Делается это через сторонние приложения по типу Exodus wallet.

Платформы стейкинга-как-услуги (SaaS)

В отличие от бирж и кошельков, которые помимо стейкинга, предоставляют возможность трейдинга и хранения активов, платформы стейкинга-как-услуги специализируются исключительно на стейкинге. Правда, эти платформы, как правило, берут процент с вознаграждений, чтобы покрыть свои расходы. Стейкинг через платформы SaaS ещё называют “мягким” стейкингом.

- – поддерживает стейкинг Loom Network (LOOM), KAVA, XTZ, Aion (AION), Livepeer (LPT) и Cosmos (ATOM). – пользователи этого сервиса могут выбрать между тремя видами подписок: Power Max, Power Plus и Basic. Отличаются подписки комиссиями платформы и предлагаемыми функциями. При этом пользователи с подпиской Basic платят всего 1$/месяц, в то время как пользователи с подпиской Power Max платят более 10$. На платформе доступно более 50 криптовалют.

DeFi Staking

Получить актуальную информацию о доходности DeFi-стейкинга можно на сайте Staking Rewards.

- Maker (MKR) — платформа предлагает возможность занимать стейблкоины под залог волатильных активов (напр. Bitcoin). Сейчас Maker — это один из наиболее известных протоколов DeFi в сети Ethereum (по сост. на март 2022 г. Maker был первым по объёму заблокированных средств). В протоколе преимущественно используется нативный стейблкоин DAI, который доходные фермеры одалживают заёмщикам, за счёт чего получают доход.

- Synthetix (SNX) — у платформы Synthetix есть собственная валюта под названием SNX. По названию можно догадаться, что платформа используется для выпуска синтетических активов, известных как “синты”. Синты — это виртуальные активы, которые привязаны к активам реального мира (напр. к акциям или фиатным валютам).

- Yearn Finance (YFI) — DeFi-агрегатор Yearn Finance был запущен в феврале 2020 года. Вместо того чтобы самостоятельно заниматься предоставлением и получением займов, протокол распределяет средства пользователей по лучшим площадкам. Например, сейчас средства пользователей Yearn Finance распределяются между протоколами Aave и Compound, так как эти протоколы предлагают выгодные варианты стейкинга с минимальным уровнем риска.

- Compound (COMP) предлагает свои клиентам возможность брать в кредит и одалживать небольшой перечень криптовалют, включая ETH, USD Coin (USDC), Basic Attention Token (BAT), Ethereum (ETH) и DAI. Compound использует систему кредитных пулов и взимает проценты с заёмщиков. В качестве обеспечения заёмщик должен оставить один из поддерживаемых активов.

Выдача и предоставление займов в Compound

Как выбрать платформу для стейкинга?

Прежде чем отправить свои токены в стейкинг, нужно выбрать для этого подходящую платформу. Если выбрать платформу неправильно, то можно лишиться вознаграждений, а иногда и вовсе всех токенов. Вот несколько советов как выбрать хорошую платформу для стейкинга:

- Когда дело доходит до новых DeFi платформ, никогда не принимайте слова основателя или команды за чистую монету. Особенно если вы не сильно разбираетесь в технической составляющей. Загляните в Twitter или Reddit и посмотрите, что о новом протоколе говорят другие люди. Специалисты технического профиля обычно сразу же замечают возможность “рагпула” и могут предупредить сообщество о ненадёжности команды или об уязвимости в коде.

- Не зацикливайтесь на годовой процентной доходности (APY). Существует много других факторов, на которые стоит обратить внимание, например, на репутацию платформы и срок её работы.

- Старайтесь держаться проверенных брендов, по типу Maker, Cool Wallet и так далее. Не рискуйте своими сбережениями на сомнительных платформах, которые обещают заоблачные вознаграждения.

- Получить достоверную информацию о платформах для стейкинга можно на сайтах по типу CoinMarketCap. Там же можно ознакомиться с компаниями, предоставляющими стейкинг-как-услугу и другими сторонними организациями.

- Перед отправкой средств в стейкинг прочтите условия или же правила того, как проходит процесс стейкинга. Там можно найти информацию о том, нужно ли держать кошелёк постоянно подключённым к сети, сколько времени потребуется, чтобы забрать свои средства, какая минимальная сумма для стейкинга и тому подобное.

Как застейкать свою крипту?

Действия, которые требуется выполнить для стейкинга активов, зависят от выбранной вами опции. Например, процедура стейкинга на “холодном” кошельке будет значительно отличаться от прямого валидаторства в одной из сетей PoS. То же касается стейкинга на платформах SaaS и централизованных биржах.

Стейкинг на бирже

Для начала давайте разберёмся с тем, как застейкать активы на бирже. Используем в качестве иллюстрации биржу Binance и криптовалюту Ethereum.

- Прежде всего вам понадобится аккаунт на Binance и некое количество ETH. Если у вас на руках другие токены, обменять их на ETH можно прямо на бирже.

- Далее залогиньтесь на Binance и перейдите по вкладкам Finance>Binance Earn>ETH 2.0 staking

- Учтите, что застейканные ETH блокируются на срок до 24 месяцев. Binance токенизирует застейканные ETH и распределяет вознаграждения в токене BETH.

- Нажмите “Stake Now” и укажите количество ETH, которое вы хотите отправить в стейкинг.

- Подтвердите операцию, нажав “Confirm”. После этого появится всплывающее окно с условиями стейкинга, прочтите их и снова нажмите “Confirm”.

Какие биржи предлагают наиболее высокие вознаграждения за стейкинг?

В марте 2022 года ведущие биржи предлагали следующие проценты:

- : 8.19% на BTC, 25.12% на dYdX, 6.49% на AAVE, 5.23% на BNB (более высокие проценты и большее количество активов доступно при стейкинге с блокировкой); : 4.5% на ETH, 5% на ATOM, 4.63% на XTZ и 0.45% на XTZ; : 4-7% на ETH, 12% на DOT, 4-6% на ADA, 12% на ATOM; : 20% на UST, 5% на LUNA, 5% на SHIB, 3% на MATIC, 2% на SOL, AVAX и FTM;

Стейкинг через аппаратный кошелёк

Застейкать свои средства через аппаратный кошелёк по типу Ledger довольно просто:

- Нужно установить приложение токена (напр. ALGO) на кошелёк.

- Создать новый аккаунт на Ledger Live и перенести туда токены, которые вы хотите застейкать.

Но это ещё не всё. Ваши средства могут храниться на Ledger, но управлять ими вы можете через другие кошельки. Процедура стейкинга в этом случае практически идентична описанной выше, только после первого шага, нужно будет выбрать сторонний кошелёк.

После этого нужно будет отправить средства со своего кошелька на Ledger и начать стейкать. Стоит отметить, что управление активами будет происходить со стороннего кошелька.

Какие аппаратные кошельки предлагают наиболее высокие вознаграждения за стейкинг?

В марте 2022 года ведущие аппаратные кошельки предлагали следующие проценты:

- : 6% на XTZ, 7% на TRX, 8-10% на ATOM, 5-6% на ALGO и 10% на DOT (доходность рассчитана приблизительно, комиссии сети или валидатора не учитываются); : этот кошелёк не поддерживает стейкинг напрямую. Тем не менее вы можете подключить его к стороннему кошельку Exodus и получить 8.98% на ATOM, 4.91% на ADA и 5.46% на XTZ.

Преимущества и риски стейкинга

Среди криптоэнтузиастов стейкинг стал популярен из-за привлекательных процентных ставок — инвесторам очень понравилась идея получать дополнительный доход за счёт простого удержания криптовалюты. К тому же некоторые протоколы предлагают какие-то сумасшедшие доходности, что приковывает к стейкингу ещё больше внимания. Однако перед тем как вы погрузитесь в мир стейкинга, давайте поговорим о его преимуществах и недостатках:

- Генерация пассивного дохода — доходность стейкинга варьируется от просто привлекательной до “из ряда вон выходящей”, поэтому каждый инвестор найдёт себе что-то по душе.

- Низкий порог входа — стейкинг относительно прост и занимает всего пару кликов, особенно если застейкать свои активы на централизованной бирже. Начать стейкать можно с небольшой суммы, и к тому же стейкинг отличается энергоэкономичностью.

Тем не менее вы можете задаться вопросом: безопасно ли стейкать свою крипту? Перечислю основные риски:

- Взлом протокола или биржи — именно по этой причине некоторые криптоинвесторы выбирают стейкинг через “холодный” кошелёк.

- Потеря токеном части своей стоимости, особенно при повышенной волатильности на рынке. Если ваши активы заблокированы в стейкинге на определённый срок, вы не сможете их своевременно продать, если цена устремится вниз.

- Если выбранный вами валидатор не сможет поддерживать работоспособность ноды 24/7 , то его ноду могут оштрафовать, что приведёт к потере какого-то процента ваших токенов.

Будущее стейкинга криптовалют

На старт … внимание … стейк. Из вышеприведённой информации становится ясно, что стейкинг это более экологичная (и, возможно, более экономически эффективная) альтернатива майнингу. Собственно по этой причине он набирает обороты и стремительно увеличивает долю на рынке. Сдвигу в сторону стейкинга значительно поспособствовали события декабря 2020 года, когда наиболее популярный блокчейн Ethereum объявил о переходе на алгоритм консенсуса PoS.

Сейчас, в 2022 году, кажется, что популярность децентрализованного и централизованного стейкинга находится на рекордно высоком уровне, так как DeFi-стейкинг продолжает процветать.

Ещё раз отметим, что несмотря на привлекательные доходности, к DeFi-стейкингу необходимо подходить с осторожностью. Особенно это касается стейкинга на только что запущенных протоколах с невероятными процентами для фармеров и поставщиков ликвидности.

Запомните, что стейкинг сопряжён с риском, поэтому чрезвычайно важно внимательно изучить все его аспекты перед началом операций. Инвестируйте с умом. Счастливого стейкинга!

С оригинальным материалом можно ознакомиться по этой ссылке.

Обязательно перепроверьте всю информацию перед стейкингом. Мир криптовалют стремительно развивается, какая-то информация из статьи через несколько дней или месяцев может устареть. DYOR.

Какие криптовалюты стейкаете вы?

Канал в Telegram:

(по ссылке вы получите постоянную скидку 20% на спотовые комиссии и 10% в секции фьючерсов на бирже Binance, возможна покупка криптовалюты с карт Visa/Mastercard/МИР и платежных систем Qiwi и других)

Доходность стекинга криптовалют – сколько можно заработать на стейкинге?

В данной статье мы рассмотрим, можно ли заработать на стекинге криптовалют, какие проценты можно получить, выделим лучшие платформы и монеты для стейкинга. Простыми словами, стейкинг – это хранение монет на криптовалютном кошельке, за что и выплачивается вознаграждение. В основном стейкинг доступен для монет, чьи блокчейны работают на алгоритме консенсуса Proof-of-Stake (PoS) и его вариациях. Так, например, механизм стейкинга может быть реализован через смарт-контракт или в DeFi-протоколах.

Если говорить о PoS-блокчейнах, то здесь именно стейкинг обеспечивает работоспособность всей сети. С помощью этого механизма подтверждаются транзакции и генерация новых блоков в блокчейне, а также добываются новые монеты сети. За все эти процессы в PoS-блокчейнах отвечают валидаторы.

Сравнивая стейкинг с майнингом, то для первого не нужно дорогостоящее вычислительное оборудование. Вместо этого участники стейкинга (обычно валидаторы) должны хранить на своем балансе внутренние криптовалюты блокчейн-сети. В основном монеты, участвующие в стейкинге, замораживаются на определенный срок.

В случае со стейкингом на PoS — чем выше баланс валидатора, тем больше у него шансов быть выбранным для подтверждения нового блока и получить вознаграждение в виде новых монет. Как правило, чем больше монет участвуют в стейке, тем выше общее вознаграждение валидаторов. Если валидатор будет действовать во вред сети, он получит штраф или вовсе будет отстранен от валидации транзакций.

На рынке есть несколько версий PoS-алгоритма, в каждой из которых используется своя схема стейкинга. Например, в одних держатели криптовалют предоставляют свои монеты валидаторам взамен на часть их вознаграждения. Это называется делегированием. В других же, например, как в Algorand, стейкингом может заниматься любой держатель внутренней криптовалюты ALGO — нужно просто хранить монеты в кошельке.

Как мы писали выше, на крипторынке есть и уникальные решения по стейкингу. Например, в криптовалюте UMI стейкинг реализован через смарт-контракт, в то время как сама сеть работает на базе алгоритма консенсуса Proof-of-Authority (PoA). Этот уникальный подход позволяет держателям UMI участвовать в стейкинге без запуска нод, делегирования и разных технических сложностей. Также пользователи не обязаны замораживать свои активы.

Топ лучших стекинг криптовалют – самый прибыльный и доходный стекинг

Стекинг — это способ пассивного заработка, при котором пользователи хранят монеты на алгоритме Proof of Stake (PoS) и обеспечивают работоспособность блокчейна. Это дает им право получать прибыль.

У каких валют есть стейкинг? Такая возможность доступна только криптовалютам, которые работают на PoS, например, EOS, Tezos, TRON и Cosmos. В будущем на алгоритм PoS планирует перейти крупнейший по капитализации альткоин Ethereum.

По данным экспертов StakingRewards в число самых доходных монеты для стейкинга также вошли:

- Cosmos – 8.3%

- Decred – 8.6%

- ICON – 18.9%

- IOST – 12.19%

- Kava – 14%

- LivePeer – 73%

- Synthetix Network Token – 60%

Малоизвестные проекты, такие как Synthetix Network Token, предлагают довольно высокий процент дохода за стейкинг собственных токенов. Это объясняетсятем, что чем выше риск, тем выше и процент прибыли.

Как начать заниматься стекингом?

Вначале опишем простые шаги, затем объясним процесс стейкинга.

Заниматься стейкингом легко. Для этого нужно:

- Купить криптовалюту, которая работает на алгоритме PoS.

- Внести монеты на криптокошелек или биржевой счет.

- Заморозить средства при помощи контракта.

- Получать пассивный доход.

К примеру, чтобы стать членом PoS-блокчейна, нужно иметь минимальный стейк. Для системы Tezos порог входа на уровне 10 000 XTZ, что составляет $69 500. А чтобы стекать Эфириум, придется купить 2–32 ETH, а это порядка $130 000.

Если сумма для участия есть, ее нужно перевести на биржевой счет или в криптокошелек. Далее монеты замораживаются на определенное время, например, 12 месяцев. Различные блокчейны предлагают разные условия – для Ethereum 2.0 это могут быть годы, для более новых проектов день или несколько недель.

Теперь все что остается – это синхронизировать кошелек с блокчейном (а он весит более 1,7 Тб) и следить за тем, чтобы нода постоянно была подключена к сети. Если ее отключить – пользователь будет оштрафован.

Часть держателей PoS-криптовалют на бирже делегирует свои монеты. Самые крупные валидаторы именно криптобиржи, запускающие свои ноды в PoS-блокчейнах. Последнее время PoS-стейкинг предоставляется почти всеми крупнейшими биржами рынка – Binance, Kraken, KuCoin и т. д. Делегировать проще, но и процент дохода будет меньше.

Также известна разновидность холодного стейкинга криптовалют. Он поддерживается аппаратными кошельками Ledger, Trezor и другими. Храните PoS-монетки на одном адресе, а стакинг происходит автоматически, без вашего участия. Переведете средства на другой адрес и стейкинг прекратится.

Сколько можно заработать на стейкинге Ethereum?

Разработчики уже давно спорят о том, какая доходность должна быть у валидаторов сети Ethereum 2.0. Экономическая модель сети поддерживает уровень инфляции ниже 1% и динамически настраивает шкалу вознаграждения для валидаторов. Сложность в том, чтобы не переплатить, но и не заплатить слишком мало.

Доходность будет переменной, так как зависит от количества и размера стейков, а также от других параметров. Чем меньше замороженных монет и валидаторов, тем выше доходность, и наоборот. Это простой способ мотивировать пользователей замораживать ЕТН.

По октябрьским расчетам Коллина Майерса, после запуска Ethereum 2.0 валидаторы смогут получать от 4.6% до 10.3% годовых в качестве вознаграждения за свой стейк. На саммите он уточнил, что первое время после запуска блока Genesis оно может доходить даже до 20.3%. Но по мере роста количества стейков доходность будет сокращаться. Так, при пяти миллионах стейков она опустится примерно до 6.6%.

Вышеприведенные цифры — это не чистая доходность. Они не включают расходы на оборудование и электричество. По подсчетам Майерса, после блока Genesis расходы на поддержание узла валидатора составят около 4.75% от суммы вознаграждения. Они продолжат увеличиваться по мере роста количества заблокированных монет и при пятимиллионном стейке вырастут примерно до 14.7%.

Майерс подчеркнул, что доходность будет выше у тех, кто будет работать на своем собственном оборудовании, а не полагаться на облачные сервисы. Последние, по его подсчетам, при нынешних ценах могут принести убыток до минус 15% в год. Это, как он считает, способствует истинной децентрализации.

В конце апреля Виталик Бутерин сказал, что валидаторы смогут зарабатывать 5% годовых при минимальном стейкинге в 32 ЕТН — 1.6 ЕТН в год, или $304 на момент публикации. Однако, учитывая расходы на заморозку средств, реальная доходность будет на уровне 0.8%.

Как рассчитать доходность от стейкинга ЕТН?

Самый простой способ рассчитать предполагаемую доходность стейкинга Ethereum — воспользоваться специальным калькулятором. Например, от онлайн-сервисов EthereumPrice или Stakingrewards. Сервис учитывает последние показатели доходности сети, а также дополнительные характеристики: время работы ноды в сети, цену монеты, долю заблокированных ЕТН и так далее. В зависимости от этих величин прибыль валидатора может сильно различаться.

Например, вы блокируете 32 ЕТН при сегодняшней цене монеты — $190, 1% монет заблокирован, а нода работает 99% времени. Согласно калькулятору EthereumPrice, в этом случае ваша доходность составит 14.25% годовых, или 4.56 ЕТН.

Изменим данные. У вас тот же стейк, но доля заблокированных монет составляет 10%. Теперь ваша годовая доходность — всего 4.51%, или 1.44 ЕТН.

Важно, что это доходность без учета расходов. Реальная доходность будет значительно ниже и во втором случае может быть отрицательной. Кроме того, необходимо учитывать колебание курса. Даже при доходности в 14% годовых в ЕТН, доходность в долларовом эквиваленте может быть отрицательной на медвежьем рынке.

Что ждет стейкинг в будущем?

Сама идея вознаграждения за хранение становится все более популярной. Однако она имеет ряд ограничений: вознаграждение зависит от волатильности и проект может закрыться на начальных этапах. Поэтому существует значительный риск (в молодых криптостартапах) выйти в минус.

Стейкинг показывает хороший результат при долгосрочных вложениях в монеты с высоким потенциалом роста и классические криптовалюты, которые уже доказали свою живучесть. При этом объединение в стейкинг-пулы позволяет пользователям решить проблемы малого объема криптовалюты на кошельке и бесперебойного доступа в интернет.

С точки зрения рынка, стейкинг — оптимальное решение и мост между пользователями и криптопроектами, поэтому следует ожидать дальнейшего роста интереса к PoS со всех сторон.

Для того, чтобы рост был экспоненциальный, необходимо показать эффективность алгоритма в Ethereum 2.0. Если Бутерин и Cо смогут с помощью PoS избавиться от проблем масштабируемости и волатильности ETH, то в течение полугода рынок почти полностью перестроится на новый алгоритм. Но, опять же, если это будет сделано эффективно. Так что ждем Виталика и надеемся на лучшее.

Дополнительные методы заработка на стекинге PoS-криптовалют

Для заработка на стекинге можно использовать не только личные криптокошельки или счета провайдеров. Есть и другие способы, позволяющие ежемесячно получать пассивный доход. А самое приятное то, что вы сможете применять не PoS-коины.

Сегодня достаточно большой популярностью пользуется опция лендинга на криптобирже. Активнее всего эту услугу продвигают такие трейдинговые площадки:

- Binance — биржа кредитует трейдеров (маржинальная торговля) средствами других пользователей. Вы переводите монеты на специальный лендинговый счет по условиям бессрочного или фиксированного (на конкретный период) депозита. Трейдеры возвращают долги с процентами, часть которых выплачивается вам. На бессрочных вкладах среднегодовая доходность составляет 3 %. У фиксированных депозитов ставка выше: 3-15 %. Кроме того, последний тип лендинга позволяет получать проценты на большем количестве криптовалют (Ethereum, Litecoin, XRP). Бессрочный лендинг ориентирован на внутренний токен BNB, Binance USD, стейблкоин USDT и Биткоин.

- WhiteBIT — малопопулярная биржа, завлекающая новых участников возможностью пассивного заработка. В отличие от Binance, она не кредитует трейдеров, а выплачивает проценты из собственного бюджета, выделенного на маркетинг. Пассивный доход можно получать на стейблкоине USDT, монетах Simone и MB8. Срок вклада может составлять от 10-ти до 180-ти дней. Процентная ставка — 0.3-10 %.

Помимо бирж, хорошим выбором могут стать специализированные лендиговые платформы. Они занимаются кредитованием пользователей под залог криптовалюты, а для выдачи определённой суммы берутся средства других участников, которым за это выплачиваются проценты (как в традиционных банках). Воспользоваться такой услугой можно на следующих сервисах:

- Nexo.io — набирающая популярность площадка криптокредитования. Она даёт в долг в стейблкоинах: TUSD, USDC, DAI, PAX, USDT. Именно на них и можно заработать. Ставка составляет около 8 %.

- Celsius Network — лендинговая платформа, позволяющая зарабатывать на стекинге стейблкоинов Tether и Gemini Dollar, а также на традиционных криптоактивах: Bitcoin, Bitcoin Cash, Ethereum, Litecoin, Zcash. Ставка колеблется от 3.5 до 8 % (в зависимости от крипты). Если зачислять проценты в токене CEL (внутренний актив площадки), ставка повышается на 30 %. Минимальный срок вклада полгода, а максимальный — 4 года.

Заключение

Подводя итоги, стоит сказать, что стекинг криптовалют постепенно набирает популярность. Появляется всё больше монет, функционирующих на протоколе PoS и его подвидах, опцию пассивного заработка предлагают провайдеры, биржи и лендинговые платформы. Рано или поздно Эфириум перейдет на PoS, что поспособствует ещё большему притоку новых пользователей.

Источник https://profinvestment.com/staking-platforms/

Источник https://crypto-markets.ru/obshhaya-analitika/staking-guide/

Источник https://blockchain24.pro/steking-kriptovalyuty-v-2021-godu-monety-platformy-dohodnost-skolko-mozhno-zarabotat