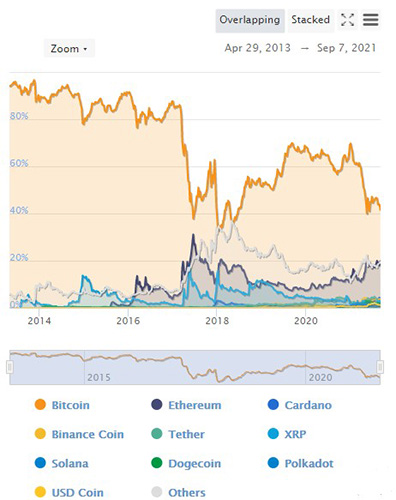

Онлайн график доминации Биткоина над альткоинами сегодня

BTC — первая и самая популярная криптовалюта, с которой формируется большинство пар. Благодаря высокому спросу изменение цены монеты влияет на состояние всего рынка. Важный показатель — онлайн график доминации Биткоина над альткоинами сегодня. Его используют трейдеры для принятия решений об инвестировании в крипту.

- Что такое индекс доминирования BTC

- Что показывает

- Расчет индекса доминирования Bitcoin

- Как отслеживать

- Что означает повышение уровня доминирования

- Важность и выгода показателя для трейдеров

- Часто задаваемые вопросы

Что такое индекс доминирования BTC

Впервые термин Bitcoin Domination стал использовать и отслеживать крупнейший агрегатор CoinMarketCap. Доминирования биткоина — это индекс, который показывает, какой процент средств находится в BTC в сравнении с общей капитализацией всех криптовалют.

Глава дата-центра Six Nines Сергей Трошин отмечал, что до 2018 года Bitcoin и 5 самых популярных монет оказывали огромное влияние на формирование цен на рынке. Но с выпуском новых проектов и активов, ростом количества токенов ERC-20 доминирование стало снижаться.

Наибольшее влияние на рынок оказывают коины из списка ТОП-5 по капитализации, но их доминация падает

В 2017 году индекс биткоина составлял около 90%. Однако интерес инвесторов к другим монетам изменил расстановку сил. В сентябре 2021 года показатель — 41%.

Доминирование ведущей криптовалюты уменьшается. В начале 2017 г. — 90%, а в сентябре 2021 г. — 41%

Эксперты называют это здоровой тенденцией в развитии крипторынка. Они прогнозируют: доминирование первой монеты будет и дальше снижаться.

Что показывает

Благодаря индексу инвесторы и трейдеры могут понять, какая тенденция актуальна на криптовалютном рынке. В частности он показывает основные тренды в децентрализованных финансах u0414u0435u0446u0435u043du0442u0440u0430u043bu0438u0437u043eu0432u0430u043du043du044bu0435 u0444u0438u043du0430u043du0441u044b u2014 u0444u0438u043du0430u043du0441u043eu0432u044bu0435 u0438u043du0441u0442u0440u0443u043cu0435u043du0442u044b u0432 u0432u0438u0434u0435 u0441u0435u0440u0432u0438u0441u043eu0432 u0438 u043fu0440u0438u043bu043eu0436u0435u043du0438u0439 u043du0430 u0431u043bu043eu043au0447u0435u0439u043du0435 «,»more»:»https://crypto.ru/defi-v-kriptovalyute/»>’>DeFi .

Можно сделать вывод: альткоины в отношении к BTC находятся в бычьем восходящем или медвежьем нисходящем периоде. Из информации вырабатывается стратегия вкладов. Основные особенности:

- Падение показателя говорит о том, что инвесторы более заинтересованы в новых коинах. Чаще всего такая тенденция сохраняется при росте рынка. BTC увеличивается медленно. Так что при позитивных тенденциях прибыль не очень большая. Малоизвестная же монета может показать стремительный скачок цены от 50 до 500+%.

- Если индекс растет, значит, токены активно продаются. Инвесторы переводят средства в биткоин. Это особенно актуально при негативных тенденциях на рынке. Ведь BTC называют новым цифровым золотом и средством сбережения. Он подходит для хеджирования рисков. Это более твердый токен, чем большинство других.

По наблюдениям главы криптовалютной биржи Cryptorg Exchange А. Подолянина, в среднем уменьшение доминирования биткоина на 1% провоцирует рост других токенов на 10%.

Взаимосвязанный термин, используемый инвесторами, — альтсезон. Это период, когда по темпу роста коины обгоняют ведущую монету. Он наступает при пиковой доминации BTC.

Коины находятся в бычьей тенденции. Их цена растет экспоненциально. При этом альтсезон не означает, что биткоин более не привлекателен для вкладов. Но в приоритете для инвесторов становятся активы с меньшей капитализацией.

Альтсезон наблюдался в декабре 2017 — январе 2018. Тогда биток установил на тот момент новый исторический максимум — $20 000. Его доминирование достигло 67%.

Затем его цена начала плавно падать до $12 000. Капиталы инвесторов переходили в другие коины. Цена других взлетала в 100+ раз.

С декабря 2017 г. по январь 2018 г. цена Эфира выросла на 400% в сравнении к битку

В таблице показаны изменения стоимости топ-монет во время альтсезона с зимы по весну 2021 года.

| Коин | Изменение цены с января по май |

|---|---|

| Polkadot | от $8 до $40+ |

| Ethereum | от $770 до $3900+ |

| Cardano | от $0,3 до $2,3+ |

| Solana | от $3,2 до $55+ |

Расчет индекса доминирования Bitcoin

Показатель определяется по простой формуле: капитализация лидирующей крипты делится на суммарную рыночную стоимость всех активов. Результат умножается на 100%.

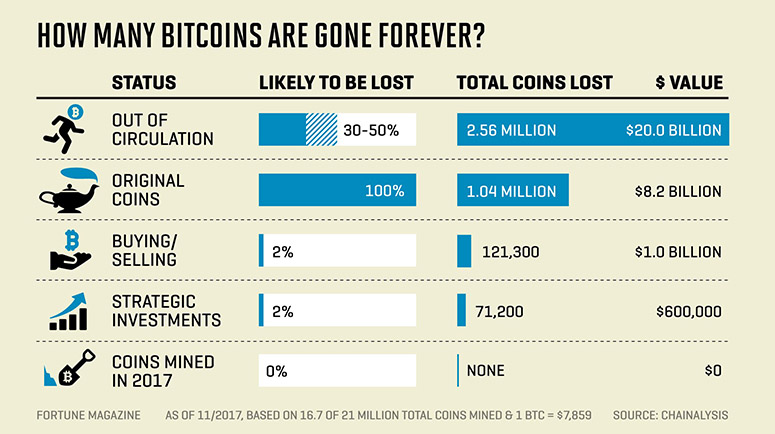

Рыночную капитализацию криптомонет посчитать можно только приблизительно. В части проектов с собственным токеном количество коинов точно известно. Но сколько в реальности битков в обращении, неясно. Ведь часть из них потеряна.

Еще в 2014 американский инженер Д. Рэтклифф отследил, что 30% Bitcoin не использовались для любых операций свыше 1 года.

В 2017 компания Chainalysis, которая занимается исследованием технологии цепочки блоков и криптопреступлениями, объявила, что с момента создания было безвозвратно потеряно от 2,78 до 3,79 млн Биткоинов.

Было потеряно от 30 до 50% всех Биткоинов

Некоторые аналитики, например, Arcane Research, оспаривали рассчитанные агрегаторами индексы. Они говорили, что важно учитывать ликвидность и делать перерасчет рыночной капитализации, ориентируясь на объемы сделок.

Так в августе 2019 года они настаивали, что реальный индекс доминирования BTC — не 70%, а 90+%. Также часть исследователей при расчетах исключают стейблкойны. Аргументация: они не конкурируют с другими более традиционными цифровыми активами.

Доминация BTC и его решающая роль в определении направления движения рынка сохранятся еще долгое время. Сами инвесторы по-прежнему придерживаются тех же стандартных сценариев: при пампе BTC и сильном «бычьем» рынке перекладываются в альткоины с целью заработать больше. Действует и обратная ситуация, — когда при падении BTC наблюдается кратное падение альткоинов (при этом как качественных, так и более слабых) И единственным активом, который дампится в меньшей степени по отношению ко всему рынку, служит сам BTC.

Конечно, несмотря на это, его нельзя назвать «хеджевым» активом, как это делают многие. Самый логичный хедж в крипте — обычный переход в стейблокоины. Но если рассматривать биткоин в отношении волатильных монет, он по-прежнему является определяющим, даже при наличии более технологичных проектов и видимой конкуренции за лидерство на рынке.

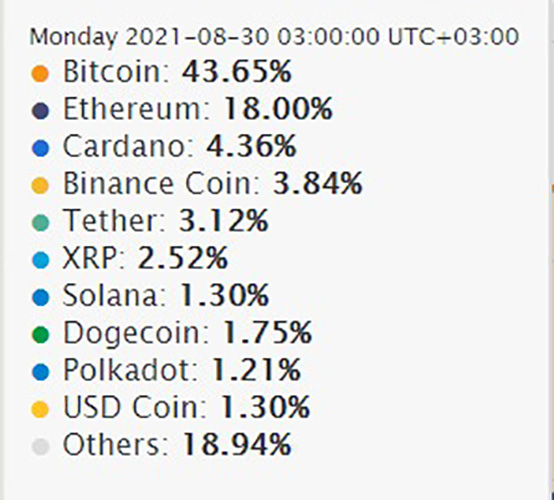

Как отслеживать

Агрегаторы, сайты, посвященные монетам, публикуют результат. Причем часто есть данные по процентному отношению всех топ-коинов. Поэтому не нужно заниматься расчетами вручную.

Процент доминации от CoinMarketCap

Что означает повышение уровня доминирования

Если показатель растет, значит, инвесторы не склонны к рискованным вложениям. Они заняли позицию хеджирования, то есть стремятся уменьшить риски.

Восходящий тренд индекса, по мнению менеджера крупной биржи Kraken Пита Хьюмистона, будет продолжаться, пока вкладчики не уверятся, что началось бычье настроение на рынке. На пике доминации ведущей монеты начнется сезон альткойнов.

Важность и выгода показателя для трейдеров

Вкладчики, ориентируясь на индекс, анализируют настроение на рынке. Оно помогает решить, что выгоднее и безопаснее:

- Инвестировать в ведущую крипту.

- Вложиться, так как ожидается восходящий тренд.

- Переводить средства в другие активы: стейблкоины с привязкой к доллару или даже в фиатные валюты.

В идеальной ситуации без учета посторонних факторов трейдерам выгодно инвестировать в биткоин, когда его доминация в восходящем тренде (нисходящем для альткоинов). В период же медвежьего настроения для показателя (бычьего для монет) нужно переводить капитал в альтернативную валюту.

Но в реальности при падении цены битка чаще всего вкладчики хеджируют накопления в стейблкойны или доллар США. Исключение — условно нисходящий тренд для Bitcoin, когда снижение доминации связано с увеличением цен на другие активы. Это редкий, но возможный вариант.

Изучив график доминирования Bitcoin по отношению к альткоинам и последующие события (начало сезона роста монет, резкие падения первого койна и так далее), эксперты лучше понимают тенденции на крипторынке и делают более точные прогнозы.

Многие люди выдвигают самые разные и противоречивые друг другу прогнозы относительно Bitcoin.

Резкое изменение курса первой криптовалюты в 2021 году привлекло внимание даже людей, далеких от.

Главная криптовалюта в 2021 году обновила исторический максимум. Цена примерно в 3 раза превысила.

Часто задаваемые вопросы

Да. Такая ситуация уже наблюдалась в период с февраля по июнь 2017. Был бычий тренд, но индекс снизился с 86% до 38%. Цена коина за это время выросла в 3 раза.

Часто — да, но есть исключения. При нисходящем тренде общая капитализация всей отрасли быстро уменьшится. Но при этом часть вкладчиков не уйдет с рынка, а переведет сбережения в биткоин. Тогда индекс способен увеличиться. Ведь темпы сокращения его капитала будут замедлены. Настроение рынка все равно остается медвежьим, и цена актива будет падать.

Наиболее выгодная цена на момент 21 декабря 2022 на бирже Huobi.

Непонятно количество потерянных токенов. Часть коинов находятся в резервах, а в обращении их минимальное число. Также сложно отсечь все токены, которые перестали существовать или даже не были выпущены, то есть были скамом.

Показатель не точен на 100%, но иллюстрирует общую динамику. Сигнал для трейдеров — резкое изменение.

В начале январе 2018 был зафиксирован индекс в 33,39%. Второе место тогда занял Ethereum — 13,54%.

Биткоин: актив на дне, когда покупать?

Мы все еще находимся в медвежьем цикле, в изнуряющем боковике. За последние несколько недель были сильные импульсы вверх и вниз, рынок забирал ликвидность в обе стороны. Многие трейдеры и эксперты рынка предполагают, что биткоин достиг дна и начинают покупать. Hash Ribbons недавно так же просигналил о покупке. Так стоит ли покупать сейчас, достигли ли мы дна, давайте разбираться.

Содержание

График биткоин доминации

Начнем с биткоин доминации. Как я и предполагал в предыдущем обзоре, уровень 39,5% проявил себя. А точнее это оказалась зона поддержки 39-39.5%. Доминация импульсно пробила нисходящую трендовую линию, сейчас идет снижение, но только для теста линии сверху. После теста, вероятнее всего, доминация начнет восходящее движение и мы увидим падение альтов к BTC и, соответственно, конец альт-сезона.

BTC.D, 1D

График USDT доминации

USDT доминация продолжает возрастать. RSI демонстрирует силу. График находится выше середины, а фундаментально с момента прошлого обзора по этому инструменту особо ничего не поменялось. Поэтому всё так же не вижу причин не протестировать верхнюю границу канала перед сильным разворотным движением и уходом в нижнюю половину торгового канала.

Напоминаю, что исторически пока этот график возрастает, крипта «грустит».

USDT.D, 1D, log

Раз уж мы заговорили об инвестировании, а не о трейдинге, то очень важно обратить внимание на ончейн-метрики BTC. Давайте посмотрим на некоторые из них.

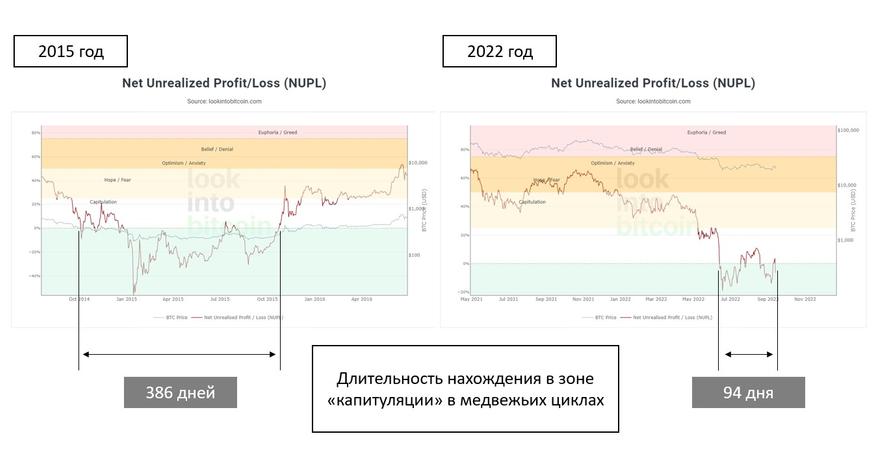

Начнем с показателя чистой нереализованной прибыли/убытка NUPL. Подробно я разбирал эту метрику здесь, она отражает, какая доля инвесторов находится в прибыли, а какая — в убытках. Обратите внимание, мы уже в зоне капитуляции, опустились в нее, краткосрочно вышли и опустились снова.

График NUPL, Bitcoin, 1W

Несмотря на некоторые закономерности этой метрики, которые мы разбирали здесь и здесь, следует понимать, что рынок нам ничего не должен, и метрика может отрисовать новые паттерны, не встречавшиеся на истории ранее.

Кстати об истории (см. скриншот ниже), в прошлом медвежьем цикле мы находились в зоне капитуляции больше года (386 дней), текущее погружение длится пока всего 94 дня. Мой вывод один — ещё есть потенциал для маневров вниз.

График NUPL, Bitcoin, 1W, сравнение длительности периодов капитуляции

Market Realized Gradient

Эта метрика отражает текущее состояние динамики рынка, (а точнее, моментумов цены), сравнивая цену актива с притоком капитала в актив (реализованной ценой). То есть метрика MRG моделирует импульс цены относительно истинного притока капитала в BTC.

Ключевой параметр метрики — это Delta-gradient, он рассчитывается как разница между моментумом фактической цены актива за период и моментумом реализованной цены за тот же период с применением статистической нормализации. Отрицательные значения Delta-gradient говорят о том, что отток актива с рынка сильнее притока, положительные, — наоборот.

Market Realized Gradient, BTC, 1W

Обратите внимание на закономерности на графике:

- После резких импульсных движений формируется сужающаяся формация, она совпадает с медвежьим циклом

- После сужающегося паттерна амплитуда Дельта-градиента вырастает, в этот период цена актива находится в восходящем тренде

Сейчас мы находимся где-то ближе к концу формирования сужающегося паттерна на Дельта-градиенте, что сигнализирует о предстоящем развороте рынка. При этом запас хода на графике еще есть (от нескольких недель до нескольких месяцев).

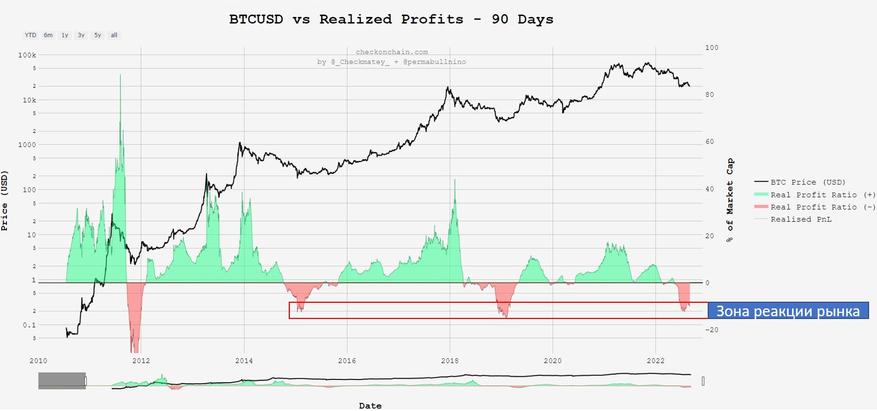

Realized Profit & Loss

Метрика показывает реализованную прибыль/убыток участников рынка. В настоящее время мы естественно в отрицательной зоне, но при этом есть потенциал для дальнейшего снижения. На графике отмечена зона реакции рынка, от которой вероятен разворот, учитывая исторические данные.

BTC, Realised profit and loss

Выводы

Остановимся сегодня на этих рассмотренных метриках. Остальные метрики в целом показывают весьма схожую картину. Puell Multiple, MVRV Z-Score, SOPR и другие, все они сигнализируют о том, что мы вошли в зону и в период, в которых будут определены и нащупаны донные значения биткоина в этом медвежьем цикле.

Так что делать инвестору, который собирается сформировать себе крипто-портфель? Учитывая сильно негативный фундаментальный экономический фон и отсутствие четкого понимания перспектив глобальной экономики, я уверен в затяжном характере этого медвежьего цикла и в неизбежности рецессии. При этом технически мы подошли к интересным ценам с точки зрения долгосрочных покупок. Лично я скоро начну покупать, но исключительно от уровней, увеличивая объем закупки после каждого значимого снижения, которые также всё еще ожидаю.

Помните, это очень рисковый спекулятивный рынок, будьте внимательны при открытии позиций. Не воспринимайте эту статью как финансовую рекомендацию, это исключительно мои мысли по перспективе ценового движения BTC.

В ближайшее время планирую выйти на спот. Новички, не путайте с фьючерсами. Все сделки прокомментирую у себя в Telegram-канале, ссылку на который вы можете найти в описании профиля. Кому интересно, залетайте.

Доминация биткоина снизилась. Почему важно следить за этим показателем

Вчера, 5 апреля, общая капитализация рынка криптовалют впервые преодолела отметку в $2 трлн. За прошедшие сутки капитализация крипторынка увеличилась на 4% и сейчас составляет $2,03 трлн. По данным CoinGecko, на 10:00 МСК биткоин занимает первое место в рейтинге самых капитализированных криптовалют с показателем $1,09 трлн. Индекс доминирования главной цифровой монеты находится на отметке 54%. Но это минимальное значение индекса за последние два года. Последний раз тот находился на этой отметке в апреле 2019 года.

Доминирование биткоина простыми словами

Индекс доминирования биткоина показывает долю его капитализации на рынке криптовалют, отметил Сергей Трошин руководитель дата центра Six Nines. По его словам, до недавнего времени главная цифровая монета и еще несколько альткоинов из топ-5 могли похвастаться огромным влиянием на рынке, однако по мере развития криптовалют, доминирование биткоина снижается, что считается на рынке признаком здоровых изменений, так как инвесторы интересуются более широким кругом активов.

Доминирование биткоина можно рассчитать следующим образом: капитализацию главной криптовалюты разделить на общую рыночную капитализацию криптоактивов и умножить на 100%, пояснил директор Binance в России и СНГ Глеб Костарев. Он отметил, что первой площадкой, которая начала отслеживать этот показатель, стал агрегатор CoinMarketCap.

Что показывает доминирование

Индекс доминирования биткоина важен для понимания общего направления рынка в текущий момент, подчеркнул Сергей Трошин. Если индекс снижается, это означает, что инвесторы устремились в сторону альткоинов, демонстрируя склонность идти на риски в поисках новых имен, добавил он. По его словам, так обычно происходит на растущем рынке. Если альткоины активно продают и перекладываются в биткоин, значит на рынке растет неприятие рисков и происходит переориентация на более «твердую» криптовалюту, пояснил руководитель дата центра Six Nines.

«Биткоин считается цифровым аналогом золота, поэтому со временем его все больше ассоциируют с драгоценным металлом и рыночными паттернами, которые разворачиваются вокруг золота на том или ином этапе», — заметил эксперт.

Падение доминации главной криптовалюты в 1% означает примерный рост альткоинов на 10%, утверждает CEO криптобиржи cryptorg.exchange Андрей Подолян. Он также обращает внимание на то, что сейчас происходит именно такая ситуация, в которой доминирование биткоина падает, а альткоины на этом фоне стремительно растут.

Выгода для трейдера

Индекс доминирования биткоина используется трейдерами для анализа ситуации на рынке и принятии решений о входе в актив, объяснил Глеб Костарев. Исходя из этого показателя, трейдеры определяют стратегию: занимать позиции на рынке биткоина, либо перемещать капитал на рынки альткоинов, или хеджировать свои активы в долларах или стейблкоинах.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Источник https://crypto.ru/dominacii-bitcoin/

Источник https://www.ixbt.com/live/crypto/bitkoin-aktiv-na-dne-kogda-pokupat.html

Источник https://www.rbc.ru/crypto/news/606c0c339a79472754def79d