Что такое CAPEX и почему он важен для инвестора – примеры

Прозрачная политика предпринимателей помогает инвесторам исключить предвзятость в выборе партнеров. Компании расходуют прибыль, исходя из задач. Они вкладывают средства в развитие, оптимизируя регулярные расходы.

Что такое CAPEX – простыми словами о сложном

Capital expenditure (CAPEX ) представляют собой капитальные расходы предприятия, направленные на покупку внеоборотных активов, которые действуют более одного года. Долгосрочное финансирование предусматривает приобретение основных средств производства.

Результатом бизнес вложений является получение прибыли при инвестировании капиталоемких отраслей. Это нефтегазовая, энергетическая, горнодобывающая сферы, металлургия.

Существуют также трудоемкие затраты, которые предусматривают расходы на сферу услуг, розничные товары.

Основной объем инвестиций находится в реализуемой продукции. Капиталовложения в средства производства, их модернизацию, должны поддерживать целевое направление прибыльности, быть рассчитаны на будущее.

Внеоборотные активы делятся на два вида: основные фонды и нематериальные активы (НМА). Объекты интеллектуальной деятельности предприятия могут иметь ценность, приносящую прибыль в перспективе.

Программы, базы данных, товарные знаки предполагают нерегулярные расходы. CAPEX приносят прибыль, увеличивая стоимость для расширения деятельности, увеличения товарооборота, привлечения новых инвесторов.

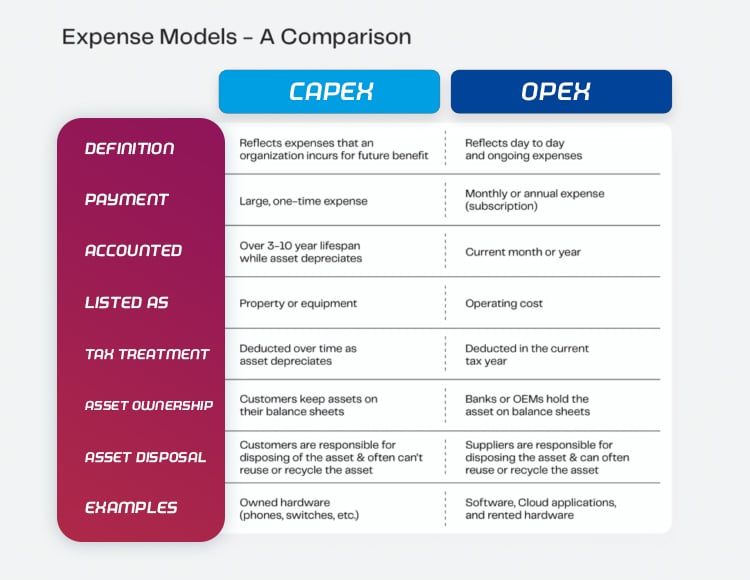

CAPEX и OPEX – в чем разница

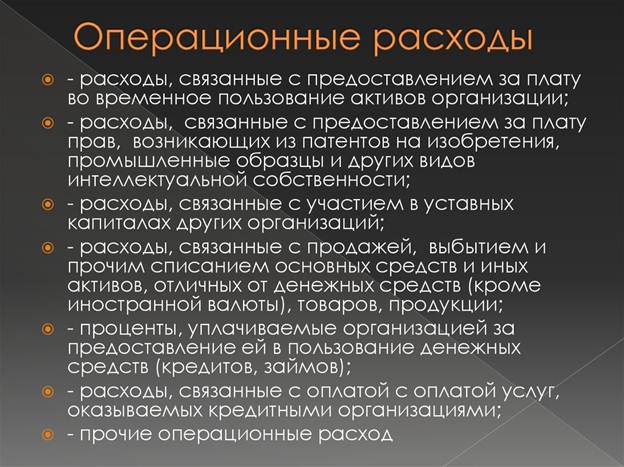

В отличие от капитальных расходов, OPEX представляет собой затраты, направленные на обеспечение текущей деятельности. Операционные траты связаны с себестоимостью товаров, административными, коммерческими потребностями предприятия.

Значимость OPEX для компании общепризнанна, определяется необходимостью отчетного периода. Бесперебойная работа предприятия возможна при равномерном планировании операционных расходов, которые в виде амортизации списываются последовательно, после капитализации на балансе.

Организация оплачивает аренду помещения, доставку, коммунальные услуги. Работники получают заработную плату. Деньги поступают в кассу, на расчетный счет в качестве выручки. Прибыль уменьшается, если увеличиваются OPEX.

Экономисты компании стремятся минимизировать операционные расходы для увеличения прибыли. Планирование финансистов предполагает разработку оптимальных решений с целью выработки баланса между капитальными и операционными расходами.

Вид деятельности предприятия, долгосрочность проектов влияют на соотношение CAPEX и OPEX. Руководители предприятий принимают решения об инвестировании на основе перспективного развития. Например, приобретение помещения в собственность может рассматриваться двояко, зависит от работы фирмы в будущем.

Небольшая компания больше выиграет от аренды. Крупный бизнес, заинтересованный в привлечении инвесторов, купит здание, чтобы снизить в будущем расходы, а также иметь возможность продать помещение по выгодной цене.

- Объем расходов. Капитальные вложения предполагают значительные траты.

- Частота платежей. Операционные расходы осуществляются регулярно, капитальные раз в несколько лет или ежегодно.

- Отчетность ведется по разным разделам баланса. OPEX отражаются в платежах по основной деятельности, CAPEX содержатся в отчете о движении денежных средств.

- Разные источники финансирования.

Частному инвестору важно знать показатели рассматриваемых расходов, чтобы рассчитать соотношение стоимости активов и чистой прибыли компании.

Почему для инвестора важно учитывать CAPEX

CAPEX может дать информацию инвесторам о планах капитальных вложений, наличии свободных денег, которые предприятие предполагает пустить на развитие производства. Компания распределяет прибыль, выплачивая дивиденды или финансируя приобретение основных средств. Увеличение капитальных расходов снижает регулярные, уменьшается стоимость акций. Соответственно инвесторы пересматривают свои портфели.

Обратите внимание! CAPEX направлены на развитие предприятия, увеличение прибыли в будущем. Снижение дивидендов происходит для получения большей прибыли в перспективе.

Негативно долгосрочные вложения рассматриваются, если есть сомнения в их целесообразности, существует риск потери денег. Например, при рентабельности капитала 15% нерационально вкладывать средства в проекты менее прибыльные.

Подобные действия приведут к пересмотру инвесторами своих планов, нацеленных на приобретение акций. Финансисты заинтересованы в увеличении эффективности компании, с которой сотрудничают. Их мнение может не совпадать с менеджментом фирмы, если возникнут разногласия по вопросам перспективного развития отрасли.

CAPEX необходим предприятиям для обновления оборудования, поддержания производственных мощностей. Если не производить реконструкцию основных средств, то происходит истощение ресурсов, снижение объемов производства в будущем. Поэтому важно поддерживать баланс между CAPEX и OPEX.

Что такое CAPEX и OPEX простыми словами, формула и расчет, пояснение простыми словами:

CAPEX или OPEX, к чему отнести – пример

Многие компании предпочитают арендовать помещения для офиса. Не все сдаваемые площади соответствуют потребностям фирмы. Руководители принимают решения о благоустройстве, разрабатывается проект преобразований. Рассмотрим пример вложений небольшого производственного предприятия, выпускающего БАДы.

Расширение компании «Неовит» потребовало увеличения штата. Число бухгалтеров возросло. Чтобы обеспечить качественную работу сотрудников, потребовалось поставить дополнительные двери и перегородки. После окончания срока аренды демонтаж будет невозможен.

«Неовит» может отнести расходы к CAPEX, так как они удовлетворяют требования МСФО (IAS) 16. Затраты на строительство перегородок, покупку и установку дверей определены как расходы на реконструкцию основных средств производства.

Главная цель предпринимательской деятельности состоит в получении прибыли. Затраты CAPEX и OPEX должны осуществляться таким образом, чтобы регулировать друг друга, не допуская негативного финансового результата в работе предприятия.

Капитальные инвестиции: понятие, структура

Средства, которые вкладываются в основные (или капитальные) активы, а также в ценные долгосрочные бумаги, — капитальные инвестиции. Это термин собирательный. Капитальные инвестиции отличаются от средств, вложенных в ценные краткосрочные бумаги или в оборотные активы. Если дела идут нормально, то активы некапитального значения оборачиваются в течение двенадцатимесячного отчётного периода, то есть фискального года, и деятельность предприятия по обороту этих вложений может быть отражена в отчёте. Капитальные инвестиции в этот срок уложиться не могут.

Бухгалтерский отчёт отражает все инвестиции и капитальные вложения на счёте 08, который посвящён вложениям во внеоборотные активы. Для того чтобы учёт проходил без ошибок, существует определённый порядок его проведения. Методические указания по бухгалтерскому учёту основных средств, а также по недвижимости, если по данным объектам инвестиции и капитальные вложения уже закончены, первичные учётные документы относительно приёмки и передачи уже оформлены и поданы на государственную регистрацию, где будут зафиксированы произведённые изменения и эксплуатируемые фактически, подробно перечисляются в пункте 52 этого положения.

Реальные вложения в основные фонды (основной капитал) — это и затраты на расширение действующих предприятий или новое строительство, на реконструкцию, на приобретение оборудования или машин, на техническое перевооружение, проектные или изыскательские работы и тому подобные затраты. Учет капитальных инвестиций вбирает в себя очень многие составляющие. Сюда же можно отнести вложения в строительство жилищных, культурных и бытовых объектов.

Статистика и анализ

Капитальные инвестиции (или капиталообразующие) постоянно присутствуют и в статистическом учёте, и в экономическом анализе. Их экономическое содержание является частью общественного продукта, в основе своей — это фонд накопления, который направляется на воспроизводство. Инвестиции в капитальное строительство, в приобретение средств труда, оборудования — это и есть основная форма вложения денежных средств согласно рассматриваемому термину.

Капитальные вложения могут осуществить как физические лица, так и юридические, и, конечно же, государство. Понятие капитальных инвестиций достаточно широко трактуется, но главная цель таких вложений обычно одна и та же — это работа на развитие народного хозяйства, его материально-технической базы, увеличение мощностей производства промышленности или сельского хозяйства, а также любых других отраслей. Это работа на ускорение темпов научного и технического прогресса.

Формы

Основой для развития или создания материальной и технической базы объединений, предприятий и целых отраслей являются капитальные вложения. Реальные инвестиции (то, что мы называем прямой покупкой капитала в самых разнообразных формах) — вложение в воспроизводство, в нематериальные активы, в будущий прирост товарных или материальных запасов. Это по большей части связано с производственной или операционной (коммерческой) деятельностью предприятия. Сегодня реальные инвестиции имеют следующие основные формы.

- Приобретается целостный имущественный комплекс. Такие инвестиции теперь необычайно популярны: проводится инвестиционная операция крупнейших предприятий, которые обеспечивают региональную или товарную диверсификацию производств. Развитие такая форма инвестиций получает потому, что осуществляется приватизация и (или) банкротство всё большего числа предприятий, а приобретаются они не слишком дорого и потому выгодно.

- Инвестиции в капитальное строительство. Эта инвестиционная операция связана с новым объектом, с его строительством по типовому или специально разработанному проекту с технологически законченным циклом на отведённых специально территориях. Если предприятие планирует кардинально увеличить объёмы своей деятельности, прибегнуть к новому строительству просто необходимо. Это и освоение новой продукции, и диверсификация производств по регионам — создание филиалов или дочерних предприятий и тому подобное.

- Инвестиции капитального ремонта или реконструкции производства. Это инвестиционная операция, связанная с кардинальным преобразованием производственных процессов. Реконструкция предполагает расширение помещений — как производственных, так и нет, строительство новых зданий и капитальный ремонт существующих, если того требуют инвестируемые объекты. Инвестиции в капитальное строительство наиболее часто происходят на модернизируемых предприятиях.

- Модернизация. Эта инвестиционная операция связана с конструктивными изменениями основного или даже всего парка оборудования, механизмов и машин, кторые предприятие использует.

- Приобретение отдельных активов — материальных и инновационных, не материальных. Эта инвестиционная операция касается обновления или увеличения основных фондов, прироста запасов сырья, товаров или материалов, с приобретением современной программной продукции, патентов, торговых знаков, ноу-хау и прочих активов, которые обеспечивают расширение объёмов и рост эффективности производства. Нужно признать, что в последнее время стали весьма популярны именно такие инвестиции в форме капитальных вложений.

Управление

Процесс управления капитальными инвестициями осуществляется поэтапно. Сначала нужно проанализировать реальное инвестирование предшествующего периода, оценить уровень активности предприятия в плане вложений и степень завершённости ранее начатых инвестиционных программ и проектов. Нужно изучить динамику общего объёма инвестирования капитала в рост реальных активов, обозначить удельный вес вложений в общем объёме инвестиций предпланового периода. Рассмотреть степени реализации инвестиционных программ и проектов с уровнем освоения ресурсов, вложенных для этой цели, то есть всё, что касается объектов, к которым применялось реальное инвестирование. Определить степень завершённости уже начатых программ и проектов, уточнить нужный объём инвестиционных ресурсов для завершения их — это следующие шаги. И далее — исследовать степень эффективности уже завершённых реальных инвестиционных программ на этапе их эксплуатации. Рассмотреть эти формы капитальных инвестиций в их соответствии показателям, которые были запроектированы.

Следующий этап состоит в том, чтобы определить общий объём реального инвестирования в периоде, который предстоит: основным показателем здесь является объём прироста, запланированный в средствах предприятия (по каждому из отдельных видов), планируемый объём оборотных и нематериальных активов, которые будут обеспечивать рост производственной и коммерческой деятельности. Здесь надо учитывать динамику незавершённых вложений, то есть бюджетные инвестиции в объекты капитального строительства, ранее не законченного. После этого должна быть определена форма и структура капитальных инвестиций соответственно направлениям деятельности предприятия, чтобы обеспечить воспроизводство нематериальных активов и основных средств, расширив объём собственных активов, предназначенных к обороту.

Подбор проекта

Соответственно целям реального инвестирования, после выбора формы капитальных вложений нужно заняться разработкой инвестиционных проектов. Сначала разрабатывается бизнес-план в рамках данного предприятия. Небольшие реальные инвестиционные проекты могут быть изложены в кратком варианте бизнес-плана, где подробно раскрыты только разделы, определяющие целесообразность осуществления проекта. Помимо составления бизнес-плана, перед проектированием этот этап управления требует ещё многих действий. Прежде всего, это изучение инвестиционного рынка с текущим предложением, где выбираются для досконального изучения наиболее реальные из них, соответствующие региональной и отраслевой диверсификации данного предприятия.

Затем нужно рассмотреть условия и возможности приобретения технологий, техники или других видов отдельных активов, после чего провести подробную экспертизу выбранных объектов инвестирования. Следующий этап управления капитальными инвестициями состоит в том, чтобы правильно оценить эффективность выбранных или разработанных проектов, учитывая все факторы риска, с анализом и оценкой эффективности — вырастет ли рыночная стоимость данного предприятия. Параллельно нужно идентифицировать и оценить риски, которые присущи каждому инвестиционному проекту, проверить соответствие их уровню ожидаемых доходов.

Программа

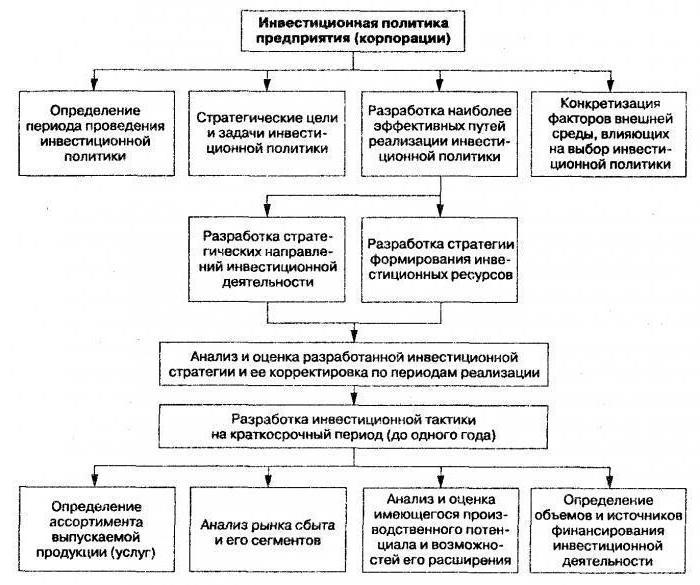

Формирование программы инвестиционного проекта предприятия осуществляется на основе оценки и ранжирования по критерию доходности, ликвидности и рисков, а также соответствия инвестиционной политике предприятия каждого отдельного проекта. Поскольку существуют объективные ограничения общего и возможного объёма инвестиционных ресурсов, в программу должны быть включены такие проекты, которые обеспечат наибольший темп развития предприятия в стратегическом периоде и рост его рыночной стоимости. Главное — обеспечить реализацию всех отдельных проектов вложений и выполнение инвестиционной программы. Инструментами в данном случае являются разработка капитального бюджета, выбор схемы финансирования, составление календарного графика реализации.

Схема финансирования каждого проекта должна определить финансовую базу осуществления его, а потому она является фундаментом для построения инвестиционных ресурсов, планирования бюджетов на выполнение отдельных работ. Обычно разрабатывается капитальный бюджет на период до года, отражая все поступления средств и все расходы, которые связаны с реализацией данного проекта. Календарный график программы должен определить конкретное время выполнения каждого из отдельных видов работы с возложением рисков невыполнения на конкретных людей — представителей предприятия или подрядчика. Необходимо обеспечить постоянный мониторинг и контролировать реализацию инвестиционных проектов и программ. На этом этапе управления предприятие находится под инвестиционным контроллингом относительно основных результативных показателей каждого инвестиционного проекта. Этот контроль продолжается до самого окончания жизненного цикла проекта и программы.

Значение

Капитальные инвестиции являются основой для развития любых видов производства, получения ими независимости в условиях рынка. Государство же при помощи реальных вложений укрепляет собственную обороноспособность. Инвестиции в капитальное строительство (социальное, жилищное, культурное — жилые дома, школы и вузы, больницы, детские сады, стадионы, театры, музеи и так далее) непосредственно удовлетворяют социальные потребности и запросы.

Капитальные вложения могут осуществляться без стадии строительства, когда приобретается сельскохозяйственная техника, транспортные средства, технологическое оборудование. И здесь два термина — инвестиции и капитальные вложения — характеризуют любое движение в сфере экономики, поскольку они обладают общими характерными чертами. Прежде всего, это люди, которые выстраивают собственный бизнес или пытаются настроить чужой на получение пассивного дохода для себя. А во-вторых, это всегда большая финансовая величина с длительным сроком её освоения, и это практически всегда высокие риски.

Инвестиции — четыре типа

Долгосрочными вложениями средств можно создавать новые и модернизировать действующие предприятия как в стране, так и за рубежом. Главное — освоить эти средства так, чтобы они принесли прибыль. Венчурные, то есть рисковые инвестиции, рассчитаны на быструю окупаемость вложенных средств, чаще всего это выпуск акций в новых сферах бизнеса, связанного с высоким риском. Прямые инвестиции — вложение средств в уставной капитал, чтобы извлечь выгоду и получить права на управление данным хозяйствующим субъектом.

Портфельные инвестиции связаны с совокупностью инвестиционных ценностей — это покупка активов и ценных бумаг. Аннуитеты — это инвестиции, которые приносят доход регулярно, их вкладывают в пенсионные и страховые фонды. Инвестиционных возможностей в современном мире огромное множество, и в каждой из них есть свои плюсы и свои риски. Это касается и акций, и облигаций, и государственных ценных бумаг, и бумаг фондовых, и недвижимости.

Капитальные вложения

Если инвестируется основной капитал компании — это капитальные вложения, которые могут поддержать действующее производство или построить новое. Структура капитальных вложений исходит из той особенности, что вложения средств происходят во внеоборотные активы, то есть это капиталообразующие инвестиции. Именно за счёт капитальных вложений зачастую предприятие функционирует.

Можно, конечно, потратить капитал и получить быстрые прибыли. Однако будущая прибыль в долгосрочной перспективе будет утеряна, и способность к конкуренции на рынке, скорее всего, тоже. Для анализа будущей прибыльности нужно знать структуру капитальных вложений и все изменения, касающиеся инвестиционной политики. Структура может быть отраслевой, территориальной, воспроизводственной, технологической, и у каждого вида множество особенностей.

Привлечение инвестиций

Чтобы привлечь инвестиции, предприятие должно, прежде всего, иметь всесторонне обдуманный и перспективный план относительно своей будущей деятельности. Инвесторы обязательно захотят пребывать в уверенности, что их вклады не пропадут втуне, но напротив — принесут достойные прибыли. Кроме того, важна хорошая репутация. Инвесторы вряд ли будут вкладывать средства в теневое предприятие, им однозначно необходимо иметь доверие. А это значит, что деятельность компании должна быть открыта и прозрачна, с чёткой бухгалтерской отчётностью и отлаженной работой со средствами массовой информации. Безусловно и то, что инвесторы выбирают для вкладов предприятия в тех странах, где торжествует стабильность.

На практике, однако, все эти условия в большей мере касаются портфельных инвесторов. Уверенность инвестора в распоряжении прибылью от вложенного капитала могут гарантировать даже не прозрачность учёта и соблюдаемая законность, а связи в парламенте или правительстве, также инвестор может получить право на непосредственное наблюдение через покупку контрольного пакета акций и личное руководство.

Что такое инвестиции и как стать инвестором: обзор

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

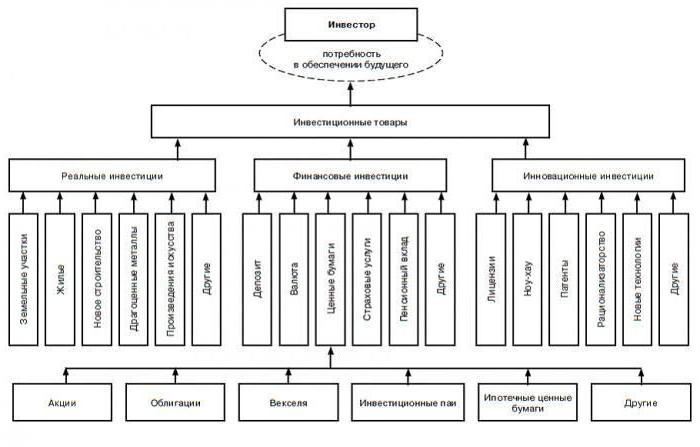

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации , тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений, инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

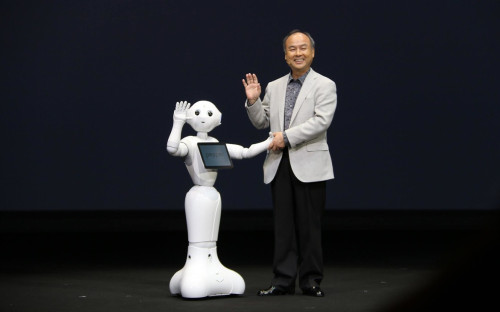

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Источник https://articles.opexflow.com/investments/capex.htm

Источник https://businessman.ru/kapitalnyie-investitsii-ponyatie-struktura.html

Источник https://quote.rbc.ru/dict/investments