Что такое фьючерсы: виды, особенности, преимущества и риски

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, а вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки и внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Пример: вы купили фьючерс на акции «Газпрома», куда входит 100 бумаг за ₽28 000. Таким образом, вы обеспечили себе в будущем покупку конкретного количества бумаг по определенной цене (₽280 за акцию). Если до даты экспирации вы не продали фьючерс, то на ваш счет будут зачислены 100 бумаг «Газпрома» на общую сумму ₽28 000. При этом не важно, какова будет рыночная цена этих акций.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Фьючерс и опцион

Опцион — это договор, согласно которому покупатель опциона получает право купить или продать какой-то актив в определенный срок по заранее оговоренной цене. Покупатель может решить им не воспользоваться, но стоимость опциона не возвращается. Продавец же обязан исполнить опцион.

Фьючерс отличается от опциона тем, что и покупатель, и продавец берут на себя обязательство совершить сделку, тогда как в опционе одна сторона имеет право, а другая — обязательство.

Фьючерс и форвард

Форвардный контракт (форвард) — это договор, согласно которому одна сторона сделки (продавец) обязуется в срок, определенный договором, продать базовый актив (товар) другой стороне. Казалось бы, определение похоже на фьючерс, но есть ряд принципиальных отличий:

- форвард всегда заключается на реальный актив: сырье, валюту, ценные бумаги. Фьючерсы могут быть заключены на индексы или процентные ставки;

- форвард является внебиржевой сделкой, в то время как фьючерсный контракт можно заключить только на бирже;

- форвард не застрахован от срывов поставок, фьючерс же регулируется через расчетную палату биржи;

- форвардный — это контракт, заключаемый в частном порядке между двумя идентифицированными контрагентами.

Что такое клиринг и вариационная маржа

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день.

Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия;

14:00–14:05 — промежуточный клиринг;

14:05–18:45 — вечерний расчетный период основной сессии;

18:45–19:00 — основной клиринг;

19:00–23:50 — дополнительная торговая сессия.

Вариационная маржа — это полученная или списанная сумма после подсчета финансового результата по сделке.

Пример: вы купили фьючерс на акции «Газпрома» стоимостью ₽25 000 в 11:00. К 14:00 цена контракта выросла до ₽27 000, торги остановились, а во время клиринга биржа рассчитывает вашу прибыль: ₽27 000 — ₽25 000 = ₽2000. Это и будет вариационной маржой, которая зачислится на ваш счет. С 14:05 торги возобновятся. К 18:45 стоимость фьючерса упала до ₽26 000, и с вашего счета будет списано ₽1000. Весь финансовый результат, который будет сформирован с 19:00, будет учитываться во время дневного клиринга на следующий день.

Гарантийное обеспечение фьючерса

Гарантийное обеспечение — это денежный залог, который блокируется на вашем счету при открытии сделки с фьючерсами. Когда вы закрываете позицию, сумма гарантийного обеспечения размораживается.

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10–40% от стоимости контракта.

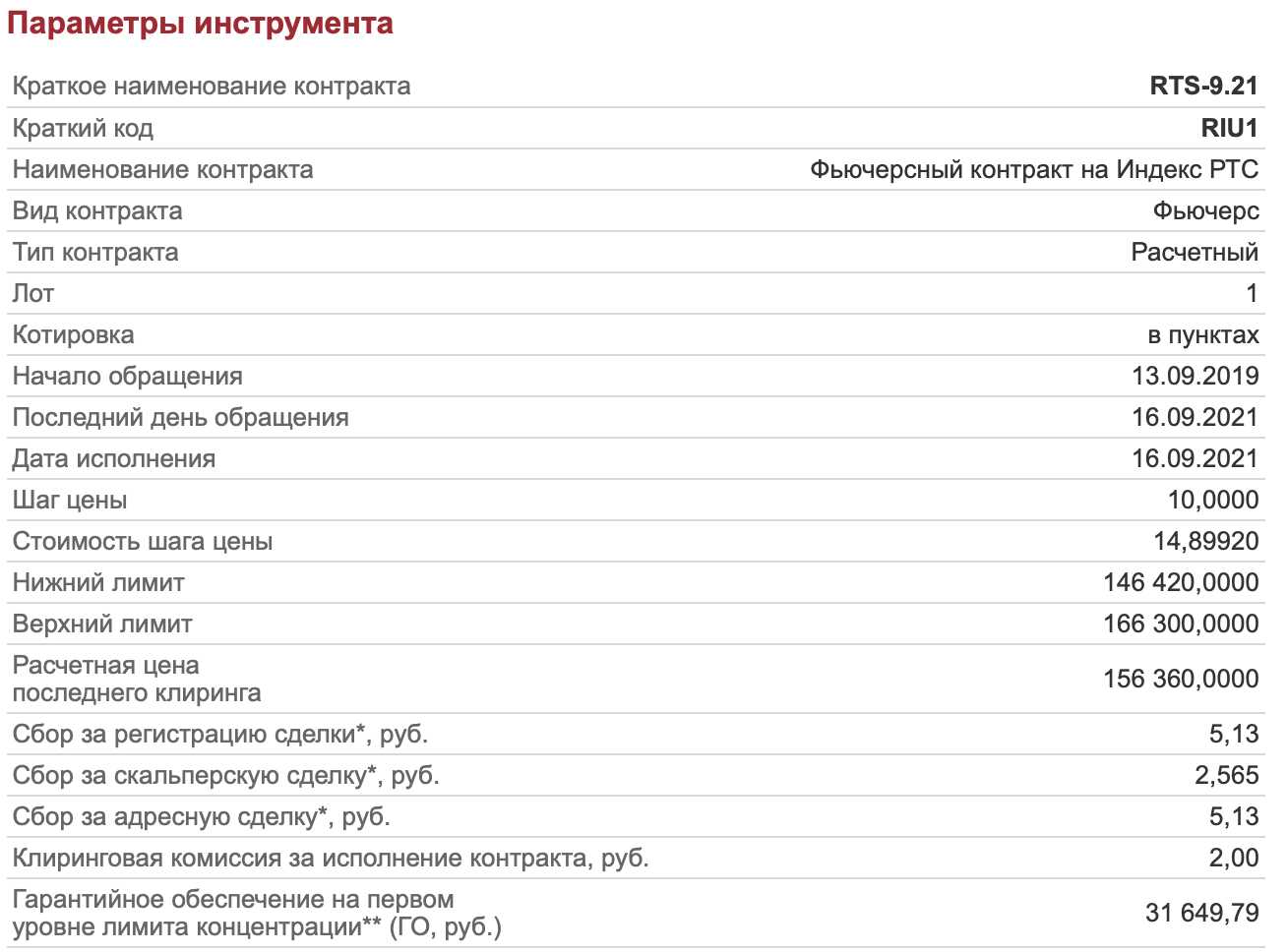

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

Допустим, стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых пять контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что его стоимость обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендный гэп уже заложен в цене.

По мере приближения даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордацией.

Особенности торговли фьючерсами

- Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы подсчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены — 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

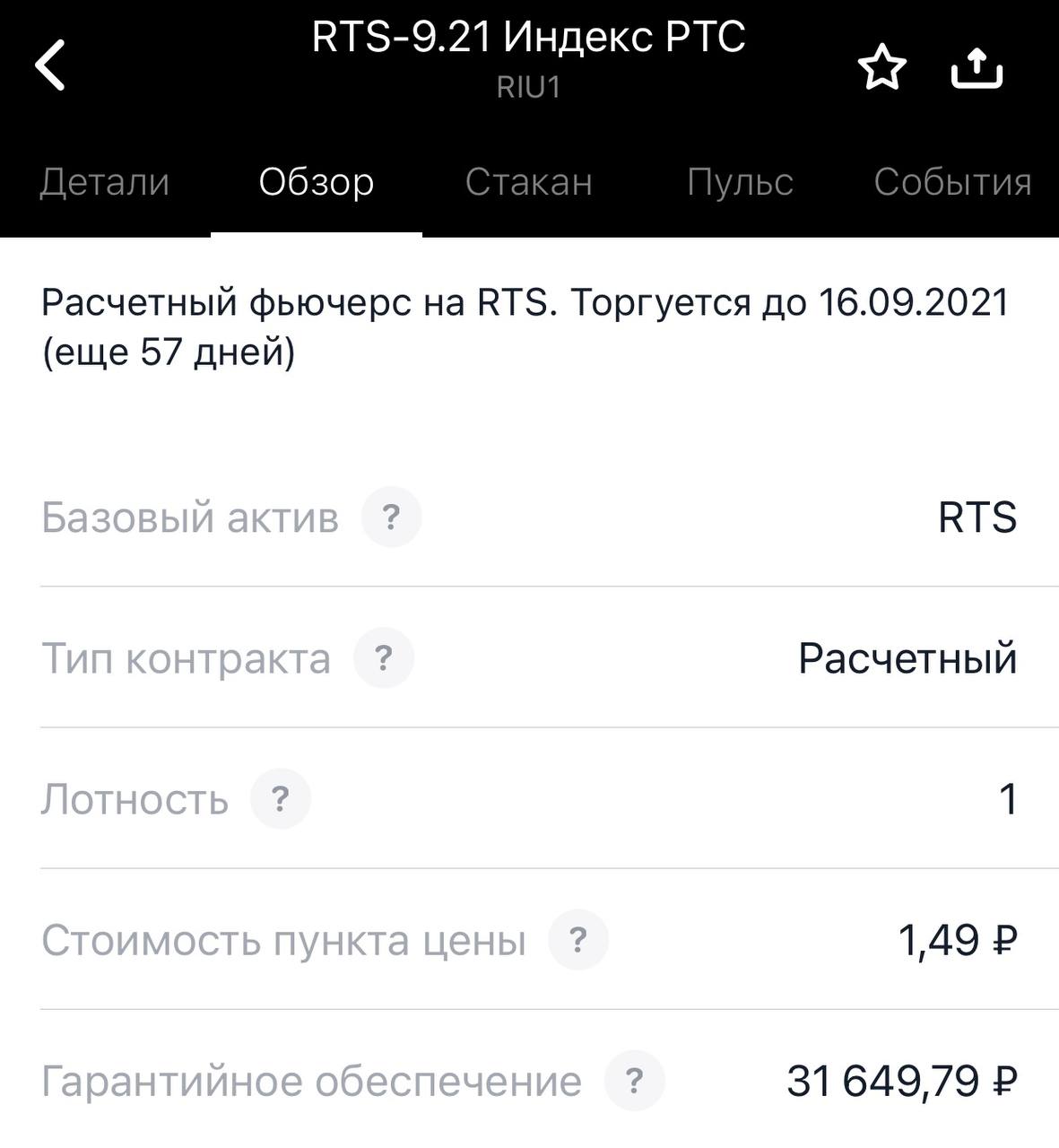

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

В фьючерсах разные лоты, поэтому некоторые брокеры для удобства клиентов в своем приложении указывают эти данные.

Преимущества и недостатки фьючерсов

Плюсы

- Встроенное кредитное плечо за счет того, что не нужно платить полную стоимость контракта.

- Низкие комиссии — обычно цена сделки за один контракт составляет ₽5–10.

- Торговля в шорт без ограничений — брокер может не разрешить открыть короткую позицию по некоторым акциям, однако на фьючерсы такие ограничения не распространяются.

- Возможность хеджировать позиции. Например, если у вас есть акции «Сбера» и вы ожидаете, что они упадут, но не хотите их продавать, то можете открыть шорт по фьючерсу на акции «Сбера». Тогда прибыль от сделки по фьючерсу компенсирует потери от просадки акций.

Минусы

- Торговля фьючерсами приносит как большую доходность, так и огромные риски. Если не пользоваться тейк-профитом и стоп-лоссом, то есть вероятность потерять свой депозит.

- Не получится «пересидеть» убыток. Если в акциях можно ждать, когда бумага отрастет и выйдет в плюс, то с фьючерсами ситуация иная. Во-первых, потому что у контракта ограниченный «срок жизни», а во-вторых — из-за списаний вариационной маржи: вам придется либо пополнять счет, либо закрывать позицию.

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В нашем материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье. Подробнее

Торговля фьючерсами: с чего начать новичку?

Здравствуйте, уважаемые читатели блога! С каждым днем общеизвестные финансовые инструменты, такие как валютные пары или акции, становятся все менее привлекательными для частных трейдеров, которые работают с относительно небольшим капиталом. Безусловно, это ставит инвесторов в затруднительное положение. Впрочем, это еще не говорит о том, что онлайн трейдинг полностью исчерпал себя: чтобы снова вернуться в игру, достаточно просто пересмотреть определенные акценты и переключить свой взгляд на новые способы инвестирования. Отдельного внимания заслуживает трейдинг деривативами, а именно торговля фьючерсами. Собственно об этом мы сейчас и поговорим.

Что собой представляет фьючерс?

Фьючерс – это контракт, заключаемый между двумя инвесторами. Предметом соглашения является поставка актива в четко установленный срок и по предварительно согласованной стоимости. Биржа в такой торговой операции выступает одновременно в качестве посредника и регулятора.

Давайте попробуем еще раз разобрать, что такое фьючерс, но теперь уже простыми словами. Объясним на примере суть этого производного финансового инструмента. Предположим, что у вас есть 3 тонны зерна, однако в этом году ожидается рекордный урожай, что в итоге станет причиной снижения стоимости этого актива. Как застраховать себя от вероятного риска?

Достаточно заключить фьючерсный контракт, продав зерно по установленной цене. Представим, что на момент подписания соглашения стоимость еще не опустилась. Таким образом, если опасения оправдаются, то покупатель актива потеряет в деньгах, в то время как вы продадите зерно по максимально высокой цене.

Тем не менее, предложенный пример – это в большей степени теория, ведь частные инвесторы не торгуют зерном, они зарабатывают посредством совершения спекулятивных торговых операций. Торговля фьючерсами устроена таким образом, что каждый участник сделки сможет передать свои обязательства третьим лицам, что собственно и позволяет спекулировать, не дожидаясь фактической поставки актива. Не говоря уже о том, что есть специальные фьючерсные контракты, не предполагающие физическую поставку актива.

Обучающие вводные видео

Чтобы закрепить материал, обязательно посмотрите серию видео, которые познакомят вас с фьючерсами.

Классификация контрактов

Фьючерсы подразделяются на две категории: поставочный и расчетный. Естественно, что в зависимости от вида контракта изменяется технология торговли. Поэтому перед тем начать совершать торговые операции необходимо тщательно изучить характерные особенности обоих видов.

Поставочный

Суть поставочного фьючерса четкого выражена в самом названии дериватива. Он предполагает совершение сделки с реальной поставкой товара. Таким образом, по завершению срока обращения контракта покупатель должен получить актив по предварительно установленной цене. Соблюдение условий контролируется биржей, при нарушении правил сделки на участника накладывается штраф.

Расчётный

Расчетный фьючерс – кардинальная противоположность, ведь согласно условиям этого контракта фактическая поставка актива не предусматривается. Расчет между участниками производится исключительно в денежной форме.

Из всего сказанного выше можем сделать вывод, что поставочные фьючерсы используются в основном сельскохозяйственными и промышленными предприятиями, которые реально заинтересованы в покупке сырья или готового товара по оптимальной цене. В свою очередь, расчетные контракты используются инвесторами для совершения спекулятивных сделок.

Ключевые отличия фьючерсов от акций

Акция – это финансовый инструмент, представленный в виде законодательно утвержденного документа. Участники сделки с этой ценной бумаги наделены определенными обязательствами и правами. В свою очередь фьючерс – это дериватив, то есть производный инструмент, выраженный в форме контракта на поставку актива.

Таким образом, можно покупать фьючерсы на акции, фьючерсы на индексы, фьючерсы на нефть, золото и на другие активы. Тема торговли акциями для новичков и не только детально раскрыта в статье «Ценные бумаги и акции: никаких скидок и маркетинга, только биржа».

Торговля фьючерсами от работы с акциями также отличается тем, что контракты имеют встроенное кредитное плечо. Эта особенность в полной мере обуславливает тот факт, что фьючерсы являются едва ли не самым ликвидным инструментом. Ниже размещено видео, в котором подробно рассказывается о механизме работы кредитного плеча.

Торговые площадки: CME и FORTS

Преимущественно торговля фьючерсами осуществляется на американском и российском рынках, CME и FORTS соответственно.

Чикагская товарная биржа – одна из самых известных торговых площадок в мире. В 2013 году СМЕ поглотила не менее известные биржи NYMEX и CBOT. На американском рынке инвесторы покупают фьючерсы на международные активы, например на нефть Brent, акции известных эмитентов.

Чтобы начать работать на Чикагской бирже, инвестору необходимо подобрать брокера, который предоставлял бы подобную услугу. Внушительный размер гарантийного обеспечения на фьючерсах, пожалуй, является камнем преткновения, из-за которого российские инвесторы отказываются от выхода на американский рынок. Впрочем, некоторые брокеры предлагают максимально лояльные торговые условия.

Тут отдельное внимание следует уделить компании Just2Trade. Этот брокер предоставляет возможность торговать на американских биржах с минимальным депозитом в размере 200 долларов. Безусловно, это выгодное предложение. С другими условиями сотрудничества вы сможете ознакомиться, прочитав статью «Обзор брокера Just2Trade».

Открыть брокерский счет Just2Trade

Россия

Что касается российского рынка, то здесь безальтернативным лидером является биржа FORTS. Самые ликвидные инструменты этой торговой площадки – фьючерсы на акции Газпрома, на индекс РТС, а также на ведущие валютные пары. На отечественном рынке торговля фьючерсами для начинающих обычно подразумевает выбор в пользу акций Газпрома или Сбербанка. Конечно же, индекс РТС характеризуется большей ликвидностью, однако такая торговля сопровождается дополнительными трудностями, поэтому если у вас нет опыта, то лучше начать с чего-нибудь более простого.

Разумеется, что для торговли на срочном рынке FORTS также требуется брокер. Наиболее выгодные условия сотрудничества предлагает известная компания Церих.

- Во-первых, стоит отметить колоссальный опыт – фирма функционирует с 1995 года;

- Во-вторых, минимальный порог для входа на российский рынок составляет всего лишь 30 000 рублей;

- В-третьих, компания устанавливает минимальные комиссии.

Ознакомиться с дополнительными условиями сотрудничества каждый желающий сможет, прочитав полноценный обзор брокера Церих. В этой статье детально рассматривается история становления и развития компании, актуальные предложения по торговле на финансовых рынках, а также представлена наглядная инструкция по регистрации депозита.

Ниже вы можете посмотреть фрагмент вебинара, в котором объясняется разница между CME и FORTS

Практическое пособие по торговле фьючерсами

Собственно, вот мы и разобрались с основными теоретическими особенностями торговли фьючерсами. Однако на этом обучение не заканчивается, ведь чтобы стабильно зарабатывать, необходимо иметь в своем арсенале все необходимые практические навыки. Сейчас мы попытаемся полноценно ответить на самые распространенные вопросы, возникающие у трейдеров, которые собираются инвестировать денежные средства в торговлю фьючерсными контрактами.

Где можно ознакомиться с полным перечнем фьючерсов?

Естественно, что каждый трейдер начинает работу с того, что подбирает финансовые активы, которые в дальнейшем можно было бы включить в свой инвестиционный портфель. В статье «Инвестиционный портфель ценных бумаг» детально описано, что это такое, а также каких правил необходимо придерживаться в ходе формирования этого портфеля. Однако, где именно можно ознакомиться со списком доступных для торговли фьючерсных контрактов? Полный перечень размещен на официальном сайте биржи.

Рассмотрим процедуру поиска актива на примере Чикагской товарной биржи.

- Чтобы в дальнейшем найти необходимый контракт в торговой платформе, для начала следует определить тикер торгового инструмента. Предположим, нам необходимо найти золото.

- Открываем сайт биржи CME Group

- После этого следует открыть раздел «Trading»-«Products». Среди появившихся подразделов выбираем «Metals»

- В графе «Precious» вы увидите контракт на золото, обозначается он следующим образом «GC Gold»

- Открываем дательную информацию по фьючерсу на золото. В частности необходимо отыскать ссылку на спецификацию этого контракта Эта ссылка вам еще не один раз понадобится в ходе трейдинга. Дело в том, что в такой таблице собрана универсальная информация по контракту, в том числе и тикер инструмента, в данном случае это GC.

Если какой-то раздел таблицы вам будет непонятен, воспользуйтесь машинным переводом Google:

Если вам неудобно смотреть информацию через биржу, воспользуйтесь сайтом rjobrien.com . На нем вы можете посмотреть:

- спецификацию контактов ;

- список символов ;

- фьючерсный календарь и прочую полезную информацию.

Принцип выбора фьючерса по дате. Чем они отличаются?

В спецификации каждого контракта зафиксирован срок экспирации фьючерса. Как только происходит исполнение контракта, осуществляется расчет фактического результата торговой операции, то есть продавец получает деньги, а покупатель актив. В торговле фьючерсами закрытие сделок производится по централизованному принципу посредством экспирации абсолютно всех открытых позиций. Также по некоторым инструментам можно увидеть, что осуществляется торговля несколькими контрактами на один актив, естественно, что срок поставки также отличается.

Дата исполнения обозначается буквой, а год — цифрой. Система условных обозначений унифицирована, то есть она используется абсолютно на всех биржах, на которых торгуются фьючерсы. Дата экспирации изменяется в зависимости от базового актива. Например, исполнение фьючерсов на индексы и валюты происходит в начале третьей недели марта, июня, сентября или декабря. Как правило, это 20 или 21 число.

Как инвесторы выбирают фьючерс по дате?

Все зависит от используемой торговой стратегии. Условно контракты подразделяются на долгосрочные, краткосрочные и среднесрочные. В зависимости от собственных предпочтений трейдер отдает преимущество тому или иному виду. Ниже вы можете посмотреть видео, в котором очень кратко рассказывается о том, как правильно читать спецификацию фьючерсов на CME.

Какие фьючерсы обладают наибольшей инвестиционной привлекательностью?

Частично эта тема уже затрагивалась ранее на примере российского срочного рынка FORTS. Впрочем, принцип остается неизменным, даже если речь идет и об американских торговых площадках. Наибольшей волатильностью и ликвидностью всегда обладают популярные индексы: РТС, Dow Jones, S&P и прочие. Однако опять-таки, стоит сделать акцент на том, что только опытные трейдеры понимают, как торговать фьючерсами этого калибра.

Популярные валютные пары также не особо уступают индексам в плане ликвидности и волатильности, но при этом они более просты для восприятия. Речь идет о таких активах как EUR/USD, AUD/USD, GBP/USD, CHF/JPY. В основном, всегда просматривается спрос на валюты с долларом. Естественно, что волатильность актива непосредственным образом зависит от действующей торговой сессии. Всегда можно пойти наиболее простым путем и приобрести фьючерс на акции популярного эмитента. Если в России «Голубыми фишками» можно назвать Газпром или Сбербанк, то в США это Google, Apple, Intel и прочие известные корпорации. Также беспроигрышным вариантом станет торговля фьючерсами на драгоценные металлы, в особенности на золото.

В видео рассказывается о пяти самых популярных фьючерсах в США.

Сколько можно купить фьючерсов на 1000/5000/10000 долларов без кредитного плеча?

Чтобы ответить на эти вопросы, нужно рассмотреть конкретный пример. Сначала необходимо разобраться с тем, каким образом формируется стоимость одного фьючерсного контракта? В первый день обращения инструмента цена назначается организатором торговли – биржей. В дальнейшем, котировки фьючерсов изменяются под давлением спроса и предложения.

Клиринг – списание, а также начисление ВО (вариационная маржа) осуществляется ежедневно 5 раз в неделю, кроме праздников и выходных. Следовательно, прибыль и убыток просчитываются также ежедневно, а не только в период продажи торгового инструмента. В момент открытия торговой операции на счету инвестора замораживается определенная сумма денег, она будет недоступна до тех пор, пока инвестор является держателем этого контракта.

На сайтах бирж можно найти сложные и запутанные залоговые таблицы, новичку крайне тяжело интерпретировать их. Поэтому лучше воспользоваться сайтом-помощником rjobrien , на котором размещена сводная таблица маржинальных залогов. Альтернативный источник — сайт tradeinwest ( спецификация фьючерсов , маржинальные требования ).

Пример

В качестве примера используем все тот же фьючерс на золото, который находится в разделе CMX. Посмотрите в колонку «Spec Init», в которой отображена начальная маржа. Пусть этот параметр равен 10,125$. Это значит, что для покупки и стабильного трейдинга такого контракта инвестору потребуется депозит в размере как минимум 12 000-13 000 долларов.

В следующей колонке отображены параметры поддерживающей маржи, в нашем случае это сумма 7,500$. Если на депозите будет средств менее указанной суммы, произойдет так называемый Маржин Колл. Соответственно, придется либо провести фиксацию убытков или же внести на депозит дополнительные средства.

Что касается комиссий, то здесь все зависит от брокера. При сотрудничестве с компаниями, которые были предложены ранее, инвестор сможет неплохо сэкономить на комиссионных издержках. Приведу также таблицу с условиями крупных брокеров.

Торговля фьючерсами для начинающих: стратегии, особенности и правила на FxPro

Вы как настоящий трейдер наверняка стремитесь узнавать новое и постепенно расширять свой портфель финансовых инструментов. Представляем вам достойного кандидата – фьючерсы.

Что такое фьючерсный контракт

Фьючерсные контракты – это деривативы, т.е. искусственно созданные биржевые контракты, которые являются не столько ценными бумагами, сколько обязательствами. Их суть заключается в договоренностях между двумя сторонами – гипотетическим продавцом и покупателем. Один хочет купить базовый товар/актив, но не сейчас, а через 3 месяца. Другой готов этот товар продать по цене, оговоренной сейчас. Посредником для них выступает биржа.

Контракты можно не только покупать (Buy), но и продавать (Sell), не имея ничего в наличии, кроме брокерского счета с балансом на нем. Заключаются сделки по принципу спекуляций на изменениях цены.

Прежде чем мы разберемся, как именно торговать этими деривативами, следует понять, что же это за контракты, в чем их суть и каковы же основные особенности торговли фьючерсами?

Принцип работы фьючерсных контрактов

Итак, возьмем для примера две вымышленные стороны: продавец пшеницы и покупатель-бизнесмен. Они встречаются и договариваются о цене, которую заплатит покупатель продавцу, как только истечет срок действия контракта (т.е. через 3 месяца). Цена может быть любой, на которой они сойдутся: как выше/ниже текущей рыночной котировки, так и равной ей. Получается, что стоимость актива замораживается до оговоренного момента и не изменится, несмотря на рыночные колебания.

Что такое фьючерсы простыми словами с примерами

Например, стороны договорились, что проведут сделку купле-продажи бушеля пшеницы по цене в 50 долларов. Если через три месяца этот мешок будет стоить 51 доллар, покупатель окажется в выигрыше. Если будет стоить 49 долларов, то сделка станет для него не очень-то выгодной. Однако выкупить пшеницу все равно придется, таков контракт.

Мы не случайно привели в пример зерно. Изначально фьючерсные контракты применялись именно в сельскохозяйственной среде. Фермеру ведь нужно время, чтобы получить зерно для продажи. Для этого он сначала высаживает пшеницу, потом взращивает ее, потом собирает урожай. Разумеется, при этом он хочет не только отбить свои затраты, но еще и заработать. Поэтому ему лучше заранее знать, что на его товар найдется покупатель. Тот, в свою очередь, также хочет быть уверенным в конкретной цене на нужное ему сырье в будущем (допустим, он печет хлеб).

Получается, что для продавца это возможность спланировать гарантированную поставку товара, а для покупателя – заморозить выгодную цену. По сути, основная задача этого инструмента – хэджирование, т.е. страхование рисков. Если продавец думает, что цена на товар может снизиться, а покупатель уверен, что вырастет, сделка становится выгодной для обеих сторон.

Проходит три месяца. Предположим, цена пшеницы все-таки упала. Это не повлияет на стоимость, прописанную в контракте: покупатель все равно должен будет купить зерно по той цене, о которой договаривались, 50 долларов за бушель. Продавец в выигрыше. Покупатель тоже может подождать увеличения цены и перепродать эту пшеницу. Либо сразу пустить ее на производство хлеба.

Фьючерсы для спекуляции

Следующий момент заключается в том, что понятия «продавец» и «покупатель» в данном контексте носят чисто условный характер. По самому контракту в течение всего срока его действия ведутся спекуляции, т.е. сделки на Покупку и Продажу по принципу CFD (на разнице цен). По сути получается, что позиции эти краткосрочные. Для того, чтобы иметь возможность получить более высокую потенциальную прибыль, трейдеры выбирают маржинальную торговлю фьючерсами с кредитным плечом.

И еще один важный момент – сам товар, на который фьючерс выпускается. Это могут быть: металлы (золото, серебро), нефть (Brent, WTI), акции компаний (Facebook, Apple), фондовые индексы (Nasdaq, DJ30), газ (Nat.Gas), товары (пшеница, кофе, кукуруза), а также валюты, облигации, процентные ставки и даже на волатильность российского рынка.

Практически на любой актив можно выпустить контракт, а потому вы найдете довольно много их разновидностей на вашей торговой платформе.

Гарантийное обеспечение

Гарантийное обеспечение (ГО, первоначальная маржа) – это страховка биржи, как посредника между покупателем и продавцом фьючерса от того, что кто-то из них не исполнит свои обязательства в момент экспирации. Обычно оно составляет около 10% от полной стоимости актива, но зависит от волатильности – чем она выше, тем больше ГО.

Кроме того, размер гарантийного обеспечения может меняться до срока экспирации фьючерсного контракта, если по нему резко растут колебания цены. Например, на Московской бирже эти данные можно найти на каждую конкретную дату. Если на счете трейдера не хватает средств покрыть новое ГО, то будут закрыты сделки по счету.

Надо сказать, что гарантийное обеспечение не является комиссией и не взимается биржей. Это, скорее, залог, который замораживается на счете до момента корректного исполнения фьючерсного контракта.

Как читать спецификацию фьючерса

На платформах FxPro доступны фьючерсы на различные виды активов, включая популярные на какао, зерно, пшеницу, различные индексы и ресурсы. Их тикеры выглядят следующим образом: DJ30_H23, где

- DJ30 (аббревиатура актива),

- H (месяц истечения) 23 (год).

Месяца экспирации обозначаются следующими буквами. В нашем примере записан фьючерсный контракт на индекс Dow Jones 30, который перестанет торговаться 18 марта 2023 года.

Посмотреть, какие конкретно фьючерсы доступны по каждому из базовых активов, вы можете, нажав на интересующий тикер в соответствующем разделе на нашем сайте.

Также на странице каждого фьючерса вы найдете торговые условия по нему: эта информация обязательна к изучению новичкам.

Смотрите о фьючерсах для новичков в данном видео:

Виды фьючерсных контрактов

Итак, что же из себя вообще представляет торговля фьючерсами для начинающих и не только?

Компания FxPro предлагает своим клиентам торговлю CFD на фьючерсы с экспирацией (сроком истечения). По этим активам на платформе одновременно доступны сразу несколько контрактов: с ближайшим и более дальними месяцами закрытия. Если открыть страницу фьючерса на индекс SMI, мы увидим, что доступны следующие тикеры: SWI20_H20, SWI20_M20, SWI20_U20, SWI20_Z20 и SWI20_H21. Увидеть графики каждого из этих контрактов в можно режиме реального времени.

Что такое длинные и короткие позиции?

Правила открытия позиций на фьючерсах такие же, как и на любом другом рынке: если прогнозируете, что цена будет расти, открывайте длинную сделку по фьючерсы Buy. Думаете, что будет падать, открывайте короткую сделку Sell.

Как только примете решение закрыть сделку, сможете сделать это в любой момент до той самой даты истечения контракта, которая известна заранее. Три месяца ждать не нужно: ваша сделка может длиться хоть 5 минут.

Закрытие фьючерса и дата экспирации

В дату экспирации на бирже происходит одно из двух:

- либо производится взаимный расчет сторон, частных и институциональных трейдеров, по фьючерсным контрактам (это Расчетный фьючерс),

- либо производится поставка оговоренного товара (это Поставочный фьючерс).

На частных трейдеров, которые торгуют CFD на фьючерсы, поставка не распространяется (эти контракты «безпоставочные»). Таким образом, имея открытую сделку по контракту на Brent, в момент экспирации никто не позвонит к вам в дверь с бочкой нефти. Речь идет именно о спекуляциях на изменении цены.

Так что же произойдет, если сделку не закрыть до момента истечения контракта? Она будет закрыта брокером автоматически по той цене, которая последней поступит на торговую платформу. Все отложенные ордера при этом также будут удалены. Обычно трейдер всегда получает уведомление о том, что контракт, которым он торгует, скоро истечет.

После этой даты он больше торговаться не будет, и наиболее популярным среди трейдеров станет новый фьючерс со следующим по очереди месяцем экспирации.

Как торговать фьючерсами

Торговать фьючерсами можно очень активно, как на покупку, так и на продажу. Но все же желательно выбрать для себя несколько понятных контрактов, чтобы не распыляться и не перегружать депозит.

На самом деле, в торговле фьючерсными контрактами все традиционно: если предполагается рост базового актива, надо покупать, если падение – продавать. Однако, если котировки пошли не в нашу сторону, то при покупке мы теряем стоимость контракта, а при продаже убыток не лимитирован, ведь рост может быть сколько угодно большим. Эти риски нужно понимать и оценивать.

Что нужно учитывать при торговле фьючерсами

При торговле фьючерсами важно помнить, что это спекулятивный актив и дериватив, у которого есть срок жизни. Торговля фьючерсом отличается от инвестиций в акции, она может быть немного сложнее технически, но в ней достаточно плюсов, которые покрывают это.

Плюсы торговли фьючерсами

Среди плюсов торговли фьючерсами с FxPro можно выделить:

- динамичную торговлю, достаточно высокую волатильность и ликвидность;

- возможность торговать микролотами в размере 0.01 от целого контракта;

- отсутствие скрытых комиссий и издержек;

- стратегии торговли фьючерсами уже заложены во многие популярные EA (советники);

- доступ к пулу контрактов с экспирацией на год вперед (возможность торговать не только ближайшими двумя контрактами);

- возможность использовать торговое плечо до 1:500 или торговать без него.

Минусы торговли фьючерсными контрактами

Важно принимать во внимание также минусы торговли этими активами:

- рискованные стратегии торговли фьючерсами с кредитным плечом несут в себе не только возможности получения повышенной прибыли, но и убытков;

- фьючерс имеет срок истечения, а потому не подходит для долгосрочных трейдеров;

- необходимость подбора специфичных стратегии;

- в момент экспирации все незакрытые сделки закрываются автоматически по текущим рыночным ценам фьючерсов, а отложенные ордера удаляются;

- открытые сделки не переносятся на фьючерс со следующим месяцем истечения: трейдеру нужно открывать такую сделку самостоятельно;

- по отзывам начинающих, порой сложно разобраться, как торговать фьючерсами: необходимо изучать дополнительные материалы.

Чем отличается торговля фьючерсами от акций

Торговля фьючерсами считается более привлекательной для частных трейдеров, нежели торговля акциями. Тому есть несколько причин, среди них высокая волатильность, т.е. активное изменение цены. На перепадах графика трейдеры как раз и стараются открывать сделки. Соответственно, чем более явны эти скачки, тем больше возможностей для выгодного размещения позиции.

Однако есть отличие, которое можно отнести к минусам фьючерсных контрактов, – это конечный срок их действия. На них не получится, как на акциях, открыть сделку на несколько месяцев и забыть о ней.

Еще одно отличие – это уровень котировок. Как правило, стоимость ближайшего фьючерса на акцию и цена самой акции в моменте не совпадают. Происходит так потому, что спрос и предложение по самой акции и по ее фьючерсу расходятся, поскольку трейдеры на бирже не просто покупают ценную бумагу в надежде на рост, а могут вставать в позицию на покупку, прогнозируя повышение цены через три месяца, и точно также вставать в позицию на продажу, предсказывая ее скорое падение.

Отличие фьючерса от опциона и форварда

Еще один важный момент: фьючерсный контракт – это дериватив, позволяющий реализовать сделку на покупку или продажу актива с определенными условиями. Но это не единственный вариант, существуют и другие способы инвестиций на бирже.

Так, форвардный контракт во многом похож на фьючерсный, однако, заключается он без посредника – биржи. Все отношения происходят исключительно между покупателем и продавцом, поэтому исключаются траты на комиссии и ГО. Кроме того, поставку по форварду нельзя отменить, поэтому чаще всего его используют для реальной покупки актива.

Опцион — это также договоренность о купле-продажи между двумя сторонами. Однако, если во время экспирации фьючерса актив должен быть поставлен и выкуплен обязательно, то опцион только предполагает это право. Именно покупатель опциона решает, хочет ли он реализовать контракт, но может и отказаться от него. Поэтому опцион – это право, а не обязанность, в отличие от фьючерса.

Почему фьючерсы интересны трейдерам?

Как вы поняли, основы торговли фьючерсами отличаются от акций и других деривативов. Не все готовы ждать долго, чтобы получить прибыль, поэтому предпочитают работу фьючерсами на бирже, как спекулятивным инструментом.

Кроме того, фьючерсы торгуются 6 дней в неделю круглосуточно, акции же доступны в определенные сессии конкретной биржи.

С точки зрения маржинальных требований фьючерсные контракты также выигрывают. Короткие сделки (Sell) акциями имею повышенные затраты, тогда как залог для работы с futures одинаковые всегда, примерно 5-10%. Но этот плюс нужно использовать аккуратно, не загружая депозит полностью.

Хеджирование фьючерсами

Часто фьючерсы используют для хеджирования, торгуя одновременно контрактом и чистым активом разнонаправленно, тем самым страхуя позиции от получения минусов. Например, если вы покупаете бумаги Сбера на Московской бирже и продаете фьючерс на него там же.

Чаще всего этот метод применяется для работы с акциями, защищаясь от падения их цены короткой позицией на фьючерсах. Тогда, если котировки акций действительно упали, прибыль по деривативу компенсирует этот убыток.

Стратегии торговли фьючерсами

Для успешной торговли фьючерсами некоторые трейдеры ищут подсказки по будущему движению цены, сравнивая графики контракта на бирже с ближайшим месяцем поставки и следующим за ним.

Другая категория трейдеров торгует по «календарным спредам»: можно одновременно продать и купить фьючерс с разной датой поставок и получить прибыль за счет небольшой разницы между проданным и купленным контрактами.

Третьи сравнивают спот цену, скажем, акции и фьючерса на нее. Если цена фьючерса выше, такая ситуация носит название контанго, что переводится как «премия по отношению к цене актива». Если цена фьючерса ниже цены актива, возникает ситуация под названием бэквордэйшен, «скидка по отношению к базовой цене». Как раз на этой разнице курсов трейдеры и стараются заработать. Будьте готовы, что это потребует сложных расчетов.

Конечно, наиболее привычная трейдерам стратегия торговли – это относиться к графику фьючерса как к графику любого другого актива на бирже, применяя на нем те же индикаторы технического анализа и принимая во внимание те же самые фундаментальные факторы, которые влияют и на основной актив.

Как еще заработать на фьючерсах

Мы уже довольно подробно рассмотрели плюсы и риски использование фьючерсов при спекуляции и хеджировании на биржах. Но есть еще варианты успешного заработка с помочью данных деривативов. Например, с фьючерсами можно торговать в моменты выхода важных стратегий, можно тестировать торговые и инвестиционные стратегии, а также уменьшить последствия дивидендных гэпов.

Где лучше торговать фьючерсами

Можно торговать фьючерсными контрактами на Московской бирже или других площадках. Но оптимально, если у вас открыт счет у брокера, который предоставляет возможность торговли разными классами активов с единого счета. Тогда не придется переключаться между счетами и платформами, к тому же вы сможете сохранить настройки стратегии торговли фьючерсами в качестве шаблона и использовать их по умолчанию.

Так, международный брокер FxPro предоставляет возможность открытия сделок CFD на фьючерсы на разные активы, включая индексы, энергоресурсы и товары. Выбирайте те, которые вас интересуют, и открывайте уже привычные сделки Buy или Sell с теми же самыми ограничительными уровнями Stop Loss и Take Profit.

Надеемся, из этой статьи вы почерпнули много интересного и теперь знаете ответ на вопрос, как и где торговать фьючерсами!

Источник https://quote.rbc.ru/dict/Futures

Источник https://guide-investor.com/fondovyj-rynok/futures/

Источник https://www.fxpro-ru.org/help-section/education/beginners/articles/kak-torgovat-fuchersami