Что такое ПИФы, или паевые инвестиционные фонды

Что такое ПИФ? Паевые инвестиционные фонды — это профессионально сформированный и управляемый инвестиционный портфель, часть которого может купить любой желающий. Они могут быть хорошим решением для тех, кто не хочет самостоятельно разбираться в тонкостях инвестирования и предпочитает доверить деньги профессионалам.

Для меня паевые инвестиционные фонды стали первым инструментом инвестирования в карьере частного инвестора: я их опробовала в самом начале нулевых, в период бурного роста развивающихся рынков, включая российский. Что такое ПИФы, как они работают и как инвестировать в ПИФ, расскажу в статье.

Как устроен паевой инвестиционный фонд

ПИФ создается управляющей компанией. У каждого из них регистрируются правила управления, то есть стратегия, которой будут придерживаться управляющие, вид фонда и т. д. (об этом ниже).

Далее управляющая компания привлекает инвесторов, чтобы разместить в фонд накопления, а взамен получить некоторое количество долей (паев) фонда, соответствующее инвестированной сумме. Стоимость одного пая определяется исходя из оценки портфеля фонда, то есть инструментов, куда фонд размещает деньги инвесторов.

Фонд — это централизованно управляемый капитал множества инвесторов в соответствии с прописанной стратегией: инвестиции в ПИФы всех участников фонда управляются одинаково.

Когда инвестор хочет выйти из фонда, он продает (погашает) свои паи, а взамен получает деньги в соответствии со стоимостью пая на момент продажи.

Кем создаются и управляются ПИФы

Для этого требуется профессиональный участник фондового рынка, который называется управляющей компанией (УК). Деятельность У К строго контролируется регулятором, в России это ЦБ РФ (см. федеральные законы № 156-ФЗ «Об инвестиционных фондах», № 39-ФЗ «О рынке ценных бумаг»).

УК создает один или несколько паевых фондов, каждый из которых имеет собственную стратегию. Одни ПИФы более агрессивны, зато их потенциальная доходность может существенно превышать ставки по банковским вкладам. Другие ПИФы более консервативны, и их потенциальная доходность может быть лишь немного выше вкладов, зато динамика стоимости одного пая фонда будет колебаться меньше, чем в случае ПИФов с агрессивными стратегиями.

Наиболее частые виды ценных бумаг, на базе которых формируются стратегии ПИФов

Облигация — долговая ценная бумага, которая выпускается государством, субъектом федерации (например, областью, городом) или компанией.

Покупая облигацию, вы даете в долг стране или фирме. У облигации есть номинал, например 1000 руб., и срок, на который она выпускается, — в эту дату компания или страна погашает выпущенные облигации по 100% от номинала.

В период между выпуском облигаций и погашением вы будете получать проценты за пользование вашими деньгами (они называются купонами).

Если со страной или компанией, которые выпустили облигацию, все хорошо, то вы точно знаете, когда и сколько получите по этому инструменту, поэтому он относится к консервативным. Если компанию или страну настигнут финансовые проблемы, по облигациям нет системы страхования вкладов — вы можете потерять свои вложения. Поэтому тем, кто не готов к риску, следует выбирать облигации самых надежных компаний и стран. Доходность по таким облигациям ниже, но их надежность — выше.

Акции — это доля в бизнесе, то есть это небольшая часть компании. Акции не имеют даты погашения, зато их рост практически неограничен, так как если у компании бизнес идет в гору, то цена акции может за год вырасти на 20% и выше.

Помимо дохода от прироста в цене, вы можете получать по акциям дивиденды — это выплата акционерам компании части прибыли, которую компания заработала. Акции в периоды кризиса могут сильно терять в цене, и нет гарантии, что они восстановятся. Поэтому эти ценные бумаги более рискованные, чем облигации.

Виды ПИФов

- Консервативные

Обычно предполагают бо́льшую часть инвестиций в низкорискованные и надежные инструменты: государственные, муниципальные облигации, а также облигации крупнейших компаний (эмитентов).

- Для агрессивных инвесторов

В их составе будут преимущественно акции, которые дают потенциально более высокую доходность. Несмотря на достаточно высокий риск, новички могут инвестировать в данный вид фондов, но нужно понимать, что стоимость пая при такой стратегии может сильно колебаться.

- Фонды сбалансированных стратегий

Нечто среднее между ПИФами облигаций и акций. Подходят тем, кто готов к риску, но не слишком высокому.

Кроме традиционных биржевых инструментов, есть фонды, которые инвестируют в недвижимость, в бизнес, в стартапы и т. д., но они доступны преимущественно квалифицированным инвесторам, хотя бывают исключения.

Статус квалифицированного инвестора, если мы говорим про физлицо, позволяет ему инвестировать в любые инвестиционные инструменты в РФ и за рубежом без ограничений. Для получения статуса нужно соответствовать требованиям, они изложены на сайте Мосбиржи, например здесь. Если вы не являетесь квалинвестором, доступ к наиболее сложным и рискованным инструментам инвестиций вам будет закрыт. Статус присваивает финансовая компания, через которую вы хотите инвестировать.

Куда будут инвестированы средства в рамках ПИФа любой стратегии, выбирает управляющая компания, а вам как инвестору не о чем беспокоиться. Как выбрать ПИФ — расскажем ниже.

Защита инвестора

ПИФы защищены законодательством, регулирующим рынок ценных бумаг, — управляющая компания не сможет скрыться с вашими деньгами. Имущество ПИФа является обособленным от имущества самой компании, она не может его присвоить (за этим жестко следит ЦБ РФ), а при нарушении управляющая компания просто лишится лицензии. Кстати, даже если с УК что-то случится, имущество фонда останется в сохранности: активы фонда будут распределены среди всех инвесторов.

Управляющая компания не может по своей воле в одночасье взять и поменять стратегию фонда, сделав из консервативного ПИФа агрессивный. Если все же управляющий хочет изменить стратегию, инициатива согласовывается с ЦБ РФ.

Так что инвестор может быть спокоен: все работает как часы.

Виды ПИФов по ликвидности

Ликвидность — это возможность максимально быстро войти в какой-либо инструмент и выйти из него, в нашем случае из ПИФа. По ликвидности они делятся на следующие виды.

Можно подать заявку на инвестиции в ПИФ или на вывод денег из него в любой рабочий день.

Вход и выход из фонда доступны только в установленные временные интервалы (обычно это 1−2 недели в квартал или пара недель в полгода-год).

В него можно вложиться лишь в момент формирования фонда, а выйти — только при расформировании, если управляющая компания не предполагает возможности купли-продажи паев такого фонда между теми, кто хочет досрочно выйти из него ранее закрытия, и теми, кто хочет войти в фонд после его открытия.

На российском рынке большинство фондов открытые, так как они доступны и для квалифицированных, и для неквалифицированных инвесторов, то есть подходят широкому кругу лиц, в отличие от интервальных и закрытых, которые преимущественно доступны квалифицированным инвесторам.

Для новичка удобнее всего будут инвестиции в открытый паевой инвестиционный фонд, где условия входа-выхода максимально гибкие. Именно такие фонды удобно использовать, если вы планируете регулярные инвестиции, скажем, раз в месяц, когда интервальные или закрытые фонды не подойдут.

Как вложиться в ПИФ

По доступности ПИФа для покупки на фондовом рынке они делятся на биржевые (можно купить на бирже) и небиржевые (можно купить в офисе их управляющей компании, в личном кабинете или онлайн-банке агента, а можно — в офисе организации-агента).

Кто может являться агентом? Часто в крупных финансовых холдингах в составе есть и управляющая компания, и страховая компания, и банк. В офисе банка можно не только оформить классические банковские продукты (карты, вклады, кредиты), но и купить паи паевого инвестиционного фонда, а также оформить страховой полис и получить другие услуги.

Как выбрать ПИФ

1. Определитесь со стратегией ПИФа. Если у вас несколько финансовых целей, то под цели с коротким сроком выбирайте консервативные ПИФы, а под долгосрочные часть активов можно разместить в более рискованных фондах. Агрессивная стратегия даст более высокую потенциальную доходность, спокойная — ниже. Под разные стратегии будут разные инструменты.

2. Выберите управляющую компанию. Хорошо, если она на рынке не менее 10 лет. Проверьте ее рейтинг надежности, например на сайте национального рейтингового агентства. При выборе обратите внимание на отзывы о компании, проверьте, удобно ли следить за стоимостью пая на сайте или в личном кабинете, существует ли приложение.

3. Определите сумму, которую хотите инвестировать в ПИФ.

4. Подберите фонды с соответствующим порогом входа, например на сайте InvestFunds. Из них выберите те, что показывали лучшие результаты.

Например, вас интересуют фонды акций. Вы отобрали три фонда с подходящим порогом входа и надежной УК. Все они имеют одинаковую стратегию и инвестируют в акции крупнейших российских компаний.

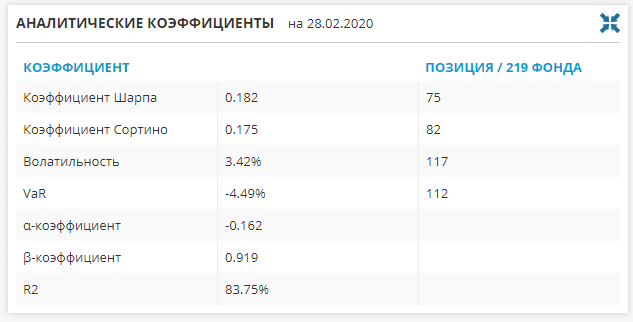

5. Чтобы выбрать фонд, зайдите в описание каждого и посмотрите раздел «Аналитические коэффициенты».

Обратите внимание на коэффициент VaR — он показывает, какой максимальный убыток можно ожидать по фонду с установленной вероятностью и за установленный промежуток времени.

Если у одного фонда показатель VaR равен -5%, а у другого — -4.49%, то тот, где VaR -4,49%, консервативнее, так как у него ожидаемый убыток ниже, чем у первого.

6. Если нет времени разбираться с фондами самостоятельно, проконсультируйтесь с менеджером управляющей компании.

Как зарабатывать на ПИФах

Прибыль при инвестировании в ПИФ образуется за счет роста стоимости пая: это ваша доля в фонде. Она меняется в зависимости от изменения стоимости активов внутри фонда: если купленные акции или облигации растут в цене, по ним платят дивиденды либо купоны, то общая стоимость имущества фонда растет, значит, стоимость доли в фонде каждого инвестора тоже растет.

В открытом фонде стоимость пая меняется ежедневно, ее вы можете видеть на сайте управляющей компании. Чтобы зафиксировать прибыль, вам нужно продать ваши паи.

Комиссии и издержки

Управляющая компания работает не бесплатно: ее услуги стоят денег. Так, когда вы инвестируете в ПИФ, можете столкнуться с комиссиями и расходами:

- надбавка (комиссия при инвестировании) — обычно не более 1%;

- скидка (комиссия при выходе из фонда) — как правило, взимается, если вы выходите из фонда раньше чем через год, обычно это до 3%;

- комиссия управляющей компании — зависит от сложности стратегии, обычно в переделах 1−4% в год от активов под управлением;

- комиссии прочих участников рынка (депозитарий и т. д.) — как правило, до 0,5% от активов в год.

Обычно доходность на сайтах управляющих компаний указывается уже за вычетом комиссий.

Налогообложение доходов

С полученной прибыли за вычетом всех комиссий удержится НДФЛ 13%. Налог удержит управляющая компания — она является налоговым агентом по законодательству РФ, так что вам не нужно ни считать размер налога, ни подавать декларацию, чтобы заплатить его.

Вы можете свести налог на нет, если будете долгосрочным инвестором: с 2014 года в РФ появился инвестиционный налоговый вычет. Если вы держите паи 3 года и более, а потом их продаете, то можете избежать уплаты НДФЛ с полученной прибыли.

Размер налогового вычета составляет 3 млн руб. за каждый год владения ценными бумагами на российском рынке, включая паи ПИФов, но не менее 3 лет. Так что если вы, например, в 2020 году купите паи какого-либо ПИФа на 100 тыс. руб., а через 3 года их стоимость вырастет до 400 тыс. руб., вы можете паи продать, и прибыль в 300 тыс. руб. не будет облагаться налогом.

Также можете инвестировать в ПИФы через индивидуальный инвестиционный счет. Можно либо увеличить доходность от инвестиций за счет налогового вычета в размере вашего взноса на ИИС, но не более 400 тыс. руб. в год для ИИС первого типа, либо не уплачивать налог с прибыли от продажи ПИФа, причем неважно, держали вы его 3 года или меньше (если выбрали ИИС второго типа).

Подводя итог, выделим преимущества и ограничения ПИФов.

Преимущества

- Не требуют опыта, времени и глубоких знаний для инвестиций, достаточно иметь общие знания, чтобы выбрать фонд с подходящей стратегией и надежную управляющую компанию.

- Для весьма невысоких сумм, менее 10 тыс. руб., вы уже получаете профессиональное управление и диверсифицированный портфель.

- Фонды могут принести прибыль выше или намного выше депозита в долгосрочном периоде.

- При долгосрочном инвестировании на срок от 3 лет можно избежать налогообложения полученной прибыли.

- При работе с открытыми фондами нет проблем с ликвидностью: вы можете выйти в любой рабочий день.

Ограничения

- Прибыль в ПИФах не гарантирована, может быть и убыток.

- Комиссии взимаются вне зависимости от результата, иногда они могут быть достаточно высокими, особенно в сравнении с самостоятельной торговлей.

Я бы рекомендовала инвесторам, которые не имеют времени или желания самостоятельно управлять своим портфелем, пользоваться услугами профессиональных управляющих и выбирать инструменты, соответствующие их уровню риска и ожидаемой доходности. Инвестиции в ПИФы не требуют серьезных временных затрат, доступны с точки зрения порога входа. Регулятор защищает ваш капитал от неправомерных действий, а вишенкой на торте станет возможность оптимизировать налогообложение полученной в ПИФах прибыли исключительно в рамках закона.

Что такое инвестиционные фонды и как они работают

С помощью инвестиционных фондов можно собрать сбалансированный портфель, потратив на это минимум времени. Фонды подходят даже начинающим инвесторам, но важно правильно их выбирать, чтобы не потерять деньги.

Словарь инвестора

Специальный депозитарий — профессиональный участник рынка ценных бумаг, который осуществляет депозитарную деятельность и контролирует работу управляющих компаний, паевых инвестиционных фондов и негосударственных пенсионных фондов.

Кастодиан — финансовый агент, выполняющий учет и хранение ценных бумаг. В некоторых случаях кастодиан может администрировать счета, проводить расчеты по сделкам, осуществлять налоговую поддержку. В отличие от депозитария, кастодиан учитывает индивидуальные потребности каждого клиента, обслуживает как частных лиц, так и профессиональных участников рынка ценных бумаг.

Инвестиционный фонд — инструмент коллективных инвестиций, состоящий из готового набора диверсифицированных активов.

ПИФ — паевый инвестиционный фонд, в котором инвестор получает ценные бумаги фонда — паи — пропорционально вложенным деньгам. ПИФ не требует участия в биржевых торгах, а купить долю в нем можно через специализированные финансовые организации. Управляющие компании сами выбирают стратегии и отбирают активы.

БПИФ — биржевой паевый инвестиционный фонд, который торгуется на бирже. Биржевые фонды копируют индексы или покупают акции фондов, которые копируют индексы.

Рыночная цена пая — та цена, за которую пай можно купить на бирже. Она формируется на базе спроса и предложения инвесторов, как и цена любого рыночного актива.

Индикативная стоимость пая (iNAV) — это цена пая, которая рассчитана исходя из стоимости активов, которые входят в фонд. Она позволяет понять, сколько инвестор переплачивает или недоплачивает, покупая пай по рыночной цене.

Индекс — набор финансовых активов, отобранных по определенному признаку и в определенных пропорциях. Критерий отбора может быть любым — размер капитализации, принадлежность к определенной отрасли или стране, уровень доходности. Индекс нельзя купить на бирже, но можно купить индексный фонд.

Стоимость чистых активов (СЧА) — оценка имущества фонда под управлением компании. Стоимость чистых активов меняется каждый день, и ее публикуют на сайте управляющей компании.

Что такое инвестиционные фонды

Инвестиционные фонды — финансовый инструмент, состоящий из готового набора диверсифицированных активов. Долю в инвестиционном фонде может купить любой желающий, приобретая паи фонда.

Главное преимущество фондов — в диверсификации. Так называют базовый принцип инвестирования, согласно которому не стоит держать все деньги в активах одной компании, страны или отрасли.

Например, можно купить 500 бумаг разных компаний из индекса S&P 500, но для этого понадобится много денег. А можно купить одну акцию инвестиционного фонда, который следует за индексом, например, Vanguard S&P 500 с портфелем из тех же компаний с теми же как в оригинальном фонде. Это обойдется примерно в $360.

Состав фонда

Внутри фонда могут быть самые разные финансовые инструменты: одни фонды инвестируют в акции определенной страны, другие — в отдельные отрасли, третьи — в драгметаллы или недвижимость. Фонд может состоять только из акций или только из облигаций, а может выбрать сразу несколько типов активов. Вариантов много.

Инвестор фонда владеет его активами опосредованно. То есть если фонд инвестирует в акции Amazon и Google, то владелец пая не считается акционером этих компаний. Он не может участвовать в акционерных собраниях и влиять на управление бизнесом.

Кто управляет фондом

Инвестиционным фондом распоряжается управляющая компания. К управляющим компаниям законодательством предъявляются довольно жёсткие требования. Это отдельный вид деятельности с самостоятельной лицензией и отдельные юридические лица. Управляющая компания работает на основании лицензии, выданной Центральным банком Российской Федерации. Сама компания должна иметь как минимум 20 млн рублей собственных средств.

Именно управляющая компания решает, какие активы войдут в портфель и в какой пропорции. За свою работу она берет с инвесторов комиссию — ее максимальный размер закреплен правилами фонда. Под управлением УК обычно находятся сразу несколько фондов.

Как появились инвестфонды

Прототип инвестиционных фондов появился еще в 1770-х. Из-за массовых банкротств британских предприятий и банков пострадали многие инвесторы за пределами Лондона. Тогда голландский брокер Авраам ван Кетвич решил создать финансовый инструмент, который давал возможность диверсифицировать портфель без необходимости покупать множество бумаг. Его инвестиционный фонд вкладывался в гособлигации Австрии, Швеции, Дании, России и других стран.

Фонд ван Кетвича успешно работал еще 50 лет, что привело к появлению похожих фондов в Британии, Швейцарии и США. Финансовых инструментов становилось все больше, а диверсификация — лучше. Первый биржевой фонд появился в 1990 году в Канаде, в 1993 — в США. Это был фонд Standard & Poor’s Depositary Receipts или SPDR. Спустя пять лет он вырос до $160 млн, а сейчас это самый популярный биржевой фонд в мире с активами на $329 млрд.

Преимущества инвестиций в фонды

- Экономия времени. Не нужно тратить время на анализ ценных бумаг и сделки — долю в фонде можно «купить и забыть».

- Диверсификация. Даже если какая-то компания из фонда обанкротится, в хорошо диверсифицированном фонде потери инвестора будут минимальны.

- Прозрачность. Всю информацию о стратегии и управлении фонды публикуют открыто, ее всегда можно детально изучить, прежде чем инвестировать в фонд. Все издержки тоже известны заранее.

- Вложения могут быть минимальными. Если для покупки золота на Мосбирже понадобится как минимум 40 тысяч рублей, то инвестировать в фонд на золото от FinEx можно от 800 рублей.

- Высокая ликвидность. Долю в крупных фондах можно легко купить и продать в любое время.

Минусы

- Доход не гарантирован. Если активы фонда упадут в цене, то же самое произойдет и с ценой пая. Даже доходность фонда в прошлом не дает стопроцентной уверенности, что завтра фонд не принесет убыток.

- Издержки. Для активно управляемых фондов комиссии могут достигать 3-5% от суммы инвестиций. На долгосрочном горизонте они могут «съедать» значительную часть прибыли.

Инвестиционные фонды в России

В России больше всего распространены ПИФы или паевые инвестиционные фонды. Паевой здесь означает, что инвесторы получают ценные бумаги фонда пропорционально вложенным в него деньгам. Эти ценные бумаги называют паями.

В третьем квартале 2020 г. на российский рынок паевых инвестиционных фондов пришло рекордное число частных инвесторов — 646 тыс. человек. Все больше инвесторов предпочитают фонды, потому что считают депозиты невыгодными. В среднем, доходность ПИФ ощутимо выше банковского вклада: 6-6,5% против 4,5-5% годовых по депозиту в банке. Но если вклады до 1,4 млн рублей застрахованы государством, то у ПИФов нет такой страховки.

Цену пая рассчитывают исходя из стоимости чистых активов (СЧА) — это оценка всего имущества, входящего в фонд под управлением УК. Стоимость чистых активов меняется каждый день, ее публикуют на сайте управляющей компании. Чтобы найти цену одного пая, СЧА делят на количество выпущенных паев. Как правило, чем больше СЧА фонда, тем выше доверие инвесторов.

Например, в условном фонде есть одна акция Газпрома и одна акция НЛМК — по 200 рублей каждая. Стоимость чистых активов будет равна 400 рублей. Фонд решил выпустить 200 паев, значит, цена одного пая составит 2 рубля.

Комиссии фондов

Управляющая компания берет комиссию за свою работу. Когда инвестор покупает пай, он платит:

- Комиссию за управление, которая начисляется на сумму инвестиций. Обычно в пределах 1-5% в год, по закону она не может превышать 10%;

- Надбавку при покупке пая, фактически комиссию — до 1,5%;

- Комиссия депозитария, комиссии депозитария регистратора и тд — до 0,5% от активов в год;

При продаже пая инвестором управляющая компания тоже может взять деньги — эта комиссия называется скидкой. Ее размер не может превышать 3%. Надбавка увеличит цену пая при покупке, а скидка наоборот — уменьшит цену при продаже.

Все комиссии и надбавки инвестор платит вне зависимости от того, приносит ПИФ доход или нет. Вознаграждение управляющей компании уже учтено в ежедневной стоимости пая, поэтому ничего дополнительно платить не нужно.

Виды ПИФов

ПИФы различают по ликвидности — возможности в любое время купить или продать пай. Паи открытых ПИФов можно купить и продать в любой рабочий день. Они подойдут для регулярных вложений и активной стратегии портфеля. В России больше двухсот открытых паевых фондов, поэтому розничному инвестору есть из чего выбрать. Порог входа во многие открытые ПИФы не превышает 1000 рублей, а для их покупки не нужен статус квалифицированного инвестора.

Интервальные ПИФы доступны только в определенные промежутки времени — например, только в июне и декабре. В другие месяцы сделки совершать нельзя. Неудобства компенсирует более высокая доходность: УК может спланировать более удачную стратегию без опасений, что кто-то из пайщиков внезапно решит забрать деньги.

В закрытые ПИФы можно инвестировать в процессе создания фонда, а выйти только когда фонд будет расформирован. Чаще всего закрытые ПИФы создаются под конкретный проект и его участников. Например, инвесторы заранее договорились купить «в складчину» помещение для аренды, собрали нужную сумму — фонд сформирован, то есть закрыт.

Куда инвестируют ПИФы

ПИФы могут состоять из самых разных активов. Чаще всего российские инвесторы вкладываются в консервативные фонды с вложениями в облигации, однако Банк России отмечает растущий интерес инвесторов к фондам на акции.

Есть ПИФы, которые инвестируют в иностранные фонды — это так называемые «фонды фондов». Например, «Сбер управление активами» покупает акции фонда SPDR S&P 500, формирует из них собственный фонд «Глобальные акции» и продает его паи российским вкладчикам. Несмотря на одинаковый портфель активов, это разные по своей сути инструменты. За управление УК Сбера берет 1% в год, к этому прибавляется комиссия спецдепозитария — до 0,65% и расходы на покупку и продажу.

Кроме того, владельцы фонда SPDR S&P 500 получают ежеквартальные дивиденды, которые не выплачивает ПИФ Сбербанка. По закону Российские открытые ПИФы в целом не могут платить дивиденды инвесторам. Но это не значит, что управляющие забирают дивиденды себе — на них УК покупает активы в ПИФы, то есть реинвестирует. Для инвестора это значит, что стоимость пая вырастет соразмерно дивидендам.

Среди инвесторов есть спрос на такие фонды фондов. Как и многие фонды на иностранных биржах, в России SPDR S&P 500 доступен только квалифицированным инвесторам и владельцам счетов у зарубежных брокеров. Поэтому для многих проще переплатить посреднику, чем разбираться с получением статуса или открытием такого счета.

Стоимость чистых активов российских фондов по типу инвестиций – с годами растет доля фондов на акции и иностранные ценные бумаги. Источник: Банк России

Несмотря на то, что ПИФы могут состоять из иностранных финансовых инструментов, паи таких фондов торгуются только в рублях.

Как защищены инвесторы

Во что и как будет вкладываться ПИФ, написано в инвестиционной декларации фонда — ее можно найти на сайте управляющей компании. УК не может резко менять стратегию фонда — за ее соблюдением следит спецдепозитарий, который ведет учет пайщиков и активов.

Зачастую регистратор и спецдепозитарий входят в один холдинг с УК. Например, у ВТБ есть свои управляющая компания, регистратор и спецдепозитарий. Это не запрещено законом, хотя и вызывает вопросы у других участников рынка — в частности, провайдера иностранных инвестфондов FinEx.

Активы ПИФ отделены от имущества управляющей компании, она не имеет права его присваивать. Это значит, что управляющая компания не сможет забрать деньги вкладчиков и скрыться. Если УК что-то нарушит, Банк России оштрафует ее и может лишить лицензии. В этом случае ЦБ организует собрание пайщиков, которые могут выбрать новую УК или доверить прекращение работы фонда спецдепозитарию — тогда он реализует имущество компании и вернет деньги инвесторам.

Биржевые ПИФы

Классический ПИФ не требует участия в биржевых торгах, а купить долю в нем можно через управляющую компанию или банк. Но есть биржевые ПИФы — они торгуются на фондовых биржах.

БПИФ существуют не так давно — первый биржевой инвестфонд начал работу в сентябре 2018 года. К концу февраля 2021 года на Мосбирже доступны 40 биржевых паевых фондов.

Чем отличаются БПИФ от традиционных фондов.

По сравнению с классическими ПИФами, у БПИФ есть пара преимуществ:

- Скорость сделок. Пай можно продать прямо в приложении или терминале, и сразу получить свои деньги. Ликвидность обеспечивает маркет-мейкер.

- Комиссии ниже. У ПИФов комиссии в среднем равны 3-5% в год, а у БПИФ — 0,9-1,5%.

Главное отличие БПИФ от классических ПИФов — стратегия. Если управляющие ПИФов чаще всего самостоятельно анализируют рынок и подбирают активы, то биржевые фонды просто копируют индексы или покупают акции фондов, которые копируют индексы. То есть формируют фонды фондов.

Индекс — это абстрактный набор финансовых активов, отобранных по определенному признаку и в определенных пропорциях. Это S&P 500, NASDAQ Composite, FTSE 100. Критерий отбора может быть любым — размер капитализации, принадлежность к определенной отрасли или стране, уровень доходности. Индекс нельзя купить на бирже, но можно купить индексный фонд.

Например, в России есть индекс Мосбиржи IMOEX — в него входят акции самых крупных российских компаний, которые торгуются на бирже. IMOEX помогает отследить изменения стоимости этих акций и понять, насколько вырос или упал российский фондовый рынок. И есть БПИФ под тикером TMOS, который в точности повторяет динамику этого индекса. Управляющая компания не анализирует рыночную ситуацию и активы — она пропорционально распределяет вложенные в фонд деньги, покупая бумаги из индекса. Если индекс вырастет на 20%, то и пай БПИФ вырастет на 20%.

Как рассчитывается цена БПИФ

Еще одна особенность БПИФ — наличие двух цен пая. Рыночной стоимости и индикативной стоимости или iNAV.

Рыночная цена — та, за которую пай можно купить на бирже. Она формируется на базе спроса и предложения инвесторов, как и цена любого рыночного актива.

Индикативная стоимость — это цена пая, которая рассчитана исходя из стоимости активов, которые входят в фонд. Она позволяет понять, сколько инвестор переплачивает или недоплачивает, покупая пай по рыночной цене. Купить БПИФ по индикативной цене нельзя — она служит ориентиром. Найти iNAV можно на сайте Мосбиржи.

В отличие от ПИФов, БПИФы могут торговаться в разных валютах, но на доходность это не влияет. Например, купить паи фонда VTBH можно в долларах и рублях — это нужно для удобства торгов, чтобы инвестору не приходилось конвертировать рубли в доллары для сделки. Купленный пай в фонде VTBH за рубли — это все та же доля в наборе долларовых бумаг.

Иностранные инвестиционные фонды

Американский рынок инвестиционных фондов — самый крупный в мире. Примерно 46% американских семей вкладываются в инвестиционные фонды, хотя всего 40 лет назад таких было только 6%. На конец третьего квартала 2020 года в США в открытые инвестиционные фонды вложили $29,5 трлн — это практически половина всех активов под управлением фондов по всему миру.

ETF: что такое и как устроены

Exchange Traded Fund — это торгующийся на бирже фонд, которым управляет инвестиционная компания — ее называют ETF-провайдером или ETF-менеджером. Например, ETF есть у инвесткомпаний Vanguard, BlackRock, VanEck.

Помимо провайдера, в работе фонда участвуют еще несколько организаций — депозитарий, кастодиан, независимые аудиторы и ETF-администратор. Кастодиан отвечает за хранение активов фонда, депозитарий ведет их учет. Администратор следит за тем, чтобы структура ETF точно отражала заявленный индекс. Аудиторы проверяют финансовую отчетность фонда и анализируют на соответствие эмиссионной документации. Такая многоступенчатая структура нужна для независимого и всестороннего контроля за фондом.

Обычно ETF — это открытые фонды, но есть и те, которые доступны ограниченному кругу инвесторов. Они структурированы как Unit Trusts или паевые трасты и схожи с российскими закрытыми паевыми фондами:

- Паевые трасты можно купить только на этапе формирования фонда

- Торги проходят по расчетной стоимости пая, а не по рыночной

- Управляющие трастов не используют активную стратегию: обычно они покупают активы и не меняют состав портфеля до расформирования фонда

- Чаще всего такие трасты включают в себя инструменты с фиксированным доходом: облигации, векселя, недвижимость

- UIT создаются на длительный срок и у них всегда определена дата расформирования, в которую инвесторы получат назад свои деньги.

Издержки ETF и их цена

Расходы управляющей компании на содержание фонда отражает показатель TER или Total Expense Ratio. Он включает расходы на управление, плату депозитарию, аудитору, кастодиану. Комиссию ежедневно удерживают из стоимости доли в фонде, инвестору дополнительно ничего платить не нужно. Из-за пассивного управления, комиссии ETF в среднем ниже, чем у обычных фондов: 0,5-0,75% в год против 0,6-1,14% для классических американских фондов.

Доли в ETF называют акциями, у них также, как и у БПИФ, есть рыночная и расчетная стоимость. Рыночную можно узнать на бирже, а индикативную — на сайте фонда.

Из чего состоят ETF

ETF могут состоять из ценных бумаг, драгметаллов, деривативов — ограничений практически нет. Поэтому сегодня существуют тысячи фондов с самой разной структурой. Например, есть ETF Global X Millennials — это фонд на акции любимых миллениалами брендов. Или Direxion Work From Home ETF — он инвестирует в сервисы, которым выгоден повсеместный переход на удаленную работу.

Большинство ETF — индексные. Например, есть фонды на региональные индексы — в них входят акции компаний определенных стран. У VanEck есть фонд Vectors Russia ETF, который повторяет индекс MVIS Russia Index. В него входят крупнейшие компании, которые генерируют как минимум половину выручки в России.

Фонды могут инвестировать в индексы отраслей экономики — в электронную коммерцию, финтех, робототехнику, биотехнологии, добычу нефти. Например, фонд FXIT от FinEx повторяет индекс Solactive US Large & Mid Cap Technology Index. В него входят американские технологические компании — IBM, Apple, Microsoft, Alphabet.

Иностранные ETF и российские фонды: в чем разница

Иностранные ETF часто сравнивают с российскими БПИФ и даже называют их аналогами. На деле, между этими инструментами достаточно много различий. БПИФ — скорее, что-то среднее между классическими ПИФами и ETF.

Взаимные фонды

Помимо ETF в США распространены взаимные фонды или mutual funds. В отличие от ETF, такие фонды не торгуются на бирже. По сути, это аналоги ПИФов. Они чаще используют активную стратегию управления, их комиссии выше, а цена паев рассчитывается исходя из стоимости чистых активов. Взаимные фонды могут инвестировать в разные активы, в том числе повторять индексы. Купить паи взаимных фондов можно напрямую у инвесткомпании либо через брокера.

Фонды на недвижимость

Инвестиционные фонды недвижимости или Real Estate Investment Trust используют деньги вкладчиков для покупки или строительства недвижимости, которую сдают в аренду или перепродают. Также REIT могут покупать в портфель ипотечные ценные бумаги. Не менее 90% доходов распределяются между вкладчиками, остальное фонд использует для покрытия расходов и часть оставляет себе в качестве вознаграждения. Паи REIT могут торговаться на бирже в виде ETF — например, Real Estate Select Sector SPDR Fund.

Хедж-фонды

Для квалифицированных инвесторов с большим капиталом есть хедж-фонды. В отличие от ETF и взаимных фондов, хедж-фонды почти не регулируются госорганами. Они не ограничены в выборе активов и стратегии, поэтому часто могут предложить большую доходность. Но такие фонды не обязаны детально раскрывать информацию о СЧА и составе портфеля. Отсюда их главный недостаток — непрозрачность и риск потерять активы. Частным инвесторам хедж-фонды недоступны из-за высокого порога входа и требований к квалификации.

В 2007 году известный инвестор Уоррен Баффет и управляющий Тед Сейдис поспорили, какой фонд принесет больший доход на длинном горизонте – индексный или хедж-фонд. То есть, пассивная или активная стратегия. Спустя 10 лет индексный фонд на S&P 500 принес Баффету 126% доходности, а пять хедж-фондов Сейдиса – только 36%. Управляющий потерял значительную часть прибыли на комиссиях.

Как выбрать фонд для инвестиций

Определиться с целью инвестирования. Например, целью может быть создание финансовой подушки безопасности или активный рост капитала.

Для накопления подойдут более консервативные фонды — они инвестируют в недвижимость, гособлигации и облигации крупных компаний. Риски потерять деньги минимальны, доходность чуть выше ставок по депозитам — в среднем, 4-10% годовых.

Для быстрого увеличения капитала больше подходят индексные ETF или фонды с акциями в портфеле. Риски вырастают, но больше и потенциальный доход. Надежнее те фонды, которые инвестируют сразу в несколько отраслей и стран.

Промежуточным вариантом могут быть фонды на высокодоходные облигации или со смешанным портфелем, которые вкладывают и в акции, и в облигации.

Определиться с суммой и сроками инвестирования. Порог входа в фонды на недвижимость или ПИФ с активным управлением может быть высоким. У ETF и БПИФ минимальная сумма инвестиций обычно ниже, чем у других фондов.

Не стоит вкладывать все средства в один фонд — если стоимость пая начнет падать, вместе с ним будет обесцениваться весь портфель. Лучше распределить инвестиции между фондами нескольких стран и отраслей.

Для целей с коротким сроком лучше выбрать надежные фонды, а для долгосрочных подойдут и более рискованные. Акции больше подвержены колебаниям, чем облигации и драгметаллы. Но на длинном горизонте они дают большую доходность.

Некоторые управляющие компании создают «всепогодные» фонды. Концепцию всепогодного портфеля предложил знаменитый инвестор Рэй Далио. Он считал, что такой портфель будет приносить доходность при любой ситуации в экономике. Эталонный всепогодный фонд на 30% состоит из акций, на 55% — из облигаций с разным сроком обращения и на 15% — из золота и сырьевых активов. Такой портфель предлагает хорошую диверсификацию, но в долгосрочной перспективе может уступать более высокорисковым фондам.

Выбрать надежную управляющую компанию. Прежде чем отдать деньги УК, нужно понять, кто ею владеет. Это может быть крупный банк, тогда такая УК будет надежнее. Или малоизвестная компания — ее лицензию и учредителей лучше дополнительно проверить. Как правило, чем дольше управляющая компания на рынке, тем надежнее фонд.

Понять состав и стратегию. Название фонда ничего не говорит о его составе. «Фонд высокодоходных IT-компаний» не обязательно инвестирует только в IT-компании. Фонд может называться «Акции США», но внутри будут деривативы и паи других фондов. Поэтому документация фонда — это главный источник информации для инвестора.

Например, в буклете БПИФ «Технологии 100» в качестве инвестиционной идеи заявлены акции 100 крупнейших компаний США.

При этом в документации БПИФ говорится, что фонд следует за динамикой иностранного Invesco QQQ Trust.

Чтобы узнать, во что вкладывается БПИФ, нужно проверить его отчетность. В инвестиционной декларации должна быть информация, как именно УК будет распоряжаться активами, что покупать и в какой допустимой пропорции.

Декларация фонда может со временем меняться — иногда кардинально. Например, фонд может поменять стратегию и спустя 5-6 лет полностью изменить индекс, который копировал весь предыдущий период. Тогда долгосрочные инвесторы получат совсем не тот продукт, в который вкладывали изначально. Чтобы держать ситуацию на контроле, важно проверять документацию фонда время от времени после покупки доли.

Оценить показатели прошлых лет. Высокая доходность фонда в прошлом не означает, что он будет прибыльным в будущем. Но исторические результаты дают понять, как управляющие справляются с ведением портфеля и насколько их фонд приближен к индексу-ориентиру.

Если это индексный фонд, важно смотреть, какие компании в него входят. Например, в БПИФ «Технологии 100» отличается по составу от Nasdaq-100 на 5%. На первый взгляд, это небольшой процент, но для мира инвестиций — существенное отклонение. При этом сам ETF QQQ Trust практически в точности повторяет индекс Nasdaq-100.

Голубая кривая — динамика БПИФ «Технологии 100», зеленая — индекса Nasdaq-100, оранжевая — Invesco QQQ Trust. Пока отклонения БПИФ идут инвесторам в плюс — фонд немного обгоняет базовые индексы. Но нет никаких гарантий, что так будет всегда. Источник: tradingview.com

Многие инвесткомпании дополнительно рассчитывают прогнозную доходность. Но стоит понимать, что это не гарантия дохода — скорее, маркетинговый материал.

Сравнить издержки. Инвестор платит комиссии управляющей компании вне зависимости от того, приносит фонд прибыль или нет. Кроме самого фонда, комиссию за покупку и продажу пая могут взять биржа и брокер. Это зависит от условий брокерского обслуживания.

Если у фондов одинаковый базовый актив, то фонд с меньшими комиссиями обыграет по доходности фонд с большими комиссиями. Например, у Invesco QQQ Trust есть родственный фонд Simplify Growth Equity PLUS Convexity ETF с таким же базовым индексом. У Invesco комиссия — 0,2% в год, у Simplify Growth — 0,45%. При прочих равных выгоднее вкладываться в фонд Invesco.

У индексных фондов затраты на управление обычно меньше, чем у активно управляемых. Американские ETF с активным управлением в среднем берут 0,69% комиссии в год, индексные ETF — 0,18%. Разница в половину процента кажется незначительной, но за несколько лет она может «съесть» весомую долю дохода. Например, если каждый год инвестировать в фонды 6 тыс. рублей под 6% годовых в течение 30 лет, то ETF с активной стратегией из-за комиссий принесет на 44 тыс. рублей меньше, чем индексный.

Где искать информацию по фондам

Банк России ведет реестр управляющих компаний — ПИФ и БПИФ. В нем есть юридическая информация об управляющей компании, депозитарии и регистраторе. Сравнить управляющие компании можно на сайте рейтинговых агентств — например, Эксперт РА. Чем выше рейтинг, тем надежнее УК.

Подробная информация о составе и условиях инвестирования фондов есть на сайте Investfunds.ru. Там же можно сравнить фонды по СЧА и доходности в разные периоды.

Биржевые параметры БПИФ и торгующихся на Мосбирже ETF есть на сайте Мосбиржи. Например, там можно найти рыночную и расчетную стоимость акций фонда, максимальную и минимальную цены, объем сделок за день и график котировок. Чтобы найти конкретный фонд, нужно ввести его тикер в поиске и кликнуть на нужное название в выдаче.

Инвестиционная декларация и отчетность фонда должна быть опубликована на сайте управляющей компании — обычно, на странице фонда или в разделе раскрытия информации.

Обширная база по иностранным фондам есть на сайте ETF.com. По каждому фонду можно найти состав в разрезе секторов и стран, историческую доходность, комиссии, схожие фонды.

Подробная динамика фонда также есть на Morningstar. Например, там можно найти iNAV, доходность по годам и стоимость паев относительно базового индекса.

Стратегия иностранного фонда чаще всего содержится в его проспекте ценных бумаг — statutory prospectus. Там же есть информация о рисках, провайдере, кастодиане и других организаторах фонда.

Проспекты по американским взаимным фондам и ETF есть в базе Комиссии по ценным бумагам и биржам США — SEC. Это местный финансовый регулятор, который регистрирует и контролирует фонды.

Как купить и продать долю в фонде

Купить паи российских ПИФов можно напрямую у управляющей компании, через брокера или через банк-агент. БПИФ торгуются на Мосбирже — их может приобрести через брокеров любой желающий.

Из иностранных фондов российскому неквалифицированному инвестору проще всего купить ETF. На Московской бирже доступны акции нескольких фондов от FinEx и ITI Capital. Почти все они — индексные.

Больший выбор фондов — на Санкт-Петербургской бирже. На конец февраля 2021 года, биржа предлагает порядка 80 инвестфондов. Но иностранные ETF обращаются не на самой Санкт-Петербургской бирже, а на внебиржевом рынке. Внебиржевой рынок доступен только квалифицированным инвесторам. Получить такой статус можно через брокера — требования есть на сайте Мосбиржи.

Чтобы купить фонд, нужно подать заявку брокеру. В ней инвестор указывает необходимое количество паев и цену, которую готов за них заплатить. Цена должна быть не ниже рыночной — никто не захочет продавать паи себе в убыток. Рыночные цены можно посмотреть на сайте биржи или в личном кабинете брокера.

Чтобы зафиксировать прибыль, паи нужно продать. Процедура обратной продажи ничем не отличается от покупки: для ПИФов нужно обратиться в специализированную финансовую организацию, а биржевые фонды продают через брокера.

Инвестиционные фонды — удобный инструмент для диверсификации портфеля. Широкий выбор позволяет подобрать фонд под свои цели и стратегию инвестирования. Однако перед покупкой доли в фонде нужно четко понимать, как организаторы будут распоряжаться активами и какими будут издержки инвестора.

Кратко

- 1 Инвестиционный фонд — это готовый набор финансовых активов. Он снимает с инвестора задачи по управлению портфелем. Фонды могут быть активно управляемыми или копировать индекс.

- 2 В России больше всего распространены классические ПИФы, которые не торгуются на бирже. Однако в последние годы появляется все больше доступных биржевых фондов — иностранных и российских.

- 3 Красивое название фонда не отражает его реального состава. Перед инвестированием стоит подробно изучить документацию фонда — его проспект или инвестиционную декларацию и отчетность.

- 4 При выборе фонда нужно учитывать свои цели и сроки инвестирования, а также комфортный уровень риска.

- 5 Не стоит вкладывать деньги в один фонд — качественная диверсификация портфеля с помощью разных по составу фондов поможет снизить риски.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

ПИФ vs НПФ (негосударственный пенсионный фонд)

В данном материале сравниваются вложения в паевые инвестиционные фонды (ПИФы) с таким инструментом накопления средств на пенсию, как негосударственный пенсионный фонд (НПФ).

В наших материалах мы уже поднимали вопрос обеспечения будущей пенсии. Сейчас мы хотим более подробно остановиться на сравнении разных способов формирования будущей пенсии, их недостатках и преимуществах. В заглавие мы вынесли только ПИФ и НПФ. К этому, с одной стороны, можно добавить самостоятельное инвестирование, как альтернативу или дополнение к ПИФам (паевым инвестиционным фондам). С другой стороны, можно рассматривать и накопительную часть трудовой пенсии, накопительное страхование жизни как дополнение к программам НПФ. Однако на примере этих двух продуктов можно продемонстрировать принципиальные отличия и провести сравнение.

Использование различных пенсионных программ негосударственных пенсионных фондов (НПФ) — это первое, что приходит в голову, когда задумываешься о будущей пенсии, это первое, что попадается на глаза, когда начинаешь искать информацию.

Однако свой персональный «пенсионный фонд» можно создать самому, делая регулярные инвестиции в ПИФы или сформировав портфель ценных бумаг самостоятельно, при этом к процессу формирования портфеля стоит подходить «с умом» и проявлять осторожность, ведь речь идет о Ваших сбережениях. Подробнее о том, чего стоит опасаться при самостоятельном инвестировании, можно прочитать в данном материале.

Регулярность инвестирования в ПИФ и НПФ

Это ключевое условие успеха и в том и в другом варианте. В случае с НПФ заключается договор на регулярное внесение взносов. При самостоятельном инвестировании у Вас нет такого обязательства. Это с одной стороны дает свободу маневра, с другой стороны требует от Вас высокой внутренней дисциплины. В случае с НПФ невыполнение обязательств по взносам, как правило, не ведет к санкциям и является дисциплинирующим фактором только номинально.

Возможность управления риском

И, как следствие, определенное влияние на доходность своих инвестиций. Это, пожалуй, ключевое преимущество ПИФов и самостоятельного инвестирования и главный аргумент «за» их использование.

НПФ, как правило, придерживается консервативной политики на протяжении всего периода управления средствами клиента, поэтому и доходность соответствует рискам, которые принимают на себя НПФ. При самостоятельном инвестировании Вы можете сами управлять мерой риска, а риск и доходность это две стороны одной медали.

В молодости (на начальном этапе формирования своего «пенсионного фонда») Вы вполне можете позволить себе принимать очень высокую меру риска и составить свой портфель полностью из акций. По статистике, в долгосрочной перспективе акции являются наиболее доходным финансовым инструментом по сравнению с другими вложениями (облигации, депозиты, недвижимость), даже учитывая периоды снижения рынка. В дополнение к этому акции обладают максимальной волатильностью, а при совершении регулярных инвестиций эти два фактора, особенно на начальной стадии формирования портфеля, могут обеспечить поразительный результат.

Более подробно о роли волатильности при совершении регулярных инвестиций Вы можете прочитать в нашем материале «Волатильность может приносить доход! Но не спекулянтам».

По мере приближения к пенсии вы можете изменять структуру своего портфеля, увеличивая долю консервативных инструментов. Это можно делать, приобретая облигации напрямую или покупая паи ПИФов облигаций и смешанных инвестиций. В рамках НПФ эту тактику практически невозможно реализовать, хотя именно доходность инвестиций оказывает ключевое влияние на размер будущей пенсии.

ПИФ или НПФ: досрочное использование накоплений

Очевидно, что своим «собственным пенсионным фондом» Вы можете управлять самостоятельно. Вы сами решаете, когда выйти на пенсию, а не дожидаетесь наступления пенсионного возраста. В экстренных жизненных ситуациях Вы также можете использовать свой «пенсионный фонд» при этом Вы являетесь полноправным владельцем полученного результата.

У негосударственных пенсионных фондов, конечно, тоже предусмотрено досрочное расторжение договора и возврат денег (выкупной суммы), при этом, в некоторых случаях, согласно договору, Вы получаете лишь часть инвестиционного дохода.

В случае с накопительной частью пенсии или при накопительном страховании жизни — в принципе нереально получить деньги досрочно.

Двойная комиссия НПФ

Управление капиталом не является специализацией НПФ. Зачастую НПФ передает управление пенсионными резервами управляющей компании. Само собой, управляющая компания это делает не бесплатно. Получается, что из Ваших денег уплачивается комиссия за работу и негосударственного пенсионного фонда и управляющей компании.

А если Вы сами управляете «своим пенсионным фондом» и покупаете в него паи ПИФов, Вы можете обойти посредника в виде НПФ.

Риск нехватки накопленных денег при инвестировании в паевые инвестиционные фонды

Пожалуй, главное преимущество НПФ состоит в том, что у негосударственного пенсионного фонда, при использовании соответствующей схемы выплат, есть обязательство — выплачивать пенсию на протяжении всей Вашей жизни, с момента появления у Вас права требования на негосударственную пенсию. В случае с Вашим персональным «пенсионным фондом» есть риск, что денег может не хватить, особенно если Вы собираетесь жить долго.

Риск неиспользования накопленных денег при инвестировании в негосударственные пенсионные фонды

В НПФ предусмотрен механизм наследования, обычно эта возможность действует только до Вашего выхода на пенсию. Однако в зависимости от условий конкретной пенсионной программы может быть предусмотрен срок передачи пенсионных накоплений по наследству.

Понятно, что в случае со своим «персональным пенсионным фондом» с накопленным капиталом Вы можете делать все что захотите, а неиспользованная часть в соответствии с Вашей волей может достаться Вашим родным.

Выводы:

1. Каждый вариант имеет свои плюсы и минусы, поэтому благоразумным поведением является использование каждого инструмента в определенном объеме.

2. Отличные возможности предоставляет государственная программа софинансирования пенсии, когда на каждые 12 тыс. рублей в год, государство добавляет Вам еще 12 тыс. и еще 12 тыс. может добавить работодатель.

3. Если ваш компенсационный пакет предусматривает отчисления работодателя в НПФ это тоже прекрасная возможность использовать услуги негосударственного пенсионного фонда

4. Однако не стоит надеяться только на государство и НПФы. Создание и управление «своим персональным пенсионным фондом», в состав которого могут входить — паи ПИФов, акции и облигации, позволит Вам чувствовать себя независимо и уверенно. Кроме того, этот вариант может дать и максимальный по эффективности результат.

Источник https://www.raiffeisen-media.ru/investitsii/chto-takoe-pify-ili-paevye-investitsionnye-fondy/

Источник https://gazprombank.investments/blog/education/investitsionnye-fondy/

Источник https://arsagera.ru/kuda_i_kak_investirovat/pif/yga/