«Российский фондовый рынок восстановится и будет расти дальше»

Всё, о чём пойдёт речь в данной статье, — это мои мысли и описание моих действий, основанных на собственном опыте. Все эмоции, оценки и прогнозы касаются только фондового рынка и личной финансовой составляющей. Остальные аспекты — политические, социальные и прочие — вынесены за рамки этого материала.

Как это было

Утро 24 февраля для меня началось не с кофе, а с изучения новостей и мониторинга личного кабинета через приложение брокера. В него я зашёл не для того, чтобы продать активы — к этому времени я на 80% сидел в кэше и смысла что-то делать уже не видел.

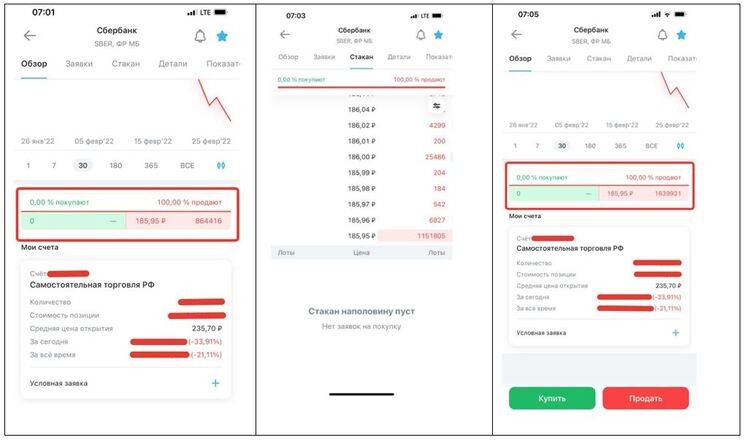

Скриншот, который я сделал на память, передаёт настроения в тот день на фондовом рынке. Похожая ситуация была практически со всеми российскими акциями. Продавали все, и никто не хотел покупать.

На рынке царила паника, торги периодически останавливали из-за резких скачков цен, а новостная лента лишь подогревала ажиотаж, сообщая о невероятных санкциях, которые Евросоюз и США намерены ввести в отношении России, а также о развитии геополитической и региональной ситуации.

24 февраля 2022 г. — это дата, которая войдёт в историю российского рынка как день наибольшей просадки. К 12:00 (мск) Индекс Московской биржи потерял 40%, Индекс РТС — 45%. Хуже рынка выглядел Индекс финансов Мосбиржи, потерявший 46% своей стоимости. Отдельные акции проседали на 50–70%.

Такого падения рынка не ожидал никто. Я тоже поддался рыночной панике. Но это было выражено не в стремлении скорее продать всё, что есть в портфеле, а в какой-то апатии и непонимании развития дальнейших событий. Этот день я провёл за монитором компьютера и отслеживанием котировок, хотя обычно этим не занимаюсь. Я смотрел на красные цифры и нисходящие графики и пытался просто понять, что делать дальше.

Что стало с моим портфелем и как мне удалось сохранить доходность?

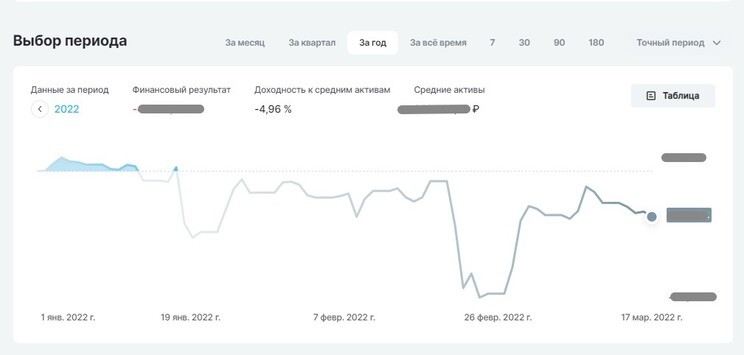

C начала 2022 г. мой портфель потерял лишь 5%, однако годовая доходность осталась положительной, сократилась лишь итоговая доходность. Это придавало некоторого позитива.

Сохранить доходность удалось благодаря нескольким факторам.

- С октября-ноября 2021 г. я максимально сокращал свои позиции в российских акциях. Такое решение было принято по двум причинам:

- Около 40% наличности на брокерском счёте я всегда хранил в долларах для диверсификации и приобретения иностранных ценных бумаг.

При этом 25 февраля настроения на рынке кардинально поменялись. Участники спешили откупить просевшие в цене активы. Учитывая непредсказуемость дальнейшего развития ситуации, совершать какие-то действия на таком рынке я посчитал безумием.

В течение нескольких часов Индекс Московской биржи прибавил более 25%, торги акциями периодически приостанавливались в связи с резкими скачками котировок. По итогам дня рост индекса составил 20,04%.

Чтобы первично осознать происходящее, мне хватило следующих выходных дней. А закрытие торгов акциями 28 февраля позволило отвлечься и спокойно всё обдумать. Многие участники рынка критиковали такое решение, но для меня это пошло на пользу. Хотя я считаю, что пауза уже слишком затянулась.

На основании чего я буду принимать решения в ближайшем будущем?

- Санкции сохранятся в течение минимум нескольких лет. Вероятность введения новых санкций, вплоть до торгового эмбарго, остаётся высокой.

По какому сценарию могут развиваться события?

В ближайшие годы российский фондовый рынок может находиться в боковике или в устойчивом нисходящем тренде с регулярными отскоками на фоне каких-нибудь локальных позитивных новостей или изменения геополитической повестки.

Большинство новичков, которые пришли на рынок в 2020–2021 гг. и сейчас остались с просевшими активами, могут не пройти испытание временем и нервами. Наблюдая изо дня в день вязкое неопределённое движение на рынке, многие в итоге продадут свои акции и, разочарованные, уйдут с него. На мой взгляд, это будет ошибкой.

Кто-то будет пытаться вернуть просевшие депозиты и, наступая на одни и те же грабли, набирать позиции с плечами, надеясь на отскок рынка. Но, как показывает практика, такая стратегия не приводит ни к чему хорошему.

По данным крупных российских брокеров, в январе–феврале 2022 г. был зафиксирован кратный рост маржин-коллов (принудительных закрытий позиций). Инвесторы наращивали маржинальные позиции, полагая, что рынок достиг своего дна, и рассчитывали на быстрый отскок и быструю прибыль, что в итоге обернулось крупными убытками.

При этом в долгосрочной перспективе я продолжаю сохранять позитивный прогноз. Российский фондовый рынок восстановится и будет расти дальше. Любые негативные факторы — явления временные, рынок, как и бизнес, всегда адаптируется к новым условиям и стремится к дальнейшему развитию. Это неизменный закон рынка.

Что я думаю о будущем рынка и какой стратегии буду придерживаться

Я не рассматриваю фондовый рынок как инструмент для получения регулярных ежемесячных доходов или быстрых и лёгких денег. Для меня фондовый рынок — инструмент долгосрочного формирования капитала как источника дополнительного пассивного дохода. Мой горизонт инвестирования — от 10–15 лет. Именно такой подход позволяет мне сохранять спокойствие. А складывающуюся ситуацию я рассматриваю как хорошую возможность для приобретения качественных долгосрочных активов по низким ценам. Морально я готов к длительному боковику и даже дальнейшему падению, резкому или плавному, это уже неважно. Минимальный срок медвежьего тренда для себя я определил в один-три года.

Сейчас я сосредоточился на формировании стабильных источников дохода (не связанных с фондовым рынком), чтобы гарантировать возможность регулярного пополнения своего брокерского счёта и покупки активов. Я продолжу покупать российские активы вне зависимости от их стоимости. Будут падать — отлично, значит, куплю больше. Будут расти — тоже хорошо, значит, будет «бумажная» прибыль (так называется незафиксированная прибыль по открытым позициям; после закрытия позиции (продажи актива) прибыль считается зафиксированной). За счёт регулярной покупки активов несмотря на динамику цен, средневзвешенная стоимость моих активов должна быть максимально близка к дну рынка — так работает стратегия усреднения. Чем дольше рынок будет находиться в боковике или в рамках нисходящего тренда, тем больший объём активов по наименьшей цене можно будет приобрести.

Сидеть и ждать это самое дно — нет смысла. Никто не знает, когда рынок достигнет своего дна. Никакого тайного Грааля нет, всё довольно просто: терпение, выдержка и дисциплина. Но именно в этом — залог успеха.

Какие активы выбирать в сложившейся ситуации?

На данный момент при выборе активов можно опираться только на общие критерии. Очень важно будет оценить положение дел после открытия торгов на фондовой секции Московской биржи.

Я определил для себя, каких эмитентов буду рассматривать:

- Голубые фишки с дивидендной историей. При этом в среднесрочной перспективе следует учитывать высокую вероятность пересмотра компаниями своей дивидендной стратегии, вплоть до её отмены. Отказ от выплаты дивидендов позволит компаниям накопить ликвидность для формирования финансовой устойчивости. Также одной из причин может стать запрет дивидендных выплат нерезидентам.

Об отмене дивидендов уже объявили такие компании, как «Черкизово» (GCHE), ЕВРАЗ (EVRE), «Русагро» (AGRO). Велика вероятность отмены дивидендов у компаний банковского сектора.

- Компании агропромышленного комплекса.

О чём необходимо помнить при любой ситуации на рынке?

Инвестиции — это всегда повышенные риски. Поэтому любые решения, которые вы принимаете в этой сфере, должны быть основаны не на чьих-то рекомендациях, а на ваших личных знаниях, анализе и опыте. Это сложнее, чем хочется, для этого нужно время и дополнительные знания, но только это — гарантированный путь к успеху. Только в этом случае вы сможете объективно и адекватно оценивать складывающуюся ситуацию и спокойно реагировать на любые колебания на рынке.

Все ваши переживания отойдут на второй план, когда вы уверены в своих активах, когда вы лично изучили компании и их бизнес и уверены в их потенциале.

Что будет с фондовым рынком РФ по итогам 2022 года: прогнозы экспертов

У российского фондового рынка есть большой потенциал не только для восстановления стоимости до уровней на начало года, но и для дальнейшего роста, уверен главный аналитик УК ТРИНФИКО Максим Васильев. «После введения беспрецедентных санкций для российского бизнеса компании показали способность нормально функционировать в условиях жестких ограничений», — напомнил он. Российский бизнес проявил гибкость и быстро переориентировал экспортные потоки, что способствует выстраиванию новых взаимоотношений с восточными странами, в первую очередь с Китаем и Индией.

Текущая конъюнктура позволяет ряду российских компаний получать рекордные размеры выручки благодаря высоким ценам на нефть, газ, уголь и удобрения, говорит Васильев.

Драйверы роста:

- фундаментальное укрепление операционных и финансовых показателей

- потенциальный приток ликвидности с депозитов, ставки по которым существенно снизились

- новости о возобновлении публикаций финансовых отчетностей весной 2023 года Как и куда инвестировать во время кризиса: отвечают эксперты

«Сейчас можно предположить, что мы находимся в трансформационной стадии, когда рынок стабилизировался, но еще не перешел к полноценной стадии восстановления и роста», — считает Васильев. Московская биржа частично начала открывать торги облигациями и акциями для иностранных инвесторов, что уже может трактоваться как снижение риска массовых и волнообразных распродаж на рынке, добавляет он.

На горизонте нескольких лет российский рынок акций обладает кратным потенциалом роста, считает директор по инвестициям УК «Открытие» Виталий Исаков. Фактором поддержки до конца года может стать улучшение понимания перспектив будущих дивидендных выплат, говорит он. «В сценарии восстановления дивидендных выплат — а это в конечном итоге происходило после каждого кризиса в истории российского рынка — акции с текущих уровней могут иметь кратный потенциал роста», — говорит он. По его мнению, интересные идеи с текущих уровней можно найти практически в любом секторе: нефтегазовом, финансовом, потребительском, IT.

Какие есть риски

Говорить о потенциале российского рынка в отрыве от внешнеполитических факторов бессмысленно, замечает инвестиционный стратег «Алор Брокер» Павел Веревкин.

«Ход СВО предугадать невозможно, а это в свою очередь создает множество диаметрально противоположных сценариев для рынка», — предупреждает он.

Помимо этого, не стоит забывать о рисках возможной рецессии мировой экономики и обвале спроса на сырьевых рынках, предупреждает эксперт.

Более 70% оборота на российском фондовом рынке после февральских событий приходится на физических лиц, говорит аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова. «Они заинтересованы в получении доходности и поиске новых инвестиционных идей и выглядят вполне готовыми при прочих равных продолжать осторожные покупки акций», — замечает она.

Однако ситуация может измениться в худшую сторону, если геополитическая напряженность усилится, а отдельных корпоративных драйверов в акциях появляться не будет, предупреждает она. «Например, очередным шоком для рынка стал бы отказ акционеров Газпрома от выплаты дивидендов (общее собрание назначено на 30 сентября)», — полагает она. Если же выплаты будут осуществлены (наиболее вероятный вариант), инвестиционное доверие как к самому газовому гиганту, так и к рынку в целом скорее продолжит восстанавливаться, считает аналитик.

Прогноз по индексу Мосбиржи на конец 2022 года

Отдельные компании российского фондового рынка могут показывать двузначный рост котировок за квартал, в то время как у другой группы может продолжаться ситуация стагнации выручки и прибыли, считает Васильев из ТРИНФИКО.

«При отсутствии новых вводных для российского фондового рынка, таких как, например, введение нового бюджетного правила, рост индекса Мосбиржи до конца года может составить до 10–15%», — считает он.

Потенциал роста на следующие 12 месяцев 2023 года может фактически удвоить капитал с учетом выплачиваемых дивидендов, поскольку только лишь восстановление индекса до значений 2021 года принесет клиентам до 75%, прогнозирует эксперт.

Исаков из УК «Открытие» ожидает роста индекса Мосбиржи до конца 2022 года к 3 000 пунктов.

«Наш базовый сценарий предполагает восстановление рынка осенью в районе 2 700 пунктов по индексу Мосбиржи», — говорит Веревкин из «Алор Брокер». Далее рынок может перейти в широкую боковую консолидацию в диапазоне 2 300–2 700 пунктов до появления позитивных либо негативных драйверов.

По его словам, из позитивных факторов следует выделить ожидаемую этой осенью «дивидендную лавину» голубых фишек. «Прогнозируемые выплаты могут составить порядка 400 млрд рублей, большая часть которых наверняка будет реинвестирована обратно в рынок. Учитывая сильно упавший free-float российского рынка (из-за заморозки «недружественных» нерезидентов), даже 250–300 млрд рублей могут оказать существенную поддержку», — считает Веревкин. К негативным факторам следует отнести риски падения сырьевых рынков на фоне рецессии мировой экономики, а также непрогнозируемые внешнеполитические условия.

Российский фондовый рынок сохраняет потенциал развития среднесрочного роста и вполне может подняться к концу текущего года, как минимум к пику начала апреля до 2 808 пунктов, говорит Кожухова. При преодолении этого уровня есть потенциал возвращения к показателям 22 февраля, считает она. Причиной роста могут стать дивидендные истории. В 2022 году практику выплат уже продолжили банк «Санкт-Петербург», ТМК, «Русская Аквакультура», а рекомендовали полугодовые дивиденды Газпром, «Новатэк», «Татнефть», «Фосагро», «Русал», «Самолет» и «Белуга», напоминает Кожухова.

Привлекательность российского рынка: каков потенциал

Уровень ставки по депозитам в банках сейчас составляет около 7%, а доходности по облигациям надежных эмитентов могут принести до 10% годовых, говорит Васильев.

«Этот уровень на текущий момент не может перекрыть рублевую инфляцию, что означает отрицательный уровень реальной ставки или, простым языком, потерю покупательной способности денег», — замечает он.

При сохранении текущей конъюнктуры только инвестиции в альтернативные активы, такие как акции или реальный сектор, способны защитить вложенные средства от инфляционного давления в долгосрочной перспективе, полагает аналитик.

Сейчас как никогда подходящий момент для покупки российских акций, ведь рынок находится в состоянии «обратного пузыря», большинство бумаг стоят безумно дешево относительно предполагаемых будущих финансовых результатов, считает Исаков.

«Когда свои бумаги продаст последний паникер — и мы, скорее всего, это уже увидели — рынок будет восстанавливаться без всяких драйверов и предпосылок», — полагает он. Когда драйверы появятся (восстановление финансовых результатов, возобновление дивидендных выплат), акции будут стоить уже гораздо дороже, считает аналитик. Кроме того, сейчас российский рынок надежно изолирован от мировой волатильности, и это еще один повод поучаствовать в росте рынка, убежден он.

Текущие уровни по большинству наиболее ликвидных российских акций смотрятся привлекательными для покупки, соглашается Кожухова из ИК «ВЕЛЕС Капитал». «Но уверенного роста стоит ожидать при улучшении перспектив деятельности отдельных компаний и возможности выплат акционерам дивидендов», — поясняет она.

Поток ликвидности западных институционалов обнулился после февральских событий, в связи с этим делать ставку на V-образное восстановление российского рынка не стоит, считает Веревкин. Он ожидает, что рынок уйдет в широкий боковик наподобие того, что было в 2011–2015 годах. «Если этот сценарий себя оправдает, то стратегия buy and hold (купи и держи) может разочаровать многих непрофессиональных инвесторов, привыкших к постоянному росту», — предупреждает он.

При этом, по его словам, если инвестор готов более тщательно проводить анализ компаний, отдавать предпочтения точечным идеям и повышать свои риски, то он может получить неплохую доходность.

Как вернуть доверие массовых инвесторов

Для восстановления к дофевральским уровням необходим приток ликвидности на рынок, говорит Веревкин. Сейчас его можно ожидать только от дивидендов голубых фишек, ставку на значительный переток ликвидности с депозитов делать не стоит. При этом вернуть доверие инвесторов может быть трудно из-за переменчивости некоторых решений. «Инвесторам нужна последовательность и хотя бы какой-то горизонт прогнозирования, а сейчас его нет», — считает он.

Текущий год преподнес беспрецедентную ситуацию, которую не мог предвидеть никто, поэтому разочарование со стороны инвесторов вполне объяснимо, говорит Исаков. Однако, несмотря на текущие трудности, акции многих российских компаний имеют огромный потенциал для роста в будущем, говорит он. «Вслед за восстановлением рынка вернется и доверие инвесторов», — полагает он.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции или облигации.

Российский фондовый рынок обвалился до февральских минимумов: что происходит

Индекс Мосбиржи на этой неделе упал до минимумов с начала «спецоперации» — по итогам торгов во вторник, 12 июля, основной индикатор российского фондового рынка опустился до 2135 пунктов, это низшее значение с 24 февраля. Что тянет российские котировки вниз и где дно?

Почему дешевеют российские акции

Снижение индекса Мосбиржи — событие не последних дней. Отскочив в конце марта после самого длительного перерыва в торгах в истории российского рынка, он планомерно падает — с апреля по июнь индикатор снизился на 18,4%. Как отмечает ЦБ в обзоре рисков финансовых рынков, в это время снижались и отраслевые индексы, за исключением телекоммуникаций (+9%), электроэнергетики (+3%) и строительных компаний (+13%).

При этом объемы торгов на фондовом рынке остаются невысокими. В июне они были почти в пять раз ниже объемов до 24 февраля — 44 млрд рублей в день против 200 млрд. Розничные инвесторы, доля которых в объеме торгов акциями достигла 74%, «стали занимать выжидательную позицию на фоне неопределенности перспектив экономики и дивидендной политики крупнейших эмитентов», констатируют аналитики ЦБ. 30 июня индекс обвалился на 7,3% после того, как стало известно об отказе «Газпрома» от выплаты дивидендов впервые с 1998 года. Это решение вызвало разочарование и апатию участников рынка, говорит директор по инвестициям УК «Открытие» Виталий Исаков. Последовавшее разъяснение министра финансов Антона Силуанова о том, что отказ от дивидендов был временным и впоследствии выплаты возобновятся, не показалось рынку убедительным, и он продолжил сползать к февральским минимумам, добавляет главный аналитик УК «Ингосстрах-Инвестиции» Виктор Тунев.

В целом от дивидендных выплат в этом году отказался ряд компаний из числа «голубых фишек», и это заставило инвесторов усомниться в качестве управления в крупнейших корпорациях, добавляет ведущий аналитик ИК «Фридом Финанс» Наталья Мильчакова. Те инвесторы, которые приобретали акции под дивиденды, стали их распродавать после наступления дивидендных отсечек, что тоже внесло свою лепту в общую негативную динамику российских акций, добавляет руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

Также на динамику рынка повлияло снижение цен на сырьевые товары, в том числе нефть, которое произошло на прошлой неделе, говорит руководитель отдела анализа акций ФГ «Финам» Наталья Малых. Все больше инвесторов закладывают в цену активов мировую рецессию, отмечает она.

Также обвалу способствовало укрепление рубля, продолжает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Он указывает на то, что крепкий рубль давит на акции экспортеров, а их доля в индексе Мосбиржи составляет 64%.

Где дно рынка и как от него оттолкнуться

С технической точки зрения уровни поддержки для индекса Мосбиржи находятся в районе 2050-2100 пунктов. Если индекс упадет ниже, то это по сути откроет индикатору дорогу к февральским минимумам, предупреждает аналитик «Велес Капитал» Елена Кожухова. Такой сценарий падения вполне вероятен в случае снижения цен на энергоносители, введения новых санкций или тревожных новостей из корпоративных отчетностей, добавляет она.

До конца лета индекс Мосбиржи может снизиться до 2000 пунктов, а на отдельных корпоративных новостях может проседать до 1900-1950 пунктов, прогнозирует Наталья Мильчакова. «От уровней в 1950-2000 пунктов индекс Мосбиржи способен начать расти и, если не появится каких-либо еще негативных для фондового рынка новостей, до конца года может вернуться даже в область 2500-2600 пунктов. Скорее всего, восстановление роста рынка начнется осенью», — говорит аналитик.

По прогнозам Натальи Малых из «Финама», летом индекс Мосбиржи может уйти в диапазон 1900-2000 пунктов. А рост может возобновиться за счет перетока средств из депозитов и гособлигаций в акции. «Антикризисные вклады будут постепенно истекать, и высоких ставок на долговом рынке уже нет. Во-вторых, по мере того как эмитенты будут перестраивать логистику и решат вопросы с расчетами, они могут возобновить выплату дивидендов. Или если акции сильно упадут, то могут объявить об обратном выкупе акций», — считает Малых.

Изоляция и доминирование частников

На фоне экономических изменений и ограничений для нерезидентов на фондовом рынке начали доминировать частные инвесторы. По данным Мосбиржи, в июне их доля на торгах акциями составляла 74%, притом что до введения ограничений доля была ниже 50%. «Потенциальная уязвимость такой ситуации заключается в возможном росте волатильности из-за однонаправленных действий большого количества частных инвесторов на фоне негативного информационного фона. Пока указанный риск не реализовался, и рынок, несмотря на рост волатильности, продолжает сохранять устойчивость», — говорится в обзоре ЦБ.

В этих условиях для рынка характерна низкая ликвидность, которая обусловлена отсутствием нерезидентов, а это значит, что любой приток средств может остановить падение и развернуть бумаги к росту, говорит Виктор Тунев из «Ингосстрах Инвестиций». «Вопрос, будут ли частные инвесторы теперь активно покупать», — добавляет аналитик.

При этом в условиях санкций российский рынок оказался независим от процессов, происходящих на иностранных площадках. В частности, практически утрачена связь с динамикой американского рынка, она почти никак не сказывается на российских акциях, объясняет Тунев.

Ушла с российского рынка и сезонность. Если раньше сниженную динамику можно было связать с летними месяцами, то теперь это не работает. «Статистические выкладки в духе sell in May, and go away («продавай в мае и выходи») в текущих условиях, когда по сути надо перестраивать экономику, можно выбросить в окно», — говорит Наталья Малых из «Финама».

Инвестору

Сейчас рынок российских акций «экстремально дешев», говорит Виталий Исаков из «Открытия». А это значит, что покупки, сделанные сейчас, могут оказаться очень выгодными в горизонте трех-пяти лет, даже если снижение будет продолжаться некоторое время. Пытаться «нащупать дно» эксперт не советует, потому что «на каждом новом минимуме делать это будет все страшнее и страшнее».

Покупку российских акций сейчас стоит рассматривать тем, кто планирует инвестировать на долгий срок, соглашается Виктор Тунев из «Ингосстрах Инвестиций». «Для инвестиций на более короткий срок (1-2 года) лучше рассмотреть сегмент рублевых облигаций, где сохраняется потенциал роста цен и снижения доходности вслед за ключевой ставкой Банка России», — добавляет он.

Что касается отдельных секторов экономики, то в среднесрочной перспективе лучше других будут себя чувствовать компании розничного сектора, химической промышленности и электроэнергетики. Это связано с тем, что они наименее подвержены санкциям, объясняет Елена Кожухова из «Велес Капитал». Динамика нефтегазовых эмитентов, которые обладают высокой долей в индексе Мосбиржи, будет зависеть от того, как они перестроят бизнес в условиях ограничений.

Источник https://journal.open-broker.ru/investments/rfr-vosstanovitsya-i-budet-rasti-dalshe/

Источник https://www.banki.ru/news/daytheme/?id=10971861

Источник https://www.forbes.ru/investicii/471365-rossijskij-fondovyj-rynok-obvalilsa-do-fevral-skih-minimumov-cto-proishodit