Срок окупаемости: формула и методы расчета, пример

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Что такое ROI и когда его нужно считать

Предприниматели и инвесторы вкладывают деньги в бизнес ради получения прибыли, поэтому важно регулярно отслеживать, какой результат приносят инвестиции. Не исключено, что компания работает в убыток, но это не сразу становится очевидным. Для точной количественной оценки применяется параметр ROI. В данной статье рассмотрим, как он помогает оценить рентабельность инвестиций и влияет на управление бизнесом в целом.

Что такое ROI

Финансовый показатель ROI переводится с английского языка как return on investment и отражает окупаемость инвестированных средств. Чтобы его вычислить, нужно знать всего два параметра:

- сумма инвестиций;

- доход.

С помощью ROI можно рассчитывать окупаемость инвестиций, вложенных в весь бизнес, отдельный проект, продукт или текущие потребности фирмы. Для понимания рентабельности вложений в маркетинг и рекламу используют показатель ROMI.

Зачем считать ROI

Принятие управленческих решений невозможно без анализа финансовых показателей предприятия. Расчет ROI позволяет не только оценивать рентабельность вложений, но также:

- планировать бюджет;

- выделять наиболее эффективные каналы сбыта;

- составлять стратегию для успешного развития компании;

- избегать популярных ошибок и вложения денег впустую;

- отслеживать инвестиционную привлекательность бизнеса;

Инвесторам ROI позволяет проводить обработку данных о компаниях, сравнивать их и формировать предельно стабильные инвестиционные портфели.

Как рассчитать ROI

Подсчет ROI начинается с подготовки исходных данных, которые помогут с учетом всех необходимых показателей получить предельно корректный ответ. Чтобы коэффициент возврата инвестиций был точнее, рекомендуется рассматривать более продолжительный период.

Чтобы оценивать эффективность вложений, используют разные методы подсчета:

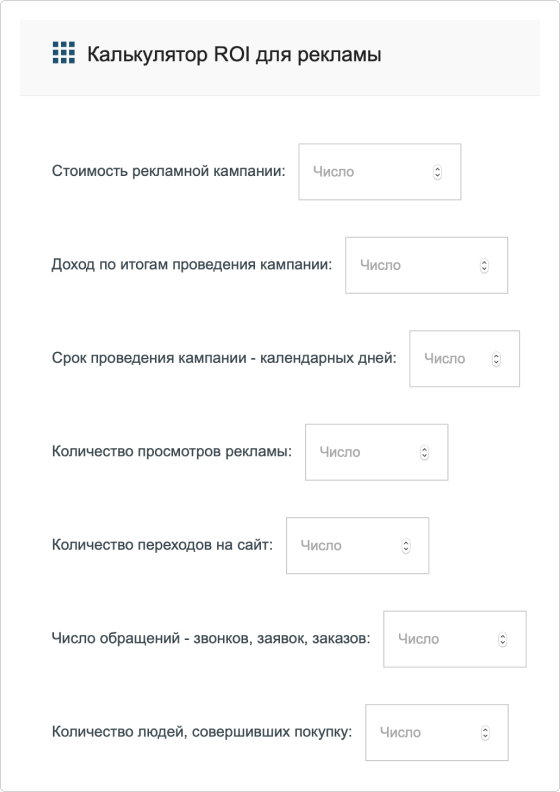

- по формуле или вручную – применяется, когда следует детально проанализировать финансовые тонкости бизнеса, производства или проекта, узнать источники тех или иных параметров; занимает много времени;

- с помощью таблицы Excel – полуавтоматизированный, достаточно удобный способ бесплатно рассчитать показатель; проследить положение дел в бизнесе помогает наглядность в виде таблицы со всеми параметрами;

- с помощью онлайн-калькулятора – идеальный способ, если вы хотите быстро вычислить ROI. Достаточно вписать соответствующие значения, и программа сразу же подсчитает коэффициент по запрограммированной формуле.

Выбрать тот или иной метод расчета нужно с учетом исходных целей.

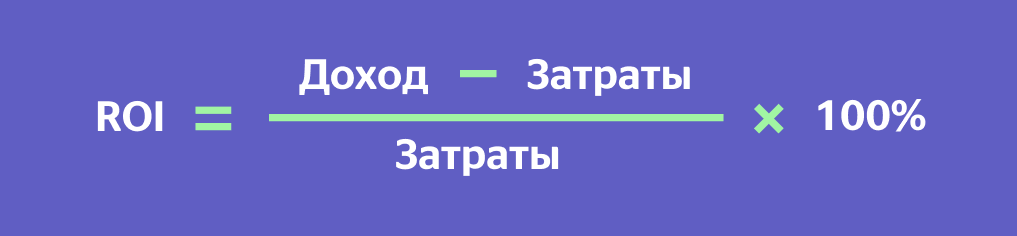

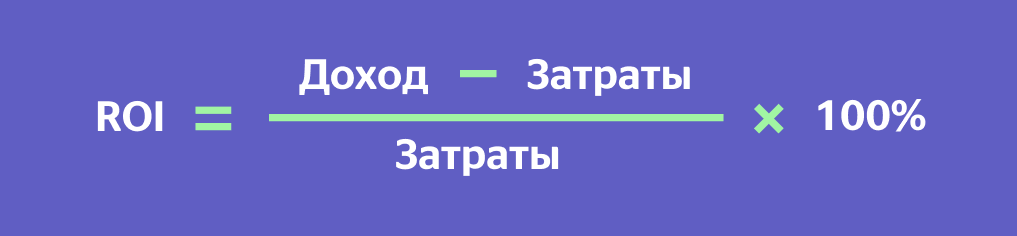

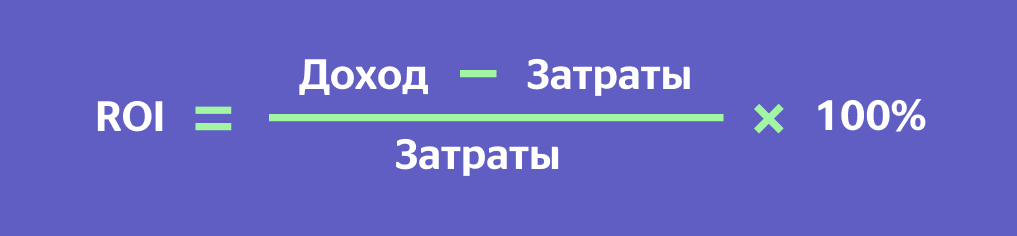

Формула расчета ROI

Формула применяется для получения наиболее точных расчетов и детального анализа финансового положения в организации.

Предприниматели и инвесторы предпочитают рассчитывать ROI по самой простой формуле:

ROI = (Доход от вложений – Сумма вложений) / Сумма вложений * 100%

Она дает поверхностное представление о финансах в бизнесе и позволяет понять лишь то, окупаются инвестиции или нет.

Переломным значением в оценке окупаемости вложений является число 0. Если получен отрицательный коэффициент, это говорит о том, что инвестиции не окупаются.

В формуле учитываются показатели прибыли и вложения за заданный период. За этот же период рассчитывается коэффициент возврата инвестиций.

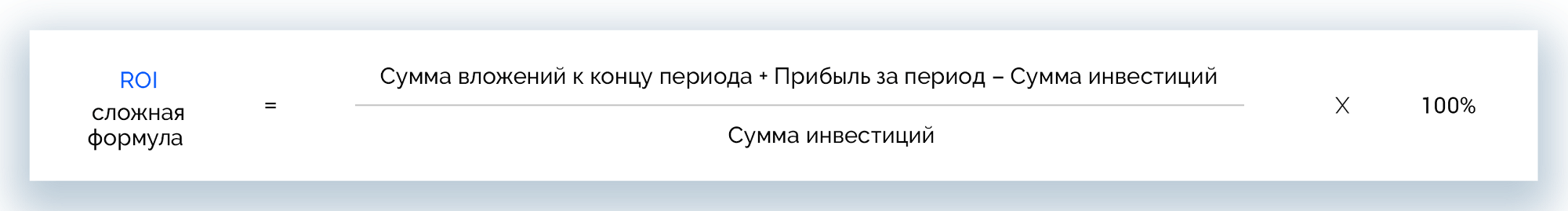

Финансисты предпочитают рассчитывать ROI по более сложной формуле. Она показывает сумму, на которую бюджет увеличился к концу периода:

ROI = (Сумма вложений к концу периода + Доход за период – Сумма инвестиций) / Сумма инвестиций

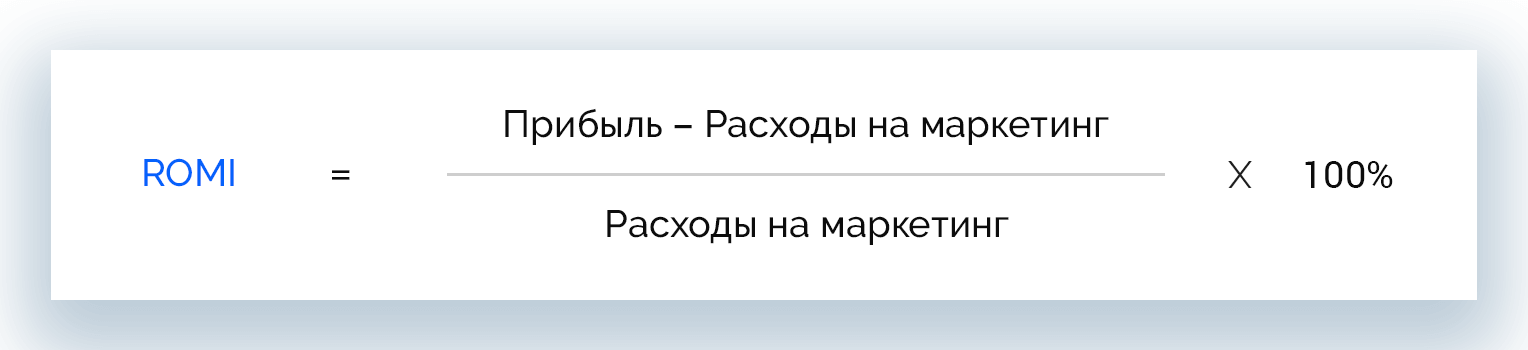

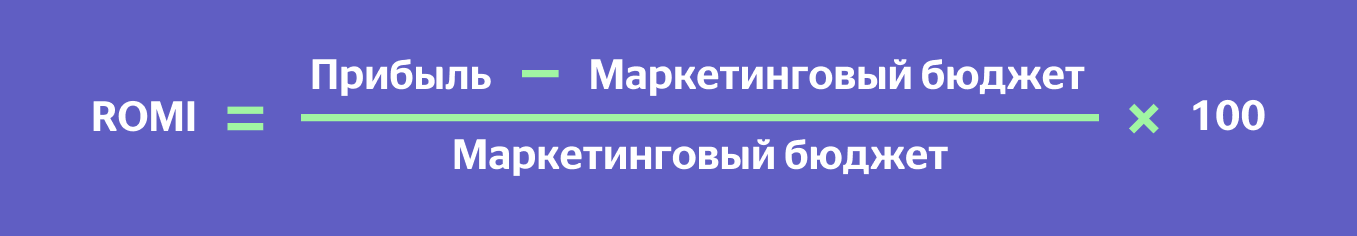

Маркетологи и интернет-маркетологи рассчитывают ROMI, в котором учитываются только расходы на маркетинг: упаковку, рекламу, размещение баннеров, выпуск бумажной продукции, продвижение в Сети и т. д.

ROMI = (Прибыль – Расходы на маркетинг) / Расходы на маркетинг * 100%

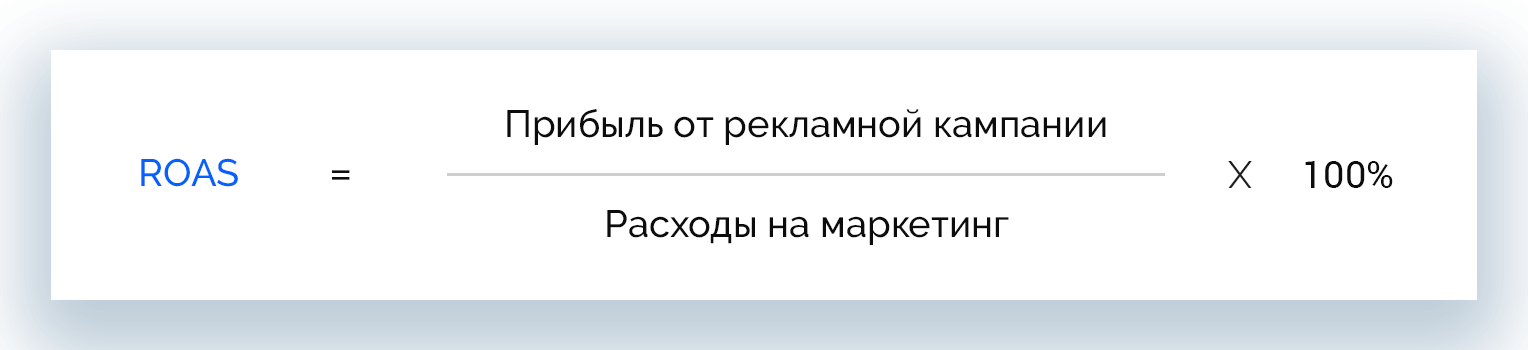

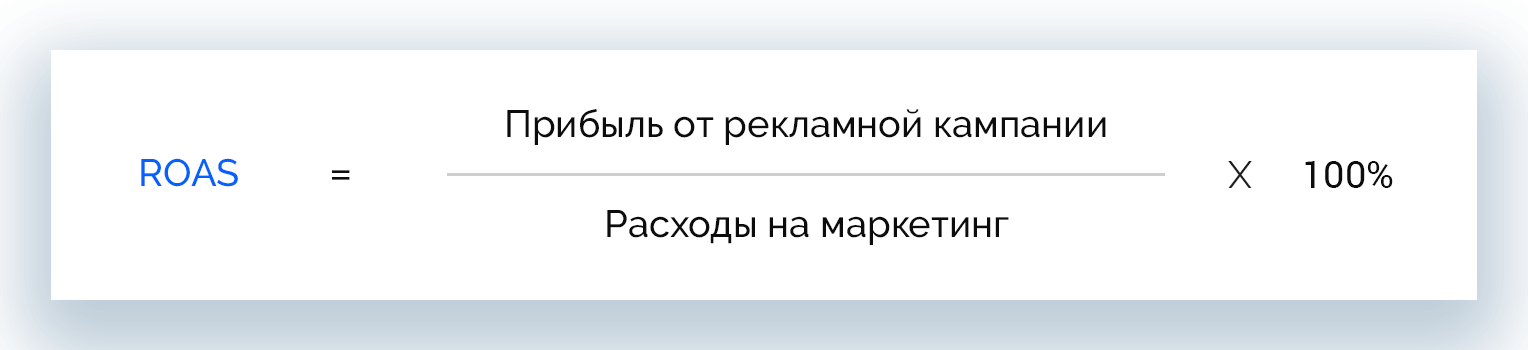

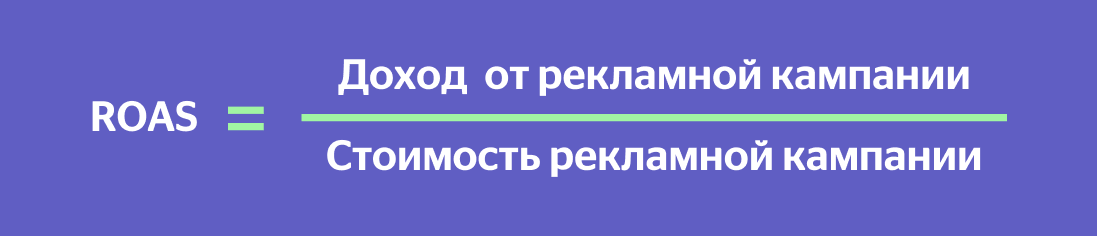

Чтобы узнать, какой процент инвестиций в один канал продвижения окупился, рассчитывают показатель ROAS. Для этого используется формула:

ROAS = Прибыль от рекламной кампании / Расходы на маркетинг * 100%

Здесь участвуют расходы на ту же рекламу, с которой получен доход.

Excel шаблон

В процессе ручного расчета, несмотря на точность метода, можно допустить ошибку или просто не учесть важные параметры ввиду человеческого фактора. Чтобы получить сравнительно объективный ROI с небольшими затратами времени на вычисления, используют шаблон в таблицах Excel. Он позволяет автоматизировать процесс и учесть максимум нужных показателей. Однако обновлять значения переменных и задавать формулу в этом случае нужно вручную.

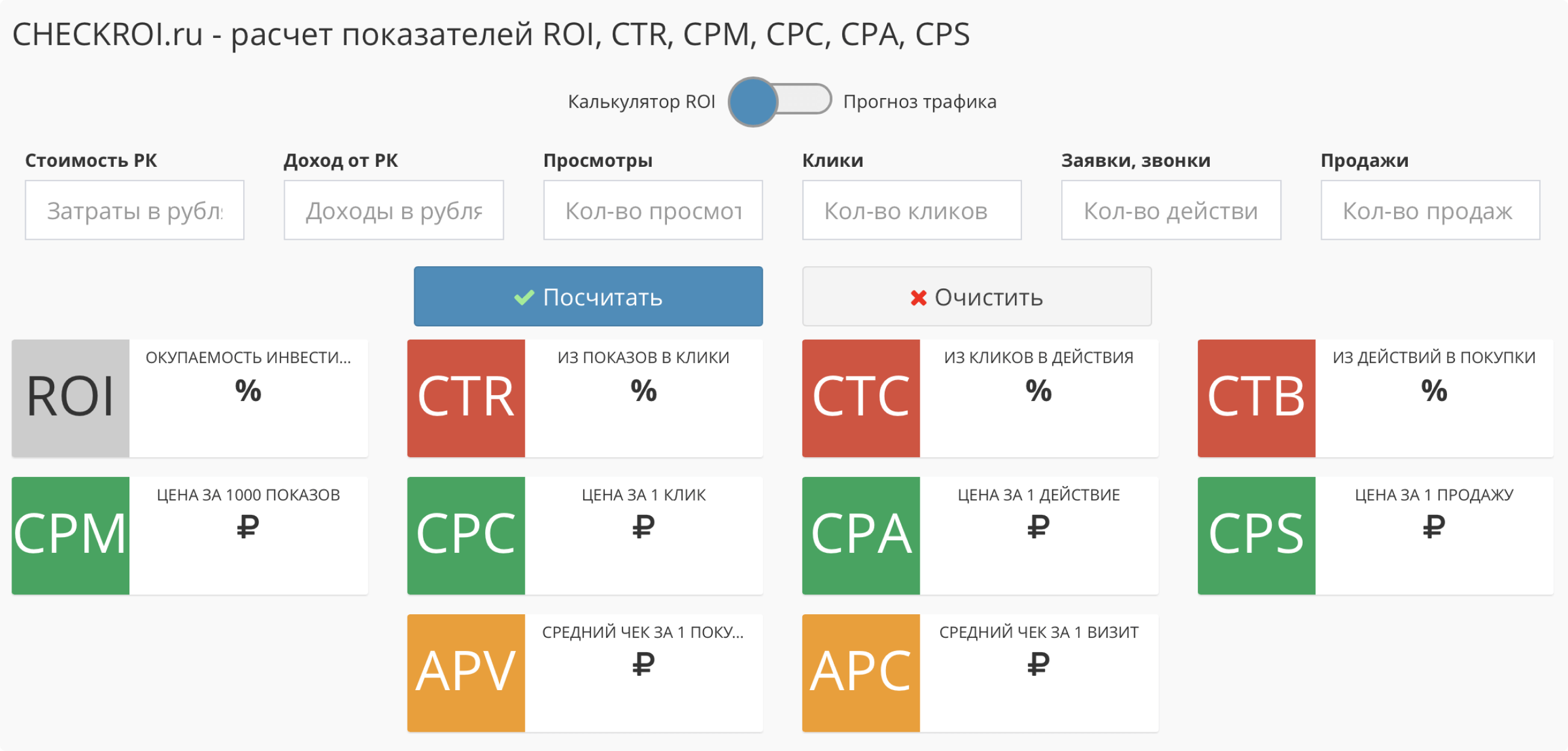

Калькулятор расчета

Полностью автоматизированный калькулятор с уже прописанной формулой для вычисления ROI. Здесь остается лишь ввести переменные и запросить расчет с помощью кнопки. Недостаток вычислений с помощью онлайн-калькулятора – невозможность сохранять полученные данные. Чтобы отслеживать динамику, нужно вести таблицу вручную.

Функциональные калькуляторы ROI: Ciox, Checkroi, Advego, Unisender.

Также у нас есть свой онлайн-калькулятор ROI, которым вы можете свободно воспользоваться для расчета окупаемости инвестиционных средств.

Как автоматизировать расчет ROI

Когда предстоит работать с большими массивами данных, стоит автоматизировать процесс. Это можно сделать, используя специальные инструменты, в т. ч. сервисы сквозной аналитики. Благодаря им не нужно вручную переносить значения доходов и расходов по каждому источнику трафика, объявлению и ключевому слову. Сервисы синхронизированы с CRM и не требует ручных действий.

Neiros

Сервис сквозной аналитики Neiros подтягивает данные из корпоративной CRM и объединяет их с показателями с сайта, рекламных каналов, коллтрекинга и других подключенных систем. Сводный отчет позволяет увидеть:

- количество переходов с рекламы на сайт;

- количество заявок и закрытых продаж;

- сколько денег на всё это потрачено.

Сервис рассчитывает ROI автоматически и позволяет анализировать, насколько тот или иной канал траффика эффективен. В Neiros коэффициент возврата отслеживается для разных каналов, включая Google Ads, Яндекс.Директ, ВК и email-рассылки.

Google Analytics

Общедоступный онлайн-сервис для работы с данными, полученными по каналам Google. Позволяет вести статистику, анализировать, рассчитывать необходимые показатели по заданным метрикам. Если в рекламных кампаниях используются данные из других систем (Яндекс, Instagram, Facebook и другие), их нужно предварительно импортировать.

Google Analytics позволяет использовать только одну модель атрибуции, поэтому в расчетах могут быть учтены не все транзакции.

Google Sheets

Еще один способ автоматизировать расчеты – перенос данных в Google Sheets из Google Analytics. Сделать всё это можно вручную. Однако сервис имеет ограничения по объемам данных, поэтому работать с большими массивами информации здесь не удастся.

Отличия ROI от других показателей

ROI, ROMI, ROAS, ДРР – эти показатели близки по смыслу и часто их путают. Рассмотрим, чем они отличаются друг от друга.

ROMI расшифровывается как Return on Marketing Investment и отражает окупаемость маркетинговых инвестиций. Он имеет прямое отношение к ROI и отличается от него тем, что берутся во внимание только расходы на маркетинг.

Формула ROMI аналогична ROI:

ROMI = (Прибыль – Вложения в маркетинг) / Вложения в маркетинг * 100%

Важно не путать маркетинг с рекламой. В ROMI учитываются абсолютно все маркетинговые затраты: реклама, продвижение, зарплата маркетологу, копирайтеру, дизайнеру и прочее.

Пример. Фирма «ХХХ» продает через интернет-магазин деревянные изделия. Чтобы о продуктах и производителе узнавали предприятия запустило рекламу и каждый месяц тратит:

- на рекламу – 50 000 р.;

- на настройку объявлений – 10 000 р.;

- на написание текстов объявлений – 8 000 р.

К концу месяца реклама принесла доход в размере 210 000 р. Рассчитаем окупаемость вложений.

ROMI = (210 000 – (50 000 + 10 000 + 8 000)) / (50 000 + 10 000 + 8 000) * 100% = 208%

Это значит, что за месяц вложения в маркетинг окупились вдвое.

ROAS расшифровывается как Return on Ad Spend и показывает, насколько окупаются деньги, вложенные в рекламные кампании. В отличие от ROMI, здесь не учитываются сопутствующие маркетинговые расходы, а берутся исключительно данные по рекламе.

ROAS = Прибыль от рекламы / Вложения в рекламу * 100%

На основе приведенного выше примера, посмотрим, окупаются ли вложения в рекламу у компании «ХХХ».

ROA = 210 000 / 50 000 * 100% = 420%

Это значит, что, вкладывая 1 рубль в рекламу, компания зарабатывает 4,2 рубля.

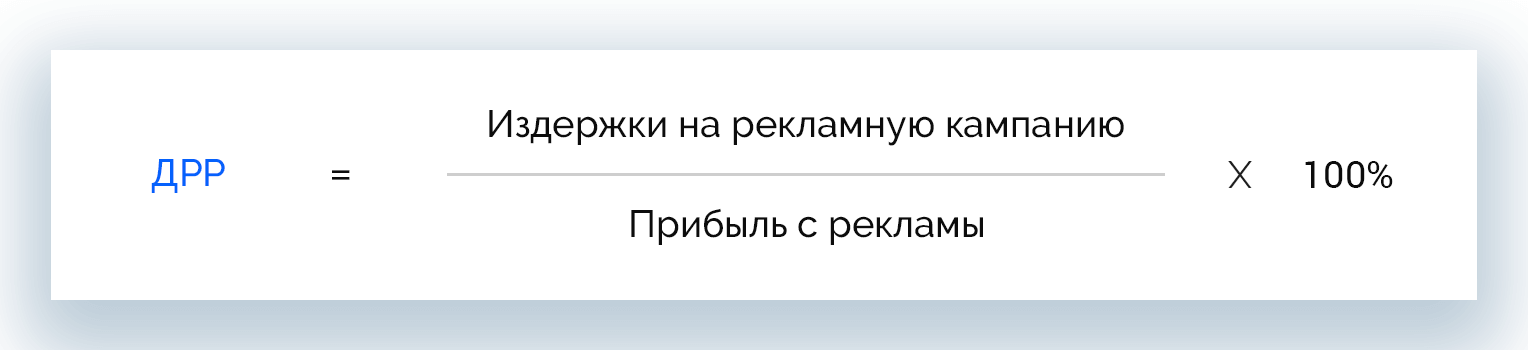

Доля рекламных рынков – то же самое, что CRR, – показатель, который помогает увидеть, какой процент от доходов с рекламы составляют издержки на нее. В отличие от ROI, где стремятся к более высокому значению, ДРР, наоборот, должен быть как можно ниже.

Чем меньше значение ДРР, тем выгоднее рекламная кампания.

ДРР = Издержки на рекламную кампанию / Прибыль с рекламы * 100%

Вычислим ДРР для нашего примера.

ДРР = 50 000 / 210 000 * 100% = 24%

Результат говорит о том, что компания «ХХХ» с каждого полученного с рекламы рубля тратит на нее 24 копейки.

Какие показатели рассчитываются вместе с ROI

ROI не единственный показатель, который нужно знать, чтобы оценить окупаемость инвестированных средств. Получить полную картину и понять, действительно ли инвестиции приносят достаточную прибыль, помогают показатели ROE и ROA.

- ROE – помогает оценить, насколько рентабелен собственный капитал фирмы, за все время, и понять, будет ли она стабильно работать в долгосрочной перспективе.

- ROA – помогает оценить степень рентабельности собственного капитала фирмы, накопленного за последние 12 месяцев. В совокупности с ROI демонстрирует перепады рентабельности и позволяет спрогнозировать, насколько стабильный курс держит компания.

С помощью этих инструментов можно оценивать рентабельность инвестиций только применительно к бизнесу в целом.

Специфика ROI в разных направлениях инвестиций

Рассчитать окупаемость инвестированных в бизнес денег точно не всегда возможно. Трудности в подсчетах связаны с тем, что порой бывает сложно получить необходимые исходные данные о расходах. Особенно остро эта проблема стоит в компаниях, которые работают в сложных направлениях.

Наибольшую эффективность ROI имеет в следующих направлениях:

- Прямые продажи или прямой маркетинг – услуги и товары реализуются через оффлайн-магазины, интернет, каталоги, путем рассылки новостей и предложений по email.

- Программы лояльности – окупаемость вложений можно вычислить по каждому клиенту.

- Стимуляция сбыта – продажи можно оптимизировать путем вложения бюджета в маркетинговые кампании с последующим возвратом.

- Работа с клиентами – вложения в политику компании и взаимодействие с клиентами окупаются за счет повторных покупок, что можно легко посчитать.

Наиболее точное значение ROI можно получить, если рассчитать его по итогам проведенных мероприятий (рассылки, акции, реклама).

Какой показатель ROI считается нормальным

По итогам расчета ROI нужно правильно интерпретировать результаты, а это во многом зависит от того, куда вложили деньги. Не существует одного конкретного порога процента окупаемости инвестиций, который будет считаться одинаково хорошим для всех сфер деятельности. В каждом случае приемлемы свои значения.

Для бизнеса. Если ROI выше 10%, можно говорить о том, что фирма работает в плюс.

Для маркетинга. Здесь коэффициент возврата должен превышать 100%, иначе можно считать, что прибыль от рекламы не покрывает затраты на нее. Чем больше ROI в данном случае, тем лучше.

Для валютных и фондовых рынков. Приемлемыми считаются даже отрицательные коэффициенты, поскольку акции склонны меняться в цене за считанные часы. Большинство инвесторов, вкладывая деньги, не придают значения этому показателю и инвестируют даже в активы с отрицательным ROI.

При анализе результатов стоит рассматривать каждый бизнес индивидуально. Некоторые проекты на начальном этапе кажутся убыточными, но очень хорошо окупаются со временем.

Примеры расчета ROI

Для лучшей демонстрации расчета коэффициента окупаемости инвестиций в разных сферах рассмотрим несколько примеров.

Пример 1. Недвижимость

Планируется взять ипотеку на 1-комнатную квартиру для сдачи её в аренду. Посмотрим, окупятся ли вложения в недвижимость при условии, что:

- цена квартиры – 1 800 000 р.;

- стартовый взнос по ипотеке – 270 000 р. (15%);

- срок кредитования – 20 лет;

- ставка по кредиту – 10% годовых;

- ежемесячная оплата по кредиту — 14 765 р.;

- предполагаемая арендная плата – 20 000 р.

ROI = (20 000 – 14 765) * 12 / (14 765 * 12 + 270 000) * 100% = 14%

Коэффициент показывает, что идея инвестировать в недвижимость с последующей ее сдачей в аренду имеет определенную выгоду. Но необходимо учитывать, что в расчете приняты идеальные условия – непрерывная сдача квартиры в аренду в течение года.

Пример 2. Рекламная кампания в Google Ads

Интернет-магазин запускает контекстную рекламу в Google с целью привлечения покупателей и увеличения дохода. Подсчитаем ROI при следующих исходных данных:

- затраты на рекламную кампанию в месяц – 60 000 р.;

- выручка за период – 180 000 р.; – 110 000 р.

Необходимо определить валовую прибыль за период: 180 000 – 110 000 = 70 000 р.

ROI = (70 000 – 60 000) / 60 000 * 100% = 16,7%

Из расчета видно, что с каждого потраченного на рекламу рубля интернет-магазин вернул 16,7 копеек. Несмотря на положительный коэффициент, эффективность оказалась недостаточной. Рекомендуется пересмотреть ее или перенаправить часть бюджета в поддержку другого вида рекламы.

Пример 3. Email-маркетинг

Предприятие вложило часть бюджета в email-продвижение. Была запущена рассылка, которая привела клиентов. Исходные данные:

- выручка с продаж – 284 000 р.;

- маржа составила 22%;

- стоимость сервиса рассылок – 7 000 р.;

- з/п сотруднику – 25 000 р.

Валовая прибыль = 284 000 * 0,22 = 62 480 р.

ROMI = (62 480 – 7 000 – 25 000) / (7 000 + 25 000) * 100% = 95%

Это значит, что каждый вложенный в рассылку рубль принес компании 95 копеек. Вложения в рекламу не окупились.

Пример 4. Рынок ценных бумаг

Покупая ценные бумаги в июне, инвестор тратил на каждую акцию 8 000 рублей. Дивиденды с них составляли 500 рублей ежемесячно. Когда в декабре акции подорожали до 15 000 рублей, инвестор продал их. Вычислим ROI, чтобы понять, была ли удачной инвестиция.

Прибыль за период с июня по декабрь = (15 000 – 8 000) + (500 * 7) = 10 500 рублей

ROI = 10 500 / 8 000 * 100% = 131,25%

Высокий коэффициент свидетельствует о выгодном инвестировании. Каждый вложенный рубль принес инвестору 1,3 рубля чистого дохода.

Пример 5. Реклама офлайн

Магазин детской одежды запустил рекламную кампанию, в рамках которых промоутер на улице раздавал листовки и приглашал людей зайти внутрь. Чтобы узнать, было ли это эффективным, найдем ROI. Исходные данные:

- чистая прибыль за период действия акции – 240 000 р;

- зарплата промоутеру – 12 000 р.;

- печать листовок – 5 000 р.

ROMI = (240 000 – 12 000 – 5 000) / (12 000 + 5 000) * 100% = 1 312%

Результат говорит о сверхвысокой окупаемости. За каждый потраченный рубль магазин вернул 13 рублей чистого дохода.

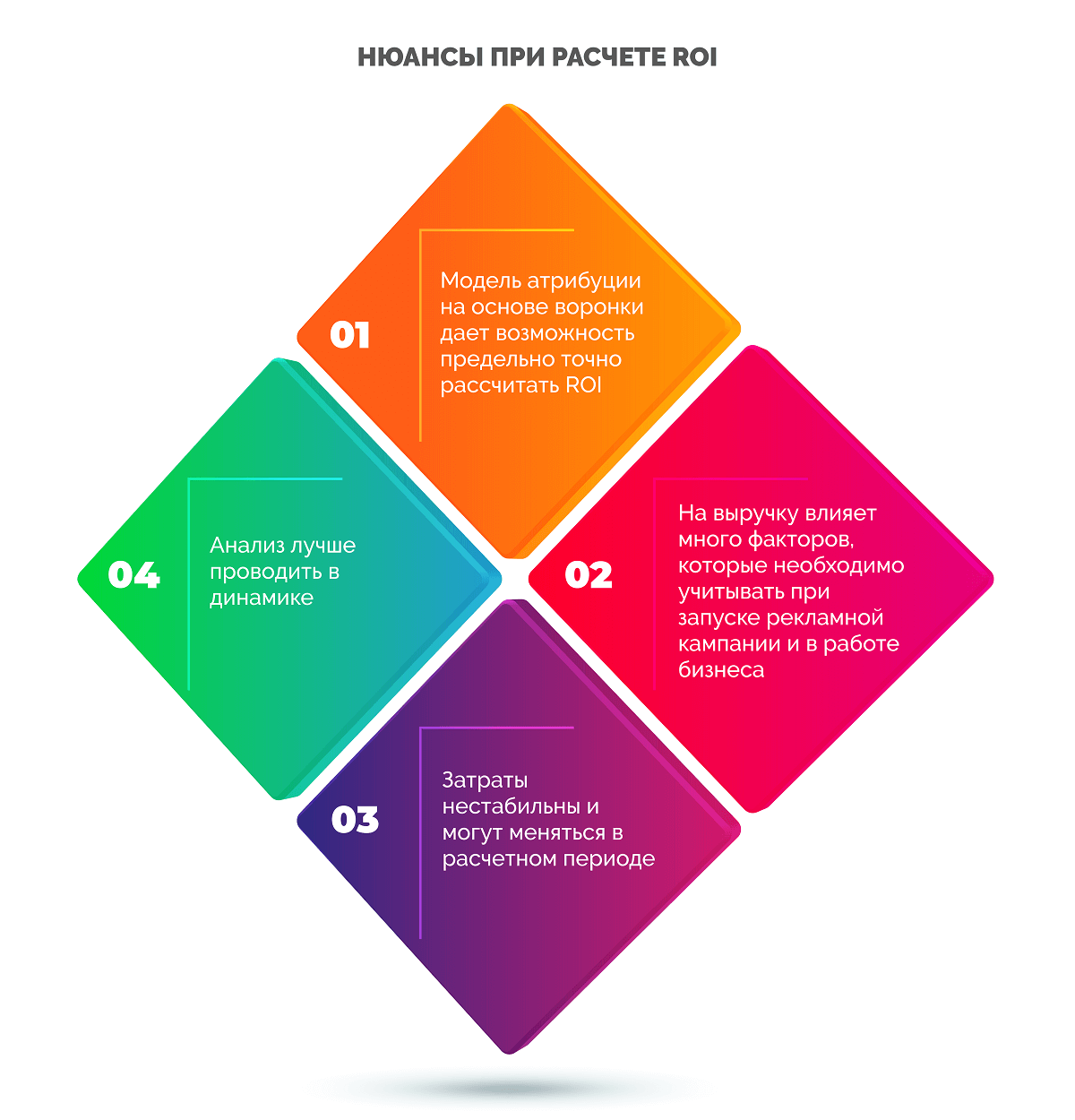

Нюансы при расчете

- Модель атрибуции на основе воронки дает возможность предельно точно рассчитать ROI. В противном случае из-за многочисленных действий на сайте и за его пределами клиент может «потеряться», а данные по нему не смогут участвовать в вычислениях.

- На выручку влияет много факторов, которые необходимо учитывать при запуске рекламной кампании и в работе бизнеса в целом: качество сервиса, работа менеджера, контроль наличия товара на складе, актуальность контактов на сайте и т. д.

- Затраты нестабильны и могут меняться в расчетном периоде: повысилась стоимость доставки, увеличилась цена закупки, подорожали коммунальные услуги.

- Анализ лучше проводить в динамике. Это поможет учесть клиентов, которые пришли с рекламы, но приняли решение о покупке не сразу.

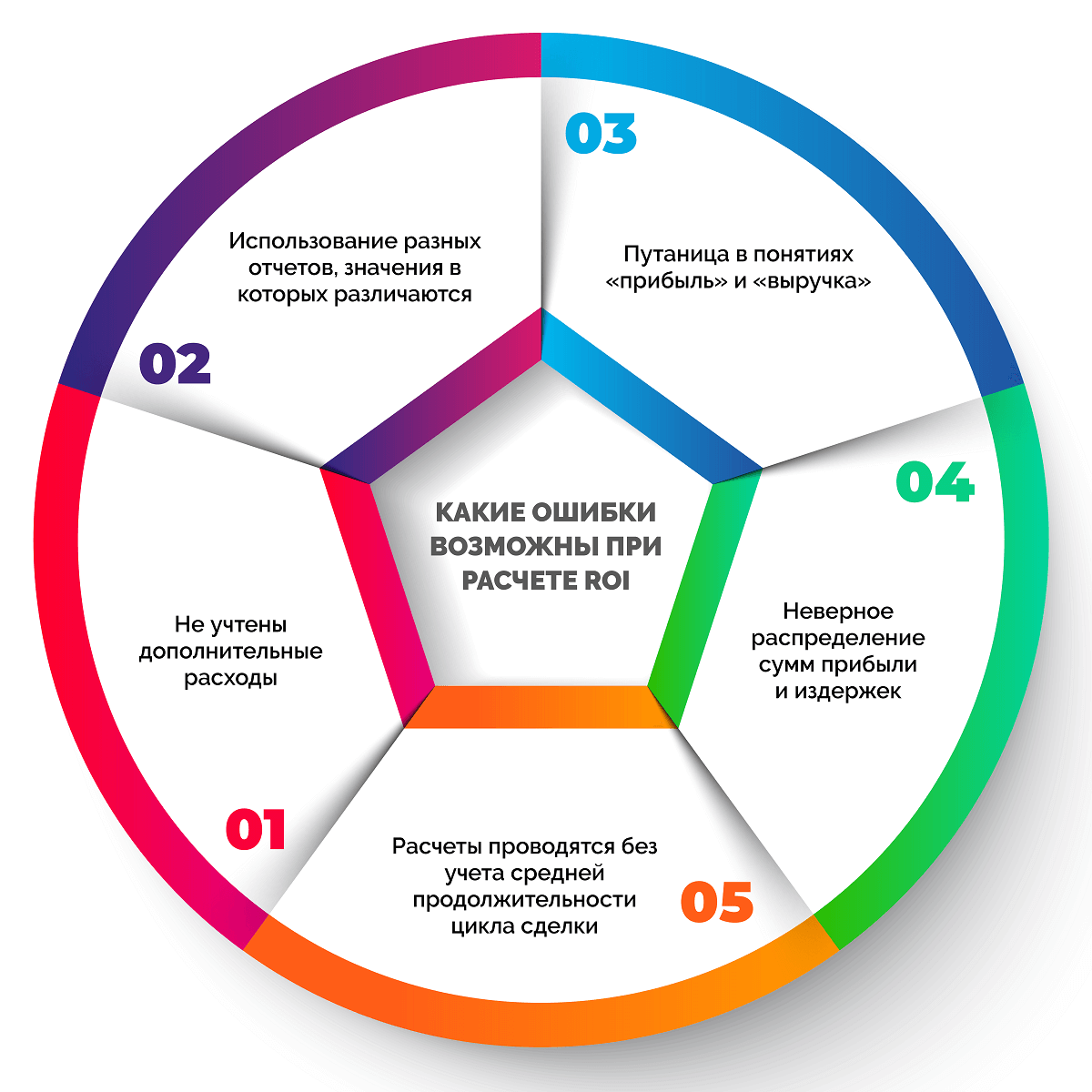

Какие ошибки возможны при расчете ROI

Субъективность при вычислении показателя, особенности жизненных циклов продаж, множество вариантов расчетов приводят к допущению ошибок. Рассмотрим наиболее частые причины неточных результатов.

- Не учтены дополнительные расходы: эксплуатационные, оплаты подрядным компаниям, налоги, комиссионные выплаты и др.

- Использование разных отчетов, значения в которых различаются.

- Путаница в понятиях «прибыль» и «выручка». Иногда вместо прибыли считают выручку, что априори неверно.

- Неверное распределение сумм дохода и издержек между несколькими проектами, продуктами или рекламными кампаниями.

- Не учтена средняя продолжительность цикла сделки, из-за чего теряются данные о долго думающих клиентах.

Что делать после расчета

Когда ROI посчитан, возникает закономерный вопрос: что делать с результатами? Существует несколько вариантов дальнейших действий.

- Анализ. Важно оценить, как меняется показатель в условиях рынка. В ходе анализа можно быстро определить, куда нерационально тратятся деньги, и перенаправить финансовые потоки.

- Корректировки. Если ROI показал неудовлетворительный результат, можно не отказываться от проекта полностью, а частично его изменить, например, отключить неэффективные каналы.

- Эксперименты. Зная текущий показатель, можно пробовать реализовывать новые идеи, выводить на рынок новые продукты, запускать проекты, которые были в планах, корректируя действия в процессе эксперимента.

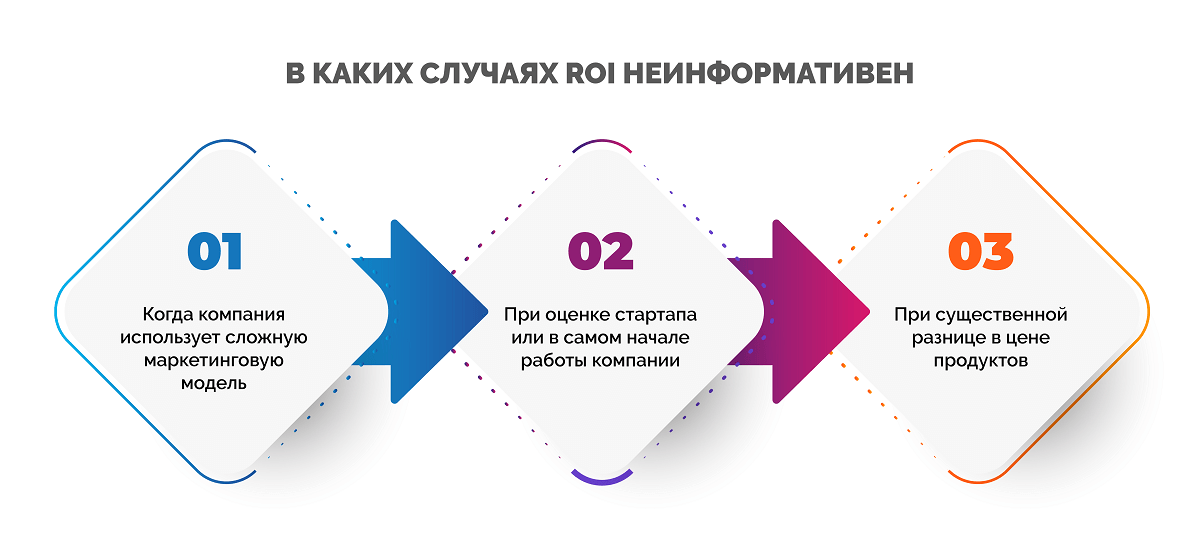

В каких случаях ROI неинформативен

Многие инвесторы и бизнесмены рассчитывают ROI как основной показатель окупаемости и индикатор эффективности. Однако не всегда он бывает объективен и информативен. Рассмотрим, когда именно не стоит смотреть на этот коэффициент.

- Когда компания использует сложную маркетинговую модель. Расчет не дает понимания, какой маркетинговый прием принес результат, а какой ни к чему не привел.

- На первом этапе стартапа или в самом начале работы компании. Расходы, значительно превышающие прибыль, негативно скажутся на значении ROI, но это не значит, что бизнес всегда будет убыточным.

- При существенной разнице в цене продуктов. Не учитываются доли по каждому товару или услуге в общей сумме выручки, а значит, показатель будет искусственно завышен.

Рассмотрим пример, когда ROI неинформативен.

Автосалон выставил на продажу автомобиль и запустил рекламу. Покупатель ее увидел, перешел по ссылке, заинтересовался, но не стал принимать решение сразу. Через некоторое время посетил автосалон, посмотрел товар вживую и снова взял тайм-аут на раздумья. Только спустя две недели клиент вернулся, чтобы купить машину.

Как видно, из-за долгих раздумий покупателя ROI со временем меняется и не может служить основанием для оценки окупаемости рекламной кампании.

Преимущества и недостатки ROI

Как и любой финансовый показатель, коэффициент возврата инвестиций имеет преимущества и недостатки, которые позволяют объективно оценить его способность оценивать эффективность бизнес- и маркетинговых процессов.

Среди преимуществ ROI:

К серьезным недостаткам относятся:

- быстрая оценка состояния финансов в компании;

- возможность простого сравнения нескольких компаний по инвестиционным активам;

- учет суммы всех видов инвестиционных доходов, в т. ч. долгосрочных;

- изменение формулы для повышения информативности коэффициента в определенных ситуациях;

- демонстрация верности принятого инвестиционного решения.

- невозможность учесть фактор времени, все затраты и вложения;

- не отражает реальное положение дел на сложных рынках (без среднего чека, нормы дохода, с длинным циклом продаж);

- позволяет оценить финансовую ситуацию только по факту, без возможности получить данные на перспективу;

- для полной оценки эффективности нужны дополнительные значения других показателей и их комплексный анализ.

Как увеличить ROI

Наверняка каждый бизнесмен задумывается о том, как сделать, чтобы окупаемость вложенных средств повысилась. Рассмотрим основные методы.

- Снижайте расходы. Разумная экономия с участием кризис-менеджера позволит тратить меньше, но не отказываться от важных для бизнеса статей расходов.

- Увеличивайте прибыль. В этом помогает открытие новых рынков сбыта продукции, расширение ассортимента или набора услуг.

- Перераспределяйте расходы. Нужно грамотно рассредоточить издержки между проектами, учесть зависимость затрат от числа персонала.

- Увеличивайте средний чек. Старайтесь повысить лояльность клиента при взаимодействии с ним, предлагайте сопутствующие продукты, скидки, бонусы.

- Лучше анализируйте. Грамотная аналитика дает возможность получать много полезной информации, которую можно использовать для развития компании.

- Будьте последовательны. Звенья рекламы, которые проходит пользователь, должны соответствовать его запросу и вести на страницу с нужным продуктом

- Используйте все эффективные рекламные каналы. Не стоит сосредотачиваться на одном источнике трафика и игнорировать остальные. Важно найти и развивать все эффективные каналы.

Ответы на вопросы

Коэффициент показывает, насколько окупаются вложения в бизнес, проект, продукт или рекламу. Зная этот показатель, можно грамотно перераспределять бюджет или корректировать маркетинговую стратегию.

Этот показатель актуален везде, где есть точные данные о прибыли и расходах: реклама, продвижение в интернете, новый продукт, филиал компании и т. д.

Все варианты оценки результатов работы бизнеса могут быть эффективными, но удобнее, точнее и быстрее всего считается метод сквозной аналитики. Он доступен всем пользователям, позволяет анализировать нужные данные и формировать понятные отчеты.

Коэффициент окупаемости вложений считают перед принятием управленческих решений. Расчет должен предшествовать, например, решению закупать сырье или оборудование, развивать рекламный канал или отказываться от него.

Показатель помогает оценить пользу от инвестиций в маркетинг и правильно определить дальнейшую стратегию.

- Прямые мгновенные онлайн-продажи.

- Отделы маркетинга, сбыта. В данном случае ROI может выступать как KPI отдела или каждого специалиста.

- Программы повышения продаж, программы лояльности, которые реализуются с применением маркетинга.

Отрицательный коэффициент означает, что средства не окупаются, а компания в текущий момент работает в убыток.

Заключение

Коэффициент возврата инвестиций – не единственный, но важный показатель, необходимый, чтобы оценить работу компании. Считать его необходимо, чтобы понимать, окупаются ли вложенные средства, поскольку не всегда это заметно без детальных вычислений. Зная ROI, можно откорректировать маркетинговую стратегию, повысить прибыльность, эффективность проводимых мероприятий.

Формула ROI: как считать и использовать в маркетинге

ROI 120% — это хорошо или плохо? На что влияет эта метрика и что делать после подсчетов? Как показатель ROI связан с прибылью и как её увеличить, учитывая эту метрику?

ROI — один из важных маркетинговых показателей наряду с LTV, CAC и NPS, поэтому подобными вопросами задаются многие предприниматели. Давайте разберёмся, как ROI помогает оценивать эффективность маркетинговых каналов и как правильно его применять, чтобы добиться успеха. В этой статье вы найдете готовый шаблон для расчета ROI.

Что такое ROI

Показатель ROI (Return on Investment, возврат инвестиций) — это коэффициент рентабельности инвестиций. Простыми словами — окупаемости вложений. Этот показатель демонстрирует, насколько выгодным или невыгодным является проект или продукт.

Под инвестициями понимается вклад непосредственно в бизнес, то есть расходы на зарплаты сотрудников, аренду помещения, маркетинг, закупку сырья и материалов, покупку ПО и сервисы, необходимые для работы.

Расчет ROI необходим, когда вы хотите узнать, в каком объеме возвращаются средства, вложенные в команду, проект или рекламную кампанию. Этот показатель часто применяют для подсчета окупаемости разных видов рекламы: контекстная или баннерная, таргет в социальных сетях, раздача листовок, реклама в лифтах. Именно ROI позволяет узнать рентабельность вложений.

Пример:

Мы занимаемся производством шампуней и хотим узнать, насколько были эффективны затраты на рекламную кампанию в Facebook. В этом случае нам поможет расчет ROI: мы узнаем, насколько окупились вложения в рекламу вместе с тратами на изготовление шампуней.

Зачем считать ROI

Расчет ROI помогает принимать управленческие решения и избегать дорогостоящих ошибок, а также определять рентабельность проектов. Поэтому ROI — это одна из основных формул, с помощью которой можно сформировать направление развития бизнеса и решить, куда двигаться компании, чтобы не прогореть.

ROI, ROMI, ROAS — в чем отличия

ROI часто путают с ROMI, ROMI — с ROAS, и наоборот. Давайте разберемся, в чем главные отличия этих показателей.

ROI (Return on Investment) — это коэффициент окупаемости или же показатель возврата всех инвестиций. Этот показатель помогает определить, насколько выгоден весь проект с учетом всех вложений в него. Чтобы определить ROI, необходимо учесть все затраты на проект и доходы с него.

ROMI (Return on Marketing Investment) — показатель возврата маркетинговых инвестиций. ROMI чаще всего путают с ROI. Если ROI помогает определить возврат всех инвестиций, то ROMI учитывает только маркетинговые затраты: рекламный бюджет, полиграфию, аренду билбордов, — но не включает затраты на производство товара.

ROAS (Return on Advertising Spend) — коэффициент окупаемости затрат на рекламу. ROAS учитывает только маркетинговые траты на конкретную рекламную кампанию. Основная задача расчета — выяснить получает ли компания прибыль от используемых рекламных инструментов.

Формула расчета ROI

Существует масса разных формул ROI. Самая простая и эффективная формула следующая:

Доход — это все средства, которые получила компания за определенный период времени. Расход — это издержки и инвестиции. Если считаем коэффициент ROI для конкретного проекта, берем доход только от него. В расход включаем затраты непосредственно на этот же проект. Результаты расчетов выражаются в процентах.

ROI — это мера разницы между доходами и расходами. Как только меняется один показатель, меняется вся пропорция.

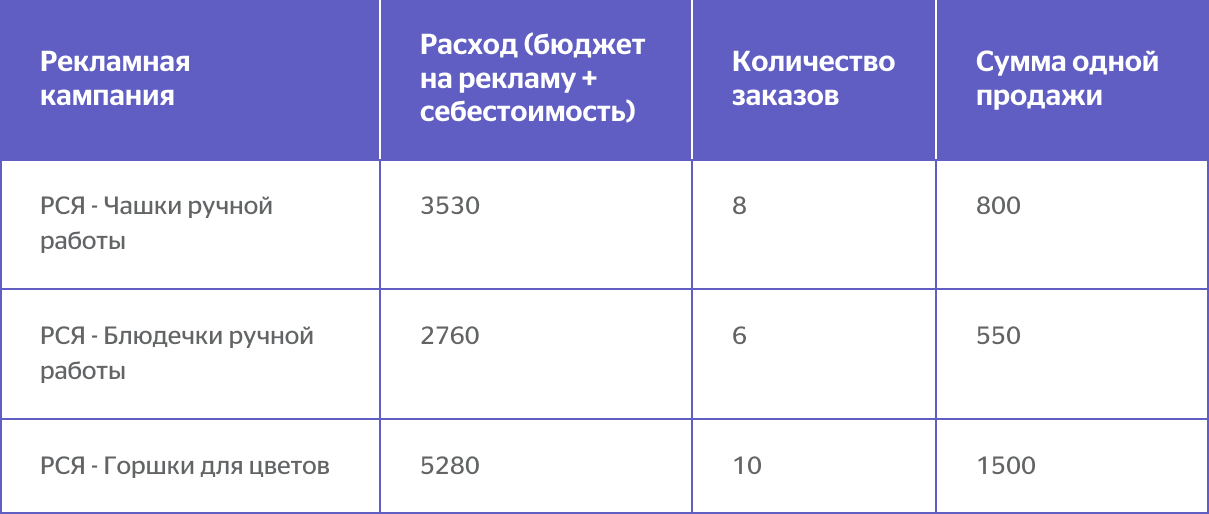

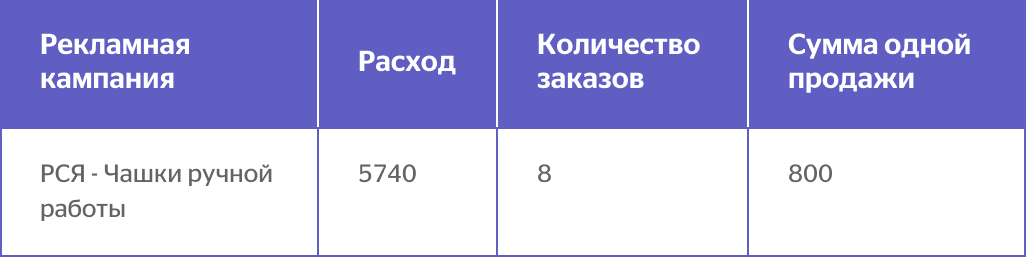

Пример: представим, что у вас магазин hand-made керамики. Вы только запустились, сделали красивый сайт. Предположим, что у вас похожий ассортимент

Далее вы решили настроить рекламу, чтобы привлечь первых клиентов. Вот что получилось:

Давайте разберем каждую кампанию подробно.

Начнем с чашек ручной работы.

Вы потратили на рекламу чашек 3230 р. и продали 8 чашек по 800 р. Себестоимость чашки — 300р.

ROI = (8*800 — 3530) / 3530 * 100% = 81%

ROI кампании с чашками — 81%

Рекламная кампания чашек убыточна.

По той же схеме считаем ROI кампаний для блюдечек.

ROI = (6*550 — 2760) / 2760 * 100% = 20%

ROI кампании с блюдечками — 20%

Рекламная кампания блюдечек убыточная, отключаем её.

И наконец посчитаем ROI для цветочных горшков.

ROI = (10*1500 — 5280) / 5280 * 100% = 184%

ROI кампании с горшками — 184%

Спасибо! Мы уже отправили всё на почту

Вам подарок — бесплатный аудит вашего сайта. Подскажем, как собирать больше лидов без увеличения рекламного бюджета.

Какой показатель ROI — хороший?

Цветочные горшки рулят, и кампания полностью окупилась. Но все ли так хорошо, как кажется?

ROI — это ratio-метрика, которая не показательна в отрыве от контекста. Потому что вы можете получить большой ROI при маленькой прибыли предприятия. Без знания реального дохода и расхода опираясь только на ROI, нельзя сказать, что вы получаете максимум прибыли.

Если вы реализуете столько товара, сколько возможно, и получаете максимум прибыли (мы не учитываем повышение цен), то настало время максимально оптимизировать каналы и повышать показатель ROI. Если нет, сначала нужно достичь этой точки максимума, то есть вкладывать в расширение рынка сбыта. Соответственно, больше денег тратить на рекламу и немного снижать ROI.

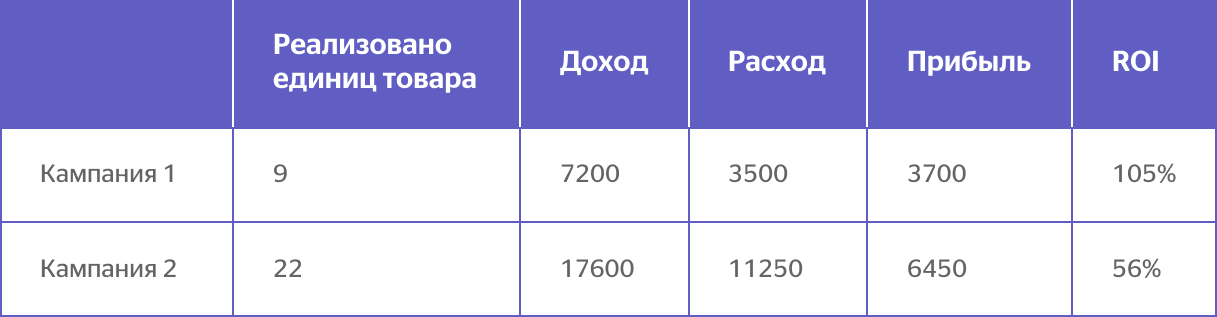

Возьмем ситуацию для примера.

У нас есть две кампании. Товар одинаковый — например, те же чашки. В первом случае ROI намного больше — 105%. Казалось бы, эта кампания успешнее. Но благодаря второй кампании реализовано больше единиц товара и прибыль почти в два раза больше.

Предположим, что максимум цветочных горшков, который вы можете произвести при нынешних мощностях за месяц, — 50. Но при этом продать столько вы не сможете, и товар будет лежать на складе. Вы можете инвестировать в рекламу больше и больше до тех пор, пока не будете продавать эти 50 горшков, при условии, что ROI > 100% и кампании не убыточные. Как только вы достигли этого максимума, можно оптимизировать расходы на рекламу и увеличивать ROI.

Когда считать ROI?

Нужно понимать, что ROI — это метрика, непосредственно указывающая на действие. Такие метрики еще называют actionable metrics. Бывают метрики, на которые можно посмотреть и порадоваться или наоборот расстроиться, но они не показывают, что конкретно не так и что стоит изменить (например, churn rate или количество подписчиков). Actionable метрики показывают, что конкретно нужно изменить.

ROI — это не формула конверсии, его не считают в фоновом режиме. ROI считают тогда, когда нужно принять какое-то управленческое решение. Например, если нужно выбрать, закупить ли оборудование или сырье, убрать или оставить рекламный канал, зарезать программу лояльности или дать ей право на существование.

При расчете нужно взять такой период времени, когда ничего глобально не менялось в рекламной кампании, способе распространения или производства.

Как рассчитать ROI: в Excel или онлайн?

При подсчете коэффициента ROI есть вероятность запутаться или не учесть важные показатели. Чтобы ничего не упустить и потратить минимум времени на вычисления, существует несколько способов рассчитать ROI автоматически: с помощью таблиц excel или специальных сервисов для расчета.

Checkroi — позволяет рассчитать не только ROI, но и другие маркетинговые показатели.

Ciox — стандартный калькулятор со всеми необходимыми переменными.

Можно воспользоваться таблицей в Excel и там же хранить все предыдущие вычисления. Скачайте готовый шаблон для расчета ROI в Excel и другие полезные материалы от команды Carrot quest в нашей библиотеке.

Отличие ROI от ДРР

ДРР — доля рекламных расходов или CRR (Cost Revenue Ratio). ДРР схожа с ROAS и показывает отношение затрат на рекламу к прибыли с неё. Расчет формулы помогает определить, сколько процентов от полученного дохода составляют расходы траты на рекламную кампанию.

Формула расчета ДРР:

ДРР = Затраты на рекламу/Прибыль с рекламы * 100%

Вернёмся к кружкам. Мы потратили на рекламу чашек 5740, а заработали на ней — 6400 (8 кружек по 800 рублей).

ДРР чашек: 5740 / 6400 * 100% = 89,6%

Это означает, что мы тратим 89,6% от полученного дохода с продажи чашек на их рекламу.

Показатель ДРР, в отличие от ROI, позволяет определить долю рекламных расходов от выручки с них. С помощью этого показателя мы также можем сделать выводы о рентабельности проекта или рекламной кампании. ДРР не должен быть выше 100%, иначе рекламная компания будет считаться убыточной.

Я посчитал ROI. Что дальше?

Если речь о платной рекламе — корректировать рекламные кампании, отключать неэффективные, уменьшить или увеличить бюджет на рекламу, чтобы расширять рынок сбыта без неэффективных затрат.

Если мы говорим о других расходах — проанализировать, за счет чего можно увеличить эффективность или наоборот, на что еще стоит потратить.

Экспериментируйте. Тестируйте новые идеи. Запускайте новые кампании. Корректируйте курс, как только увидите, что движетесь не в ту сторону.

Главная ценность ROI — в том, что своевременный расчет этой формулы позволяет делать дешевые ошибки. Так что совершайте ошибки, чтобы научиться и найти верный путь.

Самые частые вопросы — подводим итоги

Показатель ROI — доход от вложений или, другими словами, возврат инвестиций в бизнес. Расчет ROI необходим, когда нам нужно узнать прибыльность проекта или оценить эффективность работы команды. Расходы на зарплаты сотрудников, аренда помещения, закупка сырья и материалов, покупка ПО и подписка на сервисы, необходимые для работы, — всё это инвестиции в бизнес, которые нужно учитывать в расчётах.

Если считаем ROI для рекламной кампании или проекта, берем доход только от этих проектов. В расход включаем затраты непосредственно на тот проект/кампанию, окупаемость которой вы хотите рассчитать. Если мы считаем рентабельность маркетинговой кампании, то есть ROMI, то включаем затраты только на эту кампанию — например, на полиграфию и аренду билбордов, — но не включаем затраты на производство товара.

Результаты расчетов выражаются в процентах.

Что еще читать по теме:

- Считаем LTV: что особенного в этой метрике и почему всем нужно за ней следить : как посчитать стоимость привлечения клиента

- Индекс NPS: как оценить лояльность клиентов

- Формула ROMI: в чем отличие от ROI и как посчитать

- Куда и почему уходят пользователи: как рассчитать Churn Rate и начать с ним работать

- Остановите войну: как подружить маркетинг с продажами и увеличить выручку в 2 раза — опыт команды Carrot quest

Вы читаете блог Carrot quest — сервиса для увеличения выручки бизнеса за счет коммуникации с клиентами в цифровых каналах и сокращения цикла сделки

Источник https://businessmens.ru/article/srok-okupaemosti-formula-i-metody-rascheta-primer

Источник https://neiros.ru/blog/analytics/chto-takoe-roi-i-kogda-ego-nuzhno-schitat/

Источник https://www.carrotquest.io/blog/formula-roi/