Сколько денег нужно вложить в инвестиции, чтобы жить на дивиденды в 2022 году?

Тема инвестиций очень популярна и подогрета агрессивным маркетингом в последнее время. Призывы инвестировать, получать пассивный доход и возможность не работать создают ажиотаж и иллюзию, что торги на бирже – это довольно просто и стать богатым можно в короткие сроки. В статье мы коснемся этих важных вопросов. Рассмотрим, какой капитал необходим, чтобы уже в 2022 году жить на дивиденды. А также, сколько нужно начать откладывать, то есть вложить в акции, облигации и прочее, чтобы жить на пассивный доход через некоторое количество лет. Затронем тему, куда вложиться новичкам и стоит ли учиться инвестированию.

Сколько денег нужно для начала инвестирования?

Сначала необходимо понять, какой капитал в сегодняшних деньгах следует иметь, чтобы инвестировать его и ежегодно получать ожидаемую прибыль в размере пассивного дохода. То есть сколько инвестиций нужно вложить, чтобы жить на прибыль от него. Допустим, мы хотим иметь 50 тыс. рублей в месяц или 600 тыс. рублей в год.

Дальше важно определить, какой мы должны накопить капитал, чтобы с него ежегодно с учетом ожидаемой прибыльности получать где-то 600 тыс. руб. Их изымать и тратить на текущие расходы. А основное состояние дальше инвестировать, чтобы оно в следующий год снова приносило 600 тыс. руб.

Справедливо заметить, что изымать надо всегда чуть меньше, чтобы была возможность реинвестировать и капитал сам по себе пополнялся, хотя бы на уровне инфляции. Но для упрощения возьмем идеальную ситуацию и посчитаем программу минимум — сколько нам лучше накопить, чтобы ежегодно этот инвестиционный портфель приносил нам ожидаемую прибыль.

Важно помнить, что пассивный доход не может создаваться в очень агрессивном портфеле. Очень рискованно держать 100% в акциях мелких недооцененных компаний, венчурных проектах, биткоинах и т.п. Велика вероятность лишиться вообще всех накоплений.

Мы рекомендуем начать с платформы Тинькофф Инвестиции. Для вас доступны 25 подробных уроков по торгам на бирже, а также бесплатный пакет акций за прохождение занятий. При регистрации на платформе вы участвуете в программе «Рост Акций за 3 месяца». Все условия для идеального старта по ссылке здесь👈

Поэтому портфель под доход, когда вы уже получаете прибыль, а не находитесь на стадии накопления, должен быть умеренным, но не консервативным. Потому что если он будет сформирован по принципу всё на вкладах или в ОФЗ, то необходим намного больший капитал, чтобы было достаточно такой маленькой доходности. Это неэффективно.

Умеренная стратегия — это 50% акции, 50% облигации. Или другой вариант — 70% акции, 30% облигации.

Умеренная доходность в рублях – 10-12% годовых, в долларах – 7-8% годовых до налогообложения.

Итак, нужен пассивный доход 50 000 в месяц с доходностью 12%. Как найти сумму капитала, который будет обеспечивать такие показатели? Очень просто, решаем обычную пропорцию:

| Х= 600 000 * 100% / 12% = 5 000 000 |

То есть нам нужно 5 000 000, чтобы они с ожидаемой доходностью 12% годовых приносили в месяц 50 000 и в год 600 000.

Важно учитывать, что 5 млн. рублей это сегодняшние деньги. Если у вас уже есть такой портфель, то сейчас в 2021 году вы можете получать пассивный доход в размере 50 тыс. руб. в месяц

Если у вас нет такого капитала и вы только собираетесь начать инвестировать, чтобы в будущем выйти на такой уровень пассивного дохода, то должны учитывать влияние инфляции.

Нужно посчитать, сколько нам следует ежегодно вкладывать с учетом имеющихся накоплений. Та сумма, которая получится по итогам вычислений, это будут будущие деньги и их надо будет привести к сегодняшним деньгам, чтобы убедиться, что это больше или равно, чем 5 млн. рублей в настоящем.

Как это посчитать посмотрим на примере.

Итак, мы понимаем, что с ожидаемой доходностью около 12% годовых, если мы 15 лет будем инвестировать по 20 тыс. рублей в месяц, то сможем выйти на сумму около 5 млн. рублей в сегодняшних деньгах и обеспечить желаемый пассивный доход в 50 тыс. рублей в месяц. В будущих деньгах эта сумма почти 11 млн. рублей. Важно понимать, что деньги сегодня и деньги через 15 лет — совершенно разные величины.

С таким расчетом есть смысл поработать и попробовать изменить входные данные под именно ваши условия. Например, можно поменять:

- Сумму ежемесячных отчислений на инвестиции — сделать выше или ниже в зависимости от ваших возможностей.

- Ожидаемую доходность — оценить вашу склонность к риску, возможно, вы готовы к большей степени, как вариант 14%.

- Срок инвестирования — если вы не готовы откладывать больше и не готовы рисковать, то подойдет увеличение срока достижения поставленной цели, в нашем примере не 15, а 17-20 лет.

Во что вкладывать новичку в 2022 году?

Финансовые советники рекомендуют новичкам начинать инвестировать с фондов ETF (Exchange Traded Funds), например, от ирландской компании Финекс (FinEx). Это очень диверсифицированный способ. А также можно начинать с других вариантов — Биржевые паевые инвестиционные фонды (БПИФ) российского происхождения и т.д.

Закажите дебетовую карту ВТБ с бесплатным обслуживанием, ежемесячным начислением процента на остаток по карте, а также с бесплатным снятием наличных в банкомате любого банка. Для инвесторов карта ВТБ привлекательна мультивалютными условиями, позволяющими оформить счета в любой интересующей валюте, на любые суммы открытия счета. Оформить и получить можно здесь👈

Далее по мере нарастания знаний и опыта вы сможете приобретать отдельные бумаги, например, облигации и акции. Здесь важно уметь самостоятельно ориентироваться и принимать взвешенное решение, не полагаться на чужие инвестиционные идеи и советы. Вы всегда должны понимать, во что вы вложили деньги.

Следующий путь – это более агрессивные финансовые инструменты: IPO, покупка отдельных цифровых валют и прочее.

Нужно ли обучаться инвестированию?

Ответ на этот вопрос — однозначно да. Хотя бы потому, чтобы избежать основных промахов, которые допустили многие инвесторы до вас. А также выбрать брокера, например, Тинькофф Инвестиции, и определить, сколько нужно вложить.

Деньги на первые акции вы можете взять в рассрочку, без процентов и переплат. Тинькофф банк предлагает кредитную карту с удвоенным кэшбеком за все покупки, а также с кредитным лимитом 55 дней. Оформить доставку карты в удобное для вас время и место можно здесь👈

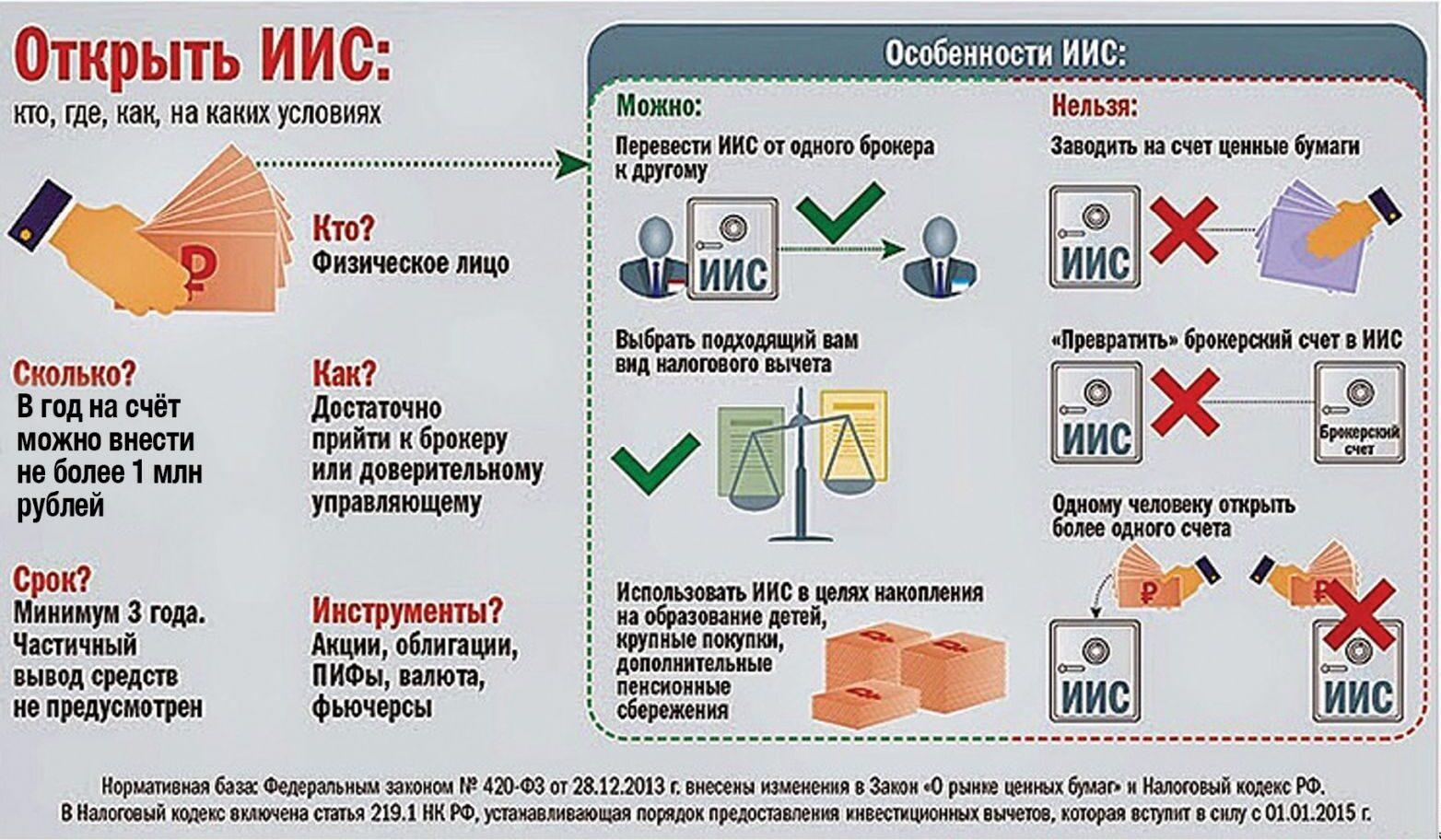

- Отсутствие подушки безопасности и защиты от основных базовых рисков. Это самая распространенная причина провала. Вы начинаете вкладывать деньги, затем что-то случается и срочно нужны средства. Если нет заначки, то приходится вытаскивать из свежих инвестиций. Как правило, в этот момент просадка по портфелю и совершенно невыгодная ситуация. И также нужно учесть, сколько вкладывать на ИИС и то, что на нем действует срок минимум 3 года.

- Отсутствие целей. Важно понимать, куда вы хотите прийти в итоге от этого зависит стратегия. До начала инвестирования важно определить срок, валюту накопления, допустимый риск.

- Недооценка собственной реакции на риск. Есть большая вероятность, что когда вы увидите просадку в портфеле, вы начнете продавать. Поэтому нужно подбирать финансовые инструменты, с которыми лично вам комфортно. Иначе инвестиционная стратегия будет неэффективной и рваной.

- Отсутствие диверсификации. Обязательно в своем портфеле стараться охватить весь мир, то есть разные страны, разные валюты, разные классы активов (акции, облигации, драгоценные металлы, недвижимость и т.д.).

- Отсутствие средств на непредвиденные инвестиционные идеи. Например, вы вложили все свободные деньги в активы. А в определенный момент на рынке случился резкий обвал и как раз это самое выгодное время для покупок. А у вас нет свободных денег и покупать не на что. Остается не покупать или изымать из уже имеющихся активов, путем их продажи, что не всегда себя оправдывает. Разумно 10% от вашего портфеля держать в кэше на брокерском счете.

- Недооценка комиссии. Например, доверительное управление может съедать ощутимую часть вашей доходности.

- Не учитываются налоги. Они возникают при фиксации прибыли при продаже активов, с курсовой разницы, с дивидендов и прочее.

- Непонимание во что вы инвестируете. Если вы не вникаете в свои покупки, это очень рискованно.

- Откладывание инвестирования на потом. Выгоднее всего начинать как можно раньше в этом случае маленькие шаги приведут к огромному состоянию в зрелом возрасте.

Итак, мы рассмотрели различные ситуации, как можно обеспечить себе пассивный доход и сколько нужно вкладывать в инвестиции. Следуйте золотому правилу — 10% отправляйте на накопления и начинайте действовать прямо сейчас.

Сколько нужно денег, чтобы начать инвестировать

Статьи

Начать инвестировать в инструменты фондового рынка могут не только богатые люди, но и инвесторы с небольшим достатком. Большинство ценных бумаг на бирже стоит всего несколько тысяч рублей. Есть активы, цена которых составляет менее 1000 рублей. Однако необходимо понимать, что при небольших инвестициях добиться большой прибыли сложно. Так сколько нужно денег, чтобы начать инвестировать, и каких правил нужно придерживаться начинающим инвесторам?

Минимальные размеры инвестиций

В зависимости от стратегии инвестирования можно покупать различные активы: акции, облигации, ETF-фонды, ПИФы и т.д. В каждом случае минимальная сумма инвестирования будет индивидуальной.

Акции

Купить акции какой-нибудь компании можно, даже имея в кармане 1000 рублей. К примеру, бумаги Сбера на момент написания статьи стоят всего 310 рублей. Если посмотреть на цену акций ВТБ, то они торгуются еще ниже. Их стоимость равна почти 5 копеек.

На зарубежных рынках акции стоят дороже. Например, бумаги такого IT-гиганта как Apple сейчас продаются примерно за 9 000 рублей. Facebook стоит около 24 000 рублей. Цены акций на менее крупные компании ниже. Cisco или Coca-Cola можно купить за 4 000 рублей.

Есть иностранные акции, которые по мировым меркам стоят сущие копейки:

- Ford Motor – 1065 рублей;

- Avon – 408 рублей;

- Nokia – 378 рублей.

Российские акции хоть и стоят дешевле американских, но они редко продаются по одной штуке на фондовом рынке. Обычно инвесторам приходится покупать несколько лотов. Те же акции Сбера продаются по 10 лотов, а бумаги ВТБ вообще по 10 000 лотов. Соответственно, имея в кармане только 100 рублей, акции не купишь.

Если резюмировать, то для покупки акций нужно иметь хотя бы 3-5 тысяч рублей. Именно на эту сумму можно купить ликвидные бумаги с хорошей перспективой для роста. Для покупки американских акций данной суммы будет тоже достаточно. Однако нужно понимать, что стать соучредителем Apple, Google или Facebook с такими деньгами не получится. Потребуются куда большие инвестиции.

Важно! За небольшие деньги купить сразу несколько акций для диверсификации портфеля не получится. Поэтому чем выше сумма инвестиций, тем больше возможностей для снижения рисков.

Облигации

Для приобретения облигаций 1000 рублей хватит в самый раз. Всё дело в том, что большинство облигаций торгуется на рынке именно в этом ценовом диапазоне. Номинал такого актива обычно равен 1000 рублей. Причем облигации могут выпускать как государство, так и частные компании. Есть муниципалитеты, выпускающие облигации с номиналом, равным 500 рублей.

Приобрести по номиналу облигацию вряд ли получится.

- Причина – цена такого актива на бирже постоянно меняется. Причем как в большую, так и в меньшую сторону. Во многом это зависит от процентных ставок, которые действуют сейчас в экономике.

- Будущему владельцу облигаций также необходимо выплатить предыдущему НКД. Это часть купонного процентного дохода по облигации. Она рассчитывается пропорционально количеству дней от даты выпуска облигации или выплаты предшествующего купонного дохода. К примеру, если было накоплено 15 рублей, то с биржевой стоимости облигации добавляется данная сумма. Учитывая такую особенность, облигации обычно стоят больше 1000 рублей.

Так или иначе, имея на счету 1000 рублей, можно стать владельцем одной облигации. Если сумма инвестиций больше, то из таких бумаг можно собрать целый инвестиционный портфель. Причем в нем будут находиться надежные облигации эмитентов с достойной доходностью.

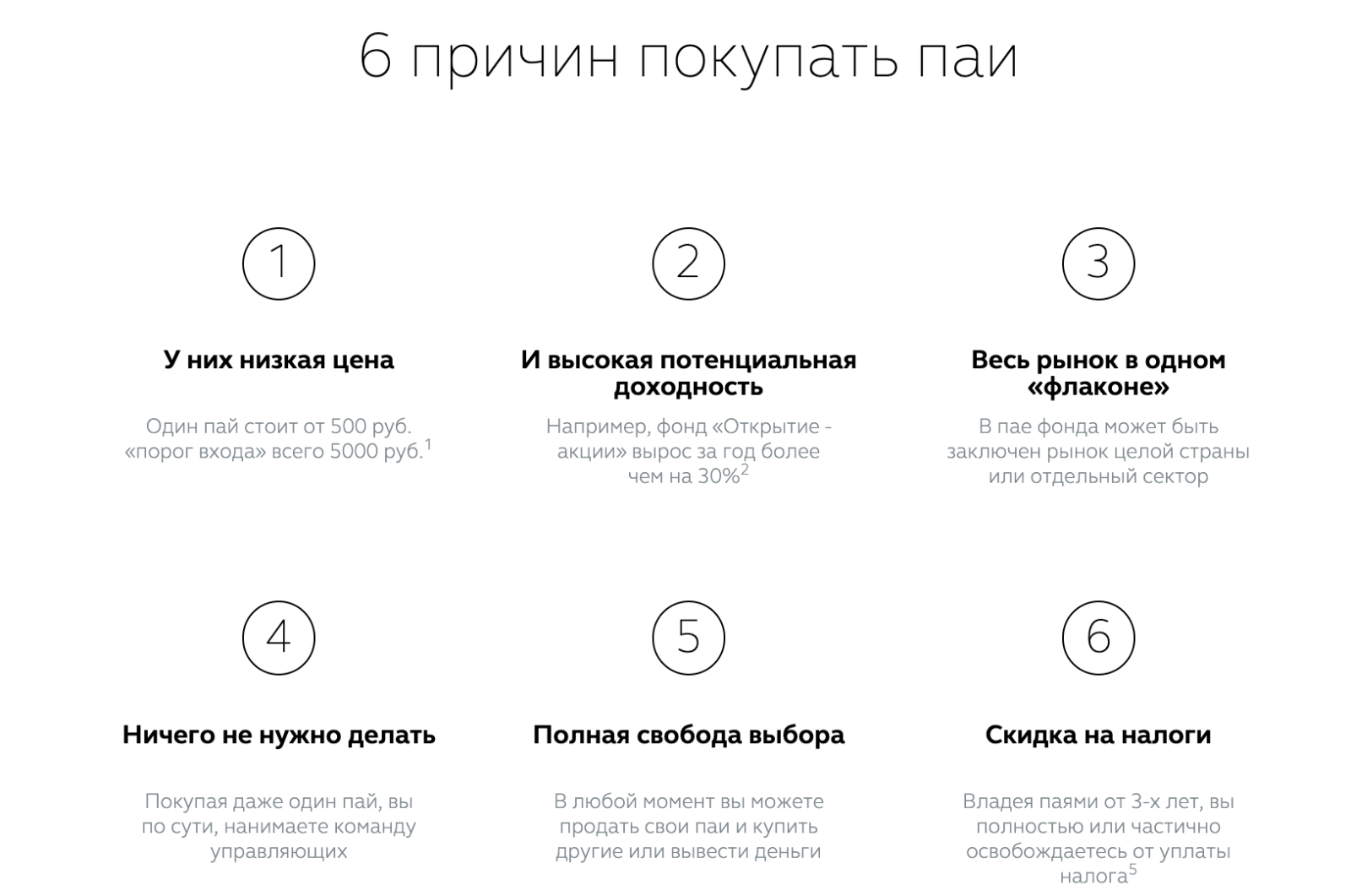

ПИФы

Минимальная цена ПИФа в Сбере составляет 1000 рублей. В ВТБ такой актив стоит дороже – 5 000 рублей. При инвестировании в ПИФы важно помнить о наличии комиссии 1%. Данная сумма списывается автоматически. Поэтому ничего самому платить не придется.

Главное преимущество покупки ПИФа – это не только дешевизна, но и структура актива. Здесь собраны сразу несколько бумаг. Это позволяет снизить риски.

Если говорить простыми словами, то ПИФЫ помогают инвестировать в индекс, куда входит несколько финансовых инструментов. Для пассивных инвесторов, которые не гонятся за высокой прибылью, а хотят сохранить свои сбережения, – это отличный вариант.

Если открывать брокерский счет для покупки акций или облигаций, то во время совершения сделок на фондовом рынке потребуется платить комиссии брокеру и бирже. Необходимо также учитывать затраты и на депозитарное обслуживание. При приобретении ПИФа все комиссии уже заложены в стоимость.

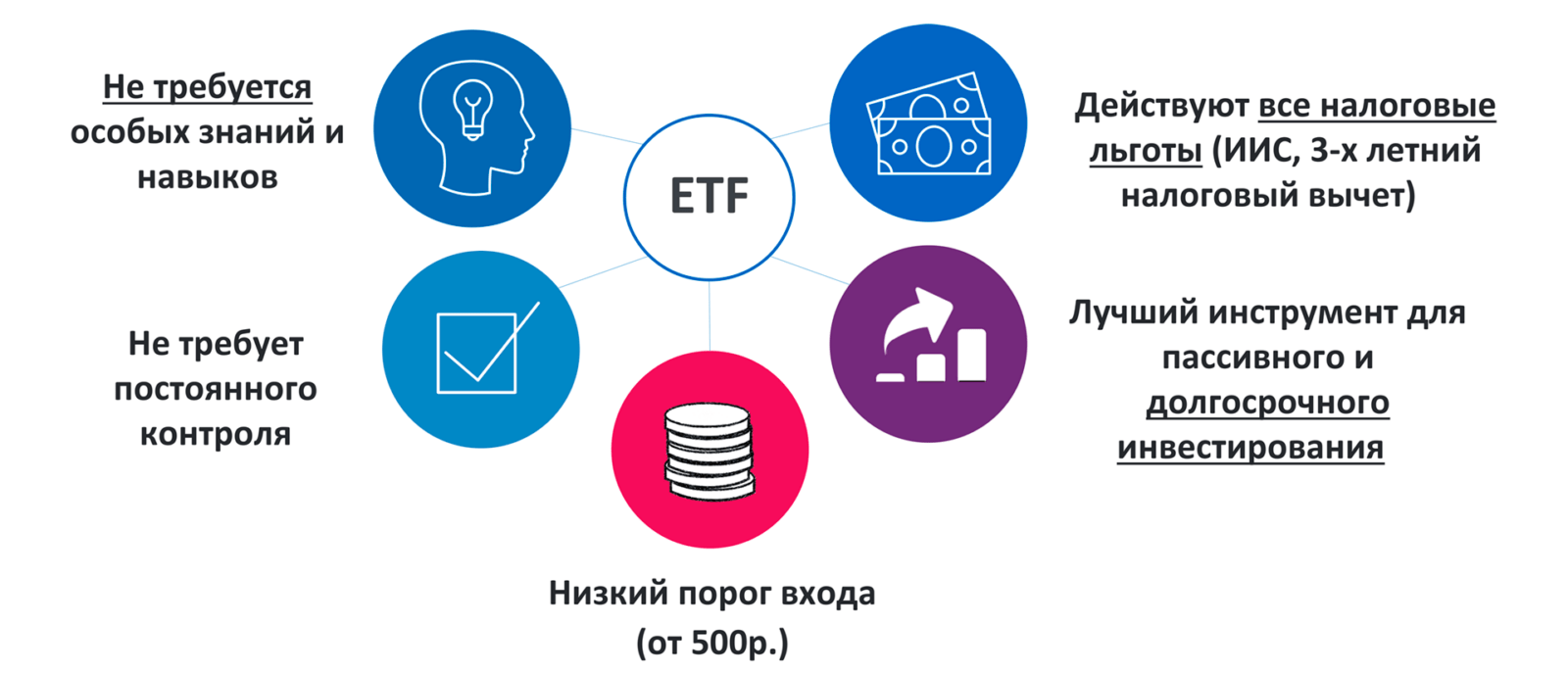

ETF

Биржевые фонды, инвестирующие в конкретный индекс, – еще один инструмент для вложения капитала. Приобрести ETF на бирже можно, имея в кармане от 100 до 10 000 рублей. В данном примере разброс довольно большой. Это связано со стоимостью фондов.

Например, один из самых дешевых биржевых фондов от Finex FXDM, в котором собраны акции развитых рынков, кроме США, стоит сегодня всего $1 (77 рублей). ETF на американские акции FXUS можно купить за 5 600 рублей.

При покупке ETF-фонда инвестор платит комиссию брокеру за совершение сделки. Комиссия за управление, аудит и прочее уже заложены в стоимость актива.

При продаже таких бумаг в прибыль придется также уплатить налог в размере 13%. Однако инвесторы могут избежать уплаты НДФЛ с дохода. Для этого нужно держать биржевые фонды хотя бы 3 года.

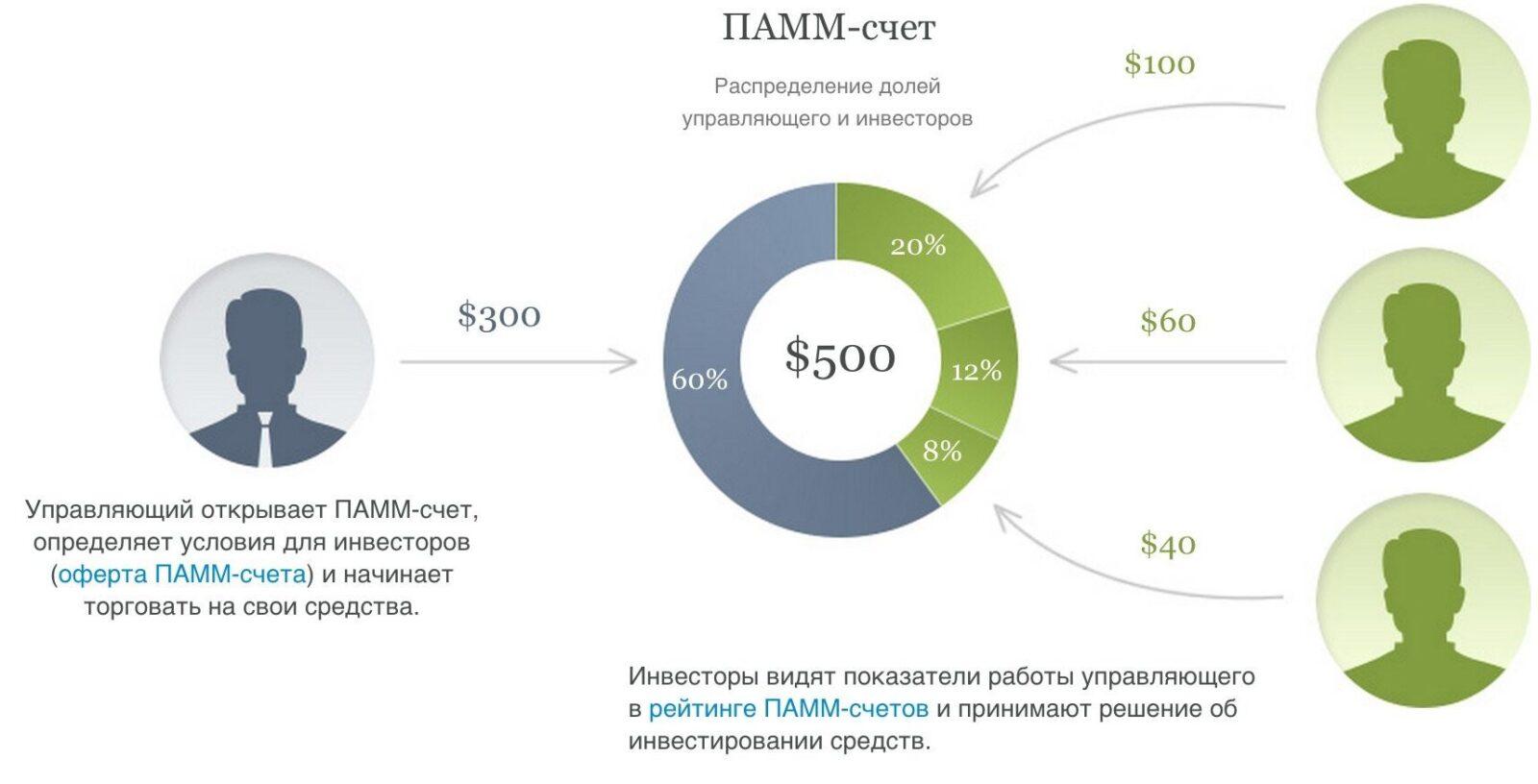

ПАММ-счета

В данный инструмент можно вложиться от 1000 рублей. Итоговая сумма минимальных инвестиций зависит от следующих факторов:

- брокера;

- оферты управляющего ПАММ-счетом.

К примеру, в Альпари минимальная сумма для инвестирования равна 300 рублей.

Важно! Инвестиции в ПАММ-счета по аналогии с Forex сопряжены с высокими рисками. Если вкладываться в подобные инструменты, то инвестору никто не может гарантировать стабильную доходность.

При выборе таких инвестиций логичнее составлять сбалансированный портфель из нескольких инструментов. Так можно диверсифицировать возможные риски. Правда, в этом случае минимальная сумма инвестиций существенно вырастит.

Альтернативные варианты инвестиций

Помимо представленных выше инструментов, есть еще и другие способы для инвестирования капитала:

- МФО. Минимальный порог входа обычно равен от 1,5 млн рублей. Доходность высокая – от 15% и выше. Минус таких инвестиций – отсутствие страховки. Если МФО закроется, то можно потерять все вложенные средства.

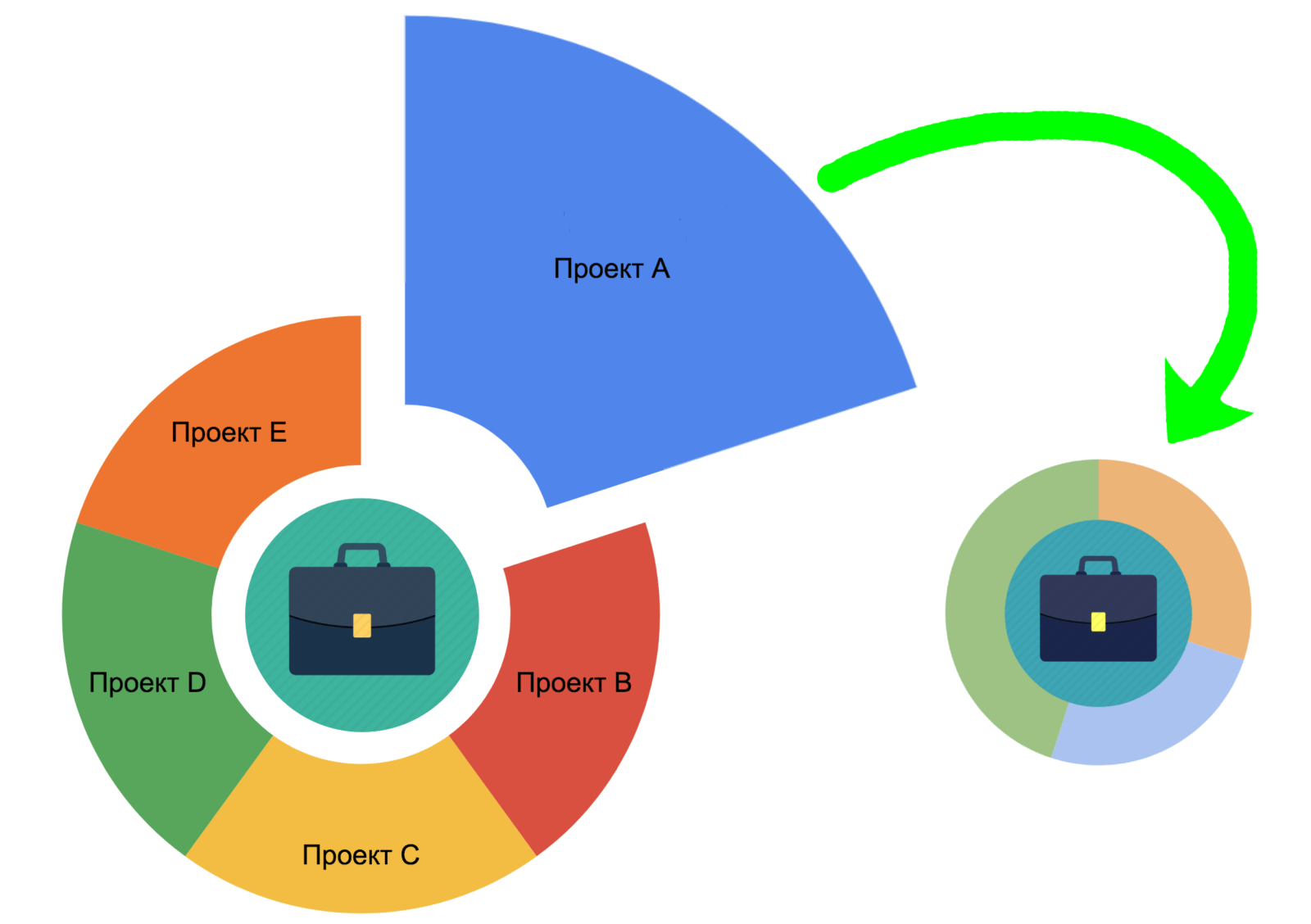

- Краудинвестинг. Это инвестирование в бизнес-стартапы или проекты. В качестве инструмента таких инвестиций можно использовать Альфа-Поток. Минимальный порог – 10 000 рублей. Риски – высокие. Деньги не страхуются системой страхования вкладов.

- Криптовалюта. Здесь минимальная сумма инвестиций достигает несколько сотен рублей. Она зависит от биржи или торговой площадки, через которую будут приобретаться криптовалютные активы. Данные инструменты очень волатильны, поэтому говорить о надежности таких инвестиций нельзя.

- Недвижимость. Средняя цена однокомнатной квартиры на недорогом вторичном рынке – 1,5 млн рублей. Такие вложения требуют огромного капитала, но они спасают от инфляции и девальвации национальной валюты.

- ОФЗ-н. Это народные облигации с порогом входа от 10 000 рублей.

- ИСЖ или НСЖ. Минимальные вложения начинаются от 5-10 тысяч рублей. Затем потребуется постоянно пополнять счет на определенную сумму.

Конечно, можно еще инвестировать и в себя. Получить дополнительное образование или пройти курсы, потратить деньги на улучшение собственного здоровья или вложить все средства в детей, которые в будущем могли бы обеспечить родителей. Однако такие инвестиции немного другое.

Что нужно учитывать при минимальных инвестициях?

Если стартовый капитал для инвестиций небольшой, то необходимо учитывать несколько важных моментов.

Имея на счету небольшую сумму (1000 рублей), составить диверсифицированный портфель невозможно.

- Если даже купить сверхнадежную акцию одной компании, то это не сбережет вложенные средства от возможных рисков. Допустим, инвестор купил акции Microsoft. Однако у компании вышел плохой финансовый отчет, после чего её стоимость на бирже упала. В таком случае портфель инвестора похудеет.

- Многие думают, что для диверсификации можно купить один ETF или ПИФ. Данные активы действительно снижают риски серьезных просадок. Но такие инструменты нацелены больше на отдельные отрасли экономики или страны. К примеру, если на американском рынке случится серьезная коррекция, то биржевой фонд FXUS, в котором собраны акции США, упадет. В итоге портфель окажется в минусе.

- Важно собирать несколько инструментов в своем портфеле. Даже с небольшой суммой 5-10 тысяч рублей, можно составить портфель «на все случаи жизни».

Второе, что нужно учитывать, – это комиссии. При небольших инвестициях комиссионные могут съесть не только прибыль, но и часть капитала. Причем неважно, какая будет комиссия у брокера. Если речь идет об инвестициях в биржевые фонды, то в их стоимость уже встроена комиссия за управление. И она может съесть весь доход, полученный от владения ценной бумаги.

Как инвестировать с маленькой суммой?

Небольшой капитал на первых парах позволяет получить неоценимый опыт на фондовом рынке. Тем более, гораздо проще рисковать небольшими суммами. Это главное преимущество таких инвестиций.

Если у инвестора есть небольшая сумма, то можно составить следующий план инвестирования:

- Открыть брокерский счет или ИИС и завести туда деньги.

- Определиться с суммой пополнения: раз в неделю, месяц или квартал. В идеале это должны быть свободные денежные средства.

- Выбрать стратегию инвестирования: консервативную, сбалансированную или агрессивную. Начинающим инвесторам лучше выбрать первый вариант – то есть вкладывать деньги на долгосрок с прицелом на небольшую, но стабильную доходность.

- Составить портфель. В зависимости от стратегии инвестирования купить на свободные денежные средства активы в портфель. Наилучший вариант с минимальными рисками – это облигации или акции голубых фишек.

Если инвестор только пришел на фондовый рынок, то лучше отказаться от маржинальной торговли. Такие инвестиции могут обнулить весь капитал за очень короткий промежуток времени. Торговля с кредитным плечом предназначена для профессионалов финансового рынка.

Вывод

Начать инвестировать на фондовом рынке можно, имея невысокий доход. Учитывая стоимость финансовых активов, достаточно даже 1000 рублей. Однако для получения максимальной выгоды от инвестиций в будущем важно регулярно пополнять портфель, пусть и не на большие суммы. Необходимо также определиться с активами, которые будут в портфеле. Они должны быть надежными, стабильными и перспективными. Риски желательно свести к минимуму.

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Не только миллионеры могут быть инвесторами. Покупать ценные бумаги можно и на ₽1–2 тыс. Главное — быть последовательным и регулярным. Мы узнали у экспертов, во что можно вложить деньги, если у вас не много средств

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды , на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации , становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды ( ПИФ ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Источник https://ecofinans.ru/investment/skolko-deneg-nuzhno-vlozhit-v-investiczii-chtoby-zhit-na-dividendy-v-2021-godu/

Источник https://tacticinvest.ru/skolko-nuzhno-deneg-chtoby-nachat-investirovat/

Источник https://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3