«Российский фондовый рынок восстановится и будет расти дальше»

Всё, о чём пойдёт речь в данной статье, — это мои мысли и описание моих действий, основанных на собственном опыте. Все эмоции, оценки и прогнозы касаются только фондового рынка и личной финансовой составляющей. Остальные аспекты — политические, социальные и прочие — вынесены за рамки этого материала.

Как это было

Утро 24 февраля для меня началось не с кофе, а с изучения новостей и мониторинга личного кабинета через приложение брокера. В него я зашёл не для того, чтобы продать активы — к этому времени я на 80% сидел в кэше и смысла что-то делать уже не видел.

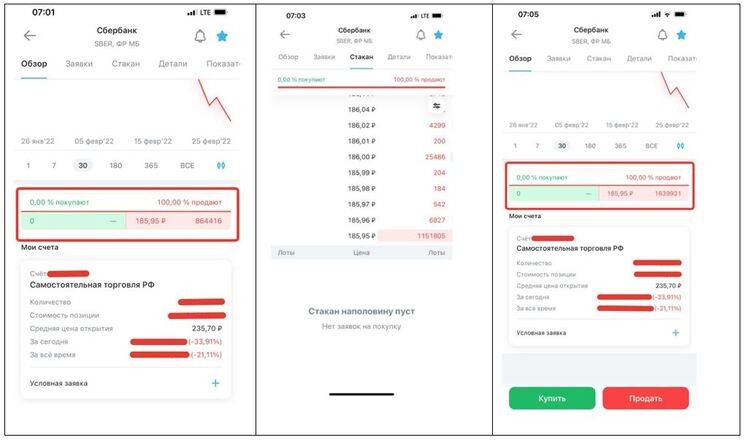

Скриншот, который я сделал на память, передаёт настроения в тот день на фондовом рынке. Похожая ситуация была практически со всеми российскими акциями. Продавали все, и никто не хотел покупать.

На рынке царила паника, торги периодически останавливали из-за резких скачков цен, а новостная лента лишь подогревала ажиотаж, сообщая о невероятных санкциях, которые Евросоюз и США намерены ввести в отношении России, а также о развитии геополитической и региональной ситуации.

24 февраля 2022 г. — это дата, которая войдёт в историю российского рынка как день наибольшей просадки. К 12:00 (мск) Индекс Московской биржи потерял 40%, Индекс РТС — 45%. Хуже рынка выглядел Индекс финансов Мосбиржи, потерявший 46% своей стоимости. Отдельные акции проседали на 50–70%.

Такого падения рынка не ожидал никто. Я тоже поддался рыночной панике. Но это было выражено не в стремлении скорее продать всё, что есть в портфеле, а в какой-то апатии и непонимании развития дальнейших событий. Этот день я провёл за монитором компьютера и отслеживанием котировок, хотя обычно этим не занимаюсь. Я смотрел на красные цифры и нисходящие графики и пытался просто понять, что делать дальше.

Что стало с моим портфелем и как мне удалось сохранить доходность?

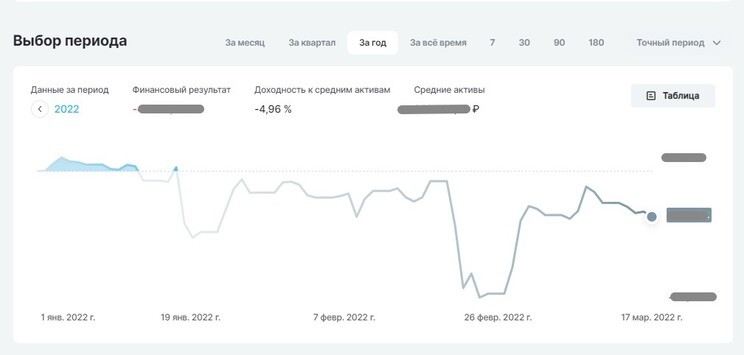

C начала 2022 г. мой портфель потерял лишь 5%, однако годовая доходность осталась положительной, сократилась лишь итоговая доходность. Это придавало некоторого позитива.

Сохранить доходность удалось благодаря нескольким факторам.

- С октября-ноября 2021 г. я максимально сокращал свои позиции в российских акциях. Такое решение было принято по двум причинам:

- Около 40% наличности на брокерском счёте я всегда хранил в долларах для диверсификации и приобретения иностранных ценных бумаг.

При этом 25 февраля настроения на рынке кардинально поменялись. Участники спешили откупить просевшие в цене активы. Учитывая непредсказуемость дальнейшего развития ситуации, совершать какие-то действия на таком рынке я посчитал безумием.

В течение нескольких часов Индекс Московской биржи прибавил более 25%, торги акциями периодически приостанавливались в связи с резкими скачками котировок. По итогам дня рост индекса составил 20,04%.

Чтобы первично осознать происходящее, мне хватило следующих выходных дней. А закрытие торгов акциями 28 февраля позволило отвлечься и спокойно всё обдумать. Многие участники рынка критиковали такое решение, но для меня это пошло на пользу. Хотя я считаю, что пауза уже слишком затянулась.

На основании чего я буду принимать решения в ближайшем будущем?

- Санкции сохранятся в течение минимум нескольких лет. Вероятность введения новых санкций, вплоть до торгового эмбарго, остаётся высокой.

По какому сценарию могут развиваться события?

В ближайшие годы российский фондовый рынок может находиться в боковике или в устойчивом нисходящем тренде с регулярными отскоками на фоне каких-нибудь локальных позитивных новостей или изменения геополитической повестки.

Большинство новичков, которые пришли на рынок в 2020–2021 гг. и сейчас остались с просевшими активами, могут не пройти испытание временем и нервами. Наблюдая изо дня в день вязкое неопределённое движение на рынке, многие в итоге продадут свои акции и, разочарованные, уйдут с него. На мой взгляд, это будет ошибкой.

Кто-то будет пытаться вернуть просевшие депозиты и, наступая на одни и те же грабли, набирать позиции с плечами, надеясь на отскок рынка. Но, как показывает практика, такая стратегия не приводит ни к чему хорошему.

По данным крупных российских брокеров, в январе–феврале 2022 г. был зафиксирован кратный рост маржин-коллов (принудительных закрытий позиций). Инвесторы наращивали маржинальные позиции, полагая, что рынок достиг своего дна, и рассчитывали на быстрый отскок и быструю прибыль, что в итоге обернулось крупными убытками.

При этом в долгосрочной перспективе я продолжаю сохранять позитивный прогноз. Российский фондовый рынок восстановится и будет расти дальше. Любые негативные факторы — явления временные, рынок, как и бизнес, всегда адаптируется к новым условиям и стремится к дальнейшему развитию. Это неизменный закон рынка.

Что я думаю о будущем рынка и какой стратегии буду придерживаться

Я не рассматриваю фондовый рынок как инструмент для получения регулярных ежемесячных доходов или быстрых и лёгких денег. Для меня фондовый рынок — инструмент долгосрочного формирования капитала как источника дополнительного пассивного дохода. Мой горизонт инвестирования — от 10–15 лет. Именно такой подход позволяет мне сохранять спокойствие. А складывающуюся ситуацию я рассматриваю как хорошую возможность для приобретения качественных долгосрочных активов по низким ценам. Морально я готов к длительному боковику и даже дальнейшему падению, резкому или плавному, это уже неважно. Минимальный срок медвежьего тренда для себя я определил в один-три года.

Сейчас я сосредоточился на формировании стабильных источников дохода (не связанных с фондовым рынком), чтобы гарантировать возможность регулярного пополнения своего брокерского счёта и покупки активов. Я продолжу покупать российские активы вне зависимости от их стоимости. Будут падать — отлично, значит, куплю больше. Будут расти — тоже хорошо, значит, будет «бумажная» прибыль (так называется незафиксированная прибыль по открытым позициям; после закрытия позиции (продажи актива) прибыль считается зафиксированной). За счёт регулярной покупки активов несмотря на динамику цен, средневзвешенная стоимость моих активов должна быть максимально близка к дну рынка — так работает стратегия усреднения. Чем дольше рынок будет находиться в боковике или в рамках нисходящего тренда, тем больший объём активов по наименьшей цене можно будет приобрести.

Сидеть и ждать это самое дно — нет смысла. Никто не знает, когда рынок достигнет своего дна. Никакого тайного Грааля нет, всё довольно просто: терпение, выдержка и дисциплина. Но именно в этом — залог успеха.

Какие активы выбирать в сложившейся ситуации?

На данный момент при выборе активов можно опираться только на общие критерии. Очень важно будет оценить положение дел после открытия торгов на фондовой секции Московской биржи.

Я определил для себя, каких эмитентов буду рассматривать:

- Голубые фишки с дивидендной историей. При этом в среднесрочной перспективе следует учитывать высокую вероятность пересмотра компаниями своей дивидендной стратегии, вплоть до её отмены. Отказ от выплаты дивидендов позволит компаниям накопить ликвидность для формирования финансовой устойчивости. Также одной из причин может стать запрет дивидендных выплат нерезидентам.

Об отмене дивидендов уже объявили такие компании, как «Черкизово» (GCHE), ЕВРАЗ (EVRE), «Русагро» (AGRO). Велика вероятность отмены дивидендов у компаний банковского сектора.

- Компании агропромышленного комплекса.

О чём необходимо помнить при любой ситуации на рынке?

Инвестиции — это всегда повышенные риски. Поэтому любые решения, которые вы принимаете в этой сфере, должны быть основаны не на чьих-то рекомендациях, а на ваших личных знаниях, анализе и опыте. Это сложнее, чем хочется, для этого нужно время и дополнительные знания, но только это — гарантированный путь к успеху. Только в этом случае вы сможете объективно и адекватно оценивать складывающуюся ситуацию и спокойно реагировать на любые колебания на рынке.

Все ваши переживания отойдут на второй план, когда вы уверены в своих активах, когда вы лично изучили компании и их бизнес и уверены в их потенциале.

Рынок акций пережил мощнейший обвал. Как защититься и когда это кончится

Обвал последних дней на фондовом рынке оказался полной неожиданностью для инвесторов и аналитиков. Самые важные вопросы прямо сейчас — «как долго это продлится» и «как защитить портфель». Разбираемся вместе с экспертами

Во вторник, 18 января, российский фондовый рынок пережил самый серьезный обвал с марта 2020 года. По итогам основной сессии индекс Московской биржи закрылся на уровне 3328,94 пункта (-6,5%), а индекс РТС составил 1367,45 пункта (-7,29%). Минимальное значение основного для российского фондового рынка индекса Мосбиржи по ходу дня оказалось ниже точки открытия рынка 4 января 2021 года (3306,12 пункта) и составило 3297,12 пункта. Таким образом, весь рост прошлого года, составивший более 15%, был полностью утрачен.

Рынок падает почти неделю. Тенденция началась 13 января, когда после заявления официальных лиц российского МИДа стало понятно, что переговоры России с США и НАТО о гарантиях безопасности и нерасширении Североатлантического альянса на восток прошли неудачно. 17 января падение замедлилось после сообщения немецкой газеты Handelsblatt о том, что страны Запада оставили идею отключения России от межбанковской системы SWIFT. Тогда же казалось, что позитив может вернуться на рынок. Но в этот день торги проходили в отсутствие инвесторов из США — в Америке отмечали День Мартина Лютера Кинга. 18 января, после того как трейдеры в США вернулись к торговым терминалам, обвал продолжился.

Опрошенные «РБК Инвестициями» аналитики признались, что пока не видят «дно рынка». Но в то же время отметили привлекательные цены, по которым сейчас торгуются российские активы.

Достиг ли рынок дна — и если нет, то где оно?

Управляющий директор «Ренессанс Капитала» Максим Орловский сказал, что это вопрос, на который нельзя ответить. Потому что дальнейшие перспективы полностью зависят от отношений США и России. В частности, 21 января в Женеве может пройти встреча главы российского МИДа Сергея Лаврова и госсекретаря США Энтони Блинкена, пишет «Коммерсантъ».

«Сложно сказать, где именно дно российского рынка, но если вспомнить ситуацию с началом пандемии в марте 2020 года, то индекс Мосбиржи тогда упал на 35%, до примерно 2100 пунктов. Если принять уровни октября как начало геополитических потрясений, то отечественный рынок потерял уже почти 25%», — говорит директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров.

Он подчеркнул, что прямое сравнение пандемии и текущей ситуации не совсем уместно, но так можно примерно понять силу реакции инвесторов в российские активы на шоки, сопряженные с высокой неопределенностью.

«Мы рассчитываем, что при прочих равных к началу зимних Олимпийских игр 2022 года панические настроения несколько утихнут, а рынок успокоится, хотя к этому времени российские актив могут потерять еще 5-15%», — подвел итог эксперт.

Орловский отметил огромное количество эмоциональных продаж в ходе торгов 18 января. При этом падение, начавшееся после политических заявлений, также подпитывается и техническим фактором — у инвесторов срабатывают маржин-коллы.

«Действительно, падение очень стремительное, я полагаю, что минимум, по крайней мере, локальный близко, и отскок будет бурным. Многие акции, привлекательные на фоне прогнозируемых высоких дивидендов, выглядят еще лучше», — сказал «РБК Инвестициям» начальник управления торговых операций на российском фондовом рынке «Фридом Финанс» Георгий Ващенко.

Может ли обвал последних дней стать началом медвежьего тренда?

Исторический максимум по индексу Мосбиржи был зафиксирован на уровне 4292,68 пункта на торгах 14 октября 2021 года. «Падение индекса с уровня исторических максимумов во вторник превысило 20%. Это важный рубеж для многих трейдеров, так как считается, что он отделяет рынок от перехода в «медвежью» фазу», — считают в «БКС Мир инвестиций».

В УК «Система Капитал» полагают, что происходящее на российском рынке скорее временно, хотя будущая динамика будет по-прежнему очень чувствительна к заявлениям Москвы и Вашингтона. Кроме того, уже произошедшие распродажи были слишком сильными и резкими, что говорит не в пользу существования долгосрочного медвежьего тренда, а скорее о более краткосрочном негативном движении.

«Медвежий тренд, на мой взгляд, не начнется. Хотя рост, продолжавшийся восемь месяцев, был растерян всего за три. Увидим ли мы в этом году уровни еще ниже, зависит, в первую очередь, от динамики на внешних площадках. Если в США продолжится снижение, то и в России, вероятнее всего, после бурного отскока возобновится коррекция », — говорит Георгий Ващенко.

Защитные тактики и перспективные бумаги

«Прежде всего, необходимо избавиться от «плеч» и желательно иметь какую-то долю кеша в портфеле. Российские компании — в хорошей форме, без особенных долгов и будут платить хорошие дивиденды. Поэтому, если инвестор согласен с тем, что «это рано или поздно закончится», нужно просто набраться терпения и переждать текущую турбулентность», — посоветовали в инвестиционной компании «Атон».

Максим Орловский отдельно отметил перспективы самых пострадавших акций — «Газпрома» и Сбербанка: «Они упали из-за того, что было слишком много продаж. Это самые тяжелые бумаги, и оттуда много людей бежало, поскольку именно там грозили санкции».

Аналитик «Финама» Сергей Кауфман отмечает, что акции нефтегазового сектора снижаются слабее, чем, например, компании внутреннего спроса из-за слишком большой доли России на мировом рынке нефти, а также слабости рубля, что позитивно для финансовых показателей экспортеров. Рекордные цены на нефть и восстановление добычи в рамках соглашения ОПЕК+ окажутся определяющими для российского нефтегаза на горизонте 12 месяцев, хотя временные просадки в случае геополитического негатива возможны.

Во «Фридом Финансе» ожидают, что в краткосрочной перспективе тренд на российском рынке все же будет негативным. Период нестабильности лучше переждать в защитных активах, например, биржевых фондах на золото и драгметаллы, а покупка « голубых фишек » обязательно должна проходить со стоп-лоссом.

«Мы рекомендуем растянуть покупки на падающем рынке во времени. Другими словами, покупка интересующих активов порционно, скажем, со скоростью 10-20% от желаемого уровня аллокации в неделю позволит усреднить уровни входа и в случае появления новых вводных скорректировать тактику инвестирования», — говорит Константин Асатуров из УК «Система Капитал».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Доля удовлетворения заявок при первичном размещении на бирже (IPO). Например, заявка, поданная инвестором может быть удовлетворена на 30% — это и есть величина аллокации. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Фондовый рынок РФ пережил второй рекордный обвал в 2022 году. Что дальше?

Российский фондовый рынок накануне, 20 сентября, подвергся второй рекордной в 2022 году распродаже. Индекс Мосбиржи снизился на 8,84%, до 2 215,67 пункта. Это максимальное с 24 февраля падение — тогда оно составило более 33%.

Старт торгов 21 сентября также начался снижением. Индекс Мосбиржи в моменте терял 7,8% и падал до 2 043 пунктов, затем начался отскок, и уже к 11 часам индекс превысил 2 124 пункта.

Котировки большинства голубых фишек снижались в пределах 15%.

Масштабное падение происходит на фоне планов правительства по повышению налогов для экспортеров и обострения геополитических рисков. Так, рынок обеспокоили новости о запланированных на 23–27 сентября референдумах о вхождении ЛНР, ДНР, Херсонской и Запорожской областей в состав России и потенциальных новых санкциях против страны. Добавили негатива и сообщения, что для покрытия дефицита бюджета правительство хочет собрать с сырьевых экспортеров около 1,4 трлн руб. в 2023 году за счет повышения вывозных пошлин и ставок НДПИ.

Напряженность на рынке продолжается и в связи с сообщением о частичной мобилизации. Призыву на военную службу будут подлежать только граждане, которые в настоящий момент состоят в запасе, прежде всего те, кто проходил службу в рядах ВС.

Рынок захлестнули эмоции

Инвесторы нервно реагируют на подобные новости и склонны поддаваться панике, говорит директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин.

Сейчас инвесторами движут эмоции, вызванные ростом геополитических рисков, а рынком правят спекулянты, согласны аналитики аналитического центра Банки.ру. Пока существенного изменения экономических факторов не происходит, замечают они. Однако, скорее всего, в ближайшее время возможно усиление санкционного давления. Новые санкции могут повлиять на экономическую составляющую, что приведет к переоценке участниками рынка российских активов, говорят эксперты. Это, в свою очередь, определит их дальнейшую динамику в среднесрочной перспективе.

«Острой паники на рынке нет», — парирует заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко.

«Но делать предположения о том, что дно достигнуто, на мой взгляд, рано», — добавляет он.

В ближайшие дни рынок, вероятнее всего, удержится выше отметки 2 000 пунктов по индексу Мосбиржи, полагает аналитик. По его словам, желающих покупать в период распродаж всегда хватает. Но в среднесрочном плане акции могут возобновить коррекцию на фоне негативных отчетов и ожиданий, предупреждает он.

Падение не может быть вечным, или есть ли риск остановки торгов

Рынок не может падать без перерывов, поэтому отскок — это неизбежное явление, говорит начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

«Вспомним рекордный обвал 24 февраля. Уже на следующий день рынок вырос после прохождения пика маржин-коллов», — замечает он.

С недавних максимумов просадка по индексу Мосбиржи составляла почти 20%, говорит аналитик. «Текущий всплеск волатильности обеспечит повышенную амплитуду колебаний и в ближайшие дни. Тем не менее масштаб внутридневных колебаний постепенно будет сокращаться», — полагает он.

По мнению Карпунина, сейчас нет рисков для финансовой устойчивости страны, а также навеса огромного количества продавцов, которые могли бы спровоцировать какие-то инфраструктурные проблемы. «Поэтому биржа продолжает торговаться», — говорит он.

Риск остановки торгов акциями сейчас минимальный, согласен Ващенко из Freedom Finance Global. «Торги не приостанавливались даже по отдельным бумагам», — отмечает он.

По его словам, наибольшие риски присутствуют в валютах «недружественных» стран. «Существует вероятность, что действия США и ЕС в конечном счете затруднят работу торгово-клиринговой инфраструктуры в отношении их валют», — предупреждает он.

Как действовать розничным инвесторам, чтобы защитить свои деньги

Розничным инвесторам в первую очередь следует сократить, а лучше закрыть позиции с частичным обеспечением (маржинальные сделки), говорит Ващенко. Увеличивать долю краткосрочных торговых операций, не искать точек входа на длинный горизонт. На длинном горизонте рынок скорее вырастет на фоне как инфляции, так и притока новых средств, а также их частичного перетока из ИЦБ.

«Но тактика «сидеть и ждать» не очень эффективна, трендового подъема, вероятно, не будет еще долго», — говорит Ващенко.

Сейчас внимание стоит обратить на компании несырьевого сегмента, которые менее подвержены риску дополнительной налоговой нагрузки, считает Брагин из «Альфа-Капитала». «Долговой рынок и ОФЗ сейчас — тоже хорошая история, особенно ввиду замедления инфляции и сокращения ставки ЦБ», — полагает он.

Одним из шагов для защиты может быть хеджирование портфеля фьючерсом на индекс Мосбиржи, говорит Карпунин из «БКС Мир инвестиций». Другим вариантом может быть сокращение позиции в акциях в пользу коротких облигаций или облигаций с плавающим купоном, продолжает Карпунин. «В первую очередь имеет смысл обратить внимание на выпуски ОФЗ-ПК с привязкой к RUONIA», — говорит он.

Еще одним шагом для защиты портфеля может быть покупка иностранных бумаг, номинированных в валютах дружественных стран: юанях и гонконгском долларе, считает Карпунин. Это облигации российских компаний в юанях и акции китайских компаний на Санкт-Петербургской бирже, напоминает он.

Что дальше?

Основной вопрос относительно перспектив российского рынка заключается в возможности возвращения компаний к выплатам дивидендов, говорит Брагин. Кроме того, высока неопределенность в отношении роста налоговой нагрузки в 2023 году.

«В настоящий момент акции — это долгосрочная инвестиция. Внутридневные колебания могут быть очень большими, однако экономика продолжает работу, значит компании будут продолжать функционировать и развиваться», — считает Брагин.

«Худшее, что можно сделать — продавать на панике и фиксировать убытки», — заключает аналитик.

Источник https://journal.open-broker.ru/investments/rfr-vosstanovitsya-i-budet-rasti-dalshe/

Источник https://quote.rbc.ru/news/article/61e6b9349a7947a0d3f47f86

Источник https://www.banki.ru/news/daytheme/?id=10972523