Инвестиционная деятельность предприятия простыми словами

Предприятия являются основными структурными элементами экономики государства. Эффективность и мощь государственной экономики зависит от вида и объёма выпускаемой продукции, а также производственных затрат. В условиях рыночной экономики развитие предприятий основывается на конкуренции между компаниями внутри своего государства и иностранными компаниями. Конкуренция способствует снижению производственных затрат, поиску новых методов, технологий и продуктов. А это невозможно осуществить без инвестиций. Инвестиционная деятельность помогает предприятиям развиваться, без неё их существование станет проблематичным.

Суть инвестиционной деятельности предприятия

Термины «инвестиционная деятельность» и «инвестирование» являются синонимами. Инвестирование занимает основное место в экономических процессах и предопределяет общее развитие экономики любого предприятия. Инвестиции помогают увеличить объём производства, способствуют росту доходов, развитию отрасли или компании, которая добилась успехов в конкурентной борьбе и максимально удовлетворяет спрос на определённые товары или услуги.

Полученные доходы накапливаются и увеличиваются, производство расширяется, предприятие процветает. Происходит непрерывное повторение этого процесса. Так инвестирование само обуславливает рост и расширение воспроизводства за счёт доходов, полученных эффективным распределением. Причём чем больше степень эффективности инвестиций, тем больше растут доходы и значительней размер накоплений, которые опять можно вкладывать в производство.

Инвестиционная деятельность является важнейшим элементом общей стратегии развития предприятия. Её суть заключается не только в сохранении, но и в развитии и усовершенствовании производственно-технического и экономического потенциала, которое достигается расширением воспроизводства основных фондов, реконструкцией и техническим перевооружением, внедрением более современной техники, автоматизацией производственного цикла.

Цель инвестиционной деятельности предприятия – внедрение рационального и эффективного метода хозяйствования, а также финансирование объектов для получения значимой финансовой отдачи (дополнительного дохода). Ведущими экспертами выделяются несколько задач инвестирования:

- определить участки хозяйствования, которые необходимо развивать и внедрять специальные инвестиционные проекты;

- установить источники инвестирования и способы их покрытия;

- разработать инвестиционный проект и внедрить его в хозяйственную деятельность предприятия;

- оценить результаты внедрённого проекта и определить риски развития негативных событий.

Объекты инвестиционной деятельности предприятий могут быть:

- вновь созданными и модернизируемыми основными фондами и оборотными средствами;

- ценными бумагами;

- целевыми денежными вкладами;

- научно-технической продукцией;

- другими объектами собственности;

- имущественными правами;

- правами на интеллектуальную собственность.

Одни инвестиции увеличивают собственный капитал (приобретение акций для получения дивидендов, банковские вклады для получения процентов), другие – расширяют производственную базу приобретением земли и оборудования, капитальным строительством.

На выбор направленности вложений оказывают влияние множество обстоятельств:

- Инвестиционный климат в государстве.

- Кредитная политика.

- Производственно-техническая база промышленных организаций.

- Степень развития инфраструктуры рынка.

- Уровень развития системы привлечения капиталовложений, налогообложения, законодательной базы в области инвестирования.

Типы и виды инвестиционной деятельности

Направленность инвестиционной деятельности предприятий бывает двух основных типов:

- Внутренней, включающей в себя расширение производственной мощности, внедрение современной техники и реконструкцию производства, увеличение количества производимой продукции, выпуск новой продукции.

- Внешней, предполагающей покупку ценных бумаг и компаний.

Основная задача инвестиционной деятельности предприятия состоит в увеличении капитала. Путей приумножения капитала множество. Существует три формы инвестирования в капитал:

Направленность инвестиционной деятельности предприятия

Существует несколько направлений инвестирования предприятия:

- расширение производственной мощности. Увеличивает потенциал компании, способствует росту объёма производимой продукции, выпуску новых видов продукции, и в итоге, росту доходов. Расширение действующего предприятия является инвестированием, предполагающим строительство новых подразделений основного производства, дополнительных участков и цехов. Чаще всего расширение производства осуществляется в соответствии с новой технической основой. Это значит, что кроме экстенсивного увеличения мощности действующего предприятия повышается и степень технической оснащённости производства;

- техническое перевооружение. Это направление означает, что на отдельном предприятии или его подразделении заменяется действующий парк оборудования на более современный с высокими технико-экономическими характеристиками. При этом замена производится без расширения производственных площадей;

- реконструкция. Так называются мероприятия по замене морально устаревшего и физически изношенного оборудования, а также по совершенствованию и перестройке зданий. Обычно реконструкция предприятия проводится по причине диверсификации производства и освоения новых видов продукции. Это способствует значительной экономии капитальных вложений, использованию имеющейся квалифицированной рабочей силы для выпуска новой продукции без привлечения дополнительных кадров. Мероприятия по реконструкции помогают расти техническому уровню производства и быстро осваивать производственные мощности. Техническое перевооружение и реконструкция считаются более эффективными по сравнению с новым строительством и имеют более прогрессивную структуру капитальных вложений. Происходит обновление активной части основных фондов без больших затрат на строительство нового сооружения;

- рост выпуска продукции. Увеличение производства продукции способствует получению больших доходов и завоеванию значительной доли рынка, что даёт возможность влиять на него. Выпуск новых видов продукции помогает диверсифицировать производство. Это позволяет снизить риски, которые вызывают колебания спроса на отдельные виды товаров.

Субъекты инвестиционной деятельности

Так как предприятия обычно не имеют достаточно ресурсов, чтобы поддерживать производство на уровне быстроразвивающегося рынка, они всегда должны решать двойную задачу: во-первых, представить будущим инвесторам необходимость модернизации или введения новых основных фондов, а во-вторых, доказать привлекательность и эффективность инвестиционного проекта.

Субъектом инвестирования предприятия может быть:

- Инвестор.

- Заказчик.

- Подрядчик.

- Пользователь объекта капитального вложения.

Немного подробнее о субъектах инвестиционной деятельности предприятия:

- физическим или юридическим лицом, в том числе иностранным.

- государственным органом.

- органом местного самоуправления.

- иностранным государством.

- международным объединением или организацией.

Инвестор осуществляет вложения, используя собственные или привлечённые средства. Инвестором может являться:

- физическое лицо;

- юридическое лицо;

- созданное на основании договора о совместной деятельности и не имеющее статуса юрлица объединение юридических лиц;

- государственный орган;

- орган местного самоуправления;

- иностранный субъект предпринимательской деятельности (иностранный инвестор).

Инвестиционная политика предприятия

Инвестиционную и финансовую деятельность предприятия определяет политика, базирующаяся на ряде действий:

- Определить временные рамки инвестирования, которые бывают:

- Короткими – не больше года;

- Средними – 1 – 5 лет;

- Длинными – более 5 лет.

Основные принципы и стратегия инвестиционной деятельности

Предприятия осуществляют инвестирование в соответствии с несколькими принципами. Инвестиционная деятельность должна быть:

- приемлемой, осуществляемой при условиях и обстоятельствах, возникающих в ближайшей перспективе;

- гибкой, коррелирующей с действующей хозяйствующей структурой и потенциалом производственной деятельности предприятия;

- комплексной, основанной на взаимосвязанном использовании в различных подразделениях;

- результативной. Инвестиционные проекты должны давать положительный результат. Иначе их внедрение экономически нецелесообразно;

- эффективной. Любые внедряемые проекты должны сопровождаться минимальными издержками для предприятия.

Стратегия инвестиционной деятельности предприятия является системой долгосрочных целей и выбором самого результативного и эффективного метода их достижения. Является особым инструментом управления инвестированием, иными словами концепцией развития компании в долгосрочной перспективе. Стратегия помогает определить ряд моментов:

- Основополагающее направление развития предприятия.

- Метод и форму инвестирования.

- Характер источников финансирования.

- Разработку поэтапного внедрения мероприятий.

- Результативность внедрённых мероприятий.

Экономическая среда диктует необходимость разрабатывать индивидуальную экономическую стратегию компании. Состояние экономики страны постоянно изменяется, поэтому стратегия инвестиционной деятельности должна соответствовать меняющимся условиям. Грамотная стратегия инвестирования способствует достижению ряда положительных результатов:

- создаётся эффективный механизм реализации инвестиционных проектов;

- оцениваются действительные инвестиционные возможности компании;

- наращивается инвестиционный потенциал организации;

- прогнозируются изменения в экономике;

- используются возникающие факторы для усовершенствования методов хозяйствования;

- устанавливается комплексный механизм управления предприятием, включая оперативное, текущее и стратегическое планирование;

- определяются конкурентные преимущества организации.

В соответствии с разработанной инвестиционной стратегией компании определяется инвестиционный проект, который в будущем будет внедрён в хозяйственную деятельность. Кроме этого, в ней содержится перечень критериев и показателей, устанавливающих степень эффективности проведённых мероприятий.

Роль инвестиций в развитии организации

Прищепова, А. О. Роль инвестиций в развитии организации / А. О. Прищепова. — Текст : непосредственный // Вопросы экономики и управления. — 2018. — № 1 (12). — С. 28-32. — URL: https://moluch.ru/th/5/archive/78/3043/ (дата обращения: 17.11.2022).

В статье раскрыты понятия инвестиций, инвестиционной деятельности и инвестиционного проекта. Особое внимание уделено изучению содержания и этапов инвестиционного проекта. Также представлены основные принципы оценки проекта.

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

В экономической литературе существует немалое количество трактований понятия «инвестиции». Инвестиции можно определить как вложение капитала во всех его формах в различные объекты (или инструменты) хозяйственной деятельности организации с целью получения прибыли, а также достижения иного экономического и внеэкономического эффекта, осуществление которого базируется на рыночных принципах и связано с факторами времени, риска и ликвидности [2, с. 17–18]. Такое определение представляет из себя образец расширенного трактования инвестиций, которое подразумевает, что осуществление вложений связано не только с экономическими выгодами (с доходом), но также с другими выгодами. На практике распространено узкое определение инвестиций, при котором под инвестированием подразумевается акт вложения денежных средств с целью получения дохода в будущем [3, с. 23]. Эти денежные средства и есть инвестиции. Общее определение понятия предлагает профессор Теплова Т. В.: инвестиции — это текущее вложение разнообразных ресурсов, в том числе денежных, с целью получения выгод в будущем [6, с. 20].

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», инвестиции определяются как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта [1].

Вопреки различиям в определении инвестиций, все специалисты выделяют единый первостепенный признак инвестиций — отказ от текущего потребления блага ради достижения выгоды от его потребления в будущем.

Существуют разнообразные классификации инвестиций. По объектам вложения капитала выделяют три класса инвестиций:

‒ инновационные (интеллектуальные) инвестиции.

Реальные инвестиции — это инвестиции в развитие производства продукции. В качестве объектов реального инвестирования рассматриваются следующие:

‒ инвестиции в основной капитал (капитальные вложения);

‒ расходы на капитальный ремонт;

‒ инвестиции на покупку земельных участков и объектов природопользования;

‒ инвестиции в недвижимое имущество.

Финансовые инвестиции состоят из вложения средств на приобретение:

‒ ценностей фондового рынка (облигации, акции);

‒ ценностей денежного рынка (валюта, депозиты, межбанковские и коммерческие кредиты).

Инновационные инвестиции вкладываются в разработку новых продуктов и услуг, бизнес-моделей, технологических решений. Они предполагают производство или покупку новации и ее внедрение в осуществляемые инвестиционные решения. Результатом является создание объектов интеллектуальной собственности.

Реализацию инвестиций обеспечивает инвестиционная деятельность компании. Инвестиционная деятельность является целенаправленно осуществляемым процессом поиска необходимых инвестиционных ресурсов, выбора эффективных объектов вложения средств, формирования сбалансированной по выбранным параметрам инвестиционной программы и обеспечения ее реализации. К главным особенностям инвестиционной деятельности относятся следующие ее черты:

‒ подчиненность инвестиционной деятельности целям операционной деятельности;

‒ формы и методы инвестиционной деятельности почти не обладают отраслевыми особенностями;

‒ объемы инвестиций неравномерны во времени;

‒ эффект от вложения средств проявляется с отставанием во времени.

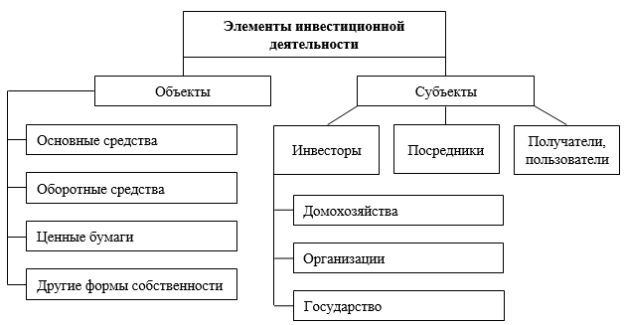

Основные элементы инвестиционной деятельности представлены на рисунке 1.

Рис. 1. Структура инвестиционной деятельности

Теперь рассмотрим, как трактуется в экономической литературе инвестиционный проект. Одним из наиболее распространенных является определение инвестиционного проекта как плана мероприятий, связанных с вложением капитала и имеющих в качестве своей цели получение прибыли или рост рыночной стоимости. Инвестиционный проект по существу следует рассматривать в роли обоснования экономической целесообразности, объемов и сроков осуществления инвестиций в рамках разработанной проектно-сметной документации [5, с. 11]. Получается, что инвестиционный проект — это документ, определяющий необходимость вложения средств и описывающий ключевые характеристики плана инвестирования, включая показатели финансового и экономического анализа проекта.

Для средних и крупных инвестиционных проектов (объем требуемых инвестиционных ресурсов составляет соответственно от 100 тыс. долл. США и от 1000 тыс. долл. США [2, с. 228]) необходима разработка подробного обоснования инвестирования в соответствии с определенными международными и национальными стандартами. Данное обоснование должно подчиняться логической структуре, которая в большинстве развитых стран носит унифицированный характер.

Главные разделы инвестиционного проекта на основе рекомендаций ЮНИДО (является структурным подразделением Организации Объединенных Наций, осуществляющим содействие промышленному развитию стран-членов ООН) отражены в таблице 1.

Структура инвестиционного проекта по методике ЮНИДО

Глава

Название

Содержание

Концепция проекта, обоснование и формы реализации концепции

Предпосылки и основная идея проекта

Наиболее важные параметры проекта, изучение области расположения проекта вместе с рыночной и ресурсной средой, составление графика реализации, характеристика инициатора

Анализ рынка и концепция маркетинга

Результаты маркетинговых исследований, обоснование концепции маркетинга и создание проекта его бюджета

Сырье и поставки

Перечень необходимых видов сырья и материалов, оценка наличия основного сырья в регионе, программа поставок сырья и материалов

Место осуществления проекта

Описание месторасположения проекта, характера окружающей среды, анализ социально-экономического развития региона, изучение инвестиционного климата

Инженерное проектирование и технология

Производственная программа, изучение производственных мощностей предприятия, выбор технологии, список необходимых машин, оборудования

Организационная структура и система управления компании, распределение ответственности, представление сметы накладных издержек

Требования к категориям и функциям персонала, анализ возможностей его формирования в регионе расположения проекта, организация набора, план обучения работников, оценка связанных с трудовыми ресурсами затрат

Планирование реализации проекта

Сводный финансовый план, обоснование отдельных стадий реализации проекта, уточнение графика реализации, разработка бюджета проекта

Анализ экономических выгод

Расчет общего объема инвестиционных расходов, определение методов и результатов оценки эффективности проекта, оценка инвестиционного риска

Осуществление инвестиционного проекта во времени можно представить в виде цикла, который состоит из трех фаз:

‒ эксплуатационная (производственная) фаза.

Общая продолжительность фаз образует жизненный цикл инвестиционного проекта (срок жизни проекта). Изучим каждую из вышеназванных стадий.

В предынвестиционной фазе происходит разработка проекта, исследуются его возможности, осуществляются предварительные технико-экономические изыскания, проводятся переговоры с потенциальными инвесторами и другими участниками проекта, выбираются поставщики сырья, материалов и оборудования. Если инвестиционный проект требует привлечения кредитных средств, в данной фазе заключается соглашение на получение кредита. На первой стадии также осуществляется юридическое оформление проекта (регистрация организации, оформление контрактов и т. п.). Затраты, которые связаны с реализацией предынвестиционной фазы, в случае положительного результата и перехода к реализации проекта капитализируются и входят в состав предпроизводственных затрат, а затем через механизм амортизации относятся на себестоимость продукции [4, с. 53].

Вторая, инвестиционная, фаза, собственно, предполагает инвестирование (вложение средств в проект). На этом этапе разрабатывается проектно-сметная документация, осуществляются подготовка производственных площадок, заказ и поставка оборудования, а также его монтаж и пусконаладочные работы, проводятся обучение сотрудников и активная рекламная кампания. На инвестиционной стадии формируются постоянные активы фирмы.

Третья фаза — эксплуатационная (производственная) — начинается с момента введения в эксплуатацию оборудования либо покупки недвижимости или других активов. Можно также зафиксировать наступление производственной фазы с момента первого поступления выручки. На данной стадии осуществляется запуск производства продукции. При использовании кредита происходит его возврат. Длительность эксплуатационной фазы оказывает существенное влияние на общую характеристику инвестиционного проекта. Чем она длиннее, тем больше общая величина доходов.

Изучим, как осуществляется оценка инвестиционного проекта. Данная оценка имеет в своей основе общепринятые принципы, к которым относятся следующие:

‒ рассмотрение проекта в течение его полного жизненного цикла;

‒ моделирование денежных потоков (притоков и оттоков);

‒ положительность и максимум эффекта осуществления проекта;

‒ учет фактора времени;

‒ учет предстоящих доходов и расходов;

‒ принятие во внимание всех значимых последствий проекта;

‒ учет воздействия неопределенности и инвестиционных рисков.

Инвестиционный проект будет принят к реализации при выполнении следующих ключевых требований:

1) возмещение вложенных инвестиций;

2) приращение капитала, компенсирующее риски проекта;

3) окупаемость инвестиций в рамках заданного периода времени.

Определение реальности выполнения этих главных требований проекта — это и есть центральная задача анализа и оценки инвестиционного проекта. Результаты оценки обуславливаются полнотой и достоверностью исходной информации проекта, а также зависят от корректности применяемых методов.

Таким образом, инвестиции — это один из главных источников процветания организации, позволяющий ей вовремя отвечать на требования непрерывно изменяющейся окружающей среды. Ключевой признак инвестиций — отказ от текущего потребления ради приобретения выгоды в будущем. Чтобы получить и максимизировать будущую выгоду, требуется разработать обоснование экономической целесообразности, объемов и сроков реализации инвестиций. Данную задачу решает инвестиционный проект — документ, который устанавливает необходимость инвестирования и содержит описание всех основных характеристик плана организуемых мероприятий. Инвестиционный проект, имеющий в качестве одной из целей привлечение инвесторов, обеспечивает рациональное распределение ресурсов, оценивает сильные и слабые стороны инвестирования, а также позволяет повысить эффективность управления организацией.

- Федеральный закон от 25.02.1999 № 39-ФЗ (ред. от 26.07.2017) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [Электронный ресурс] // Режим доступа: http://www.consultant.ru; Дата обращения: 15.12.2017.

- Бланк И. А. Инвестиционный менеджмент. Учебный курс / И. А. Бланк. — Киев: Эльга-Н, Ника-Центр, 2001. — 448 с.

- Виленский П. Л. Оценка эффективности инвестиционных проектов. Теория и практика: учебное пособие / Виленский П. Л., Лившиц В. Н., Смоляк С. А. — М.: Дело, 2002. — 888 с.

- Инвестиции: учебное пособие / Г. П. Подшиваленко и др. — М.: КНОРУС, 2006. — 200 с.

- Теплова Т. В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт / Т. В. Теплова. — М.: Эксмо, 2009. — 368 с.

- Теплова Т. В. Инвестиции. Теория и практика: учебник для бакалавров / Т. В. Теплова. — М.: Издательство Юрайт, 2016. — 782 с.

Основные термины (генерируются автоматически): инвестиционный проект, инвестиционная деятельность, инвестиция, вложение средств, вложение капитала, фаза, США, цель получения прибыли, экономическая литература, экономическая целесообразность.

Ключевые слова

Похожие статьи

К вопросу об основных понятиях инвестиционной деятельности

инвестиционный проект, инвестиционная деятельность, инвестиция, вложение средств, фаза, вложение капитала, экономическая литература, экономическая целесообразность, США, цель получения прибыли.

Роль инвестиций в экономике | Статья в журнале.

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

Инвестиционная деятельность — это вложение инвестиций и осуществление практических действий юридических и физических лиц в целях получения.

Анализ показателей эффективности инвестиционного проекта

Ключевые слова: инвестиции, инвестиционный проект, чистая текущая стоимость, индекс прибыльности, внутренняя норма рентабельности

Создается возможность в сохранении и преумножении капитала, при помощи размещения средств в инвестиционные проекты.

Сравнительный анализ методов экономической оценки.

Характеристика экономической категории инвестиций: − вложение капитала в объекты предпринимательской деятельности с целью прироста первоначально авансированной стоимости

Инвестиции и инвестиционная деятельность региона.

инвестиции, значение инвестиций, инвестиционная деятельность, инвестирование, инвестиционная деятельность региона

Субъекты инвестиционной деятельности — экономические субъекты, принимающие участие в инвестиционной деятельности.

Оценка эффективности инвестиционного проекта

Ключевые слова: инвестиционный проект, эффективность, оценка эффективности.

Инвестиционные проекты могут преследовать самые разнообразные цели. В некоторых случаях проекты направлены не столько на получение прибыли, сколько на снижение.

Оценка эффективности долгосрочных инвестиций

Основные термины (генерируются автоматически): инвестиционный проект, проект, индекс прибыльности, вложение, инвестиция, средство

Анализ экономической эффективности инвестиционного проекта. Инвестиционный проект является экономически эффективным.

Анализ эффективности инвестиционных вложений

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций. В экономической литературе существует немалое количество трактований понятия «инвестиции».

Инвестиционная привлекательность предприятия.

Инвестиционная привлекательность предприятия. Инвестирование в форме заемных средств.

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная.

Инвестиции и инвестиционная деятельность предприятия

Инвестиционная деятельность предприятия нацелена на поиск и внедрение рациональных и эффективных методов хозяйствования, а также отыскание объектов, финансирование которых позволит получить значимую финансовую отдачу (дополнительный доход).

В соответствии с указанной целью ведущие эксперты выделяют следующие задачи инвестирования:

1) определение участков хозяйствования, которые нуждаются в развитии и внедрении специальных инвестиционных проектов;

2) установление источников инвестирования и способов их покрытия;

3) разработка проекта инвестиционного мероприятия и внедрение его в хозяйственную деятельность компании;

4) оценка результатов внедренного проекта, а также определение рисков негативного развития событий.

Инвестиции являют собой вложения по различным направлениям хозяйственной деятельности и могут выражаться в денежной, материальной или нематериальной форме.

Термины «инвестирование» и «инвестиционная деятельность» суть синонимы.

Виды инвестиционной деятельности предприятия

Выше мы обозначили основные разновидности инвестиционной деятельности: материальную, денежную и нематериальную.

Материальная инвестиционная деятельность

Данная форма инвестирования на пополнение оборотных средств предприятия и основного капитала.

Основным способом при этом следует считать расширение производственной базы, и если деятельность компании имеет средний уровень, то он позволит увеличить масштабы производства.

Когда уровень производства имеет достаточно хорошие показатели, инвестиции будут уже выражаться в форме инновационной деятельности, при которой осуществляется внедрение более совершенных и эффективных методов хозяйствования.

Денежная инвестиционная деятельность

Данная форма инвестирования сводится к приобретению финансовых инструментов, к примеру, ценных бумаг, использование которых принесет дополнительную прибыль.

Этот вид инвестирования носит нерегулярный характер, требующий тщательного изучения экономической ситуации в стране, поскольку при отсутствии грамотной оценки способен дать в конечном итоге отрицательный результат.

Нематериальная инвестиционная деятельность

Нематериальная форма инвестирования представляет собой разработку и утверждение на законодательном уровне товарных знаков и марок, которые позволят повысить рейтинг предприятия в своем сегменте рынка.

Они в обязательном порядке должны иметь международную сертификацию, что требует вложения денежных средств, но также они способны окупить произведенные затраты, поскольку позволяют увеличить стоимость выпускаемой продукции.

Из каких источников финансируются инвестиции предприятия?

Источники финансирования инвестиций бывают собственными и заемными.

Первые представляют собой уставный, складочный, добавочный или резервный капитал, а также нераспределенную прибыль.

К заемному капиталу в основном относятся банковские кредиты, которые выдаются на определенные цели.

Кредитные учреждения обязательно проверяют платежеспособность заемщика, а также эффективность и результативность мероприятий, на которые планируется получение денежных средств в качестве займа.

Основы инвестиционной политики предприятия

Инвестиционная и финансовая деятельность предприятия предполагает проведение определенной политики, которая базируется на осуществлении нескольких последовательных этапов:

- определение временных рамок внедряемой инвестиционной деятельности (короткая дистанция — до года, средняя – от года до пяти, длинная – свыше пяти лет);

Принципы инвестиционной деятельности предприятия

Основными принципами в рассматриваемой сфере принято считать:

- приемлемость — необходимость осуществления при существующих обстоятельствах или условиях, которые могут возникнуть в ближайшей перспективе;

- гибкость — способность коррелировать с существующей организационной структурой и производственным потенциалом предприятия;

- комплексность — основывается на возможности использования для различных подразделений во взаимосвязи;

- результативность — каждый инвестиционный проект предприятия должен дать положительный результат, в противном случае его внедрение не имеет никакой экономической целесообразности;

- эффективность — все внедряемые мероприятия должны осуществляться с минимальными издержками для организации.

Анализ инвестиционной деятельности предприятия

Всегда можно произвести анализ инвестиционной деятельности предприятия на примере типового изучения хозяйствующего субъекта, только следует определиться с тем, какая методика для этого будет применяться.

Для анализа могут использоваться самые разнообразные показатели, касающиеся как непосредственно инвестиционной деятельности, так и каких-либо определенных участков хозяйствования или объектов инвестирования.

К примеру, анализу может подвергнуться себестоимость и ее уровень до и после внедрения инвестиционных мероприятий, расчет издержек при реализации продукции, эффективность внедренного нового технологического процесса.

Анализу необходимо в обязательном порядке подвергать вложения, касающиеся финансовых инструментов — ценных бумаг, долей от участия в уставном капитале иных юридических лиц и так далее.

Инвестиционная стратегия предприятия

Речь идет о системе долгосрочных целей инвестиционной деятельности компании и выборе наиболее результативных и эффективных методов их достижения.

Это особый инструмент управления инвестиционной деятельностью компании, своего рода концепция развития предприятия на долгосрочную перспективу.

С ее помощью определяются основные моменты инвестиционной деятельности:

- основополагающие направления развития организации;

- методы и формы инвестиционной деятельности;

- характер источников ее финансирования;

- разработка этапов внедрения мероприятий;

- определение показателей, характеризующих результативность инвестиционной деятельности.

Условия экономической среды диктуют необходимость разработки индивидуальной инвестиционной стратегии предприятия.

Экономика государства претерпевает постоянные изменения, и инвестиционная стратегия предприятия должна отвечать требованиям меняющейся ситуации.

Грамотно организованная инвестиционная стратегия позволяет достичь определенных положительных результатов:

- Создание эффективного механизма реализации различных инвестиционных проектов и решений;

- Оценка действительной инвестиционной возможности организации;

- Наращивание инвестиционного потенциала компании и его использование в правильном направлении;

- Прогнозирование изменения экономической среды и использование вновь возникающих факторов в целях усовершенствования методов хозяйствования на предприятии;

- Установление механизма комплексного управления предприятием, в том числе оперативного, текущего и стратегического планирования;

- Определение конкурентных преимуществ компании.

На основе разработанной инвестиционной стратегии предприятия определяются инвестиционные проекты, которые в будущем будут внедрены в хозяйственную деятельность предприятия.

Кроме того, она содержит перечень критериев или показателей, с помощью которых определяется эффективность проведенных мероприятий.

Как оценить эффективность инвестиций предприятия?

Оценка предприятия и его инвестиционной стратегии позволяет определить, является ли хозяйствующий субъект привлекательным для потенциальных инвесторов, в том числе других юридических лиц, государства, кредитных учреждений или частных лиц.

Высокая инвестиционная привлекательность, основанная на построении грамотной инвестиционной стратегии, позволяет предприятию получить дополнительные источники финансирования, которые будут направлены на расширение производства и укрепление материально-технической базы.

В связи с такой постановкой проблемы оценка инвестиционной стратегии должна проводиться комплексно по всему предприятию и по его отдельным участкам или узловым центрам, чтобы она могла показать максимально полную картину происходящего на предприятии.

На основе полученных данных можно делать выводы о том, какие направления инвестиционной стратегии предприятия имеют максимальную эффективность, а над какими из них следует тщательно поработать для повышения их результативности.

Оценка позволяет выявить слабые стороны инвестиционной стратегии, от которых следует отказаться, чтобы не получить отрицательный результат в будущем.

Как формируется инвестиционный портфель предприятия?

Инвестиционный портфель предприятия представляет собой совокупность объектов инвестирования, которые предназначаются для осуществления разработанной инвестиционной стратегии компании.

Основополагающая цель, для достижения которой осуществляется формирование инвестиционного портфеля предприятия, является определение инвестиционных проектов, которые в соответствии с разработанной стратегией смогут дать максимально положительный результат.

Именно от направления инвестиционной стратегии будет зависеть, какие именно объекты будут входить в инвестиционный портфель организации.

Если основным направлением является расширение производства и наращивание мощностей, то в портфель будут входить инвестиции, которые позволят увеличить объем производства и реализации производимой продукции.

Разработка и включение объектов в инвестиционный портфель должны быть подчинены определенным правилам, и, в первую очередь, это получение максимально возможного положительного эффекта.

Доходность — это основной критерий, по которому определяется, необходимо ли внедрять какой-либо проект в хозяйственную деятельность предприятия или нет. При этом доходность может иметь несколько форм, а именно:

- рост финансового капитала;

- рост прибыльности предприятия;

- частичное и полное сокращение инвестиционных рисков;

- формирование портфеля из ликвидных объектов.

Что включает в себя инвестиционный портфель предприятия?

Инвестиционный портфель предприятия может включать в себя различные объекты с различной продолжительностью инвестирования (кратко-, средне- и долгосрочной).

Наиболее высокую доходность имеют именно краткосрочные инвестиционные объекты, однако они несут в себе наибольшие риски, а потому требуют более детальной проработки и исследования.

Объекты инвестиционного портфеля должны разниться с позиций ликвидности, то есть способности быстро оборачиваться в свободные денежные средства.

Этот показатель особенно важен, когда предприятие испытывает острую нужду в оборотных деньгах.

Однако в портфель также должны входить и объекты с низкой ликвидностью, чтобы обеспечить устойчивость компании на перспективу.

Инвестиционный портфель предприятия при его формировании должен базироваться на определенных принципах, к которым в большинстве случаев относятся:

- Подчиненность стратегии предприятия, разработанной с целью осуществления инвестиционной деятельности;

- Оптимизация в плане доходности и рискованности всех объектов инвестиционного портфеля;

- Оптимизация в плане доходности и ликвидности объектов портфеля инвестиций;

- Создание механизма управления инвестиционным портфелем.

Портфель инвестиций подразумевает выделение двух его основных видов – реальных и финансовых инвестиций.

Портфель реальных инвестиций предприятия

Этот тип инвестиционной деятельности является наиболее популярным в современных экономических условиях и представляет собой вложение денежных средств в реальные объекты.

К реальным инвестициям относятся мероприятия, направленные на расширение объемов производства и наращивание материально-технической базы.

Портфель реальных инвестиций позволяет предприятию выйти на новые рынки с новой или усовершенствованной продукцией, а также повысить ее стоимость по сравнению с аналогичной продукцией конкурентов.

Реальные инвестиции на предприятии практически полностью связаны с операционной деятельностью, а потому именно от них во многом зависит весь хозяйственный процесс.

Внедрение и использование данных объектов инвестирования позволяет повысить уровень по самым различным направлениям, к примеру, улучшение качественных характеристик продукции, снижение себестоимости ее изготовления и реализации, расширение ассортиментного ряда.

Отрицательным моментом формирования портфеля реальных инвестиций является высокая степень их рискованности ввиду того, что они достаточно большими темпами претерпевают моральное старение.

Связан этот момент с научно-техническим прогрессом, результаты которого достаточно быстро внедряются в экономику страны, а потому предприятия не успевают заменять реальные инвестиции на новые.

Реальные инвестиции характеризуются достаточно низкой ликвидностью, то есть могут обратиться в денежные средства за весьма продолжительный период времени, а потому они являются долгосрочными объектами инвестирования.

Портфель финансовых инвестиций предприятия

Приобретение объектов финансового инвестирования предполагает вложение свободных денежных средств в различные финансовые инструменты, к примеру, ценные бумаги государства или юридических лиц с целью получения определенного дохода.

Это самостоятельное направление инвестиционной деятельности, которое не связано с операционной деятельностью, поскольку его основная цель — получение дополнительного дохода без физического использования инвестиций.

Финансовые инвестиции предприятия имеют различную продолжительность, то есть могут быть как краткосрочными, так и долгосрочными.

Вложения в ценные бумаги или иные финансовые инструменты — достаточно рискованное мероприятие, особенно в условиях нестабильности мировой экономики, однако во многих случаях именно они приносят ощутимый положительный эффект в виде высокой доходности.

Предприятие с иностранными инвестициями

Если капитал юридического лица хотя бы на одну десятую принадлежит иностранным инвесторам, юридически его причисляют к предприятиям с иностранными инвестициями.

Деятельность подобных компаний должна осуществляться в условиях, не менее плохих, чем для организаций, создаваемых российскими инвесторами и собственниками.

При этом если принимается законодательство, нормы которого ухудшают положение предприятий с иностранными инвестициями, эти изменения не касаются хозяйствующих субъектов в течение не менее 7 лет.

Это положение действительно для компаний, доля участия в котором иностранного инвестора составляет не менее 25 %, а также для тех организаций, которые реализуют приоритетные инвестиционные проекты.

Речь идет о включенных в специальный правительственный перечень (реестр) инвестиционных проектах, предполагающих вложения на сумму свыше миллиарда рублей.

Круг организационно-правовых форм предприятий с иностранными инвестициями строго ограничен: либо хозяйственное общество, либо – значительно реже — хозяйственное товарищество.

Все эти хозяйствующие субъекты обязательно должны быть зарегистрированы в реестре с юридических лиц с определенной оговоркой, что предприятия создаются иностранными инвесторами.

Источник https://vfinansah.com/investment/invest-deyatelnost-predpriyatiya

Источник https://moluch.ru/th/5/archive/78/3043/

Источник https://sprintinvest.ru/investicii-i-investicionnaya-deyatelnost-predpriyatiya