Сбережения и инвестиции в рыночной экономике

Исследование проблем сбережений и инвестиции в рыночной экономике актуально, поскольку в современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества. Источником инвестиций является фонд накопления, или сберегаемая часть национального дохода, направляемая на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений. Все инвестиционные составляющие формируют таким образом структуру средств, которая непосредственно влияет на эффективность инвестиционных процессов и темпы расширенного воспроизводства.

Целью курсовой работы является исследование вопросов связанных с процессами инвестирования сбережений, спроса на инвестиции и проблем превращения сбережений в инвестиции в российской экономике.

В соответствие с поставленной целью решаются следующие задачи:

— исследовать сущность инвестиций и их виды, спрос на инвестиции;

— проанализировать рассмотреть сбережения как основной источник инвестиций;

— исследовать проблемы превращения сбережений в инвестиции в российской экономике.

При подготовке курсовой работы использовались научно-учебные пособия и монографии по экономической теории, статистические материалы.

1. Сущность инвестиций и их виды. Спрос на инвестиции

1.1. Виды инвестиций и их экономическая сущность

Экономическая деятельность отдельных хозяйствующих субъектов и страны в целом и значительной мере характеризуется объёмом и формами осуществляемых инвестиций. Термин «Инвестиция» происходит от латинского слова «Invest», что означает «вкладывать». В наиболее широкой трактовке инвестиция представляет собой вложение капитала с целью последующего его увеличения. При этом прирост капитала должен быть достаточным с тем, чтобы компенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск, возместить потери от инфляции в предстоящем периоде.

У. Шарп определяет инвестиции следующим образом: «Реальные инвестиции обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких как земля, оборудование, заводы. Финансовые инвестиции представляют собой контракты, записанные на бумаге, такие как обыкновенные акции и облигации. В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями. Высокое развитие институтов финансового инвестирования в значительной степени способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими» 1 .

Инвестициями являются все виды имущественных и интеллектуальных ценностей, вкладываемые в объекты предпринимательской и других видов деятельности, в результате которой создается прибыль или социальный эффект.

Такими ценностями могут быть: денежные средства, целевые банковские вклады, акции и другие ценные бумаги; движимое и недвижимое имущество (здание, сооружение, оборудование и другие материальные ценности); имущественные права, вытекающие из авторского права, опыт и другие интеллектуальные ценности; совокупность технических, технологических, коммерческих и других знаний, оформленных в виде технической документации, навыков и производственного опыта, необходимых для организации того или иного производства, но не запатентованных («Ноу-хау»), права использования землей, водой, ресурсами, зданиями, оборудованием. Рассмотрим два понятия:

Валовые инвестиции представляют собой общий объем инвестируемых средств в определенном периоде, направленных на новое строительство, приобретение средств производства и прирост тварно-материальных запасов.

Чистые инвестиции представляют собой сумму валовых инвестиций, уменьшенную на сумму амортизационных отчислений в определенном периоде.

Инвестиции в объекты предпринимательской деятельности осуществляется в различных формах 2 . (Рис. l )

1. По объектам вложений средств выделяют реальные и финансовые инвестиции.

Под реальными инвестициями понимают вложение средств в реальные активы — как материальные, так и нематериальные (иногда вложения средств в нематериальные активы, связанные с научно-техническим прогрессом, характеризуются как инновационные инвестиции).

Под финансовыми инвестициями понимают вложение средств в различные финансовые инструменты (активы), среди которых наиболее значимую долью занимают вложения средств в ценные бумаги.

Выделение реальных и финансовых инвестиций является основным признаком их классификации.

Рис.1. Классификация форм инвестиций по отдельным признакам

2. По характеру участия в инвестировании выделяют прямые и непрямые инвестиции.

Под прямыми инвестициями понимается непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном, подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямыми инвестициями понимается инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными или другими финансовыми посредниками (например, инвестиционные сертификаты инвестиционных фондов и инвестиционных компаний), а последние, собранные таким образом инвестиционные средства, размещают по своему усмотрению, выбирают наиболее эффективные объекты инвестирования, участвуют в управлении ими, а полученные доходы распределяют затем среди своих клиентов.

3. По периоду инвестирования различают краткосрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения капитала на период, не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и т.п.).

Под долгосрочными инвестициями понимаются вложение капитала на период свыше одного года.

4. По формам собственности инвесторов выделяют инвестиции частные, государственные, иностранные и совместные.

Под частными инвестициями понимаются вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего — коллективной

Под государственными инвестициями понимаются вложения, осуществляемые центральными и местными органами власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственными предприятиями и учреждениями за счёт собственных и заемных средств.

Под иностранными инвестициями понимаются вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами.

Под совместными инвестициями понимаются вложения, осуществляемые субъектами данной страны и иностранных государств.

5. По региональному признаку выделяют инвестиции внутри страны и за рубежом.

Под инвестициями внутри страны (внутренними инвестициями) подразумевают вложение средств в объекты инвестирования, размещённые в территориальных границах данной страны.

Под инвестициями за рубежом (зарубежными инвестициями) понимают вложения средств в объекты инвестирования, размещенным за пределами территориальных границ данной страны. (К этим инвестициям относятся также приобретение различных финансовых инструментов других стран- акций зарубежных компаний, облигаций других государств и т.д.).

1.2. Спрос на инвестиции

При наличии в экономике весьма ощутимого фактора сбережений идеальной, с точки зрения соответствия состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами), а затем направляются на инвестиции. То есть ситуация, когда инвестиции равны сбережению в условиях краткосрочного и долгосрочного периодов 3 .

Рис. 2. Общее экономическое равновесие, определяемое через равенство между сбережениями и спросом на инвестиции

Из представленных на рис. 2 графиков сбережений и инвестиций, фиксирующих связь указанных параметров с изменением национального дохода, хорошо видно, что чем выше спрос на инвестиции (I 1 по сравнению с I ) и шире возможности институциональных инвесторов в обеспечении равенства I = S , тем выше совокупный спрос на национальный продукт, а следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды. Точки Е и Е 1 отражают состояния равновесия между этими ( I и S ) ключевыми параметрами и соответствующие им равновесные величины создаваемого и распределяемого национального дохода Q 1 , Q 2 .

В точках, лежащих на оси абсцисс правее указанных равновесных значений этих параметров, будут иметь место превышение предложения (в нашем случае — сбережения) над спросом на инвестиции и дефляционный разрыв на инвестиционных рынках. В точках же, лежащих левее равновесных значений, спрос на инвестиции будет превышать предложение и образуется соответствующий инфляционный разрыв. И тот, и другой приводит в движение мотивационные механизмы, стимулирующие экономических агентов предпринимать действия, направленные на достижение равновесия между I и S

Если S окажется больше I, то это означает, что масштабы сбережения в обществе превышают масштабы инвестирования. Что же будет происходить в хозяйственной жизни? Часть товарной продукции перестанет находить сбыт, увеличатся товарно-материальные запасы (ведь население сберегает больше, чем это было ранее, в состоянии I=S, люди воздерживаются от потребления). Фирмы, производящие товары, столкнувшись с уменьшившимся спросом, начнут сокращать производство. «Невидимая рука» станет толкать уровень общественного производства и, соответственно, национального дохода в сторону точки Q. Обратный процесс будет разворачиваться, если линия S окажется ниже I.

Это означает, что намерения бизнеса инвестировать не совпадают со сложившимся уровнем сбережений. Товарно-материальные запасы начнут уменьшаться, а это сигнал для бизнеса, побуждающий расширять производство.

2. Сбережения как основной источник инвестиций. Модель I-S

2.1. Виды сбережений

S personal = РЛД – С ;

В таблице 1 (также см. Приложение А, Б) представлена структура денежных доходов и удельный вес расходов в денежных доходах населения из которой видно, что в 2003 – 2004 году сбережения составляют около 20% денежных доходов.

Структура денежных доходов и удельный вес расходов в денежных доходах населения (в процентах) 4

Денежные доходы — всего

в том числе:

доходы от предпринимательской деятельности

оплата труда 1)

социальные выплаты

доходы от собственности

другие доходы

Денежные расходы и сбережения — всего

в том числе:

покупка товаров и оплата услуг

обязательные платежи и разнообразные взносы

приобретение недвижимости

прирост финансовых активов

из него прирост, уменьшение (-) денег на руках у населения

1) Включая скрытую (официально не учтенную) заработную плату.

Одним из центральных понятий общего экономического равновесия является взаимная связь между планируемыми экономическими агентами, населением и государством расходами и национальным продуктом. При этом в статье расходов обычно выделяют личное потребление, инвестиционные и государственные расходы. Увеличение каждой из отмечаемых составляющих повышает общие планируемые затраты в целом.

Величина получаемого каждым экономическим агентом дохода далеко не всегда равна величине его личного потребления. Как правило, при низком уровне доходов расходуются сбережения предыдущих периодов (сбережение отрицательно). При некотором уровне доходов они полностью расходуются на потребление. Наконец, с ростом доходов у хозяйственных агентов появляются все более широкие возможности увеличивать как потребление, так и свои сбережения.

Особый интерес при этом представляет анализ дополнительных сбережений и дополнительного потребления, формируемых, скажем, на каждые дополнительные 500 руб. получаемого дохода. Обычно эти характеристики обозначают:

MPS = S/ D, MPC = C/ D,

сбережения бизнеса (savings of business), включающие амортизацию и нераспределенную прибыль корпораций, которые служат внутренними источниками финансирования и основой для расширения производства;

S private = S personal + S business ;

S government = доходы бюджета – расходы бюджета > 0.

К доходам государственного бюджета относятся все налоговые поступления, прибыль государственных предприятий, доходы от приватизации и др.:

Доходы бюджета = индивидуальные налоги + налог на прибыль корпораций + косвенные налоги на бизнес + взносы на социальное страхование + прибыль государственных предприятий + доходы от приватизации

Расходы бюджета = государственные закупки товаров и услуг + трансферты + проценты по государственным облигациям.

Сальдо бюджета = доходы бюджета – расходы бюджета

S national = S private + S government

6) сбережения иностранного сектора (foreign sector savings) имеют место в случае дефицита (отрицательного сальдо) торгового баланса данной страны, когда импорт превышает экспорт, т.е. чистый экспорт отрицателен. Это означает, что доходы иностранного сектора от продажи своих товаров и услуг данной стране (для данной страны это расходы по импорту) превышают расходы на покупку товаров и услуг данной страны (для нее – это доходы от экспорта):

S foreign = Im — Ex > 0

Сумма сбережений всех секторов (частного, государственного и иностранного) равна величине совокупных инвестиций

I = S private + S government + S foreign = S + (T – G) + (Im – Ex)

2.2. Модель IS

Взаимосвязь сбережений, инвестиций, уровня процента (r) и уровня дохода можно графически представить следующим образом 5 (рис.3).

На этом графике представлена модель «IS», т.е. «investment-saving» (инвестиции-сбережения), впервые разработанная английским экономистом Дж. Хиксом в 30-х годах прошлого столетия. Модель «IS» — органическая составная часть модели «IS — LM».

Модель «IS» позволяет показать одновременно функциональные связи между четырьмя переменными: сбережениями, инвестициями, процентом и национальным доходом. При помощи этой модели можно понять условия равновесия на реальном (в отличие от денежного) рынке, т.е. рынке товаров и услуг. Ведь равенство I и S и есть условие этого равновесия.

Анализ начнем с IV квадранта. Здесь изображена известная нам обратно пропорциональная зависимость между инвестициями и нормой процента. Чем выше r, тем ниже I. В данном случае уровню r о соответствуют инвестиции в размере Iо. Далее обращаемся к III квадранту. Биссектриса, исходящая из начала осей координат, есть не что иное как отражение равенства I = S. Пунктирная линия помогает найти такое значение сбережений, которое равно инвестициям: Iо = Sо. Затем исследуем II квадрант. Изображенная здесь кривая — это график сбережений, ведь S зависит от национального дохода (Y). Уровню Sо соответствует объем национального дохода Yо. И, наконец, в I квадранте можно, зная уровень r о и Yо, найти точку ISо.

Если норма процента повысится, то произойдут следующие изменения (опять исследуем IV, III, II и I квадранты): высокий r1 приведет к уменьшению инвестиций, т.е. до уровня I1. Этому соответствуют и меньшие сбережения S1 а, следовательно, и меньший объем дохода Y1 Следовательно, теперь можно найти точку IS1. Итак, кривая IS показывает взаимную связь между нормой процента и национальным доходом при равновесии между сбережениями и инвестициями. Важно понять, что любая точка на кривой IS отражает одновременно и уровень I, и уровень S. Это естественно, т.к. условием равновесия является равенство I = S.

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с Учетом тех закономерностей, которые происходят и на денежном рынке. Ведь кривая отражает, как отмечалось выше, равновесие на так называемом реальном рынке. Однако для полноты картины необходимо знать и условия равновесия на денежном рынке.

3. Проблема превращения сбережений в инвестиции в России

3.1. Факторы, влияющие на инвестиции

На размеры и динамику инвестиций наиболее сильно влияют три фактора: доходы предприятий, их издержки и ожидание.

Дополнительные вложения в хозяйственную деятельность, т. е. инвестиции, предприятия осуществляют с целью получения дополнительного дохода. При этом инвестиции будут приносить предприятию дополнительный доход только в том случае, если на единицу вложений оно получит больше отдачи, чем сделанные затраты. Размеры инвестиций зависят от общего объема производства в стране (или от ВНП), от величины доходов населения, которые будут стимулироваться общей экономической активностью. Когда предприятия производят продукцию в достаточном количестве, то нет смысла строить новые, т. е. инвестиции в этой сфере будут на низком уровне.

Вторая определяющая инвестиции — это затраты на инвестиции. В отличие от обычных затрат на производство товаров, инвестиции носят долгосрочный характер, они вкладываются в течение ряда лет и окупаются на протяжении определенного периода времени. При этом, чем больше их величина и срок окупаемости, тем меньше стимулов к этим инвестициям.

Мы уже отмечали, что инвестиции могут осуществляться за счет различных источников. Предположим, что предприятию необходимо построить новый цех. Для этого можно привлечь собственные средства предприятия, государственные капиталовложения (в виде дотаций) либо заемные средства в виде банковского кредита.

Высокая процентная ставка делает инвестиции дорогими и, следовательно, влияет на их размеры. В рыночной экономике процентная ставка играет весьма важную роль, так как она влияет на инвестиции, их размеры и, таким образом, на объемы совокупного спроса на рынке.

В условиях рынка через процентную ставку денежная политика государства может оказывать свое могущественное влияние на экономику. Так, когда предложение денег возрастает, цена денег падает, снижается процентная ставка, а следовательно, снижаются издержки на инвестиции, предприятия начинают больше инвестировать.

Значительное влияние на инвестиции имеют налоговые ставки. Большие налоги не стимулируют инвестиции. Как показывает опыт других стран, в целях регулирования инвестиций имеет смысл вводить отдельно налоговые ставки на инвестиции. Налоговые ставки должны создавать условия для инвестирования в мелкие и средние предприятия, которые способствуют развитию конкуренции.

Третий фактор, влияющий на инвестиции,— это ожидаемая от них отдача. Если мы ожидаем, что наращивание производства данного товара приведет к тому, что спрос на него резко упадет, или вообще не увеличится даже при снижении цены, то нет смысла инвестировать сюда средства. Либо мы предполагаем делать инвестиции в экспортные товары, при этом, если, по оценкам, наши товары будут пользоваться стабильным спросом, тогда имеет смысл вложить сюда средства. Когда вы имеете прибыльные инвестиционные перспективы, то имеет смысл вкладывать деньги в это дело. Конечно, наиболее прибыльные инвестиции— это вложения в новые виды товаров, технологии, повышение качества рабочей силы.

Должны мы учитывать и инфляционные процессы, которые оказывают влияние на величину процентных ставок и цены. При инфляции будущие прибыли окажутся выше, чем прибыли на начальных этапах, поскольку инфляция повлияет на рост цен. Инвестируем мы деньги при одних ценах, а получаем доход при других. Но в то же время денежная величина самих инвестиций будет расти вместе с ростом инфляции. Поэтому для сравнения текущих инвестиций и инвестиций прошлого года используются «реальные инвестиции», т. е. взятые в неизменных ценах, и таким образом, «очищенные» от инфляционного роста.

В Приложении «В» представлены основные показатели инвестиционной деятельности в России в 2004 – 2005 гг. По этим данным можно сделать вывод, что инвестиционный климат в России постепенно улучшается, растут объемы инвестиций, как в основной капитал, так и в финансовые активы.

3.2. Инвестиционное поведение населения

Типы и характер сберегательного поведения населения определяются частными инвестиционными возможностями, состоянием инвестиционной среды и степенью рациональности установок населения в выборе форм хранения сбережений и намерений их использования.

В последние годы появилось резкое расхождение целей финансовой политики государства, заинтересованного в увеличении частных инвестиций, и сберегательного поведения населения, в большинстве ориентированного на неорганизованные формы сбережений. Это рассогласование ведет к тому, что инвестиционные возможности населения остаются нереализованными в силу неразвитости или каких-либо дефектов инвестиционной среды, о состоянии которой у населения — субъекта частного инвестирования — сложилось определенное, нередко негативное, мнение. Частные инвестиционные возможности обусловлены размерами индивидуального и общесемейного дохода, соотношением объемов потребления и накопления и, в конечном итоге, объемом сбережений населения и их структурой.

Можно заключить о наличии четырех сберегательных приоритетов.

Первый — хранение денег в виде наличных рублей, исключающее организованный характер размещения сбережений либо в силу низкого объема накоплений, либо по причине полного недоверия к любым формам организации сбережений.

Второй — рублевые вклады в Сбербанке — традиционный вид размещения денег. Сбербанк до сих пор рассматривается значительной частью населения как существовавшие прежде сберкассы, действующие под эгидой государства.

Третий — вложение в ценные бумаги, стоимость которых достаточно трудно определить и самим владельцам.

Четвертый — хранение денег в наличной валюте, что в предшествующие годы защищало сбережения от инфляции, а в последнее время гарантирует от потери сбережений в результате краха банковских структур и политических катаклизмов. Именно держатели сбережений в валютной форме должны рассматриваться как потенциальные инвесторы, поскольку обладают относительно большими объемами сбережений. Однако для того, чтобы стать реальными частными инвесторами, они должны в корне поменять сберегательную стратегию, которую в настоящее время основывают на негативной оценке инвестиционной среды. Государство предпринимает определенные шаги для повышения доверия населения к банкам, например, введен механизм страхования вкладов.

Заключение

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта 6 .

На их динамику и эффективность инвестиций влияют такие факторы, как:

— правильность или ошибочность в выборе товара, под который проводятся инвестиции:

— изменение в налогах и процентных ставках;

— изменение экономической ситуации в стране или в режиме хозяйственной деятельности предприятий;

— ситуация во внешней торговле;

— внутренний и внешний курс денежной единицы;

— изменения в политической жизни страны.

Инвестиции, осуществляемые предприятиями за счет собственных и заемных средств, в идеале должны быть равны сбережениям в масштабе общества. Но в действительности такой сбалансированности не происходит из-за того, что сбережения и инвестиции осуществляются разными лицами и по разным причинам, и поэтому на рынке не всегда может быть полная скоординированность между сбережениями и инвестициями.

Дальнейшее развитие народного хозяйства России невозможно без активизации инвестиционной деятельности, и прежде всего в промышленности. Определяющая роль в этом процессе в условиях переходной экономики принадлежит государственному регулированию инвестиционной сферы.

Литература

Федеральный закон от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Шарп У. Ф., Александер Г. Д., Бейли Д. В. Инвестиции / Пер. с англ. М.: Инфра-М, 1997.

Курс экономической теории: Учебное пособие /под ред. Проф. Чепурина М.Н., проф. Киселевой Е.А. – Киров: АСА, 2002.

Диаров А.А., Князев В.В. Инвестиционный менеджмент. Учебно-практическое пособие. – М.,МГУТУ, 2004

Курсовая работа: Сбережения и инвестиции в рыночной экономики

![Сбережения и инвестиции в рыночной экономики [03.02.11]](https://studrb.ru/files/works_screen/86/36.png)

Все мы знаем, что в современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках, острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Роль инвестиций в экономике нельзя переоценить, именно посредством инвестиций реализуются достижения научно-технического прогресса, от них зависят изменения структуры производства, темпы экономического роста, следовательно, и возможности увеличения потребления и роста благосостояния, а сбережения обычно рассматриваются в качестве основы инвестиций.

Из всего вышеперечисленного можно сделать вывод, что данная тема является важной и, безусловно, актуальной как для всех стран, так, в особенности, и для российской экономики, долгосрочный устойчивый рост которой может быть обеспечен лишь в условиях притока в экономику широкомасштабных инвестиций, как внешних, так и внутренних.

Целью курсовой работы является исследование вопросов связанных с процессами инвестирования сбережений, спроса на инвестиции и проблем превращения сбережений в инвестиции в российской экономике.

В соответствие с поставленной целью решаются следующие задачи:

- исследовать сущность инвестиций и их виды, спрос на инвестиции;

- рассмотреть сбережения как основной источник инвестиций, а так же рассмотреть модель макроэкономического равновесия «I – S»;

- исследовать проблемы превращения сбережений в инвестиции в российской экономике и сделать соответствующие выводы.

ГЛАВА 1. СУЩНОСТЬ ИНВЕСТИЦИЙ

1.1 Понятие инвестиций и их виды

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются па увеличение реального капитала общества, в том числе и человеческого.

Экономическое содержание инвестиций находит выражение в использовании сбережений на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала. Исходя из экономического содержания инвестиций, можно определить их направления. Это научные исследования и опытно-конструкторские разработки; подготовка и переподготовка кадров; исследование рынка и продвижение товара; закупки нового оборудования, техники и технологии; строительство новых производственных зданий и сооружений; дополнительные закупки сырья и материалов; строительство жилья и объектов социального назначения.

В макроэкономике инвестиции – есть часть расходов, состоящая из расходов на новые средства производства (производственные или фиксированные инвестиции), инвестиций в новое жильё, и прироста товарных запасов. Т.е., инвестиции – это часть валового внутреннего продукта, не потребленная в текущем периоде, и обеспечивающая прирост капитала в экономике. [14, c. 45]

Инвестиции подразделяются на реальные (капиталообразующие) и финансовые.

Реальные (капиталообразующие) инвестиции — это средства, направляемые на увеличение основных фондов и оборотного капитала с целью последующего получения конкретного результата (дохода). Другими словами, реальные инвестиции — это долгосрочные вложения средств в отрасли материального производства.

Финансовые инвестиции — это долгосрочные и краткосрочные вложения средств организаций в ценные бумаги других организации, в процентные облигации государственных и местных займов, в уставные капиталы других организаций, находящихся на территории страны или за ее пределами, а также предоставленные другим организациям займы.

Инвестиции также подразделяются на прямые и портфельные.

Прямые инвестиции — это вложения средств, сделанные юридическими и физическими лицами, полностью владеющими организацией (предприятием) или контролирующими не менее 10% акций или акционерного капитала этой организации (предприятия).

Портфельные инвестиции — это вложения средств в долгосрочные ценные бумаги, в покупку акций, не дающих право вкладчикам влиять на функционирование предприятий, организаций и составляющих менее 10% в общем акционерном капитале этих предприятий, организаций, а также облигаций, векселей и других долговых ценных бумаг собственного и заемного капитала. Инвестиции, не подпадающие под определение прямых и портфельных, относятся к прочим [13].

В области инвестиционной деятельности организации (предприятия) определяют наиболее эффективные направления инвестирования и формы инвестиционных вложений. Они ставят перед собой задачи определения оптимальных объемов, структуры, направлений капитальных вложений, роста основного капитала (основных фондов), их обновления на основе новейших достижений науки и техники и в итоге, на основании всего этого — задачи разработки и освоения новых или усовершенствованных продуктов, технологий и процессов.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции в частном секторе — когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование, и в общественном (государственном) секторе — например, строительство электростанций, новых линий метрополитена и т.п.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лип, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции этого рода достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятии, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями [17, с.178].

В зависимости от сроков вложений инвестиции делятся на:

- Краткосрочные инвестиции – это вложения сроком от месяца до года.

- Долгосрочные отражают вложение на срок от года до нескольких лет.

Различают следующие виды инвестиций:

- государственные, образуемые из средств государственного бюджета, из государственных финансовых источников;

- — вкладываемые зарубежными инвесторами, другими государствами, иностранными банками, компаниями, предпринимателями;

- образуемые из средств частных, корпоративных предприятий и организаций, граждан, включая как собственные, так и привлеченные средства.

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а следовательно, и создание новых рабочих мест зависят от процесса инвестирования, или капиталообразования. [2, c. 84]

1.2 Спрос на инвестиции

Спрос на инвестиции – самая изменчивая часть совокупного спроса на блага. Инвестиции сильнее всего реагируют на изменение экономической конъюнктуры. С другой стороны, именно изменение объема инвестиций чаще всего является причиной конъюнктурных колебаний. В зависимости от того, какие факторы определяют объем спроса на инвестиции, последние делятся на индуцированные и автономные.

Инвестиции называются индуцированными, если причиной их осуществления является устойчивое увеличение спроса на блага. Таким образом, индуцированные инвестиции — это инвестиции, вызываемые потребностью в сопутствующих товарах и услугах, дополняют инвестиции в основной капитал. [11, с. 65]

Нередко предпринимателю выгодно сделать инвестиции при заданном совокупном спросе на блага. Это прежде всего инвестиции в новую технику и повышение качества продукции. Такие инвестиции чаще всего сами становятся причиной увеличения национального дохода. Автономные инвестиции — часть общих капиталовложений, определяемая не микроэкономическими факторами, например получением прибыли на конкретном предприятии, а макроэкономическими. Эти капиталовложения в отличие от индуцированных относят к государственным капиталовложениям, имеющим целью стабилизировать процесс экономического развития или поддержать «прорывные» направления техники и технологии. Часто затраты на «прорывные» технологии позволяют себе и крупнейшие фирмы. [6, с. 66]

Также спрос на инвестиции зависит от фаз экономического цикла. Классическая четырехфазная модель экономического цикла включает в себя фазы кризиса, депрессии, оживления и подъема. В каждой из них спрос на инвестиции различен.

В фазе кризиса наблюдается отрицательная динамика ключевых экономических показателей, в том числе и инвестиций. В фазе депрессии наступает определенная стабилизация, но отсутствует подъем производства. Цены, заработная плата, безработица стабилизируются на определенном уровне. Что касается инвестиций, в отдельные отрасли государство, а затем и предприниматели начинают вкладывать инвестиции, порождая эффект мультипликатора. В результате депрессия переходит в оживление. Самое главное в этой фазе – активизация инвестиционной деятельности предприятий. Соответственно растет спрос на инвестиции. В фазе подъема увеличиваются доходы населения и растет совокупный потребительский спрос, благодаря чему предприниматели расширяют производственные мощности и увеличивают инвестиции. [12, c. 95]

Согласно классической теории, объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки.

Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этой зависимости состоит в следующем. Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства, т.е. часть прибыли, так и заемные средства — кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций.

У каждой компании существует достаточно широкий спектр инвестиционных вариантов. Это могут быть модернизация оборудования, открытие новых торговых точек, покупка акций других фирм или прочие мероприятия. Для выбора варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с альтернативной стоимостью капитала, т.е. с нормой банковского процента.

Кроме того, альтернативная стоимость инвестиций зависит от источника получения заемных средств. Но мы в наших рассуждениях будем исходить из того, что фирмы уплачивают одинаковый процент вне зависимости от источника финансирования.

В этих условиях имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятии. Так, решение о покупке станка принимается в том случае, если ожидаемая норма прибыли будет не меньше реальной ставки процента.

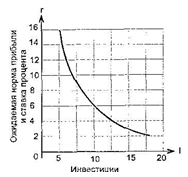

В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики. Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (рис. 1). По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставки процента r), а соответствующие величины спроса на инвестиционные товары (I) откладываются по оси ординат.

Из этой модели инвестиций следует несколько важных выводов. Во-первых, из графика рис. 1 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции.

Рис.1 Модель инвестиций

Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

- ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

- уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево;

- научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д. [15, с.234].

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но Кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна. Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому Кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели.

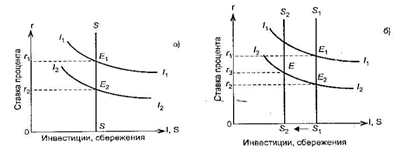

Рис.2. Классический и кейнсианский механизмы стабилизации сбережений и инвестиций

На рисунке 2 представлены классический и кейнсианский механизмы сбережений и инвестиций, которая достигается при перечислении кривых II и SS в точке Е. Согласно классическому подходу (рис. 2, а), при сдвиге кривой II влево (уменьшении плановых инвестиций) ставка процента падает с r1 до r2 , т.е. до такого уровня, который обеспечивает равенство I = S, причем реальный национальный продукт и кривая SS остаются на прежнем уровне.

Однако Кейнс, не соглашаясь с классиками, утверждал, что в результате несовпадения планов инвестиций и сбережений реальное предложение инвестиций может быть выше или ниже спроса на них, что вызывает макроэкономическую нестабильность. Избыток сбережений над инвестициями будет означать ускорение сокращения совокупного спроса, объем производства и занятость будут падать.

Неэластичность спроса на инвестиции, по Кейнсу, означает, что при значительном снижении инвестиций, в частности в период депрессии, процентная ставка просто не сможет опуститься до величины настолько малой, чтобы уравнять плановые инвестиции и сбережения при условии, что национальный продукт, доход и занятость останутся на неизменном уровне. Рисунок 2, б иллюстрирует это утверждение. Так, при сдвиге кривой II влево, в положение I2I2, равновесие (Е) может быть восстановлено только в том случае, если произойдет сокращение национального дохода и продукта, что приведет к смешению кривой сбережений влево до положения S2S2 [14, с.236].

Более того, Кейнс утверждал, что сдвиги в инвестиционном спросе (или в каких-либо других компонентах совокупного спроса) представляют собой гораздо более серьезную угрозу для макроэкономического равновесия, чем можно было бы предположить. Исходя из сказанного ранее, получается, что падение объема инвестиций на 100 млн. ден. ед. вызовет смещение кривой совокупного спроса влево на такую же величину. Кейнс вопреки этому полагал, что реальная величина сдвига будет в несколько раз больше, чем 100 млн. ден. ед., например 400 млн., 500 млн. и даже больше. Это макроэкономическое явление получило название мультипликативного (множительного) эффекта.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р.Каном. Дж.М.Кейнс уточнил сущность мультипликативного эффекта, которая заключается в следующем. Прежде всего происхождение этого эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению, как было рассмотрено выше, определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в тон же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП [7, с.149].

ГЛАВА 2. СБЕРЕЖЕНИЯ И ИНВЕСТИЦИИ

2.1 Сбережения как основной источник инвестиций

В экономической литературе встречается большое количество определение понятия «сбережения». Поэтому в первую очередь рассмотрим, что представляют собой сбережения граждан в форме вкладов в коммерческих банках. Наиболее простое определение термина «сбережения» дано Дэвидом Полфреманом и Филиппом Фордом в книге «Основы банковского дела» и означает «воздержание от трат». Таким образом, понятие «сбережения» представляет собой результат накопления собственниками богатства, в частности, в виде денежных средств, а область его применения распространяется на действия отдельных лиц и членов их семей, т. е. прежде всего на домашние хозяйства.

Источником же накопления сбережений является доходная часть семейного бюджета. На размер национальных сбережений домашних хозяйств оказывает влияние действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидания ценовых изменений. А действующий уровень процентных ставок, как считают многие экономисты, оказывает неэластичное воздействие на размер сбережений.

Деньги, не потраченные на потребление, — это, по определению, сбереженные деньги. Сбереженные деньги можно заставить работать, чтобы принести их владельцам еще большие деньги. А. Маршалл в работе «Принципы экономической науки» даст определение деньгам как капиталу, представляющему собой «часть богатства человека, которую он выделяет на получение дохода в форме денег, или, еще более широко, на приобретательство». То есть домашние хозяйства с накоплениями совершают определенные действия. Ими, как правило, являются:

- Покупка драгоценных металлов или камней (ювелирные изделия).

- Покупка имущества и вещей, имеющих небольшой, но постоянный спрос.

- Покупка долговых обязательств.

- Покупка ценных бумаг, имеющих постоянный спрос.

- Покупка иностранной валюты.

- Хранение валюты РФ дома в виде наличных денежных знаков.

- Хранение валюты РФ в банке в виде безналичных денежных средств.

Некоторые перечисленные формы сбережения включают в себя такие распространенные виды сбережений, как страхование жизни, участие в негосударственных пенсионных фондах. Но основными в данный момент времени формами сбережения являются банковские вклады, иностранная валюта, наличные денежные средства «под матрасом». [1, c. 195]

Неденежные способы накопления сбережений требуют от граждан (домашних хозяйств) приобретения специальных знаний, чтобы успешно и постоянно проводить с этими ценностями операции, направленные на получение прироста сбережений. Денежные способы накопления сбережений не требуют, чтобы собственники совершали постоянные операции со своими деньгами, а приращение сбережений зависит от срока предоставления их заемщику. Поэтому денежные формы сбережения более доступны желающим производить сбережения. Хранение наличных денег в «чулке» не дает дополнительного приращения накопленного капитала. В связи с этим вклады в банки и остальные формы сбережений, кроме хранения денег дома, являются более привлекательными для владельцев сберегаемых денег ввиду возможности получить дополнительный доход. [3, c. 452]

Решить проблему сохранности сбережении с одновременным их приращением можно с помощью банков. Помещение денежных средств в банк позволяет вкладчику значительно уменьшить риск потери сбережений. Но риск потери денежных средств, помещенных в банк, для вкладчика вес же остается, так как он зависит также от множества рисковых факторов банковской деятельности.

Таким образом, с одной стороны, домашние хозяйства имеют постоянную потребность размещать временно свободные денежные средства в разные средства сбережения. А общество, с другой стороны, заинтересовано в том, чтобы временно свободные денежные средства граждан были вовлечены в экономику и эффективно использовались в процессе производства материальных благ. Успешное решение этой задачи для любой страны, в первую очередь, определяется объемом накопленных сбережений гражданами, во вторую — зависит от эффективности их использования.

Являясь одним из факторов изменения уровня дохода, сбережения представляют собой утечку денежных средств из кругооборота дохода, так как оставляют в нем меньше денег для обслуживания процесса потребления и тем самым сокращают объем кругооборота доходов.

С другой стороны, сбережения домашних хозяйств, превратившиеся в средства сбережения (кроме наличных денег «на руках»), порождают собой инвестиции, которые, в свою очередь, создают дополнительный капитал, обеспечивающий дополнительный выпуск ВНП.

Таким образом, сбережения домашних хозяйств, превратившись и инвестиции через рост капитала, представляют собой вливание средств в кругооборот доходов. Для простоты рассуждений предполагаем, что инвестиции осуществляют только домашние хозяйства, хотя возможны и инвестиции компаний. [10, c. 347]

Мировой опыт инвестирования доказывает, что большая часть денег, идущих на инвестиции, поступает из денежных средств, сбереженных внутри страны. Но в любом случае за определенный период времени происходит выравнивание сбережений и инвестиций.

Так, если инвестиции больше, чем сбережения, то национальный доход будет расти; если растет национальный доход, растут и сбережения. Это будет продолжаться до тех пор, пока возросшие сбережения не станут равны первоначальному увеличению инвестиций. Экономика возвращается к равновесию на более высоком уровне дохода, и сбережения снова равны инвестициям.

Верно и обратное, когда не хватает сбережений для финансирования инвестиций: если сбережения превышают инвестиции, то национальный доход сокращается; если сокращается национальный доход, уменьшаются и сбережения. Это продолжается до тех пор, пока сбережения не уменьшаются до такого уровня, что они снова уравниваются с инвестициями. Экономика возвращается к равновесию на более низком уровне дохода, и снова сбережения равны инвестициям.

Описанные выше ситуации с национальным доходом показывают, что экономика стремится находиться в равновесии, которое достигается, когда предельная производительность капитала совпадает с предельным временным предпочтением. [4, c. 289]

2.2 Модель макроэкономического равновесия «I-S»

Кривая IS — кривая, отражающая взаимосвязь ставки процента и реального национального продукта в условиях, когда планируемые инвестиции (I) равны планируемым сбережениям (S).

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке.

При наличии в экономике весьма ощутимого фактора сбережений, идеальной, с точки зрения соответствия, состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами), а затем направляются на инвестиции. То есть ситуация, когда инвестиции I равны сбережению S в условиях краткосрочного и долгосрочного периодов.

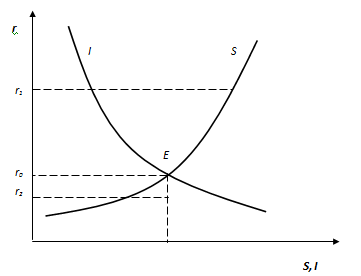

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. [17, с.125]. Графически взаимосвязь между нормой процента, инвестициями и сбережениями по «классикам» выглядит следующим образом:

Рисунок 3. Классическая модель взаимосвязи между инвестициями и сбережениями

На рисунке 3 представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I — инвестиции, кривая S- сбережения; на оси ординат значения нормы процента (r); на оси абсцисс — сбережения и инвестиции. Очевидно, что инвестиции есть функция нормы процента I = I (r), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций. Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (r). Уровень процента, равный r0, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния. [11]

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

ГЛАВА 3. ПРОБЛЕМЫ ПРЕВРАЩЕНИЯ СБЕРЕЖЕНИЙ В ИНВЕСТИЦИИ В РОССИИ

Привлечение инвестиций на цели модернизации экономики и стимулирования роста производства является одной из ключевых задач развития экономики России в период нестабильности на мировых финансовых рынках.

Существующий в России объем инвестиций является недостаточным для удовлетворения текущих потребностей экономики в свободных финансовых ресурсах и стабильного, инновационного развития производства. Кризис финансовой системы усугубил и вновь отодвинул перспективу решения проблемы недоинвестирования реального сектора экономики на неопределенный срок.

Предприятия объективно начинают во все большей степени испытывать недостаток средств для развития производства. Для реализации инвестиционной модели экономического развития страны необходимы качественные изменения в структуре источников инвестиций и эффективные методы управления. Одним из возможных источников привлечения инвестиционных ресурсов российскими предприятиями в настоящих условиях может стать действующий рынок ценных бумаг.

Важнейшая проблема на современном этапе развития рынка ценных бумаг в России — его отставание от динамики роста внутренней российской экономики, формирования внутренних инвестиционных ресурсов и потребности их перераспределения на цели экономического роста. По данным Госкомстата России, более 50% инвестиций предприятий в основной капитал обеспечивается за счет их собственных средств, а в структуре привлеченных средств существенную долю составляют средства материнских и зависимых компаний [18]. Поэтому следует констатировать, что фондовый рынок России в настоящее время не выполняет своей основной функции по аккумуляции сбережений и превращению их в инвестиции. В то же время российский рынок ценных бумаг обладает огромным потенциалом развития, в том числе в части финансирования российских предприятий.

Не менее острой проблемой является сегодня слабость кредитно-банковской и финансовой системы России. Она не справляется со своей стратегической задачей — трансформацией национальных сбережений в инвестиции. Система государственного и частного долга в России выдержала прошлогодний приступ кризисного сжатия только благодаря крупномасштабным государственным вливаниям ликвидности. На ближайшие год-два банковская система страны не будет являться источником кредита для реализации крупномасштабных деловых проектов. Она будет жить под постоянной угрозой невозврата «плохих» долгов, главной задачей останется осуществление регулярных текущих расчетов экономических операторов и домохозяйств. Следовательно, как задачу перекредитования крупного бизнеса, так и долгового покрытия дефицитов бюджетов всех уровней придется ориентировать на международные рынки заимствований.

Рынок ценных бумаг, обеспечивая превращение сбережений в инвестиции и перелив финансовых ресурсов между секторами экономики, в решающей мере способствует экономическому росту и повышению благосостояния населения. В условиях мирового финансового кризиса участники рынка сталкиваются с рядом проблем, решение которых невозможно без участия регуляторов.

Основным направлением деятельности регулятора российского финансового рынка сегодня можно назвать попытку максимально расширить возможности финансирования, в том числе, путем привлечения на российский фондовый рынок населения. Что же мешает превращению сбережений в долгосрочные ресурсы? На мой взгляд, ответ очевиден – в первую очередь недоверие. Недоверие к государству, к банкам, к рублю, к системе, которая гарантировала бы обеспечение прав инвесторов. Наша экономика жила сегодняшним днем, не задумываясь, что когда-нибудь придется платить по счетам. В погоне за высокими темпами роста была сделана ставка на внешние займы, в то время как долгосрочные цели требовали роста, пропорционального приросту внутренних ресурсов, и развития внутреннего финансового рынка. Поставив во главу угла краткосрочную стабильность, российские власти выбрали управляемый курс рубля и, как следствие, годами мирились с высокой инфляцией и отрицательными реальными процентными ставками, стимулируя кредитование и потребительский бум, не замечая, что страна живет не по средствам. При этом население было дестимулировано сберегать, а создание сильной банковской системы и ресурсной базы откладывалось на потом.

Необходимы реальные положительные процентные ставки, чтобы у населения был стимул хранить сбережения в рублях. Проблема реальных процентных ставок напрямую связана с проблемой инфляции. Для того чтобы и ставки были реальными, и кредиты доступными, необходима низкая инфляция, поэтому борьба с ростом потребительских цен должна стать приоритетом не на словах, а на деле.

Необходимо укрепление банковской системы. Люди не должны бояться оставлять свои деньги в банках, а банки должны иметь возможность рассчитывать на эти деньги, как на долгосрочные ресурсы. Для этого нужен эффективно работающий механизм страхования депозитов и, возможно, увеличение максимальной величины страхового покрытия по депозиту.

ПРАКТИКУМ

1) Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

3) Каково значение мультипликатора инвестиций?

4) Покажите изменение уровня равновесия графически.

1)Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

Если известно, что экономика описана следующими данными, то необходимо в первую очередь выяснить значения этой экономической функции:

Y – уровень дохода;

С = С * + МРС * Y – формула выражающая потребление,

где С * — некая постоянная, зависящая от других факторов, кроме дохода (процентная ставка, инфляционные ожидания и т.п.) в данном случае = 500;

МРС – предельная склонность к потреблению, величина предельной склонности к потреблению (МРС) находится в пределах от 0 до 1, т.е.

в данной задаче МРС = 0,6:

МРS – предельная склонность к сбережению, понимают ту часть дополнительного дохода, который идет на сбережения (инвестиции) содержащуюся в каждой дополнительно заработанной денежной единице, МРС + МРS = 1.

Таким образом, при известной одной части равенства можно определить и другую путем вычитания известной части из единицы:

в данном случае:

Итак, основным фактором, определяющим величину потребления и сбережений (инвестиций), является уровень дохода, но так как величина потребления и сбережения нам известны, то находим уровень дохода:

Y = 500 + 100 / 0,4 = 1500.

Определяем, чему будет равен равновесный уровень дохода по описанным экономическим данным:

Y = 500 + 0,6 Y + 100;

Y = 500 + 0,6 * 1500 + 100 = 1500.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Воспользуемся данными, решения первого задания.

Необходимо вычислить уровень дохода по известным величинам, потребления и сбережения:

Y = 500 + 200 / 0,4 = 1750.

Определяем, чему будет равен равновесный уровень дохода, если автономные инвестиции (I) возрастут до 200:

Y = 500 + 0,6 Y + 200;

Y = 500 + 0,6 * 1750 + 200 = 1750.

3) Каково значение мультипликатора инвестиций?

Известно, что население расходует на потребление 60 % получаемого им дохода, а остальные 40 % сберегает. Потребительская функция тогда имеет вид:

Пусть объем инвестиционной деятельности увеличился первоначально на 100. Это вызовет непосредственное увеличение доходов затронутых этим лиц на такую же сумму. В связи с этим увеличением доходов им придется увеличить свои потребительские расходы. В соответствии со сделанным выше предположением эти расходы возрастут на 100 х 0,6 = 60 (на 40 увеличатся сбережения). Такое увеличение спроса отразится на доходах еще какой-то группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на сумму 60 х 0,6 = 36, что свидетельствует о возрастании на 36 еще чьих-то доходов, что заставит увеличить потребление еще на 36 х 0,6 = 21,6 и т. д. Данный процесс будет продолжаться по математически бесконечной цепочке. Однако сумма увеличения дохода будет сходиться к определенному пределу (пределу суммы геометрической прогрессии). В данном примере этот предел легко подсчитать. Общее увеличение дохода составит:

100 + 60 + 36 + 21,6 +. = 100 (1 + 0,6 + 0,6 2 + 0,6 3 + . ) = 100(1/(1-0,6))= 100/0,4 = 250

Каков же мультипликатор в нашем примере и как его можно определить посредством предельной склонности к потреблению и предельной склонности к сбережению?

Если общее увеличение дохода составит 250, а автономные инвестиции возрастут на 100, то мультипликатор инвестиций равен:

- Равновесный уровень дохода по описанным экономическим данным будет равен 1500.

- Если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

- Мультипликатор инвестиций равен 2,5.

ЗАКЛЮЧЕНИЕ

Одним из обязательных условий успешного функционирования экономики страны в целом, а также одной из важнейших сфер деятельности любого хозяйствующего субъекта является осуществление инвестиционной деятельности. Инвестиции играют важную роль, как на макро, так и на микро уровне. По сути, они определяют будущее страны в целом, отдельного субъекта хозяйствования и являются локомотивом в развитии экономики.

Российский рынок – один из самых привлекательных для иностранных инвесторов, однако он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

Инвестиции играют очень важную роль в экономике любого государства. Они являются основой для расширенного воспроизводственного процесса, ускорения НТП (технического перевооружения и реконструкции действующих предприятий, обновления основных производственных фондов, внедрения новой техники и технологии), повышения качества продукции и обеспечения ее конкурентоспособности, обновления номенклатуры и ассортимента выпускаемой продукции, снижения издержек на производство и реализацию продукции, увеличение объема продукции и прибыли от ее реализации.

Но, как известно, источником инвестиций являются сбережения, поэтому невозможно исследовать сущность инвестиций, не затрагивая сбережений. Сбережения, прежде всего, зависят от богатства, имеющегося у населения, уровня цен, ожиданий людей, а так же потребительской задолженности и налогообложения. Инвестиции же в свою очередь определяются нормой процента, также ожиданиями инвесторов, уровнем налогообложения, зависят от темпов инфляции и степенью рискованности в обществе. Т. о., на инвестиции влияет ряд факторов, которые определяют инвестиционный климат в стране.

СПИСОК ЛИТЕРАТУРЫ

- Акулов В.Б. Макроэкономика: Учебное пособие / В. Б. Акулов. — 2-е изд.; испр. — М.: Флинта: МПСИ, 2008. – 392 с.

- Дорнбуш Р., Фишер С. – Макроэкономика, издательство МГУ: ИНФРА-М, 1997. – 784 с.

- Игонина Л.Л. Инвестиции: Учеб. пособие / Л.Л. Игонина; под ред. д-ра экон. наук, проф. В.А. Слепова. — М.:Экономистъ,2004.-478с.

- Инвестиции: учебник для вузов / под ред. проф. Г.П.Подшиваленко.- 2-е изд..- М.: Кнорус, 2009.- 496 с.

- Кемпбелл Р. Макконел. Стенли Л. Брю. Экономикс. / М.: Республика/ 2000. – 345 с.

- Кузнецов Б.Т. Макроэкономика: учеб. пособие для студентов вузов, обучающихся по экономическим специальностям. – М.: ЮНИТИ-ДАНА, 2009. – 463 с.

- Кураков Л.П., Яковлев Г.Е. Курс экономической теории: Учеб. пособие. Чебоксары: Изд-во Чуваш, ун-та, 2001. — 596 с.

- Курс экономической теории. Общие основы экономической теории, микроэкономика, макроэкономика, переходная экономика: учеб. пособие/ под ред. проф. А.В.Сидоровича. – М.: МГУ им М.В.Ломоносова, изд-во ДиС, 2003. – 736 с.

- Курс экономической теории/ Учебник. / Под редакцией Чепурина М.Н., Киселевой Е.А./ Киров: «АСА»/ 2000. – 752 c.

- Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Экономистъ, 2004. — 345

- Основы экономической теории: Учебник/под ред. В.Д.Камаева. – 2-е изд.: перераб. и доп. – М.: Гуманит. Изд. Центр ВЛАДОС, 2002. – 616 с.

- Шарп Уильям Ф., Александер Г. Дж., Бэйни Дж. В. Инвестиции: Учебник для ВУЗов: Пер. с англ./- М.: Инфра-М, 1999. — 1028с.

- Экономика организаций (предприятий): Учебник для вузов / Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2006. -437с.

- Экономическая теория/Учебник/Под ред. проф. И.П.Николаевой, проф. Г.М. Казиахмедова / 2005. – 543 с.

- Экономическая теория: Учебник: Под ред. И.П. Николаевой. М.: Финстатинформ. 1997. — 398 с.

- Экономическая теория /Учебник/ Под ред. проф. И.П. Николаевой/М.ЮНИТИ-ДАНА/ 2002. – 510 с.

- Экономическая теория / Под ред. А.И. Добрынина, Л.С. Тарасевича: Учебник для вузов. – СПб: Изд. «Питер Паблишинг»,2002. -480с.

- Экономическое положение России- http://www.cbr.ru

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Сбережения и их роль в экономике, проблемы трансформации сбережений в инвестиции

Эта ссылка Вам поможет написать правильно курсовую работу:

Собрала для Вас похожие темы, посмотрите, почитайте, возможно они Вам помогут:

Введение

Данная работа посвящена функциям сбережений и инвестиций в рыночной экономике.

Актуальность рассмотрения данной темы определяется следующими факторами. Многие эксперты считают, что сегодня в нашей стране население страны накопило около 100 миллиардов долларов США. Необходимо заставить эти финансовые сбережения работать на экономику государства. Основными участниками процесса привлечения средств граждан в экономику посредством механизма кредитования являются банки и Банк России как регулирующий орган. Проблема стабилизации и повышения уровня инвестиций в экономику при формировании рыночных механизмов с точки зрения ее масштабов и сложности решения занимает одно из ведущих мест среди проблем экономического развития.

В первой главе рассматриваются характер инвестиций, их классификация и теория спроса на инвестиции. Вторая глава посвящена рассмотрению сбережений как основного источника инвестиций и модели макроэкономического равновесия. В третьей главе рассматривается текущее состояние инвестиционной деятельности, а также проблемы превращения сбережений в инвестиции в России.

Цель данной работы — рассмотреть общие теоретические аспекты сбережений и инвестиций и понять, какую роль они играют в рыночной экономике. Для достижения этой цели был проведен анализ учебной и общеэкономической литературы.

Сущность инвестиций, их виды и источники. Роль инвестиций в развитии народного хозяйства

Под понятием «инвестиции» П. Массет понимал «акт обмена сегодняшнего удовлетворения определенной потребности на ожидание удовлетворения его в будущем с помощью вложенных товаров». Таким образом, «инвестиции» в обычном использовании означают как действие, так и результат этого действия.

Сам термин «инвестиции» имеет латинское происхождение — инвестировать (надевать), в экономической теории и на практике это понятие пришло от английского языка — инвестировать (инвестировать). В современной литературе определение инвестиций неоднозначно, вот некоторые из них:

- долгосрочные капитальные вложения в промышленные, транспортные и другие предприятия с целью получения прибыли. Инвестиции в капиталистическую экономику осуществляются в основном в форме покупки акций и облигаций акционерных обществ, а также облигаций государственных займов;

- все виды активов (средств), вложенные в хозяйственную деятельность с целью получения дохода, в том числе расходы на создание, расширение, реконструкцию и техническое перевооружение основного капитала, а также связанные с этим изменения в оборотном капитале;

- денежные расходы или эквивалент для получения в будущем суммы, превышающей затраченную сумму;

- процесс инвестирования в любой форме для получения дохода или любого эффекта;

- совокупность затрат, реализуемых в форме долгосрочных капиталовложений в промышленность, сельское хозяйство, транспорт и другие отрасли экономики;

- социально-экономический процесс капитальных вложений в его различных формах и видах, а также наличие инвестиций в виде накоплений для определения части дохода за определенный период экономической деятельности, который снова вкладывается в общественное производство;

- финансовые, материальные средства и интеллектуальные ценности, используемые хозяйствующим субъектом для его развития и получения прибыли в течение длительного времени.

- накопление основного и оборотного капитала, замораживание ресурсов с целью получения дохода в будущем периоде, сочетание производственных материальных затрат в одной или нескольких статьях активов или пассивов баланса;

- долгосрочные капитальные вложения в собственной стране и за рубежом на предприятиях различных отраслей, в предпринимательские и инновационные проекты и социально-экономические программы;

- все виды ценностей интеллектуальной собственности, вложенные в объекты различных секторов экономики с целью последующего получения прибыли (дохода) или достижения особого эффекта;

- физический и денежный капитал, а также интеллектуальные ценности, вложенные в хозяйствующие субъекты с целью получения прибыли (дохода) или достижения другого положительного результата.

В целом, инвестиции определяются как процесс, в котором преобразование ресурсов в затраты осуществляется с учетом целей инвестора — дохода (эффекта).

Роль инвестиций на макроэкономическом и микроэкономическом уровнях несколько отличается. На макроэкономическом уровне важность инвестиций проявляется в следующих областях:

- внедрение расширенного воспроизводства;

- ускорение научно-технического прогресса;

- улучшение качества продукции;

- обеспечение отраслевого баланса общественного производства;

- реализация решения социальных проблем;

- обеспечение защиты природной среды;

- обеспечение национальной безопасности государства.

На микроэкономическом уровне ценность инвестиций заключается в том, чтобы обеспечить решение таких проблем:

- внедрение расширенного воспроизводства;

- повысить технический уровень производства;

- улучшение качества продукции;

- обеспечение конкурентоспособности предприятия;

- получение дополнительной прибыли за счет финансовых вложений;

- проведение природоохранных мероприятий.

Кроме того, каждая из перечисленных областей может быть детальной. Так, внедрение расширенного воспроизводства возможно благодаря внедрению новых технологий, расширению сферы деятельности, повышению эффективности использования ресурсов предприятия.

Для анализа инвестиционной активности на макроэкономическом и микроэкономическом уровнях необходимо классифицировать инвестиции по ряду критериев. В специализированной литературе можно найти несколько классификаций, которые отличаются с точки зрения элементов классификации.

Основными классификационными признаками, используемыми на практике, являются:

- по объектам инвестирования;

- по инвестиционному периоду;

- по характеру участия в инвестициях;

- по собственности на вложенный капитал;

- с точки зрения рентабельности;

- по уровню инвестиционного риска;

- по репродуктивной ориентации;

- по данным региональных источников привлечения капитала.

По объектам инвестирования различают реальные, финансовые и интеллектуальные инвестиции.

Реальные инвестиции — это инвестиции в реальные активы, то есть непосредственно в средства производства (производственные мощности материальных предприятий, включая недвижимость, строительство) и товары народного потребления.

Финансовые вложения — капитальные вложения в ценные бумаги предприятий в сфере материального производства, а также размещение капитала в банковских учреждениях.

Интеллектуальные инвестиции — инвестиции в производство путем покупки патентов, лицензий, ноу-хау, оплаты НИОКР, финансирования обучения и переподготовки кадров.

Однако во многих литературных источниках выделяются только реальные и финансовые вложения . Финансовые вложения являются либо спекулятивными, либо ориентированы на долгосрочные вложения. Формами финансовых вложений являются вложения в долевые и долевые ценные бумаги, а также банковские депозиты.

Спекулятивные финансовые вложения ориентированы на инвестора, получающего желаемый инвестиционный доход за определенный период времени. Финансовые вложения, ориентированные на долгосрочные вложения, как правило, преследуют стратегические цели инвестора, связанные с участием в управлении объектом, в который инвестируется капитал.

Реальные инвестиции, в свою очередь, делятся на материальные (материальные) и нематериальные (потенциальные). Потенциальные инвестиции используются для получения нематериальных товаров. В частности, они направляются на развитие персонала, научные исследования и разработки, получение товарного знака (бренда). Материальные вложения предполагают инвестиции, прежде всего, в средства производства. Их, в свою очередь, можно разделить на: стратегические, базовые, текущие инновационные инвестиции. Цель этих инвестиций и их роль в создании производственного потенциала различны.

Стратегические инвестиции направлены на создание новых предприятий, новых производств или приобретение целостных имущественных комплексов в другой сфере деятельности, в других регионах.

Основные инвестиции направлены на расширение существующих предприятий, создание новых предприятий и отраслей в той же сфере деятельности, что и раньше, в том же регионе.

Текущие инвестиции предназначены для поддержки процесса воспроизводства и связаны с инвестициями в замену основных средств, различные виды капитальных ремонтов с пополнением материальных и оборотных активов.

Инновационные инвестиции можно разделить на две группы: инвестиции в модернизацию предприятия, включая техническое перевооружение в соответствии с требованиями рынка, и инвестиции в обеспечение безопасности в широком смысле этого слова. Речь идет об инвестициях, связанных с включением в предприятие технологических структур, обеспечивающих бесперебойное и эффективное обеспечение производства необходимым сырьем, комплектующими, обеспечение технологического производства (ремонт, пусконаладочные работы, разработка технической документации).

Каждый из выявленных типов, видов инвестиций имеет свои уровни риска. Так, например, среди материальных инвестиций самый высокий уровень риска характерен для инвестиций в создание новых предприятий, отраслей, а самый низкий уровень — для текущих инвестиций.

Взаимосвязь между типом инвестиций и уровнем их риска определяется способностью прогнозировать состояние внешней среды для инвестора после завершения инвестиций. В нашем случае создание новых предприятий, новых производств, как правило, связано с разработкой, выпуском новых видов продукции (услуг) для рынка. Однако поведение рынка на будущее сложно предсказать, поскольку оно характеризуется высокой степенью неопределенности. В то же время повышение эффективности существующего производства за счет текущих инвестиций связано с минимальной опасностью негативных последствий для инвесторов.

По инвестиционному периоду различают краткосрочные, среднесрочные и долгосрочные инвестиции. Все инвестиции сроком до 1 года классифицируются как краткосрочные (обычно спекулятивные), более года и до 3 лет — среднесрочные, а инвестиции свыше 3 лет классифицируются как долгосрочные. При учете на предприятии применяется разделение на краткосрочные и долгосрочные вложения.

По характеру участия в инвестициях принято различать прямые, портфельные (косвенные) и другие инвестиции. Прямые инвестиции (прямые инвестиции) — это инвестиции в эту компанию, объем которых составляет не менее 10% от уставного капитала этой компании. Портфельные инвестиции (портфельные инвестиции) — это инвестиции в ценные бумаги данной компании, объем которых составляет менее 10% уставного капитала. Прочие инвестиции (прочие инвестиции) — это инвестиции, не связанные с компанией (инвестиции в ГКО, ОФЗ.).

Согласно формам собственности на вложенный капитал, разделение происходит в соответствии с правовыми отношениями собственности на инвестиции. В соответствии с российским законодательством можно выделить:

- частные инвестиции — средства, вложенные гражданами и частными предприятиями;

- государственные — средства, вложенные государственными органами государственной власти и управления, государственными унитарными предприятиями за счет средств бюджета, внебюджетных фондов, других источников инвестиционных фондов;

- муниципальные — средства, вложенные муниципальными органами власти и управления, муниципальными унитарными предприятиями.

Если инвестированный капитал состоит из частных и государственных (муниципальных) инвестиций, принято их определять как смешанные инвестиции.

С точки зрения рентабельности различают:

- высокодоходные инвестиции — предполагают вложения в инвестиционные проекты (финансовые вложения), ожидаемый уровень доходности которых превышает среднюю норму доходности на инвестиционном рынке;

- средний — доход инвестиции — привлекать инвестиции в инвестиционные проекты (финансовые вложения), ожидаемый уровень доходности , что соответствует средней норме прибыли на инвестиционном рынке;