Как стать инвестором на фондовом рынке

За 2020 год количество инвесторов в России выросло в два раза – до 8,5 млн человек. По прогнозам ЦБ РФ, россияне продолжат осваивать рынок ценных бумаг, а вся экономически активная часть населения страны станет инвесторами – около 74 млн человек.

Причины тренда на инвестиции: снижение ставок по банковским вкладам, возможность получать пассивный доход, способ накопить на крупную покупку.

Чтобы узнать, как стать инвестором, нужно выполнить несколько шагов и соблюдать простые правила, которые помогут вкладывать, защищаясь от рисков и постепенно увеличивать доходность.

Как стать инвестором с нуля

1. Поставьте цель

В инвестициях должен быть ориентир. Не вкладывайте деньги хаотично. Посчитайте, сколько нужно заработать на фондовом рынке, чтобы достичь финансовой цели, и инвестируйте согласно плану.

2. Установите инвестиционный срок

Определив цель, решите сколько понадобится времени. Допустим, вы хотите заработать на бирже 1 млн рублей за два года. Ориентируясь на средний показатель доходности российского рынка акций – 10% в год, нужно инвестировать около 35 тысяч каждый месяц. Когда в запасе больше времени, например, 5 лет, то можно инвестировать около 13 тысяч в месяц.

IMOEX – индекс, который отображает общую динамику крупнейших компаний России: СберБанка, Газпрома, Магнита, Сургутнефтегаза, Яндекса и других. В состав индекса входят 44 компании. За пять лет он вырос на 97%.

3. Определите уровень риска

Если вам нужен 1 млн за год, необходимо ежемесячно вкладывать больше денег и искать акции с высоким потенциалом роста, которые обгонят среднюю доходность рынка.

Придётся рисковать, покупая бумаги развивающихся компаний – акции роста, например, Tesla , Nvidia , Square . Такие акции могут сильно вырасти в цене, но так же могут сильно упасть.

Котировки акций Tesla (07.07.20 – 07.07.21). На графике видно, как сильно изменялась цена в течение года. При этом итоговая годовая доходность составила +135%. Это значительно выше рыночной доходности.

Высокий риск не для всех. Поэтому многие инвесторы выбирают долгосрочную стратегию. Покупают акции на срок от 3–5 лет и не стремятся мгновенно получить прибыль на бирже. Они вкладывают в стабильные и крупные компании и рассчитывают выйти на пассивный доход со временем.

4. Начните инвестировать

Не обязательно сразу направлять на акции большую часть своего бюджета и пытаться с ходу собрать инвестиционный портфель. Сначала попробуйте купить акции 2–3 компаний, а затем постепенно увеличивайте общий капитал, регулярно докупая бумаги.

Вот несколько известных компаний, акции которых стоят меньше 1 тысячи рублей: ВТБ, ММК , М.Видео , Аэрофлот , Ростелеком .

5. Откройте брокерский счёт

Перед покупкой первых акций, выберите брокера и откройте брокерский счёт. Физическое лицо не может инвестировать на бирже напрямую. Для этого нужен посредник – юридическое лицо с лицензией на брокерскую деятельность от Центробанка РФ.

Брокер не только предоставляет доступ к торгам, но и является помощником на бирже. Подсказывает, в какие компании инвестировать, устраивает обучающие курсы и ведёт статистику сделок.

Крупнейшие брокеры России по данным Московской Биржи : Тинькофф Инвестиции – 5,8 млн клиентов, СберБанк – 4,9 млн, ВТБ – 1,5 млн. На примере Тинькофф рассмотрим, как открыть счёт.

Как стать инвестором в Тинькофф Инвестиции

Первое: заполните короткую заявку на открытие счёта . Укажите паспортные данные и номер телефона. Не нужно посещать офис, всё происходит онлайн.

Второе: дождитесь, когда сотрудники банка проверят данные и отправят вам доступы в личный кабинет.

Третье: зайдите в кабинет и пополните счёт банковской картой.

Четвёртое: перейдите в раздел «Каталог» и через поиск найдите нужны вам акции. Если не знаете с чего начать, посмотрите инвестиционные идеи или готовые стратегии в разделе «Что купить».

Пятое: Выбрав акцию в каталоге, нажмите на кнопку «Купить», а затем отслеживайте изменение её цены. Когда захотите зафиксировать прибыль, выставите акции на продажу.

Так же оформить счёт можно и в других брокерских компаниях. При выборе брокера ориентируетесь на качество поддержки, наличие сервисов для новичков и размер комиссий, которые брокер взимает за каждую сделку. Комиссия в Тинькофф Инвестиции от 0,025%. Открытие и обслуживание счёта – бесплатно.

Как стать успешным инвестором

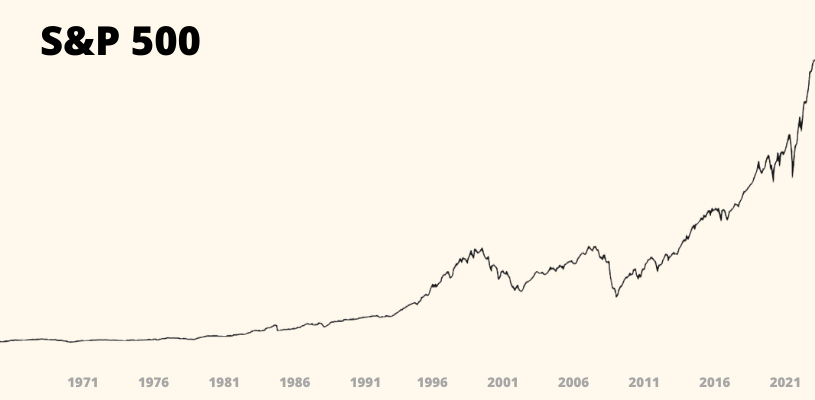

Чтобы стать хорошим инвестором, не рассматривайте биржу, как способ быстрого обогащения. Инвестируйте регулярно и долгосрочно. Ведь в перспективе рынки всегда растут. Просадки из-за кризисов сменяются ростом, а если придерживаться стратегии «купил и держи», то заработок на инвестициях – это вопрос времени.

S&P 500 – индекс, который отслеживает котировки 505 крупнейших компаний США. Демонстрирует, что рынок всегда растёт, преодолевая любые кризисы. В составе индекса: Apple, Bank of America, Coca-Cola, Facebook, General Electric, Intel, McDonalds, PepsiCo, Tesla, Visa и т.д.

Относитесь к фондовому рынку, как к возможности получать дополнительный доход. А чтобы защититься от рисков, следуйте этим правилам.

1. Инвестируйте в «голубые фишки»

Отличное начало – инвестиции в акции «голубых фишек», крупнейшие компании российского и американского рынков: Газпром , СберБанк , Норникель , Лукойл , МТС , Магнит , Apple , Microsoft , Coca-Cola , Pfizer и другие.

Такие компании всегда выплачивают дивиденды, а из-за устойчивой бизнес-модели меньше подвержены рыночным шокам. Значимость «фишек» в экономике страны исключает риск их банкротства.

MOEXBC – индекс, который показывает динамику российских «голубых фишек». За пять лет он вырос на 93%.

2. Диверсифицируйте вложения

Диверсификация – распределение денег по компаниям из разных отраслей и стран. Она нужна, чтобы во время спада экономики ваш инвестиционный портфель не терял в доходности и не проседал слишком сильно.

В период кризиса из-за COVID-19 главными аутсайдерами оказались авиаперевозчики и нефтедобывающие предприятия, а компании из IT-сектора и сферы розничной торговли, наоборот, показали рост. Если ваш портфель состоял бы только из авиакомпаний или нефтяных корпораций, вы бы не смогли компенсировать убытки.

Основные отрасли для инвестирования – металлургия, добыча нефти и газа, электроэнергетика, фармацевтика, финансы, транспорт, ретейл, строительство, телекоммуникации и IT-технологии. Чтобы собрать хороший портфель, не нужно инвестировать во всё сразу – достаточно купить бумаги 12–15 компаний из 6–7 разных отраслей.

3. Покупайте разные классы финансовых инструментов

Разбивать инвестиционный портфель можно не только по секторам, но и по классам активов. Например, 50% бюджета вложить в акции, а 50% в облигации.

Акции – доходная часть портфеля, облигации – защитная. Облигации менее рискованны, но и заработать на них, как на акциях, не получится. Больше акций в портфеле – выше потенциальная прибыль и риск.

Самые надёжные облигации выпускает государство. Они называются облигациями федерального займа или сокращённо – ОФЗ. С помощью этого механизма государство занимает деньги у частных инвесторов под процент на бюджетные цели или крупные национальные проекты.

4. Инвестируйте систематично

Финансовая дисциплина поможет сформировать полноценный портфель. Наращивайте капитал постепенно, регулярно покупая ценные бумаги. Ежемесячно инвестируйте в фондовый рынок часть от зарплаты, например, 10–20%.

Не покупайте акции на накопления, которые составляют вашу финансовую подушку безопасности. Вкладывайте то, что не повлияет на обязательные расходы.

5. Избегайте спекуляций

Рассматривайте покупку акций, как покупку доли в бизнесе. Не играйте на бирже, совершая краткосрочные сделки в надежде заработать на колебании цены акции. Это слишком рискованно и больше похоже на игру в рулетку, а не на разумное вложение денег.

Отдавайте предпочтение компаниям, которые платят дивиденды. Так вы сможете владеть их акциями годами и получать прибыль в виде дивидендных выплат, даже если акции не будут сильно прибавлять в стоимости.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Инвестиции для начинающих: первые шаги и типичные ошибки

Инвестирование стало очень доступным. Сейчас достаточно скачать приложение, заключить в два клика договор с брокером и начать покупать активы. Разбираемся, сколько нужно денег для старта, в какие активы вкладываться и как изменить потребительское мышление на инвестиционное.

Что такое инвестирование

Инвестирование — это вложение собственных или заемных средств с целью получить прибыль. Инвестировать можно как в финансовые инструменты, например, ценные бумаги, так и в недвижимость, промышленность и так далее. Доход при инвестировании может формироваться разными способами в зависимости от выбранной стратегии.

Аналитик ФГ «Финам» Юлия Афанасьева считает, что начинать инвестировать можно только тогда, когда доходы начинают превышать расходы. «Необязательно иметь какие-то существенные накопления или ждать, когда они появятся. Начинать инвестиции можно с небольших сумм. Также неплохо до начала инвестиций обзавестись «финансовой подушкой безопасности», пусть не материальной, но в лице страховок от потери имущества, трудоспособности или работы», — рассказала она.

Аналитик «Фридом Финанса» Елена Беляева посоветовала сначала провести анализ текущего финансового положения, чтобы найти резервы для инвестирования: «Обычно оптимизация текущих расходов позволяет выделить порядка 10% дохода».

По словам Беляевой, инвестиции обычно делятся на две части, одна — защитная, другая — доходная. Защитная часть предназначена для покрытия непредвиденных расходов, например при потере работы, автоаварии или других непредвиденных событий, эта часть сбережений вкладывается только в ликвидные активы.

Смысл инвестиций — достигнуть поставленных финансовых целей, например:

сформировать финансовую «подушку безопасности», ее можно положить на вклад с возможностью частичного снятия, отметил глава школы Мосбиржи Валерий Скотников;

заработать необходимую сумму на серьезные покупки;

защитить свой капитал от инфляции;

застраховать свой постоянный источник заработка дополнительным доходом от инвестиций;

приумножить финансы для своих детей;

создать свой личный пенсионный фонд, который через много лет будет приносить пассивный доход.

Как инвестировать

Инвестировать можно разными способами. Условно их можно поделить на два направления: через посредников, которые будут управлять вашим капиталом, и самостоятельно. Какой вариант лучше выбрать, зависит и от первоначальных вложений, целей инвестирования, и времени, которое вы готовы потратить на сам процесс. Рассмотрим оба направления подробнее.

Вариант, когда вашими активами управляют специалисты. Сюда входят:

банковские вклады как самый простой и надежный вариант инвестирования. Вы передаете банку свой капитал, он его использует и платит за это определенный процент. Доходность, скорее всего, будет примерно равна уровню инфляции или меньше него;

паевые инвестиционные фонды (ПИФ). Их можно подобрать по уровню предполагаемой доходности и активам, которые будут покупать их управляющие. Гарантированного дохода здесь не найти, но многое зависит и от выбранных активов, и от компетенций управляющей компании, и здесь также есть комиссии, которые удерживает управляющая;

доверительные управляющие. Это один из самых простых способов инвестирования. Вы перепоручаете заботу о своем капитале профессионалу, который формирует стратегию в соответствии с вашими задачами. Он же на ваше имя будет покупать ценные бумаги и другие активы. Гарантированного дохода здесь также быть не может, кроме того, стоит учитывать комиссии управляющих.

Банк России ведет лицензию регулятора.

Вариант, когда вы самостоятельно будете принимать решения и совершать торговые операции. Такой подход требует и знаний, и времени. Необходимо будет самостоятельно разрабатывать стратегию, выбирать активы, формировать портфели и заключать сделки. Самый простой способ — это инвестировать на бирже через брокеров, выполняющих роль посредников. Сама площадка через процедуру листинга отбирает тех эмитентов и бумаги, которые соответствуют определенным требованиям. Мосбиржа может добавить ценные бумаги в котировальные списки — первый и второй уровень, а также в некотировальный список — третий уровень. Чем он выше, чем надежнее считаются бумаги. Риски там также присутствуют, но их меньше, чем на внебиржевых площадках.

Что такое диверсифицированный портфель

Инвестор должен понимать, что инвестиции — это всегда риск. Вне зависимости от того, какой актив вы выберете, вы рискуете потерять как минимум часть своего капитала. Чтобы снизить вероятность таких потерь, рекомендуется раскладывать деньги по разным активам так, чтобы в случае проблем с одним из них, другие оказались в безопасности и защитили ваши накопления. Это называется диверсификацией рисков.

Приведем пример. Какую-то часть средств инвестор положил на банковский вклад. Если банк входит в систему страхования вкладов, то сумма до ₽1,4 млн будет защищена государством. Другую часть инвестор вложил в наименее рисковые ценные бумаги, например, в государственные облигации (ОФЗ), еще часть — в золото, и какой-то процент капитала вложил в акции. Распределение может быть разным в зависимости от ваших целей и склонности к риску.

Классическим подходом считается так называемый вечный портфель. Его разработал экономист Гарри Браун в начале 1980-х годов. По его задумке, капитал необходимо разбить в равных долях, то есть по 25%, на четыре вида активов — длинные и краткосрочные государственные облигации, акции роста и драгоценные металлы. Ребалансировать портфель он предлагал всего лишь раз в год. Это значит, что необходимо посмотреть, как за год изменилось распределение капитала в существующих активах и либо продать то, что сильно выросло в цене, либо докупить то, что упало, чтобы баланс снова был ровный.

Еще один вариант диверсификации портфеля был предложен миллиардером и основателем хедж-фонда Bridgewater Associates Рэйем Далио. Он назвал этот портфель «всепогодным», так как, по его мнению, он работает при любых экономических условиях, а именно:

инфляционный период, когда цены растут;

дефляционный период, когда цены падают;

« медвежий рынок », когда фондовый рынок и экономика падают.

По мнению Далио, распределять портфель нужно следующим образом:

40% — долгосрочные казначейские облигации США;

15% — среднесрочные облигации;

7,5% — сырьевые товары.

Помимо диверсификации по типу актива существует также диверсификация по странам и отраслям экономики.

Куда инвестировать начинающим

Существуют разные типы инвестиционных инструментов. Их можно разделить условно на три типа: высокорисковые, со средним риском и относительно безрисковые.

«Любые инвестиции связаны с рисками, это их суть, риск — это единственный параметр, который в инвестициях можно четко контролировать. Например, государственные облигации считаются наименее рисковым инструментом. Акции, то есть участие в капитале компании, — это высокий риск», — отметил глава школы Мосбиржи Валерий Скотников.

По его словам, инструменты необходимо выбирать таким образом, чтобы они соответствовали целям и риск-профилю. Риск-профилирование позволяет определить, к каким максимальным потерям готов начинающий инвестор, пояснил Скотников. «Лучше включать в портфель разные по степени риска и доходности. То есть, в портфеле должны быть не только инструменты фондового рынка, но и недвижимость, золото (физическое или биржевой фонд на него)», — отметил он.

Депозиты в банках, входящих в систему страхования вкладов. Таким образом, они застрахованы государством. Даже если вы хотите вложить более ₽1,4 млн, можно разложить капитал по нескольким банкам. Как правило, банки предлагают вклады под процент на уровне около ставки рефинансирования ЦБ или превышающей ее ненамного;

Облигации федерального займа (ОФЗ) считаются самым безопасным типом облигаций. По сути, вы даете в долг государству на определенный срок. В течение этого времени вы получаете купонные выплаты, а по окончании срока — также номинальную стоимость бумаги, обычно это ₽1 тыс. Как и в случае с другими ценными бумагами, есть возможность и спекуляций на цене, так как рыночная стоимость ОФЗ может меняться. Риски невыплаты купонов или возмещения минимальны;

Облигации коммерческих компаний уже не так безопасны, ведь компания может обанкротиться и отказаться от выплат, поэтому стоит проверять надежность и долговую нагрузку эмитентов;

ETF — это биржевые инвестиционные фонды на различные индексы. Они дают возможность купить маленький кусочек набора активов. Если это активы собраны вслед за каким-то индексом (например, биржевым), то, владея долей этого фонда, вы будете фактически следовать за этим индексом. Стоит учитывать страновые, инфраструктурные и рыночные риски. Например, 27 июня Мосбиржа прекратила листинг иностранного фонда FXRB от компании FinEx, так как стоимость чистых активов фонда упала до нуля.

ПИФы — паевые инвестиционные фонды, это также способ вложиться в набор активов. Пай ПИФа представляет собой ценную бумагу, удостоверяющую право собственности на часть имущества фонда;

Драгоценные металлы, например, золото. Его можно купить разными способами — в слитках в банке, с помощью биржевых фондов, обезличенных металлических счетов и так далее.

Устойчивые валюты. Сейчас покупать некоторые иностранные валюты стало сложнее из-за ограничений, к тому же, такие покупки также связаны с рисками. Доллар и евро стали называть «токсичными валютами». По словам аналитика «Фридом Финанса» Елены Беляевой, валюта является подходящим видом актива для создания подушки безопасности «на черный день». Безналичную валюту можно купить на Московской бирже через брокера, который предоставляет клиентам такой доступ. По ее словам, нужно найти вариант, когда за удержание валюты на счете не взимается ежемесячная комиссия. Однако снять наличную валюту со счетов, открытых после 9 марта 2022 года, сейчас нельзя. «Можно рассмотреть открытие вклада в банках в китайских юанях, некоторые банки предлагают такую услугу. Часть сбережений можно вложить в наличную валюту: доллары, евро, юани, а также другие варианты, которые удастся найти по цене, не сильно завышенной относительно цен на форексе», — считает Беляева.

Акции. Один из самых волатильных активов, особенно в ситуации нестабильного рынка. Однако, есть компании, которые считаются надежными с точки зрения инвестиций и приносят дивиденды. Раньше к ним можно было отнести такие компании, как «Газпром», «Сбербанк», «Роснефть», однако многие из них в этом году отказались от выплаты дивидендов. При этом возможности покупки акций иностранных компаний сейчас серьезно ограничены, хотя прямого запрета на покупку акций иностранных компаний в России пока нет. ЦБ рекомендовал брокерам закрыть неквалифицированным инвесторам доступ к покупке иностранных бумаг. Также есть предложение существенно повысить порог для получения статуса квалифицированного инвестора. «Пока эти инициативы ЦБ не закреплены законодательно, можно еще успеть получить статус квалифицированного инвестора по старым правилам, тогда доступ к иностранным акциям, торгуемым на СПБ Бирже, останется и в будущем», — отметила Беляева.

С какой суммы можно начать инвестировать

Теоретически никакого ограничения на минимальную сумму инвестирования нет. Существуют биржевые фонды, паи которых стоят около рубля. Однако аналитик «Финама» Юлия Афанасьева считает, что выделять стартовый капитал нужно с учетом потенциальных брокерских издержек: «Также ограничения по стартовой сумме накладывает стоимость самих ценных бумаг, поэтому в среднем лучше начинать инвестиции с суммы от ₽30 тыс.»

Беляева же полагает, что можно начинать инвестировать даже с небольших сумм, нарабатывая таким образом опыт и меняя свой способ мышления. «Смена психологии с потребительской на инвестиционную займет время. Чем раньше начать, тем быстрее произойдут сдвиги в привычках и поведении», — сказал она.

Все зависит от ваших целей, утверждает Валерий Скотников, глава Школы Московской биржи. «А еще риск-профиля, дохода инвестора и простой математики. Инвестируя по ₽100 в месяц, странно рассчитывать на миллионные прибыли через год. Но за счет инвестирования даже небольших сумм можно выработать привычку инвестировать и изучать на практике, работу тех или иных биржевых инструментов».

Однако, стоит придерживаться определенных правил:

Выделяйте сумму, которая не повредит вашей ежедневной жизни;

Эти деньги вы должны быть готовы потерять безболезненно;

Учитывайте возможные комиссии брокеру;

Не забывайте о необходимости уплачивать налоги с дохода от инвестиций.

Инвестиции для начинающих: инструкция

Если вы решились вступить на путь инвестора, придерживайтесь полезного чек-листа:

Сформулируйте для себя цель, для чего вы инвестируете. Это может быть долгосрочное вложение в качестве пенсионного плана, попытка накопить на конкретную покупку или желание обогнать инфляцию. Валерий Скотников считает, что цели должны быть конкретные и выраженные в цифрах: «Например, цель «хочу доход к зарплате» — нет, а вот цель «через 2 года накопить ₽1 млн на новый автомобиль» — да»;

Определите свой риск-профиль. Риск-профилирование — это практика, когда инвестор определяет свою будущую тактику поведения на рынке, решает, к каким рискам он готов. В инвестициях чем выше доходность, тем выше риски. Тестирование на риск-профиль можно пройти на сайтах многих брокеров и инвестиционных компаний;

Рассмотрите для себя возможность обучения. Сейчас брокеры предоставляют бесплатные курсы для новичков-инвесторов, такая же опция есть у Мосбиржи;

Посчитайте, какой доход для осуществления вашей цели вам будет достаточен. Если вы копите на пенсию, то прикиньте, сколько вы хотите получать пассивного дохода ежемесячно и сколько вам нужно для этого заработать. Не забывайте учитывать ежегодную инфляцию и необходимость уплаты налогов;

Выберите стратегию. Уже зная, сколько вы хотите зарабатывать в год, вы можете прийти к специалисту, например, финансовому консультанту, который подскажет, как действовать. Но если вы хотите работать самостоятельно, можете использовать готовые схемы портфелей;

Выделите стартовый капитал;

Выберите брокера и откройте брокерский счет .

Ошибки начинающего инвестора

Избегайте типовых ошибок, которые совершают многие начинающие инвесторы:

Не пренебрегайте обучением. Даже из бесплатных мастер-классов и курсов можно узнать много полезного о рынках и своих возможностях;

Не инвестируйте средства, которые вам нужны для жизни. Для пассивного дохода подходит капитал, которые вам не потребуется в течение нескольких лет. «Прежде чем вкладывать деньги в инвестиции, убедитесь, что у вас есть финансовый резерв — «подушка безопасности» из расчета ваш средний доход умноженный на 3-6 месяцев», — советует глава школы Мосбиржи Валерий Скотников;

Не используйте финансовые инструменты, если вы не понимаете, как они работают и из чего складывается их цена или из-за чего меняется доходность;

Не складывайте все «в одну корзину». Для снижения рисков необходима диверсификация ;

Не цепляйтесь за те бумаги, которые падают. Определите себе рубеж, когда вы точно продадите тот актив, который не оправдал ваших надежд. Это называется потенциальный размер убытков. Например, вы можете установить его на уровне 15%.

Не ведитесь на громкие обещания. Относитесь с осторожностью к тем компаниям, которые гарантируют доходность намного выше рынка.

Не стесняйтесь проверять своих партнеров, посредников и компании, в которые вы собираетесь инвестировать.

Не позволяйте эмоциям взять вверх. Валерий Скотников советует: «Если чувствуете, что эмоции подступают — не делайте ничего. Успокойтесь. Вспомните свои цели и свой план».

Аналитик «Фридом Финанса» Елена Беляева также отметила, что начинающие инвесторы нередко принимают решение о покупке активов, опираясь не на объективные показатели, а импульсивно. «Им свойственно открытие позиций без достаточных на то оснований, по рекомендации знакомых или под впечатлением прочитанной статьи в интернете или услышанного по телевизору, — сказала она. — Рекомендации рекомендациями, а, прежде чем рисковать своими собственными заработанными деньгами, нужно взвесить все «за» и «против», оценить риски и потенциальную доходность, прописать торговый план и только после этого действовать».

Аналитик «Финама» Юлия Афанасьева выделила важность финансового плана для старта: «Инвесторы чаще всего выбирают торговые стратегии, не подходящие под их уровень риска. Многие вообще не знают, что уровень риска — это основной критерий выбора стратегии. И чтобы его вычислить, нужно серьезно проработать финансовый план. И его, кстати, у многих тоже нет. Это приводит к тому, что, помимо непонимания допустимого для них риска, начинающие инвесторы не могут четко сформулировать свои финансовые цели, потенциальные сроки их достижения, определиться со стартовый капиталом и дополнительными вложениями. Без знания этих параметров невозможно торговать прибыльно».

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Инвесторы и трейдеры на бирже, стремящиеся заработать на росте стоимости активов. Исходят из предпосылки, что акция, рынок или конкретный сектор будут расти, покупают ценные бумаги, дожидаются пика стоимости и продают. Эта стратегия применяется на долгие позиции (в противоположность «медведям») Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Инвестиции для начинающих: пошаговая инструкция

Суть любых инвестиций — временная передача своих ценностей другим людям для получения от них еще большего числа ценностей. В более узком смысле это когда деньги делают деньги. В Федеральном законе № 39 «Об инвестиционной деятельности» эта же идея сформулирована чуть иначе.

Инвестиции

— денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, которые вкладывают в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Чтобы не смешивать профессиональные инвестиции, в которых участвуют только юридические лица (государство, бизнес, банки, брокеры), и вложения физлиц, в английском языке существует термин personal finance, который включает в себя личные финансы в целом и инвестиции в частности.

Личные инвестиции

— понятие, существующее только в Рунете и не имеющее определения ни в науке, ни в деловой среде. По сути это то же самое, что personal finance, то есть управление личными деньгами с целью их прироста и получения пассивного дохода.

С какой суммы можно инвестировать на рынке

До эпохи мобильных приложений минимальная сумма обычно составляла 1 000 рублей. Это номинал одной облигации федерального займа, которую можно купить на брокерской счет, и самый популярный размер пая инвестиционных фондов (ПИФ), не требующих открытия такого счета.

Сегодня инвестировать можно практически с 1 копейки. Есть акции, которые стоят сотые доли рубля, есть инвестиционные фонды и накопительные счета, которые принимают любую минимальную сумму, которая есть у инвестора.

Однако по факту, чтобы увидеть отдачу от инвестиций, придется вложить гораздо больше. Например, для заработка 100 рублей в месяц при доходности 15% годовых (это чуть ниже среднего для российских акций) у инвестора на счете должно быть по меньшей мере 8 000 рублей.

Как новичку выйти на фондовый рынок: пошаговая инструкция

Чтобы не потеряться в потоке информации и не совершить типичные ошибки, можно действовать по простому алгоритму, которому следует большинство инвестиционных управляющих в мире.

Определить цель

Глобально у инвестора может быть две ситуации:

- Уже есть крупная сумма, и ее нужно грамотно вложить, чтобы приумножить (защитить от инфляции, девальвации, нарастить в реальном выражении или сделать источником пассивного дохода).

- Суммы нет, но есть регулярный доход, который позволит со временем накопить капитал на некую крупную цель (бытовая техника, ремонт, автомобиль, жилье, учеба детей, будущая пенсия).

В первом случае инвестор чаще всего преследует цель сохранить накопленный капитал для того периода, когда он перестанет работать, закроет бизнес, подрастут дети или случится еще какое-то большое событие.

Во втором случае инвестору нужно собрать капитал для решения задачи, на что ему не хватает денег. Для движения к большой цели полезно иметь несколько промежуточных, которые могут быть достигнуты быстрее.

Например, можно поставить задачу собрать 1 млн рублей или другую круглую сумму, накопить на стоимость автомобиля, квартиры, обеспечить приход дивидендов в размере средней пенсии и так далее.

Изучить термины и инструменты рынка

Все базовые инвестиционные инструменты можно поделить на три группы:

— долговые (инвестор дает деньги под фиксированный процент на конкретный срок);

— долевые (инвестор имеет долю в бизнесе без определенных сроков и ставок доходности);

— альтернативные (все прочее, включая золото, недвижимость и производные инструменты).

Общая закономерность: чем выше доходность инструмента, тем выше риски. В долговых (облигации) риск проявляется в том, что по мере роста ставки (когда возможны дефолт и отзыв лицензии) вероятность получить прибыль и даже свои вложенные деньги снижается.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

В долевых (акции) риск в том что, чем выше дивиденды, тем чаще их переносят или отменяют. Еще одно проявление риска при вложениях: цена самой акции сильнее падает, чем все остальные активы, когда случается какой-то негатив на рынке.

В альтернативных инструментах базовый риск — рыночный. Валюта, недвижимость, золото или дериватив могут сильно измениться в цене вопреки ожиданиям. Также возможны другие проблемы: нет покупателя (низкая ликвидность), высокие налоги, введенные ограничения регулятора.

Узнать, как работает фондовый рынок

До того, как вложить свои первые деньги, полезно взять паузу, чтобы осмотреться и выбрать лучшие для себя варианты. Можно, конечно, этого и не делать, осваивая рынок на практике, но статистика показывает, что часто это заканчивается потерей средств.

Типичный опыт начинающего инвестора связан с валютными спекуляциями и попытками угадать, какая акция «выстрелит» в ближайшее время. До 90% таких экспериментаторов обнулили свой счет и на долгие годы разочаровались в инвестициях.

В итоге люди теряют бесценное время. Именно время — основной актив инвестора. Если тянуть и откладывать, то с определенного момента многие финансовые цели становятся недостижимыми в принципе. Например, 23-летний студент, инвестируя в акции по 1 000 рублей в месяц, к 50 годам может собрать почти 7 млн рублей. Тот, кто начал только в 40 лет — всего около 300 000 рублей.

Составить план действий на рынке

Общая теория понятна, цели определены, свободные деньги есть. Однако существует еще одно условие, которое может дорого обойтись, если не учесть его заранее.

Инвестиции — это надолго. В идеале как минимум на три года (стандартный срок ИИС). По статистике, чем дольше срок инвестиций, тем выше вероятность получения ощутимой прибыли.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Финансовые рынки капризны, они могут годами падать, прежде чем покажут хороший рост. Инвестор может получить убытки, если ему срочно потребуются деньги и он продаст ценные бумаги на падении котировок. Для таких случаев необходима финансовая подушка безопасности на время, пока долгосрочные инвестиции работают.

Стандартный размер финансовой подушки составляет сумма расходов семьи на срок от 3 до 6 месяцев. Этого может быть достаточно, чтобы человек поменял работу или вылечился от внезапной болезни. Более дальновидные инвесторы также используют страхование жизни, например, если являются единственным кормильцем в семье.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Оценить инвестиционные риски

Итак, нужна четкая цель и понимание, что чем выше процент, который инвестор хочет заработать на инвестициях, тем меньше вероятность, что он его получит. На практике это означает, что новичку надо найти для себя золотую середину между доходностью и риском.

По природе все люди делятся на более и менее склонных к риску. Традиционно всех инвесторов распределяют на три группы:

— агрессивные (наиболее склонные к риску);

— умеренные (среднее между первым и третьим);

— консервативные (наименее склонные к риску).

Определить склонность к риску можно, например, ответив на вопросы стандартного экспресс-теста. Потребуется прочесть четыре утверждения, приведенных ниже, и дать свой ответ. Возможны четыре варианта ответа: «полностью согласен», «скорее согласен», «скорее не согласен», «полностью не согласен».

- Инвестирование слишком сложно для понимания.

- Комфортнее разместить деньги на вкладе, чем в акциях.

- Когда слышу слово «риск», на ум сразу приходит ассоциация «убыток».

- В инвестировании сохранить деньги важнее, чем заработать.

За ответы начисляются от 1 (полностью согласен) до 4 баллов (полностью не согласен). Люди, набравшие до 9 баллов, это консерваторы, до 16 баллов — умеренные, от 17 и выше — агрессивные.

Торговля на бирже должна приносить удовольствие, а для этого важно как можно быстрее определить, какой стиль инвестирования вам подходит. Как это сделать?

Аналогичные тесты есть в свободном доступе в интернете. Кроме того, их результаты можно сверить, пройдя тестирование у брокера. Некоторые компании предоставляют такую возможность клиентам.

Сформировать стартовый капитал

Как уже говорилось, начальная сумма может быть любой, но чтобы не потерять мотивацию, лучше вкладывать ощутимую сумму, приносящую потенциально заметный доход. Иначе есть риск бросить это занятие, толком не начав.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

То есть размер капитала в основном зависит от дохода инвестора. Возьмем конкретный пример.

- Зарплата (после вычета налогов) — 100 000 рублей в месяц

- Комфортная доля сбережений — 20 000 рублей в месяц

- Сумма финансовой подушки для инвестора (3 месяца по 80 000 = 240 000 рублей)

- Собрав на счете в банке/депозите 240 000 рублей, инвестор приступает к инвестициям на долгий срок с первых 20 000 рублей.

Сумма в 20 000 рублей, положенная на депозит, потенциально сейчас принесет до 200 рублей в месяц. Но инвестор рассчитывает на большее, поэтому вкладывает их в акции. При доходности от 15 до 20% каждый взнос за следующие пять лет вырастет более чем в 2 раза.

Выбрать брокера

Покупка ценных бумаг без участия брокера невозможна. Как и в любом другом деле, выбор компании-посредника опирается на две составляющие: надежность и стоимость услуг. То есть в идеале нужен брокер, который дает бесперебойный сервис и берет за это минимальную комиссию.

Сегодня есть еще один важный критерий — отсутствие санкций. Это важно для тех инвесторов, которые собираются покупать зарубежные активы. Из 10 крупнейших по числу клиентов брокеров России сегодня не затронуты санкциями «Тинькофф», БКС, «Финам» и «Фридом Финанс».

Выбрать брокера можно с помощью сервиса Банки.ру. Многие инвестиционные компании не берут комиссию в рамках акций по привлечению клиентов. Перед открытием счета полезно изучить не только тарифы, рейтинги, количество клиентов и размер активов, но также размер приветственных бонусов. Часто есть возможность получить в подарок акции на хорошую сумму или значимый кэшбэк.

Выбрать стратегию инвестиций

Цели определены, теория изучена, подушка безопасности готова. Теперь собираем инвестиционный портфель. Для большей наглядности покажем на примере, как это можно сделать.

- Цель инвестора — первый взнос на квартиру, банк требует минимум 10% стоимости жилья

- Максимальный срок накопления — 3 года

- Риск-профиль инвестора — консервативный

Из этих данных получается, что инвестор может распределить инвестиции ровно поровну между акциями и облигациями. В среднем акции приносят 17% годовых в рублях, облигации — 8%. Портфель из тех и других, разбитых пополам — 12,5% в год.

Стабильно добиваться инвестиционных целей можно, подобрав надежные стратегии вложения средств на фондовом рынке. Разберемся в многообразии вариантов, как действовать на бирже.

Пополняя счет на 20 000 рублей в месяц, инвестор может рассчитывать, что через 3 года на счете будет иметь 880 000 рублей. Если он использовал вычет по ИИС, то получил еще 94 000 рублей от государства и заплатил около 20 000 рублей в виде подоходных налогов. Итого — чуть более 950 000 рублей.

Этого достаточно, чтобы взять ипотеку на квартиру стоимостью до 5 млн (для дохода в 100 000 в месяц). Если сумма не устраивает, можно продолжить инвестировать. Через 5 лет сумма на счете при тех же параметрах может достичь 1,9 млн. Еще через 5 лет накоплений ипотека может не потребоваться вообще.

Если у инвестора консервативный риск-профиль, то есть он совсем не готов рисковать деньгами и отношение к акциям у него настороженное, то их долю лучше сократить до 20–30%. Тогда ожидаемая доходность снизится, как и скорость накопления. Если профиль агрессивный, то долю облигаций можно урезать до 20–30%. Это может ускорить рост доходов.

Примеры нерыночных инвестиций

Вкладывать можно не только в финансовые активы, но и в то, что условно называют «в себя». Обычно под этим понимают затраты на образование и здоровье, которые окупятся в будущем. Их эффект тоже можно просчитать.

Например, стоимость курсов повышения квалификации составляет 300 000 рублей. Это позволит поменять работу на более денежную, скажем, прибавить 20–30 тыс. рублей в месяц. Такие инвестиции окупятся в срок от 10 месяцев. Это эквивалентно средней доходности более 30% годовых в течение первых пяти лет, то есть 300% за всю пятилетку.

Аналогично со здоровьем. Например, покупка страховки с регулярной диагностикой здоровья обойдется в 30 000 ежегодно. Если с ее помощью удастся вовремя обнаружить опасную патологию, это позволит сэкономить на лечении и лекарствах. Такая инвестиция принесет тысячи процентов прибыли.

Мифы об инвестициях на бирже

Начинающих инвесторов могут отпугнуть слухи и мифы о фондовой бирже, которые на самом деле далеки от реальности. Вот некоторые из них:

- Рынок — это казино

Цены на активы меняются каждую секунду, давая возможность заработать и потерять сотни процентов. Для многих это выглядит, как вечная рулетка. На самом деле это просто ценовые колебания, отражающие торг покупателей и продавцов с очень разными сроками и целями.

Если убрать этот информационный шум, то в среднем акции растут вместе с реальным бизнесом и мировой экономикой.

- На бирже больше потеряешь, чем заработаешь

Имеется в виду, что брокеры и банки зарабатывают на убытках клиентов. Этот миф возник из-за обиды тех клиентов, которые вкладывали по принципу «авось повезет», и в итоге «игра» обернулась для них большими потерями.

На самом деле брокеры и банки зарабатывают только на комиссиях. Им выгодно, когда клиенты совершают больше регулярных сделок и платят с этого больше комиссий.

Собрали главные страшилки про биржу. И знаете что? Не бывает дыма без огня.

- На бирже зарабатывают только «большие дяди»

Есть мнение, что хорошие прибыльные сделки доступны только тем, кто владеет инсайдом, например, о будущем слиянии или хорошем отчете компании. Однако по закону это криминал: инсайдеры не имеют права пользоваться служебным положением для совершения таких сделок. Случаются инциденты, но завидовать таким «счастливчикам» точно не следует.

Вместо заключения

Подводя итоги, отметим основные пункты, которые могут быть полезны новичкам.

— Инвестиции — это не только про деньги, но и про качество жизни вообще. Например, к ним относят расходы на обучение и здоровье.

— Самое важное в инвестициях не сумма вложений, а время: чем дольше и регулярнее инвестор вкладывает деньги, тем более крупные цели для него достижимы.

— Инвестиции — это глубоко личное дело. У каждого человека свой индивидуальный риск-профиль, а потому свой собственный оптимальный портфель.

— Сумма вложений может быть любой, даже менее 1 рубля, но чтобы доход был ощутимым для инвестора, лучше вкладывать более значительные суммы.

— Чем выше целевая доходность, тем меньше шансов ее получить. В среднем опытные инвесторы зарабатывают на рынке 15–20% в год.

— Новичкам не стоит спешить вкладывать первые деньги, пока они не усвоили базовые понятия о рисках, иначе можно пополнить ряды тех, кто попробовал, все потерял и теперь никому не верит.

Евгения НОВИКОВА для Banki.ru

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://invlab.ru/investicii/kak-stat-investorom/

Источник https://quote.rbc.ru/news/article/62e430059a7947685b9ce85f

Источник https://www.banki.ru/news/daytheme/?id=10965996