Как распознать крупных игроков по цене и объемам

Изменение цены акции — это лишь часть картины. Чтобы увидеть рыночную ситуацию полностью, нужно смотреть на цену и объем торговли. Причина проста: невозможно понять, насколько значимым является рост или падение акции, если не учитывать динамику изменения объемов торговли.

Это все равно, что по телефону вам скажут, что у вас на кухне течет труба. Вы сразу же захотите узнать, там просто капает или настоящий потоп. Вам нужна информация об объеме вытекающей воды, чтобы оценить масштаб аварии. С акциями то же самое. Анализ объемов торговли — единственный способ понять, что означает то или иное ценовое движение.

Следите за фондами

Чтобы правильно воспринимать картину, представленную на графике в виде изменения цены и объемов, нужно понимать, что основную массу торгов на рынке обеспечивают крупные фонды и другие институциональные инвесторы. Именно под воздействием их крупных покупок и продаж, а не мелких розничных трейдеров, акция начинает расти или падать.

Поэтому, смотря на объемы трейдер, на самом деле, наблюдает за действиями этих крупных игроков. Если он знает, какие сочетания ценовых движений и объемов надо искать и что они означают, то общая картина происходящего в акции будет ему совершенно ясна. Только в этом случае трейдер будет способен выбрать оптимальное время для покупки , продажи или удержания торговой позиции.

Что искать на графиках цены и объемов

Прежде всего, следует искать необычные объемы — слишком большие или слишком маленькие. Именно они могут дать подсказку о том, что делают фондовые управляющие и другие крупные инвесторы в критических ситуациях, например, когда акция с пробоем выходит из плоской базы или опускается ниже скользящей средней.

Так, если в акции, обычный объем торговли которой составляет два миллиона в день, вдруг появляется объем четыре миллиона в день, на нее стоит обратить внимание. Это признак необычного поведения крупных игроков и нужно разобраться, о чем это говорит.

Но как понять, какой объем считать «необычным»? Если, например, вчера было проторговано 5 миллиардов акций Microsoft — это вроде бы много. Но о чем нам говорит эта цифра? Само по себе, значение дневного объема будет бесполезным, если у трейдера нет возможности сравнить его со средним объемом торговли той же акции.

Для этого необходимо рассчитывать такой показатель, как изменение объема в процентах. Он позволяет сравнить объем торговли предыдущего дня со средним значением объема за несколько последних торговых сессий, например 50. Среднее значение на индикаторе объемов может быть наглядно представлено соответствующей скользящей средней по объемам. Если процентное изменение объемов равно 55%, это означает, что объем торговли за последнюю торговую сессию был на 55% больше среднего, что является признаком необычного поведения крупных игроков.

Большой рост цены на необычно высоком объеме показывает, что институционалы агрессивно покупают. Бычьим торговым сигналом может служить закрытие цены в самой верхней части торгового диапазона дня или недели.

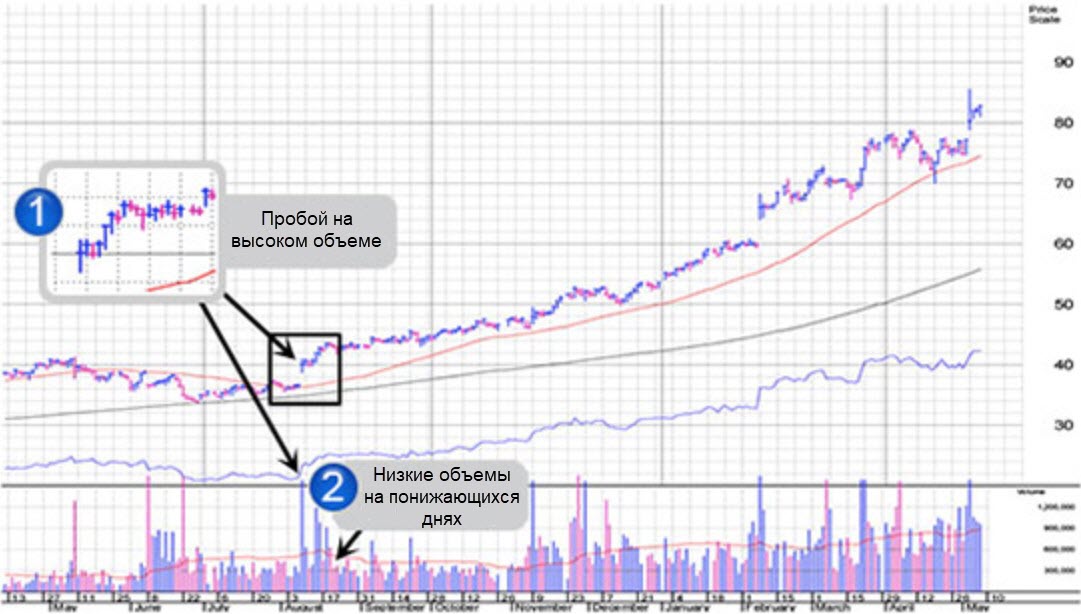

Рассмотрим график акции FleetCor Technologies (FLT). Рост цены на больших объемах, когда акция сделала пробой вверх в августе 2012 года, указывал на то, что институционалы покупают.

FleetCor Technologies (FLT) дневной график

1. Сильный рост на большом объеме: акция выросла за день более чем на 3% на объеме, который на 108% выше среднего. Это говорит о том, что институциональные инвесторы скупают акции. В этот день акция торговалась в диапазоне от 40.35 до 42.00 и закрылась на уровне 41.96, т. е. у верхней границы диапазона. Это показывает, что энтузиазм в отношении данной акции сохранялся на протяжении всей торговой сессии.

2. Меньшие объемы на понижающихся днях: после нескольких дней покупок на высоких объемах акция сформировала пару медвежьих свечей. Но объемы на них были невысокими и, в основном, ниже среднего. Обратив внимание на объемы, мы можем понять, что серьезных продаж там не было. Это позволяет лучше понимать характер ценового движения и сохранять уверенность при удержании позиции.

Те же признаки силы можно увидеть и на недельном графике FleetCor Technologies

FleetCor Technologies (FLT) недельный график

1. Сильный рост цены на большом объеме запускает продолжительное ценовое движение. Акция за неделю выросла примерно на 5% на объеме, который на 30% превышает нормальный, что говорит о том, что институционалы покупают.

Акция в течение недели торговалась в диапазоне от 39.73 до 43.00 и закрылась на уровне 42.54. Закрытие вблизи верхней границы торгового диапазона показывает, что энтузиазм не иссяк, а оставался высоким вплоть до закрытия недельной свечи в пятницу.

Признаки институциональных продаж: сильное падение цены на необычно высоких объемах

Сильное падение цены на необычно высоком объеме показывает, что институционалы агрессивно продают. Медвежьим сигналом может служить закрытие цены в самой нижней части торгового диапазона дня или недели.

Рассмотрим признаки институциональных продаж на дневном графике Monster Beverage’s (MNST)

Monster Beverage (MNST) дневной график

1. Длинные понижающиеся свечи на больших объемах. График и объемы давали несколько сигналов, когда акция начала падать на повышающихся объемах, которые были больше среднего в течение трех дней подряд. Стоит обратить внимание на то, что каждый день акция закрывалась у нижней границы ценового диапазона. Такое поведение указывало на то, что крупные инвесторы начали продавать.

2. Гэпдаун на большом объеме. После трех падающих свечей подряд в акции произошел гэп вниз, в результате которого падение за день составило более 23%, и свеча закрылась ниже линии 50-дневной скользящей средней. Объем был на 834% выше среднего. Гэп произошел потому, что давление продаж было настолько сильным, что акция мгновенно провалилась до уровня поддержки, который находился намного ниже цены закрытия предыдущего дня. Такое поведение обычно указывает на то, что крупные инвесторы пытаются выйти из своих позиций как можно быстрее.

3. Небольшие объемы на повышающихся днях указывают на слабость покупок. Акция попыталась восстановиться после резкого падения, но объемы на последующих повышающихся днях были значительно ниже, чем на предыдущих медвежьих свечах. Это указывает на то, что продавцы продолжали доминировать, и активных покупок на больших объемах, достаточных для того, чтобы вернуть акцию вверх, не было. Поэтому, несмотря на ряд обманных маневров, Monster Beverage продолжила идти вниз в течение последующих 12 месяцев.

Те же признаки институциональных покупок видны на недельном графике этой акции.

Monster Beverage (MNST) недельный график

1. Сильное падение за неделю на больших объемах. После роста, который продолжался с августа 2003 по октябрь 2007 года и небольшой коррекции Monster Beverage (на тот момент — Hansen’s Natural) резко упала, опустившись ниже линии своей 10-недельной скользящей средней. Падение за неделю составило 29% на объеме, который на 215% превышал средний. Это говорило о том, что крупные инвесторы сбрасывали свои позиции, и тренд должен развернуться .

2. Продолжение падения на высоких объемах. Первичные большие продажи были только началом. Выход крупных игроков из позиций продолжился, и за 12 месяцев акция потеряла порядка 30%. Данный пример — хорошее напоминание того, что графики позволяют замечать изменение рыночных настроений на раннем этапе.

Урок: Секреты крупных игроков рынка

Маркетмейкеры (киты, манипуляторы рынком) — это крупные игроки рынка, обладающие огромным капиталом, которые способны самостоятельно или согласовав свои действия с другими крупными игроками, влиять на движение цены какого-либо актива в выгодном им направлении. Часто их действия идут вразрез с текущим трендом ожиданиями более мелких участников рынка.

В дословном переводе с английского, market maker — тот кто делает рынок, это участники рынка, которые управляют потоками котировок и обеспечивают ликвидность рынка, то есть, возможность быстро конвертировать торговые инструменты в денежный эквивалент и обратно. В роли маркетмейкеров выступают финансовые компании, банки, брокеры и инвестиционные фонды, а также крупные частные инвесторы.

Крупным игрокам игрокам доступно намного больше информации о ближайшем движении цен, например количество выставленных ордеров и открытых сделок. Противоречит ли это законам о прозрачности рынка? Нет. По заключенным с биржами договорам, на маркетмейкеров возложена обязанность по приобретению и продаже активов по существующим ценам даже в тех случаях, когда ситуация на рынке им не выгодна. Маркет мейкер обязан выдерживать разницу между ценами на покупку и продажу активов, получая за это определенное вознаграждение и скидки на комиссионные, а также доступ к просмотру текущих ордеров.

Как происходит манипуляция рынком крупными игроками?

На 2225 адресах сосредоточены депозиты размером от 1 000 до 10 000 ВТС. Таким образом, 0.01% от всех держателей биткоина контролируют около 42% всех монет.

На 88 кошельках хранится от 10 000 ВТС — около 13% всех монет. Два из них хранят свыше 100 000 ВТС, а это 1.5% от всего предложения.

Такая концентрация активов означает, что крупные игроки крипторынка способны довольно легко влиять на цену активов, например устроить .

“Выбивание стопов”

Рассмотрим, как происходит типичная манипуляция рынком, более известнаяя, как сбор или выбивание стопов.

Как уже было сказано выше, маркетмейкеры имеют доступ к просмотру открытых ордеров.

Таким образом они видят количество и объемы по открытым сделками и начинают резко двигать цену в диапазон, где размещено максимальное количество отложенных ордеров.

Как только ордера исполняются и позиции набраны, манипуляторы начинают двигать цену в обратном направлении, к тому уровню, на котором она находилась до манипуляции. В результате, эти сделки либо закрываются с убытком по Стоп-приказам, либо затягивают их держателей в глубокие минуса.

“Сбор стопов” в обе стороны

Иногда эта манипуляция происходит в несколько этапов, чтобы забрать стопы и как держателей длинных позиций, так и держателей коротких. В этом случае цена совершает несколько импульсных движений подряд, в разных напрвлениях.

Удержание цены в диапазоне

Искусственное удержание цены в определенном узком диапазоне является еще одним видом манипуляций рынком.

Рыночные заявки двигают цену, а лимитные заявки сопротивляются этому движению. Чем больше выставлено лимитных заявок по определенной цене, тем больше потребуется рыночных заявок, чтобы преодолеть эту цену.

Большие скопления лимитных заявок образуют блоки, или стенки ордеров, препятствуют дальнейшему движению цены. Крупные игроки рынка создают такие блоки на определенных уровнях для удержания цены в выгодном для них диапазоне.

Чем дольше происходит удержание цены в определенной зоне, тем больше позиций и ордеров размещается в этом диапазоне цен и тем больше количество Стоп-приказов размещается у верхней и нижней границ ценового канала. После стадии накопления, манипулятор может, убирая свои стенки ордеров, совершить несколько резких импульсных движений для выбивания стопов в обе стороны, прежде, чем сформируется новое трендовое движение.

Айсберг ордеры

Айсберг ордер (iceberg order) — является особым типом заявки на покупку или продажу актива, которые используются крупными игроками рынка, чтобы не показывать реальные объемы на покупку или продажу актива. Для этого их ордера разделяются на видимую и невидимую часть “айсберга”. Обычные трейдеры видят в стакане лишь небольшую часть ордеров крупного игрока. Манипуляторы очень быстро скупают небольшие объемы на каждом уровне цены настолько быстро, что отследить это обычному трейдеру практически невозможно. Однако, используя специальные сервисы, их легко обнаружить в биржевом стакане по характерным повторяющимся сделкам.

Как распознавать и уберечься от манипуляций рынком?

Риск-менеджмент и мани-менеджмент это проверенный и надежный способ минимизировать потери во время манипуляций рынком. Но они лишь снижают потери пост-фактум и не дают преимуществ в прогнозировании подобных ситуаций на рынке.

Возможно ли вовремя заметить и предостеречь действия крупного игрока? К сожалению, манипуляторы очень хорошо умеют заметать свои следы, иначе их действия были бы слишком очевидны и предсказуемы. Существует множество стратегий, например, айсберги и другие, с помощью которых позиция крупного игрока может быть скрыта.

Самый эффективный способ вовремя распознать действия манипуляторов и уберечь свои позиции от них, и даже использовать их в свою пользу, это изучить их логику и стратегии торговли. Однако, это достаточно сложно. Полноценное изучение этого вопроса требует значительного расширения способов получения фундаментальных данных о положении дел на рынке. Фактически, для этого необходимо использовать похожие инструменты для анализа рынка.

Одними из таковых, являются инструменты ончейн-анализа, которые показывают периоды перекупленности и перепроданности актива, а также отображают настроения долгосрочных инвесторов.

Далее мы рассмотрим наиболее полезные источники фундаментальных рыночных данных о действиях крупных держателей цифровых активов.

Кошельки китов

Всплески балансов крупных игроков могут указывать на достижение рынком вершины или ценового дна. Во время продолжительных трендов, балансы на кошельках китов обычно изменяются по направлению движения цены. Таким образом их отслеживание помогает определять смену трендов.

Например, активность крупных держателей Биткоина, с балансами на кошельках от 1000 BTC до 10 000 BTC, уже не раз служила одним из главных драйверов роста или падения цены актива.

Отслеживать такие всплески можно с помощью индикатора Bitcoin: Supply Held by Entities with Balance 1K — 10K, который предоставляет сервис Glassnode.

На графике отмечены всплески балансов BTC крупных игроков относительно графика цены Биткоина в 2013 и 2021 годах:

Анализ биржевых стаканов

Анализ биржевых стаканов является одним из самых важных источников данных для фундаментального анализа рынка. По нему можно определить на каких уровнях крупные игроки сосредоточили свои блоки ордеров и в каком диапазоне будут удерживать цену.

Однако, большинство криповалютных бирж не показывают и 5% глубины своих стаканов.

Сервис TradeFuck позволяет просматривать стаканы топовых криптовалютных бирж с глубиной до 100% и узнать планы крупных игроков. Простой и удобный интерфейс позволяет отображать анализ стаканов сразу нескольких бирж в одном окне.

На скриншоте отмечены крупные блоки ордеров по BTC в стакане криптовалютной биржи Binance:

Поведение долгосрочных инвесторов

Понимание поведения долгосрочных инвесторов также позволяет довольно точно оценивать рыночную ситуацию.

Если большинство долгосрочных инвесторов аккумулирует актив в ожидании дальнейшего роста, это является показателем долгосрочного восходящего тренда.

Если же долгосрочные инвесторы массово распродают свои активы, это говорит об усилении нисходящего тренда, а пик этих распродаж может свидетельствовать о скором достижении ценового дна.

Удобным инструментом для отслеживания поведения долгосрочных инвесторов является индикатор Long-Term Holder Net Position Change, который показывает на графике 30-дневное изменение чистой позиции долгосрочного держателя. По нему можно наблюдать снижение и возрастание торговой активности в этом сегменте.

На графике представлены периоды аккумуляции и распродаж Биткоина крупными игроками в 2018 и 2021 годах:

Капитуляция майнеров

Капитуляция майнеров или Майнерская капитуляция происходит, если цена добываемого актива падает настолько низко, что майнерское оборудование и плата за электроэнергию перестают себя окупать. Это вынуждает майнеров срочно продавать добытую криптовалюту по невыгодной им цене. Вследствие этого массового выброса актива на рынок, цена начинает валится еще сильнее, снося стопы и остальных участников рынка.

Когда майнеры сдаются, это является одним из самых достоверных сигналов к покупке актива.

Отследить капитуляцию майнеров на графике можно используя индикатор Hash Ribbons, который представляет собой зеленую и синюю простые линии скользящего среднего значения сложности и скорости хеширования. Если они пересекаются друг с другом — происходит Капитуляция майнеров.

На недельном графике показаны периоды капитуляции майнеров Биткоина:

Индикатор aSOPR

SOPR (Spent Output Profit Ratio) — это индикатор, который отображает на графике степень реализованной прибыли и убытков для всех держателей определенного актива. Он работает на основе подсчета спреда — расхождения между ценой продажи и ценой покупки. Его можно использовать для определения периодов, когда начинается массовая фиксация прибыли или убытков, и таким образом определять настроение участников рынка.

Если 7-дневная скользящая средняя индикатора aSOPR находятся ниже уровня 1, это говорит о преобладании панических настроений среди держателей актива, массовых фиксациях убытков и перепроданность актива.

Воспользоваться индикатором aSOPR можно на сайте аналитического сервиса Glassnode.

На графике показаны периоды перепроданности Биткоина по индикатору aSOPR:

Индикатор NVT

Индикатор NVT — служит инструментом для определения пузырей на рынках криптовалют. Она работает на основе оценки текущего курса, рыночной капитализации выбранного актива и объема транзакций в блокчейне. Индикатор помогает спрогнозировать схлопывание пузыря, определяя стадии перекупленности и перепроданности рынка.

Он рассчитывается по такой формуле: Рыночная капитализация Биткоин / Объем транзакций, проходящих через блокчейн (в USD).

Если линия NVT находится около нижней границы канала, это свидетельствует о том, что Биткоин находится в перепроданности и есть потенциал роста.

Если линия NVT находится около верхней границы канала, это свидетельствует о том, что Биткоин находится в перекупленности и наиболее вероятно снижение цены.

На графике показаны периоды перекупленности и перепроданности Биткоина по индикатору NVT:

Самый эффективный торговый индикатор

Использование технологий искусственного интеллекта в современной биржевой торговле облегчает и автоматизирует процесс управления рисками и существенно снижает их. ИИ торгового индикатора TradeINEX, на основе методов машинного обучения и предсказательного моделирования построит самую эффективную стратегию риск и мани менеджмента, и даст не только сигналы на покупку и продажу актива, но и уровни стоп-лосс и фиксации прибыли. Эффективность торговой стратегии можно предварительно проверить на графике любой торговой пары, используя модуль статистического анализа.

ПРОЙДИТЕ ТЕСТ ПО ТЕМЕ УРОКА:

Проверьте свои знания полученные на этом занятии. Успешное прохождение тестирования позволит убедиться в том, что материалы урока хорошо усвоены и перейти к следующей теме: Пошаговый анализ рынка перед открытием сделки.

Крупный игрок на бирже. Следы крупного игрока на графике. Набор позиции.

Главная / Все статьи блога , Статьи по трейдингу / Крупный игрок на бирже. Следы крупного игрока на графике. Набор позиции.

Сегодня немного поговорим о крупных игроках на рынке. О том, как определить крупного игрока, как он набирает позицию и как на этом всем заработать.

Кто такой крупный игрок?

Кто такой крупный игрок? Это участник рынка, который обладает крупным капиталом, и может оказывать сильное влияние на цену. Именно сильное. Потому что так или иначе каждый трейдер, который торгует на более-менее адекватный объем, оказывает влияние. На Российском рынке есть много малоликвидных бумаг, которые можно двинуть суммой и в 50 тысяч рублей. При этом, если неликвид показывает сильный рост, это совершенно не значит, что там есть крупный игрок. К теме неликвидных акций, мы еще обязательно вернемся чуть позже. Там есть некоторые свои нюансы на которых можно зарабатывать. Правда в связи с ограниченной ликвидностью, не получится торговать на крупный объем.

Итак, крупным игроком может быть банк, хеджевый фонд или даже частный трейдер, который обладает крупным капиталом. Но также нужно понимать, что не всегда сильное движение на рынке происходит только за счет крупного игрока. Да и в целом, понятие крупный игрок немного расплывчатое. Для каждого рынка и инструмента нужен разный капитал, чтобы оказать то или иное влияние на цену. На малоликвидных бумагах это одна сумма. На ликвидных фьючерсах эту сумма в сотни раз больше. При этом, на том же Американском рынке ликвидность в разы выше. И крупный игрок на Российском рынке, возможно не сможет оказать серьезное влияние на цену ликвидного Американского фьючерса. Поэтому, лично я в понятие крупного игрока закладываю именно крупный капитал, который может оказать серьезное влияние на конкретный инструмент.

Крупные игроки на бирже существуют, поэтому вам обязательно нужно понимать логику крупного покупателя/продавца для того чтобы торговать успешно. Большинство моделей и паттернов строятся именно на этой логике. А также, необходимо в целом понимать механику ценообразования. Кто такие продавцы и покупатели. Так как именно они влияют на цену. Об этом рассказывал в этой статье, рекомендую прочитать.

Как крупный игрок набирает позицию?

Крупный игрок, как и мы с вами, может как зарабатывать деньги, так и терять. И на одного крупного покупателя, может всегда найтись другой более крупный продавец.

Крупный игрок может набирать позицию в боковике или от сильных уровней. Очень часто набор позиции происходит в зонах повышенной ликвидности после ложных пробоев. Так как для того чтобы набрать большую позу на покупку, должен найтись продавец. Другого варианта не существует. При этом, если начать набирать огромный объем по рынку, то крупный игрок просто задерет цену и покупки будут по невыгодным ценам. Иногда действия крупного игрока могут сопровождаться аномальными объемами. Но здесь чтобы правильно прочитать ситуацию, нужно смотреть комплексно. Так как крупный объем в боковике не всегда нам может помочь определить, что происходит на инструменте.

Крупный игрок может набирать и разгружать позицию лимитными ордерами или айсберг заявками. Либо набирать позицию постепенно по рынку маленькими частями. Даже на ликвидных акциях можно иногда увидеть, что после сильного роста цену сверху начинают удерживать айсбергом и цена после этого обваливается. Хотя перевес может оказаться и на стороне крупного покупателя и айсберг в итоге выкупают.

Следы крупного игрока

А теперь поподробнее разберем с примерами на графиках.

Здесь инструмент находился в широком флэте. Крупный игрок понимает, что границы флэта это зоны повышенной ликвидности. При пробое уровня поддержки/сопротивления будут активизироваться продавцы/покупатели и повышается ликвидность. Поэтому здесь крупный игрок сможет набрать большую позицию. Именно поэтому пробой может оказываться ложным, и цена затем уходит в другом направлении. Это как один из вариантов. Здесь нужно понимать, что вариантов может быть много и не всегда ложный пробой связан с активностью крупного игрока. К анализу нужно подходить комплексно.

Зачастую, первый импульс на пробое сильного уровня происходит за счет съема стопов других участников (за счет фиксации позиций). Иногда динамики со стороны покупателей не хватает чтобы двинуть цену вверх, и она возвращается под уровень, но при повторном пробое движение возобновляется. При этом перевес сил может оказаться на стороне крупного продавца и инструмент при возврате под уровень может начать снижение.

Если правильно находить уровни и отрабатывать ложный пробой, то этот сигнал нам будет давать значимое статистическое преимущество. Мы никогда не будем знать со 100 процентной вероятностью что происходит. Но для того чтобы зарабатывать нам это не нужно. Важно чтобы наша модель давала нам это математическое преимущество, которое должно быть заранее просчитано. На скрине цена после ложного пробоя показала хороший рост. Кстати, я заходил в лонг на этом инструменте.

Еще один пример на скрине ниже. Такая модель зачастую тоже повышает математическое ожидание. Если над уровнем происходят сильные проколы тенями или ложный пробой с резким выкупом, особенно на повышенных объемах, это может говорить о разгоне позиции крупным игроком. То есть происходит некая аккумуляция средств.

Возьмем для примера фигуру сужающийся треугольник. В которой есть лимитный продавец сверху и динамичный покупатель, которые выкупает инструмент. И происходит поджатие к верхней границе. Пример ниже. На таких фигурах, при правильной отработке, формируются очень хорошие точки входа. Чаще всего такое поджатие сигнализирует о наборе позиции со стороны крупного игрока. Очень хорошо если идет повышение объемов.

Разгрузка позиции тоже иногда сопровождается аномальными объемами. Крупный всплеск объемов после сильного движения может говорить о кульминации покупок/продаж. То есть о том, что началась фиксация позиций, после которой инструмент может скорректироваться. Не обязательно будет глобальный разворот, но зафиксировать свою позицию стоит, если вы торгуете внутри дня.

В том числе существует большое количество манипуляций со стороны крупного игрока, которые позволяют набрать позицию или двинуть цену. Крупный игрок понимает, как дэйтрейдеры реагируют на крупные объемы в стакане. Если снизу вблизи рыночной цены появляется крупный объем на покупку от него начинают торговать. В том числе и торговые роботы, которые торгуют по стакану. И если выставить очень крупный объем цена обязательно отреагирует. Таким образом можно попытаться разогнать позицию и двинуть цену.

Теперь пару примеров на менее ликвидных акциях. Там, чтобы двинуть цену, объемы могут быть в разы меньше. Но такие бумаги тоже очень часто разгоняют в связи с определенными новостями. Это может быть разгон как крупным игроком, и инструмент вполне может показывать планку и открываться с гэпом несколько дней подряд, так и просто разгон за счет спекулятивной активности. В любом случае при правильном подходе на таких бумагах тоже можно торговать и зарабатывать.

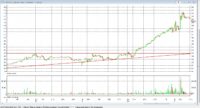

Смотрите скрин в самом верху. Инструмент показывал хороший рост и довольно четкие уровни. Пробой уровня сопровождался очень высокими объемами. Стопы на таких инструментах ставят редко, так что объем связан именно с активностью со стороны покупателей и хорошим выкупом. Чаще всего можно увидеть этот крупный объем в стакане, на прорыве которого можно попытаться зайти и по стакану. Главное взвешивать риски и учитывать ликвидность на инструменте. Также можно увидеть при закреплении над уровнем повышение объемов. Кстати, крупный игрок может набираться позицию и айсберг заявкой.

Тема, связанная с крупными игроками, достаточно обширная. В последующих статьях я еще обязательно к ней вернусь. Подписывайтесь на новости сайта чтоб не пропустить (кнопка подписки сбоку). Если статья понравилась, делитесь ее в соц. сетях. Всем пока.

С уважением, Станислав Станишевский.

Хотите больше информации? Индивидуальные курсы трейдинга.

Источник https://utmagazine.ru/posts/22218-kak-raspoznat-krupnyh-igrokov-po-cene-i-obemam

Источник https://tradeinex.com/publ/obuchenie/urok_sekrety_krupnykh_igrokov_rynka/5-1-0-84

Источник https://trader-nt.ru/krupnyiy-igrok-na-birzhe-sledyi-krupnogo-igroka-na-grafike-nabor-pozitsii/