Тема 10. Совокупный спрос II

В главе 9 мы соединили части модели IS-LM и увидели, что кривая IS представляет равновесие на рынке товаров и услуг, а кривая LM — равновесие на рынке денег, и что вместе кривые IS и LM определяют национальный доход в краткосрочном периоде, когда уровень цен фиксирован. Теперь перейдем к применению модели в экономической политике. Модель IS-LM используется в данной главе по трем направлениям.

Во-первых, мы исследуем возможные причины экономических колебаний. Точнее, мы используем модель IS-LM, чтобы выяснить, каким образом изменения экзогенных переменных влияют на эндогенные переменные. Поскольку кредитно-денежная и бюджетно-налоговая политика находятся среди экзогенных факторов, модель IS-LM показывает, как они влияют на экономику в краткосрочном периоде. Модель также показывает, каким образом воздействуют на экономику разного рода потрясения на денежном и товарном рынках.

Во-вторых, мы рассмотрим, как модель IS-LM связана с моделью совокупного спроса и совокупного предложения, которую мы исследовали в главе 8. В частности, мы проанализируем, как при развитии модели IS-LM можно построить кривую совокупного спроса. Здесь мы освободимся от предпосылки о том, что уровень цен фиксирован, и покажем, что в рамках модели IS-LM возникает отрицательная связь между уровнем цен и национальным доходом.

В-третьих, мы изучим Великую депрессию, которая натолкнула Кейнса на мысль, что совокупный спрос является ключевым фактором, определяющим национальный доход. Как следует из цитаты в начале главы, Великая депрессия — это событие, которое породило макроэкономическую теорию краткосрочных колебаний. Мы можем использовать модель IS-LM для анализа различных объяснений этого самого разрушительного в истории экономического кризиса.

10.1. Объяснение колебаний экономическомактивности с помощью модели IS-LM

Пересечение кривых IS и LM определяет равновесный уровень национального дохода. Национальный доход изменяется при сдвиге одной из этих кривых, вызывающем изменение краткосрочного равновесия в экономике. В данном разделе мы исследуем, каким образом изменения политики и внешние потрясения могут повлиять на экономическое равновесие и вызвать сдвиги этих кривых.

Изменения бюджетно-налоговой политики

Вначале мы исследуем воздействие изменений бюджетно-налоговой политики на экономику. Вспомним, что изменения бюджетной политики вызывают сдвиги кривой IS. Модель IS-LM показывает, каким образом эти сдвиги кривой IS оказывают влияние на доход и ставку процента.

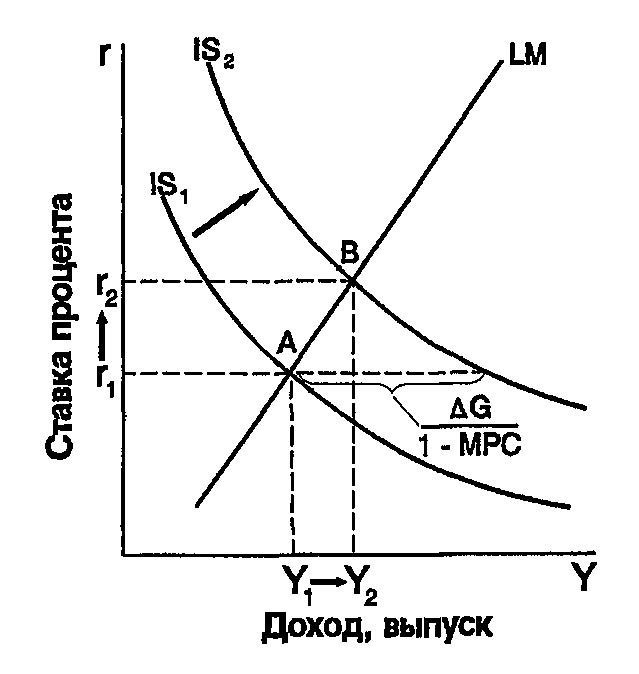

Рассмотрим последствия роста государственных расходовна Delta G . Мультипликатор государственных расходов в модели кейнсианского креста показывает, что при любой данной ставке процента, уровень дохода должен возрасти на Delta G/(1-MPC) . Поэтому, как показано на рис. 10-1, кривая IS сдвигается вправо в точности на расстояние, соответствующее этой величине. Равновесие в экономике перемещается из точки A в точку B . Рост государственных расходов увеличивает как доход, так и ставку процента.

Рис. 10-1. Рост государственных расходов в модели IS-LM. Рост государственных расходов сдвигает кривую IS вправо. Равновесие перемещается из точки А в точку В. Доход возрастает с Y1 до Y2, a ставка процента — с r1 до r2.

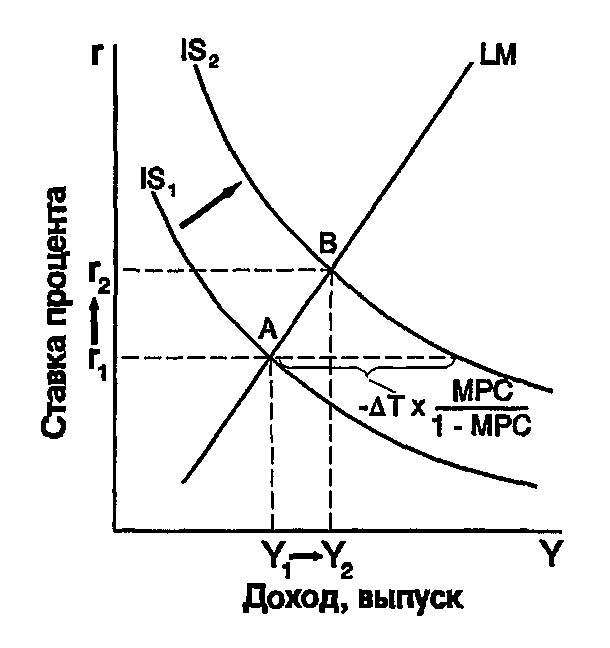

Рассмотрим теперь последствия сокращения налогов на Delta T . Налоговый мультипликатор в модели кейнсианского креста показывает, что при любой данной ставке процента это изменение в политике увеличивает уровень дохода на Delta Ttimes MPC/(1-MPC) . Поэтому, как показано на рис. 10-2, кривая IS смещается вправо на расстояние, равное этой величине. Точка равновесного состояния экономики изменяется, переместившись из точки A в точку B . Сокращение налогов увеличивает как доход, так и ставку процента.

Заметим, что рост дохода в ответ на стимулирующую бюджетную политику в модели IS-LM меньше, чем в модели кейнсианского креста. Это можно увидеть на рис. 10-1 и 10-2: рост равновесного дохода меньше, чем горизонтальное перемещение кривой IS. Различие возникает из-за того, что модель кейнсианского креста предполагает, что инвестиции постоянны, тогда как в модели IS-LM учитывается то, что инвестиции уменьшаются, когда ставка процента растет. В модели IS-LM бюджетно-налоговая политика стимулирования экономики увеличивает ставку процента и вытесняет часть инвестиционных расходов.

Рис. 10-2. Сокращение налогов в модели IS-LM. Сокращение налогов сдвигает кривую IS вправо. Равновесие перемещается из точки A в точку B. Доход возрастает с Y1 до Y2, а ставка процента с r1 до r2.

Изменения кредитно-денежной политики

Теперь мы исследуем последствия различных изменений кредитно-денежной политики. Вспомним, что изменения кредитно-денежной политики сдвигают кривую LM. Модель IS-LM показывает, каким образом сдвиг кривой LM влияет на уровень дохода и ставку процента.

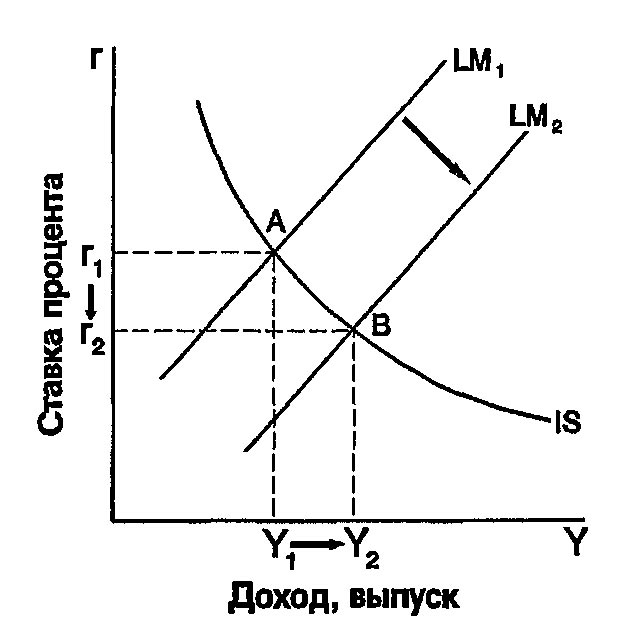

Рассмотрим воздействие роста предложения денег. Рост денежной массы M ведет к росту M/P , так как уровень цен P не изменяется. Из теории предпочтения ликвидности следует, что при любом данном уровне дохода рост реальных запасов денежных средств понижает ставку процента. Поэтому кривая LM сдвигается вниз (см. рис. 10-3). Равновесие перемещается из точки A в точку B . Рост предложения денег снижает ставку процента и увеличивает уровень дохода.

Рис. 10-3. Рост предложения денег в модели IS-LM. Рост предложения денег сдвигает кривую LM вниз. Равновесие перемещается из точки А в точку В. Доход возрастает с Y1 до Y2, а ставка процента снижается с r1 до r2.

Таким образом, модель IS-LM показывает, что кредитно-денежная политика влияет на уровень дохода посредством изменения ставки процента. Этот вывод проливает свет на нашанализ кредитно-денежной политикив главе 8, в которой мы показали, что в краткосрочном периоде, когда цены являются недостаточно гибкими, увеличение предложения денег увеличивает доход. Однако мы не рассматривали, каким образом рост предложения денег стимулирует увеличение расходов на товары и услуги через механизм денежной трансмиссии. Модель IS-LM показывает, что рост предложения денег понижает ставку процента, что стимулирует инвестиции и тем самым расширяет спрос на товары и услуги.

Взаимодействие между кредитно-денежной и бюджетно-налоговой политикой

Анализируя кредитно-денежные или бюджетно-налоговые меры, важно помнить, что они не являются независимыми друг от друга. Реализация мер в одной области может оказать влияние на другую. Такое взаимодействие может исказить последствия тех или иных решений.

Предположим, например, что Конгресс США, озабоченный бюджетным дефицитом, увеличивает налоги для того, чтобы сбалансировать бюджет. Какое воздействие оказало бы это на экономику? Ответ зависит от того, какие меры примет Федеральная резервная система в ответ на рост налогов.

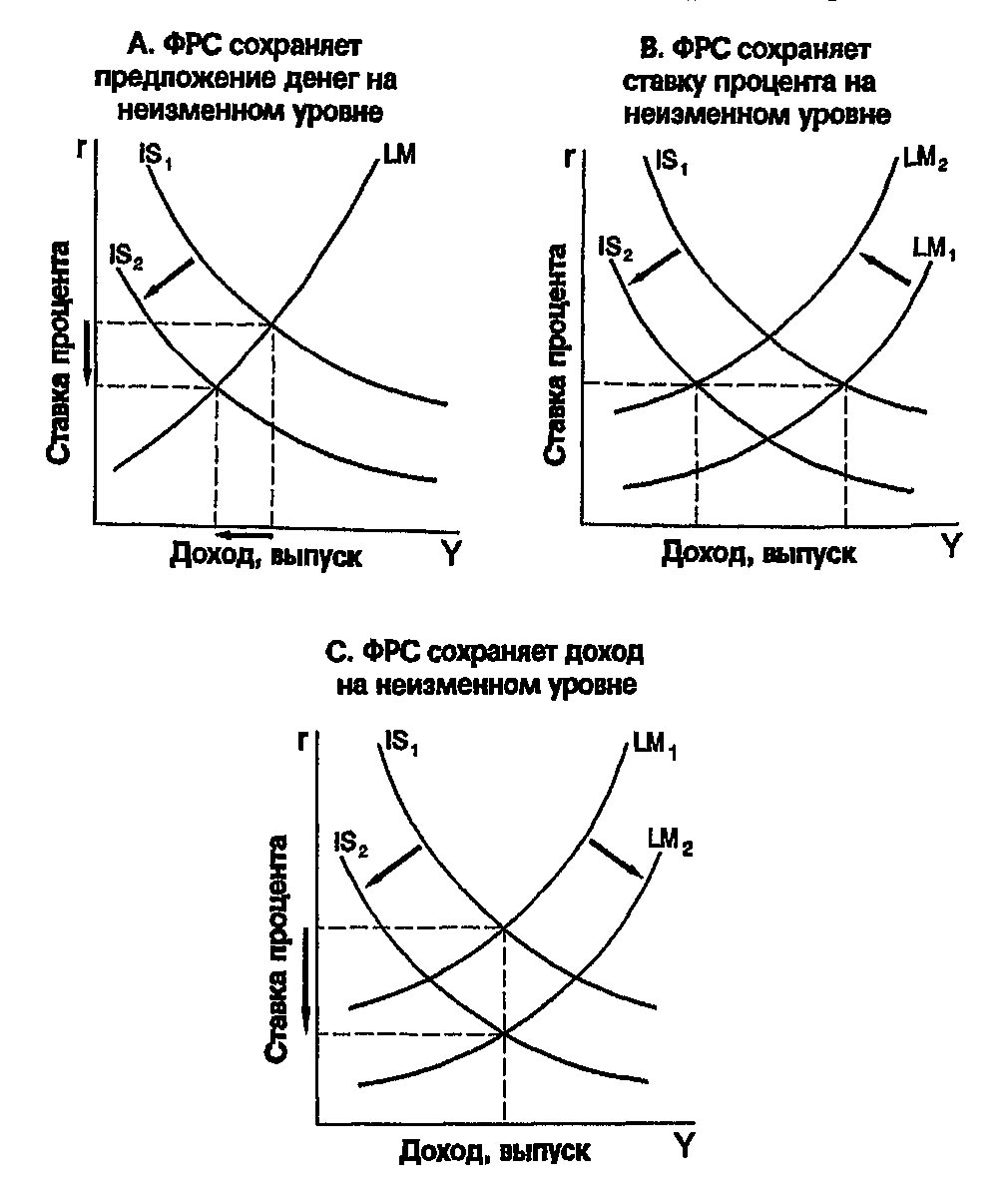

Рис. 10-4. Реакция экономики на рост налогов. Каким образом экономика реагирует на рост налогов зависит от того, какой вариант кредитно-денежной политики избран. На рис.10-4А ФРС поддерживает предложение денег на постоянном уровне, на рис. 10-4В ФРС поддерживает ставку процента на постоянном уровне, сокращая предложение денег. На рис. 10-4С ФРС поддерживает на постоянном уровне объем производства, увеличивая предложение денег.

На рис. 10-4 показаны три возможных варианта кредитно-денежной политики. Рис. 10-4А иллюстрирует вариант, по которому ФРС поддерживает предложение денег на постоянном уровне. Рост налогов смещает кривую IS влево, что сокращает доход и снижает ставку процента. На рис. 10-4В представлени вариант, когда ФРС поддерживает ставку процента на постоянном уровне. В этом случае, так как рост налогов сдвигает кривую IS влево, ФРС должна уменьшить предложение денег, чтобы удержать ставку процента на исходном уровне. Кривая LM должна переместится вверх. Ставка процента не снижается, но доход сокращается на большую величину, чем в случае, когда ФРС удерживала на постоянном уровне предложение денег. На рис. 10-4С изображена ситуация, в которой ФРС хочет предотвратить сокращение дохода вследствие роста налогов путем увеличения предложения денег. В этом случае рост налогов не вызывает спада, но он вызывает значительное снижение ставки процента.

Из этого примера можно увидеть, что воздействие бюджетно-налоговой политики зависит от мер, которые проводит ФРС, т.е. от того, какой показатель она стремится стабилизировать: денежную массу, ставку процента или уровень дохода. В целом, при анализе одного вида политики необходимо делать предположение о ее воздействии на другой вид. То, какое предположение наиболее приемлемо, зависит от конкретной ситуации и разных политических соображений, находящихся за пределами экономической политики.

Анализ экономической политики с помощью макроэконометрических моделей.

Модель IS-LM показывает, каким образом кредитно-денежная и бюджетно-налоговая политика влияют на равновесный уровень дохода. Однако предсказания модели являются скорее качественными, чем количественными. Модель IS-LM показывает, что рост государственных расходов увеличивает ВНП, а рост налогов его сокращает. Но когда экономисты анализируют конкретные практические предложения, им необходимо знать не только направление воздействия, но и его величину. Например, если Конгресс США увеличивает налоги на 100 млрд дол. и при этом кредитно-денежная политика не изменяется, то на сколько сократится ВНП? Чтобы ответить на этот вопрос, экономисты должны выйти за пределы графического представления модели IS-LM.

Макроэконометрические модели экономики представляют собой один из методов оценки практических предложений. Макроэконометрическая модель — это модель, которая описывает экономику количественно, а не только качественно. Многие такие модели являются, по существу, более сложными и более реалистичными версиями модели IS-LM. Припостроении макроэконометрических моделей экономисты используют статистические данные для оценки таких параметров, как предельная склонность к потреблению, зависимость инвестиций от ставки процента и чувствительность спроса на деньги к изменениям ставки процента. Как только модель построена, экономисты могут прогнозировать воздействие на экономику альтернативных вариантов политики с помощью компьютера.

В таблице 10-1 показаны значения мультипликаторов бюджетно-налоговой политики из одной широко используемой макроэконометрической модели, модели DRI, названной по имени фирмы экономических прогнозов, которая ее разработала. Мультипликаторы даются при двух альтернативных предположениях относительно возможной реакции ФРС на изменение бюджетной политики.

Первое предположение относительно кредитно-денежной политики состоит в том, что ФРС поддерживает на постоянном уровне номинальную ставку процента. В результате мер бюджетно-налоговой политики кривая IS сдвигается вправо или влево, ФРС корректирует предложение денег, чтобы переместить кривую LM в этом же направлении. Поскольку из-за стабильности ставки процента не происходит вытеснения инвестиций, мультипликаторы бюджетной политики подобны мультипликаторам из модели кейнсианского креста. Модель DRI указывает, что мультипликатор государственных расходов равен 1,93, а налоговый мультипликатор равен -1,19, т.е. увеличение государственных расходов на 100 млрд дол. увеличивает ВНП на 193 млрд дол., а рост налогов на 100 млрд дол. сокращает ВНП на 119 млрд дол.

Второе предположение относительно кредитно-денежной политики состоит в том, что ФРС поддерживает на постоянном уровне предложение денег, так что кривая LM не смещается. В этом случае наблюдается значительный эффект вытеснения. Мультипликатор государственных расходов равен 0,60, а налоговый мультипликатор — 0,26. То есть рост государственных расходов на 100 млрд дол. увеличивает ВНП на 60 млрд дол., а рост налогов на 100 млрд дол. сокращает ВНП на 26 млрд дол.

Таблица 10-1 показывает, что мультипликаторы бюджетно-налоговой политики различаются в зависимости от предпосылок относительно кредитно-денежной политики. Результат любого изменения бюджетно-налоговой политики сильно зависит от того, как ФРС реагирует на это изменение.

Мультипликаторы бюджетно-налоговой политики в модели DRI

| Предположения относительно кредитно-денежной политики | Delta Y/Delta G | Delta Y/Delta T |

| Удерживается на постоянном уровне ставка процента | 1,93 | -1,19 |

| Удерживается на постоянном уровне предложение денег | 0,60 | -0,26 |

Замечание: Эта таблица показывает мультипликаторы бюджетной политики для стабильного изменения государственных расходов или личных подоходных налогов. Эти мультипликаторы получены для четвертого квартала после того, как произошло изменение в государственном бюджете.

Источник: Eckstein О. The DRI Model of the US Economy. (NY, 1983), p. 169.

Экономические потрясения в рамках модели IS-LM

Поскольку модель IS-LM показывает, как определяется уровень национального дохода в краткосрочном периоде, мы можем использовать ее для анализа того, каким образом различные экономические потрясения влияют на ВНП. До сих пор мы видели, каким образом изменения бюджетно-налоговой политики сдвигают кривую IS и каким образом изменения кредитно-денежной политики вызывают сдвиги кривой LM. Точно также мы можем разделить внешние шоки на две категории: шоки, связанные с кривой IS, и шоки, связанные с кривой LM.

Шоки, связанные с кривой IS, вызываются экзогенными изменениями спроса на товары и услуги. Некоторые экономисты, включая Кейнса, подчеркивают, что изменения спроса могут возникать вследствие того, что называется «стадным чувством инвесторов» — внешними для экономики и, возможно, самопроизвольно возникающими волнами оптимизма или пессимизма. Предположим, например, что фирмы настроены пессимистически в отношении будущего экономики, и этот пессимизм заставляет их строить меньше новых заводов. Такое снижение спроса на инвестиционные товары вызывает сдвиг графика инвестиционной функции влево: при каждой данной ставке процента фирмы хотят меньше инвестировать. Снижение объема инвестиций сдвигает кривую IS влево, что уменьшает уровень дохода и занятость. Это падение равновесного уровня дохода как бы подтверждает первоначальные пессимистические прогнозы фирм.

Шоки, связанные с кривой IS, могут также возникать в связи с изменением спроса на потребительские товары. Предположим, что распространение пессимистических настроений среди потребителей заставляет их больше откладывать на «черный день» и меньше потреблять сегодня. Мы можем интерпретировать это изменение как сдвиг вниз графика функции потребления. Этот сдвиг функции потребления вызывает сдвиг кривой IS влево, приводя к снижению дохода.

Шоки, связанные с кривой LM, возникают из вызванных внешними причинами изменений спроса на деньги. Предположим, что спрос на деньги значительно возрастает, как это было в начале 80-х гг. Рост спроса на деньги означает, что при данном уровне дохода ставка процента, необходимая для уравновешивания денежного рынка, должна быть выше. Следовательно, рост спроса на деньги сдвигает кривую LM вверх, что ведет к росту ставки процента и сокращает доход.

Итак, несколько видов явлений могут вызвать сдвиги кривых IS и LM и привести к колебаниям экономической активности. Однако такие колебания не являются неизбежными. Кредитно-денежная и бюджетно-налоговая политика могут реагировать на экзогенные шоки. Если меры экономической политики выбраны удачно, шоки, связанные с кривой IS или LM, не приведут к колебаниям дохода и занятости.

10.2. IS-LM как теория совокупного спроса

Мы использовали модель IS-LM для объяснения краткосрочных изменений национального дохода, исходя из предпосылки, что уровень цен фиксирован. Чтобы определить, каким образом модель IS-LM соотносится с моделью совокупного спроса и совокупного предложения, изложенной в главе 8, посмотрим, что произойдет с моделью IS-LM при изменении уровня цен. Как и было заявлено в самом начале нашего исследования этой модели, модель IS-LM представляет собой теоретическое описание кривой совокупного спроса.

От модели IS-LM к кривой совокупного спроса

Вспомним из главы 8, что кривая совокупного спроса отражает взаимосвязь между уровнем цен и дохода в экономике. В восьмой главе эта зависимость выводилась из количественной теории денег. При неизменном объеме предложения денег рост уровня цен ведет к снижению дохода. Увеличение предложения денег приводит к сдвигу кривой совокупного спроса вправо, а уменьшение предложения денег сдвигает кривую совокупного спроса влево.

Теперь для получения кривой совокупного спроса используем не количественную теорию денег, а модель IS-LM. Во-первых, модель IS-LM нужна для того, чтобы показать, что национальный доход снижается по мере того, как уровень цен возрастает; а также чтобы построить отражающую это взаимоотношение кривую совокупного спроса, которая имеет отрицательный наклон. Во-вторых, необходимо исследовать причины, вызывающие смещения кривой совокупного спроса.

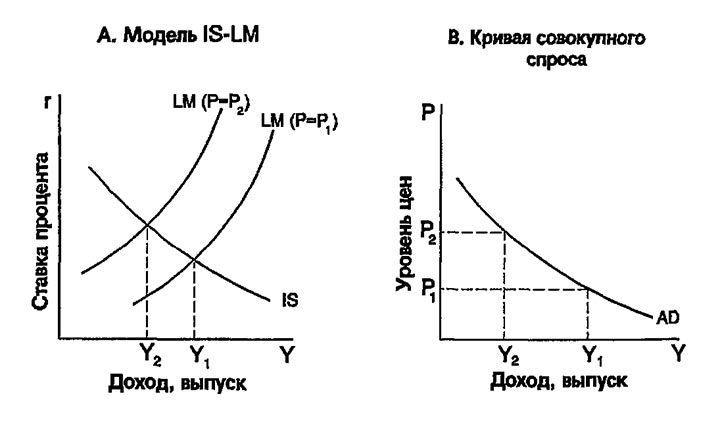

Почему кривая совокупного спроса имеет отрицательный наклон? Чтобы ответить на этот вопрос, посмотрим,что произойдет с моделью IS-LM, когда уровень цен начнет изменяться. Рис. 10-5 иллюстрирует воздействие изменяющегося уровня цен.

Рис. 10-5. Выведение кривой совокупного спроса из модели IS-LM. На рис. 10-5А показана модель IS-LM: рост уровня цен с P1 до P2 сокращает реальные запасы денежных средств и таким образом смещает кривую LM вверх. Сдвиг кривой LM сокращает доход с Y1 до Y2. На рис. 10-5В показана кривая совокупного спроса, которая выражает это взаимоотношение между уровнем цен и доходом: чем выше уровень цен, тем ниже доход.

При данном предложении денег M более высокий уровень цен P уменьшает реальные денежные запасы M/P . Снижение предложения денег в реальном выражении сдвигает кривую LM влево-вверх и снижает равновесный уровень дохода, как показано на рис. 10-5А. Здесь мы видим, что когда уровень цен возрастает с P_1 до P_2 , ВНП падает с Y_1 до Y_2 . При сдвиге кривой LM изменение уровня цен приведет к изменению значений дохода. Кривая совокупного спроса на рис. 10-5B отражает обратную зависимость между уровнем национального дохода и уровнем цен, которая получается с помощью модели IS-LM.

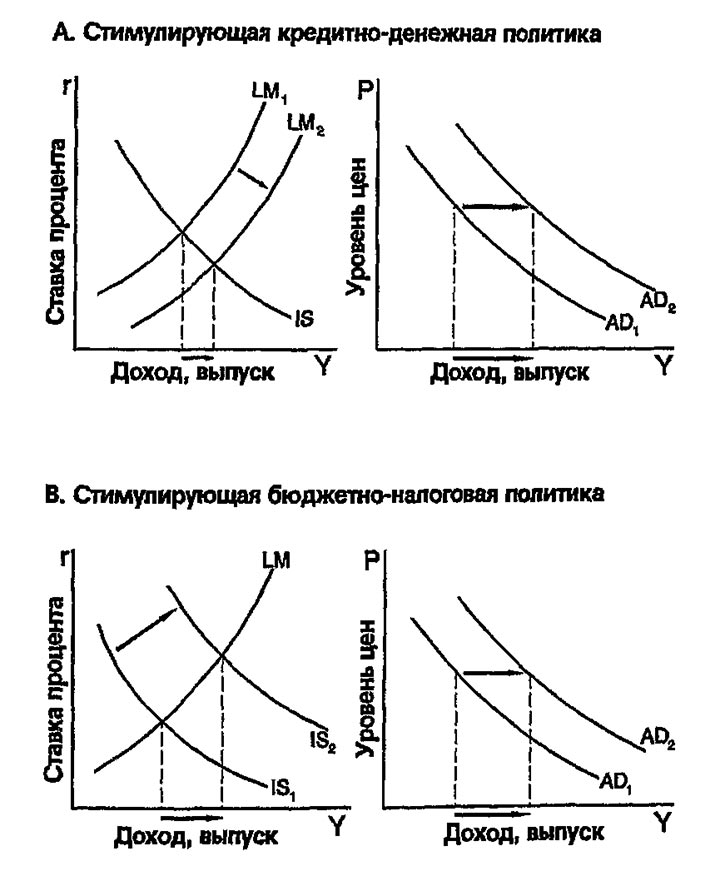

Рис. 10-6. Каким образом меры кредитно-денежной и бюджетно-налоговой политики вызывают сдвиги кривой совокупного спроса. На рис.10-бА показаны последствия стимулирующей кредитно-денежной политики. При данном уровне цен рост предложения денег увеличивает реальные запасы денег, сдвигает кривую LM вниз и увеличивает уровень дохода. Поэтому рост предложения денег сдвигает кривую совокупного спроса вправо. На рис. 10-6В показаны последствия стимулирующей бюджетно-налоговой политики, такой как рост государственных расходов или сокращение налогов. Стимулирующая бюджетно-налоговая политика сдвигает кривую IS вправо, что при данном уровне цен увеличивает доход. Поэтому стимулирующая бюджетная политика сдвигает кривую совокупного спроса вправо.

Что может вызвать сдвиг кривой совокупного спроса? По-скольку кривая совокупного спроса обобщает выводы модели IS-LM, шоки, которые сдвигают кривую IS или кривую LM, вызывают также и сдвиги кривой совокупного спроса. Стимулирующие меры кредитно-денежной или бюджетно-налоговой политики увеличивают уровень дохода в модели IS-LM и, следовательно, сдвигают кривую совокупного спроса вправо (рис. 10-6).

Точно так же сдерживающие меры кредитно-денежной или бюджетно-налоговой политики сокращают уровень дохода в модели IS-LM и, следовательно, сдвигают кривую совокупного спроса влево.

Мы можем обобщить эти результаты следующим образом. Изменение уровня дохода в модели IS-LM, возникающее в результате изменения уровня цен, представляет собой движение вдоль кривой совокупного спроса. Изменение уровня дохода в модели IS-LM при фиксированном уровне цен представляет собой сдвиг всей кривой совокупного спроса.

Алгебра кривой совокупного спроса

Мы можем узнать больше о свойствах кривой совокупного спроса, получив ее алгебраически. В главе 9 мы исследовали кривые IS и LM для случая, когда функции потребления, инвестиций и спроса на деньги являются линейными, т.е.

Мы пришли к выводу, что кривая IS представляет собой:

где a , b , c , d , e и f — положительные параметры. Из этих двух уравнений можно получить уравнение кривой совокупного спроса.

Чтобы найти вид уравнения кривой совокупного спроса, необходимо найти уровень дохода, который удовлетворяет как уравнению IS, так и уравнению LM. Для этого подставим в уравнении кривой IS ставку процента из уравнения LM и получим:

После преобразований можно получить решение этого уравнения относительно Y . Окончательное уравнение для Y будет выглядеть так:

где z=f/left[f+de/(1-b)right] , а значения z зависят от значений параметров и расположены в интервале от нуля до единицы.

Это последнее уравнение выражает кривую совокупного спроса алгебраически. Из уравнения следует, что доход зависит от переменных, характеризующих бюджетно-налоговую политику (G;и;T) , кредитно-денежную политику (M) , и уровня цен P . Кривая совокупного спроса изображает графически решения этого уравнения, представляя все возможные сочетания значений Y и P при фиксированных G , T и M .

Эффективность кредитно-денежной или бюджетно-налоговой политики

Экономисты долгое время спорили, какая из видов экономической политики — кредитно-денежная или бюджетно-налоговая — оказывает большее влияние на совокупный спрос. В соответствии с моделью IS-LM, ответ на этот вопрос зависит от параметров кривых IS и LM. Поэтому экономисты не жалели усилий в спорах по поводу величины этих параметров. Наиболее яростно дискутируемыми параметрами являются те из них, которые описывают влияние ставки процента на экономические решения.

Те экономисты, которые считают, что бюджетно-налоговая политика более действенна, чем кредитно-денежная, утверждают, что степень реакции инвестиций на ставку процента, измеряемая параметром d , незначительна. Если посмотреть на алгебраическое выражение кривой совокупного спроса, можно увидеть, что небольшое значение d означает слабость воздействия предложения денег на уровень дохода. Причина состоит в том, что когда d мало, кривая IS почти вертикальна, так что сдвиги кривой LM не вызывают значительного изменения дохода. Кроме того, небольшое значение d означает большое значение z , что в свою очередь говорит о том, что бюджетно-налоговая политика оказывает значительное влияние на уровень ВНП. Причина этого заключается в том, что когда инвестиции слабо реагируют на ставку процента, не наблюдается эффекта вытеснения.

Те экономисты, которые считают, что кредитно-денежная политика более действенна, чем бюджетно-налоговая, утверждают, что степень реакции спроса на деньги в ответ на изменение ставки процента, измеряемая параметром f , незначительна. Когда f мало, то и z мало, т.е. бюджетно-налоговая политика оказывает незначительное влияние на уровень ВНП; в этом случае кривая LM почти вертикальна. Кроме того, когда f мало, изменения предложения денег оказывают сильное влияние на равновесный уровень дохода.

Большинство экономистов сегодня не отвергают ни одну из этих крайних точек зрения. Данные свидетельствуют, что ставка процента влияет как на инвестиции, так и на спрос на деньги. Подобный вывод означает, что и кредитно-денежные и бюджетно-налоговые рычаги государственной политики являются важными факторами, определяющими совокупный спрос.

На основе полученного уравнения мы можем рассмотреть некоторые свойства кривой совокупного спроса. Во-первых, кривая совокупного спроса имеет отрицательный наклон, так как рост P сокращает M/P и, следовательно, сокращает Y . Во-вторых, рост предложения денег увеличивает доход и, следовательно, сдвигает кривую совокупного спроса вправо. В-третьих, рост государственных расходов или сокращение налогов также увеличивают доход и, следовательно, сдвигают кривую совокупного спроса вправо. Заметим, что поскольку z меньше единицы, мультипликаторы бюджетно-налоговой политики в модели IS-LM имеют меньшее значение, чем в модели кейнсианского креста. Поэтому параметр z характеризует действие рассмотренного ранее эффекта вытеснения инвестиций.

Наконец, уравнение кривой совокупного спроса показывает связь между кривой совокупного спроса, выведенной в данной главе из модели IS-LM, и кривой совокупного спроса, выведенной в главе 8 на основе уравнения количественной теории денег. Количественная теория предполагает, что ставка процента не влияет на величину спроса на деньги. Другими словами, из количественной теории денег следует, что параметр f равен нулю. Если f равен нулю, то параметр r также будет равен нулю, и бюджетно-налоговые стимулы не способны повлиять на совокупный спрос. Таким образом, кривая совокупного спроса, выведенная в главе 8, является частным случаем кривой совокупного спроса, полученной нами в этой главе.

Модель IS-LM в краткосрочном и долгосрочном периодах

Модель IS-LM выводится для объяснения функционирования экономики в краткосрочном периоде, когда уровень цен фиксирован. Однако сейчас, когда мы увидели, каким образом изменения уровня цен оказывают влияние на макроэкономическое равновесие, мы можем использовать модель IS-LM также и для описания экономики в долгосрочном периоде, когда уровень цен изменяется, обеспечивая соответствие объема выпускаемой продукции потенциальному уровню производства в экономике. Используя модель IS-LM для описания долгосрочного периода, мы можем четко показать, чем кейнсианская модель национального дохода отличается от классической модели, рассмотренной в главе 3.

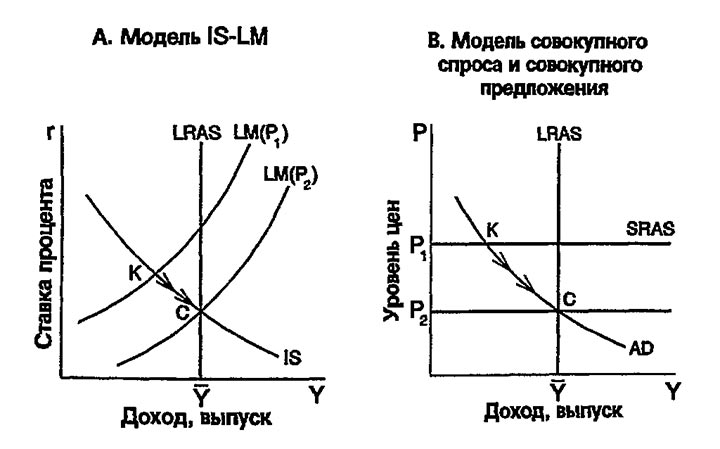

На рис. 10-7А показаны три кривые,которые необходимы для совместного анализа краткосрочного и долгосрочного равновесия: кривая IS, кривая LM и вертикальная линия, представляющая собой потенциальный уровень производства overline Y . Как всегда, кривая LM нарисована для данного уровня цен P_1 Краткосрочное равновесие в экономике достигается в точке K , где кривая IS пересекает кривую LM.

На рис. 10-7В показана та же самая ситуация на графике совокупного спроса и совокупного предложения. При уровне цен P_1 величина спроса на товары и услуги меньше потенциального уровня выпуска. Другими словами, при существующем уровне цен спрос на товары и услуги недостаточен, чтобы удерживать производство на уровне, соответствующем ее потенциалу.

На этих двух графиках мы можем исследовать краткосрочное равновесие, в котором находится экономика в каждый данный текущий момент времени, и долгосрочное равновесие, к которому экономика стремится. Точка K описывает краткосрочное равновесие, поскольку предполагается, что цены фиксированы на уровне P_1 . В конце концов низкий уровень спроса на товары и услуги заставляет цены снижаться, что помогает экономике восстановить свой потенциальный объем ВНП. Когда цены достигают уровня P_2 , экономика находится в точке C — точке долгосрочного равновесия. График совокупного спроса и совокупного предложения показывает, что в точке C величина спроса на товары и услуги равна потенциальному объему производства. Это положение долгосрочного равновесия достигается на графике IS-LM путем смещения кривой LM: падение уровня цен увеличивает реальные запасы денег и, следовательно, сдвигает кривую LM вниз.

На этих графиках отражается ключевое различие между кейнсианским и классическим подходами к теории национального дохода. Кейнсианская предпосылка (представленная точкой K ) состоит в том, что уровень цен фиксирован. В зависимости от переменных кредитно-денежной политики, бюджетно-налоговой политики и других факторов, определяющих совокупный спрос, выпуск может отклоняться от естественного уровня. Классическая предпосылка (представленная точкой C ) заключается в том, что уровень цен является гибким. Уровень цен корректируется так, чтобы обеспечить соответствие объема производства естественному уровню выпуска в экономике.

Puc. 10-7. Равновесие в краткосрочном и долгосрочном периодах. Мы можем сравнить равновесие в краткосрочном и долгосрочном периодах, используя либо график IS-LM на рис. 10-7А, либо графики совокупного спроса и совокупного предложения на рис. 10-7В. В краткосрочном периоде уровень цен фиксирован на уровне P1. Поэтому краткосрочное равновесие достигается в точке К. В долгосрочном периоде уровень цен изменяется так, чтобы экономика находилась на уровнв потенциального объема производства. Поэтому долгосрочное равновесие достигается в точке С.

Рассматривая это положение немного по-другому, можно считать, что экономика описывается тремя уравнениями. Первые два — это уравнения IS и LM:

Эти два уравнения содержат три интересующие наспеременные: Y , P и r . Кейнсианский подход состоит в том, чтобы дополнить или «замкнуть» модель предпосылкой о фиксированных ценах так, что третьим уравнением является

Эта предпосылка означает, что r и Y должны изменяться таким образом, чтобы обеспечить одновременное решение уравнений IS и LM. Классический подход состоит в том, что выпуск достигает потенциального уровня, так что третьим уравнением системы будет

Это допущение означает, что для того, чтобы удовлетворять уравнениям IS и LM, должны изменяться параметры r и P .

Какое допущение является наиболее приемлемым? Ответ зависит от принятого в анализе временного горизонта. Классическая предпосылка наилучшим образом описывает долгосрочный период. Поэтому долгосрочный анализ национального дохода в главе 3 и цен в главе 6 предполагает, что выпуск соответствует потенциальному уровню. Кейнсианская предпосылка наилучшим образом описывает краткосрочный период. Поэтому наш анализ экономических колебаний основывается на предпосылке о фиксированном уровне цен.

10.3. Великая депрессия

Теперь, построив модель совокупного спроса, попытаемся использовать ее для ответа на вопрос, который первоначально задал Кейнс: что вызвало Великую депрессию? Даже сегодня, более чем полвека спустя, экономисты продолжают спорить относительно причин этого самого глубокого экономического кризиса. Великая депрессия предоставила обширный эмпирический материал для демонстрации того, каким образом можно использовать модель IS-LM для анализа экономических колебаний 1 .

1 Чтобы ощутить вкус дискуссии, см.: Friedman M., Schwartz A. A Monetary History of the United States, 1867-1960 (Princeton University Press, 1963); Temin P. Did Monetary Forces Causethe Great Depression? (NY, 1976); Brunner K.(ed.) The Great Depression Revisited (Boston, 1981).

Что произошло в годы Великой депрессии?

| Год | Уровень безработицы | Реальный объем ВНП | Потребление | Инвестиции | Государственные закупки | Номинальная ставка процента | Предложение денег | Уровень цен | Темп инфляции | Реальные денежные запасы |

| 1929 | 3,2 | 203,6 | 139,6 | 40,4 | 22,0 | 5,9 | 26,6 | 50,6 | — | 52,6 |

| 1930 | 8,9 | 183,5 | 130,4 | 27,4 | 24,3 | 3,6 | 25,8 | 49,3 | -2,6 | 52,3 |

| 1931 | 16,3 | 169,5 | 126,1 | 16,8 | 25,4 | 2,6 | 24,1 | 44,8 | -10,1 | 54,5 |

| 1932 | 24,1 | 144,2 | 114,8 | 4,7 | 24,2 | 2,7 | 21,1 | 40,2 | -9,3 | 52,5 |

| 1933 | 25,2 | 141,5 | 112,8 | 5,3 | 23,3 | 1,7 | 19,9 | 39,3 | -2,2 | 50,7 |

| 1934 | 22,0 | 154,3 | 118,1 | 9,4 | 26,6 | 1,0 | 31.9 | 42,2 | 7,4 | 51,8 |

| 1935 | 20,3 | 169,5 | 125,5 | 18,0 | 27,0 | 0,8 | 25,9 | 42,6 | 0,9 | 60,8 |

| 1936 | 17,0 | 193,2 | 138,4 | 24,0 | 31,8 | 0,8 | 29,6 | 42,7 | 0,2 | 62,9 |

| 1937 | 14,3 | 203,2 | 143,1 | 29,9 | 30,8 | 0,9 | 30,9 | 44,5 | 4,2 | 69,5 |

| 1938 | 19,1 | 192,9 | 140,2 | 17,0 | 33,9 | 0,8 | 30,5 | 43,9 | -1,3 | 69,5 |

| 1939 | 17,2 | 209,4 | 148,2 | 24,7 | 35,2 | 0,6 | 34,2 | 43,2 | -1,6 | 79,1 |

| 1940 | 14,6 | 227,2 | 155,7 | 33,0 | 36,4 | 0,6 | 39,7 | 43,9 | 1,6 | 90,3 |

Источник: Historical Statistics of the United States, Colonial Times to 1970, Parts I and II, Министерство торговли США, 1975, Вашингтон, O.K. Уровень безработицы — это ряд D9. Реальный объем ВНП, потребление, инвестиции и государственные закупки — соответственно ряды F3, F48, F52 и F66 (млрд дол., в ценах 1958 г.). Ставка процента — это ставка процента по 4-6-месячным коммерческим ценным бумагам, ряд х445. Предложение денег — это ряд х414 (наличные деньги + депозиты до востребования, млрд дол.). Уровень цен — это дефлятор ВНП (1958 г. = 100), ряд Е1. Темп инфляции — это темп прироста ряда уровня цен. Реальные запасы денежных средств рассчитаны как частное от деления предложения денег на уровень Цен, умноженное на 100% (млрд дол., в ценах 1958 г.).

Прежде чем обратиться к объяснениям, которые предлагают экономисты, взглянем на таблицу 10-2 — подборку статистических данных, касающихся депрессии. Эти статистические данные представляют собой материал, вокруг которого ведутся споры относительно природы Великой депрессии. Как Вы думаете, что произошло? Сдвиг IS? Сдвиг LM? Или что-то еще?

Гипотеза расходов: шоки, связанные с кривой IS

Так как снижение уровня дохода в начале 30-х гг. совпало с падением ставок процента, некоторые экономисты предположили, что в основе был сдвиг влево кривой IS. Эта точка зрения иногда называется гипотезой расходов, так как она возлагает основное обвинение за депрессию на экзогенное падение уровня расходов на товары и услуги. Экономисты пытались объяснить это падение уровня расходов разными способами.

Одни утверждают, что шоковое смещение кривой IS было вызвано сдвигом вниз функции потребления. Возможно, причиной такого сокращения потребления был крах фондовой биржи 1929 г. Уменьшив богатство домашних хозяйств и увеличив неопределенность, крах, по-видимому, заставил потребителей сберегать большую часть их дохода.

Другие объясняют падение расходов значительным сокращением инвестиций в жилищное строительство. Некоторые экономисты полагают, что бум жилищного строительства 20-х гг. был экономически неоправданным, и что как только эта «чрезмерность» стала явной, спрос на инвестиции в жилье резко сократился. Другое возможное объяснение падения инвестиций в жилье состоит в сокращении иммиграции в 30-е гг.: замедление темпов роста населения приводит к снижению спроса на новое жилье.

Как только началась депрессия, произошли события, которые способствовали еще большему сокращению расходов. Повсеместные банкротства банков могли снизить объемы инвестиций. Банки играют решающуюроль в получении ресурсов для инвестирования теми инвесторами, которые могут использовать их наилучшим образом. Закрытие в начале 30-х гг. многих банков, возможно, помешало некоторым инвесторам получить ресурсы, которые им были необходимы, и, следовательно, могло привести к дальнейшему неблагоприятному сдвигу инвестиционной функции 2 .

2 Bernanke В. Non-Monetary Effects of the Financial Crisis in the Propagation of the Great Depression // American Economic Review 73 (June 1983), pp. 257-276.

Кроме того, бюджетно-налоговая политика 30-х гг. вызвала сдвиг влево кривой IS. Политики в то время были больше озабочены балансированием бюджета, чем использованием бюджетной политики для стимулирования экономики. Закон о доходах 1932 г. увеличил разного рода налоги, особенно те, которые касались потребителей со средним и низким уровнем дохода 3 . Платформа демократов того года выражала озабоченность бюджетным дефицитом: они выступали за «немедленное и резкое уменьшение государственных расходов». В период высокой безработицы, государственные деятели искали способы увеличения налогов и уменьшения государственных расходов.

Итак, есть несколько способов объяснения неблагоприятного для экономики сдвига кривой IS. Различные точки зрения не являются несовместимыми. Весьма вероятно, что не существует единственного объяснения сокращения расходов. Возможно, что все эти процессы наложились друг на друга и вместе привели к резкому падению уровня расходов.

3 Brown E.C. Fiscal Policy in the Thirties: A Reappraisal // American Economic Review 46 (December 1956), pp. 857-879.

Денежная гипотеза: шок, связанный с кривой LM

Из таблицы 10-2 видно, что с 1929 по 1933 г. предложение денег упало на 25%, в то время как уровень безработицы возрос с 3,2 до 25,2%. Этот факт дает основания для теории, которая носит название денежной гипотезы и которая возлагает основное обвинение за депрессию на Федеральную резервную систему, допустившую такое значительное сокращение предложения денег 4 . Наиболее известными сторонниками такого подхода являются Милтон Фридман и Анна Шварц, которые отстаивают его в своем трактате по денежной истории. Фридмани Шварц утверждают, что сокращение предложения денег является причиной большинства экономических кризисов и что в этом контексте Великая депрессия является особенно ярким примером.

4 Причину такого значительного сокращения предложения мы рассматриваем в главе 18 (пример 18-1), где процесс формирования предложения денег исследуется более детально.

Используя модель IS-LM для объяснения причин депрессии, мы можем интерпретировать денежную гипотезу как сдвиг влево кривой LM. Рассматриваемая таким образом денежная гипотеза выявляет две проблемы.

Первая проблема связана с изменением реальных запасов денежных средств у экономических агентов. Кредитно-денежная политика ведет к сдвигу влево кривой LM только в том случае, если при этом уменьшаются реальные денежные запасы. Однако с 1929 по 1931 г. запасы денег в реальном выражении слегка увеличились, поскольку падение предложения денег сопровождалось еще большим падением уровня цен. Хотя сокращение денежной массы, возможно, и привело к росту безработицы с 1931 по 1933 г., когда реальная денежная масса действительно сократилась, но нельзя, видимо, возлагать на него вину за первоначальный этап кризиса 1929-1931 гг.

Вторая проблема связана с динамикой ставки процента. Если бы сдвиг влево кривой LM был причиной Депрессии, мы должны были бы наблюдать более высокие ставки процента. Однако ставки процента с 1929 по 1933 г. непрерывно снижались.

Эти два аргумента кажутся достаточными, чтобы отвергнуть точку зрения, что депрессия была спровоцирована сдвигом кривой LM. Но означает ли это, что сокращение денежной массы не влияло вообще на развитие кризиса? Ниже мы обратимся к анализу другого явления, в связи с которым кредитно-денежная политика могла вызвать углубление депрессии, — дефляции 30-х гг.

Вновь денежная гипотеза: последствия снижения цен

С 1929 по 1933 г. уровень цен упал на 25%. Многие экономисты обвиняют столь острую дефляцию в углублении Великой депрессии. Они утверждают, что именно дефляция превратила обычный экономический кризис 1931 г., в беспрецедентный период высокой безработицы и безудержного падения доходов. Если это так, подобное утверждение дает новую жизнь денежной гипотезе. Поскольку сокращение предложения денег было, вероятно, причиной падения уровня цен, оно могло быть причиной углубления депрессии. Чтобы оценить это утверждение, необходимо рассмотреть, как изменение уровня цен влияет на доход в модели IS-LM.

Стабилизирующее воздействие дефляции

В модели IS-LM, которую мы исследовали до сих пор, снижение цен увеличивало доход. При любом данном предложении денег М более низкий уровень цен означает более высокий уровень реального предложения денег M/P . Увеличение реальных запасов денежных средств вызывает сдвиг кривой LM вправо, что ведет к повышению уровня дохода.

Еще один механизм, посредством которого падение цен приводит к увеличению дохода, называется эффектом Пигу. Артур Питу, известный экономист-классик 30-х гг., отмечал, что реальные запасы денежных средств являются частью богатства домашних хозяйств. Когда цены падают, имеющиеся запасы денег в реальном выражении возрастают, потребители чувствуют себя богаче и, следовательно, тратят больше. Этот рост потребительских расходов должен вызвать сдвиг вправо кривой IS, повышая уровень дохода.

По этим причинам некоторые экономисты в 30-е гг. пришли к уверенности в том, что снижение цен может помочь экономике возвратиться к уровню полной занятости. Другие же теоретики в меньшей степени верили в способность экономики к самокоррекции, отмечая иные последствия падения цен, к которым мы сейчас обратимся.

Дестабилизирующее воздействие дефляции

Экономисты предложили две теории для объяснения того, каким образом падение цен может скорее уменьшить, чем увеличить уровень дохода. Первая теория, носящая название дефляции долга, касается последствий неожиданных падений уровня цен. Вторая имеет дело с последствиями ожидаемой дефляции.

Развитие теории дефляции долга начинается с наблюдения, которое нам знакомо из главы 6: непредвиденные изменения уровня цен перераспределяют богатство между должниками и кредиторами. Если заемщик должен кредитору 100 дол., то реальная величина этого долга равна 100/P , где P — уровень цен. Падение уровня цен увеличивает реальную величину долга — величину покупательной способности, которую должен вернуть заемщик. Поэтому неожиданная дефляция обогащает кредиторов и обедняет заемщиков.

Теория дефляции долга утверждает, что такое перераспределение богатства изменяет объемы расходов на товары и услуги. В ответ на перераспределение богатства от должников к кредиторам должники тратят меньше, а кредиторы больше. Если эти две группы имеют равные склонности к расходованию средств, то совокупное воздействие окажется равным нулю. Но разумно предположить, что заемщики имеют большую склонность к расходованию, чем кредиторы — может быть поэтому заемщики в первую очередь оказываются в долгах. В этом случае заемщики уменьшают свои расходы в большей степени, чем кредиторы увеличивают свои. Чистый эффект состоит в сокращении расходов, сдвиге влево кривой IS и, следовательно, в уменьшении национального дохода.

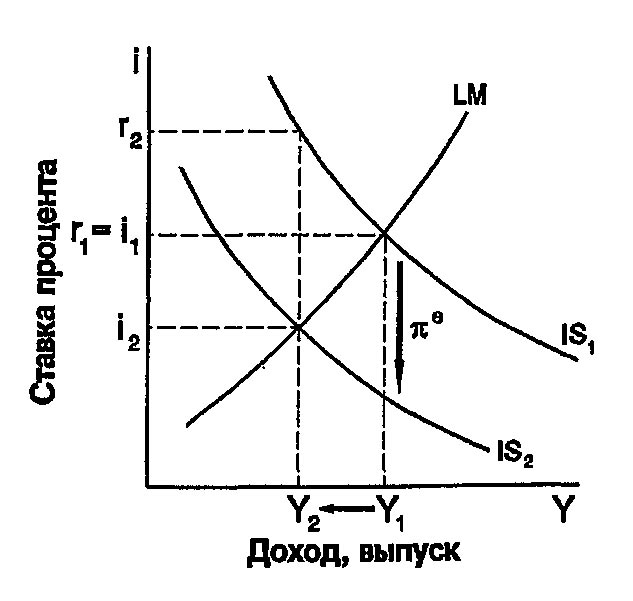

Чтобы понять, каким образом оокидаемые изменения цен влияют на доход, необходимо добавить к модели IS-LM новую переменную. До сих пор в нашем анализе модели не делалось различия между номинальной и реальной ставками процента. Однако из предыдущих глав мы знаем, что инвестиции зависят от реальной ставки процента, а спрос на деньги — от номинальной ставки процента. Если i — номинальная ставка процента, а mathrmpi^e — ожидаемая инфляция, то реальная ставка процента ex ante будет i-mathrmpi^e . Следовательно, мы можем записать модель IS-LM в виде:

Ожидаемая инфляция входит в качестве переменной в уравнение кривой IS. Таким образом, изменения ожидаемой инфляции сдвигают кривую IS. Используем эту расширенную модель IS-LM для исследования того, каким образом изменения ожидаемой инфляции влияют на уровень дохода. Начнем с предположения о том, что все ожидают, что уровень цен останется неизменным. В этом случае ожидаемой инфляции не будет (mathrmpi^e=0) , и два уравнения дадут знакомую модель IS-LM. Теперь предположим, что все ожидают снижения уровня цен в будущем году, так что mathrmpi^e становится отрицательной. На рис. 10-8 показано, что в этом случае произойдет. При любой данной номинальной ставке процента реальная ставка оказывается выше,что ведет к сокращению инвестиционных расходов. Это сокращение планируемых инвестиций вызывает сдвиг влево кривой IS. Таким образом, ожидаемая дефляция приводит к сокращению национального дохода с Y_1 до Y_2 . Номинальная ставка процента снижается с i_1 до i_2 , в то время как реальная ставка процента возрастает с r_1 до r_2 .

Рис. 10-8. Ожидаемая дефляция в модели IS-LM. Ожидаемая дефляция увеличивает реальную ставку процента при данной номинальной ставке, что сокращает планируемые инвестиции. Это сокращение инвестиций сдвигает вниз кривую IS. Уровень дохода падает с Y1 до Y2. Номинальная ставка процента падает с i1 до i2, a реальная ставка процента возрастает с r1 до r2.

Заметим, что в обоих вариантах — ожидаемой и неожиданной дефляции — существует общая угроза дестабилизации. В обоих случаях снижение цен уменьшает национальный доход за счет сдвига влево — вниз кривой IS. Так как дефляция такого масштаба, как в период с 1929 по 1933 г., маловероятна, за исключением случая, когда сильно сокращается предложение денег, эти два объяснения возлагают ответственность за депрессию, особенно за ее углубление, на ФРС. Другими словами, если снижение цен является дестабилиризующим фактором, то сокращение предложения денег может вызвать падение уровня дохода даже без уменьшения величины реальных денежных запасов или роста номинальной ставки процента.

Может ли депрессия повториться?

Экономисты изучают депрессию как в связи с ее большим экономическим значением, так и для того, чтобы дать рекомендации государственным деятелям по предотвращению подобных событий в будущем. Чтобы с полным основанием ответить на вопрос, может ли такое явление повториться, необходимо знать, почему оно произошло. Так как не существует единого мнения о причинах Великой депрессии, нельзя с уверенностью исключить возможность еще одной депрессии такого же масштаба.

Считается маловероятным, что ошибки, которые привели к Великой депрессии, могут повториться. Вряд ли ФРС допустит снижение на одну четверть предложения денег. Многие экономисты полагают, что именно дефляция начала 30-х гг. определила глубину и продолжительность депрессии. Вероятнее всего, такая продолжительная дефляция вообще была возможна только при наличии сокращающегося предложения денег.

Бюджетно-налоговая политика — еще одна область, повторение ошибок в которой маловероятно. Бюджетная политика 30-х гг. не только не помогла стимулировать, но в действительности еще больше сократила совокупный спрос. Сегодня мало кто из экономистов выступил бы за такую жесткую приверженность сбалансированному бюджету перед лицом массовой безработицы.

Кроме того, сегодня существует много институтов, которые помогли бы предотвратить события 30-х гг. Система федерального страхования делает маловероятным повсеместное банкротство банков. Подоходный налог ведет к автоматическому сокращению налогов, когда доход снижается, что стабилизирует экономику. Наконец, сегодня экономисты знают больше о том, как работает экономика, чем они знали об этом в 30-е гг. Наше знание экономики, каким ограниченным оно бы ни было должно помочь государственным деятелям вырабатывать лучшую политику борьбы с массовой безработицей.

10.4. Заключение

Цель этой и предыдущей глав состояла в том, чтобы углубить наше понимание совокупного спроса. Теперь у нас есть инструменты для анализа последствий кредитно-денежных и бюджетно-налоговых мер государственной политики в долгосрочном и краткосрочном периодах. В долгосрочном периоде цены являются гибкими, и мы используем классический анализ второй части этой книги. В краткосрочном периоде цены являются жесткими, и мы используем модель IS-LM для анализа того, каким образом изменения в политике оказывают влияние на экономику.

Хотя модель, представленная в данной главе, является основой для анализа совокупного спроса, этим ее содержание отнюдь не исчерпывается. В последующих главах мы будем более детально исследовать элементы модели IS-LM и тем самым еще больше углубим наше понимание совокупного спроса. Например, в главе 15 мы рассмотрим различные теории потребления. Так как функция потребления является главным элементом модели IS-LM, подход к анализу потребления может видоизменить нашу точку зрения на воздействие кредитно-денежной и бюджетно-налоговой политики на экономику. Простая модель IS-LM, представленная в главах 9 и 10, закладывает основу для дальнейшего анализа.

Инвестиции. Структура инвестиционного спроса. Функции инвестиций. Инвестиции и доход. Мультипликатор инвестиций.

Это понятие является одним из важнейших на всех уровнях экономики – как в пределах отдельной компании, так и в масштабах отрасли и государства в целом. Инвестиционный спрос представляет собой потребность предпринимателя в приобретении инвестиционных товаров, которые в дальнейшем принесут прибыль. К таким приобретениям можно отнести:

- недвижимость (коммерческие, производственные помещения, земельные участки);

- транспортные средства общего и специального назначения;

- производственное оборудование и механизмы;

- услуги компаний (например, транспортные, строительные, ремонтные).

Инвестиционный спрос всегда выражается в конкретной денежной сумме, которую предприниматель готов выделить для покупки этих товаров. Эта величина может существенно колебаться в зависимости от изменяющейся конъюнктуры рынка. Например, повышение цен на закупочные материалы или удорожание кредитов заставляют инвестора экономить средства, искать дополнительные источники финансирования.

Повышение потребительских цен, сохранение прежних налоговых ставок на ближайшие 5-6 лет, получение льготного кредита, наоборот, увеличивают инвестиционную активность. Поэтому можно утверждать, что инвестиционный спрос – непостоянная функция, зависящая сразу от нескольких факторов, влияющих на конкретную компанию. При этом важно понимать, что для экономики интересны конкретные возможности, а не желания или планы инвестора. В связи с этим принято выделять:

- Потенциальный инвестиционный спрос, который можно определить как планируемые расходы на приобретение инвестиционных товаров. Теоретически каждая ресурсами, которые она может, но не обязана пускать на развитие собственного бизнеса. Эта сумма активов определяется, как потенциальная возможность инвестирования.

- Реальный инвестиционный спрос связан с теми денежными средствами, которые инвестор твердо решил вложить в развитие фирмы. Поэтому следует отличать реальные намерения от потенциала.

Факторы спроса

Инвестиционный спрос наряду с предложением составляет один из важнейших факторов формирования цены на рынке соответствующих ресурсов (недвижимость, оборудование и другие инвестиционные товары). Поскольку в общем случае цена определяется консенсусом между спросом и предложением, которое графически выражается пересечением этих кривых, то можно утверждать, что потребность в покупке этих товаров всегда выражает их цену.

В свою очередь, потребность в приобретении ресурсов также находится под влиянием определенных факторов, которые связаны с состоянием экономики на уровне государства (макроэкономика), отрасли, конкретного региона и финансовым положением самой фирмы. Условно эти факторы можно объединить в 2 группы.

Основные

В первую очередь желание и реальная возможность приобретать новые ресурсы определяется ожидаемой прибылью от них. Именно получение дохода стимулирует инвестора рисковать собственными или заемными средствами, чтобы развивать свой проект. Потенциальная прибыльность определяется на основе расчетов исходя из имеющегося опыта.

Например, инвестор вложил средства в пекарню по производству хлебобулочных изделий. Известно, что в день продается 100 единиц продукции, причем спрос достаточно большой, поскольку все товары расходятся уже к 15 часам. Соответственно имеет смысл увеличить объемы производства. Сделать это можно за счет расширения площади и приобретения дополнительного оборудования.

Из этого примера понятно, что ожидаемая прибыль фактически гарантирована. Но на практике выгода может не быть такой очевидной. В таких случаях инвесторы предпочитают либо не рисковать совсем, либо вложить небольшую сумму, которую теоретически можно потерять без ущерба основному предприятию. Если эксперимент положительный, вкладывают новые средства.

Второстепенные

Если ожидаемая прибыль – это и есть основной побудительный мотив для инвестора, то наряду с ним он должен обратить внимание и на другие факторы. Несмотря на то, что они являются дополнительными, их значение также нельзя недооценивать:

- В первую очередь обращают внимание на реальную процентную ставку, которая сложилась на рынке заемных средств. Если вложения включают в себя кредитные деньги, то предпринимателю важно понимать, насколько выгодной будет инвестиция.

- Учитывают и реальную инфляцию. Этот фактор рассчитать сложнее, поскольку на него оказывает влияние множество непредсказуемых событий, в том числе курсовая разница. Поэтому вложение стремятся делать таким образом, чтобы его можно было окупить в обозримой перспективе (не более 5 лет).

- Очень важен режим налогообложения. Это налоговые ставки, а также конкретные виды налогов, возможные реформы правительства. Если государство берет на себя обязательство по сохранению налогов на действующем уровне, предпринимателю гораздо проще просчитать последствия принятия того или иного решения.

- Государственная политика в сфере экономики, регулирования бизнеса, социальной сферы также оказывает заметное влияние. Например, если известно, что планируется проект по созданию малобюджетного жилья, это значительно увеличит спрос на соответствующие ресурсы.

- Макроэкономические показатели – уровень безработицы, курс валют, торговое сальдо и многие другие – оказывают как опосредованное, так и конкретное влияние. Если инвестор приобретает товары за рубежом, ему крайне важно быть уверенным в том, что в ближайшее время курс отечественной валюты будет относительно стабильным.

- Наконец, и сами цены на инвестиционные ресурсы предопределяют потребность в них. Если оборудование по производству одних изделий в данный момент слишком дорогое, инвестор может переключиться на другие, более выгодные проекты.

Инвестиции. Функция спроса на инвестиции. Понятие мультипликатора инвестиций. Парадокс бережливости

Наряду с ожидаемым уровнем потребления, вторым элементом эффективного совокупного спроса (чистых расходов) являются текущие инвестиции. Только тогда, когда эти компоненты соответствуют друг другу и достигают необходимого уровня, наступает состояние полной занятости.

В кейнсианской модели инвестиции – это привлечение сбережений для создания новых производственных мощностей (предприятий, зданий, оборудования, инфраструктуры и т.д.), то есть инвестиции с целью расширенного воспроизводства. Следовательно, к инвестициям в данной модели относятся только вложения в физический капитал, тогда как вложения в фиктивный (ценные бумаги, нематериальные активы – торговые марки, патенты, лицензии), в человеческий и технологический капитал не учитываются. Источник инвестиций – это сбережения, т.е. располагаемый доход за вычетом расходов на личное потребление: S=Yd — C

Отличия инвестиций от сбережений состоят в следующем: сбережения осуществляются домашними хозяйствами, а инвестиции – фирмами; сбережения способствуют уменьшению совокупного спроса, а инвестиции – его увеличению; сбережения – это «утечки» потребления, т.к. они не участвуют в кругообороте доходов и расходов, в инвестиции – это «инъекции», компенсирующие «утечки» потребления и дополняя его.

В кейнсианской модели график инвестиций является горизонтальной линией в системе координат «расходы-доходы», т.к. они не зависят от уровня дохода. Прирост инвестиций означает параллельное смещение прямой вверх из положения I1

в положение

I2

(рис.3.8).

В краткосрочном периоде к факторам, влияющим на инвестиции относятся следующие:

1. В кейнсианской модели, в отличие от классической – объем инвестиций зависит от ожиданий инвесторов — ожидаемой нормы чистой прибыли от инвестиций или предельной эффективности капитала, рассчитываемой как соотношение ожидаемой выручки от капиталовложений к соответствующим затратам. Чем она больше, тем больше вероятность осуществления инвестиций в данную сферу производства. Однако по мере того, как наиболее прибыльные из них будут заниматься инвесторами, капиталовложения будут осуществляться во все менее эффективные отрасли.

2. Реальная ставка процента по займам как альтернативная возможность получения дохода, которая, в отличие от классической модели, не зависит от объемов производства, а определяется на денежном рынке. Если она больше ожидаемой нормы чистой прибыли, то инвестиции не будут осуществлены, т.к. инвестору выгоднее разместить сбережения в банке, предоставить кредит или купить ценные бумаги, если она меньше — капиталовложения будут сделаны в производственные мощности. Следовательно, функция спроса на инвестиции является отрицательной и может быть представлена как

– автономные инвестиции, независимые от размера реального процента;

Ir(r)[4]

– индуцированные инвестиции, зависящие от реального процента$

– реальная процентная ставка (рис.3.9).

На графике если процентная ставка увеличивается с r1

до

r2

, то инвестиции уменьшаются с

I1

до

I2

. Однако совокупный доход будет зависеть именно от изменения автономных инвестиций, то есть от сдвига графика функции спроса на инвестиции вверх или вниз (рис.3.9).

3. Уровень налогообложения. Чем он больше, тем меньше инвестиции.

4. Темпы инфляции. Чем он больше, тем меньше инвестиции.

В долгосрочном периоде к факторам, влияющим на инвестиции относятся факторы, меняющие величину автономных инвестиций и приводящие к сдвигу графика спроса на инвестиции (например, с I

к

I’

, см. рис.3.9). К ним относятся: технологические изменения; моральный и физический износ основных фондов; налоги; рост стоимости оборудования; ожидания инвестора относительно рентабельности предприятия; инновации и другие.

Изменения инвестиций под воздействием перечисленных факторов в краткосрочном периоде приводит к изменению эффективного спроса, в то время как объем совокупного предложения остается неизменным. В долгосрочном периоде, изменения инвестиций вызывают не только изменение совокупного спроса, но и совокупного предложения.

При этом существует два принципиальных отличия между классической и кейнсианской моделями в понимании инвестиций и сбережений: во-первых, в классической модели потребление определялось как остаток от суммы, из которой делались сбережения; в кейнсианской модели, вследствие склонности людей к сбережению, оно определяется как остаток от располагаемого дохода за вычетом потребления; во-вторых, в классической модели сбережения являются функцией процентной ставки, а равновесие между ними и инвестициями определяется благодаря ее гибкости; в кейнсианской модели инвестиции зависят от процентной ставки, а сбережения – от располагаемого дохода, то есть они определяются различными факторами и осуществляются разными субъектами: сбережения — домохозяйствами, а инвестиции – фирмами.

Изменение любого из компонентов автономных расходов (государственных расходов, налогов, сбережений, инвестиций, чистого экспорта и т.д.) вызывает изменение национального дохода на величину большую, чем первоначальный рост расходов, что привело к возникновению такого понятия как мультипликатор. В частности, мультипликатор инвестиций – это коэффициент, показывающий соотношение величины изменения равновесного дохода к соответствующей ей и вызвавшей ее величине изменения расходов на инвестиции.

МУЛЬТИПЛИКАТОР

Понятие мультипликатора впервые было введено в экономическую теорию Р.Ф. Каном в его статье «Отношение внутренних инвестиций к безработице»[5]. Основное положение, из которого он исходил в этой статье, заключается в следующем: если принять, что склонность к потреблению, а также некоторые другие условия в гипотетических обстоятельствах заданы, и если представить себе, что монетарные органы или какие-либо другие государственные органы примут меры, направленные на стимулирование или замедление инвестиций, то изменения в величине занятости окажутся функцией от изменений в сумме чистых инвестиций. Р.Кан видел свою цель в том, чтобы установить общие принципы, с помощью которых можно исчислить количественное отношение между приростом чистых инвестиций и вызываемым им приростом совокупной занятости.

Антология экономической классики/ Сост. И.А.Столярова

«Ключ», 1993. — С. 225.

Эффект мультипликатора инвестиций позволяет объяснить, каким образом крайне малые изменения инвестиций (сдвиг графика спроса на инвестиции – рис.3.8) позволяют гораздо в большем объеме изменить совокупный доход, а, следовательно, и занятость.

Абстрагируясь от чистого экспорта, государственных расходов и автономного потребления, можно представить совокупный доход как сумму потребления (C

) и инвестиций (

I

), вследствие чего условие равновесия примет вид:

Y = Ia + С (У) = Ia + mpcY

или

Ia = Y (1 — mpc)

, следовательно: . Соответственно, мультипликатор инвестиций имеет вид: и принимает значения больше 1. Исходя из этого, мультипликатор тем больше, чем больше предельная склонность к потреблению и чем меньше предельная склонность к сбережению (чем круче линия

S

на рис.3.8).

С другой стороны, совокупный доход можно представить и как сумму потребления (C

) и сбережений (

S

), вследствие чего доход примет вид:

Y = S(Y) + С (У)

. Следовательно, равновесие достигается при

Ia + С (У) = S(Y) + С (У)

или

Ia = S(Y)

, то есть на пересечении графиков сбережений и инвестиции (точка

В1

на рис.3.8). Это одна из двух интерпретаций равновесия в кейнсианской модели, предполагающая равенство сбережений и инвестиций, а также нахождение точки равновесия на пересечении их графиков. Вторая интерпретация будет рассмотрена в параграфе 3.5.

В отличие от классической модели, где связь между сбережениями и инвестициями устанавливается через ставку процента, в кейнсианской модели равенство сбережений и инвестиций является результатом изменения совокупного дохода. Инвестиции вызывают рост совокупного дохода, что способствует увеличению сбережений в объеме, соответствующем этому изменению. Если же сбережения превышают инвестиции, то доход будет постепенно уменьшаться до тех пор, пока сбережения не будет соответствовать инвестициям.

При изменении автономных инвестиций на величину ∆Iа

(на рис. 3.8 — сдвиг графика инвестиций с

I1

к

I2

) равновесие в экономике сместится в точку

В2

и национальный доход изменится в том же направлении, но на большую величину (с

Y1

до

Y2

), обусловленную величиной мультимликатора инвестиций. Таким образом, эффект мультипликатора приводит к совершенствованию совокупного спроса, но не влияет на совокупное предложение. Увеличение инвестиционных расходов вызывает рост доходов инвесторов, что, в свою очередь, влечет рост их расходов на потребление. Увеличение потребления приводит к росту эффективного спроса, что, в свою очередь, ведет к росту дохода. Этот цикл многократно повторяется и постепенно угасает в точке, в которой сбережения, компенсируют возникший прирост инвестиций.

Пример действия эффекта мультипликатора

Предположим, что национальный доход (Y

) равен 1000, предельная склонность к потреблению (

mpc

) 0,25, а первоначальный объем автономных инвестиций – 100. Исходя из эффекта мультипликатора такой прирост инвестиций увеличит национальны доход на

∆Y = [1/ (1-0,25)]×100 =133

, то есть несколько больше, чем на 100. Почему это произойдет?

Прирост инвестиций на 100 единиц вызывает рост совокупного спроса и соответствующий первоначальный прирост национального дохода на такую же величину. Все владельцы факторов производства (землевладельцы, инвесторы, работники, фирмы) получат свою часть дохода (рента, процент, заработная плата, прибыль). Это в свою очередь вызывает рост потребительских расходов данных субъектов, поскольку часть своих доходов они потратят на потребление, а остальную часть, например, отдадут на налоги или отложат в качестве сбережений. Таким образом, прирост потребления составит ∆С = ∆Y×mpc = 100×0,25 = 25

. Этот прирост потребления вновь вызовет рост совокупного спроса и соответствующее увеличение национального дохода на

25

единиц, что вызывает прирост потребления, равный

∆С = ∆Y×mpc = 25×0,25 = 6,25

. Этот цикл повторяется бесконечное количество раз до тех пор, пока прирост национального дохода не составит

133

единицы.

Эффект мультипликатора может проявляться не вообще в абстрактной экономике, а только в экономике, находящейся в условиях неполной занятости (безработицы), кризиса и недоиспользования производственных мощностей. Именно в этом случае он позволяет более полно использовать имеющиеся, но пока не задействованные факторы производства. В тех же условиях, когда экономика находится в состоянии полной занятости, полного использования производственных мощностей (классический отрезок кривой совокупного предложения) эффект мультипликатора приведет не к росту совокупного дохода (все ресурсы для этого уже исчерпаны), а к росту уровня цен, т.е. к инфляции.

Кроме того, эффект мультипликатора позволяет поставить вывод классической теории о том, что увеличение сбережений всегда способствует постоянному росту инвестиций, а, следовательно, совокупного дохода и благосостояния стран, под сомнение. Кейнсианский подход доказывает, что в условиях неполной занятости увеличение сбережений сокращает расходы на потребление, что вызывает уменьшение совокупного спроса, причем, благодаря эффекту мультипликатора, на величину, большую, чем первоначальное увеличение сбережений. Так, на рис.3.10 увеличение сбережений вызывает сдвиг кривой сбережений вверх (с

S1

до

S2

), что вызывает сокращение доходов с

У1

до

Y2

.

Рост предельной склонности к сбережению (mps

) приведет к уменьшению предельной склонности к потреблению (

mpc

) и уменьшению мультипликатора инвестиций (

mI

), а значит, в экономике снизятся темпы роста национального дохода, вызываемые приростом инвестиций. Это объясняется тем, что в развитых странах с ростом накопления капитала снижается его предельная норма прибыли. Этот вывод Кейнса называется

парадоксом бережливости.

Несмотря на свою действенность с точки зрения экономического анализа, эффект мультипликатора имеет ряд ограничений в практическом применении. Во-первых, он действует в условиях полной мобильности факторов производства между секторами экономики. Если же их мобильность ограничена, то действие эффекта мультипликатора не приведет к более полному использованию факторов производства, а вызовет рост цен. Во-вторых, в отличие от теории, на практике предельная склонность к потреблению достаточно нестабильна и может меняться по разным причинам. В-третьих, действие эффекта мультипликатора является неопределенным во времени и может происходить с запаздыванием (лагами), в ходе которого направление действия мультипликатора может меняться под влиянием вновь возникших факторов, даже если предыдущая последовательность циклов не завершена. В-четвертых, на действие эффекта мультипликатора могут оказать влияние другие меры госудасрвтенной политики, осуществляемые параллельно, в результате чего эффект становится непредсказуемым. В-пятых, в открытой экономике воздействие мультипликатора может сказаться не на занятости внутри страны, а на ее величине в странах — внешнеторговых партнерах, в результате чего возросшее там потребление может ослабить благоприятный внешнеторговый баланс данной страны.

3.5. Равновесный объем национального производства в кейнсианской модели. Фактические и планируемые расходы. Определение равновесного объема производства методом сопоставления совокупных расходов и доходов (модель «доходы-расходы»)

Кейнсианская модель была построена при допущении о постоянстве цен, заработной платы и объемов инвестиций, эластичности предельных издержек и предложения труда до того момента, пока не достигается уровень полной занятости.

В отличие от классической модели, где совокупное предложение определяет совокупный спрос, в кейнсианской модели совокупный спрос определяет совокупное предложение и соответствующий этому уровень занятости. Проблема занятости сводится к определению национального дохода. Равновесие экономики возможно в условиях неполной занятости, следовательно, полная занятость не достигается в экономике автоматически, что вызывает необходимость государственного вмешательства.

Совокупное предложение в кейнсианской модели – это фактическая стоимость объема производства (национального продукта) при имеющихся в экономике в наличии ценах на факторы производства (рабочая сила, капитал, земля, технология), которая остается неизменной в краткосрочном периоде. Стоимость объема производства определяет совокупные доходы фирм и соответствующие им фактические расходы при различных уровнях занятости в экономике. Кривая совокупного предложения в кейнсианской модели (AS)

– это зависимость между стоимостью объема производства и национальным доходом (или соответствующим ему уровнем занятости в экономике). Совокупный спрос в кейнсианской модели – это планируемые (ожидаемые) доходы и соответствующие им расходы фирм, определяемые при различных уровнях занятости в экономике. Кривая совокупного предложения в кейнсианской модели

(AD)

– это зависимость между планируемыми (ожидаемыми) расходами и национальным доходом (или соответствующим ему уровнем занятости) (рис.3.11).

Точка пересечения кривых совокупного спроса и совокупного предложения (A

) на рис.3.11 отражает количество занятых в экономике (

N

), а отрезок

0N

— величину эффективного спроса, при которой совокупный спрос соответствует совокупному предложению при определенном уровне занятости в экономике, т.е. при которой планируемые (ожидаемые) доходы и расходы в экономике равны фактическим (реальным) доходам и расходам, необходимым для покрытия производственных издержек. Такое равновесие не обязательно достигается в условиях полной занятости, однако является устойчивым. Слева от точки равновесия планируемые доходы больше, чем фактические, т.е. спрос больше предложения, следовательно фирмы будут увеличивать производство за счет привлечения новых работников. Справа от точки равновесия планируемые доходы меньше фактических, т.е. спрос превышает предложение, и фирмы будут увольнять работников и сокращать производство.

Аналогично можно представить кейнсианское равновесие в системе координат «расходы-доходы» или в модели «кейнсианский крест». Функция планируемых совокупных расходов, т.е. расходов, которые фирмы, домохозяйства, правительство планируют истратить на покупку товаров и услуг, может быть определена как AD = C+I+G

и графически построена путем вертикального сложения графиков потребления, инвестиций и государственных расходов (рис. 3.12). Ее наклон, как и в функции потребления определяет предельная склонность к потреблению. Линия с углом 45° определяет те точки, в которых фактические совокупные доходы и соответствующие им фактические расходы равны планируемым совокупным расходам на покупку товаров и услуг. Равновесие в экономике и соответствующий ему равновесный уровень национального дохода (

Y*

) и занятости будет достигаться в точке пересечения кривой планируемых совокупных расходов и линии с углом 45° (

Е

), и, как и в предыдущем случае будут устойчивыми. Так, предположим, если экономика находится справа от точки равновесия (

Y1

), тогда планируемые расходы меньше национального дохода, следовательно, фирмам не удается продать все, что они произвели. Это ведет к увеличению запасов продукции, увольнению работников и сокращению производства, т.е. постепенному возвращению в точку равновесия. Если экономика находится слева от точки равновесия (

Y2

), то планируемые расходы больше национального дохода, следовательно запасы продукции сокращаются и фирмы нанимают новых работников для увеличения производства.

3.6 Равновесие и ВВП в условиях полной занятости (потенциальный уровень совокупного выпуска). Рецессионный (дефляционный) и инфляционный разрывы. Государство в кейнсианской модели.

на рис.3.13 уровень дохода

Y*

является равновесным, т.к. при нем планируемые совокупные расходы экономических субъектов совпадают с фактическими, т.е. все, что производится в экономике, то и реализуется. Однако при этом не достигается полная занятость. Тем не менее, в экономике может существовать ситуация полной занятости, например при национальном доходе, равном

Y1

или

Y2

.(рис.3.13). Это буде

потенциальный уровень совокупного выпуска

– объем производства и национальный доход, при котором в экономике достигается полная занятость.

Отсутствие равновесия между реальным и потенциальным уровнем выпуска может привести экономику к двум отрицательным для нее эффектам: инфляционному разрыву и рецессионному (дефляционному) разрыву.

Инфляционный разрыв

– это ситуация в экономике, при которой планируемые расходы превышают потенциальный уровень совокупного выпуска или (если брать интерпретацию кейнсианского равновесия в системе «инвестиции-сбережения») планируемые инвестиции превышают сбережения, соответствующие ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств отстает от инвестиционных потребностей фирм. На рис.3.13. этой ситуации соответствует потенциальный уровень выпуска

Y1 < Y*

, а инфляционный разрыв соответствует величине отрезка

а

. Поскольку в экономике нет возможности увеличивать инвестиции при достигнутой полной занятости, то совокупное предложение вырасти тоже не сможет. Население будет направлять большую часть дохода на потребление, спрос на рынках товаров и услуг увеличится, что, в силу эффекта мультипликатора, увеличит темп роста цен, то есть вызовет инфляцию. Таким образом, экономика не сможет самостоятельно прийти в состояние равновесия, соответствующее точке

Е

, а инфляционный разрыв, в силу эффекта мультипликатора, будет увеличиваться.

Рецессионный (дефляционный) разрыв

– это ситуация в экономике, при которой планируемые расходы меньше потенциального уровня совокупного выпуска или планируемые инвестиции меньше сбережений, соответствующих ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств опережает инвестиционный спрос фирм. На рис.3.13. этой ситуации соответствует потенциальный уровень выпуска

Y2 > Y*

, а рецессионный разрыв соответствует величине отрезка

b

. К причинам, по которым возникает рецессионный разрыв Дж.М.Кейнс относит следующие: несправедливое распределение дохода, которое вызывает рост сбережений самых обеспеченных слоев населения с целью тезаврации (накопления сокровищ), а не для целей инвестирования; неадекватные прогнозы потребительского спроса, что может вызвать уменьшение планируемых инвестиций; уменьшение склонности к инвестированию под влиянием высокой реальной ставки процента.

В условиях рецессионного разрыва население будет сберегать большую часть дохода, спрос на рынках товаров и услуг уменьшится, что, в силу эффекта мультипликатора, вызовет перепроизводство и снижение уровня цен, а также последующий спад производства и увольнения работников. Уменьшение занятости и сокращение доходов в экономике будет продолжаться до тех пор, пока не закончится действие эффекта мультипликатора. Таким образом, рецессионный разрыв будет постепенно сокращаться, экономика самостоятельно придет в состояние равновесия, соответствующее точке Е

, однако это будет сопровождаться спадом производства и безработицей.

Для предотвращения или уменьшения негативных экономических последствий со стороны рецессионного и дефляционного разрывов Дж.М.Кейнс предложил меры по государственному регулированию экономики. При этом он доказал, что монетарная политика минимально воздействует на экономику, тогда как бюджетно-налоговая является весьма действенной.

Для устранения или сокращения рецессионного разрыва путем увеличения компонентов планируемых совокупных расходов (совокупного спроса) он предложил: осуществлять государственную политику перераспределения доходов, чтобы увеличить потребительский спрос; снижать реальную ставку процента, чтобы увеличить инвестиционный спрос; увеличить государственные расходы. На рис.3.13. эти действия соответствуют сдвигу кривой AD

вверх в положение

AD1

. и переходу равновесия в точку

Е1.

Для устранения или сокращения инфляционного разрыва путем сокращения компонентов планируемых совокупных расходов (совокупного спроса) он предложил увеличивать налоги и сокращать государственные расходы. На рис.3.13. эти действия соответствуют сдвигу кривой AD

вниз в положение

AD2

. и переходу равновесия в точку

Е2

.

Вклад Дж.Кейнса в экономическую теорию: «кейнсианская революция»

Новое не обязательно лежит на поверхности, как, например, концепция потребительской функции, мультипликатора или спекулятивного денежного спроса. Поистине новыми качествами экономической теории Дж.Кейнса было стремление: во-первых, иметь дело с агрегированными величинами и на самом деле свести всю экономику к функционированию четырех взаимосвязанных рынков (товаров, труда, денег и облигаций); во-вторых, сосредоточиться на краткосрочном периоде и свести анализ долгосрочных периодов, который был в центре внимания его предшественников, к проблеме вероятности вековой стагнации; в-третьих, возложить всю тяжесть приспособления к меняющимся экономическим условиям скорее на объем выпуска продукции, нежели на цены. Равновесие для экономики в целом отныне предполагало и «равновесие в условиях безработицы», а введение в теорию этого явно противоречивого словосочетания означало глубокое изменение самого «видения», мировоззрения, самой парадигмы — назовите, как хотите — ортодоксальной экономической теории, которая, без сомнения, включала в себя веру в то, что конкурентные силы способны двигать экономику в сторону устойчивого состояния полной занятости без помощи государства. Но это еще не все. Вклад «Общей теории…»

в современную экономическую теорию состоял не просто в том, что объект анализа был перенесен с деятельности фирм и домашних хозяйств на изменение агрегатных величин, и даже не в том, что Дж.Кейнс поставил в центр макроэкономической теории доход и занятость вместо денег и цен, а в том, чтобы сформулировать теорию в форме моделей, в которых ключевые переменные и взаимосвязи были выражены таким образом, что их можно было квантифицировать и проверить. Стимулы, которые дала «Общая теория …»для создания проверяемых моделей экономического поведения, являются одной из причин успеха кейнсианской революции.

Экономическая мысль в ретроспективе. – М.: «Дело Лтд», 1994. – С. 628.

3.7. Взаимосвязь модели AD-AS и кейнсианской модели доходов и расходов (кейнсианского креста)

| Y, трлн. дол. |

Стимулированный спрос Кейнс связывал с дополнительной эмиссией денег, которая в условиях неполной занятости ведет не столько к росту цен, сколько к росту предложения товаров и услуг.

В общем виде кейнсианская модель сводилась к так называемому трансмиссионному механизму — количество денег М, норма процента i и национальный доход Y (рис.3.7.1).

По Кейнсу, экспансионистская монетарная политика (с MS0 до MS1) не только слабо воздействует на уменьшение нормы процента i и спроса на деньги Md (рис.3.7.1.,а), но незначительно стимулирует и инвестиции I (рис.3.7.1., б). Через мультипликативный процесс новые инвестиции I и государственные расходы G вызывают рост национального дохода (рис.3.7.1., в). На рис.3.7.1, г показана конечная связь между экспансионистской монетарной политикой и выпуском продукции Q. Эта политика увеличивает совокупный спрос с AD0 до AD1, обусловливая рост выпуска продукции с 2,0 трлн. до 2,02 трлн. дол. Увеличение в совокупном спросе вызывает незначительные изменения в выпуске продукции Q и не изменяет уровня цен P. Таким образом, Кейнс и кейнсианцы рассматривают монетарную политику как минимально воздействующую на экономику.