Инвестиции как фактор экономического роста

Инвестиционная политика — один из важнейших факторов стабильного экономического роста. Он должен предусматривать как регулирование внутренних, внутренних инвестиций, так и привлечение иностранных. Инвестиции — одна из важнейших экономических категорий, определяющих развитие экономики. Являясь одним из важнейших компонентов ВНП, наиболее изменчивым и в то же время определяющим развитие экономики страны. Объем инвестиций прогнозировать на макроуровне довольно сложно. Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им создается накопление социального капитала, внедрение достижений науки и техники, в результате чего создается основа для расширения производственных возможностей стран и их экономический рост. Инвестиции определяют процесс расширенного воспроизводства. Строительство новых предприятий, строительство жилых домов, строительство дорог и, как следствие, создание новых рабочих мест зависит от процесса инвестирования или реального накопления капитала, а также от процесса расширенного воспроизводства. Инвестиции играют важную роль как на макро, так и на микро уровне. Они определяют будущее страны в целом, отдельного хозяйствующего субъекта и являются основным звеном в развитии экономики.

Сегодня инвестиционная политика нашего государства остается слабой, что в основном связано с небезопасностью расходования бюджетных средств на инвестиционные цели.

Концепция мультипликатора-ускорителя помогает понять проблемы равновесия, связанные с соответствием между инвестициями и сбережениями.

Целью данной работы является рассмотрение инвестиций как важнейшего фактора экономического роста, а также оценка перспектив изменения инвестиционного климата в России и его активизации с учетом существующих тенденций развития инвесторов и инвестиционной политики. государства.

Задачи курсовой работы:

- Выявление сущности, структуры и основных этапов инвестиционного развития;

- Рассмотрение экономической сущности инвестиций;

- Исследование источников инвестирования, их перспектив и оценка состояния на данный момент.

- Проведение исследования инвестиционного климата в России с последовательным учетом всех факторов, влияющих на его изменение, и выявление проблем инвестирования в современной России;

- Попытка оценить текущее состояние инвестиционного климата в России;

- Выявление препятствий на пути эффективного инвестирования и мер по их преодолению;

- Рассмотрим основные взгляды на роль инвестиций в посткейнсианские и неоклассические школы.

Постепенный переход российской экономики к рыночной модели функционирования связан со значительным увеличением инвестиций в основные отрасли экономики страны. Инвестиции как фактор экономического роста предполагают качественные и количественные изменения в экономике.

Эксперты сходятся во мнении, что экономический рост и уровень притока инвестиционного капитала напрямую зависят друг от друга. Но для массового привлечения иностранного капитала необходимо создать благоприятный климат и конкурентоспособные, справедливые правила игры.

Инвестиции часто называют топливом экономики; их можно использовать для расширения и модернизации предприятия, увеличения объемов производства за счет увеличения основных фондов. Такая ситуация всегда благоприятно сказывается на внутреннем и внешнем рынках сбыта.

В некоторых отраслях инвестиции как фактор экономического роста могут играть решающую роль. Условия, которые привлекают капитал, способствуют запуску новых производств, увеличивают количество рабочих мест и в то же время увеличивают доходы как населения, так и государства в целом.

На данный момент многие предприниматели испытывают острую нехватку вложений в предвыборный капитал. Причина кроется в сотрудничестве банковских структур только с крупными игроками рынка, мелкие проекты им не интересны.

Эксперты отмечают, что процессы развития под влиянием инвестиций приводят не только к улучшению материального благосостояния, но и обеспечивают обучение высококвалифицированных кадров, задают тон развитию новых технологий, востребованных на рынках.

Современные развитые страны стремятся привлекать капитал не только в производственные сектора, но и в социальные сферы. Условия для комфортного отдыха так же важны, как и условия труда, и оказывают значительное влияние на общий уровень производительности.

Правильные инвестиционные проекты, направленные в правильное русло и подлежащие эффективному управлению и мониторингу, в конечном итоге обязательно улучшат качество жизни каждого человека как части общества.

Экономическая сущность инвестиций

В экономической теории под инвестициями понимается совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство основных фондов всех секторов национальной экономики. Инвестиции — относительно новый термин для нашей экономики. В рамках системы централизованного планирования использовалось понятие «валовые капитальные вложения», под которым понимались все затраты на воспроизводство основных фондов, включая затраты на их ремонт. Инвестиции — это более широкое понятие. Они имеют особое значение как для социально-экономического развития страны в целом, так и для деятельности хозяйствующих субъектов.

Другими словами, инвестиции — это экономические ресурсы, увеличивающие реальный капитал общества, включая, помимо технического капитала, такие его формы, как человеческий и природный (природный) капитал. Функционирование и рост экономики в значительной степени зависят от того, насколько легко можно мобилизовать средства для финансирования растущих потребностей как правительства, так и компаний и отдельных лиц. Главное в проблеме эффективности инвестиций — это создание условий для интенсификации инвестиций в наиболее конкурентоспособные отрасли, дающие быструю отдачу. Инвестиции необходимы для обеспечения нормального функционирования предприятий, стабильного финансового состояния и максимальной прибыли. Все это определяет роль и значение инвестиций на микроуровне. Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна прежде всего потому, что на инвестициях в Россию можно заработать огромное состояние, но в то же время страх потерять вложенные средства останавливает инвесторов. Характерной чертой вложений является их нерегулярность. С точки зрения того или иного сектора экономики в ближайшее время вложения в него не ожидается, но корректировки могут произойти немедленно. Технические и технологические сдвиги в любой отрасли могут привести к быстрым и интенсивным инвестициям в другие смежные секторы экономики. Формы инвестиций могут быть разными: инвестиции в расширение или реконструкцию производства, в меры по повышению качества продукции и услуг, в обучение персонала и научные исследования. Другими словами, инвестиции — это экономические ресурсы, которые увеличивают реальный капитал общества. Инвестиции могут принимать различные формы.

Классификация инвестиций

Классификация форм инвестирования определяется выбором базового критерия. Критериями классификации инвестиций являются: объект инвестирования, цели, срок инвестирования, форма капитала, область инвестирования, отраслевые и региональные характеристики. В рамках инвестиционных форм можно выделить типы инвестиций, которые классифицируются по характеристикам, отражающим дальнейшую детализацию основных форм инвестирования:

Реальные инвестиции — это инвестиции, измеряемые в ценах базового года. Цель — сравнить текущие инвестиции с инвестициями предыдущего периода. Автономные инвестиции (самостоятельные) — часть реальных инвестиций, не зависящая от состояния национальной экономики. Деривативы (зависимые) — затраты, размер которых зависит от состояния экономики. Потребительские инвестиции — покупка товаров длительного пользования или недвижимости. Экономическое вложение (бизнес-вложение) — это реальное экономическое вложение, основная цель которого — получение прибыли. Экономические инвестиции — это любые инвестиции в реальные активы, связанные с производством товаров и услуг. Финансовые вложения (вложения в ценные бумаги) — это приобретение активов в виде ценных бумаг с целью получения прибыли. В отличие от экономических вложений финансовые вложения не предполагают обязательного создания новых производств и контроля за их использованием. Процесс финансового инвестирования означает передачу прав: инвестор дает деньги, а взамен приобретает права на будущий доход (получает обеспечение в собственность). Зарубежные исследователи подчеркивают, что только в примитивных экономиках основная часть инвестиций — реальные, тогда как в современной экономике развитых стран большая часть их представлена финансовыми вложениями.

Помимо этих основных видов инвестиций, существуют также так называемые интеллектуальные инвестиции, которые подразумевают приобретение патентов, лицензий, обучение и переподготовку кадров и т. д. В зависимости от предмета выделяют три категории инвестиций: частные инвестиции, государственные инвестиции (инвестиции, осуществляемые государственным органом и менеджментом, а также государственными предприятиями) и частные инвестиции, инициированные государством (под ними понимаются инвестиции частных инвесторов: граждане и негосударственные предприятия), если считает их общественно полезными. По месту реализации: инвестиции различаются в частном секторе — когда негосударственное предприятие строит новую структуру или закупает оборудование в государственном (государственном) секторе — например, строительство электростанций, новых линий метро и т. д. По направлениям:

- вложения в товарно-материальные запасы включают товары, которые компании передают на хранение, включая сырье, материалы и готовую продукцию.

- вложения в человеческий капитал осуществляются в случаях улучшения здоровья, образования и профессиональной подготовки населения. Все это также влияет на рост производительности труда в общем экономическом росте. Подобные вложения довольно рискованны, поскольку не дают полной гарантии роста доходов.

- вложения в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики за счет финансирования строительства новых предприятий, внедрения новых технологий. Капитальные вложения имеют длительный срок службы, высокую стоимость и приносят доход инвестору только по прошествии достаточно длительного периода времени. Поэтому вложение в капитальные ресурсы связано с большим риском.

Капитальные вложения делятся на :

- чистые инвестиции — экономические ресурсы, увеличивающие размер основного капитала;

- инвестиции в модернизацию — направлены на возмещение амортизации основных средств.

Валовые инвестиции — это сумма чистых инвестиций и инвестиций в модернизацию.

По источникам финансирования инвестиции делятся на:

- внутренний — состоит из сбережений, то есть той части личного или общественного дохода от текущего производства, которая не расходуется на текущее потребление. У них есть две формы: добровольные и обязательные сбережения;

- внешние обычно принимают форму международных инвестиций — прямых или портфельных (косвенных).

Прямые инвестиции — это форма инвестиций, которая дает инвестору прямое владение и контроль над ценными бумагами или имуществом. Например, когда инвестор покупает акции, облигации, ценные монеты или земельный участок, чтобы сэкономить деньги или получить доход, он инвестирует напрямую.

Портфельные инвестиции — это совокупность ценных бумаг или активов, приносящих доход.

По продолжительности инвестиции делятся на:

- краткосрочные — капитальные вложения на срок не более одного года (например, краткосрочные вклады, покупка краткосрочных сберегательных сертификатов и т. д.);

- долгосрочные вложения — капитальные вложения на срок более одного года.

Важность задач выяснения роли инвестиций в воспроизводственном процессе обусловлена необходимостью введения такого классификационного критерия как сфера инвестиций, по которому можно выделить производственные и непроизводственные вложения. В заключение этой главы следует отметить, что необходимость классификации инвестиций в первую очередь связана с учетом и анализом планирования инвестиционной деятельности предприятия как на макро-, так и на микроуровне, а также для облегчения и улучшения процессы преподавания и обучения.

Инвестиции и динамика ВВП. Теория умножителей и ускорителей

Инвестиции — важный фактор, влияющий на рост валового национального продукта. Из всего валового внутреннего продукта, производимого в стране, одна часть потребляется, а другая сохраняется. Инвестиции очень изменчивы, и их волатильность гораздо более подвижна, чем волатильность валового национального продукта. Следует отметить, что влияние этого фактора не подлежит никаким строгим ограничениям. Инвестиции очень изменчивы, и их волатильность гораздо более подвижна, чем волатильность валового национального продукта. Рост реального или доступного накопленного капитала является основой повышения уровня благосостояния в промышленно развитых странах, поскольку производительность труда напрямую зависит от количества и качества существующего производственного аппарата, включая передовые технологии, виды материалов и энергии, и интеллектуальный потенциал. В этом смысле сегодняшнее благополучие — это результат вчерашних инвестиций, а сегодняшние инвестиции закладывают основы будущего благополучия общества. Отсюда следует то важное обстоятельство, что обществу постоянно приходится решать проблему выбора между потреблением сегодня и завтра. Чем больше общество вкладывает сегодня, тем богаче станет завтра, и наоборот. Именно поэтому государство заинтересовано в постоянном поддержании необходимого уровня инвестиций и оптимального соотношения между их видами.

Характерной чертой вложений является их нерегулярность. С точки зрения того или иного сектора экономики в ближайшее время вложения в него не ожидается, но корректировки могут произойти немедленно. Технические и технологические сдвиги в любой отрасли могут привести к быстрым и интенсивным инвестициям в другие смежные секторы экономики.

Для регулирования процесса конвертации сбережений в инвестиции используются следующие модели: макроэкономическая модель равновесия «сбережения-инвестиции» и ряд моделей для каждого вида инвестиций. Основным источником инвестиций являются сбережения, или непотребленная часть совокупного дохода национальной экономики (людей, предприятий, государства). Этот неизрасходованный доход депонируется в различных финансовых учреждениях — банках, ссудо-сберегательных ассоциациях, фондах и т. д., которые, в свою очередь, предоставляют ссуды предпринимателям для приобретения капитала или других ресурсов. Физические лица могут размещать свои сбережения напрямую, покупая корпоративные акции, облигации и другие ценные бумаги, либо недавно выпущенные, либо уже находящиеся в обращении. Кроме того, физические лица вкладывают свои сбережения в пенсионные, инвестиционные и другие фонды, которые в большинстве своем также покупают ценные бумаги, т.е. инвестируют накопленные средства. Сбережения и инвесторы — это разные группы, которые планируют свои сбережения и инвестиции на разных основаниях. Это, по мнению кейнсианцев, проблема инвестиций и сбережений, которые по определению должны быть равны друг другу, но в действительности не совпадают. Между ними существует определенный разрыв, который вызывает макроэкономический дисбаланс. Чтобы отследить, почему это происходит, необходимо учитывать, как определяется спрос и предложение инвестиций. Согласно классической теории, объем планируемых инвестиций в национальную экономику функционально связан со значением реальной процентной ставки. Так, при снижении процентной ставки в результате увеличения денежной массы инвестиционные затраты также уменьшаются, и предприятия начинают вкладывать больше, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этих отношений заключается в том, что фирмы постоянно планируют инвестировать как в основной капитал, так и в запасы. Источниками инвестирования могут быть как собственные средства, т.е. часть прибыли, так и заемные средства — кредиты финансовых организаций. Но какими бы ни были источники инвестиций, приобретение элементов капитала или запасов всегда связано с оценкой альтернативной стоимости инвестиций. Чтобы выбрать вариант инвестирования, предприятие должно сравнить доходность инвестиций для каждого варианта с банковской процентной ставкой. Кроме того, альтернативная стоимость инвестиций зависит от источника заемных средств. В условиях получения одинаковых процентов независимо от источника финансирования имеет место следующая зависимость: при прочих равных, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень вложений предприятий.

В результате общий спрос на инвестиционные товары может быть определен как сумма всех инвестиционных решений фирм в данной национальной экономике. Таким образом, инвестиционную кривую можно построить, разместив все инвестиционные проекты в порядке убывания в зависимости от ожидаемой нормы чистой прибыли.

Из этой инвестиционной модели следует несколько важных уроков:

Во-первых, график показывает, что вложения выгодны только до того момента, когда процентная ставка станет равной ожидаемой норме чистой прибыли. Во-вторых, изменяя денежную массу, государство может изменять процентную ставку, изменяя в нужном направлении уровень инвестиционных расходов. Повышение процентной ставки приведет при прочих равных к реализации только высокодоходных инвестиционных проектов, то есть к общему сокращению инвестиций. В случае снижения процентной ставки те инвестиционные решения, которые имеют низкую ставку ожидаемой прибыли, также становятся прибыльными. Соответственно увеличивается совокупный спрос на инвестиции. При фиксированной денежной массе в стране объем инвестиций будет зависеть от изменения уровня цен. Это связано с эффектом процентной ставки, описанной выше. Повышение уровня цен увеличивает количество денег, которое у потребителей и предпринимателей должно быть под рукой, что приводит к увеличению процентных ставок и, в конечном итоге, к уменьшению инвестиций. И наоборот, более низкий уровень цен снижает процентную ставку и тем самым увеличивает инвестиционный спрос. Сдвиги кривой инвестиционного спроса происходят под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основные из них следующие:

- ожидания предпринимателей — прогнозы будущих рыночных условий (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т. д.). Оптимистичные ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

- уровень налогообложения, так как при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Повышение налоговых ставок, вызывающее снижение рентабельности, снизит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- стоимость основных средств, их ремонта и обслуживания (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т. д.). Итак, с увеличением этих затрат ожидаемая норма чистой прибыли снизится, а кривая спроса на инвестиции сместится влево;

- научно-технический прогресс, а именно создание нового прогрессивного оборудования и технологий, новых видов товаров и услуг и т. д. Достижения в этих областях создают дополнительные стимулы для увеличения инвестиций, поскольку могут увеличить норму прибыли либо за счет производительности оборудования. или за счет высокой рентабельности товара.

На основании указанной выше зависимости инвестиций от процентной ставки делается вывод, что кредитная ставка может служить связующим звеном между сбережениями и инвестициями.

Стоит отметить, что вложения принесут компании дополнительный доход, если с их помощью она сможет продавать свою продукцию на крупную сумму. Это означает, что очень важным фактором инвестиций является общий выпуск (или валовой продукт) и, соответственно, выручка. Таким образом, инвестиции зависят от доходов, которые, в свою очередь, определяются состоянием общей экономической активности. Несколько исследований показывают, что колебания объема производства влияют на динамику инвестиций в течение бизнес-циклов.

Теория мультипликатора и ускорителя

Теория динамики инвестиций основана на принципе мультипликатора. Эта концепция помогает понять проблемы равновесия, связанные с соответствием между инвестициями и сбережениями. Понятие мультипликатора было введено в экономическую теорию в 1931 году английским экономистом Р. Каном. Он обратил внимание на то, что государственные расходы на организацию общественных работ, проводимых администрацией Рузвельта по сокращению безработицы, привели к мультипликативному эффекту занятости — появлению не только первичной занятости, но также вторичной, третичной и т. д. С расширением общественных работ рост числа занятых оказывается более значительным, чем рост числа работников, непосредственно занятых в общественных работах. Например, рабочие, нанятые для строительства автомагистралей, увеличивают спрос на потребительские товары, тем самым «создают» дополнительные рабочие места в отраслях, специализирующихся на производстве этих товаров во «вторичном» секторе. В свою очередь, рост доходов и потребления этой группы работников потребует расширения производства потребительских товаров в смежных отраслях — «третичном» секторе. Таким образом, первоначальные затраты привели к увеличению покупательной способности и занятости населения. Дж. Кейнс уточнил сущность мультипликативного эффекта. Множитель — это коэффициент, который показывает взаимосвязь между изменением инвестиций и изменением дохода. В первую очередь, происхождение этого эффекта связано со спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно с предельной склонностью к потреблению. Предельная склонность к потреблению определяет поведение потребителей таким образом, что в случае снижения реальных доходов они сокращают свое потребление в той же пропорции. Подобные действия потребителей усиливают последствия любого изменения размера планируемых инвестиций. Так, если стоимость реальных планируемых инвестиций упадет в первом цикле на 100 млн ден. ед., то следствием этого является сокращение доходов рабочих в строительстве, которые в соответствии с предельной склонностью к потреблению (предположительно равной 0,75) сокращают объем расходов на собственное потребление на 75 млн ден. ед. (второй цикл). На такую же сумму теряют доход все, кто снабжал строителей товарами народного потребления. Соответственно, их потребление снижается на 0,75, или на 56250 тысяч. ден. ед. (75млн * 0,75). К тому времени, когда этот процесс повторяется бесконечно много раз (циклов), общие затраты (инвестиции плюс потребление) уменьшаются в четыре раза по сравнению с уменьшением первоначальных инвестиций. Феномен мультипликатора связан с тем, что, во-первых, экономика характеризуется повторяющимися, непрерывными потоками доходов и расходов, где расходы одних хозяйствующих субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения как потребления, так и сбережений в том же направлении, что и изменения дохода, в то время как пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Это логично приводит к выводу, что первоначальное изменение стоимости расходов порождает своего рода цепную реакцию, которая, хотя и исчезает с каждым последующим циклом, приводит к многократным изменениям ВНП. Феномен мультипликатора связан с тем, что, во-первых, экономика характеризуется повторяющимися, непрерывными потоками доходов и расходов, где расходы одних хозяйствующих субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения как потребления, так и сбережений в том же направлении, что и изменения дохода, в то время как пропорциональность потребления и сбережений сохраняется при любом изменении дохода.

Из этого логично следует вывод, что первоначальное изменение стоимости затрат порождает своего рода цепную реакцию, которая хоть и затухает с каждым последующим циклом, но приводит к многократным изменениям ЧНП.

Концепция мультипликатора может создать впечатление, что этот эффект положительно влияет на экономику и должен стремиться к увеличению его стоимости. Однако необходимо учитывать противоположные последствия эффекта мультипликатора — так называемый парадокс бережливости. Его суть заключается в том, что любое снижение общих затрат, в частности инвестиций, приведет к многократным, многократным потерям для общества, т.е. уменьшению ЧНП. Таким образом, парадокс состоит в том, что попытки общества сэкономить больше могут на самом деле привести к такой же или даже меньшей экономии. Поэтому для обеспечения устойчивости экономики желательно иметь оптимальный (не такой высокий) уровень множителя.

Увеличение инвестиций приводит к увеличению доходов в отраслях, производящих капитальные товары, и это обстоятельство вызывает рост потребительских расходов. Следовательно, увеличение инвестиций приводит к увеличению доходов потребителей. Однако это, в свою очередь, может вызвать дальнейший рост инвестиций. Увеличение инвестиций на основе увеличения дохода сопровождается эффектом ускорения, или ускорением.

Процесс увеличения дохода может (хотя бы на короткое время) выходить за рамки, установленные мультипликатором. Это связано с взаимодействием умножителя и ускорителя. Изначально происходит самостоятельное (автономное) увеличение инвестиций. Это приводит к увеличению дохода, умноженному в соответствии с величиной мультипликатора. Однако это увеличение дохода может вызвать дальнейшее увеличение инвестиций.

При расширении производства товаров народного потребления соответственно должны увеличиваться амортизационные отчисления, т. е. потребляемые основные фонды. Но для этого в производстве должен появиться новый, дополнительно используемый основной капитал. А стоимость нового основного капитала во много раз превышает не только прирост амортизации, но и объем прироста товаров народного потребления.

Таким образом, эффект ускорения выглядит следующим образом: увеличение доходов, потребления (к данному году) связано с гораздо большим увеличением инвестиций. Следовательно:

где It — национальный доход за прошлый год;

V — национальный доход позапрошлого года;

NIt1 — стимулированные инвестиции в t-м году;

NIt2 — коэффициент ускорения (ускоритель).

Ускоритель — это числовой множитель, показывающий, во сколько раз увеличение годового потребительского спроса увеличивает потребность в производственных инвестициях.

Другая зависимость — это двусторонность эффекта ускорения. Сопровождает не только увеличение, но и уменьшение увеличения потребления. Снижение темпов роста потребления вызывает многократное сокращение дополнительных стимулируемых инвестиций.

Двусторонний характер ускорения объясняет его участие в формировании колебаний, цикличность. Когда темпы роста потребительского спроса увеличиваются, положительное ускорение вызывает постоянный или неравномерный экономический рост. При снижении темпов роста потребительского спроса отрицательное ускорение приводит к колебаниям, спадам.

Эффект ускорения в виде дополнительных инвестиций как бы включает в себя мультипликатор данного года, т.е. каскады вторичного, третичного спроса на инвестиции и потребительские товары. В конечном итоге эффект мультипликатора знаменует новый рост ВНП по сравнению с предыдущим годом, что снова вызовет ускорение в следующем году. Возникает непрерывное цепное взаимодействие, важным качеством которого является, во-первых, динамизм. Этот процесс происходит на протяжении всего производственного цикла и за его пределами. Во-вторых, в этом взаимодействии суммарные эффекты ускорителя и мультипликатора могут принимать разные знаки, определяя как динамику, так и колебания.

Концепция мультипликатора-ускорителя помогает понять проблемы равновесия, связанные с соответствием между инвестициями и сбережениями. Таким образом, обладая этими теориями, можно более осмысленно разрабатывать экономическую политику государства, а также прогнозировать экономическую активность на различных фазах цикла. Помимо прочего, это помогает повысить эффективность инвестиций, снизить потери факторов производства и повысить продуктивность их использования. Модель мультипликатора-акселератора используется во многих странах, в том числе в России, при разработке программ экономической стабилизации, структурных реформ экономики, финансовой стратегии, инвестиционной и инновационной и социальной политики. Интегральное влияние этих эффектов используется для построения моделей экономического роста.

Проблемы инвестирования в современной экономике России

Будущее России и ее статус индустриальной державы зависят от модернизации экономики на современной технологической основе. На первый план выходит проблема обеспечения устойчивого экономического роста. Одна из актуальных проблем реформирования российской экономики — привлечение иностранных инвестиций. Учитывая серьезное отставание российской экономики по большинству позиций, России необходим иностранный капитал, что вызвано практически полным прекращением финансирования из государственного бюджета, нехваткой средств у предприятий в связи с переходом к рыночной экономике, развитием общеэкономического кризиса и спада производства, высокой изношенности установленного на предприятиях оборудования и ряда других причин; он также принесет новые технологии и современные методы управления и будет способствовать развитию внутренних инвестиций.

В настоящее время наблюдается рост притока иностранных инвестиций в Россию. Тем не менее, по экспертным оценкам, иностранные инвестиции должны быть на уровне 15 миллиардов долларов в год, чтобы удовлетворить потребности российской экономики. Вывоз капитала по-прежнему во много раз превышает его импорт — это связано с неблагоприятным инвестиционным климатом в стране в целом и по отношению к иностранным инвестициям в частности.

Модернизация экономики на современной технологической основе влияет не только на будущее России, но и на ее статус индустриальной державы. Основная проблема — обеспечение устойчивого экономического роста. Удвоение ВВП к 2010 году — цель, которая объективно требует все больших усилий и труднодостижима, — по-прежнему рассматривается руководством страны как главная задача. Поэтому особенно остро стоит вопрос поиска инвестиционного механизма. Отсюда потребность в крупномасштабном притоке инвестиций — внутренних и иностранных.

Одна из важнейших проблем реформирования экономики России — привлечение иностранных инвестиций. Учитывая серьезную технологическую отсталость российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы способствовать развитию внутренних инвестиций. При этом иностранные инвесторы ориентируются на инвестиционный климат в России, который свидетельствует об эффективности вложений в страну.

Этап экономического роста в России в 2009-2012 гг. характеризуется быстрым увеличением экспорта и капитальных вложений, запуском множества инвестиционных проектов, ростом производительности труда.

В период экономической стабилизации после 2009 г. объем иностранных инвестиций практически не изменился, не превышая в среднем 4-4,5 млрд долларов США в год, что составляет 0,4-0,5% доли мировых потоков (для сравнения: доля Китая составляет почти 10% и продолжает расти). Но, по сравнению с прошлыми годами, наблюдается тенденция к заметному увеличению объемов иностранных инвестиций.

Привлечение инвестиций — важное средство устранения инвестиционного «голода» в стране. Страхование инвестиций от некоммерческих рисков должно сыграть особую роль в повышении инвестиционной активности. Важным шагом в этой области стало присоединение России к Многостороннему агентству по инвестиционным гарантиям, которое страхует ее от политических и других некоммерческих рисков. Важной предпосылкой для частных инвестиций является последовательный и хорошо известный набор правил, сформулированных таким образом, чтобы потенциальные инвесторы могли легко понять и применять их в своей деятельности. В России, которая находится в стадии постоянных реформ, правовой режим непостоянен. Для облегчения доступа иностранных инвесторов к информации о ситуации на российском инвестиционном рынке создан Государственный информационный центр содействия инвестициям, который формирует банк предложений с российской стороны по объектам инвестирования.

Основные факторы инвестиционной деятельности

Основными факторами роста инвестиционной активности в последние годы являются:

- поддержание высоких цен на мировом рынке энергоресурсов и металлов;

- достаточно высокая цена коммерческого кредитования, несмотря на заметное снижение ставок на финансовом рынке;

- улучшение финансового положения предприятий;

- рост спроса на отечественные инвестиционные товары при высоком уровне цен на аналогичные импортные товары;

- увеличение инвестиционных ресурсов населения;

- снижение процентных ставок рефинансирования Банка России;

- формирование позитивного инвестиционного имиджа Российской Федерации;

- радикализация борьбы с преступностью;

- замедление инфляции всеми известными в мировой практике методами.

Основные факторы, сдерживающие инвестиционную активность в настоящее время:

- высокая зависимость национальной экономики, государственных финансов и платежного баланса от внешнеэкономической ситуации при существующей структуре ВВП;

- чрезмерные административные барьеры для предпринимателей;

- недостаточная правовая защита отечественных и иностранных инвесторов, слабая правоприменительная практика;

- достаточно высокая цена коммерческого кредитования, несмотря на заметное снижение ставок на финансовом рынке;

- отсутствие эффективных механизмов трансформации сбережений населения в инвестиции;

- недостаточный уровень развития фондового рынка.

Основным законом 2000 г. «Об иностранных инвестициях в Российской Федерации» предусмотрена возможность предоставления льгот для крупных инвестиций и «приоритетных проектов». Однако получить пособие практически невозможно из-за отсутствия подзаконных актов.

Привлечение иностранных инвестиций тесно связано с региональными проблемами. В России возможности для экономической регионализации и ресурсы еще не используются должным образом. Именно недостаточный учет региональных факторов стал одной из основных причин низкой результативности рыночных реформ. Отсюда неконкурентоспособность экономики.

Конкурентоспособность — проблема многоуровневая. Но особое внимание следует уделить отраслевому и региональному уровню, что особенно важно для России в силу огромности ее территории и разнообразия условий. Из-за отсутствия достаточно внятной региональной политики неравномерность регионального распределения иностранного капитала увеличивается.

При территориальном распределении иностранного капитала, как и при отраслевом распределении, интересы инвесторов играют значительную роль. Они вкладывают капитал, чтобы в кратчайшие сроки получить максимально возможную прибыль, и направляют ее в крупные города с развитым производственным потенциалом и рыночной инфраструктурой. Прежде всего, это Москва, Санкт-Петербург и Екатеринбург.

Потребность России в инвестициях растет. Ситуация такова, что пауза в инвестиционном процессе может привести к тому, что Россия не только потеряет темпы развития. При высоком уровне износа основных фондов прекращение обновления производства угрожает самому существованию предприятий.

По расчетам Российского союза промышленников и предпринимателей, для устойчивого роста отечественной промышленности на уровне 7-8% в год требуются ежегодные инвестиции в размере 100 миллиардов долларов. Именно эти вложения позволят промышленным предприятиям провести реструктуризацию производства и замену оборудования. Для этого необходимо повысить привлекательность российского инвестиционного климата, что увеличит долю инвестиций иностранных компаний и поможет частично вернуть вывозимый российский капитал.

Однако наше правительство выдвигает предложение о создании государственного инвестиционного фонда. В госбюджете планируется создать инвестиционный фонд, с помощью которого можно будет финансировать проекты в области инфраструктуры, наукоемкого производства и промышленности, что будет способствовать экономическому росту.

Вывод:

«Инвестиции» — слово иностранного происхождения, в переводе — долгосрочные капитальные вложения в любые объекты, социально-экономические программы, проекты в своей стране или за рубежом с целью получения дохода и социальный эффект.

Термин «инвестиции» в России получил широкое распространение в годы рыночных реформ.

В отечественной и зарубежной научной литературе существует ряд определений (определений понятия инвестиции).

Наиболее распространенным, часто встречающимся является это понятие инвестирования — это долгосрочное, вложение денежных средств и другого капитала в своей стране или за рубежом в объекты различной деятельности, предпринимательские проекты, социально-экономические программы, инновационные проекты с целью генерирования доход или достижение другого положительного эффекта.

Текущая политика привлечения иностранных инвестиций неэффективна. Причины в том, что, во-первых, проводимая линия на либерализацию носит формальный характер, поскольку сохраняется высокий уровень неформальных барьеров для инвестиций. Устранение этих причин для иностранных инвесторов в России может существенно повлиять на расширение деловой активности, в первую очередь тех инвесторов, которые уже присутствуют на российском рынке.

Мировой опыт инвестиционного сотрудничества государств с разным уровнем социально-экономического развития свидетельствует о том, что проникновение капитала из более развитой страны в менее экономически и социально развитую страну может стать серьезной угрозой территориальной целостности и независимости такого государства. Поэтому для решения вопросов, связанных с привлечением иностранных инвестиций, должна быть разработана единая государственная программа. Такая проблема должна соответствовать основным целям национальной стратегии экономического развития страны. Он должен определить направления экономического развития, меры по улучшению национального климата, а также основные направления, в которые необходимо привлечь иностранные инвестиции.

Россия остро нуждается в финансировании своих инфраструктурных проектов. По прогнозам экспертов, в ближайшие 7-10 лет ожидается значительный рост прямых иностранных инвестиций, а к 2010 году их годовой приток превысит 1 трлн. долларов. А в связи с зимними Олимпийскими играми 2014 года в Сочи в нашу страну уже начали поступать значительные иностранные инвестиции.

В настоящее время важным фактором ускорения экономического роста является совместная работа власти, бизнеса и общества в сфере повышения предпринимательской активности и улучшения инвестиционного климата.

Фактором повышения инвестиционной ответственности госучреждений должно стать внесение изменений в бюджетное законодательство с целью обеспечения обязательных платежей, используемых для финансирования социальных мероприятий.

Решению региональных проблем во многом способствовало бы построение общенациональной системы постоянного мониторинга инвестиционного климата регионов. Учитывая текущее состояние дел, невозможно дать однозначную оценку и постоянно следить за динамикой.

Одним из основных направлений политики в области привлечения иностранных инвестиций и регулирования их территориального распределения должно стать усиление социальной направленности, ориентация на создание новых рабочих мест.

Конечно, иностранные инвестиции не решат всех проблем; Государственная политика в отношении инвесторов должна быть избирательной, то есть в одних случаях иностранный капитал можно привлекать на любых условиях, то есть на каком-либо производственном объекте или рынке, а в других — только при определенных условиях. Имеются в виду определенные и наиболее важные отрасли или регионы.

Государственная инвестиционная политика сейчас направлена на обеспечение инвесторов всеми необходимыми условиями для работы на российском рынке, и поэтому в будущем мы можем рассчитывать на изменение ситуации в российской экономике.

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

Курсовая работа: Инвестиции как фактор экономического роста

![Инвестиции как фактор экономического роста [23.03.08]](https://studrb.ru/files/works_screen/14/99.png)

Одной из отличительных особенностей функционирования мирового хозяйства второй половины ХХ века является интенсивное развитие международных экономических отношений. Происходит расширение и углубление экономических отношений между странами, группами стран, экономическими группировками, отдельными фирмами и организациями. Эти процессы проявляются в углублении международного разделения труда, интернационализации хозяйственной жизни, увеличении открытости национальных экономик, их взаимодополнении, переплетении и сближении, развитии и укреплении региональных международных структур. Становление открытой экономики — это объективная тенденция мирового развития. Действие в соответствии с принципами открытой экономики — это признание стандартов мирового рынка, действие в соответствии с его законами.

Создание в России рыночной экономики предполагает ее открытость и интеграцию в мировое хозяйство. Мировое хозяйство базируется на мировом рынке, материальной основой которого служат технический прогресс и стимулируемое им общественное разделение труда, и имеет определенные международные экономические отношения, которые рассматриваются по следующим направлениям:

- международное движение инвестиций,

- международная торговля товарами и услугами,

- международные кредитные отношения,

- международная гуманитарная и техническая помощь.

Использование иностранных инвестиций является объективной необходимостью, обусловленной системой участия экономики страны в международном разделении труда и переливом капитала в свободные отрасли предпринимательства.

Я считаю, что тема курсовой работы очень актуальна сегодня и в то же время интересна. Так как Россия поставила перед собой цель интегрироваться в мировое хозяйство, провозглашая принципы следования идеям открытой экономики. Цель курсовой работы — раскрыть роль иностранных инвестиций в российской экономике. В своей работе я рассматриваю следующие вопросы:

- Экономическая сущность инвестиций и их виды.

- Инвестиции и динамика ВВП. Теория мультипликатора и акселератора

- Проблема инвестиций в современной экономике России

1. Экономическая сущность инвестиций и их виды

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на совершенствование производительных сил общества. Формы инвестиций могут быть различными: вложения средств в расширение или реконструкцию производства, в мероприятия, обеспечивающие повышение качества продукции и услуг, в образование кадров и проведение научных исследований. Иными словами инвестиции – это экономические ресурсы, увеличивающие реальный капитал общества, включая, помимо технического капитала, такие его формы, как человеческий и природный (натуральный) капитал. Функционирование и рост экономики в значительной степени зависят от того, насколько легко могут быть мобилизованы денежные средства для финансирования возрастающих потребностей как государства и компаний, так и частных лиц.

Среди инвестиций можно выделить:

- потребительские инвестиции;

- инвестиции в бизнес (экономические инвестиции);

- инвестиции в ценные бумаги (финансовые инвестиции).

Потребительские инвестиции, строго говоря, инвестициями не являются. Данное понятие означает покупку товаров длительного пользования или недвижимости. Подобное вложение средств по сути является сбережением денег, а не их инвестированием.

Инвестиции в бизнес – реальное экономическое инвестирование, имеющее главным мотивом извлечение прибыли и означающее приобретение для этих целей производственных активов. Экономическим инвестированием является любое вложение средств в реальные активы, связанное с производством товаров и услуг, для извлечения прибыли при «нормальном» риске.

Финансовые инвестиции означают приобретение активов в форме ценных бумаг для извлечения прибыли при «нормальном» для данного вида инвестиций риске. В отличии от экономического инвестирования финансовое не предполагает обязательного создания новых производственных мощностей и контроля за их использованием, поэтому финансовый инвестор в управлении реальными активами полагается на других. Процесс финансового инвестирования означает простую передачу прав: инвестор передаёт свои права на деньги и взамен приобретает права на будущей доход.

Кроме указанных основных видов инвестиций существуют и так называемые интеллектуальные инвестиции, подразумевающие покупку патентов, лицензий, ноу-хау, подготовку и переподготовку персонала, вложения в НИОКР.

В зависимости от субъекта выделяют три категории инвестиций:

- частные инвестиции,

- государственные инвестиции

- частные инвестиции, инициируемые государством, если оно считает их общественно полезными.

По источникам финансирования инвестиции делятся на:

- Внутренние (складываются из сбережении, т.е. той части личного или общественного дохода от текущего производства, которая не расходуется на текущее потребление)

Валовые внутренние инвестиции — макроэкономический показатель; сумма расходов на возмещение и приращение производственного капитала страны плюс/минус изменение объема товарных запасов. Валовые внутренние инвестиции выражаются в денежных единицах или в процентах от ВВП.

- Внешние (обычно приобретают форму международного инвестирования)

2.1. Прямого (это форма вложений, дающая инвестору непосредственное право собственности на ценные бумаги или имущество и контроль над ними.)

2.2. Портфельного (косвенного) (это вложения в портфель, иначе говоря, набор ценных бумаг или имущественных ценностей, приносящих доход)

Инвестиции различаются по степени риска. Под риском понимается возможность того, что абсолютная либо относительная величина прибыли на инвестицию окажется меньше ожидаемой. Чем шире разброс абсолютных либо относительных значений прибыли на вложенные средства, тем больше риск, и наоборот. Инвестиции с низким риском считаются безопасным средством получения определенного дохода, инвестиции с высоким риском, напротив, считаются спекулятивными.

С точки зрения срока действия инвестиции делятся на:

- Краткосрочные (вложения капитала на период, не более одного года);

- Долгосрочные (вложения капитала на период свыше одного года).

Макроэкономические параметры инвестиций.

Источниками финансирования инвестиций на “макро” уровне являются валовые внутренние сбережения. Накопленные за год сбережения могут либо пойти на финансирование внутренних инвестиций, либо на финансирование инвестиций в других странах, т.е. быть вывезенными из страны в качестве капитала.

Валовые внутренние инвестиции состоят из инвестиций в основной капитал (обычно 70-80% валовых инвестиций), инвестиций в жилищное строительство (15-25% валовых инвестиций) и из прироста запасов (не больше 3%, обычно около 1% инвестиций). Последняя величина может быть и отрицательной, если запасы уменьшаются. Запасы — элемент инвестиций, который может быть вынужденным, — например, при спаде фирмы могут накапливать запасы непроданной продукции, что будет зачитываться в макроэкономической статистике как инвестиции. Заметим, что решения об инвестициях принимают два разных типа экономических субъектов: фирмы и домашние хозяйства. Кроме того, часть инвестиций может осуществляться государством. Сбережения не следует отождествлять со сбережениями домашних хозяйств, что означает, что сумма инвестиций фирм в основной капитал и в запасы плюс инвестиции домашних хозяйств в жилищное строительство плюс государственные инвестиции равны сумме частных сбережений фирм и домашних хозяйств, государственных сбережений и вывоза капитала.

Спрос на инвестиции и предложение сбережений определяются различными факторами. Одним из ключевых в определении величины частных инвестиций является ставка процента. В целом же условия спроса на основной капитал задаются ожиданиями будущего спроса, на жилье — демографической ситуацией и уровнем доходов, на запасы — объемом производства. Для частных сбережений ключевыми факторами оказываются уровень доходов (как текущий, так и ожидаемый в будущем), и возрастной состав населения. Таким образом, и сбережения, и инвестиции во многом зависят от такого субъективного фактора, как ожидания. Поэтому инвестиции оказываются наиболее неустойчивой, порой «беспричинно» изменяющейся составной частью совокупного спроса и подвержены сильным циклическим колебаниям.

Доля сбережений и инвестиций в ВВП может существенно различаться по странам. Самый высокий уровень сбережений был достигнут в Сингапуре — 43,3% — и не на заре экономического скачка, а скорее в его зените — в 1974-1983 гг. Среди развитых стран преобладает уровень накопления в пределах 15-25%. В Японии в период быстрого экономического роста уровень накопления составлял 25-30%. В последние годы рекордно высокий уровень валового накопления отмечается в Китае, — на уровне 40%.

В пользу гипотезы о ключевой роли инвестиций в экономическом росте говорит опыт стран с рыночной экономикой, осуществивших в послевоенный период резкий скачок в экономическом развитии.

Именно инвестиции обеспечили экономическое возрождение этих стран и обеспечили ускоренные темпы роста общественного производства.

Инвестиционный бум, происходивший в этих странах, способствовал повышению уровня и качества жизни. Благодаря осуществлению капиталовложений вводились новые технологии, что и позволило увеличить производительность труда, улучшить качество продукции и рабочей силы. Создавались социально-привлекательные места с высоким уровнем оплаты и хорошими условиями труда.

При этом произошел переход из порочного круга «низкий уровень доходов — бедность — низкий уровень сбережений — низкий уровень инвестиций — низкий темп роста доходов» к равновесию высшего уровня, при котором высокий темп роста доходов населения обеспечивает высокие сбережения, инвестиции и тем самым создает предпосылки для дальнейшего роста. Подобная модель использовалась в Гонконге, Индонезии, Китае, Корее, Малайзии, Сингапуре, Тайване, Таиланде, Чили. В подавляющем большинстве этих стран (за исключением Гонконга и Чили) государство играло активную роль катализатора в процессе накопления человеческого и материального капитала. Это, однако, не означает того, что процветания можно добиться, вызвав инвестиционный бум. Инвестиции — составная часть ВВП, поэтому если быстро растет ВВП, то обнаруживается статистическая связь между инвестициями и ростом. Периоды экономического подъема сопровождаются инвестиционным бумом, но попытки вызвать подъем наращиванием накопления не гарантируют успеха.

В частности, детальное исследование «экономического чуда» в странах Юго-Восточной Азии, учитывающее все обратные связи в системе «производство — инвестиции», показывает, что на долю инвестиций в основной капитал приходится от одной трети до половины предсказанных в модели темпов роста. Приблизительно таков же и вклад человеческого капитала. Проблема, однако, заключается в том, что с помощью такой модели можно объяснить не более 20% наблюдавшихся темпов роста. Иными словами, львиная доля экономического роста объясняется не поддающимися числовому выражению факторами, а на долю инвестиционного бума приходится таким образом, не более одного процентного пункта из 6% — ого среднего темпа роста «новых индустриальных стран» на протяжении 1960 — 1985 гг.

Итак, нельзя сделать однозначного вывода относительно того, можно ли, увеличив инвестиции, добиться устойчивого роста. Но одно представляется ясным: важен не просто уровень инвестиций, а их качество и эффективность размещения, что обеспечивается созданием благоприятной среды для инвестирования.

2. Инвестиции и динамика ВВП. Теория мультипликатора и акселератора

Инвестиции выступают важным фактором, воздействующим на рост валового национального продукта.

Валовой внутренний продукт (ВВП) показывает стоимость конечной продукции, предназначенной для потребления и произведенной в стране, как ее гражданами, так и нерезидентами.

Валовой национальный продукт (ВНП) – представляет исчисленную в рыночных ценах стоимость произведенного страной в течение года конечного продукта.

В ВНП включается стоимость продукта, созданного в самой стране и за рубежом с использованием факторов производства, принадлежащих стране. ВНП равен сумме чистого национального дохода и амортизационных отчислений на реновацию изношенных основных средств.

Чистый национальный продукт (ЧНП) — сумма конечных товаров и услуг, произведенных и приобретенных нацией за определенный период (за год) за вычетом той части инвестиций, которая пошла на замену устаревшего и износившегося оборудования.

Социально — экономическое развитие России.

В период макроэкономической стабилизации в России многие исследователи (особенно зарубежные) высказывали мнение о том, что по ее завершении страна перейдет к экономическому росту. Подобные ожидания базировались на опыте других стран с переходной экономикой. Практически речь шла о том, что либерализованная экономика при условии жестких бюджетных ограничений и подавлении инфляции немедленно поворачивает к росту. Возникло представление о повороте к росту как о естественной награде за глубокие рыночные реформы. Оно отчасти повлияло и на официальные прогнозы, что видно из следующей таблицы.

Динамика ВВП

(темпы прироста в %)

Реальный ВВП

Предсказание поворота к росту уже несколько лет кочует из документа в документ.

Однако экономический рост в России отсутствует, что заставляет более критично отнестись к возможностям ориентации на примеры других стран с переходной экономикой как способе предсказания развития событий.

Безальтернативность экономического роста, и в первую очередь на основе подъема промышленности, определяется следующими обстоятельствами.

Во-первых, по уровню ВВП на душу населения Россия относится к группе небогатых средне доходных стран, в которых решение социальных проблем только распределительными и перераспределительными методами не приведет к желательным результатам. Как показывает опыт, в том числе, и отечественный, делить бедность — не значит умножать богатство.

Во- вторых, нельзя жить в долг, не воссоздавая источники его погашения в виде реального производства. Поэтому образовавшаяся пирамида государственного внутреннего и внешнего долга должна получить устойчивый фундамент экономического роста. В противном случае страну ждет участь банкрота.

В третьих, имеются предпосылки для подъема народного хозяйства: инженерные кадры, менеджеры, относительно дешевые трудовые, сырьевые и другие материальные ресурсы, незагруженные мощности, в том числе в оборонных отраслях, потенциал отраслевой науки.

В-четвертых, активно формируются институты собственности и финансирования, способствующие при благоприятных условиях возрождению производства.

В течение 1995-1997гг. наблюдались определенные положительные сдвиги, которые стали особенно заметны к середине 1997г. Месячная инфляция измерялась десятыми долями процента, реальные процентные ставки опустились ниже 10% годовых, быстро повышался объем кредитования банками реального сектора, что обусловило прекращение спада и начало экономического роста. Благоприятные сдвиги наметились в структуре промышленности: в 1997г. быстрыми темпами росли отрасли, ориентированные на внутренний спрос (машиностроение и в первую очередь автомобильная промышленность, химическая, медицинская, полиграфическая, отдельные секторы легкой и пищевой промышленности). На этом фоне наблюдалось некоторое улучшение социальных индикаторов — снижались уровень преступности, заболеваемость, стабилизировалась продолжительность жизни.

Однако стабилизация все же не смогла стать устойчивой и заложить основы здорового экономического роста в условиях рыночной демократии.

Состояние экономики России.

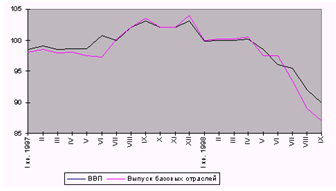

Существует пять основных базовых отраслей экономики: промышленность, сельское хозяйство, строительство, транспорт, торговля и общественное питание. Выпуск по этим отраслям составляет примерно 70% общего объема в основных ценах. Проведенный анализ влияния выпуска по этим отраслям на ВВП показал их тесную связь (коэффициент корреляции составил 98%), что можно видеть из приведенного графика.

Динамика ВВП и выпуска продукции и услуг по базовым отраслям

По сообщениям Госкомстата РФ ВВП России в январе-июле 1998г. сократился на 1,1%, а объем промышленного производства — на 1,3% по сравнению с аналогичным периодом 1997г., и составил 905 млрд. руб.

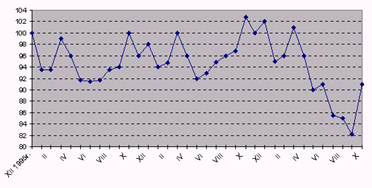

Динамика объема промышленного производства

В июле 1998г темпы снижения ВВП достигли 4,5% по отношению к июлю 1997г. при его месячном объеме в 214,1 млрд.руб., а темпы промышленного спада — 9,4% при объеме производства за месяц в 116 млрд.руб.

Объемы производства во всех отраслях топливно-энергетического комплекса России в первой половине 1998г. сократились по сравнению с первой половиной 1997г., за исключением газовой промышленности, где оно возросло на 1,6%. Темпы спада в нефтепереработке достигли 7,1%, в угольной отрасли — 4,3%, в нефтедобывающей промышленности — 0,5% и в электроэнергетике — 0,7%.

Теория динамики инвестиций базируется на принципе «мультипликатора».

Понятие мультипликатора было введено в экономическую теорию в 1931 г. Английским экономистом Р. Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимых администрацией Ф. Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости. При расширении общественных работ рост числа занятых оказывается более значительным, чем увеличение числа работников, непосредственно привлекаемых к общественным работам. К примеру, рабочие, нанятые для сооружения шоссейных дорог, увеличивая спрос на потребительские товары, «вызывают» тем самым дополнительную занятость в отраслях, специализирующихся на выпуске этих товаров во «вторичном» секторе. В свою очередь рост доходов и потребления этой группы рабочих потребует расширения производства предметов потребления в смежных отраслях – «третичном» секторе. Образующаяся таким образом цепная связь распространяется (по убывающей) и на другие сектора. Эффект мультипликации будет зависеть от величины «начального» импульса.

Дж. Кейнс уточнил сущность мультипликативного эффекта.

Мультипликатор – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода.

Он помогает «почувствовать» эффект государственного стимулирования. Если государство наняло рабочих, доходы которых вырастут на 1 млн. долл., то совокупный доход в обществе вырастет на большую сумму. Это произойдет, во-первых, потому что существует взаимосвязь между отраслями. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит, и дохода. Во-вторых, прирост дохода, возникший от увеличения объема инвестиций, делится на личное потребление и сбережение. Чем выше доля потребления С, тем сильнее действует мультипликатор. Мультипликатор и прирост потребления (предельная склонность к потреблению — МРС) находятся в прямой пропорциональной зависимости. Мультипликатор и прирост сбережений (предельная склонность к сбережению — МРS) находятся в обратной пропорциональной зависимости.

Формула мультипликатора исходит из известного положения, согласно которому доход Y равен сумме потребления C и сбережений S. Если принять, что Y=1, то C+S=1. Поскольку мультипликатор показывает, в какой мере увеличивается (прирастает) доход под воздействием накопления, то коэффициент мультипликации KM может быть выражен как единица, деленная на предельную склонность к сбережению (доля сбережений в любом изменении личного располагаемого дохода):

Другое выражение этой зависимости:

где – предельная склонность к потреблению.

Мультипликатор может быть исчислен как коэффициент, отражающий зависимость изменения чистого национального продукта (ЧНП) от изменения инвестиций:

Изменение ЧНП = мультипликатор * изменение в инвестициях (3)

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Понятие мультипликатора может создать впечатление, что этот эффект положительно сказывается на экономике и следует стремиться к увеличению его значения. Однако, необходимо учитывать и обратные последствия мультипликативного эффекта –так называемый парадокс бережливости. Суть его состоит в том, что любое экзогенное уменьшение совокупных расходов, в частности инвестиций, приведёт к многократным, умноженным на мультипликатор, потерям для общества, т.е. снижению ЧНП. Таким образом, парадокс состоит в том, что попытки общества больше сберегать могут фактически привести к тому же или даже меньшему объёму сбережений. Поэтому для обеспечения стабильности экономики желательно иметь оптимальный (не столь высокий) уровень мультипликатора.

Увеличение объёмов инвестиций приводит к росту доходов в отраслях, производящих капитальные блага, и это обстоятельство вызывает увеличение потребительских расходов. Следовательно, увеличение инвестиций ведет к росту потребительского дохода. Однако, это может в свою очередь вызвать дальнейший рост инвестиций. Этот эффект известен под названием принципа акселерации.

Процесс наращивания дохода может (по крайней мере на короткое время) перейти границы, воздвигаемые мультипликатором. Это объясняется взаимодействием мультипликатора и акселератора. Первоначально происходит самостоятельное (автономное) возрастание инвестиций. Это приводит к увеличению дохода в умноженном размере в соответствии с величиной мультипликатора. Указанное увеличение дохода может, однако, вызвать дальнейшее увеличение инвестиций. Числовой множитель, на который каждый доллар приращенного дохода увеличивает инвестиции, называется коэффициентом акселерации или просто акселератором.

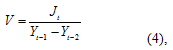

Инвестиционный акселератор можно представить математически в виде отношения инвестиций периода t к изменению потребительского спроса или национального дохода в предшествующие годы:

где V – акселератор; J – чистые инвестиции в период t – год, когда были осуществлены инвестиции; Y — потребительский спрос, доход или реальный ВВП; t — 1 и t — 2 — предшествующие годы.

Прикладное значение рассмотренных теорий состоит в том, что, владея ими, можно более осмысленно разрабатывать экономическую политику государства, а также прогнозировать экономическую активность на различных фазах цикла. Среди прочего это способствует повышению эффективности инвестирования, снижению потерь факторов производства и повышению производительности их использования.

3. Проблемы инвестиций в современной экономике России

Немаловажная роль в повышении инвестиционной активности отводится иностранным капиталовложениям. На них возлагаются большие надежды. Хотя, по мнению некоторых специалистов, экономические реалии заставляют отказаться от иностранных капвложений в такой стране, как Россия. По размеру ВВП в долларовом выражении Россия и Китай весьма близки (ВВП в 1994 составлял около 500 млрд. долл. в Китае и около 450 млрд. — в России). Таким образом, для того чтобы иностранные инвестиции сыграли в России столь же существенную роль, как и в Китае, приток иностранного капитала должен составлять не менее 20-30 млрд. долл. в год, то есть не менее 10% всего мирового потока вывоза капитала. По существу это означало бы настоящую революцию в географическом распределении инвестиций и в предпочтениях инвесторов. Как показывает исторический опыт, такие события не происходят в одночасье. Да и сама роль иностранного капитала в Китае хоть и была ключевой в технологическом плане, была далека от решающей в плане обеспечения необходимого уровня инвестиций. Напомним, что уровень внутренних сбережений в Китае в последние десятилетия составлял от 30 до 40%. Подобная ситуация объясняется неблагоприятным инвестиционным климатом в стране.

За все года проводимых экономических реформ в Россию поступило иностранного капитала на сумму, едва превышающую 13 млрд. дол.

На 1 июля 1996 г. уровень накопленных в России иностранных инвестиций достиг 6 млрд. долл. (сумма в масштабах России ничтожная), тогда как в Венгрии этот показатель составил свыше 11 млрд. долл., а в Китае — более 37 млрд.

Из этой суммы на прямые иностранные инвестиции приходится около 30%. В 1996 г. их объем составили чуть больше 2 млрд. долл. (уровень, близкий к 1995 г.).

Прямые инвестиции в российскую экономику в настоящее время осуществляют стратегические инвесторы — то есть те, кого привлекает не окупаемость вложений, а желание закрепиться на потенциально перспективном рынке. Именно поэтому вложения оказываются небольшими, не несут собой новых технологий, и ограничиваются часто сферой сбыта и обслуживания.

Основная форма ввоза капитала в страну — банковские кредиты, в том числе межправительственные (на них пришлось 3,5% млрд. долл. в 1996г.). За последнее время ощутимых размеров достигли и инвестиции в государственные ценные бумаги (ГКО).

На портфельные инвестиции приходилось ничтожно мало — около 45 млн. долл., причем 40% всех инвестиций приходится на Москву.

Иностранные инвестиции, несмотря на их незначительные размеры, однако, уже играют положительную роль в экономике России. На них приходится около 0,5 % созданных в России новых рабочих мест, они дают 2,5% валового продукта страны,1% всего объема экспорта и 1,3 % импорта.

В настоящее время на иностранные инвестиции приходится не более 3,5 % ежегодного объема капитальных вложений.

Примерами иностранных инвестиций могут служить строительство в Санкт Петербурге заводов всеми известных фирм «Gillette», «Wrigley». Самым ярким примером, пожалуй, являются закусочные McDonalds, которые вот уже на протяжении десяти лет пользуются большой популярностью в России. Сейчас уже заканчиваются переговоры с представителями фирмы «General Motors» об осуществлении инвестиционных вложений в Волжский Автозавод. Компания «Flop Daniel», занимающаяся нефтепродуктами, вот уже несколько лет функционирует на российском рынке.

И, несмотря на все эти примеры, наблюдается явная концентрация иностранного капитала отдельными единичными инвесторами в той же топливной промышленности. Дисбаланс вложений иностранных инвестиций наблюдается и в региональном аспекте, когда среди регионов России бессменным лидером по привлечению зарубежных финансовых средств остается Москва, на долю которой приходится более 30% от всех накопленных инвестиций.

Иными словами, картина иностранных инвестиций выглядит следующим образом: мизерные объемы накопленных инвестиций; наличие на российском рынке массы действующих на свой страх и риск (часто в нарушение правовых и этических норм и в ущерб интересам российских партнеров) мелких зарубежных предпринимателей с суммарным объемом вложенных капиталов порядка 10-15% от общего объема иностранных инвестиций; на другом полюсе — десяток-другой транснациональных корпораций и крупных финансовых и промышленных компаний, вкладывающих значительные средства (составляющие до 80-90% от общего объема иностранных инвестиций в российскую экономику) в отдельные проекты и программы развития преимущественно сырьевых отраслей и минимизирующих свои риски правительственными гарантиями и межгосударственными соглашениями.

Инвестиционный климат в любой стране, в том числе и в России, зависит от факторов, характеризующих политическую и социально-экономическую ситуацию в стране, уровень законодательного и организационно — инфраструктурного обеспечения, а также от наличия или отсутствия обусловленных этими факторами рисков.

При сохраняющейся все последние годы гипотетической привлекательности для иностранных инвесторов российского рынка в силу его масштабов и слабой освоенности, а также значительных сырьевых возможностей следует однозначно признать, что до сих пор эта привлекательность российской экономики явно уступает сумме имеющихся негативных факторов, сдерживающих и тормозящих приток иностранных капиталов в Россию.

Более того, сохраняющаяся социально-экономическая и политическая нестабильность, масштабы российских политических рисков вызывают значительную утечку капитала из России, которая существенно превышает приток иностранных инвестиций в Россию.

Поскольку большая часть таких операций является незаконной и не контролируется властями, существующие оценки неточны. Но даже официальная макроэкономическая статистика позволяет определить масштаб этой утечки, оцениваемой в 9,5 млрд. долл. в год. Специалисты склоняются к тому, что большая часть этой суммы представляет собой помещенный за границу российский капитал. Помимо этого немалая часть экспортной выручки остается на счетах оффшорных компаний. Только по отраженным в платежном балансе операциям утечка капитала составляет почти 14 млрд. — в 7 раз больше, чем прямые иностранные инвестиции. Оценки на 1996 аналогичны и составляют порядка 3% ВВП.

К факторам, затрудняющим осуществление иностранных инвестиций в Россию, можно отнести также следующие:

- неразвитость системы страхования иностранных инвестиций как от коммерческих, так от политических рисков;

- существующую в России систему налогов и тарифов, саму концепцию налогообложения, односторонне сориентированную лишь на накопление правительством бюджетных средств. В России 35%-ная ставка налога на прибыль на 15 процентных пунктов ниже, чем в Германии, но, рассчитанная по западной бухгалтерии, она составляет уже от 60 до 150 %. В результате «законопослушные» западные инвесторы иногда вынуждены выплачивать по налогу на прибыль суммы, превышающие то, что в их представлении является прибылью.

- приватизацию предприятий, расцениваемую иностранными инвесторами и многими экспертами скорее как возможность передачи прав на их владение администрации предприятий и в меньшей мере их работникам, но вовсе не как средство привлечения иностранного капитала;

- отсутствие необходимой для нормальной организации бизнеса инфраструктуры (транспорт, связь и т.д.);

- низкую культуру ведения бизнеса со стороны российских партнеров;

- коррумпированность в системе государственного управления;

- организованную преступность и т.д.

Важным моментом является сопоставимость российских законодательных актов с условиями, предлагаемыми другими пост социалистическими государствами Восточной Европы и странами СНГ.

Весьма существенным юридическим аспектом является тот факт, что изменения в условия инвестиционной деятельности могут вводиться не только путем принятия законов, но и указами Президента. Очевидно, такой подход не сообразуется с нормальным правовым режимом и вызывает негативную реакцию иностранных инвесторов. Однако нельзя не принимать во внимание наличие законодательного вакуума, который диктует необходимость принятия нормативных актов в пожарном порядке.

Совершенствование законодательной и нормативной базы в области регулирования иностранных инвестиций должно быть направлено на усиление правовых гарантий и проработку механизма их реализации, стимулирование притока иностранного капитала и повышение эффективности использования инструментов экономической политики государства в этой сфере.

Целесообразно обеспечить дифференцированный режим иностранных инвестиций с учетом значимости экономической области, в которой производятся инвестиции, а для совместных предприятий, кроме того, — величины и удельного веса иностранного капитала в уставном фонде. С этой целью в качестве инструмента государственного регулирования потоков иностранного капитала в экономику России следует предусмотреть применение перечня приоритетных отраслей, видов деятельности, регионов, а также отдельных инвестиционных проектов с иностранными инвестициями, имеющих федеральное значение, в отношении которых вводятся более льготные условия привлечения прямых иностранных инвестиций.

Что касается протекционистских мер, в частности, высоких импортных тарифов, то они оправданы в случае защиты новых для российской экономики производств или защиты стратегически важных для нее отраслей и производств, которые в силу возникших финансовых трудностей и необходимости технической модернизации не смогут какое-то время успешно конкурировать с импортной продукцией.

Но одновременно с импортными тарифами не должны вводиться ограничения на иностранные инвестиции. Напротив, тарифы призваны способствовать привлечению инвесторов с их капиталом и управленческим опытом вместо импортных товаров. Кроме того, тарифы не должны защищать производства и предприятия, не способные адаптироваться к рыночным условиям из-за своей слабой технической базы, низкого уровня внешнеторговой и инвестиционной политики.

Принципиально новой формой привлечения иностранных инвестиций в экономику России может стать лизинг, который достаточно широко используется на Западе (до 25-30% всех капвложений). В широком понимании он представляет собой особую форму долгосрочной аренды. Получатели используют основные фонды, а компания остается их собственником — в этом и заключается базовый принцип лизинга. Задача получателя — эффективное использование взятых в аренду фондов. Лизинг представляет огромный интерес для подавляющего большинства мелких и средних российских предприятий, у которых не хватает средств для приобретения современных технологий и оборудования. Главными его преимуществами являются: размер платежей, который фиксируются на длительный срок; возможность полного финансирования производственных программ; ликвидность капитальных вложений и быстрое создание рабочих мест.

На сегодняшний день следует обратиться к опыту США, которые представляют собой самый крупный подобный рынок в мире объемом более 130 млрд. долл. Федеральная программа предусматривает, что к 2000 г. удельный вес капитальных вложений в России посредством этой формы привлечения инвестиций должен возрасти с 1 до 20%. Лизинг в значительной степени зависит от существующей в стране налоговой системы и чутко реагирует не ее изменения. Как правило, получатель может в целях определения налогооблагаемой базы снижать налогооблагаемый доход на размер лизинговых платежей, которые рассматриваются как производственные расходы. Все это следует учесть при совершенствовании налогового законодательства.

Дополнительные возможности иностранных инвестиций связаны с вхождением России в международную систему правового обеспечения в области инвестиционной деятельности. Россия имеет более 30 межправительственных соглашений о взаимной защите и поощрении капиталовложений, а также присоединилась к Вашингтонской конвенции (1965 г.) о порядке разрешения инвестиционных споров между государственными и иностранными лицами и Сеульской конвенции (1958 г.) об учреждении Агентства по гарантиям инвестиций.

В 1994 г. при правительстве РФ создан Консультативный совет по иностранным инвестициям в России с участием иностранных компаний и фирм, реализующих в стране инвестиционные проекты. Для постоянной работы между заседаниями совета созданы три рабочие группы: по улучшению имиджа России как страны, принимающей инвестиции; по налоговой, таможенной и валютной политике в России; по устранению торговых и неторговых барьеров на пути российского экспорта. По рекомендации совета создан Российский Центр содействия иностранным инвестициям при министерстве экономики. Основной его задачей являете сбор и накопление данных по инвестиционным проектам, предлагаемым российскими предприятиями.

За рубежом создается сеть дочерних агентств по продвижению доведению информации до потенциальных партнеров и проведении рекламных кампаний. Подобные агентства уже открыты в Париже, Лондоне, Милане. Все это подчеркивает то исключительное внимание со стороны государства, которое стало уделяться проблемам привлечения западного капитала с целью создания новых рабочих мест, преодоления технической отсталости России и ускорения развития экономики.

Регулирование иностранных инвестиций должно быть нацелено также на стимулирование притока иностранных инвестиций в материальное производство, реинвестирование валютной прибыли, введение различных форм страхования рисков иностранных инвесторов, используя существующий мировой опыт, некоторую компенсацию за риск капиталовложений на первые годы деятельности указанных хозяйствующих субъектов при усилении мер контроля за использованием льгот.

Иностранные инвестиции во многом помогают разрешить социальные проблемы, существующие в нашем обществе.

Инвестирование иностранных средств в экономику России помогает решать проблему занятости населения. Как было продемонстрировано на примере проекта «Верфи Петербурга» предполагается создание 40000 новых рабочих мест. Иностранные инвестиции способствуют повышению производительности труда, (внедрение новых технологий), обеспечивают рост реальной заработной платы. Тем самым растет и уровень заинтересованности предпринимателей и работников в высокоэффективном использовании накопленного человеческого капитала, т.е. повышение качества жизни, что и является главной целью социальной политики государства.

Заключение

Добившись цели, поставленной нами в работе, исследовав и оценив текущее состояние инвестиционной ситуации в России, в заключение скажем немного и о том, зачем России необходима благоприятная инвестиционная ситуация.

Современное состояние нашей страны, пребывающей в условиях продолжающегося кризиса, заставляет задуматься о необходимости изменения структурной политики государства, как одного из условий выхода России из кризиса.