Как шортить в ВТБ Мои Инвестиции

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

- Что такое шорт акций

- Что такое уровень достаточности средств

- В чем риск сделок на понижение

- Как застраховаться от рисков

- Какие акции можно шортить в ВТБ

- Комиссии ВТБ брокера за маржинальную торговлю в шорт

- Какие уровни риска у клиентов ВТБ брокера

- Что может стать поводом для открытия короткой сделки

- Как открыть и закрыть шорт в ВТБ Мои инвестиции

- Дополнительные нюансы коротких сделок

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Короткие сделки проходят в два этапа:

- Инвестор берет в долг ценную бумагу у своего брокера. Продает ее по высокой цене.

- Инвестор ждет, когда цена упадет, после этого выкупает ценные бумаги и возвращает их брокеру. Шорт закрывается.

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

- синий – залога достаточно;

- желтый – скоро может понадобиться пополнение счета либо придется закрывать необеспеченные сделки или продавать другие активы;

- красный – размер залога недостаточный.

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

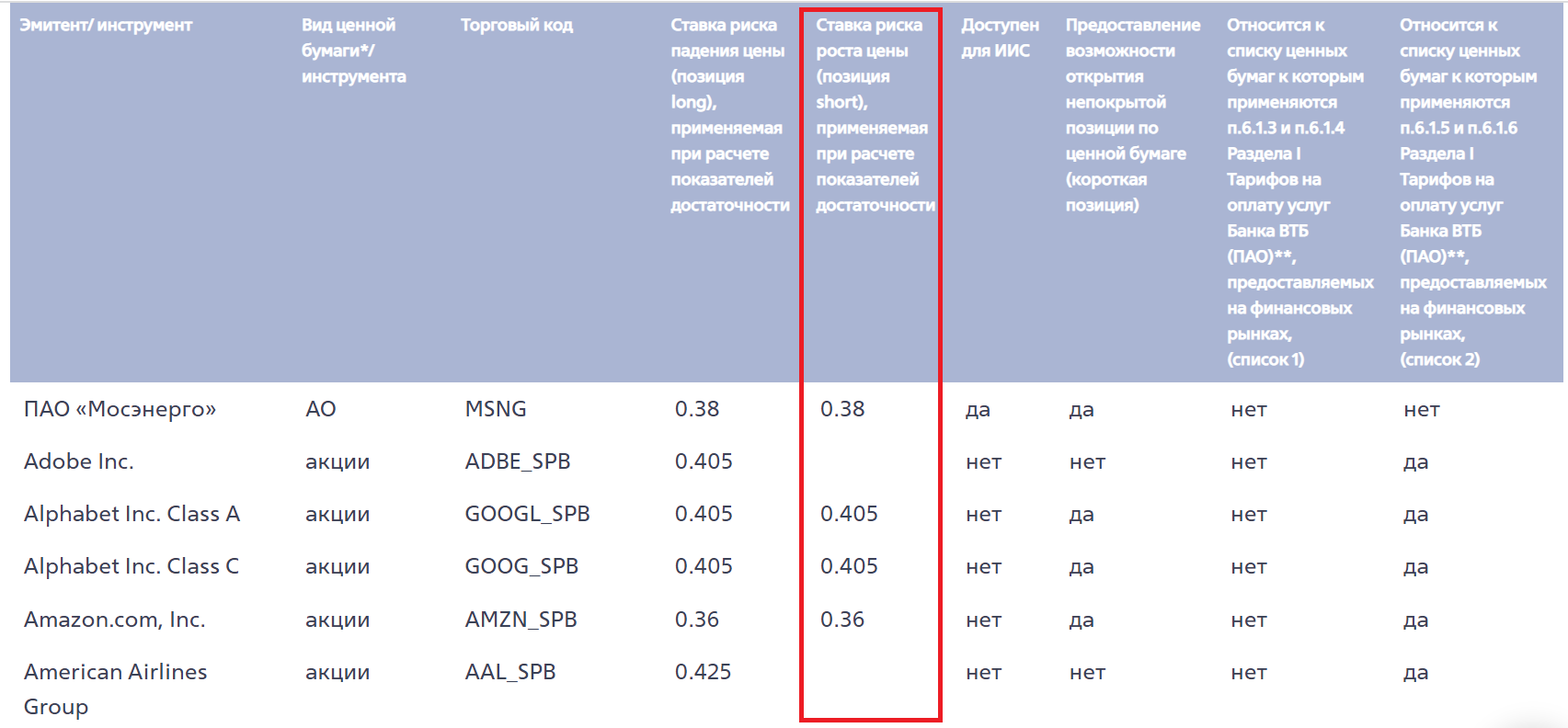

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

- Стандартный. Первоначально всем физическим лицам, которые открывают брокерские счета или ИИС в ВТБ относятся к этой категории.

- Повышенный. Стать клиентом с повышенным уровнем риска можно при выполнении особых условий ВТБ брокера.

- стоимость инвестиционного портфеля или сумма на брокерских счетах от 3 млн рублей;

- срок действия брокерского счета в ВТБ или у другого брокера больше 6 месяцев, на которых минимум 5 дней проводили сделки с ценными бумагами или заключали срочные сделки, а также размер портфеля выше 600 тысяч рублей.

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

- Рост цен на акции, который вызван позитивными новостями. К примеру, появилась информация, что компания разработала уникальную таблетку от опасного заболевания или новый вид топлива, которое расходуется намного меньше аналогов. Но официальных подтверждений нет. При этом цена на акции компании уже может подняться на волне новостей. Инвестор или трейдер может предположить, что постепенно настроения инвесторов могут измениться и цена акций скорректируется к более «справедливому» уровню.

- Есть предположение о падении рынка в целом. Некоторые инвесторы постоянно следят за настроениями других участников торгов. К примеру, индикаторами будущего падения для них может стать снижение индексов, остановка производств у некоторых компаний или стран, глобальные катаклизмы, аварии и другие значимые события. Предположения могут касаться целых отраслей, стран или отдельных компаний. На основе своих предположений инвестор может открывать короткие позиции, чтобы заработать на падении.

- Непропорциональный рост цен на акции схожих конкурирующих компаний в одной стране. При детальном изучении бизнеса инвестор может найти несоответствие между ростом акций какой-то отдельной компании, в сравнении с подобными ей. В этом случае он может шортить акции лидера, в расчете на коррекцию цены до уровня конкурентов.

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

- Найдите акцию, которую планируете шортить.

- Кликните по ней.

- На вкладке «Продать» установите количество лотов, с которыми планируете проводить сделку. Число лотов должно быть больше, чем есть у вас в портфеле, иначе вы проведете обычную продажу, а не оформите шорт.

- Нажмите кнопку «Продать».

- Проверьте состав портфеля.

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

- Дивидендная отсечка. Компании формируют список акционеров, которые получат дивиденды, на определенную дату – это и есть день отсечки. Как правило, это за 2 дня до даты перечисления дивидендов. Если короткая позиция придется на этот период, то шортисту как бы технически поступят дивиденды, но по факту их заберут и переведут реальному владельцу акции. При этом за полученную прибыль спишут 13% налога на доходы физических лиц. Некоторые брокеры вообще не разрешают непокрытые сделки с акциями компаний, которые будут выплачивать дивиденды. Такие брокеры принудительно закрывают короткие позиции по рыночным ценам в день отсечки.

- Тарифы брокера. До того как проводить короткие сделки, обязательно изучите ставки риска по шорту, а также размер всех комиссий, которые спишут за операции. Маржинальное кредитование у ВТБ брокера бесплатное, если сделки проведены в течение одного торгового дня.

- Маржин-кол. Если размер непокрытой позиции приближается к стоимости всех ликвидных бумаг, которые есть в портфеле, брокер выставит маржин-кол. Это специальное уведомление, после которого инвестор должен либо пополнить счет, либо выкупить бумаги по текущей цене, чтобы закрыть непокрытые позиции. Если этого не сделать, брокер принудительно продаст часть или все ликвидные бумаги, чтобы закрыть шорт.

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Клавдия Трескова – эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 10

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Задолженность по маржинальному кредитованию в ВТБ Инвестиции — что это такое?

При нехватке денег для совершения операций с брокерским счетом, инвестор может взять нужную сумму «взаймы» у брокера. Эта услуга носит название маржинальное кредитование. Такая опция также доступна пользователям, вышедшим на фондовый рынок, через банк ВТБ. В настоящей статье поговорим о том, как образуется и какие имеет особенности маржинальная задолженность в ВТБ.

Что такое кредитное плечо или маржинальная торговля на бирже в ВТБ?

Как и у большинства других брокеров, на площадке ВТБ также доступна маржинальная торговля. Это специальный режим, при активации которого у инвестора появляется возможность совершать сделки с разными финансовыми активами (например, покупать акции) на заемные деньги или же брать в долг ценные бумаги. В обоих случаях в лице кредитора выступает сам брокер, то есть банк ВТБ.

Инвестируя с нуля, или уже имея опыт в торгах на бирже, выбирайте платформу Тинькофф. Для новичков здесь есть бесплатное обучение с гарантированными акциями в подарок, а для опытных трейдеров возможность участвовать в программе рост акций за 3 месяца! Перейти к надёжному брокеру можно здесь👈

Обязательным условием подключения маржинального кредитования является наличие активов, которые можно было бы оставить в залоге брокеру (маржа). Здесь возможны два варианта: деньги на брокерском счете или ценные бумаги (акции, облигации и т.д.). Кредитное плечо — максимальная сумма заемных средств, на которую может рассчитывать инвестор при исходных данных.

Размер кредитного плеча зависит от следующих факторов:

- активов, которые может оставить в залоге пользователь;

- вида ценной бумаги, приобретаемой в долг;

- ставки риска, установленной для конкретного финансового инструмента (утверждается НКЦ и МФБ).

В ВТБ кредитное плечо активируется автоматически при открытии брокерского счета.

Если купить акцию компании на сумму, превышающую лимит собственных средств, остаток будет предоставлен взаймы. При этом если не закрыть позицию до конца дня, то придется платить проценты.

Особенности маржинальной торговли в долг и проценты за кредитование

Маржинальная торговля имеет следующие отличительные характеристики:

- представленный инвестором залог должен попадать в перечень ликвидных активов, которые брокер готов принять в качестве обеспечения (точный список утвержден в Приложении № 11 к Регламенту банка ВТБ);

- может осуществляться: в лонг (длинная позиция, когда инвестор делает ставки на повышение цены актива) и в шорт (короткая позиция, инвестор берет в долг ценные бумаги и ставит на падение их стоимости);

- в приложении ВТБ («Мои Инвестиции») разрешенный к использованию залог отражается в разделе «Уровень достаточности средств». В зависимости от состояния может приобретать такие оттенки: синий — активов хватает, желтый — в ближайшее время может потребоваться увеличить обеспечение по займу, красный — средств недостаточно.

Маржинальная позиция закрывается только после возврата заемных средств. Если успеть открыть и закрыть ее в течение одного дня, то инвестору не придется платить проценты. Однако при переносе незакрытой позиции на следующий день, будут начисляться проценты.

В ВТБ утверждены свои комиссии по незакрытым маржинальным сделкам. Какие здесь установлены тарифы:

- от 2% до 16,8% годовых — проценты, взимаемые при выполнении длинной позиции;

- от 9% до 13% годовых — такая плата взимается по коротким позициям;

- 13-16,8% — получение валюты в кредит под обеспечение бумагами.

У брокера ВТБ точная величина процентной ставки по каждому отдельному виду сделок зависит от следующих факторов: разновидность позиции (длинная/короткая), валюта предоставляемого займа (рубли, доллары, евро), вид ценных бумаг, передаваемых инвестором в качестве залога (у брокера утверждено два списка).

Стоит ли участвовать в маржинальном кредитовании на платформе ВТБ?

Для того чтобы ответить на этот вопрос, необходимо сопоставить преимущества использования маржинального кредитования в ВТБ с существующими недостатками.

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь👈

Из плюсов можно выделить:

- возможность совершать сделки на брокерском счете, даже не имея достаточной суммы;

- перспективы прироста прибыли инвестора (с заемным капиталом заработать можно больше).

Однако если проанализировать отзывы пользователей, имеющих опыт маржинальной торговли в ВТБ, то можно понять, что здесь есть также свои подводные камни. В чем заключаются основные недостатки:

- совершать маржинальные сделки в шорт можно только по ограниченному объему финансовых инструментов, которые не отличаются особой инвестиционной привлекательностью;

- маржинальная торговля подключается автоматически без разрешения клиента. По этой причине у новичков зачастую с самого начала инвестиционной деятельности образуется маржинальная задолженность в ВТБ инвестиции;

- достаточно высокие комиссии за перенос открытой позиции в сравнении с другими брокерами. Например, в Тинькофф установлен лимит, с которого проценты не удерживаются. В ВТБ же платить нужно с любой суммы.

Как видно, минусов у маржинальной торговли от брокера ВТБ достаточно много. Поэтому не стоит спешить использовать инструмент. Если же у инвестора есть четкая цель задействовать заемный капитал, то имеет смысл рассмотреть предложения других брокеров.

ВТБ мои инвестиции инструкция

Инвестиции

ВТБ инвестиции: обзор, инструкция по применению

Фондовый рынок, акции, облигации, открытие брокерского счета, индивидуального инвестиционного и многое другое. Раньше это казалось что-то невообразимое и сложное. Многие даже не понимали куда обращаться, чтобы начать инвестиционную деятельность.

Другие считают, чтобы начать инвестировать нужны большие деньги. Но век высоких технологий значительно упростил жизнь людям и начинающим инвесторам.

Сегодня можно делать капиталовложения со смартфона и для этого никуда не надо идти, а начинать можно с маленьких сумм, например, от одной тысячи рублей. Даже открыть счёт через телефон.

Теперь такую возможность предоставляет банк ВТБ, объединивший в себе банки ВТБ 24 и Банк Москвы.

ВТБ мои инвестиции инструкция: что это такое и как работает

Брокер от крупного российского банка ВТБ-24. Иными словами ВТБ предоставляет возможность совершать сделки на фондовом рынке и зарабатывать на этом. Для этого потребуется открыть счёт (брокерский или ИИС).

Брокерский счёт – это место где хранятся денежные средства для покупки инвестиционных инструментов и получения дохода.

ИИС – индивидуальный инвестиционный счёт доверительного управления предусматривающий два вида налоговых льгот. ИИС могут открыть только граждане РФ, являющиеся налогоплательщиками.

Открыть счета можно на сайте или в приложении ВТБ Онлайн, если у вас имеется счёт в банке. Весь процесс занимает считанные минуты. Брокер также регистрирует инвестора на Московской бирже.

После регистрации скачайте ВТБ инвестиции, приложение. Оно доступно на сайте банка, а также в магазинах Play Market для Андроид и App Story для iPhone.

Далее на указанный номер телефона придет сообщение с регистрационными данными. С их помощью осуществляется вход в личный кабинет ВТБ инвестиции и можете начинать торги.

Если банком ВТБ никогда не пользовались, можно открыть счёт через приложение ВТБ Мои инвестиции. Регистрация также займет мало времени.

Потребуются два документа, паспорт и СНИЛС, либо ИНН. Счёт будет открыт в течение 10 минут, а вот с ИИС немного сложнее. Для его открытия потребуется посещение отделение банка.

Открытие счетов бесплатное и комиссий не предусмотрено. На счетах можно хранить российские рубли, а также доллары, евро и другие валюты.

Важно! Периодически брокеры меняют условия. Для более актуальной информации обращайтесь в втб мои инвестиции, поможет инструкция, горячая линия, либо в поддержку онлайн.

ИИС или брокерский счёт

Единственным и самым важным преимуществом индивидуального счета для инвестиций является налоговая льгота. Ежегодно можно возвращать до 52 тысяч рублей или не платить налоги с дохода.

1. С момента открытия счета нельзя выводить деньги три года.

2. Нельзя иметь больше одного ИИС.

На брокерском счёте подобных ограничений нет. Правда и нет налоговой льготы. Но свои «плюшки» есть. Если владеть три года определенными бумагами, то можно не платить налоги с доходов и от продаж.

Что лучше? Каждый решает сам в зависимости от целей. Стоит лишь отметить, индивидуальных инвестиционных счетов открыто больше. На самом деле ИИС выгоднее, так как можно дополнительно зарабатывать ежегодно 13% к основному доходу.

ВТБ инвестиции тарифы

После регистрации доступен «базовый тариф». Сам ТП бесплатный, но есть комиссии за сделки. Сам брокер берет 0.05% от суммы сделки и биржа изымает 0.01% также от суммы операции.

На ТП «Инвестор стандарт» комиссия меньше 0.0413%, а комиссия биржи остаётся прежней.

Если вы располагаете крупной суммой, то желательно воспользоваться тарифом «Профессиональный стандарт». Чем больше сумма сделки, тем меньше комиссия. Брокеру придется отдать 0.0472% за операции до 1 млн руб., 0.0295% до 5 миллионов, 0.02596% от 5 до 10 млн и т.д.

Самая низкая комиссия в ВТБ инвестиции это 0.015%, доступна при совершении операций на сумму более 100 млн руб. Комиссия биржи остаётся неизменной 0.01%. Кроме этого предусмотрена абонентская плата 150 рублей в месяц, если в течение месяца осуществляется хоть одна операция. Если сделок нет, то платить не придётся.

Для трейдеров предусмотрены тарифы на брокерское обслуживание втб инвестиции:

Трейдер — торговец на фондовой бирже, целью которого является максимальное извлечение прибыли из колебаний рынка.

- «Инвестор привилегия»;

- «Профессиональный привилегия»;

- «Инвестор Прайм»;

- «Профессиональный Прайм»;

- «Инвестиционный консультант Прайм»

Как купить акции иностранных компаний на втб инвестиции

Разницы в приобретении акций российских эмитентов и иностранных нет. Разве что зарубежные продаются за валюту (доллары).

Втб инвестиции есть ли выход на санкт-петербургскую биржу? Кстати, ранее приобрести валюту и зарубежные бумаги было нельзя в ВТБ. Весной 2019 года банк анонсировал выход на Санкт-Петербургскую фондовую биржу. С этого момента все эти операции стали доступны.

При этом нет необходимости переводить деньги на другие площадки. Всё осуществляется с одного брокерского счёта. Покупку и продажу иностранных эмитентов можно осуществлять в приложении «ВТБ Мои инвестиции».

Как купить валюту на втб «Мои инвестиции» инструкция

Найти валюту можно в разделе «Котировки», «Валюта». Выбираем заинтересовавшую валюту, например, доллар (зарубежные акции торгуются в USD). Ранее ВТБ предоставлял возможность покупки валюты от 1000 единиц. Сейчас можно приобрести $1.

Разница лишь в том, что при покупке от $1000 есть возможность выставить свою цену и ордер исполнится, как стоимость достигнет обозначенного значения. При меньшей сумме придётся довольствоваться тем, что предложит брокер.

Приобрести можно евро, юань и швейцарский франк. Выбираем необходимую валютную пару и нажимаем на кнопку «Купить». Прописываем количество у.е. и снова нажимаем «Купить». Затем подтверждаем операцию и валюта на вашем счете.

Вывести у.е. на счёт в ВТБ можно без комиссии. Свыше эквивалента в рублях 300 тысяч в месяц облагается комиссией 0.2%.

Важно! В банке ВТБ можно открыть все вышеперечисленные счета иностранных валют, кроме китайского.

После приобретения валюты, переходим к покупке ценных бумаг зарубежных эмитентов. Выбираем интересующую компанию и проделываем ту же операцию, как с у.е. Имейте в виду, один лот не всегда равен одной акции.

Важно! Для неквалифицированных инвесторов доступны не все компании. Полный доступ открывается на тарифе «Профессиональный стандарт», либо иметь 6 млн рублей, оборот по сделкам за последние четыре квартала от 6 млн.

Не реже 10 сделок в квартал или не меньше одной в месяц, иметь российское высшее экономическое образование в сфере ценных бумаг. Если вы подходите под один из любых пунктов, то можете обратиться в офис для получения статуса.

Как в приложении втб инвестиции продать акции и вывести деньги

Если вы решили продать бумаги и вывести с брокера деньги, то необходимо выбрать нужный счёт. Переходим в раздел «Биржа» и выбираем нужную бумагу. Жмём кнопочку «Продать», указав необходимое количество лотов.

После продажи деньги отобразятся на личном счете клиента у брокера. Вывести на карту можно перейдя в раздел «Главное», «Действия» и «Вывести». Выбираем счёт списания средств и счёт зачисления. Прописываем сумму и жмём «Вывести».

Важно! При первом выводе появится надпись «На внешние реквизиты». Надо указать реквизиты. Прописываем сумму вывода. В появившемся окне указываем БИК и номер счёта. Нажав на «Продолжить» поступит сообщение на телефон с кодом.

Отслеживается процесс вывода во вкладке «Прочее», «Неторговые операции».

Внутри банка деньги придут в течение суток. В другой банк до трёх рабочих дней. Как правило, приходят раньше. Есть возможность вывести гораздо быстрее. Функция «Ускоренный вывод» позволяет выводить в течение дня. Правда за эту операцию взимается 0.1% комиссия. Статья на сайте Мир Всех Финансов.

Риски ВТБ инвестиции, что за маржинальная зависимость

Момент скорее стоит отнести не к рискам, а к психологии инвестора. Желание заработать быстро и с небольшой суммы преследует каждого второго человека. Мало кто хочет десятилетиями скучно и нудно накапливать капитал. Всё это приводит к рисковым действиям.

Маржинальная торговля или маржинальное кредитование — займ от брокера на совершение инвестиции (покупку инструмента). Заёмщик должен оставить залог (ценную бумагу, валюту, активы).

Это позволяет трейдерам совершать операции с ценными бумагами фактически ими не владея. Данным способом можно неплохо заработать, а также и «влететь» в минус. Чаще всего происходит второе. Фондовый рынок предсказать невозможно, и куда он пойдет завтра неизвестно.

Такая игра и называется маржинальной зависимостью. Для любителей по спекулировать ВТБ предусмотрел онлайн — платформу Quik.

Как подключить торгового робота к втб инвестиции к Quik

Это платформа обеспечивающая доступ онлайн к российским торговым системам и предоставляющая: доступ к торгам на рынке; информацию об анализах, архивах котировок; своевременное предоставление и обеспечение инсайдерской информацией.

Клиентам банка данная услуга предоставляется абсолютно бесплатно.

Воспользоваться возможностью просто. Открываем брокерский счёт и пополняем его деньгами. Скачиваем дистрибутив клиентского терминала. Запускаем установочный файл. Далее необходимо произвести генерацию ключей. Как все ключи установятся, регистрируем их в банке и можем приступать к торговле.

Скачать все необходимые файлы можно на сайте ВТБ.

Требования к компьютеру для работы приложения:

— процессор минимум Pentium 4 (2.0 ГГц);

— оперативка не менее 2 ГБ;

— на жёстком должно быть не менее 2 Гигабайт свободной памяти;

— 1024×600 пикселей минимум;

— операционная система Windows (×64);

— доступ к интернету.

Quik устанавливается также и на смартфон. В приложении поддерживается весь спектр основных функциональных возможностей (информация о рынке онлайн, операции, отслеживание состояния портфеля).

Приложение доступно на Андроид (ОС 5.0 и выше) и на IOS (9.x и выше). Скачать можно с официальных магазинов Play Market и App Story.

ВТБ предлагает услуги персонального советника. Это консультант успешно торгующий на рынке более 10 лет и опытом управления средствами более 1 млрд рублей. Но за это придется платить от 20 тысяч рублей в месяц.

ВТБ инвестиции или Тинькофф инвестиции? Какой брокер лучше

Начнем с того, что по количеству открытых брокерских счетов ВТБ занимает третье место, по числу активных пользователей (клиенты, которые совершили хотя бы одну операцию) банк также на третьем месте. Назревает интересный вопрос, а кто же на первом? Первое место по всем вышеперечисленным показателям занимает Тинькофф инвестиции. Разберем для начала тарифы в втб мои инвестиции, инструкция по тарифам.

Зато ВТБ берет в пять раз меньше комиссионных сборов за сделки (покупка/продажа ценных бумаг) и составляет 0.05%, в то время как Тинькофф «берет» 0.3%. Это важное преимущество данного брокера, так как мы сюда пришли приумножать свой капитал.

Чтобы прочувствовать разницу, сделаем небольшой подсчёт. За операцию в 1000 руб. у ВТБ мы заплатим 6 руб., а у Тинькофф 30 руб. Разница ощутима, а если взять суммы побольше, например, 1 млн, то ВТБ возьмёт 600 рублей, а Тинькофф 3000.

По тарифным планам ВТБ также выгоднее. За одинаковый по характеристикам тариф в Тинькофф придется выложить 295 руб., а в ВТБ 155 рублей.

ВТБ мои инвестиции инструкция плюсы и минусы

Хотелось бы сразу немножко оговорится, сервис постоянно развивается и улучшается, разработчики вносят новые удобства и дополнения для клиентов.

1. Срочный рынок (фьючерсы).

2. Выгодные комиссии.

3. Выгодные тарифы.

1. Качество приложения.

2. Долгие переводы.

3. Обслуживание.

4. Не видна комиссия за операцию.

5. Посещение офиса.

1. Удобное приложение.

2. Качественное обслуживание.

3. Пульс.

4. Мгновенный перевод.

5. Видна комиссия за сделку.

1. Фьючерсы.

2. Высокие комиссии.

В целом сложно выделить какой брокер лучше. Каждый имеет плюсы и минусы. Многие инвесторы пользуются обоими одновременно. Но судя по количеству открытых счетов видно, что Тинькофф заинтересовывает людей больше. При чём с большим отрывом.

Возможно дело в массированной рекламной акции от Тинькофф. На самом деле счёт открыть у них гораздо проще. Достаточно получить карту Tinkoff Black, а привезти её могут по указанному вами адресу. Но ВТБ имеет статус государственного банка.

Источник https://brobank.ru/vtb-investicii-short/

Источник https://ecofinans.ru/investment/zadolzhennost-po-marzhinalnomu-kreditovaniyu-v-vtb-investiczii-chto-eto-takoe/

Источник https://kredit-cmotry-tyt.ru/vtb-moi-investicii-instrukcija/