Дивидендные акции российских компаний: список на 2022 год и обзор лучших

Дивиденды – доля чистой прибыли, которой компания делится с акционерами. Чтобы получать дивиденды, нужно выполнить следующий алгоритм: выбрать лицензионную брокерскую компанию, открыть у неё брокерский счёт, купить дивидендные акции, а затем ждать, когда выплата автоматически поступит к вам на счёт.

Выплата дивидендов – это не обязанность. Организация может менять размер выплат или отменить их, если получит недостаточно прибыли из-за проблем в бизнесе. Такие решения принимаются на общем собрании акционеров по рекомендации совета директоров. Помимо дивидендов, чистая прибыль может быть потрачена на развитие бизнеса, бонусы сотрудникам, непредвиденные расходы и т.д.

Существуют акционерные общества, которые вообще не платят дивиденды, а реинвестируют всю прибыль обратно в бизнес. Обычно это эмитенты из технологических секторов экономики или стартапы, например: Яндекс, Ozon, Циан. Инвесторы, которые покупают такие ценные бумаги, рассчитывают на заработок только за счёт того, что цена акции вырастет.

Как выбирать российские дивидендные акции

Акции, которые торгуются на фондовом рынке, бывают двух видов – обыкновенные и привилегированные. Они отличаются разным набором прав. По привилегированным бумагам у инвестора есть приоритет. Держателям таких акций первыми приходят дивиденды в отличие от владельцев обычных акций.

Список привилегированных ценных бумаг на Московской Бирже

Дивидендный инвестор должен обращать внимание не только на тип акции, но и на успешность бизнеса самой компании. Если вы планируете долго держать ценные бумаги, важно, чтобы компания перечисляла выплаты стабильно и не отменяла их из-за возможных убытков.

Проанализировать компанию помогут эти критерии :

- Высокая капитализация, то есть стоимость всей компании на фондовом рынке. Размер капитализации говорит об устойчивости бизнеса, а ещё о ликвидности бумаги. На акции с высокой капитализацией всегда есть спрос и предложение. Поэтому их легко продать в любой момент.

- Устойчивый рост прибыли и выручки. В этих финансовых показателях не должно быть резких провалов, которые могут свидетельствовать о сложностях в бизнесе. Конечно, прибыль и выручка не всегда растут, но в целом динамика должна быть положительная. Не забывайте, что дивиденды формируются именно из чистой прибыли.

- Стабильный денежный поток. Это разница между доходами и расходами, которая не должна быть отрицательной. Если у компании отрицательный денежный поток, то она тратит больше, чем зарабатывает.

- Стабильная маржинальность. Если маржинальность растёт, то компания развивается, система продаж налажена и работает эффективно.

- Дивиденды выплачиваются последние пять лет. Это косвенно говорит о безопасности выплат и может гарантировать, что организация и дальше планирует так делать.

- Payout Ratio меньше 70–80%. Это процент от прибыли, который компания переводит акционерам в виде дивидендов. Если он слишком высокий, то организация мало вкладывает в развитие, а значит не прогрессирует.

- Рост дивидендов. Хороший знак, который указывает, что бизнес эмитента развивается и он может позволить себе нарастить размер выплаты.

- Высокая доходность. Чем больше дивидендов, тем лучше, но только при соблюдении всех остальных условий. Если компания получает убытки, не открывает новые рынки сбыта и не выпускает новой продукции, лучше отказаться от инвестиций в такой бизнес даже при наличии высоких дивидендов.

На бирже есть разные дивидендные стратегии. Принципы, описанные выше, подходят долгосрочным инвесторам, которые придерживаются подхода «купи и держи» . С ним можно комбинировать и другие подходы, например, покупать ценные бумаги на просадке, чтобы сделать точку входа в активы более выгодной.

Лучшие дивидендные акции России

К этой категории относят те компании, которые не прерывают дивидендные выплаты на протяжении долгого времени, а ещё – регулярно увеличивают их размер. Их называют дивидендными аристократами. В США это крупные корпорации, которые соответствуют нескольким важным условиям:

- Рыночная капитализация не меньше $3 млрд.

- Высокая ликвидность бумаги, то есть ежедневный большой объём торгов.

- Выплаты без перерывов более 25 лет.

- Постоянное увеличение фактического размера дивидендов или сохранение его на прежнем уровне. Например, если компания выплатила $0,5 на акцию в прошлом году, то в этом она должна выплатить столько же или выше.

В России нет эмитентов, которые подходят под эти критерии, потому что российский рынок ценных бумаг не имеет такой длинной истории, как американский. Тем не менее можно выделить несколько компаний, которые считаются нашими дивидендными аристократами.

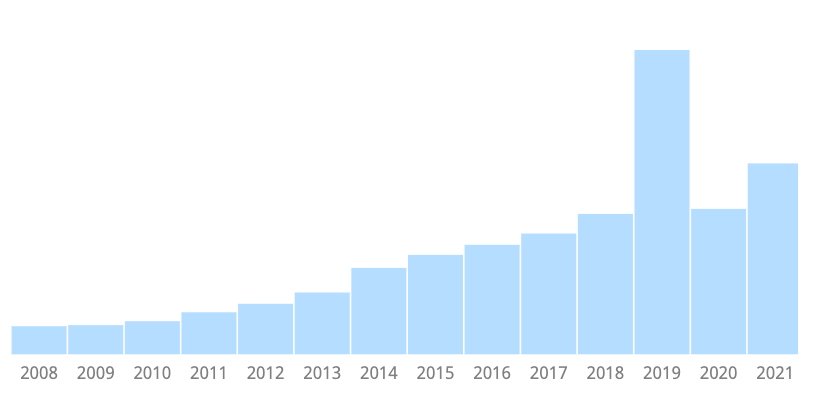

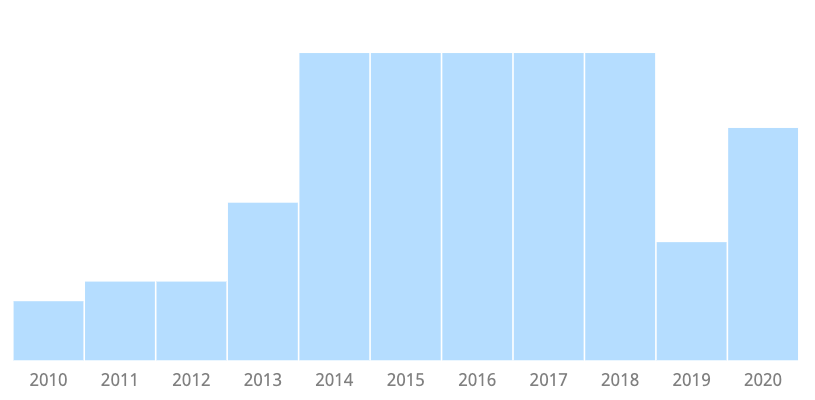

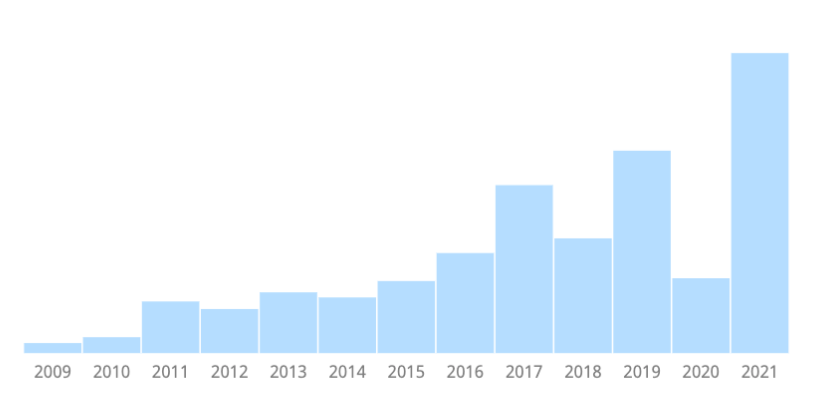

Лукойл

Крупная нефтегазовая корпорация, которая за последние 13 лет постоянно наращивала дивиденды, а в 2019 году продемонстрировала резкий рывок наверх.

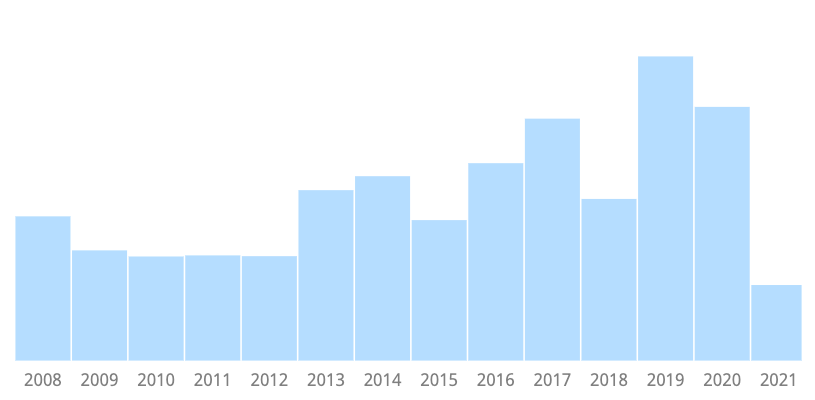

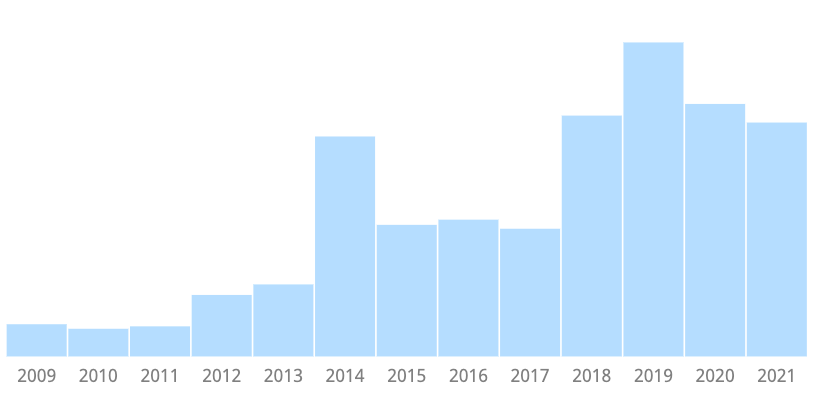

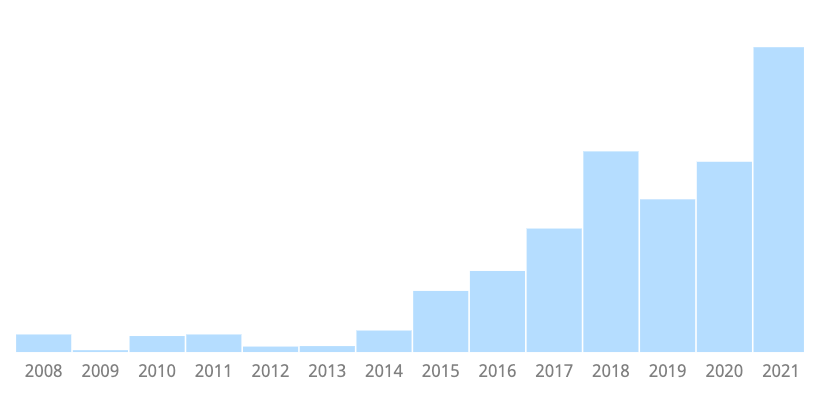

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, так как бизнес телекомов устойчив к разнообразным кризисным ситуациям. Темпы роста относительно невысокие, но зато есть стабильность выплат.

Во время кризиса 2008 года котировки МТС сильно опустились, а вот размер дивидендов на одну акцию не поменялся. События 2014–2015 годов тоже не повлияли на дивполитику.

В коронавирус МТС испытывал сложности. Он закрывал салоны, столкнулся с оттоком мигрантов, которые являлись его клиентами, и фиксировал спад доходов от роуминга. При этом выплату дивидендов он всё же не прекратил.

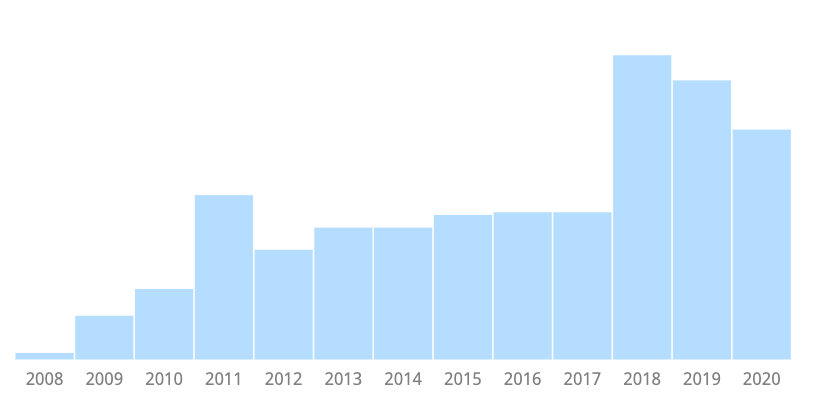

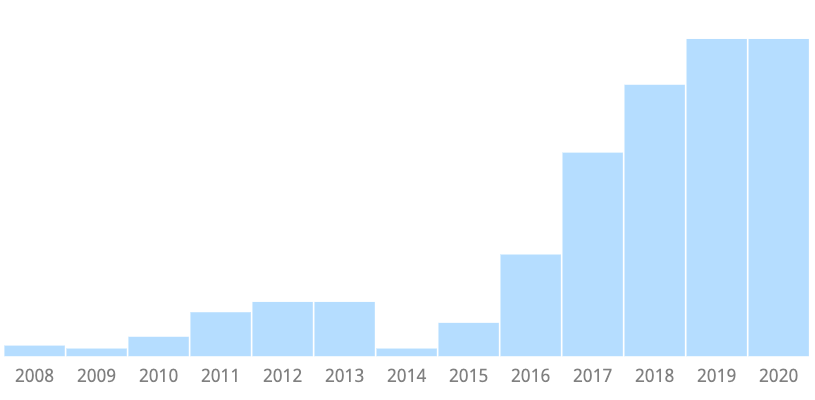

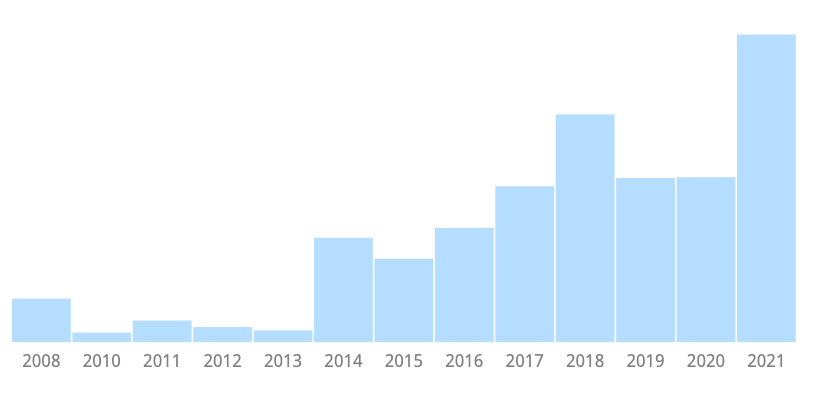

Газпром

В 2008 году Газпром порезал дивиденды из-за мирового финансового кризиса. Дальше дивиденды постепенно, пусть и с перебоями, возрастали. Ситуация улучшилась в 2018-м, когда Газпром, как государственную компанию, обязали наращивать выплаты и направлять на них 50% от чистой прибыли.

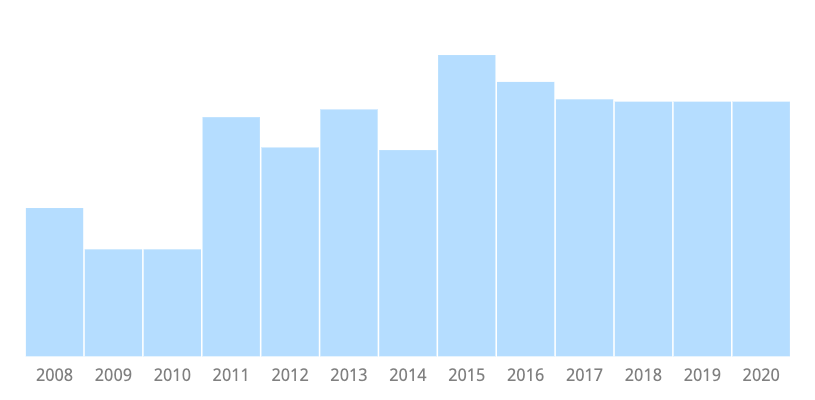

Ростелеком

Ещё одна телеком-компания в нашем списке. Регулярно перечисляет выплаты, но не показывает устойчивого роста. Если за 2008 год Ростелеком выплатил около 3 рублей на акцию, то в 2021 выплата составила 5 рублей – за 13 лет это небольшой прирост.

Строительный гигант ЛСР, у которого пока нет длинной дивидендной истории. Тем не менее он может похвастаться выплатами в 78 рублей на одну акцию в течение пяти лет с 2014 по 2019 годы.

В 2019-м на ЛСР сказался кризис и он был вынужден понизить размер выплат. Кроме того, в 2022 году из-за геополитического конфликта на Украине совет директоров рекомендовал акционерам не выплачивать дивиденды. Окончательное решение об этом ещё предстоит принять на ближайших собраниях.

Норильский Никель

НорНикель тоже нередко относят к лучшим дивидендным акциям РФ, хотя с 2009 по 2011 годы компания платила не очень большие дивиденды. В составе акционеров есть расхождения в позициях: часть из них считает, что дивиденды нужно урезать, а другая часть – выступает за их наращивание. Благодаря вторым НорНикель всё же выплачивал приличные дивиденды и демонстрировал хорошие темпы роста в последнее время.

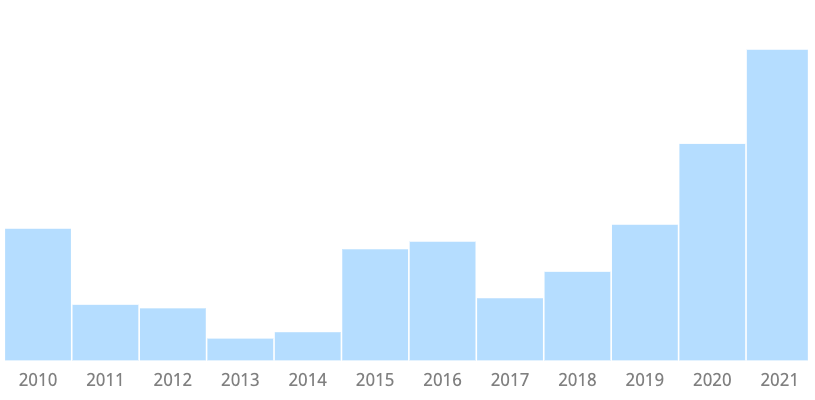

СберБанк

Если посмотреть на график, то мы увидим, что до 2015–2016 годов Сбер не очень баловал акционеров, но в 2017-м он резко пошёл вверх и стал показывать хорошие темпы роста.

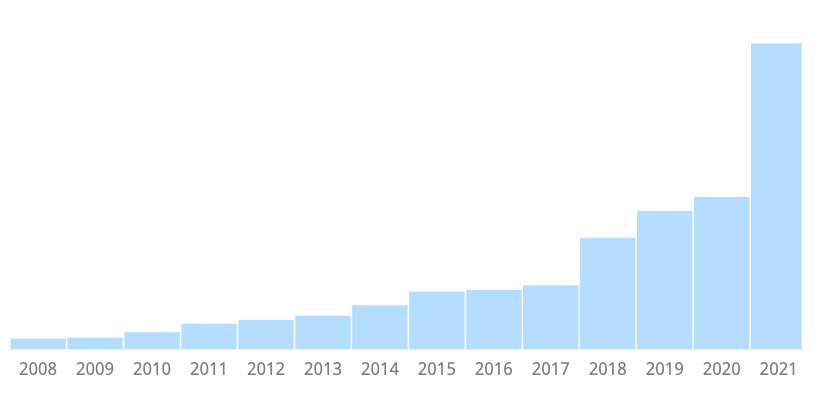

НОВАТЭК

У НОВАТЭКа образцовая динамика. Он давно платит дивиденды, регулярно увеличивая их. Минус – небольшая дивидендная доходность: всего 2,98% в среднем за последние пять лет.

Акрон

Производитель минеральных удобрений Акрон не попадал в список лучших до 2016 года. Начиная с 2017-ого ситуация изменилась, и компания начала выплачивать около 300 рублей на акцию. Исключением стал кризисный 2020 год. Согласно дивидендной политике, Акрон платит 30% от чистой прибыли, но так как он уже прошёл пик инвестиционной программы, то может позволить себе более щедрые выплаты.

Новолипецкий металлургический комбинат не перечислял большие дивиденды до 2015 года, когда динамика резко возросла. В 2022-м менеджмент НЛМК попросил совет директоров отложить решение о дивидендах за 4-й квартал 2021-ого и 1-й квартал 2022 из-за геополитической ситуации. Финальное решение ещё не было утверждено.

Северсталь

Ещё одна металлургическая компания. Показывала схожий с НЛМК курс дивидендных выплат. До 2014 года они были скромными, но, начиная с 2015-ого компания смогла их нарастить. В 2019–2020 годах Северсталь уменьшал выплату из-за коронавируса, а в 2021-м вернулся на прежние темпы. В 2022 совет директоров рекомендовал собранию акционеров отменить дивиденды за 4-й квартал 2021-ого и не распределять прибыль.

ФосАгро

Фосагро точно нельзя назвать дивидендным аристократом. У него нет длинной истории выплат и стабильности по их приросту. Тем не менее он регулярно переводит выплаты, а средняя дивидендная доходность за пять лет достигла привлекательного уровня в 10,03%.

Российские акции с высокой дивидендной доходностью

Инвестор не должен ориентироваться только на размер дивидендной доходности, так как эта величина постоянно меняется. Более того, если бизнес находится в стагнации и у него отсутствуют перспективы, дивиденды могут снизить или перестать платить.

Перед покупкой акции важно оценить состояние компании и проверить её финансовые показатели. Если вы долгосрочный инвестор, то лучше смотреть дивидендную доходность за несколько лет, а не только за прошедший или текущий период. Отдельно проверьте, как компания вела себя в кризисы и какие решения принимала относительно выплат.

Рейтинг акций России с наибольшей средней доходностью по дивидендам за пять лет:

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- Пермэнергосбыт – 11,11%

- НМТП – 10,42%

- ФосАгро – 10,03%

- МТС – 9,9%

- Таттелеком – 9,57%

- ФСК ЕЭС – 8,62%

- Группа Черкизово – 8,61%

- НорНикель – 8,51%

- Юнипро – 8,35%

- Татнефть – 7,96%

- Нижнекамскнефтехим – 7,8%

- ЧТПЗ – 7,72%

- Селигдар – 7,71%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- ОГК — 2 – 6,88%

- Магнит – 6,74%

- Группа ЛСР – 6,69%

- Газпром – 6,66%

- Мосэнерго – 6,62%

- Распадская – 6,54%

- ВСПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- Казаньоргсинтез – 6,09%

- СберБанк – 6,07%

- Ростелеком – 6,02%

- М.Видео – 5,47%

- Транснефть АП – 5,46%

- Московская Биржа – 5,41%

- КуйбышевАзот – 5,28%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,04%

Топ российских акций по дивидендной доходности за последние 12 месяцев:

- Северсталь – 29,72%

- TCS Group – 25,99%

- НЛМК – 24,38%

- Polymetal – 23,55%

- ММК – 20,35%

- QIWI – 19,93%

- Юнипро – 19,10%

- АЛРОСА – 18,37%

- РусАгро – 16,96%

- Россети Центр и Приволжье – 16,74%

- М.Видео – 16,35%

- МТС – 15,53%

- ОГК-2 – 14,57%

- ФСК ЕЭС – 14,39%

- ТГК-1 – 14,08%

- Россети Центр – 13,84%

- СберБанк – 13,01%

- Магнит – 12,99%

- Детский Мир – 12,88%

- Банк Санкт-Петербург – 12,67%

- Совкомфлот – 12,61%

- НорНикель – 12,13%

- Распадская – 12,05%

- Газпром Нефть – 11,16%

- ФосАгро – 11,00%

- Пермэнергосбыт – 10,29%

- Мосэнерго – 9,99%

- Лукойл – 9,74%

- Селигдар – 9,39%

- Нижнекамскнефтехим – 9,37%

- Казаньоргсинтез – 8,71%

- Интер РАО – 8,68%

- Татнефть – 7,93%

- Транснефть (АП) – 7,73%

- Таттелеком – 7,64%

- ПИК – 7,59%

- Ростелеком – 7,51%

- РусГидро – 7,43%

- ВТБ – 7,07%

- Черкизово – 6,58%

- Белуга Групп – 6,05%

- НКПХ – 5,80%

- КуйбышевАзот – 5,73%

- МОЭСК – 5,65%

- Газпром – 5,18%

- Полюс Золото – 5,14%

- НОВАТЭК – 4,93%

- Роснефть – 4,91%

- OKey Group – 4,74%

- Сегежа – 4,40%

- Мать и Дитя – 4,33%

- Акрон – 4,17%

- Ленэнерго – 3,55%

- Российские сети – 3,25%

Компании, которые не заплатят дивиденды

Геополитическая ситуация и положение в российской экономике определённо повлияют на деятельность наших публичных компаний. Привычные рынки сбыта могут закрыться, а предприятия, формирующие часть прибыли благодаря экспорту, станут искать новых покупателей.

Чтобы адаптироваться к структурным изменениям и иметь запас денег, многие компании берут паузу и отказываются от дивидендов. Однако они не исключают, что вернуться к ним, когда ситуация станет более ясной.

Вот список крупных компаний, которые отменят выплаты или хотят это сделать: РусАгро, Энел Россия, Х5 Retail Group, Распадская, Московская Биржа, НЛМК, Северсталь, Polymetal, FixPrice, Магнит, ВТБ.

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

6 российских акций с дивидендами и без. Эксперты о том, что купить сейчас

Компании отказываются от дивидендов, а соглашение акционеров «Норникеля» по выплатам истечет в 2023 году

Дивидендный сезон по итогам 2021 года оказался для инвесторов разочаровывающим: от выплат отказались 46 компаний, которые платили дивиденды по итогам 2020 года. В первом полугодии российский бизнес столкнулся с экономическими ограничениями из-за ситуации на Украине, в результате многие решили использовать заработанные деньги для капитальных затрат и не распределять прибыль между акционерами.

Самым значительным ударом по ожиданиям миноритариев стало решение акционеров «Газпрома» отказаться от рекомендованных советом директоров дивидендов. Компания должна была отправить на выплату рекордную для российского рынка сумму в ₽1,2 трлн, или ₽52,53 на акцию.

Перестали быть классической дивидендной фишкой и акции «Сбера»: ЦБ рекомендовал банкам не выплачивать дивиденды «ввиду сложной экономической ситуации», Сбербанк и ВТБ получили на этот счет прямые распоряжения правительства. А Минэнерго позволил электроэнергетическим компаниям с госучастием отказаться от дивидендов по итогам 2021 года в пользу исполнения инвестпрограмм. В итоге ФСК ЕЭС и «Россети» приняли решение не выплачивать дивиденды. Значительную реакцию рынка вызвали решения акционеров «ФосАгро» и ТГК-1 отказаться от рекомендованных советом директоров выплат.

Опасения инвесторов вызывает и вероятность ухудшения дивполитики «Норникеля»: Владимир Потанин сообщил в интервью РБК о возможном слиянии компании с Rusal и сокращении дивидендных выплат.

С 1 января 2023 года истекает акционерное соглашение, которое предполагает, что «Норникель» платит дивиденды в размере не менее 60% показателя EBITDA при соотношении чистого долга к EBITDA ниже 1,8х. Если этот коэффициент выше, то минимальный уровень дивидендов — 30% показателя EBITDA, но не менее $1 млрд.

Менеджмент «Норникеля» и принадлежащий Потанину «Интеррос» считают, что выплаты должны быть привязаны к свободному денежному потоку, что позволит избежать наращивания долговой нагрузки. «Отмены дивидендов я пока не ожидаю, но то, что их размер в 2023 году может сократиться существенно, в два раза и больше, исключать нельзя», — предупредил начальник управления торговых операций на российском фондовом рынке инвестиционной компании «Фридом Финанс» Георгий Ващенко.

Аналитик инвестиционной компании «Велес Капитал» Василий Данилов сообщил, что умеренная долговая нагрузка позволяет компании выплачивать акционерам 75% свободного денежного потока (FCFF), то есть совокупный дивиденд за 2022 год составит $20,3 на акцию с доходностью 7,8%. Но если в новой редакции дивполитики коэффициент выплат будет зафиксирован на уровне 50% FCFF, размер дивидендов за 2022 год снизится до $13,6 на акцию с доходностью 5,2%. В обоих сценариях размер выплат окажется значительно ниже уровня 2021 года ($36,5 на акцию).

FCFF — это свободный денежный поток для компании, ее свободные деньги до распределения обязанностей по финансированию. Они доступны всем поставщикам финансирования — держателям долгов, привилегированных и обыкновенных акций, инвесторам в конвертируемые облигации и так далее.

А есть ли альтернатива дивидендным фишкам?

« Дивиденды всегда были одним из основных факторов инвестиционной привлекательности бумаг российского фондового рынка. Отказ от дивидендных выплат смещает спрос инвесторов из зрелых компаний в растущие», — отметил главный аналитик ПСБ Владимир Соловьев. Однако большинство компаний роста падали вместе или сильнее рынка, так как перспективы их роста резко снизились. Кроме того, ситуацию усугубляет долговая нагрузка многих технологических компаний и необходимость конвертировать депозитарные расписки в акции, добавил Соловьев.

Акции роста больше подходят тем инвесторам, которым менее важен текущий доход и регулярный денежный поток, рассказал Михаил Шульгин, начальник отдела глобальных исследований «Открытие Инвестиции » и эксперт «Открытие Research».

По словам руководителя отдела анализа акций инвестиционной компании «Финам» Натальи Малых, «акций роста и дивидендных, как по учебнику, сейчас на рынке нет» из-за слишком большой неопределенности. «Свыше 2/3 компаний индекса Мосбиржи отменили дивиденды этим летом, с теми, кто сохранил, гарантий тоже нет — все может поменяться довольно быстро», — отметила она.

Георгий Ващенко рассказал, что альтернатива дивидендным акциям — это обычно облигации и структурные продукты, однако интерес к акциям сейчас выше даже в условиях экономической неопределенности и угрозы рецессии . Он отметил, что доходность самых надежных облигаций сейчас все равно заметно ниже инфляции. По его мнению, потенциал коррекции фондового рынка, то есть его снижения, сильно ограничен. «Он заметно меньше, чем потенциал роста», — считает эксперт.

Дивиденды платят сложившиеся корпорации, которым некуда вкладывать избыток свободных средств. Акции роста, наоборот, обычно представлены молодыми компаниями и теми отраслями, где есть возможность для масштабирования. Поэтому в исторической перспективе дивидендные акции проигрывают акциям роста, рассказал Валерий Емельянов, эксперт по фондовому рынку «БКС Мир инвестиций».

По его словам, это общемировая закономерность, и на российском рынке она тоже есть. Емельянов добавил, что лучшие по динамике акции последних лет — это не дивидендные фишки, а те, что платят ниже среднего. «В среднем акции с низкими дивидендами обыгрывают бумаги с высокой дивидендной доходностью на 8% в год. Суммарная историческая доходность акций роста на рынке России с учетом дивидендов примерно на 1% в год выше», — отметил эксперт.

Топ-3 акций роста вместо «дивидендных аристократов»

«Яндекс»

По словам Шульгина, в условиях, когда усилилось влияние ручного управления в экономике, зависимость денежных потоков конкретной компании начинает сильно зависеть не от качества корпоративного управления и макротрендов, а от решений органов власти. Поддержка со стороны государства российского IT-сектора повышает долгосрочную привлекательность акций технологических компаний, таких как «Яндекс», считает он.

Емельянов также выделил бумаги «Яндекса» среди тех, кто не платит дивиденды. «Он сейчас торгуется за 1,5 размера годовой выручки. Это мощный дисконт, и он вряд ли оправдан даже с учетом всех политических событий», — считает эксперт.

Ozon

Как и в случае с «Яндексом», господдержка IT-сектора повысит долгосрочную привлекательность бумаг Ozon, отметил Шульгин. В «Открытие Инвестициях» полагают, что в условиях высокой макроэкономической неопределенности и геополитической напряженности позиции бизнеса Ozon останутся достаточно устойчивыми. Из России ушли крупные западные компании, логистические цепочки перестраиваются, торговые центры закрываются, что усилит миграцию потребителей в электронную коммерцию. А это, в свою очередь, поддержит темпы роста выручки компании, считает Шульгин.

«У нас есть актуальная идея по бумаге, цель ₽2,5 тыс. Однако инвестиционный горизонт — 12–24 месяца», — рассказал он.

По мнению Соловьева, бумаги Ozon торгуются довольно низко, и после стабилизации экономической ситуации они могут показать опережающий рост.

Емельянов полагает, что можно искать точечные истории, связанные с перестройкой рынка. «Например, параллельный импорт в перспективе явно выгоден маркетплейсам типа Ozon и «Яндекс» и играет не в пользу специализированных ретейлеров техники вроде «М.Видео», — считает он.

Positive Technologies («Группа Позитив»)

По мнению Емельянова, акции Positive Technologies, как и в случае с Ozon, — «любопытный вариант на дальнюю перспективу». Он отметил, что есть тренд на рост кибероружия и спроса на кибербезопасность, хотя в акциях он пока не проявился. «Поэтому покупка производителя защитного софта («Группа Позитив») может быть одной из топовых идей ближайших лет», — считает эксперт.

По словам Шульгина, бизнес компании динамично развивается — среднегодовые темпы роста выручки в 2018–2021 годах превысили 40%, а чистой прибыли — 80%. Он считает, что 2022 год станет переломным для бизнеса компании, так как в результате западных санкций большинство иностранных поставщиков покинули российский рынок, а беспрецедентный рост кибератак на отечественный бизнес создает условия для кратного увеличения спроса на решения Positive Technologies.

Эти факторы вместе с увеличением мер господдержки IT-сектора могут способствовать улучшению финансовых результатов компании в обозримом будущем, полагает эксперт.

«У нас есть актуальная инвестиционная идея по акциям компании, цель — ₽1,4 тыс.», — сказал он.

Отказ от дивидендов — не приговор: топ-3 акций

По словам Ващенко, ориентир на дивидендные акции — это покупка бумаг на долгий срок, а не под одну выплату, так как иначе такая операция не имела бы смысла с точки зрения налогов — для физического лица-резидента налог от продажи ценных бумаг и дивиденд одинаковые.

«Настоящая охота за дивидендом — это долгосрочная стратегия. Акция покупается задолго до объявления дивиденда или сразу после гэпа . Но для высоколиквидных бумаг такая стратегия не работает, их волатильность за несколько дней, как правило, сопоставима с размером годового дивиденда, и лучше ориентироваться на долгосрочный рост, который, как правило, дает основной доход», — отметил он.

Однако эксперт считает, что в текущей ситуации еще рано искать долгосрочные точки входа в рынок и лучше сфокусироваться на краткосрочных и среднесрочных вложениях, ребалансировать портфель каждые несколько дней. По его мнению, стратегия buy and hold («купил и держи». — «РБК Инвестиции») «может стать худшей в этом году».

Шульгин рассказал, что в «Открытие Инвестициях» по-прежнему считают рациональным формировать портфель на российском рынке акций с фокусом на бумаги отечественных экспортеров. «Безусловно, различные рестрикции западных стран ухудшают условия для российского бизнеса, срывают поставки, затрудняют трансграничные расчеты. Однако для отечественных экспортеров в большинстве случаев все это как минимум компенсируется высокими ценами на сырье на внешних рынках», — считает он.

Соловьев также считает, что у экспортных компаний есть потенциал в ближайшей перспективе — они были сильно перепроданы из-за санкций и геополитики, но имеют прочную валютную выручку.

«ФосАгро»

В «Финаме» в сегменте производителей удобрений выделили акции «ФосАгро», крупного экспортера фосфорсодержащих удобрений. По мнению Малых, в условиях продовольственного кризиса и дефицита удобрений компания имеет сильные позиции на ключевых рынках и низкие риски санкций.

Соловьев полагает, что ставка на восстановление дивидендной доходности зрелых компаний не будет проигрышной. Среди тех, кто отказался от выплаты дивидендов, он также выделил «ФосАгро». Соловьев не исключил, что во второй половине 2022 года компания может вернуться к практике дивидендных выплат.

«Россети»

Эта компания — практически монополист в сфере энергетических сетей в России. Его обыкновенные акции сейчас торгуются на многолетних минимумах после падения в три раза от максимумов декабря 2020 года и могут быть интересны долгосрочным инвесторам, считает Малых. По ее словам, отмена компанией дивидендов, как и многие другие кризисные риски, уже учтены в цене бумаг.

Эксперт полагает, что «Россети» могут расширить рыночную долю за счет покупки локальных сетевых активов. «Энергопотребление по факту пока оказывается намного лучше, чем мы ожидали, продемонстрировав рост на 3,7% год к году в мае в единой энергетической системе России и на 2,4% год к году за первые пять месяцев 2022 года», — отметила она. Малых добавила, что правительство отменило плату за льготное техприсоединение, что раньше выступало соцнагрузкой для сетевых компаний.

«Самолет»

Группа компаний отменила не все дивиденды. Собрание акционеров «Самолета» одобрило выплаты за первый квартал 2022 года — ₽41 на бумагу, однако поддержало решение совета директоров не выплачивать дивиденды по итогам 2021 года. Дивидендная доходность акций российского девелопера низкая и не определяющая в выборе бумаги для портфеля, считает Шульгин.

По мнению Шульгина, господдержка льготной ипотеки создает долгосрочные истории роста в сегменте строительных компаний. Дополнительное снижение ставки по льготной ипотеке с 9% до 7% позволяет девелоперам рассчитывать на высокую динамику продаж во второй половине 2022 года, считает эксперт.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Инвестиционная стратегия, при которой инвестор вкладывает деньги (в акции, недвижимость и другие инструменты) на долгий срок, рассчитывая заработать на их подорожании. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://invlab.ru/vsyo-pro-dividendy/dividendnye-akcii-rossii/

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/

Источник https://quote.rbc.ru/news/article/62c6a9269a79473dc7c8d4ce