Лучшие трейдеры мира — профессионалы своего дела, у которых есть чему поучиться

Если вы хотите быть успешным в торговле, стоит подумать о тех, кто уже достиг успеха в трейдинге. Умение зарабатывать на финансовых рынках — это не случайность и не наличие каких-либо экстраординарных способностей. Не забывайте об этом! Ниже мы составили список людей, которые нашли способ эффективно зарабатывать с помощью торговли. Это великие трейдеры мира, которые достигли вершины инвестиционных возможностей.

- Энди Кригер

- Билл Липшуц

- Билл Уильямс

- Брюс Ковнер

- Джордж Сорос

- Джо Росс

- Ларри Уильямс

- Нил Фуллер

- Стэнли Дракенмиллер

- Уильям Делберт Ганн

- Джесси Ливермор

- Эд Сейкота

- Джон Полсон

- Пол Тюдор Джонс

- Ричард Деннис

- Стэнли Дракенмиллер

- Джим Роджерс

- Рэй Далио

- Уоррен Баффет

Энди Кригер

Энди Кригер

Энди Кригер — трейдер, который работал в инвестиционном банке Salomon Brothers и в одном из крупнейших банков США 20 века — Bankers Trust .

Он присоединился к Bankers Trust в 1986 году и очень быстро получил репутацию отличного трейдера. Благодаря Эдни, его работодатель повысил лимит управляемого им капитала на 700 миллионов долларов со стандартных 50 миллионов.

Самая успешная его сделка приходится на 19.10.1987 года, так называемого черного понедельника. В октябре 87 года индекс Dow Jones провалился на 22.6%, поэтому инвесторы стали инвестировать в другие, более устойчивые активы. Энди понял, что раз все инвестируют во все подряд, то есть 1-2 национальные валюты, которые являются переоцененными. Поэтому, он сосредоточился на новозеландском долларе, который считал отличной валютой для коротких продаж в случае паники на мировых финансовых рынках. Во время этого кризиса Эндрю Кригер применил рычаг 1:400 на отведенный ему капитал и, тем самым, открыл короткую позицию на паре NZU/USD стоимостью больше, чем составляла тогда денежная масса в Новой Зеландии (Центральный банк страны не был к этому готов, поэтому курс валюты снизился на 5%) . По предварительным подсчетам, реально было вложено от 30 до 40 млн. долл. США.

Благодаря этой сделке Энди заработал для Bankers Trust 300 миллионов долларов. Чтобы прекратить финансовую атаку, глава Центробанка Новой Зеландии звонил и угрожал начальникам америанского банка.

В 1988 году Энди Кригер уволился из Bankers Trust и устроился работать в фонд Д. Сороса. Позже, он рассказывал журналистам что уволился из-за чувства обиды — она заработал для банка 300 млн. долларов, а получил в благодарность всего 3 млн.

Билл Липшуц

Билл Липшуц

Билл Липшуц родился в 1956 году в Фармингдейле, Нью-Йорк. Он начал свой путь на финансовых рынках в конце 1970-х годов во время учебы в Корнельском университете. В те годы ему удалось превратить первоначальный капитал в размере 12 тысяч долларов в четверть миллиона, а затем потерять его за одну транзакцию. Билл — трейдер, соучредитель и директор по управлению портфелем в Hathersage Capital Management и бывший глава валютного отдела в Salomon Brothers. В 1985 году, во время своей карьеры в Salomon Brothers, он заработал 300 миллионов долларов для своего работодателя.

В 1988 году он возглавил епартамент валютных операций в нью-йоркском офисе Solomon Brothers,а в 1989 году стал руководить банковским управлением по работе на зарубежных биржах.

Билл Вильямс

Билл Вильямс — американский трейдер, родившийся в 1932 году, автор многих книг по рыночной психологии, техническому анализу и теории хаоса. Билл Уильямс занимается фондовыми, товарными и валютными рынками . Его опыт работы с финансовыми рынками и многолетние исследования рыночных тенденций позволили ему создать индикаторы технического анализа, используемые по сей день:

- AC — Стандартный индикатор каждой торговой платформы

- Alligator — Основная цель сигнализировать о начале тренда

- осциллятор AO (Awesome Oscillator)

- Фракталы,

- Индекс упрощения рынка

- Gator — Осциллятор на основе Alligator

Наиболее известны 5 книг Билла Вильямса:

- «Торговый хаос» 1 и 2 издания

- «Новые измерения в биржевой торговле»

- «Хаос, толкающий прибыль»

- «Инструменты преодоления трейдеров».

Основная идея всех его работ — чем проще торговля, тем она легче. По мнению Вильямса к деньгам нужно относиться спокойно. Сам он половину заработанного отдает на благотворительность. Основные его концепции торговли — это «Три мудреца», «Принцип Аллигатора», «Индикатор Фрактал».

Более подробно о том, как торгует Билл Вильямс можно понять из его книг, но если кратко, то он вывел закономерность движения рынка, которая дает возможность предсказывать рост тех или иных котировок.

Брюс Ковнер

Брюс Ковнер родился в 1945 году в Бруклине, Нью-Йорк.

Брюс начал свою карьеру на финансовых рынках очень поздно, только в 1977 году, когда ему было уже 32 года. Он профинансировал свои первые инвестиции деньгами с его кредитной карты — это были фьючерсы для сои, на которых он заработал 20 000 долларов.

Позже он присоединился к Commodities Corporation в качестве трейдера и получил там репутацию успешного и прибыльного специалиста, заработав миллионы долларов для своего работодателя. В 1982 году он основал альтернативное управление Caxton, которое превратилось в лучший хедж-фонд в мире с управлением в 14 миллиардов долларов.

Управляемый капитал, разделенный между товарным и валютным рынками, сделал Ковнера одним из крупнейших игроков на рынке Forex в мире. В 2011 году он вышел на пенсию.

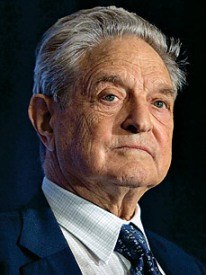

Джордж Сорос

Джордж Сорос — венгерско-еврейско-американский финансист. Он родился 12 августа 1930 года в Будапеште.

Сорос — один из самых известных валютных спекулянтов, филантроп, основатель фонда «Открытое общество» и многих других фондов, в том числе Фонда им. Стефана Батория.

Джордж Сорос жил и учился в Венгрии до 1946 года, потом уехал на запад. В молодости он пытался торговать валютами на черном рынке во время немецкой оккупации Венгрии. В 1947 году он поселился в Великобритании, а в 1952 году окончил Лондонскую школу экономики. В 1956 году он переехал в США. Он написал много книг по финансам (и не только):

- Сорос о Соросе.

- Алхимия финансов.

- Мыльный пузырь американского превосходства. На что следует направить американскую мощь.

- Открытое общество. Реформируя глобальный капитализм.

- О глобализации.

- Кризис мирового капитализма

- Новая парадигма финансовых рынков

«УВЕЛИЧЬТЕ СВОИ ПОЗИЦИИ, КОГДА ВЫ БУДЕТЕ УВЕРЕНЫ, И УМЕНЬШИТЕ СВОИ ПОЗИЦИИ, КОГДА ВАМ НЕ ХВАТАЕТ УВЕРЕННОСТИ», ДЖОРДЖ СОРОС

Джордж Сорос был особенно известен одним из своих инвестиционных решений, благодаря которому он получил прозвище «человек, который сломал Банк Англии». Однако, прежде чем он это сделал, он накопил значительное состояние благодаря спекуляции на так называемых «мусорных предприятиях». Это были акции компаний, которые были на грани банкротства. Сорос инвестировал свои средства в компании со сложной финансовой ситуацией, думая, что их выживание в кризисе свидетельствует оспособности получать прибыль и . он не ошибся, заработав целое состояние.

Он использовал это состояние 22 сентября 1992 года, когда поставил 10 млрд долл. на то, что курс фунта стерлингов упадет. В результате этой транзакции Банк Англии был вынужден снять фунт стерлингов с механизма обменного курса (ERM II) , а Сорос заработал около 1 миллиарда долларов в этой сделке.

Вот еще одна известная его цитата:

Вот известная цитата из Сороса:

«Рынки находятся в состоянии постоянной неопределенности и колебаний, и зарабатывать деньги значит игнорировать очевидное и делать ставку на неожиданное».

«Цитата выше — одна из главных причин, почему я люблю Сороса» — отмечал в своей статье Нил Фуллер:

То, что он говорит, отражает мое мышление о рынке и часть моей стратегии. Ложный паттерн (Fakey) и стратегия ложного прорыва — это сетапы, которые показывают, как мы можем использовать Price Action, чтобы «игнорировать то, что очевидно и делать неожиданное». Обычно большинство участников рынка сосредотачиваются на том, чтобы смотреть на рынок с одной точки зрения, в определенном направлении и забывают, что оно может измениться в любое время. Вы должны быть готовы ко всему и адаптироваться к рынку, если хотите зарабатывать в долгосрочной перспективе. Для Сороса ставки против фунта в ситуации, когда весь мир открывал на нем длинные позиции, определенно окупились. Это хороший пример, показывающий, что не стоит следовать за стадом и быть привязанным к своейму мнению о будущем направлении цены.

График ниже показывает, что нисходящий сигнал сформировался за день до падения GBP / USD в 1992 году, когда Джордж Сорос сделал свой знаменитый ход.

Джо Росс

Джо Росс — всемирно известный трейдер и инвестор с более чем 50-летним опытом работы на рынке. Он получил образование в Калифорнийском университете в Лос-Анджелесе и Университете Джорджа Вашингтона в Норфолке, штат Вирджиния. Он начал свою. работу на финансовых рынках очень рано, в возрасте 14 лет. Благодаря своей стратегии, в которой низкий операционный риск является ключевым, постоянно адаптированным к текущим рыночным условиям, он пережил не один финансовых мировой кризис.

Джо Росс является автором нескольких оригинальных инвестиционных стратегий, и в течение многих лет (именно с 1980-х годов) учит молодых студентов, как ориентироваться на финансовых рынках и минимизировать инвестиционный риск. Кроме того, Джо Росс является автором 12 книг по инвестированию. Самые известные из них:

Ларри Уильямс

Ларри Уильямс родился 6 октября 1942 года в городе Майлз. В 1960 году он окончил среднюю школу Биллингса, а в 1964 году — Университет штата Орегон. Он начал торговать на финансовых рынках в 1962 году. В 1966 году Ларри Уильямс стал профессиональным биржевым трейдером. Он также является писателем — автором многих книг, связанных с техническим анализом:

Ларри Уильямс в 1987 году выиграл чемпионат мира по фьючерсам, достигнув коэффициента возврата 11 376%. В свою очередь, во время тренингов, где он проводил живые торговые сессии, он заработал 1,2 миллиона долларов (в 1999-2006 годах).

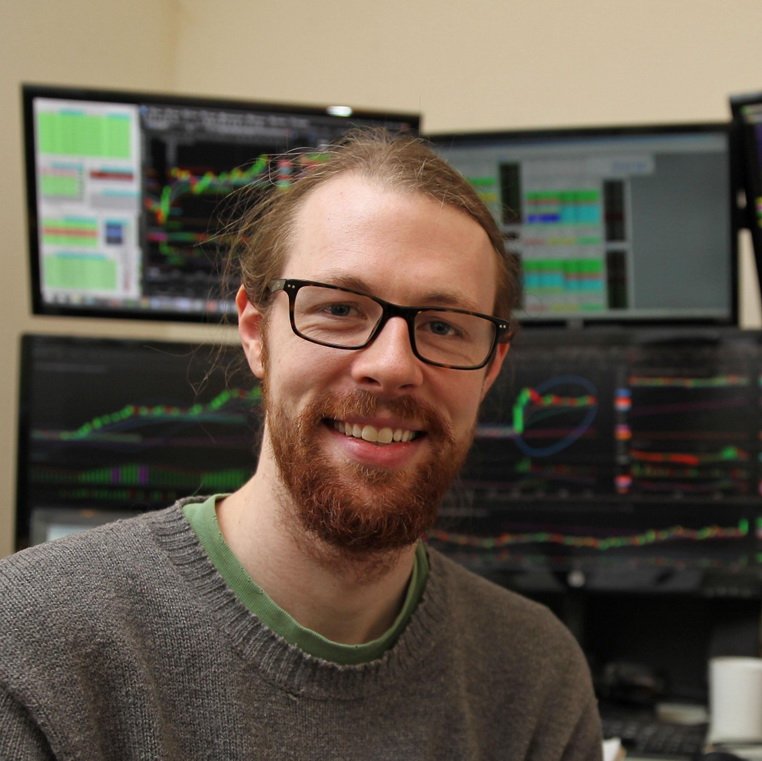

Нил Фуллер

Нил Фуллер

Nial Fuller является прибыльным трейдером, тренером и автором статей о широко понятной торговой методике. У него более 12 лет финансового опыта. Он является экспертом по торговле на основе Price Action.

С момента основания своего блога, в 2008 году Nial Fuller является самым популярным трейдером Forex в мире — он имеет более четверти миллиона читателей в месяц. Вы можете найти больше о Price Action здесь .

Стэнли Дракенмиллер

Стэнли Дракенмиллер вырос в семье среднего класса в пригороде Филадельфии. Он начал свою карьеру на финансовых рынках в 1977 году в качестве ученика в банке в Питтсбурге. Он добился быстрого успеха, благодаря которому через четыре года на финансовых рынках, открыл собственное предприятие — Duquesne Capital Management. В течение нескольких лет он был связан с Джорджем Соросом, занимаясь управлением его фондами.

Стэнли Дракенмиллер сделал огромную карьеру в качестве менеджера в Quantum Fund с 1988 по 2000 год. Его слава настигла его в 1994 году, когда был опубликован бестселлер «Новые маги рынка: беседы с лучшими трейдерами Америки» (The New Market Wizards) , в который была включена и его история. Он закончил свою карьеру в 2010 году, через два года после начала последнего финансового кризиса.

Уильям Делберт Ганн

Уильям Делберт Ганн родился 6 июня 1878 года в Луфкине, штат Техас, и умер 18 июня 1995 года. Он родом из фермерской семьи — его отец участвовал в выращивании хлопка. Ганн был очень религиозным человеком — он считал Библию величайшей книгой, когда-либо написанной, что можно увидеть во всех его публикациях.

Он также являлся масоном 32-й степени Шотландского устава. Считается, что именно отсюда Ганн и получил знания о древней математике и культуре древней Греции и Египта. Прежде всего, Уильям Делберт Ганн был трейдером, который, основываясь на своем опыте, математических отношениях и древней математике, геометрии, астрономии и астрологии, разработал методы прогнозирования рыночных изменений, названные потом квадраты Ганна, углы Ганна и т.п.

Библиография Уильяма Ганна:

- Truth of The Stock Tape (1923)

- Tunnel Thru The Air (1927)

- Wall Street Stock Selector (1930)

- New Stock Trend Detector (1936)

- Face Facts America (1940)

- How to Make Profits in Commodities (1941

- How to Make Profits Trading In Puts And Calls (1941)

- 45 Years in Wall Street (1949)

- The Magic Word (1950)

Ганну удалось несколько раз достичь исключительной рентабельности инвестиций, прежде чем он получил известность трейдера и аналитика. В 1908 году в течение 30 дней его счет, на котором была первоначально сумма 130 американских долларов, вырос до 12 тысяч долларов. В 1923 году в течение 60 дней поднял капитал с 973 долларов до 30 тысяч долларов. В 1933 году он мог похвастаться такой эффективностью — из 479 открытых сделок 422 были закрыты с прибылью, что дало эффективность на уровне 88% и доходность порядка 4 000%.

Джесси Ливермор

Ливермор, автор книги «Как торговать акциями» (1940), был одним из лучших трейдеров всех времен. На пике его карьеры в 1929 году его состояние составляло около 100 миллионов долларов, что в настоящее время соответствует 1,5-13 миллиардам долларов, в зависимости от используемого индекса. Он получил наибольшую известность после того, как продал акции до краха в 1929 году, увеличив свой счет до 100 миллионов долларов.

«Входите в рынок только тогда, когда все факторы в вашу пользу. Никто не может быть в рынке все время и постоянно побеждать. Иногда вы должны быть вне рынка — по эмоциональным и экономическим причинам.»

Нил Фуллер отмечает, что:

Приведенная выше цитата является одним из моих любимых. Я сторонник низкочастотной торговли. Вход в рынок в благоприятной ситуации означает торговлю с наличием слияния нескольких благоприятных для сделки сигналов. Джесси Ливермор также говорит, что иногда стоит не торговать, потому что это будет полезно как для вашей психики, так и для состояния вашего счета. На самом деле, вы не должны торговать большую часть времени — это, наверное, самый важный элемент моей торговой философии.

Эд Сейкота

Эд Сейкота

Основываясь на торговле по тренду Эд Сейкота за 12 лет конвертировал 5000 долларов в 15 миллионов долларов. В начале семидесятых Сейкота работал аналитиком в одном из крупнейших брокеров. Сейкота изобрел и создал первую компьютеризированную торговую систему для управления средствами клиентов на срочном рынке.

«Фундаментальные сообщения, о которых вы читаете, обычно не имеют значения, потому что рынок их уже обесценил. Я прежде всего трейдер, который следит за трендом и своей интуицией, которые у меня есть после более чем 20-летнего опыта работы на рынке. Наиболее важными для меня являются: (1) долгосрочный тренд, (2) текущее формирование на графике, (3) хорошее место для продажи или покупки. Это три основных компонента моей торговли. Еще дальше, на четвертом месте, мои мысли о фундаментальном анализе, которые принесли мне больше потерь, чем прибыли ».

Вот что пишет по этому поводу Нил Фуллер:

«Я полностью согласен с тем, что говорит Эд в приведенной выше цитате, и это то, чему я учу в своих курсах. Кроме того, я сосредотачиваюсь в первую очередь на следовании тренду и использую интуицию, которую можно приобрести только, когда проведешь много часов перед экраном компьютера и после надлежащего обучения. Эд также говорит о формациях, что для меня означает паттерны Price Action, и я их большой сторонник.

Выбор хорошего места для покупки или продажи-это то, что он описывает как торговлю со слиянием. Чтобы найти такое хорошее место, требуется знание Price Action и способность читать историю, написанную на графиках. Эд также упоминает фундаментальный анализ, и, как и он, я тоже не придаю ему большого значения, потому что потому что рынок обычно сразу же обесценивает его. Другими словами, price action отражает все переменные на рынке. Price Action дает вам все, что вам нужно, чтобы проанализировать рынок и найти сценарии входа и выхода с высокой вероятностью успеха, поэтому не усложняйте себе чрезмерную работу, пытаясь проанализировать каждую возможную переменную.»

Джон Полсон

Джон Полсон

Полсон прославился после открытия коротких позиций на рынке недвижимости, когда предсказал финансовый кризис, начинающийся в 2007 году. Иногда говорят, что это была лучшая игра в истории торговли. Компания Полсона разбогатела на этом, и он получил более 4 миллиардов долларов.

«Многие инвесторы совершают ошибку, покупая по высокой цене и продавая по низкой цене, а эффективная стратегия с точностью до наоборот».

Он имеет в виду, что большинство трейдеров будут пытаться покупать по высоким ценам, потому что тогда ситуация выглядит хорошо, и покупка заставляет их чувствовать себя хорошо. Однако, если рынок уже значительно изменился, обычно можно ожидать коррекции, поэтому лучше покупать в основном на коррекциях.

Вы не хотите продавать в самом низу. Подождите, пока цена не отскочит и не вернется в значительную область, затем дождитесь сигнала на продажу, чтобы присоединиться к нисходящему движению после коррекции.

Пол Тюдор Джонс

Пол Тюдор Джонс

Шорт Пола Тюдора Джонса перед Черным понедельником — одна из самых известных сделок всех времен. Основываясь на графиках, Пол Тюдор Джонс предсказал в 1986 году, что рынок движется к огромному краху. Фактически, крах произошел осенью 1987 года и был самым большим за один день (в процентах) снижением на фондовом рынке США. По сообщениям, Джонс утроил свои деньги и заработал почти 100 миллионов долларов, когда индекс Dow Jones Industrial Average упал на 22%. Он получил состояние, в то время как многие другие трейдеры потерпели крах. Его фонды приносили систематическую прибыль на протяжении десятилетий.

Цитати из книги “Market Wizards” (Новые маги рынка: беседы с лучшими трейдерами Америки):

«. это был первый раз, когда я изучил дисциплину и управление капиталом. Это был очищающий опыт для меня, в том смысле, что я уже был на грани краха, подвергая сомнению себя как трейдера, но решил, что не сдамся. Я был полон решимости вернуться и бороться. Я решил стать очень дисциплинированным и относиться к трейдингу как к бизнесу ».

Здесь Джонс говорит, что если трейдер в какой-то момент совершает огромную ошибку в управлении деньгами, то ему придется посмотреть на себя со строны и решить, что делать дальше. Будете ли он продолжать проигрывать и по-прежнему принимать плохие решения по управлению рисками? Или он решит в конечном итоге стать дисциплинированным, как бизнесмен? Управление капиталом определяет вашу судьбу в трейдинге (в буквальном смысле), поэтому вам нужно обратить на это пристальное внимание на раннем этапе, если вы хотите иметь какие-либо шансы на успех

Ричард Деннис

Ричард Деннис

Ричард Дж. Деннис, спекулянт, ранее известный как «Принц ямы», родился в январе 1949 года в Чикаго. В начале семидесятых он одолжил 1600 долларов и заработал 200 миллионов за 10 лет. Деннис и его друг Уильям Экхардт известны тем, что создали группу под названием Turtle Traders (Черепахи — трейдеры), в состав которой было набрано 21 обычных человек. Деннис научил их принципам стратегии и доказал, что после надлежащего обучения каждый может хорошо торговать (принципы торговли Денниса описаны в книге «Путь Черепах. Из дилетантов в легендарные трейдеры»)

Ричард Деннис был известен тем, всегда стремился торговать по тренду.

Стэнли Дракенмиллер

Стэнли Дракенмиллер

Стэнли Дракенмиллер — американский инвестор, глава хедж-фонда и филантроп.

В 1988 году он был нанят Соросом для замены Виктора Нидерхоффера в Квантовом (Quantum) фонде. Стэнли и Сорос «обыграли Банк Англии», когда открыли короткие позиции и заработали более миллиарда долларов в фунте в 1992 году. Они подсчитали, что у Банка Англии не было достаточно валютных резервов, чтобы купить достаточно для стабилизации обменного курса, и повышение процентных ставок было бы политически неоправданным.

«Я многому научился у Сороса, но, вероятно, наиболее важным из них является то, что не имеет значения, правы вы или нет — важно, сколько денег вы зарабатываете, когда вы правы, и сколько вы теряете, когда ошибаетесь».

Большинство трейдеров слишком обеспокоены количеством выигранных и проигранных сделок, и на самом деле им следует сосредоточиться на соотношении риск/вознаграждение.

Джим Роджерс

Джим Роджерс

Джеймс Билэнд «Джим» Роджерс — младший является деловым магнатом из Сингапура, однако он американского происхождения. Описанный деловым миром как отличный инвестор, Роджерс также является автором и финансовым комментатором. Он был соучредителем Quantum Fund вместе с Соросом

«Я жду ситуации, когда деньги лежат на виду, и все, что мне нужно сделать, это просто наклониться и забрать их». Тем временем я ничего не делаю. Люди, которые проигрывают на рынке, часто говорят: «Я только что потерял свои деньги, теперь я должен что-то сделать, чтобы вернуть их». Нет, вам не нужно. Ты должен сидеть и ждать, пока ты что-нибудь найдешь «.

Роджерс абсолютно прав в приведенных выше цитатах; большинство трейдеров делают слишком много . нет ничего плохого в том, чтобы ничего не делать, особенно, если нЕчего делать! Другими словами, не открывайте позиции просто так, когда нет действительно хорошей возможности — подождите, пока она не появится, и сохраните свой капитал, чтобы вы могли использовать его, когда наступит этот момент.

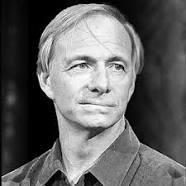

Рэй Далио

Рэй Далио

Раймон Далио — американский инвестор и миллиардер, глава хедж-фонда и филантроп. Далио является основателем инвестиционной компании Bridgewater Associates — одного из крупнейших хедж-фондов в мире. В январе 2018 года он был в списке 100 самых богатых людей мира (по данным Bloomberg).

«Я считаю, что самой большой проблемой человечества является эмоциональная чувствительность в ситуациях, когда мы выясняем, правы мы или нет, и определяем наши сильные и слабые стороны».

Эта цитата очень глубокая по нескольким причинам. Прежде всего, чувствительность крайне нежелательна в торговле. Если вы будете слишком переживать из-за каждой проигрышной сделки, то начнете совершать серию серьезных ошибок. Во-вторых, правы ли вы, должно быть на 100% неважно для вас. По словам Марка Дугласа, вы можете ошибаться чаще, чем правы, и все же зарабатывать. В конечном счете, вы должны определить свои сильные и слабые стороны, прежде чем вы сможете добиться успеха в торговле. Наша личность влияет на нашу торговлю, и это влияние может быть как негативным, так и позитивным.

Уоррен Баффет

Известный как «Оракул Омахи», Уоррен Баффет является одним из лучших инвесторов всех времен. Он управляет холдингом Berkshire Hathaway, в который входят более 60 компаний, в том числе Geico, производитель аккумуляторов Duracell и сеть ресторанов Dairy Queen. Он пообещал пожертвовать более 99% своего состояния на благотворительность. Он уже пожертвовал более 32 миллиардов.

«Предложения появляются редко. Когда сыпется золото, подготовьте ведро, а не наперсток.”

Надеемся, что это статья позволила хоть немного понять как думают и действую величайшие трейдеры всех времен.

Великие люди финансового мира. Топ-7

В каждом деле можно найти мастеров, у которых другие учатся интересным и полезным навыкам. Но есть люди, которые, кажется, забрались на вершины, недостижимые для остальных. Их фотографии висят в кабинетах профильных заведений, их слова часто цитируются, а образ жизни пытаются копировать последователи.

В мире инвестиций есть свои герои, каждый из которых принёс в финансовый мир что-то новое и полезное для всего человечества. Представляем вам семь человек, ставших примером для инвесторов, трейдеров и экономистов всего мира.

Джордж Сорос

«Я не играю в рамках данного набора правил, я стремлюсь изменять правила игры».

Этот величайший инвестор мировой величины родился 12 августа 1930 г. в Будапеште. Окончил Лондонскую школу экономики, во время обучения в которой подрабатывал в сфере обслуживания и рабочим на фабрике. В 1956 г. Джордж Сорос переехал в США.

Четыре года работы аналитиком в компании W&C дали опыт, необходимый для трудоустройства в крупнейшую инвестиционную компанию Arnhold and S. Bleichroeder. Здесь он получил должность вице-президента и создал фонд First Eagle.

Сеть фондов Сороса Quantum Group, основанная в 1973 г., за десять лет показала доход более 3000%.

Среди трейдеров Джордж Сорос стал знаменит благодаря валютным спекуляциям с английским фунтом 16 сентября 1992 г. Игра на понижение принесла ему более 1 млрд долл.

Кроме активной благотворительной деятельности, Сорос продвигает много спорных проектов, один из них — борьба за легализацию марихуаны в медицинских целях. Также он активно участвует в политической деятельности. Является доктором Оксфорда, Йельского университета и других знаменитых вузов.

Состояние Сороса на 2020 год по оценке Forbes — 8,6 млрд долл.

Джордж Сорос никогда не инвестировал во что-либо сразу значительные суммы. Сначала должна пройти проверка любой теории маленькой тестовой суммой. Инвестор считает, что для успешной торговли необходимо исследовать настроения рынка, так как именно толпа двигает цену.

Более подробно с биографией инвестора вы можете ознакомиться здесь.

Уоррен Эдвард Баффетт

«Если хочешь стать пекарем — учись у пекаря, если хочешь быть миллионером — учись у миллионера».

Возможно, Баффетт самый известный инвестор в мире. Родился в Небраске, США, 30 августа 1930 г. Первый биржевой опыт он получил в 11 лет, когда, скооперировавшись с сестрой, приобрёл три акции, на которых заработал 5 долл. Позже эти акции взлетели в цене до 202 долл. за штуку. Это был один из первых уроков для Уоррена — не продавать на эмоциях ради краткосрочной прибыли и быть терпеливым. Работа разносчиком газет и небольшой бизнес на игровых автоматах в 1945 г. принесли ему первые средства.

Окончив Колумбийский университет, Баффетт пытался устроиться в одну из компаний на Уолл-cтрит, но из-за еврейских корней его никто не хотел брать. Даже его будущий преподаватель знаменитый Бенджамин Грэм, у которого Баффетт стал лучшим учеником. Не найдя работу, Уоррен уехал в родной город и устроился там маклером в небольшую инвестиционную компанию.

2 августа 1954 г. Уоррен Баффетт вышел на работу к своему учителю, который всё-таки пригласил его к себе в компанию Graham-Newman. Проработав там какое-то время и имея на руках 176 тыс. долл., в возрасте 26 лет он вернулся с женой и детьми в Омаху и основал свою компанию, в которую как партнёры входили только родственники.

Первый миллион Уоррен заработал в возрасте 30 лет, взимая комиссию за управление собственным фондом. Сегодня состояние Баффетта составляет 79,9 млрд долл. В его портфеле — акции Berkshire Hathaway, которой полностью или частично принадлежит множество выдающихся мировых компаний.

Согласно его стратегии 90/10, портфель инвестора должен содержать 90% акций и 10% облигаций.

Биографии Уоррена Баффетта мы посвятили отдельную статью в нашем журнале.

Джеральдин Вайс

«Дивиденды не лгут».

Джеральдин родилась 16 марта 1926 г. в Сан-Франциско. После окончания университета в 1945 г. она долго, но безрезультатно пыталась устроиться на должность финансового аналитика или биржевого маклера. Работодатели не верили, что женщина способна достичь успеха в сфере финансов.

В 1966 г. Вайс оставила попытки трудоустройства на желанную работу и стала выпускать рекомендации по инвестированию, оформив их в бюллетень. Однако своё авторство она скрывала до 1970 г., подписываясь мужским именем.

Практически вся стратегия Джеральдин Вайс строится на анализе дивидендов компаний, с акциями которых планируется работать.

Свою стратегию она подробно описала в книгах «Дивиденды не лгут» (Dividends Don’t Lie, 1988) и «Дивидендная связь» (The Dividend Connection, 1995).

Уйдя в 2003 г. на пенсию, Джеральдин не бросила управление своим бюллетенем Investment Quality Trends (на данный момент изданием руководит другой человек).

Знаменитые женщины-инвесторы — большая редкость, поэтому рекомендуем ознакомиться с более полной биографией Джеральдин Вайс в «Открытом журнале».

Джон Темплтон

«Помните, вы притягиваете к себе то, во что верите и о чём думаете».

Знаменитый предприниматель и филантроп. Родился 29 ноября 1912 г. в Теннесси, США, в семье бизнесмена. В 1934 г. окончил факультет экономики Йельского университета, после чего поступил в Оксфорд для изучения юриспруденции.

Свои миллиарды Темплтон заработал, скупая недорогие акции в огромных количествах. Из более чем сотни компаний, ценные бумаги которых были в портфеле инвестора, обанкротились только четыре.

История его успеха обязана сфере диверсифицированных взаимных фондов. Каждые 10 000 долл., которые были в распоряжении Темплтона во время руководства компанией Templeton Growth Fund, он смог превратить в 20 млн долл.

По версии журнала Money, Джон Темплтон является «самым великим собирателем акций двадцатого века».

Все его книги трудно отнести к трудам по экономике и инвестициям — это больше работы по психологии и коучингу, однако они являются очень популярными среди инвесторов и трейдеров. Инвестиционная стратегия Темплтона строится исключительно на фундаментальном анализе.

«Покупайте актив на дне, продавайте, когда он растёт». Этот простой принцип помог компании Джона Темплтона выйти на капитализацию более 25 млрд долл.

Уильям Шарп

«Любой выпускник бизнес-школы должен быть в состоянии превзойти индексный фонд в течение рыночного цикла».

Знаменитый американский экономист и нобелевский лауреат родился 16 июня 1936 г. в Бостоне, США. Защитил докторскую степень по экономике в Калифорнийском университете в 1961 г. и начал преподавать в Вашингтонском университете. Также он был профессором в Стэнфорде и университете Калифорнии.

В 1964 г. статью Уильяма Шарпа по моделям ценообразования активов опубликовал «Журнал финансов». Именно эта работа стала одной из основ экономики в финансовых вузах. Сегодня инвесторы по всему миру при формировании своего портфеля используют коэффициент Шарпа, определяющий потенциальный доход от ценной бумаги.

В 1989 г. Шарп окончательно распрощался с преподавательской деятельностью и занялся консалтингом, развивая собственную компанию Willam F. Sharpe Associates. Позднее он основал ещё одну компанию — Financal Engines, акции которой торгуются на бирже NASDAQ, в сентябре 2020 г. — по 44,95 долл.

Среди цитат великих инвесторов должное место занимают выражения, взятые из многочисленных трудов Уильяма Шарпа. Например: «В наиболее широком смысле слово „инвестировать“ означает: расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем» — из учебника «Инвестиции» 2001 г.

Джон Богл

«То, что нельзя подсчитать, кажется, не имеет значения».

Основатель крупнейшей компании The Vanguard Group, которая включает в себя 370 инвестиционных фондов по всему миру и имеет активы размером более 5 трлн долл., талантливый предприниматель и один из самых известных инвесторов в мире.

Родился 8 мая 1929 г. в Монклере, США, в небогатой семье, во время начала Великой депрессии. Джон начал подрабатывать с десяти лет в кафе, также продавал газеты. После окончания школы на семейном совете было решено, что из трёх братьев именно он пойдёт учиться в университет, так как на обучение других детей семейного бюджета не хватало. Богл стал одним из лучших выпускников факультета экономики Принстонского университета в 1951 г.

В этом же году он был принят на работу в компанию Wellington Management, где за 14 лет дослужился до вице-президента. В 1973 г., покинув свой пост, Джон Богл открыл свою инвестиционную компанию The Vanguard Group, которой управлял до своей смерти 8 мая 2019 г.

Стратегия Джона Богла — составить свой портфель в основном из недорогих активов, чтобы не дать эмоциям взять верх, принимая решение при продаже или покупке одного из инструментов, и не наделать серьёзных ошибок.

Читайте более полную биографию Джона Богла в нашем журнале.

Дэвид Дреман

«Я перефразирую лорда Ротшильда: «Когда на улицах льётся кровь, время покупать».

Родился в Канаде в 1936 г. в семье известного трейдера Джозефа Дремана. Решив пойти по стопам отца, Джозеф поставил себе цель стать величайшим инвестором мира.

После окончания Университета Манитобы в 1958 г. он начинает свою карьеру: директор в брокерской компании Rauscher Pierce, далее — специалист в инвестиционном банке J&W Seligman и уже перед открытием своего дела — главный редактор в независимом инвестиционном издании Value Line Investment Service.

В 1977 г. Дэвид основывает инвестиционную компанию Dreman Value Management, которой управляет до сих пор. Параллельно он ведёт свою колонку в журнале Forbes.

Стратегия инвестирования Дэвида Дремана строится на изучении психологии рынка, о чём он подробно рассказывает в своих многочисленных трудах, например, «Противоположная инвестиционная стратегия: психология успеха на фондовом рынке».

Когда инвесторы в панике избавляются от активов, время эти активы скупать по низкой цене — вот философия стратегии Дремана в одной фразе.

Ждёте статью о любимом трейдере, а её до сих пор нет? Хотите дополнить материал или поделиться впечатлениями о нём? Пишите нам через форму обратной связи — обязательно рассмотрим все предложения, выслушаем все пожелания и ответим на все вопросы!

Топ 7 Лучших трейдеров мира и их стратегии

Прочтите истории лучших трейдеров мира: как они достигли успеха, во что инвестировали и какова их чистая стоимость.

Как стать успешным трейдером?

Вы можете учиться на своих ошибках или вернуться к истории, которую сейчас знают многие успешные дневные трейдеры. Они не только заработали миллионы долларов в короткие сроки, но и поделились своими знаниями с аудиторией.

Так кто же они, самые лучшие трейдеры в мире, и как им удалось заработать миллионы? Это руководство раскрывает тайну и показывает истории успеха дей-трейдинга.

Вы узнаете больше о самых богатых трейдерах, какие советы по инвестированию они дают и о книгах, которые они написали.

Что помогает известным трейдерам достигать своих целей?

Скорее всего, вы уже знаете, что успешных внутридневных трейдеров не так много – большинство новичков покидают это поле в течение первого года трейдинга. Соотношение победителей и проигравших довольно велико, поэтому многие люди так скептически относятся к трейдингу. Это подводит нас к первому выводу – самые успешные дневные трейдеры никогда не сдаются. Большинство сдаются после проигрыша определенной суммы денег, в то время как потенциальные победители упорствуют.

Когда вы прочитаете истории известных трейдеров, вы увидите, что у них есть несколько общих черт:

- Самодисциплина. Трейдинг требует большого внимания, увлеченности и длительного периода времени.

- Контроль рисков. Ведущие биржевые трейдеры понимают соотношение риска и прибыли, они знают, когда риски оправданы, а когда они обречены.

- Мужество. У выдающихся трейдеров хватает смелости не следовать за толпой и принимать собственные решения на основе личного анализа.

- Внимательность. Важно видеть и понимать рыночные тенденции и то, как они формируются.

- Отсутствие эмоций. Действия, основанные на панике – это только один из недостатков, с которыми сталкиваются эмоциональные трейдеры. Они могут расстроиться из-за любой мелочи, например, из-за убыточного ордера или рыночных колебаний. Торговля акциями – это не место для сантиментов – нужно сохранять хладнокровие.

- Терпение. Поскольку фондовый рынок нелегко предсказать, может показаться, что удачных точек входа нет. Лучшие трейдеры ждут идеального момента, даже если на это уйдут часы, дни или недели.

- Посвящение. Трейдинг должен быть вашим хобби, а это значит, что вы готовы вкладывать свое время и готовы учиться. Не ограничивайте себя чтением книг – развивайте свои навыки, изучая стратегии, просматривая видео на YouTube и изучая учебные пособия.

Думать, что дей-трейдинг – это чисто пассивный доход, – большая ошибка! Практика показывает, что известные биржевые маклеры тратят годы на изучение основ трейдинга, и их образование продолжается всю жизнь. Фондовый рынок слишком нестабилен и постоянно меняется, поэтому вы не сможете долго использовать только свои старые знания.

1. Росс Кэмерон: Является ли он лучшим трейдером Форекс в мире?

Кто сегодня самый богатый трейдер? Наверное, Росс Кэмерон. Он родился и вырос в Вермонте, США. Он окончил Вермонтский колледж со степенью бакалавра искусств. Еще в школе увлекался архитектурой и профессионально освоил изготовление чертежной документации в AutoCAD. В середине 2000-х Росс жил на Манхэттене и работал в архитектурно-дизайнерской фирме. Видя, что в конце 2000-х его инвестиции обесценились, Росс подумал, что сможет добиться лучших результатов, если будет активно управлять своим портфелем. Он вернулся в Вермонт и начал дей-трейдинг акциями менее чем по 20 долларов с низкой капитализацией.

В 2012 году Росс основал ресурс Day Trade Warrior, где трейдеры могут учиться и черпать идеи. Он хотел создать сообщество, в котором трейдеры были бы окружены другими профессионалами. В 2014 году он начал проводить учебные курсы с упором на управление рисками, выбор акций и максимальную безопасность входа. Сейчас Росс продолжает тренировать и торговать сам. Сообщается, что в 2016 году он заработал 222 244,91 доллара!

Итак, каковы его рекомендации? Росс Кэмерон делится своими мыслями о том, почему теперь все новички становятся успешными трейдерами:

После нескольких лет торговли на рынке и работы с трейдерами я понял, что есть две основные причины неудач. Первая причина проста – неподготовленность. Вторая основная причина неудач – неспособность трейдера управлять рисками. Прибыльность торговли может быть получена в результате реализации четко сформулированной торговой стратегии.

2. Саша Евдаков. Какова его чистая стоимость и как он ее добился?

Саша Евдаков – автор интернет-ресурса Tradersfly, а с 2013 года он написал десять книг, в том числе «Start Trading Stocks: A Beginner’s Guide to Trading & Investing on the Stock Market» и «100 Stock Trading Tips: The Mindsets You Must Know to Be a Profitable Trader».

Хотя значительная часть его книг посвящена биржевой торговле, тем не менее огромное количество упражнений применимо и к разным инструментам. Через Tradersfly Евдаков разместил на YouTube широкий ассортимент записей, в которых рассказывается о множестве тем, связанных с трейдингом. Сегодня у него более 125 000 последователей.

Как тренер он блестяще дает образование, а его стиль исключительно простой и последовательный. Хотя его чистая стоимость не указана ни в одном официальном источнике, ясно, что он крупный трейдер с многомиллионной прибылью.

Саша Евдаков дает следующие рекомендации, которые могут помочь стать известным человеком на фондовом рынке:

- Некоторые из лучших дневных трейдеров публикуют в блогах и полезные видео – они не только пишут книги.

- Молодым биржевым трейдерам стоит хотя бы раз попробовать свинг-трейдинг.

- Когда вы выбираете между дей-трейдингом или свинг-трейдингом, в игру должен входить ваш образ жизни.

3. Райнер Тео. Его секрет и чистая стоимость

Райнер Тео – один из самых известных биржевых трейдеров. Он ведет канал на YouTube с более чем 174 000 подписчиков и сайт TradingwithRayner, объединяющий более 30 000 трейдеров. Он учит своих коллег, как не потерять деньги, каковы типичные ошибки и какие решения применимы в текущих рыночных тенденциях.

Вот как он описывает свою работу:

На данный момент я свинг позиционный трейдер. Я пытаюсь уловить отдельные рыночные движения, которые происходят в четырехчасовом или дневном периоде времени. Позиционный трендовый трейдер – это трейдер, который следует за трендом, а затем пытается удерживать свою позицию до самого его конца! Вы знаете, как говорится, тренд – наш друг, и вам нужно следовать за ним, пока он не закончится.

Рейнер утверждает, что тренд – довольно общее понятие. На одном и том же рынке на разных таймфреймах могут быть разные тренды.

Лично я предпочитаю торговать на дневных графиках. Если цена пойдет в мою сторону, я могу удерживать свою позицию месяцами и даже годами. А если окажется, что я ошибся, то уйду с рынка в течение нескольких часов или дней. Вот как в целом выглядит моя торговая стратегия! – он говорит.

4. Что сделало Стивена Коэна одним из самых известных дэй-трейдеров?

Стивен Коэн родился в 1957 году в Грейт-Нек, Нью-Йорк. В ноябре 2011 года он занял 35-е место в списке 400 самых богатых людей Америки Forbes. В настоящее время его состояние оценивается в 8,3 миллиарда долларов! Почему сегодня он один из самых известных трейдеров?

Он известен своими сверхъестественными способностями зарабатывать деньги в любых рыночных условиях. Журнал BusinessWeek назвал Коэна «самым влиятельным трейдером на Уолл-стрит». Он является основателем SAC Capital Partners.

Он изучал экономику в Пенсильванском университете, играл в покер и заинтересовался фондовым рынком. В 1978 году Коэн устроился на работу в Gruntal, где в первый же день заработал для компании 8000 долларов. Будучи ведущим дэй-трейдером, Коэн зарабатывал для организации около 100 000 долларов в день. К 1984 году он управлял портфелем в 75 миллионов долларов и группой из шести трейдеров. На его счету были транзакции, которые помогли Gruntal покрыть убытки, понесенные из-за операций других трейдеров.

В 1992 году после ухода из Gruntal Коэн открыл хедж-фонд SAC Capital Partners, вложив туда 20 миллионов долларов собственных средств (сегодня компания управляет более чем 12 миллиардами долларов). В то время индустрия хедж-фондов была еще относительно небольшой, а бычий рынок 1990-х годов только разогревался.

Штат SAC Capital Partners сейчас насчитывает более 600 человек. Тем не менее Коэн по-прежнему сам совершает много сделок. Он начинает свой рабочий день в 8 утра и отслеживает графики рынка на своих мониторах, предлагая идеи сотрудникам. Около 15% прибыли компании получается от выполняемых им операций!

5. Марк Минервини: чистая стоимость – ничто, я просто хочу быть лучшим трейдером

Что делает Марка Минервини одним из лучших трейдеров в мире? В первый год он получил 128% прибыли, а за пять лет – 220% – и все это с несколькими тысячами долларов в кармане. Минервини является автором нескольких полезных книг, например «Думай и торгуй как чемпион: секреты, правила и грубая правда мастера фондового рынка».

Минервини говорит, что успех в трейдинге заключается не в поиске самой низкой точки, а в том, чтобы войти в тренд.

Проведя почти десять лет в бесконечной аналитической работе и накопив богатый торговый опыт, Марк разработал свою собственную четкую методологию. В середине 94-го, полагаясь на лояльность выбранной стратегии, достоинства которой были ясно продемонстрированы неуклонно растущей прибылью, Минервини объединил существующие разрозненные счета в один.

До этого момента Минервини работал над несколькими счетами, которые помогали сравнивать результаты различных подходов к инвестированию. Сегодня, спустя пять с половиной лет после открытия счета, его прибыль без преувеличения можно назвать потрясающей.

Как ни странно, Минервини удалось существенно увеличить капитал, сохранив риск на минимально возможном уровне: падение наблюдалось всего за один квартал и составило всего 1%.

В 2000 году Минервини стал основателем собственного хедж-фонда – Quantech Fund LP. В то же время он является председателем Quantech Research Group, аналитической компании, которая осуществляет подбор акций в интересах институциональных клиентов в соответствии с методологией, разработанной Минервини. Днем Минервини управляет капиталом инвесторов, ночью – сидит за компьютером, изучая характеристики компаний и акций.

Минервини, безусловно, один из лучших биржевых трейдеров, у которого можно учиться, и вот что он рекомендует:

- Проверка трендов важнее, чем покупка по самой низкой цене.

- Работайте с крупными компаниями.

- Когда рыночная ситуация осложняется, следует снизить риски и ожидания прибыли.

6. Загадочная стратегия Джорджа Сороса

Личность Джорджа Сороса уже стала легендой среди любителей трейдинга. Это, несомненно, самый успешный топ-трейдер. Он известен как один из лучших трейдеров в истории по прозвищу «человек, который обанкротил Банк Англии». У него одна из самых успешных историй внутридневных трейдеров: одна транзакция на 1 000 000 000 долларов.

После окончания Лондонской школы экономики и политических наук Сорос начал свою профессиональную карьеру в Quantum Fund, основанном в 1969 году, где он провел несколько прибыльных операций. В результате прибыль компании соответствовала годовому доходу, зафиксированному McDonald’s в 1996 году. Однако самые прибыльные сделки в карьере Сороса были с фунтом стерлингов. В 1992 году Сорос стал одним из лучших внутридневных трейдеров, получив чистую прибыль в 200 миллионов долларов всего за месяц.

Сорос написал несколько книг, в том числе «Алхимию финансов», где он объясняет свою теорию рефлексивности, которая, по его словам, помогла ему добиться успеха в трейдинге.

Тем не менее полная правда о причине финансового успеха Джорджа Сороса не раскрывается в его книгах, поскольку не содержит теории о функционировании фондового рынка. На самом деле его инвестиционная философия сильно отличается от теории рефлексивности. Лучший способ раскрыть некоторые из его секретов – прочитать интервью New Money Monsters с Джоном Трейном, в котором Сорос сделал следующее заявление:

Мой подход работает не потому, что я делаю правильные прогнозы, а потому, что он позволяет мне исправлять неправильные прогнозы.

Это интересный момент, о котором следует помнить, если вы хотите стать ведущим трейдером. Несколько трейдеров Форекс, которые работали с Соросом, опубликовали некоторые из своих инвестиционных стратегий. Один из них – Джеймс Маркес, бывший директор по инвестициям:

Стратегия Сороса может показаться странной, неправильной и противоречащей правилам. Он продавал дешево и покупал дорого, что можно понять только в связи с его заявленной миссией: иметь возможность вернуться и отыграться в другой день.

Другой инвестиционный директор Сороса, Алан Рафаэль, сказал, что Сорос никогда не спорит, а если он совершает ошибку, то признает ее и обдумывает.

Ниже приведены основные советы, которые могут служить основой для разработки стратегии в соответствии с принципами Сороса:

- Отложите в сторону гипотезы и теории, дающие полное представление о том, как функционируют рынки. Получение выгоды во многом зависит от знания точек выхода и правильного определения размера транзакций.

- Определите стратегию, которая имеет смысл, вместо того чтобы принимать несколько спонтанных решений.

- Уделяйте больше внимания точкам выхода и размерам ордеров, даже если они кажутся заманчивыми.

- Неважно, дает ли ваша стратегия обратный эффект, вы должны рассматривать неудачу как силу и ограничивать потери, чтобы однажды вы не проснулись банкротом.

7. Билл Липшуц: Торгуй как сумасшедший или уходи

Липшуц начал торговать на фондовом рынке, когда учился в Корнельском университете в Нью-Йорке. Он получил в наследство 12 000 долларов в виде акций и вложил эти деньги в более 100 акций. Эти вложения помогли ему найти более выгодный способ использования полученных средств.

В это время Липшуц изучал финансовые рынки в библиотеке Корнелла и начал торговать. Ему удалось превратить 12 000 долларов в 250 000 долларов. Однако его успех был недолгим, так как одна совершенная ошибка стоила ему почти всех заработанных денег. Липшуц задумался над этой ошибкой, которая оказалась частью ценного опыта, который помог ему в будущем.

Незадолго до окончания учебы в Корнелле Билл Липшуц снова начал торговать и постепенно увеличивал размер своего счета. Тогда он решил полностью посвятить себя карьере трейдера. В 1984 году он присоединился к Salomon Brothers и присоединился к недавно сформированному подразделению Forex. Год спустя он принес банку прибыль в размере 300 миллионов долларов.

В 1990 году Липшуц стал президентом North Tower Group, дочерней компании Merrill Lynch. Затем он основал Rowayton Capital Management, которая в 1995 году преобразовалась в Hathersage Capital Management. Этот фонд специализируется на торговле валютами стран Большой десятки (G10) и все еще действует на момент написания.

У Билла необычный девиз: Торгуй как сумасшедший или оставайся прежним. Билл получает огромное удовольствие от зарабатывания денег на безумной скорости. Тем не менее все это связано с тяжелой работой. Трейдер, как известно, может наблюдать за всеми рынками одновременно с помощью монитора, установленного рядом с его кроватью, чтобы он мог все анализировать круглосуточно. В конце концов, чтобы заработать 300 миллионов долларов всего за один год, человеку нужно очень много работать.

Билл Липшуц создал эффективную стратегию трейдинга и управления рисками, основанную на глубоком анализе. Его основные принципы следующие:

- Время – причина риска. Профессиональные игроки могут следить за несколькими торговыми операциями по валютным парам.

- Вам не обязательно становиться богатым на Форекс. Каждый трейдер учится на своих ошибках, и Билл Липшуц не исключение. Однажды он потерял 250 000 займов за 5 дней, но это его не остановило.

- Будьте одержимы сделками. Билл Липшуц считает, что большинству трейдеров не удается прибыльно работать на валютном рынке не потому, что им не хватает способностей, навыков или опыта, а потому, что им не хватает страсти к трейдингу. Денежная мотивация неверна; получение прибыли или убытка является «побочным эффектом азартных игр» на обмене валюты.

- Почувствуйте боль потери. У каждого трейдера бывают периоды, когда он несет только убытки, но главное – не отступать. В такие моменты трейдер начинает более внимательно относиться к деньгам, просчитывать и анализировать действия.

- Разделите капитал. Золотое правило выдающегося трейдера – никогда не концентрировать капитал в одной сделке. Следование этому правилу снижает риск выгорания до минимально возможного уровня.

- Не оставляйте позицию открытой при непонятных движениях рынка. Позицию следует увеличивать, когда можно с высокой степенью вероятности прогнозировать динамику экономических показателей и поведение цен.

- Сделайте это вовремя. Принцип любой деловой активности – чем больше работаешь, тем больше прибыль. Но при торговле на валютном рынке ситуация обратная. Вы не сможете сделать открытую позицию более прибыльной, приложив усилия. Трейдер должен инвестировать в процесс подготовки – изучение информации для анализа.

Подведем итог

Итак, что делает биржевых трейдеров лучшими? Они преданы и одержимы своим делом и никогда не сдаются. Истории этих чрезвычайно успешных биржевых трейдеров доказывают, что нет победы без проигрыша (или многих потерь), но ошибки способствуют росту.

Сможете повторить их достижения? При должной самоотдаче возможно все. Необязательно иметь на своем банковском счете миллионы долларов. Начните с демо-счета, исследуйте рынок и читайте блоги успешных трейдеров, чтобы следить за тем, что происходит в финансовой сфере.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Источник https://forex-method.ru/uspeshnye-treydery-mira

Источник https://journal.open-broker.ru/biographies/velikie-lyudi-finansovogo-mira-top-7/

Источник https://ardma.net/finansy/treyding/luchshiye-treydery-mira/