Активное и пассивное инвестирование: какая стратегия вам подходит?

Инвестирование — один из наиболее эффективных способов накопления богатства в долгосрочной перспективе, но существует много разных подходов к инвестированию, поэтому бывает трудно понять, с чего начать.

Вы можете разбить большинство инвестиционных стратегий на две категории: активное инвестирование и пассивное инвестирование. Оба типа инвесторов работают над тем, чтобы превратить свои инвестиции в более значительные суммы денег, которые они могут использовать для поддержания своего образа жизни или для финансирования будущих инвестиций.

Как правило, активные инвесторы отслеживают свои инвестиции ежедневно или еженедельно, часто заходя на рынок и уходя с него. Пассивные инвесторы используют стратегию «установил и забыл», надеясь, что последовательные инвестиции в долгосрочной перспективе помогут им в достижении своих целей.

Обе инвестиционные стратегии могут работать, и у каждой есть свои плюсы и минусы. Знание того, как работает каждая стратегия и какая из них подходит вам, поможет вам максимально эффективно использовать свои деньги.

Активное инвестирование

Активное инвестирование означает принятие активной роли в управлении своими деньгами, входом и выходом из различных инвестиций на основе вашего анализа, интуиции или мировых событий. Активное инвестирование может включать в себя выбор отдельных акций, установки целей покупки и продажи или использование опционов для дневной торговли.

Обычно активные инвесторы ищут активы, которые могут предложить краткосрочную прибыль. Они часто пытаются превзойти рынок, получая более высокую прибыль, чем рынок в целом.

Некоторым людям нравится идея активной инвестиционной стратегии, но они не хотят выполнять работу, связанную с активным инвестированием. Эти инвесторы могут работать с финансовыми менеджерами, которые используют подход к инвестированию от их имени.

Почему люди стараются активно инвестировать?

Есть много причин, по которым люди пробуют свои силы в активном инвестировании.

Во-первых, они хотят играть более важную роль в управлении своими деньгами. Многим людям может быть сложно довериться инвестиционному консультанту, а другим просто надоедает идея использовать стратегию «купи и держи».

Другие обращаются к активному инвестированию, потому что хотят работать над снижением риска или увеличением потенциальной прибыли от инвестирования.

Активные инвесторы постоянно следят за фондовым рынком и новостями, переводя деньги в инвестиции и из них. Если происходит что-то, что может ослабить рынок, активные инвесторы ищут безопасную гавань, чтобы вложить свои деньги. Если они чувствуют, что бизнес может столкнуться с резким скачком цен на акции, они переводят свои средства в акции этой компании.

При эффективном использовании активные инвесторы могут сохранить свой капитал или заработать большие суммы денег.

Активное инвестирование представляет собой более сложную задачу, чем покупка и удержание или пассивное инвестирование. Некоторым людям нравится пытаться обойти рынок, и они считают, что это более привлекательный способ инвестирования.

Во что инвестируют активные инвесторы?

Активные инвесторы используют различные активы для реализации своей торговой стратегии.

Акции

Многие активные инвесторы покупают и продают акции отдельных компаний. Это позволяет им ориентироваться на конкретные предприятия, которые, по их мнению, в ближайшем будущем будут показывать лучшую эффективность.

Облигации

Некоторые активные инвесторы торгуют облигациями, выпущенными правительствами или предприятиями. Если рыночные процентные ставки падают, цены на облигации имеют тенденцию к росту, давая активным инвесторам возможность получать прибыль от изменений на рынке ставок. Активные инвесторы могут также укрепить свои позиции в облигациях, если они опасаются медвежьего рынка, на котором цены на акции снижаются.

Опционы

Опционы позволяют активным трейдерам делать ставки на изменения цены акции. Торговцы опционами покупают и продают право покупать или продавать акции по установленной цене до фиксированной даты в будущем.

Опционы позволяют инвесторам усилить свои инвестиции, давая им возможность заработать огромные суммы, но при этом потерять так много, что в итоге останется отрицательный баланс. Это делает их подходящими только для опытных инвесторов, готовых пойти на риски.

Биржевые фонды

Биржевые фонды (ETF) похожи на паевые инвестиционные фонды в том смысле, что они позволяют инвесторам покупать и продавать акции нескольких предприятий, имея дело только с одним фондом. В отличие от паевых инвестиционных фондов, вы можете покупать и продавать акции ETF в течение дня, что делает их более подходящими для активных трейдеров.

Многие ETF отслеживают рыночные индексы или отрасли, позволяя инвесторам делать ставки на определенные области рынка. Некоторые используют кредитное плечо, поэтому их цены в два или три раза превышают изменение стоимости индекса, позволяя трейдерам идти ва-банк. Как и паевые инвестиционные фонды, ETF взимают комиссию за управление, которая может подорвать прибыль активных трейдеров.

Товары

Некоторые активные инвесторы предпочитают торговать такими товарами, как нефть, кукуруза, природный газ или пшеница. Сырьевые товары позволяют активным инвесторам спекулировать на будущих ценовых тенденциях и могут служить страховкой от инфляции.

Плюсы и минусы активного инвестирования

Активное инвестирование имеет как преимущества, так и недостатки, о которых следует помнить.

Плюсы

- Большая потенциальная прибыль. Основная цель активных инвесторов — обыграть фондовый рынок. Это означает зарабатывать больше денег, когда рынок на подъеме, и терять меньше денег — или даже продолжать зарабатывать деньги, когда рынок падает. Хорошие активные инвесторы могут заработать много денег, но активные инвесторы, которые не преуспевают, скорее всего, потеряют больше, чем пассивные.

- Большая гибкость. Независимо от того, управляете ли вы своими деньгами самостоятельно или работаете с активным управляющим капиталом, активное инвестирование предлагает большую гибкость, чем пассивное инвестирование. Вы можете переводить деньги в определенные секторы экономики или типы инвестиций в зависимости от текущей финансовой атмосферы.

- Больше инвестиционных возможностей. Большинство пассивных инвесторов используют всего несколько инвестиционных инструментов, таких как паевые инвестиционные фонды или ETF. Активные трейдеры могут найти место для таких вещей, как отдельные акции, опционы и товары в своем портфеле, что позволяет им реализовывать более сложные стратегии.

Минусы

- Повышенный потенциальный риск. Активные инвесторы подвергают себя более высокому уровню риска, чем пассивные инвесторы, что компенсирует их более высокую потенциальную прибыль. Представьте себе сценарий, в котором активный инвестор продает свои акции прямо перед началом бычьего рынка или покупает инвестиции прямо перед тем, как они рухнут. Этот инвестор может упустить огромную прибыль или потерять свои сбережения. Пассивные инвесторы не сталкиваются с подобным риском.

- Более высокие затраты. Активные инвестиционные стратегии обычно стоят дороже, чем пассивные. Большинство активных инвестиционных менеджеров взимают комиссию в зависимости от процента от ваших активов. Даже если вы сами управляете своим портфелем, вам придется платить больше брокерских сборов по мере того, как вы переводите деньги на рынок и выводите с него.

- Больше усилий. Активное инвестирование требует гораздо больше усилий, чем пассивное инвестирование. Вам необходимо следить за экономическими, деловыми и рыночными новостями и уделять время изучению вариантов инвестирования. Это требует времени, которое вы могли бы посвятить досугу, времени с семьей, самосовершенствованию, заработку на работе или другим занятиям. Также нет гарантии, что приложенные вами усилия принесут плоды.

Пассивное инвестирование

Пассивные инвесторы стараются избегать попыток обыграть рынок. Вместо этого они предпочитают простую в управлении стратегию, при которой они делают единственное вложение. Вместо того, чтобы часто открывать и закрывать позиции, они время от времени вносят изменения в распределение своих активов или повторно балансируют свой портфель.

Пассивные инвесторы обычно пытаются отследить определенный рыночный индекс или сопоставить показатели рынка в целом. Как правило, пассивные инвесторы больше беспокоятся о своей долгосрочной выгоде, чем о краткосрочной прибыли.

Люди, выбирающие пассивную инвестиционную стратегию, могут управлять своим собственным портфелем или работать с недорогим инвестиционным консультантом, который использует стратегии покупки и удержания.

Многие предпочитают пассивное инвестирование по нескольким причинам.

- Во-первых, пассивное инвестирование намного проще, чем активное инвестирование. Пассивные инвестиции требуют поддержки в виде ребалансировки вашего портфеля, но обычно только раз в несколько месяцев. Иногда вы можете решить изменить распределение активов, но только после тщательного анализа.

- Другая причина в том, что некоторые думают, что пассивное инвестирование более эффективно, чем активное. Определить подходящее время на рынке для покупки или продажи невероятно сложно, и большинство людей видят более высокие результаты при пассивном инвестировании, чем при активном.

Во что вкладывают пассивные инвесторы?

Большинство пассивных инвесторов используют следующие вложения для создания своих портфелей.

Паевые инвестиционные фонды

Паевые инвестиционные фонды содержат широкий спектр акций и облигаций, что позволяет инвесторам легко диверсифицировать свой портфель, покупая только акции одного фонда. Многие пассивные инвесторы сосредотачиваются на индексных фондах, которые отслеживают рыночный индекс, такой как S&P 500, или фондовый рынок в целом. Индексные фонды, как правило, чрезвычайно недороги.

ETF похожи на паевые инвестиционные фонды, за исключением того, что инвесторы могут торговать ими на рынке в рабочие часы, а не ждать до конца дня, пока управляющий фондом завершит сделки купли-продажи. Это делает их немного более ликвидными, чем паевые инвестиционные фонды. Некоторые ETF также имеют более низкие коэффициенты расходов, чем их аналоги взаимных фондов, что делает их более дешевым вариантом.

Акции

Некоторые пассивные инвесторы предпочитают выбирать отдельные компании для долгосрочных инвестиций. Например, пассивный инвестор может покупать акции «голубых фишек» и удерживать их в течение длительного времени.

Облигации

Пассивные инвесторы также могут выбрать для покупки отдельные облигации или фонды облигаций Они могут включать государственные облигации США или других стран или облигации, выпущенные корпорациями или муниципалитетами.

Плюсы и минусы пассивного инвестирования

Пассивное инвестирование имеет свои плюсы и минусы.

Плюсы

- Проще. Активным инвесторам необходимо следить за новостями бизнеса и рынка и каждый день или каждую неделю уделять время совершению сделок в своем портфеле. Вместо того, чтобы тратить часы в неделю на свой портфель, пассивные инвесторы могут тратить всего несколько часов в год на поддержку своих инвестиций.

- Меньше риска. Активные инвесторы сталкиваются с риском продать свои инвестиции в неподходящее время или купить их, когда рынок находится на пике. Пассивные инвесторы покупают инвестиции и держат их. Им не придется беспокоиться о покупке или продаже в неподходящее время, и они могут рассчитывать на стабильный рост рынка в долгосрочной перспективе.

- Менее дорого. Пассивным инвесторам не нужно беспокоиться обо всех комиссиях за транзакции, которые платят активные трейдеры. Вместо этого они могут хранить свои деньги в индексных фондах, которые обычно взимают комиссию в размере 0,10% или меньше. Даже пассивные инвесторы, которые работают с инвестиционным менеджером, обычно платят меньше комиссионных, чем те, кто работает с активными инвестиционными менеджерами.

Минусы

- Более низкие потенциальные вознаграждения. Пассивные инвесторы, как правило, сосредотачиваются на отслеживании рынка, а не на его опережении. Опытный инвестор, совершающий регулярные сделки, может опередить рост рынка и заработать много денег. Пассивные инвесторы обычно получают среднюю прибыль в соответствии с показателями более широкого рынка, но не более того.

- Не защищает ваши средства от краткосрочных падений. Пассивные инвесторы не пытаются продать свои позиции до того, как акции упадут в цене; они обычно довольны тем, что переживают взлеты и падения рынка. Однако иногда рынок плохо себя чувствует из-за затяжных экономических условий, таких как рецессия.

Если вам нужно продать инвестиции, чтобы покрыть свои обычные расходы на жизнь, вы можете быть вынуждены продать их по низким ценам, что потенциально может принести убытки.

Пассивный подход к инвестированию может быть особенно трудным для поддержания, когда экономические новости мрачны, цены падают, поскольку активные инвесторы спасаются, а желание «что-то сделать» нарастает. Но худшее, что может сделать пассивный инвестор, — это саботировать многолетнюю прибыль путем панических продаж после того, как рынок уже упал.

Активный или пассивный: какая стратегия инвестирования вам подходит?

Правильный выбор инвестиционной стратегии зависит от ваших инвестиционных целей, интереса, толерантности к риску и готовности тратить время на работу над своим портфелем. Чтобы выбрать свою инвестиционную стратегию, задайте себе следующие вопросы.

- Вы хотите проводить время за просмотром деловых и экономических новостей? Людям, у которых нет желания или времени уделять внимание новостям, вероятно, следует придерживаться пассивного инвестирования.

- Готовы ли вы тратить час или больше каждую неделю на торговые операции? Если дневная торговля или просто регулярный просмотр своего портфеля вам нравится, то активное инвестирование может вам подойти. Если вы не хотите тратить так много времени на свои деньги, придерживайтесь пассивного инвестирования.

- Можете ли вы принять риск того, что ваши сделки окажутся неудачными? Люди, инвестирующие в индексные фонды, могут быть относительно уверены в том, что рынок вернется в норму. Если вы активный трейдер, вы можете купить акции в бизнесе, который разоряется, или сделка по опционам уничтожит ваш портфель.

- У вас короткий или долгосрочный горизонт? Люди, ищущие краткосрочной выгоды, могут заработать больше денег на активной торговле, если все пойдет хорошо. Пассивная стратегия может лучше служить долгосрочным инвесторам.

Для большинства людей стратегия пассивного инвестирования, вероятно, является лучшим выбором. Обыграть рынок — основная цель большинства активных трейдеров — невероятно сложно.

За 15 лет почти 92% активно управляемых паевых инвестиционных фондов не смогли превзойти доходность S&P 500. Это означает, что только 8 из каждых 100 профессиональных управляющих деньгами могут добиться большего за счет активного инвестирования, чем за счет пассивного индексного инвестирования.

Если вы один из 8%, которые могут превзойти рынок в долгосрочной перспективе, то вы можете заработать много денег на активной торговле. Возможно, вы даже захотите подумать о работе в сфере управления капиталом. Но на самом деле это мало кому удается.

Подведем итоги

Существует много способов инвестировать. Некоторые выбирают активную позицию; другие сосредоточены на покупке и хранении одних и тех же ценных бумаг в течение длительного времени.

Большинству людей, вероятно, лучше будет пассивное инвестирование, но нет ничего плохого в том, чтобы выделить часть своего портфеля для экспериментов и получения удовольствия от активной торговли.

Активное и пассивное инвестирование: что подойдет именно вам?

Каким способом легче и быстрее создать капитал — вложиться единоразово в формирование портфеля и почивать на дивидендах или выбрать активную торговлю ценными бумагами?

Это два разных подхода, которые можно сочетать. Пассивное инвестирование

предполагает мало телодвижений и гарантированно накапливает средства длительный период времени.

Активные инвестиции — это много усилий и времени на поиск подходящих инструментов, их регулярную покупку и перепродажу с целью извлечения прибыли.

У каждого подхода свои плюсы и минусы, в которых надо разобраться перед тем, как начать инвестировать.

Что такое активное инвестирование?

Активная стратегия инвестирования — это поиск и отбор различных бумаг с высокой ликвидностью, поиск лучшего времени для продажи и покупки инструментов с целью получения дохода, постоянное отслеживание новостей с бирж на регулярной основе.

Для этого нужны большие знания, опыт и время.

Надо понимать, что активные инвестиции — это необязательно трейдинг в чистом виде. Активный инвестор обычно ищет и приобретает недооцененные бумаги, прогнозирует тенденции рынка и тренды, выбирает удачное время для сделок, чтобы повысить доходность инвестиций.

К формированию портфеля он также подходит иначе, чем пассивный инвестор. Обычно там присутствуют отечественные и зарубежные недооцененные и дивидендные акции, ОФЗ и др.

Пересматривать портфель он может не чаще раза в год и ничего в нем не менять. Либо продать хорошо подросшие бумаги и купить другие недооцененные или упавшие.

Плюсы и минусы активного инвестирования

Преимущества

Недостатки

На быстрых изменениях рынка зарабатывать можно так же быстро и много, поскольку сильно колеблется волатильность.

Быстрые изменения рынка требуют такой же повышенной гибкости и адаптивности от инвестора, это может вызвать сильнейший стресс.

Для приличного заработка иногда бывает достаточно одной крупной сделки.

Чтобы такую сделку совершить, надо долго и вдумчиво искать подходящую акцию — это похоже на работу золотоискателя, процесс долгий и муторный.

Потенциально высокая доходность.

Риски при этом возрастают пропорционально вместе с доходностью.

Самостоятельная активная торговля позволяет держать руку на пульсе депозита и всегда держать процесс под контролем.

Много денег будет уходить на комиссии и спреды, которые будут в той или иной мере снижать доходность.

Изучение инвестором отчетов и новостей позволяет принимать верные решения в отношении сделок и снижать убытки.

Заниматься аналитикой непросто, нужны знания, опыт и регулярно выделяемое на все это время.

Часто продавать активы не всегда бывает выгодно с точки зрения налогов — владение активами менее 3-х лет не дает права на налоговую льготу.

Понятия пассивной стратегии инвестирования

Пассивные инвестиции не терпят суеты — здесь нет необходимости гнаться за рынком, сильно реагировать на оперативные финансовые новости. Задача инвестора — диверсифицировать активы по классам, регулярно пересматривать, пополнять и ребалансировать портфель.

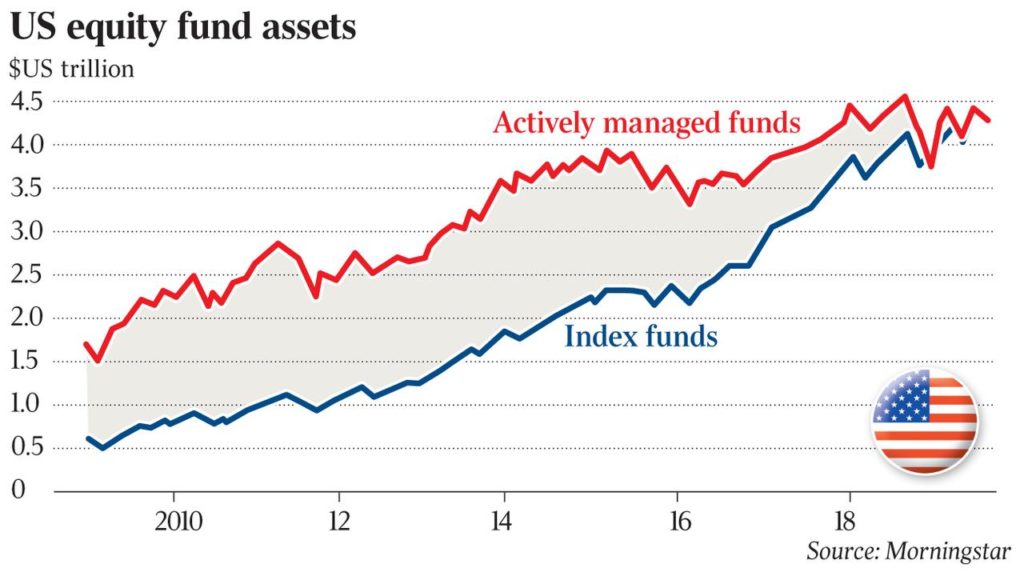

Такая стратегия последние 15 лет набирает популярность в США — в ноябре 2020 года доля активов, управляемых пассивно, выросла до 48% за счет того, что многие стали переходить от активного инвестирования к пассивному, поскольку оно гораздо менее затратное по времени и усилиям.

Необязательно управлять портфелем самому — для этого существуют специалисты по доверительному управлению с большими знаниями и опытом. За свои услуги они берут приличные комиссионные, и это нормальное явление. Но разбираться в основах вам все равно придется, так как они тоже люди и могут ошибаться.

Плюсы и минусы пассивного инвестирования

Преимущества

Недостатки

Не требует слишком глубоких специфических знаний, но когда они есть, это дополнительный плюс.

При отсутствие базовых знаний есть риск нарваться на мошенников от инвестирования при передаче портфеля в доверительное управление.

Не требует слишком много времени для анализа и отбора бумаг, тем более, что можно обратиться к финансовому советнику.

Какое-то время все равно потратить придется — чтобы вникнуть в основы, найти толкового финансового консультанта и пр.

При грамотно составленном портфеле и минимальных усилиях доход будет стабильным в долгосрочной перспективе.

Помните только, что обогнать рынок пассивным способом не получится. Но хорошая новость в том, что вы при этом и не отстанете от него.

Задачу поиска подходящих бумаг облегчают различные биржевые фонды, где есть сотни доходных акций и облигаций.

Чтобы такие фонды найти и выбрать, надо запастись временем, терпением и необходимыми знаниями

В долгосрочных пассивных фондах зачастую комиссии гораздо ниже, чем у активно управляемых.

Надо уметь просчитывать риски и издержки, даже если у вас есть советник. Одна голова — хорошо, а две, включая вашу — лучше.

Это выгодно в плане налогов — пассивные инвесторы редко продают активы, и в соответственно, реже платят налоги с их продажи.

Надо изучать хотя бы базово налоговое законодательство страны, в которой находятся ваши инвестиции. И своей тоже.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

прочел(-ла) и принимаю Условия оказания услуг

и Политику конфиденциальности

Пассивные или активные инвестиции. Что лучше выбрать?

Как говорится в одном известном вестерне, на свете существуют два типа людей — а в нашем случае два типа инвесторов — активные и пассивные. Это два противоборствующих лагеря, которые постоянно спорят о преимуществах и недостатках того или иного подхода. И в данной статье мы попробуем разобраться, какой подход разумнее выбрать. Но для начала определимся с понятиями.

Что такое активные и пассивные инвестиции, и в чем между ними разница?

Бенджамин Грэхем в своей книге «Разумный инвестор» дает такие характеристики:

Пассивный инвестор прежде всего стремится избежать серьезных ошибок и потерь. Кроме того, он хочет быть избавлен от трудностей и волнений, связанных с необходимостью постоянно принимать решения. Главное отличие активного инвестора заключается в том, что свое время и силы он тратит на выбор самых надежных и привлекательных ценных бумаг. На протяжении десятилетий активный инвестор мог быть уверен, что его дополнительные усилия и навыки будут вознаграждаться более высокой средней прибылью, чем прибыль пассивного инвестора. Сегодня в этом приходится сомневаться. Но через год или в более отдаленной перспективе все может измениться.

Если бы я пытался охарактеризовать пассивных и активных инвесторов, я бы описал их так:

Активные инвесторы занимаются тем, что стараются выбирать в свой портфель определенные классы активов и отдельные ценные бумаги на основе их потенциальной доходности и риска, стараясь находить то, что по их мнению является более привлекательным по этим параметрам. Помимо выбора ценных бумаг, они так же занимаются выбором выгодных моментов времени для совершения своих сделок — иными словами используют маркет-таминг. Основная цель действий активного инвестора — получить доходность выше рыночного индекса.

Пассивные инвесторы используют стратегию пассивных портфельных инвестиций, сознательно отказываются от выбора отдельных ценных бумаг и от выбора моментов для совершения сделок. Поскольку считают, что шансы на длительном сроке побить рыночный индекс минимальны, а значит гораздо разумнее просто вложиться в индекс. Поэтому их портфель состоит в основном из индексных фондов. И как вы увидите дальше, статистика на их стороне.

Кем лучше быть — активным или пассивным инвестором?

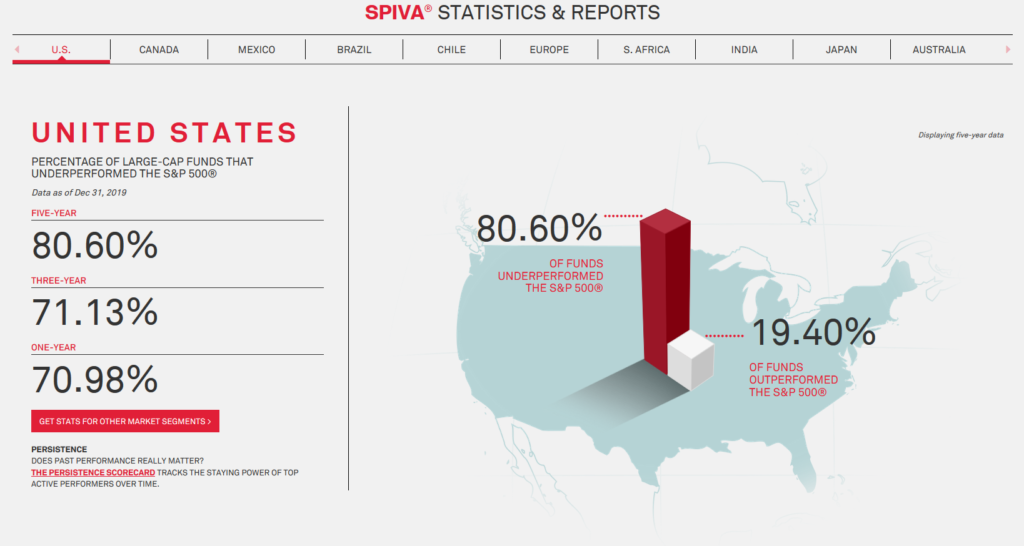

Для начала обратимся к статистике. Одно из подразделений компании S&P Dow Jones Indices публикует на своем сайте статистику по активно-управляемым фондам разных стран. Согласно их исследованиям за последние 5 лет 80,6% фондов акций США показали доходность меньше доходности индекса S&P 500. За последние 3 года — 71,13%. За последний год 70,98%. Статистика по другим странам примерно похожа.

Таким образом получается, что подавляющее большинство активно-управляемых инвестиционных фондов проигрывает индексу.

Данная информация постепенно доходит до инвесторов, и все больше их число приходит к мысли, что вкладываться в индексные фонды выгоднее. Поэтому за последние 10 лет сумма активов в индексных фондах сравнялась с суммой активов в активно-управляемых. Деньги инвесторов медленно, но верно перетекают в индексные фонды.

Сумма активов под управлением индексных фондов растет последние 10 лет

Однако, несмотря на то, что большинство управляемых фондов проигрывают индексу, все же какой-то процент фондов его превосходят. Возможно, эти фонды управляются талантливыми профессионалами, и чтобы обогнать индекс, достаточно просто вложиться в такой фонд?

Лидеры не остаются лидерами

Другие исследования нам говорят, что в таких результатах нет стабильности. Для исследования взяли все активно-управляемые фонды акций США и поделили их на четыре квартиля в зависимости от доходности за прошлый год — 25% лучшие, 25% выше среднего, 25% ниже среднего и 25% самые худшие. Затем посмотрели, остались ли эти фонды в своих квартилях по результатам доходности в следующие три года.

Если бы лучшие фонды стабильно показывали свою высокую доходность, то они бы оставались в своем квартиле (Quartile 1). В таком случае, в выделенных серым цветом ячейках, цифра была бы не меньше 25%. Однако, в реальности лучшие фонды в следующие три года с большей вероятностью оказывались в числе фондов с более низкой доходностью.

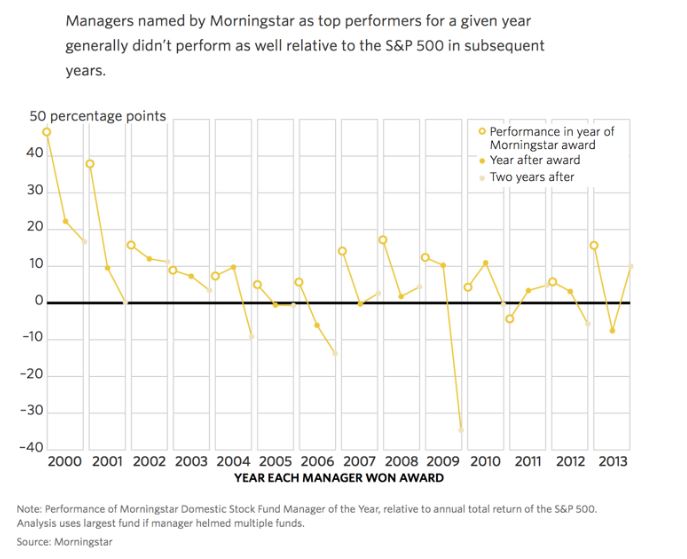

Супер-менеджеры на один раз

Другое исследование показывает нам доходность супер-управляющих относительно индекса S&P 500 в следующие два года после того, как Morningstar присвоила им звание «Менеджер года». Как видно из графика, в следующие два года практически ни один менеджер не смог повторить прежний результат — почти все «скатывались» вниз.

Таким образом, те активно-управляемые фонды, которые показывали отличные результаты в прошлом, в большинстве случаев не могут повторить их в будущем. А значит ориентироваться при выборе фондов на их результаты в прошлом — бесполезная затея.

Баффет против хэдж-фондов

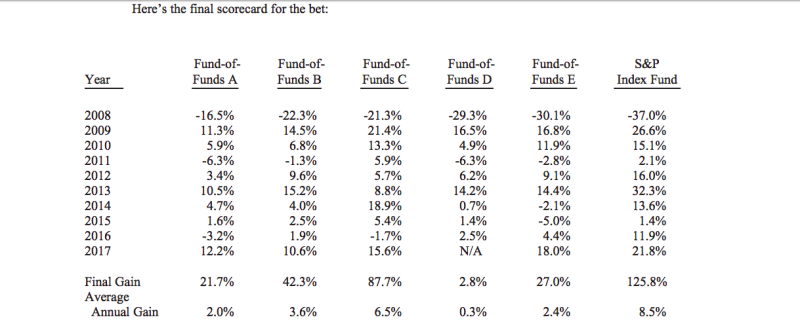

Еще один яркий пример в пользу пассивных инвестиций. В 2007 году Уоррен Баффет, пожалуй самый известный активный инвестор в мире, предложил заключить пари с любым желающим на то, что никто из профессионалов не сможет составить портфель хотя бы из пяти фондов хедж-фондов, которые за десять лет обгонят по доходности один выбранный им индексный фонд на индекс S&P 500 с учетом всех комиссий и сборов.

На предложение откликнулся управляющий Тед Сейдс из инвестиционной компании Protege Partners. Он выбрал пять фондов фондов, которые в свою очередь инвестировали в общей совокупности в 100 хэдж-фондов (это тип фондов, которые обладают наибольшими возможностями по зарабатыванию денег).

Спустя 10 лет — 31 декабря 2017 года срок пари истек. Результаты его оказались следующими — индексный фонд Vanguard, который выбрал Баффет, вырос на 125,8%. Самый лучший из хэдж-фондов (их названия не раскрываются) вырос на 87,7%.

Результаты пари Баффета

Этим пари Уоррен Баффет хотел показать, что в индустрии хедж-фондов очень высокие комиссии, а фонды действуют больше в интересах управляющей команды, а не в интересах простых инвесторов. В то время как хэдж фонды обычно берут 2% в год за управление активами и 20% от прибыли, если она есть, индексный фонд Vanguard взимает со своих клиентов всего 0,04% комиссии. Высокие комиссии активно-управляемых фондов — одна из главных причин их плохих результатов.

Может ли простой частный инвестор обогнать рынок?

Но может быть рядовой частный инвестор , который сам отбирает акции в свой портфель, может обыграть рынок? Ему, в отличие от инвестиционного фонда, не надо никому платить большие комиссии за управление. А еще ему не надо соблюдать законодательные ограничения, существующие для фондов, и которые обязаны четко блюсти управляющие. И не надо держать часть активов в деньгах, как это приходится делать фондам в силу операционных причин. И не надо распродавать портфель при падении рынка, когда из фонда бегут слишком пугливые инвесторы. Капитал у частного инвестора невелик, а значит можно легко входить в низколиквидные активы, и так далее.

Стратегия супер-инвесторов

А еще можно использовать стратегию супер-инвесторов, чтобы достичь супер-результатов. В 1984 году Уоррен Баффетт написал эссе под названием «Суперинвесторы из деревни Грэма и Додда». В своем эссе Баффет на примере выдающихся результатов некоторых управляющих показал, что можно обыгрывать рынок.

Для примера он отобрал результаты Вальтера Шлосса, Тома Кнэппа, Вильяма Руэна, своего партнерства и ряда других управляющих. Все они смогли значительно опередить биржевой индекс на длительном сроке. Всех этих управляющих объединяло одно — они были либо учениками Бэна Грэхема либо использовали его стоимостный подход. Хотя каждый работал независимо от других и вкладывал деньги в разные акции.

Эти результаты сложно оспорить. Но нужно обратить внимание на то, когда они были получены. Это 1950-1980 года. А Бен Грэхем работал еще раньше — с 1920 годов. Нужно вспомнить, что это были за времена. Тогда не было компьютеров, не было YahooFinance и Bloomberg, не было онлайн-торговли. Информация о компаниях и акциях распространялась медленно — через газеты, справочники и телеграф (позже радио и ТВ). Не редкость было, что для того, чтобы хорошо изучить компанию, приходилось ехать в ее офис. Информация, благодаря которой можно было найти недооцененные компании, была доступна не всем или для ее получения приходилось потрудиться. И те, кто прилагал для этого усилия, получали свое преимущество и могли на нем заработать деньги.

Сегодня, в эпоху СМИ, интернета, открытости и глобальной информатизации, вся необходимая информация — котировки, отчетность, мультипликаторы, новости — находится от инвестора на расстоянии буквально двух кликов. Вся доступная информация намного быстрее отражается в рыночной цене, а значит эффективность рынков стала намного выше, чем раньше. Для того, чтобы опередить рынок, по прежнему нужно иметь преимущество — находить рыночные неэффективности. Но сегодня их находить еще труднее.

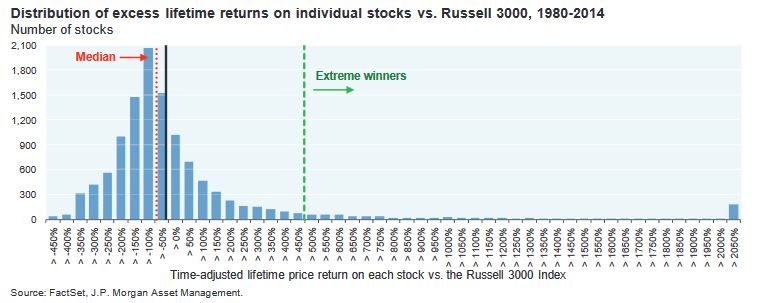

Большинство акций хуже рынка

Есть еще одна трудность, которую придется преодолевать активному инвестору — большинство акций в индексе… проигрывают индексу. Несколько лет назад JP Morgan Asset Management провели исследование индекса Russel 3000 — американского индекса акций крупной, средней и малой капитализации. Они взяли период с 1980 по 2014 год, и проанализировали прижизненную доходность около 13 000 акций с момента, когда бумага была включена в индекс, до конца 2014 года или до ее последней котировки (когда бумага прекратила свое обращение в результате слияния или была исключена из индекса).

Следующая диаграмма показывает результаты:

- доходность медианной акции на 53% хуже доходности индекса;

- две трети акций показали доходность хуже индекса, а 40% акций имели отрицательную доходность с момента включения их в индекс;

- доля супер-победителей, выросших на 500% и более (правее зеленой черты), составляет всего около 7% от общего числа.

Из диаграммы видно, что левее черной черты, которая обозначает 0% (доходность индекса) заметно больше акций, чем справа, где отображаются акции, превзошедшие доходность индекса. Но может возникнуть логичный вопрос — почему в такой ситуации индекс вообще растет? Дело в том, что убыток акции ограничен 100%, а прибыль может достигать и 1000% и даже больше. Эти акции как раз «тащат» индекс вверх.

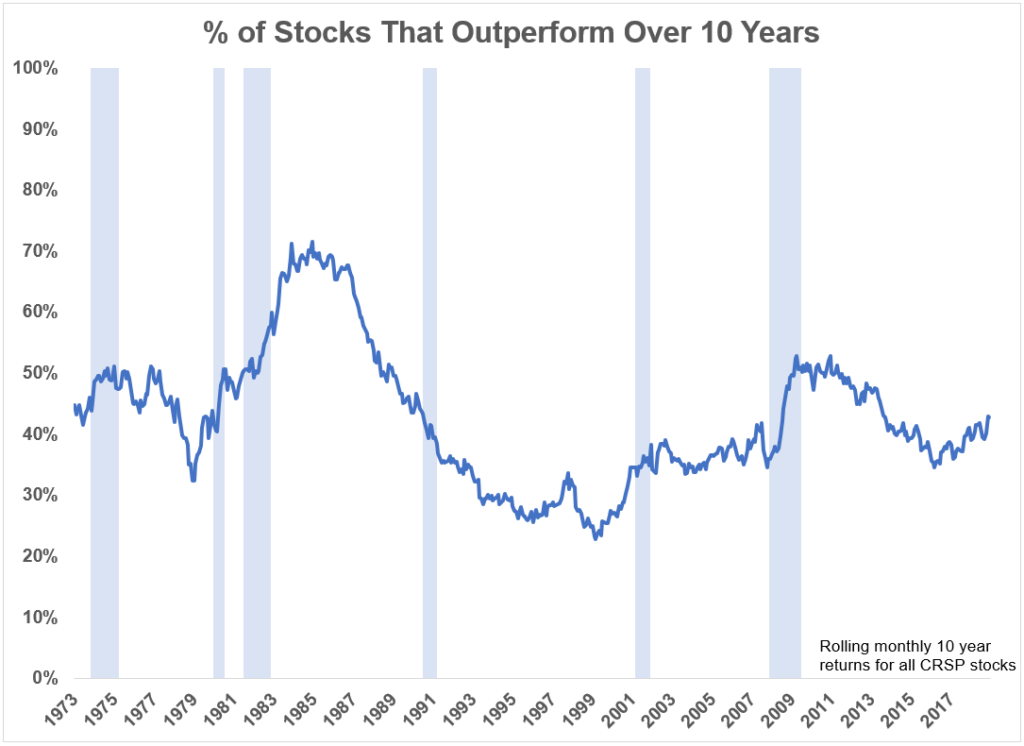

Еще одно исследование показывает процент акций, которые за 10-летний скользящий период превзошли доходность индекса, начиная с 1973 года. Среднее число акций, которые превзошли индекс за 10-летние периоды, составило около 43%. Очень редко это число превышало 50%. Только в 22% 10-летних периодов количество акций, которые превзошли S&P 500, превышало половину.

Таким образом, более половины акций по доходности оказываются хуже индекса, что еще больше осложняет жизнь тем, кто выбирает акции.

Так что лучше выбрать?

Какую стратегию выбрать пассивную или активную — каждый должен решать сам. На стороне пассивного инвестирования стоит то, что вы гарантированно получите рыночную доходность (разумеется, за вычетом очень небольших комиссий и налогов), и эта стратегия будет отнимать у вас минимум времени.

На стороне активного управления — то, что в теории вы можете обогнать рынок, но ваши шансы на это на длительном сроке невелики. К тому же вам придется сначала потратить много времени на изучение анализа акций, а потом регулярно и на постоянной основе анализировать ценные бумаги. Вряд ли этим захочет заниматься рядовой человек. Эта стратегия больше подходит для увлекающихся натур.

До сих пор очень много людей спорят о том, что лучше — пассивные или активные инвестиции. Но мало кто вспоминает, что конечная цель инвестора — не опередить рынок, а достигнуть своих финансовых целей. А соревноваться с рынком для этого совсем не обязательно.

Источник https://traderblog.net/aktivnoe-i-passivnoe-investirovanie/

Источник https://gerchik.com/stati/aktivnoe-i-passivnoe-investirovanie-chto-podoydet-imenno-vam

Источник https://activeinvestor.pro/passivnye-ili-aktivnye-investitsii-chto-luchshe-vybrat/