Кто и как зарабатывает на падении рынков

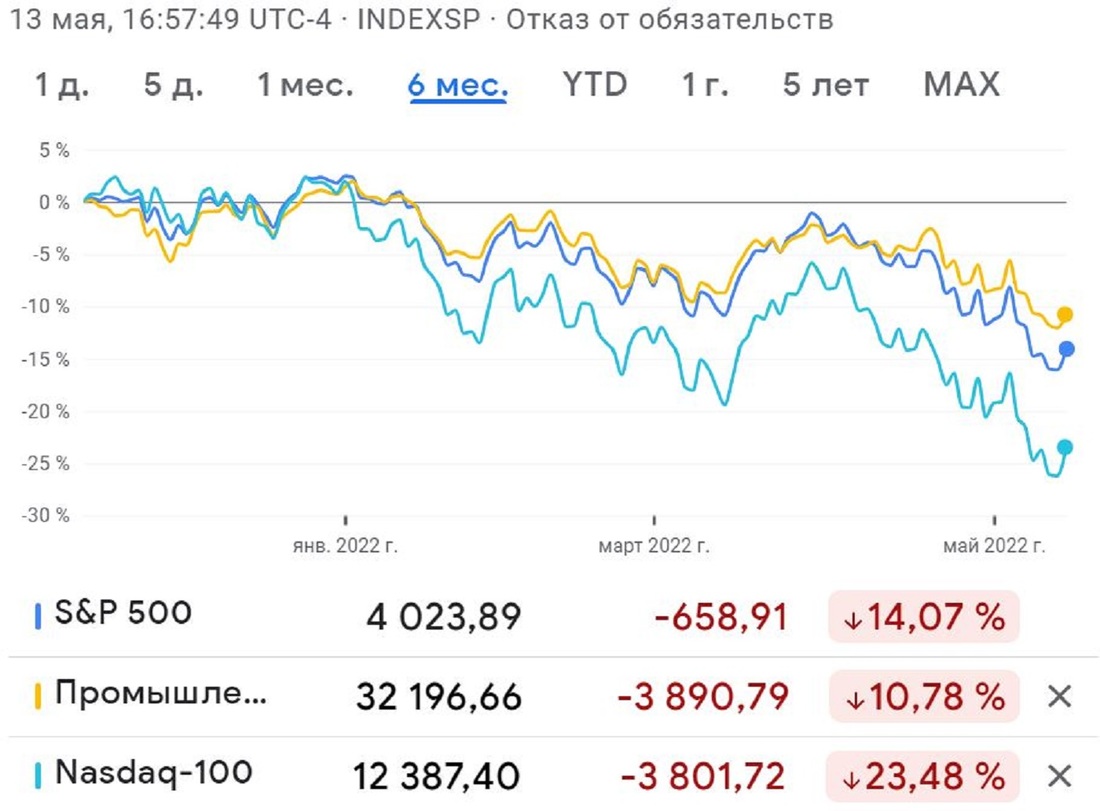

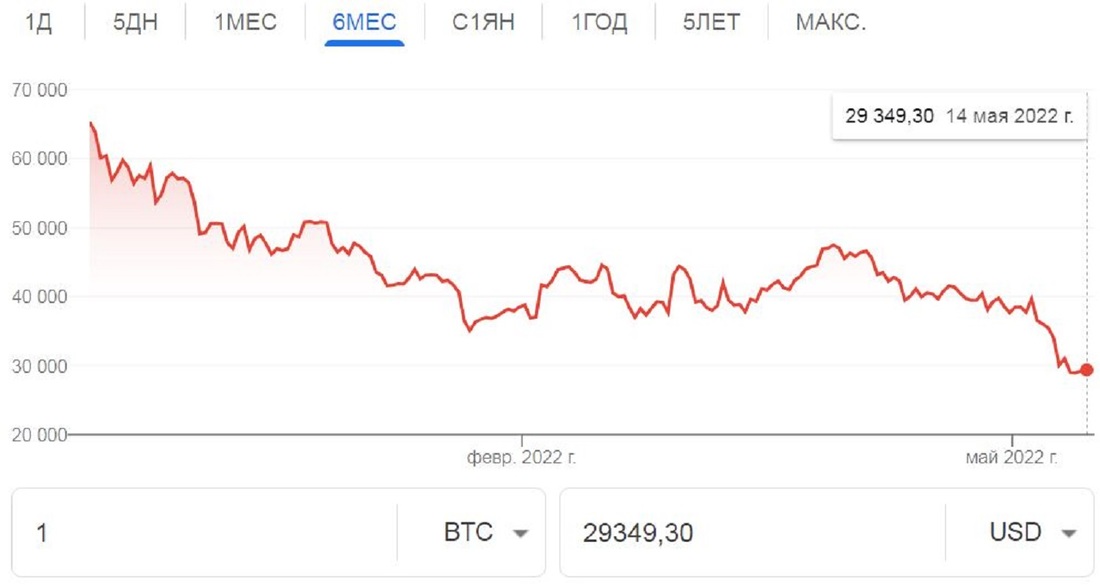

Индексы на мировых биржах падают уже пятый месяц подряд, криптовалюты упали почти в два раза за две недели. Впечатление такое, что растут только цены, а все остальное лишь падает на дно, потом пробивает это дно и снова падает. Профессионалы зарабатывают на падении цен точно так же, как на их росте. Объясняем.

Простой пример заработка на падении

Представим, что в первых числах марта 2022 года вы увидели будущее. Не все и не далеко, но только курсы валют на два месяца вперед. Напомним, что курс продажи доллара доходил до 4 рублей, а лучший курс покупки 11 марта был 3,855 рубля.

Вы знаете, что ваш знакомый имеет в загашнике $10 000. Просите эту сумму взаймы под залог старой дружбы (машины, дачи). Здесь к месту напомнить, что валютные кредиты в Беларуси запрещены, а вот займы между физлицами могут быть и в валюте.

Итак, вы берете взаймы $10 000, тут же сдаете их за 38 550 рублей и держите рубли, например, до 13 мая. В этот день идете в обменник, покупаете $10 000 по лучшему курсу продажи 2,53.

38 550 — 25 300 = 13 250 рублей.

У вас остается доход в 13 250 рублей. Больше 52% от суммы, потраченной на возврат займа. Тринадцать тысяч за два месяца, без усилий! Надо было только знать будущее.

Как это делают профессионалы

Примерно такие же операции проводят на фондовых, валютных и криптовалютных рынках. Только профессиональней и по четко отработанной схеме.

У одних участников рынка есть в наличии акции, валюта, криптовалюта или какие-то еще подходящие для спекуляций активы. Еще это могут быть контракты на будущую покупку нефти, зерна, золота и пр.

Другие торговцы хотят заработать на изменении курсов этих акций, валют и пр. Для этого они заключают с владельцами активов что-то вроде договора займа. Полученные взаймы активы продаются по текущей цене. Потом торговец ждет падения, покупает нужный актив по меньшей стоимости и возвращает заем. Все это называется спекуляцией, но в данном случае это не преступление, а легальный способ заработка.

Принципиальное отличие от сделок между частными лицами — тут дают взаймы обязательно за плату, так же как кредиты под проценты. Потому займодавец получает гарантированный доход, а спекулянт зарабатывает в зависимости от изменения цены актива.

Два важных момента:

- Фактической передачи активов не происходит. Купив акции автозавода, спекулянт не становится его владельцем. Сделка изначально планируется для обратного выкупа и возврата займа. Образно говоря, все только на бумаге.

- Еще одно отличие — такие операции можно проводить не со всеми активами. Есть другие ограничения и правила, но это уже предмет особого рассмотрения.

А можно заработать еще больше?

В некоторых случаях спекулянт может торговать не только на свои деньги, но и получить взаймы актив на сумму в разы больше. Это называется маржинальной торговлей, а превышение суммы сделки над собственными средствами спекулянта — кредитным плечом (leverage). Обеспечением займа становятся собственные деньги на счете спекулянта. В некоторых случаях левередж бывает больше суммы залога в 5, 10 и даже 500 раз.

По сравнению с обычными займами и кредитами это удивительно, но система прекрасно защищает того, кто дал заем.

Напомним, речь не идет о передаче реальных активов, спекулянт не становится собственником акций, валюты, товара, а лишь получает возможность увеличить свой доход пропорционально кредитному плечу. Так, с $1000 можно заключить контракт на падение с плечом 1 к 20. В итоге если актив подешевеет на $100, то заемщик заработает $2000, из которых рассчитается с займодавцем и оставит себе в разы больше, чем заработал бы на собственных средствах.

Но если зарезервированные средства становятся меньше убытка от изменения цены актива, спекулянт должен пополнить счет, иначе резервная сумма целиком уходит займодавцу и сделка принудительно закрывается. Например, если описанный выше актив подорожает на $50, спекулянт автоматически теряет всю свою зарезервированную тысячу долларов.

Займодавец (брокер, биржа) в любом случае берет за свои услуги комиссию.

Из чьих средств спекулянт получает прибыль?

Когда спекулянт зарабатывает на падении цен, беднеют владельцы подешевевших активов. Однако их потери бывают весьма условны.

К примеру, хозяин десяти тысяч долларов 11 марта владел в пересчете 38 550 рублями, а 13 мая у него было только 25 300 рублей. Но он ничего не теряет, если эти деньги все равно ожидают определенного момента. Может, он обменяет их через несколько лет по курсу в разы выше.

Примерно то же с акциями. Бумаги Apple и Tesla могут расти на бирже или падать, но эти фирмы будут делать смартфоны и машины независимо от котировок. Если речь об акциях с дивидендами, то их выплачивают в зависимости от прибыли предприятия, а не от биржевой цены акции. А владельцы фирм становятся богаче и беднее лишь номинально. В течение десятилетий бумаги успешных предприятий обычно дорожают.

Кто точно теряет, так это неудачливый спекулянт. Зарезервированные деньги автоматически уходят займодавцу. К счастью, требовать сверх этой суммы нельзя.

Что такое шорт: как трейдеры и инвесторы зарабатывают на падении акций

Вы можете заработать на акциях, покупая их дешево и продавая дорого. Но есть и другие способы. Рассказываем, что такое короткая позиция, какие у нее плюсы и риски, какие акции можно шортить и многое другое — с примерами

Что такое шорт

Шорт (короткая позиция) — это продажа ценных бумаг, валюты или товаров, которыми трейдер не владеет на данный момент, то есть берет их в долг у брокера. По-английски этот термин звучит как short selling — «короткая продажа».

Трейдер открывает короткую позицию, надеясь заработать на падении стоимости актива, например акций. В таком случае говорят, что он «играет на понижение», или «шортит».

Допустим, вы заняли у брокера 100 акций Virgin Galactic, и брокер сразу их продал по высокой цене. Например, по $30. Через какое-то время бумаги подешевели до $15, вы купили те же 100 акций и вернули владельцу — брокеру. Разницу между ценой продажи и ценой покупки вы оставляете себе. Она и будет вашей прибылью. Условно следующей:

100*$30 — 100*$15=$3000 — $1500=$1500

Чтобы закрыть короткую позицию, нужно купить то же количество бумаг, что вы продавали.

Еще есть такое понятие, как лонг, или длинная позиция. Это покупка ценных бумаг или других активов, когда они стоят дешево, и продажа, когда они подорожают. Более подробно о разнице между длинной и короткой позициями можно почитать в другом нашем материале.

Как зарабатывают на коротких позициях: примеры из истории

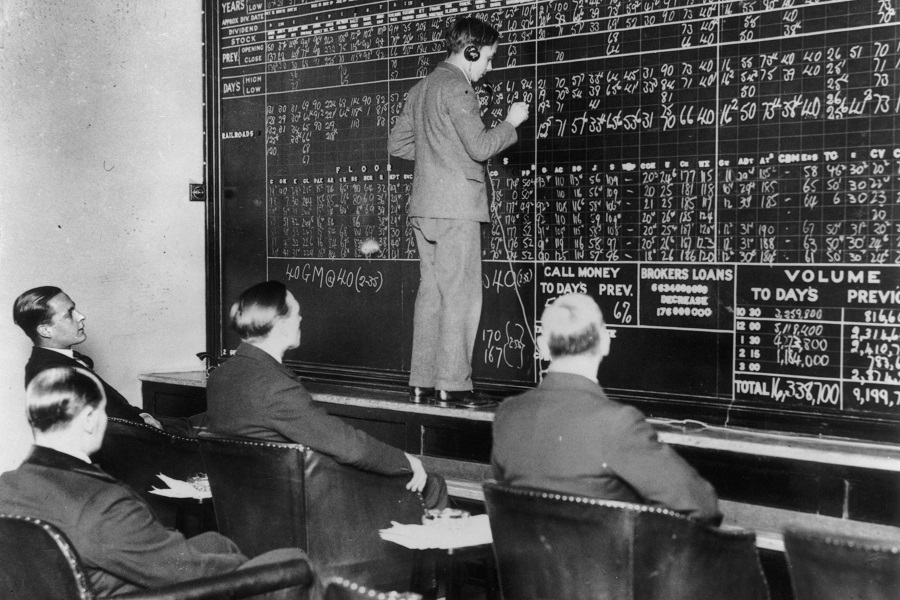

Джесси Ливермор заработал $100 млн на шортах во время краха 1929 года

Джесси Ливермор родился в семье бедных фермеров из Массачусетса, сбежал из дома с $5 в кармане и начал торговать акциями еще будучи подростком. Тогда же он заметил в движениях котировок закономерность: цена акций двигалась волнами — то вверх, то вниз, когда она только начинала расти, то поднималась какое-то время, пока ее что-либо не останавливало. Впоследствии методом наблюдений, проб и ошибок он развил свои принципы торговли и заработал миллионы на бирже, хотя столько же и терял, и получил прозвище «Великий медведь Уолл-стрит».

Пик его карьеры и состояния пришелся на биржевой крах 1929 года, который дал начало Великой депрессии. В отличие от других трейдеров Джесси заработал на кризисе $100 млн, что в переводе на сегодняшние деньги составляет около $1,5 млрд. Перед крахом, с зимы 1928 года по весну 1929 года, Ливермор «был полноценным «быком» на безудержном «бычьем» рынке», писал Ричард Смиттен в его биографии. Трейдер ждал, когда рынок подаст сигнал о том, что скоро рост сменится снижением, чтобы продать бумаги и закрыть длинные позиции.

«Опыт научил его, что всегда лучше продавать пораньше на сильном рынке, особенно когда у него было существенное количество акций на продажу», — отметил Смиттен. И в начале лета 1929 года, когда «бычий» рынок еще был в разгаре, Ливермор наконец закрыл все свои длинные позиции, а также составил список акций, которые, по его мнению, были переоценены. Он заметил, что тренд на рынке меняется, но не был уверен, что тогда было самое время действовать. Тайком от всех он начал открывать пробные короткие позиции, используя для этого около 100 брокеров. Так он проверял рынок.

Первая попытка не удалась, и трейдер потерял более $250 тыс. Но впоследствии он узнал из Чикаго, что цены на все основные биржевые товары упали до небывалых минимумов. Кроме того, он следил за рынками за пределами США, в частности в Лондоне и Париже. Тогда он во второй раз открыл пробные короткие позиции, но их тоже пришлось покрывать с убытком. И только в третий раз у него все получилось — шорты оказались прибыльными, хотя заработал Ливермор немного. После этого он стал шортить по-крупному, в то время как другие считали «игру на понижение» на «бычьем» рынке сумасшествием, отметил Смиттен.

Капитализация компаний поднималась до небывалых высот, хорошие акции торговались втридорога, в цене взлетели спекулятивные, «модные» бумаги, в частности акции высокотехнологичных радиокомпаний, а на бирже стали торговать разносчики газет, фермеры, домохозяйки, парикмахеры и другие. Лидеры рынка — акции, которые вели рынок вверх — уже не достигали новых высот и снижались. В конце октября 1929 года рынок рухнул. Ливермора обвинили в этом крахе, ему стали поступать письма, телеграммы и звонки с угрозами.

Основатель хедж-фонда Kynikos Associates Джим Чанос пожалуй, самый известный шортист в США. Почему у игроков на понижение должна быть особая психология и что нужно изучать шортисту в первую очередь — разбираем правила инвестирования Чаноса в материале РБК Pro.

Члены лондонского клуба наблюдают за котировками фондового рынка Нью-Йорка во время биржевого краха, 31 октября 1929 года (Фото: London Express / Getty Images)

Майкл Бьюрри: предвидел крах ипотечного рынка, поставил против него и заработал $800 млн

Майкл Бьюрри изучал в университете не только экономику, но и медицину. В 1993 году он получил степень по экономике. После третьего года ординатуры по неврологии в больнице Стэнфордского университета он решил бросить медицину и полностью посвятить себя инвестициям. В 2000 году он основал фонд Scion Capital благодаря небольшому наследству.

Бьюрри нашел переоцененные компании, у которых практически не было выручки и прибыли, и начал шортить их акции. В 2001 году лопнул пузырь доткомов. В итоге в первый год доходность фонда достигла 55%, в то время как индекс S&P 500 упал на 12%. В течение следующих двух лет рынок продолжил падать, но фонд Майкла принес инвесторам доходность в 16% и 50% соответственно.

Вскоре у Бьюрри появилась новая идея, когда он начал анализировать рынок субстандартного кредитования и ценные бумаги, обеспеченные ипотекой.

Субстандартный кредит — это кредит для заемщиков, у которых плохая кредитная история, поэтому они не могут взять кредит на обычных условиях.

Ипотечные облигации появились в 1980-х годах. Банки выдавали сотни ипотечных кредитов, отдавая застройщикам большие суммы. Вместе с этим кредитные организации выпускали облигации, обеспеченные этими ипотеками. В одну облигацию объединялись несколько кредитов. Банки продавали ценные бумаги и таким образом получали деньги назад — и уже могли снова ими распоряжаться: инвестировать или выдавать новые ипотечные кредиты.

Впоследствии на рынке недвижимости начался ажиотаж, доступные ипотечные кредиты приводили к росту спроса и цены, банки стали выдавать больше рискованных кредитов. На ипотечные облигации с плохим рейтингом выпускали деривативы — производные финансовые инструменты, стоимость которых зависит от базового актива или группы активов. Этими деривативами были обеспеченные долговые обязательства (CDO), которые включали в себя страховку на случай невыплат по облигациям. На них тоже выпускали деривативы, а на последние — еще одни. То есть, покупая CDO на CDO на CDO, владелец бумаги как бы получал страховку в нескольких страховых компаниях — и в случае чего получил бы от них всех страховые выплаты. И такой случай произошел в США в 2007 году: цены на рынке недвижимости стали снижаться, невозвраты по ипотекам начали расти — и система рухнула.

Майкл заметил, что на рынке недвижимости слишком много кредитов с высоким риском. В отчетах он видел, что у многих уже начались проблемы с выплатой ипотеки. Однако банковскую систему оценивали так, как будто эти ипотечные кредиты выплатят. Бьюрри понял, что долго так продолжаться не может.

Он начал предупреждать своих инвесторов об огромных рисках для системы, но те не хотели его слушать. Они начали нервничать и требовать вернуть их деньги. Но Бьюрри отказался, так как уже сделал несколько ставок против рынка с помощью деривативов. Если бы он вышел из этих позиций, то понес бы огромные убытки.

В 2007 году финансовая система начала рушится, начиная с крупных инвестбанков Bear Stearns и Lehman Brothers. А Бьюрри заработал $100 млн для себя и $700 млн для своих инвесторов. В 2008 году он закрыл Scion Capital, а теперь управляет своим капиталом через Scion Asset Management.

В 2010 году вышла книга Майкла Льюиса «Большая игра на понижение. Тайные пружины финансовой катастрофы» о предпосылках и развитии ипотечного кризиса в США, главным героем которого стал Майкл Бьюрри. А в 2015 году по этой книге вышел фильм «Игра на понижение», где Бьюрри сыграл актер Кристиан Бейл.

Взять в долг у брокера: что нужно знать

Комиссии и залог

Однако брать в долг у брокера — не бесплатно, так же как и при любом другом кредите. Брокер будет брать с вас проценты, причем начисляться они будут ежедневно, пока открыта короткая позиция. Это называется маржинальным кредитованием. Обычно в течение первого торгового дня проценты с вас не возьмут, если вы за это время закроете позицию.

Кроме того, чтобы занять бумаги, нужно достаточного размера обеспечение — маржа. Это как залог в других кредитах. При заключении сделки на вашем счете заблокируют определенную сумму, а когда вы закроете позицию, она разблокируется. Обеспечением могут быть не только рубли и иностранная валюта, но и акции.

При таком кредитовании брокер рассчитывает начальную и минимальную маржу. Начальная маржа — это начальное обеспечение для совершения сделки. Ее считают через умножение стоимости актива на ставку риска. Минимальная маржа — половина от размера начальной, это минимум, который необходим для поддержания позиции.

Кроме того, брокер считает стоимость ликвидного портфеля — вычитает из цены активов клиента его задолженность. В активы могут входить валюта и ликвидные ценные бумаги на вашем брокерском счете, однако рубли не учитываются. Подробнее о том, что такое маржинальная торговля и как она устроена, можете почитать в нашем специальном материале.

Что такое кредитное плечо и ставка риска

Есть такое понятие, как кредитное плечо — это как много ценных бумаг или денег вам может одолжить брокер под залог ваших активов. Его размер — соотношение величины собственных средств инвестора к сумме займа. Например, у инвестора есть ₽100 тыс., но он хочет купить акций на ₽500 тыс., тогда он может обратиться к брокеру за плечом 1:5.

Размер кредитного плеча зависит от ставки риска — это вероятность того, что цена актива изменится, дисконт, с которым брокер оценивает залог. Выражается она в процентах и постоянно меняется. У каждого инструмента своя ставка, и чем она меньше, тем больше может быть кредитное плечо. А чем выше волатильность инструмента, тем ставка больше. По коротким позициям это будет ставка риска шорт.

Допустим, у выдуманной компании «Телепорт» ставка риска 15%. Ее акции стоят на бирже ₽100, а один лот равен одной бумаге. Трейдер захотел зашортить десять акций «Телепорта». Для этого его обеспечение должно составлять 15% от стоимости бумаг компании:

₽100 × 10 × 15% = ₽150

Таким образом обеспечение по десяти акциям «Телепорта» будет равно ₽150. После продажи бумаг в шорт на счете у трейдера будет ₽1150 и минус десять акций «Телепорта».

Индекс NASDAQ Composite перед закрытием торгов 21 сентября 2001 года (Фото: Mario Tama / Getty Images)

Плюсы торговли в шорт

Возможность заработать на падении бумаг

Первоначальный капитал может быть небольшим

Возможность торговать в долг — больше потенциальная прибыль

Новые возможности заработать

При простой покупке и продаже бумаг вы можете получить прибыль от роста цены акций. Однако торговля в шорт дает новую возможность — заработать на падении рынка или конкретной бумаги.

Кроме того, если у вас небольшой капитал, то при торговле в шорт вы можете занять бумаги у брокера. Таким образом, потенциальная прибыль может оказаться выше, чем если бы вы торговали только на свои средства. Тем не менее она ограничена первоначальной суммой, по которой вы продали бумаги.

Хеджирование рисков с помощью шортов — как это?

Помимо этого, с помощью коротких позиций можно хеджировать риски — то есть снижать их. «Это практика удержания двух позиций одновременно, чтобы компенсировать убытки от одной позиции прибылью от другой. С помощью хеджирования трейдеры с короткой позицией могут защититься от убытков по длинной», — рассказал старший персональный брокер по международным рынкам «БКС Мир инвестиций» Тимур Баянов.

Например, если есть риск снижения цены акций, вы можете использовать короткую позицию по производным инструментам по этим бумагам, чтобы компенсировать риск. Хеджирование не обязательно предотвратит убытки, но может их уменьшить, отметил Баянов.

Минусы и риски

Потенциальные потери неограничены

Необходим доступ к маржинальной торговле

Затраты на кредитование — нужно платить брокеру проценты

Хеджирование с помощью шортов может уменьшить общую прибыль портфеля

На шортах потерять можно больше, чем на обычной покупке бумаг

Если вы купили акции, то потенциально можете потерять 100% — в том случае, если их цена опустится до нуля. Однако при торговле в шорт ваши потери не ограничены. В этом случае вы ставите на падение бумаг, но они могут и вырасти в цене, и нет предела того, насколько может подняться стоимость акции. Теоретически она может взлететь на 200%, 300% и более. Так что сделки шорт более рискованные, чем традиционная покупка и продажа акций.

Кроме того, на рынке может произойти такое явление, как шорт-сквиз — ситуация, когда цены на бумагу начали расти, и инвесторы, поставившие на ее падение, вынуждены ее выкупать. По словам аналитика инвесткомпании «Фридом Финанс» Елены Беляевой, это происходит в тех акциях, где образовался большой навес коротких позиций. Когда цена акции растет, у шортистов срабатывают стоп-лоссы — поручения брокеру закрыть позицию при достижении бумагой определенного уровня.

«Закрываются короткие позиции покупкой акций, эти покупки двигают цену еще выше, это приводит к срабатыванию стопов на более высоких уровнях у других участников и так далее. Запускается цепная реакция, которая приводит к резкому скачку цен, убыток по короткой позиции может стать довольно болезненным», — рассказала «РБК Инвестициям» Беляева.

В начале 2021 года шорт-сквиз случился в акциях сети магазинов по продаже видеоигр GameStop. Он привел к тому, что стоимость ее бумаг поднялась на сотни процентов. Многие трейдеры были вынуждены закрыть свои короткие позиции, напомнил Баянов.

Хотя шортисты, то есть те, кто ставит на падение акций, часто пользуются дурной славой, они не всегда играют лишь роль спекулянтов. Порой они даже надевают костюмы супергероев, помогая рынку сбалансировать стоимость акций. Разбираемся, почему фондовому рынку нужны короткие продажи — в материале РБК Pro.

Минусы маржинальной торговли

Для того чтобы взять бумаги в долг у брокера, нужно иметь доступ к маржинальной торговле. С 1 октября 2021 года ЦБ ввел тестирование для неквалифицированных инвесторов, в том числе по теме маржинального кредитования. Если вы его еще не прошли, у нас есть статья, как к нему подготовиться.

Заем у брокера — это дополнительные затраты, в том числе на комиссии. После того как вы откроете короткую позицию, в приложении брокера вам будут показывать уровень достаточности средств. Если их не будет хватать, нужно будет пополнить счет. Кроме того, брокер может принудительно закрыть позицию в случае сильного роста цен, так как обеспечения по сделке может уже не хватать. «В короткой позиции не получится пересидеть, даже если вы уверены, что после роста снижение все равно случится», — отметила Беляева.

Хеджирование с помощью шортов может снизить потенциальную прибыль

Затраты на хеджирование, можно сказать, двойные. Помимо уплаты процентов брокеру за заем, существуют и другие издержки — недополученная прибыль.

Например, вы купили акции за $1 тыс. Допустим, они выросли в цене до $2 тыс, тогда ваша прибыль — $1 тыс. Но представим, что параллельно вы решили открыть короткую позицию по той же бумаге на ту же сумму и поставили заявку стоп-лосс на отметке $1,5 тыс. То есть если акции вырастут до $1,5 тыс., то брокер их продаст по этой цене и позиция закроется.

В итоге стоп-лосс сработал, и вы потеряли $500. Вычитаем из заработанной $1 тыс. этот убыток и получаем итоговую прибыль в $500. То есть она оказалась на 50% меньше, чем могла бы быть без короткой позиции.

Трейдер на Нью-Йоркской фондовой бирже, 18 марта 2020 года. Тогда индекс Dow Jones упал на 1200 пунктов из-за начала пандемии COVID-19 (Фото: Spencer Platt / Getty Images)

Что еще нужно знать о шортах

Какие акции можно шортить

Открывать короткие позиции можно по ликвидным финансовым инструментам, которые можно быстро купить и продать, а разница между покупкой и продажей у них минимальна. Обычно список таких инструментов брокеры публикуют у себя на сайтах. Например, у «ВТБ Инвестиций» в него входят следующие акции:

и многие другие бумаги

Шорты и дивиденды

Как правило, при нейтральном рынке снижение котировок акций после дивидендной отсечки сопоставимо с размером дивидендных выплат за вычетом налога. Это явление называют дивидендным гэпом. Однако трейдер, открывший короткую позицию, будет должен выплатить дивиденды тому, у кого занял бумаги — брокеру.

«Брокер удерживает у шортиста размер дивидендов в полном объеме, то есть размер удержаний может оказаться больше фактического изменения цены актива», — предупредил Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ.

Кроме того, не все акции падают после отсечки, некоторые устойчивы к ней, отметила аналитик финансовой группы «Финам» Юлия Афанасьева. Правила относительно отсечки нужно смотреть в регламенте конкретного брокера. Помимо компенсации дивидендов, может случиться так, что вам придется заплатить еще и штраф, а также повышенную комиссию брокеру «за неудобства», рассказала аналитик.

По словам Потапова, в регламенте «ВТБ Капитал Инвестиции» прописано право закрыть короткие позиции клиента перед отсечкой, хотя брокер и старается минимизировать возникновение таких ситуаций.

«То есть на этом не заработаешь. Брокер может закрыть короткую позицию по акциям до отсечки именно для того, чтобы избавить себя от дополнительных денежных транзакций и объяснений с клиентами», — отметила Беляева.

Советы начинающим шортистам

Владимир Потапов: «Нужно оценивать потенциал заработка на коротких позициях с риском возможных потерь»;

Тимур Баянов: «Одна из стратегий коротких продаж состоит в том, чтобы искать акции, которые, по прогнозам, сократят или не будут выплачивать следующие запланированные дивиденды. Если дивиденд действительно сократится, цена акции может значительно упасть, что принесет хорошую прибыль по короткой позиции»;

Елена Беляева: «Опытные трейдеры строят короткие позиции на фундаментальных предпосылках. Если в какой-то компании происходит ухудшение показателей отчетности или имеет место какое-то негативное событие (судебная тяжба, проблема с выпуском анонсированного продукта, остановка производственного процесса, появление сильного конкурента или что-то подобное), то тогда они рассматривают возможность открытия короткой позиции по акциям этой компании. Короткие позиции также открываются, когда на рынке в целом происходит направленное снижение, например как после начала пандемии в феврале 2020 года».

Если вы решили попробовать открыть короткую позицию, то не забудьте подстраховаться — не берите слишком много взаймы у брокера, определите, на какие риски вы готовы пойти и сколько готовы потерять, и поставьте стоп-лоссы.

Инвестиции в кризис: как заработать во время паники на финансовых рынках

Падение фондовых рынков всегда вызывает панику среди инвесторов, которая только усиливает обвал. Между тем, имея холодную голову и готовый план действий на случай форс-мажора, можно неплохо заработать в период всеобщей истерии

С недавних пор в СМИ и блогосфере вновь заговорили о кризисе, а значит, пришло время ответить на вопросы: как определить начало беды и защитить свои средства в случае финансового апокалипсиса.

Начнем с первого. Надежных методов прогнозирования падения фондовых рынков и экономики до сих пор не существует. Можно лишь опереться на некоторые исторические закономерности. К примеру, рецессия в экономике США за последнее столетие наблюдалась в среднем каждые 10 лет. Но за этой статистикой нет никаких научных теорий, которые подтвердили бы, что рецессия обязательно должна следовать за периодом роста с какой-то определенной частотой. К тому же рецессия необязательно сопровождается сильным падением фондового рынка и не всегда начинается с шока, хотя очень часто эти явления идут бок о бок.

Мы считаем, что шансы на рецессию в американской экономике сейчас невелики. Напротив, она находится на подъеме: темпы роста ВВП за два года увеличились с 1,3% до 3% в год, а политика ФРС и решительные действия Белого дома оживляют деловую активность. Охлаждение экономики, скорее всего, будет медленным. Темпы кредитования начнут сокращаться по мере увеличения ставок. Накопленный долг будет постепенно обесцениваться за счет инфляции.

А вот большая коррекция рынка, который пару месяцев назад обновил исторический максимум, может начаться гораздо раньше. Поводов для паники может быть много, но для нас гораздо важнее, что делать в случае, если она уже началась.

Избавьтесь от «плеча»

Первым делом необходимо сократить все позиции, открытые на заемные средства, не дожидаясь, когда они будут принудительно закрыты. Долговременное удержание позиций с «плечом» гарантированно разоряет инвестора, а большое «плечо» делает это быстрее.

Промедление в большинстве случаев только усугубляет ситуацию: снижение рынка вызывает маржин-коллы, отчего падение усиливается. Резкие обвалы заставляют брокеров поднимать требования к уровню обеспечения, что, в свою очередь, вызывает новые маржин-коллы, еще больше ускоряет и углубляет падение. И так далее, пока не будет сокращено большое число маржинальных позиций. Это одна из причин, почему рынок чаще всего падает намного быстрее, чем растет.

Продавайте акции, торгующиеся с коэффициентом Beta больше единицы, то есть бумаги, динамика которых опережает рынок. Не бойтесь даже открывать в них короткие позиции: это шанс заработать на панике, который выпадает не так уж и часто.

А главное, не открывайте длинных позиций, особенно с «плечом», если считаете акции дешевыми. Так может казаться только вам. Другое значение слова «дешевый» — «никому не нужный». Любимая поговорка опытных трейдеров: «Купите дно и получите второе в подарок». Паника — это всегда серия сильных движений вниз. Обязательно помните об этом!

Выберите защитный актив

В кризис облигации надежнее акций. Их держатели консервативны, к фондам не поступают требования о погашении, бумаги эти, как правило, немаржинальные. Правда, облигации тоже будут падать. Если биржевая паника начнет перекидываться на реальный сектор экономики — участятся дефолты облигационных выпусков, а инвесторы начнут перекладываться в госбумаги. Ликвидность рынка ухудшится.

Но если вы не успели продать облигации, есть запасной вариант — оферта или погашение. Остается только захеджировать инфляционные риски, что можно сделать при помощи облигаций с плавающей ставкой, привязанной к динамике инфляции. Лучшее решение, на мой взгляд, — сокращать позиции в бумагах с фиксированным купоном в пользу увеличения вложений в «инфляционные» облигации. Это можно сделать заранее, при первых признаках коррекции.

Вкладывать в драгметаллы либо в по-прежнему модные криптоактивы на долгий срок все-таки не стоит. Золото может спекулятивно вырасти в случае паники на фондовых рынках, его роль также усилится в случае обострения торговых войн. В нем можно «пересидеть» несколько тревожных месяцев. Но большого инвестиционного потенциала у металлов нет.

Само по себе золото не приносит доходов, в отличие от облигаций. Как только институциональные инвесторы увидят улучшение ситуации на долговом рынке, они начнут переводить средства из драгоценного металла в облигации. Кроме того, золото, как и любой актив, торгуемый в валюте, имеет риск-шанс: при обесценении рубля может образоваться прибыль, с которой придется уплатить налог, даже если цена на драгметалл в долларах упала.

Валюта зарубежной страны, экономика которой крупнее российской, не закредитована сверх меры и не сильно зависит от экспорта сырья, в любом случае надежнее рубля. В этом смысле и доллары, и евро, и фунты, и иены, и швейцарские франки (хотя ВВП Швейцарии в два раза меньше российского) более привлекательны для инвестиций во время финансовой паники, чем российская валюта.

Так что хранить сбережения лучше в долларах и евро. Но есть нюанс: если ЦБ и Минфин пойдут на резкое повышение ставок, которые обгонят инфляцию, то рублевые гособлигации станут выгодным вложением. Впрочем, включение печатного станка может лишь усугубить проблемы в экономике, если цена на нефть не будет расти долгое время. На два-три года резервов хватит, а затем резко повышается вероятность девальвации рубля. Такое уже происходило, и не раз. Об этом также следует помнить.

Осторожнее с недвижимостью

Инвестиции в недвижимость в условиях кризиса — это отдельная большая тема. На этом рынке дела обстоят примерно как с акциями: есть надежные, и есть «остальные». В США были периоды рецессии, которые сопровождались ростом цен на жилье. Но в 2008-2009 годах одной из причин кризиса стало схлопывание пузыря ипотечных кредитов низкого качества. Тогда цены на дома снизились в среднем на 27%, причем падение цен на недвижимость началось по всему миру.

Индекс цен на жилье в Москве в долларах за 11 лет упал более чем вдвое. С учетом прогнозируемого обесценения рубля вложения в ипотеку, возможно, имеют смысл, если инвестор получает доход в долларах. При ставке в 9,5%, которую еще надо поискать, за 20 лет придется переплатить 123% от первоначальной суммы, но есть серьезные шансы на то, что за этот период рубль успеет обесцениться в два с лишним раза.

Покупать исключительно дешевое жилье, пожалуй, не стоит. На цены влияет множество факторов, и навес предложения или банкротство заемщиков — это лишь часть из них. Стоимость жилья во многом зависит от местоположения. Дешевые объекты привлекают в район менее обеспеченных граждан, и, как правило, со временем такой район превращается в трущобы. В бедных кварталах цены растут очень медленно, а чаще продолжают падать. Причем этот застой может растянуться на десятилетия.

Подводя итоги, нужно отметить, что к финансовой панике можно подготовиться заранее и встретить ее, уже располагая четким планом действий. Если вы не имеете незастрахованного валютного и процентного риска, расставили приказы типа stop loss, первым делом закрыли длинные маржинальные позиции, готовы «шортить» акции с высокой Beta, не покупаете низколиквидные облигации третьего эшелона, не вкладываетесь в строительство «элитного» коттеджного поселка в 100 км от Москвы и инвестируете в валютные инструменты, приносящие доход, то кризис станет для вас шансом неплохо заработать. Или, в худшем случае, понести небольшие потери.

Действуя быстро и по заранее подготовленному плану, не поддавайтесь общей панике. Неконтролируемые эмоции — самая частая причина потери денег. «Бойтесь, когда другие жадничают, и жадничайте, когда другие боятся», — советует Уоррен Баффет, американский мультимиллиардер, переживший не один кризис. Возглавляемая им компания Berkshire Hathaway стабильно генерирует прибыль, следуя вышеуказанному принципу. За последние 50 лет чистые активы компании росли со среднегодовым темпом в 19%— вдвое быстрее, чем динамика индекса S&P 500.

Источник https://money.onliner.by/2022/05/15/kto-i-kak-zarabatyvaet-na-padenii-rynkov

Источник https://quote.rbc.ru/news/article/61e19e8a9a7947b3a0e6b516

Источник https://www.forbes.ru/finansy-i-investicii/369417-investicii-v-krizis-kak-zarabotat-vo-vremya-paniki-na-finansovyh-rynkah