15 самых выгодных акций российских компаний в 2020 году

COVID-19 отразился на всей экономике, но есть отрасли, которые лучше пережили кризис. Вот основные тренды, которые сложились в эпоху пандемии.

Необходимость оставаться дома изменила привычки людей. Потребители стали больше покупать онлайн и из-за этого повысили спрос на товары российских ретейлеров, которые доставляют заказы до адреса. А ещё перестали ходить в рестораны и начали больше готовить дома, увеличив продажи крупных продуктовых сетей.

Люди, у которых есть накопления, в условиях спада ставок на банковские вклады стали искать другие варианты вложения денег. Одно из решений – инвестиции в ценные бумаги. Так, число частных инвесторов на Московской бирже увеличилось за год с 3,6 млн до 8 млн.

Выросли акции золотодобывающих компаний. Золото — традиционно главный защитный актив во время экономической нестабильности.

Дорожают ценные бумаги российских металлургических компаний. Исторически эта отрасль восстанавливается быстрее остальных после кризисов. Предприятия используют спады для модернизации производства и капитального ремонта. Поэтому они лучше подготовлены к будущей позитивной ситуации на рынках.

Ниже мы расскажем про самые выгодные российские акции в 2020 году. В рейтинге участвуют компании, чья капитализация составляет больше 100 млрд рублей.

1. «Полюс»

- Доходность за год: +113,7%.

- Отрасль: добыча золота.

- Факторы роста: рост цен на золото, увеличение добычи.

- Посмотреть карточку компании .

Самая крупная российская золотодобывающая компания. Входит в десятку ведущих глобальных компаний по объёму добычи золота. Главные регионы деятельности – Красноярский край, Иркутская и Магаданская области, Республика Саха.

Владеет третьими по величине запасами золота в мире. Крупнейшие активы предприятия – месторождения «Олимпиада» и «Благодатное» в Красноярском крае.

2. АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник « Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

3. Yandex

- Доходность за год: +86,2%.

- Отрасль: информационные технологии.

- Факторы роста: сильная бизнес-модель, популярность IT-сектора.

- Посмотреть карточку компании .

«Яндекс» – российская IT-компания, которая владеет и развивает одноимённую поисковую систему. Кроме этого, у неё есть много разных служб, например: «Яндекс.Такси», «Яндекс.Доставка», «Яндекс.Драйв», а ещё медийные, картографические, справочные, образовательные, финансовые и рекламные приложения.

По данным дочерней компании Amazon, где собирается статистика о посещаемости сайтов Alexa, «Яндекс» 4-й по посещаемости сайт в России и 49-й в мире.

4. «Полиметалл»

- Доходность за год: +81,7%.

- Отрасль: добыча драгоценных металлов.

- Факторы роста: рост цен на золото и серебро.

Эта компания добывает драгоценные металлы и занимает второе место по производству золота в России. Активы предприятия находятся в Свердловской и Магаданской областях, Республике Карелии, Хабаровском крае, Якутии, Чукотке и Казахстане.

5. «Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании .

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

6. «ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании .

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

7. «Московская Биржа»

- Доходность за год: +49,5%.

- Отрасль: инвестиционная площадка.

- Факторы роста: рост объёмов комиссий на рынке акций из-за новых инвесторов, которых не устраивают падающие банковские ставки на вклады.

- Посмотреть карточку компании .

Крупнейший биржевой холдинг, образованный в результате слияния «ММВБ» и «РТС». Эта компания проводит торги российскими акциями, облигациями, валютой, драгоценными металлами и другими финансовыми инструментами.

8. НЛМК

- Доходность за год: +45,3%.

- Отрасль: металлургия.

- Факторы роста: рост металлургического сектора после пандемии, самообеспеченность ресурсами, сильная бизнес-модель.

- Посмотреть карточку компании .

НЛМК – российский металлургический комбинат. Крупнейший сталелитейный комбинат в РФ. Один из самых прибыльных производителей стали в мире из-за добычи сырья в регионах с низкими расходами на труд и близости производства к основным покупателям продукции.

9. «Распадская»

- Доходность за год: +44,5%.

- Отрасль: добыча угля.

- Факторы роста: дивидендная привлекательность.

- Посмотреть карточку компании .

Компания из Кемеровской области, которая занимается добычей и обогащением угля. Крупнейший поставщик угля на российские металлургические предприятия. Экспортирует сырьё на Украину, в Румынию, Болгарию, Венгрию. Главный актив – шахта «Распадская», самая большая подземная шахта в РФ, расположенная около города Междуреченск.

10. «Северсталь»

- Доходность: +42,3%.

- Отрасль: металлургия.

- Факторы роста: низкая себестоимость производства, близость предприятия к рынкам экспорта, цифровизация бизнеса, обеспеченность ресурсами, привлекательные дивиденды.

- Посмотреть карточку компании .

Сталелитейная и горнодобывающее предприятие. Владеет Череповецким металлургическим комбинатом – это второй по величине сталелитейный комбинат в России. Компания занимается горячекатаным и холоднокатаным стальным прокатом. Делает гнутые профили, трубы, проволоку, стальные канаты, арматуру, гвозди и крепежи.

11. «РусГидро»

- Доходность за год: +39,6%.

- Отрасль: энергетика.

- Факторы роста: рост выработки электроэнергии, завершение модернизации гидроэлектростанций на Дальнем Востоке.

- Посмотреть карточку компании .

Компания, которая производит тепло и электричество на базе возобновляемых источников энергии. Владеет гидроэлектростанциями, тепловыми станциями и электросетями. Самая мощная гидроэлектростанция предприятия – Саяно-Шушенская.

12. «Детский Мир»

- Доходность за год: +37,8%.

- Отрасль: розничная торговля.

- Факторы роста: дивидендная привлекательность, относительная дешевизна бумаг.

Сеть магазинов, которая продаёт товары для детей: игрушки, коляски, одежду, обувь. Работает в России, Казахстане и Беларуси. Всего у компании 805 магазинов в 319 городах. В 2011 году «Детский Мир» открыл свой интернет-магазин.

13. ЧТПЗ

- Доходность за год: +34,7%.

- Отрасль: металлургия.

- Факторы роста: привлекательные дивиденды.

Челябинский трубопрокатный завод – российская металлургическая группа, которая делает трубы для нефтегазовых, машиностроительных, энергетических и строительных компаний. Входит в пятёрку лучших производителей труб в мире. Поставляет продукцию в 52 страны.

14. «Россети»

- Доходность за год: +34,0%.

- Отрасль: энергетика.

- Факторы роста: электросетевая монополия, привлекательные дивиденды.

- Посмотреть карточку компании .

Один из крупнейших операторов электрических сетей в мире. Действует в 80 регионах РФ, управляет 2,37 млн км линий электропередач и 517 тыс. подстанций. На компанию работает около 217 тысяч человек.

15. «М.Видео»

- Доходность за год: +33,1%.

- Отрасль: розничная торговля.

- Факторы роста: рост продаж из-за ожидаемого восстановления экономики после пандемии, рост числа торговых точек, цифровизация бизнеса.

- Посмотреть карточку компании .

Одна из самых крупных сетей по продаже электроники в РФ. Около 1 тысячи магазинов в 250 городах России. Компания одной из первых в стране открыла интернет-магазин электронных товаров. «М.Видео» – единственная российская компания в сфере розничной продажи электроники, чьи акции обращаются на бирже.

Как купить лучшие российские акции

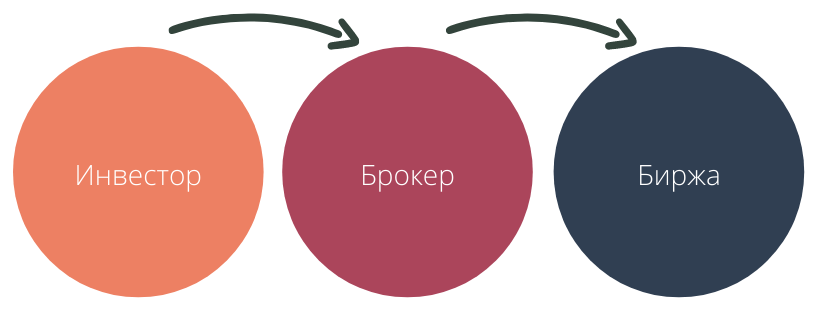

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг. Вот как это сделать:

- Зайдите в карточку компании, например, ПИКа и кликните на кнопку «Купить».

- Далее заполните заявку на брокерский счёт, который откроют у брокера «Тинькофф Инвестиции. Чтобы заполнить заявку, нужен только паспорт. Счёт оформят в течение 1–3 дней.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Топ-10 подешевевших российских акций, которые могут вырасти: что выбрать инвестору

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

Российские дивидендные акции 2022

Хотя в разгар кризиса многие инвесторы стараются не делать поспешных выводов и решений, я считаю, что сейчас — лучшее время для приобретения ценных бумаг. При этом российские дивидендные акции выглядят как никогда привлекательно, но покупать их только из расчета высоких дивидендов будет опрометчиво, важно учитывать устойчивость к рецессии и перспективы дальнейшего роста. Поэтому сегодня мы проанализируем и отберем лучшие дивидендные акции российских компаний с высоким потенциалом роста даже в неспокойное время и составим рейтинг ТОП-10 лучших из них.

- Дивидендные российские акции. ТОП-5 лучших

- Какие российские акции платят дивиденды каждый месяц, квартал

- Рейтинг дивидендных акций с диверсификацией рисков

- Пример диверсифицированного портфеля

- 3 проверенных стратегии инвестирования

Дивидендные российские акции

Даже на фоне падения и всеобщей паники дивидендные акции российских компаний сохраняют свою привлекательность благодаря высокой доходности, превышающей уровень инфляции и прибыль от банковских депозитов.

Дивиденды акций российских компаний график выплат 2021

Компания

МРСК Центра и Приволж. (MRKP)

Центр. телеграф (CNTLP)

Газпром нефть (SIBN)

Селигдар прив. (SELGP)

Сургутнефтегаз прив. (SNGSP)

Самые высокие дивиденды по акциям России

Самые высокие дивиденды в ближайшие 3 месяца предлагает СургутНефтегаз (SNGS_p) — 14,61%.

Главным преимуществом СургутНефтегаза является большое количество свободных денежных средств, находящихся в валютных вкладах. Поэтому, ослабление рубля для компании скорее плюс, чем минус. Несмотря на падение спроса на нефть из-за пандемии коронавируса, акции Сургутнефтегаза рассматриваются инвесторами, как защитный актив с хорошей дивидендной историей.

В 2019г. дивидендная доходность по привилегированным акциям СургутНефтегаза составила 22,06%, в 2020 году всего 2,66%. В 2021 году совет директоров одобрил выплату в размере 6,72 руб. на акцию что при текущих ценах соответсвует доходности в 14,61%.

Большинство опытных инвесторов, судя по графику уже закупились акциями на отметке 42-43 руб.

Если вы не успели приобрести данные активы, то существует вероятность отката по причине общего отката рынка до 44,10-45 руб. Хотя и при текущем курсе P/E=1,85 говорит об окупаемости акций менее, чем за 2 года. Аналитики BCS Global Markets в прогнозе от 14.05.2021г. ожидают в скором времени рост бумаг SNGS_p до 70,64 руб.

Подробный анализ МРСК Центра и Приволжья можно читайте в статье «Акции энергетических компаний«. В 2021 году компания увеличила дивиденды на 58,82% до 0,025926 руб. за акцию хотя чистая прибыль за 2020 год оказалась меньше на 3,9%, чем годом ранее и предполагается увеличение инвестиционной программы на 22,4%.

На дневном графике видно, что потенциал роста MRKP от текущей цены еще сохраняется. Но для этого нужно пробить сопротивление на уровне 0,2920 руб.

Текущие показатели еще говорят о недооцененности компании, а P/E=5,05 в сочетании со средним приростом выручки на 6,92% в год свидетельствует о сохранении потенциала роста до 0,31 руб.

Привилегированные бумаги Ленэнерго лишь немного отстают от MRKP. У Ленэнерго 2020 год сложился более удачно — прирост по чистой прибыли составил 0,35%, а прирост по дивидендным выплатам составил 11,35%. В результате даже с учетом роста курса LSNGP див. доходность составляет 8,99%.

Высокие выплаты вызвали интерес к акциям со стороны инвесторов и сейчас котировки находятся у сопротивления лета 2020 года.

Прошлогодний дивидендный гэп LSNGP закрылся буквально за 10 дней, поэтому даже по текущей цене их можно добавить в портфель инвесторам, придерживающимся консервативной дивидендной стратегии.

Для инвестирования в акции выбирайте надежных брокеров. Я инвестирую через Финам и БКС Брокера.

Подробнее про компанию читайте в статье «Голубые фишки России«. Чистая прибыль за 2020 год снизилась почти на 50%. При этом дивиденды выросли в 2,5 раза до 9,54 руб. за бумагу. Алроса опубликовали сильные данные по 4 кв. 2020 и 1 кварталу 2021гг. Однако эти данные уже заложены в текущую цену.

Последние прогнозы аналитиков сводятся к рекомендациям «Держать». Фундаментальные показатели не показывают признаков недооценки. Для входа в рынок лучше дождать коррекции до 112-114 руб.

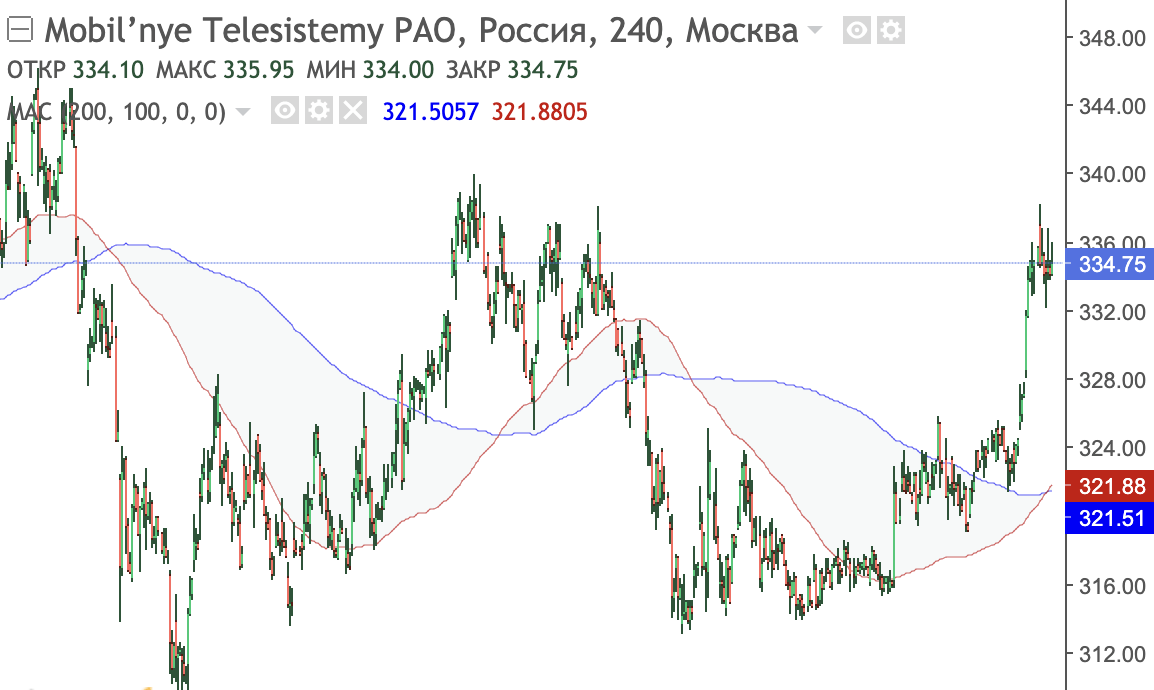

Замыкает 5-ку акции с самыми высокими дивидендами МРСК Центра (MRKC) — 7,95% и МТС (MTSS) -7,95%. Про энергетический сектор уже говорили, остановимся на МТС.

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество в 2020 году выплатило дивиденды 3 раза. В начале июля 2021г. акционеры компании ожидают получить 26,51 руб. дивидендов на 1 акцию. За кризисный 2020 год МТС улучшили финансовые показатели: выручка выросла на 5,17%, а чистая прибыль на 13,22%.

Однако инвесторов смущает высокая долговая нагрузка компании (Debt/Equity=1279%). Поэтому акции с апреля 2020 года торгуются в боковике и сейчас находятся у верхних его границ.

По мнению аналитиков Гапромбанка от 20.05.2021г. прогнозназная цена MTSS составляет 390 руб.

Ближайшие дивиденды российских акций

Для тех кто желает заработать на дивидендах быстрее в таблице собрал ближайшие выплаты в мае-июне 2021 года.

Источник https://invlab.ru/investicii/samye-vygodnye-rossiyskie-akcii/

Источник https://www.forbes.ru/investicii/470421-top-10-podesevevsih-rossijskih-akcij-kotorye-mogut-vyrasti-cto-vybrat-investoru

Источник https://livetouring.org/rossijskie-dividendnye-akcii/