Сложный процент при инвестировании

При описании той или иной инвестиционной стратегии мы часто сталкиваемся с понятием сложного процента. Сложный процент — это когда на процент доходности увеличивается не только начальная сумма, но и прибавленные на последующих этапах проценты, и так повторяется несколько раз. Это явление встречается в разных сферах, в природе его можно наблюдать на примере роста сорняков. Но сегодня мы рассмотрим сложный процент в инвестициях. Например, если открыть банковский депозит, в условиях которого будет начисление процентов с дальнейшим реинвестированием, то уже включается эффект сложного процента, а вкладчик получает процент на уже полученные проценты.

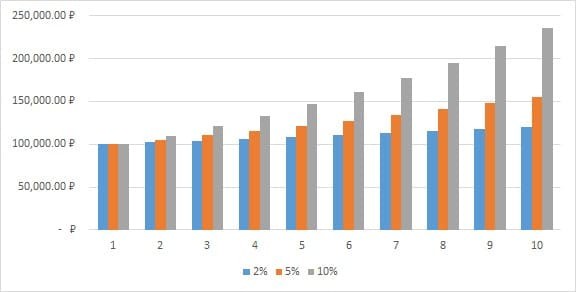

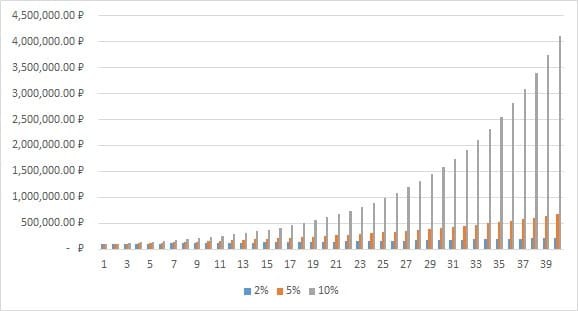

Как скорость прироста капитала зависит от процента, который приносят инвестиции?

При 2% годовых удвоения капитала можно ждать только на тридцать седьмом году. При 5% годовых удвоение произойдёт на шестнадцатом году.

А при 10% удвоение вложенной суммы произойдёт уже на девятом году, а не на десятом, как кажется на первый взгляд.

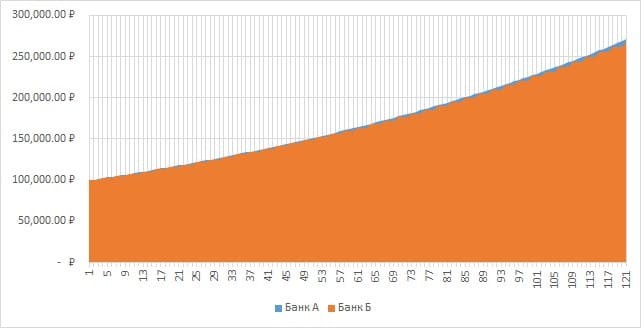

Как частота реинвестирования влияет на рост активов?

Предположим, есть два похожих по условиям депозита в разных банках, но один банк предлагает каждый месяц выплачивать проценты и реинвестировать их, а другой — выплачивает проценты раз в квартал.

| Показатель | Банк А | Банк Б |

| Ставка | 10% годовых | 10% годовых |

| Срок вклада | 10 лет | 10 лет |

| Возможность пополнения | Нет | Нет |

| Выплата процентов | Ежемесячно, с рефинансированием | Ежеквартально, с рефинансированием |

Как будет отличаться прирост этих вкладов?

В результате за десять лет при ежеквартальном начислении процентов доход получился на 2197,77 руб. меньше, чем при ежемесячном, при начальном вложении 100 000 руб.

Сложный процент на бирже

Если выбирать акции хорошо растущих компаний, но таких, которые не выплачивают дивиденды, то участия сложного процента в приросте капитала не будет. А покупка акций компаний, которые выплачивают дивиденды, или облигаций, с дальнейшим реинвестированием купонов, запускает работу сложного процента. Однако вычислить его влияние на стоимость портфеля сложно, так как, кроме него, на итоговую сумму влияет изменение цены активов и другие факторы.

С точки зрения определения сложного процента не так важно, в тот же актив вы реинвестируете средства или в другой. Например, можно получить дивиденды и вложить средства обратно в акции этой компании или купить на эту сумму облигации. Купонный доход также можно вкладывать в облигации или докупать на эти деньги акции, приносящие дивиденды. Можно использовать и другие инструменты, которые доступны на бирже и вне её торговых площадок.

Для начинающих инвесторов самыми простыми и доступными будут следующие варианты:

- вклады с ежемесячным реинвестированием;

Получать доход можно чаще, если покупать и продавать ценные бумаги в течение короткого периода времени, а на вырученные средства покупать новые ценные бумаги, которые принесут новый доход. И так далее. Здесь тоже будет работать эффект сложного процента.

Похоже, но не аналог

Частично похожий на сложный процент эффект будет, если использовать ИИС, получая вычет на уже внесённые средства. Можно вложить полученный налоговый вычет на ИИС и через год получить вычет с внесённой суммы, но это нельзя считать сложным процентом, так как на основную сумму инвестиций процент начисляется только один раз.

Также нельзя причислять к сложному проценту пополнение счёта. Если у вас есть активы, которые приносят вам дивиденды и/или купоны, но при этом вы сами постоянно пополняете счёт, то очень трудно определить, какую часть прибыли даёт непосредственно сложный процент.

Когда сложный процент играет против?

Как и любой инструмент, сложный процент может играть против вас, например, при расчёте инфляции. Даже 4–5% инфляции в год за десять лет дают значительный эффект.

Также сложный процент используется при начислении штрафов и пени, поэтому стоит отслеживать свои долги так же тщательно, как и прибыль. И хотя даже микрофинансовые организации ограничены в процентах, которые они могут начислить забывчивым заёмщикам, стоит следить за своими финансами, чтобы забытый долг в 10 руб. не превратился однажды в 1000.

Используем сложный процент правильно

Сложный процент существует в нашем мире как гравитация, независимо от того, знаем мы о нём или нет, используем себе во благо или сражаемся с ним.

Не забывайте изучать возможности использования сложного процента для увеличения своего капитала и ограничивайте его вредное влияние. Ведь не каждое яблоко, упавшее на голову, рождает гениальные мысли, но, если посадить его в землю, оно с большой вероятностью принесёт новые плоды.

Ещё о сложных и простых процентах вы можете прочитать здесь.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как работает сложный процент при разных инвестиционных стратегиях

При пассивных инвестициях сложные проценты оказывают существенное влияние на доходность. Но активный инвестор тоже может использовать этот фактор. Аналитик Index Capital Вячеслав Иванов объясняет, как сложные проценты работают при разных инвестиционных стратегиях.

Тема сложного процента в инвестициях не нова и изучена вдоль и поперек. На эту тему есть множество исследований, и в целом консенсус понятен — использовать сложный процент можно и нужно, он является обязательной частью любой долгосрочной стратегии. Часто именно наличие сложного процента — главный аргумент в пользу пассивных стратегий разного вида «купи и держи», дивидендных стратегий, пассивных инвестиций в индексные фонды. Спорить с этим сложно, но при этом хотелось бы дополнить: сложный процент не является прерогативой только долгосрочных инвестиций. Активный инвестор на рынке тоже может сделать сложный процент источником дополнительной доходности. Разберем различные примеры работы сложного процента на фондовых рынках.

Как работает сложный процент?

Общий принцип работы сложного процента очень прост. Когда инвестор не выводит полученный от инвестиций доход из своего портфеля, а реинвестирует его, то начинает получать прибыль уже и на эту часть капитала. Соответственно, даже если доходность инвестиций в процентном выражении осталась прежней, то в абсолютном выражении она растет, так как пропорциональна размеру вложений. 10% от 100 долларов — 10 долларов, от 110 — уже 11, а от 121 — уже 12 долларов и 10 центов. Капитал растет по экспоненте, и уже полученная прибыль приносит новую. Самый простой пример — банковские вклады с ежемесячной капитализацией процентов. На фондовых рынках это работает еще эффективнее. Разберем несколько вариантов использования сложного процента.

Дивидендные стратегии

Самая простая стратегия — покупка акций компаний, выплачивающих дивиденды, и постоянное реинвестирование этих дивидендов. На практике это очень сильно влияет на результат. Как пример, можно сравнить инвестиции в российский рынок акций и рынок акций США. Традиционно считается, что акции компаний из США растут лучше других и являются идеальной инвестицией. Российский же рынок спекулятивен, несет в себе множество страновых рисков, и индекс РТС до сих пор ниже своих отметок в 2008 и 2011 году. Но российские компании платят щедрые дивиденды и, если сравнить полную доходность с учетом их реинвестирования — картина меняется кардинально.

Для простоты сравнения возьмем динамику двух популярных ETF от компании FinEx — FXUS и FXRL, в одной валюте с учетом переоценки из-за движений курса рубля. На горизонте 5 лет, с 1 октября 2016 по 1 октября 2021 года ETF на акции США принес 154% в рублях. А ETF на российские акции — 163%! Хотя стоимость акций компаний из фонда FXUS выросла в 1,5 раза больше, чем стоимость акций из FXRL за этот же период.

Вот так дивиденды и сложный процент при их реинвестировании способны поменять картину инвестиций, и позволить инвестору в рынок со слабым ростом догнать инвестора в самый растущий рынок.

С отдельными акциями это работает точно таким же образом. Например, если инвестировать в акции МТС с дивидендной доходностью 11% в год, и не реинвестировать дивиденды (выводить их), то за 10 лет суммарная доходность от дивидендов составит 110% к начальному капиталу. Если же дивиденды реинвестировать, докупая на них акции компании, то за 10 лет вы получите 183,9% дивидендами. Сложный процент очень серьезно увеличивает доходность дивидендного инвестора, и в этой стратегии он является краеугольным камнем.

Стратегии инвестирования в акции роста

Если инвестор покупает акции растущих компаний без дивидендов или с низкими дивидендами, сложный процент и здесь способен принести дополнительную доходность. Да, дивидендов нет, но стоимость активов в портфеле растет. Полученную прибыль можно реинвестировать разными способами.

Первый — фиксация прибыли или ее части при достижении определенных целей или по прошествии определенного времени, в зависимости от стратегии. Полученные средства могут быть инвестированы в другие активы — например, в более рискованные и с большим потенциалом роста, или же наоборот — в более консервативные. Таким образом, ваш изначальный капитал продолжит работать на вас, и уже полученная прибыль — тоже, но уже в активах с другим уровнем риска и потенциальной доходности. Это позволит все время увеличивать доходность в абсолютном выражении (при условии принятия правильных инвестиционных решений по выбору активов).

Второй способ — это фиксация прибыли и вложение ее в защитные активы с целью реинвестирования при коррекциях на рынке. Исторически рынки акций растут, но коррекции случаются регулярно. Пытаться их предугадать — это уже задача для активных инвесторов и трейдеров. Но и инвестор с пассивной стратегией buyandhold может получить дополнительную доходность — с помощью сложного процента. Здесь снова применяется ребалансировка портфеля: прибыль постепенно фиксируется по определенному плану, привязанному или ко времени, или к росту цены акции, или к любому другому показателю, который выбрал инвестор. Затем прибыль инвестируется в надежные и очень ликвидные инструменты, из которых средства можно вывести быстро и без потерь в случае просадки на рынке, и реинвестировать в нужные активы. На первый взгляд, это противоречит логике сложного процента — деньги не работают все время и не реинвестируются сразу. Но с другой стороны, ваш капитал остается в рынке и приносит доход, при этом прибыль фиксируется, уменьшая риск в портфеле, и именно в моменты коррекции инвестируется — акции покупаются дешевле, сложный процент включается на полную мощность — новая часть капитала вкладывается эффективнее.

В какой-то степени основана на сложном проценте и известная на Уолл-стрит и очень простая стратегия Dogs of the Dow («собаки Доу»). Предложил ее Майкл О’Хиггинс в 1991 году. Она элементарна — инвестору предлагается выбрать 10 компаний с наибольшей дивидендной доходностью из индекса DowJones. Смысл в следующем — в индексе находятся 30 крупнейших стабильных компаний с качественным бизнесом. Те из них, что имеют самую высокую дивидендную доходность — находятся в «неудачном» периоде и так как рынки цикличны, а компании из индекса надежны — есть высокая вероятность, что динамика поменяется, и компания покажет рост лучше индекса. Но самое главное — раз в год портфель необходимо ребалансировать так, чтобы в нем снова были 10 компаний с наибольшей дивидендной доходностью. То есть зафиксировать прибыль и реинвестировать в акции с наибольшим потенциалом (согласно стратегии). Чтобы уже полученная инвестором прибыль снова работала на него максимально эффективно.

Сама стратегия является предметом дискуссий (как и любая другая), но важен тот факт, что сложный процент здесь является очень важной частью. Ну и справедливости ради стоит отметить, что за последние 11 лет «собаки Доу» в 7 случаях действительно обгоняли индекс DowJones. А сложный процент увеличивал это преимущество.

Облигации

Сложный процент на рынке облигаций работает по аналогии с дивидендными акциями, но еще проще, так как инструменты с фиксированной доходностью более предсказуемы, меньше подвержены колебаниям и зависят от макроэкономических факторов, которые как правило более прозрачны, чем ситуации в отдельных компаниях. Принцип тот же: полученные купоны реинвестируются снова в облигации. Если инвестор планирует держать облигации до погашения — просадки его вообще не волнуют, а наоборот — дают возможности. Купоны и номинал все равно будут получены, а купонный доход можно в период просадки направить на покупки новых облигаций с более высокой доходностью. Принцип тот же: если инвестировать в десятилетние ОФЗ с купонной доходностью 7% годовых и полученные купоны не реинвестировать — за 10 лет доходность в сумме составит 70%. Если реинвестировать — 96,7% (если не учитывать колебания цен и доходностей облигаций). В реальности доходность будет даже чуть выше, так как периодичность выплаты купонов разная, и чем быстрее инвестор получит их, тем быстрее реинвестирует и начнет получать дополнительную прибыль.

Следует отметить, что во всех перечисленных ситуациях играет роль размер вашего капитала. Важно, чтобы полученного дохода от дивидендов, купонов или фиксации прибыли хватало на покупку новых активов, цена входа в которые может быть самой разной. Поэтому с реинвестированием прибыли работает то же правило, что и с любыми другими инструментами — чем больше ваш капитал, тем эффективнее вы можете управлять им.

Активные стратегии

Ну и самый интересный вопрос: а может ли активный инвестор (а уж тем более спекулянт или трейдер) использовать сложный процент в своей стратегии и получать от него дополнительную доходность, или это работает только в пассивных долгосрочных стратегиях? Может.

Ведь общий принцип остается тем же самым: заработанная прибыль не выводится инвестором, а реинвестируется и тоже работает на него, принося дополнительную доходность. И не так важно, идет ли речь о портфеле долгосрочного инвестора в индексные ETF или дивидендные акции, или же о портфеле активного трейдера, совершающего десятки сделок в месяц. Важны только две вещи: стратегия приносит прибыль, и эта прибыль реинвестируется.

Выше уже приводился пример стратегии «собак Доу», которая находится на границе пассивных долгосрочных и активных среднесрочных инвестиций. Использующий ее инвестор покупает не весь индекс, а лишь несколько компаний из него, пусть и по строго определенному критерию. А так как раз в год делается ребалансировка, то и горизонт инвестиций — год. Тем не менее, на такой стратегии сложный процент работает.

Соответственно, работает он и при любых других стратегиях, приносящих прибыль. Рост капитала обеспечивает рост прибыли от стратегии в абсолютном значении. Именно поэтому трейдеры часто используют кредитное плечо в своих сделках — это то самое увеличение размера капитала, которое позволяет получать больше прибыли. Но кредитное плечо кратно умножает риски убытков и в худших случаях может привести к ликвидации депозита. А когда у трейдера растет собственный капитал за счет уже заработанной прибыли, риск в процентном значении относительно портфеля не увеличивается, при этом прибыль в абсолютном значении больше.

Если разобрать на условном примере, то работа сложного процента в спекулятивных стратегиях выглядит следующим образом. Если у трейдера есть стратегия, приносящая ему 20% доходности в год, то при добавлении полученной прибыли к капиталу, в следующий год она принесет уже 24% относительно первоначального размера капитала. На третий год это будет уже 28,8%, и так далее.

При этом, если трейдер действительно профессионал своего дела и у него есть работающая высокодоходная стратегия, сложный процент будет работать еще эффективнее, чем при пассивных инвестициях со среднерыночной доходностью. Ведь чем выше доходность, тем сильнее эффект сложного процента. Если при инвестициях в облигации с доходностью 7% годовых инвестор на горизонте в 10 лет заработает 70% без реинвестирования и 96,7% с реинвестированием, то активный инвестор с доходностью 20% в год получит за 10 лет 200% без использования сложного процента и 519% с его использованием. Разница впечатляющая.

Какой вывод можно сделать из всего вышесказанного? Сложный процент — это эффективный инструмент увеличения доходности и капитала, и каждому участнику финансовых рынков можно и нужно его использовать. На длинном горизонте это дает колоссальную разницу в результате, и инвестор с доходностью 10% в год на дистанции в 10 лет уже обгонит инвестора с доходностью 15%, не использующего эффект сложного процента.

Реинвестирование позволяет быстрее формировать и приумножать капитал, и работает с любыми стратегиями, приносящими прибыль — от самой консервативной до самой спекулятивной. На финансовых рынках это полезно как начинающему инвестору, так и профессионалу.

Что такое Сложные проценты (в Примерах) и Как они работают

Как работает сложный процент в инвестициях в акции, облигации на бирже, при банковских вкладах и других вариантах. Как рассчитать сложный процент в примерах.

Есть одна инвестиционная хитрость, позволяющая доход увеличить в несколько раз – это разместить вклад под сложный процент.

В 1791 году Бенджамин Франклин завещал банковский вклад со сложными процентами на $5000 на финансирование общественных работ двум городам, которые имели для него значение – Филадельфии и Бостону. По условиям депозита деньги могли снять только 2 раза, через 100 и 200 лет. Спустя век города вывели со счета по $500 000 на общественные работы, а в 1991 году выплата составила 20 000 000 долларов.

Один из богатейших людей Америки Барон Ротшильд назвал сложные проценты восьмым чудом света за их способность делать деньги из воздуха. Уоррен Баффетт говорил, что секрет его богатства, помимо жизни в США и хороших генов, заключается в использовании эффекта сложных процентов.

Магия сложных процентов доступна абсолютно каждому, а не только миллионерам. А как использовать формулу сложного процента и в каких инвестициях она работает максимально эффективно, вы узнаете ниже.

Краткий гид:

Что такое сложный процент простыми словами

Сложный процент – это расчет прибыли от постоянно растущего капитала. Сложный процент — это процент по депозиту (или иным образом вложенным средствам), учитывающий как вашу первоначальную сумму, так и проценты, накопленные за предыдущие периоды. Доход, полученный за период, не выводится из актива, а включается к сумме основного капитала и участвует при дальнейшем расчете доходности. Если дать определение более понятными словами, то сложный процент – это «снежный ком», позволяющий без дополнительных усилий увеличивать свой капитал. Доход приносит новый доход, на порядок выше предыдущего.

Сложный процент простыми словами – это способ, позволяющий в разы увеличить доход. Мировые финансовые магнаты именно по такому принципу заработали свои первые миллионы.

Суть сложного процента (Compound interest) состоит в том, что первый год при вложении денег вы получаете определенный доход, но не забираете его себе, а добавляете к уже вложенным средствам. Соответственно, на второй год хоть и процент остался тот же, но сумма дохода выше, так как увеличилась база для начисления дохода. На третий год сумма полученного дохода ещё больше и так далее. Если взять среднюю доходность на фондовом рынке в 20%, то вот как это будет выглядеть на цифрах:

За 24 года при простом проценте ваш капитал составит 17 400 долларов, против $242 907 при использовании сложного процента. При этом доходность в первом варианте сохранилась на уровне $600, когда во втором она достигла $48 581.

При более высоких вложениях или проценте доходности эти цифры растут в геометрической прогрессии.

Сложные проценты работают и дают невероятный эффект именно на длительных инвестициях. Чем больше вкладываемая сумма и чем дольше срок вклада — тем в разы больше дохода вы получите в финале.

Вложение средств под сложный процент на длительный срок — это идеальный вариант для создания пассивного дохода на пенсии или возможность отложить и преумножить средства на образование детей в долгосрочной перспективе.

Как работает сложный процент в инвестициях

Чтобы не писать ненужные предложения, данный график наглядно показывает как работают простые и сложные проценты. Ниже мы рассмотрим отдельные примеры по разным вариантам инвестиций на разных рынках, но пока поговорим о способах расчета и вы сможете скачать файл с готовыми формулами.

Как рассчитать сложный процент

Чудесным свойством сложного процента является его способность работать в различных видах инвестиций: от простого банковского вклада до акций, облигаций и инвестиционных портфелей.

Если вы решили инвестировать свои средства на длительный срок и уже определились с суммой первоначального капитала, то прежде чем выбрать куда же вложить средства под сложный процент, рассчитайте доходность по разным вариантам.

Несколько ключевых факторов необходимо учитывать при расчете сложных процентов:

- % ставка;

- Сумма вложений (стартовый капитал);

- Период/частота начислений (ежедневно, ежеквартально, один раз в год и т.д.);

- Временной интервал – период в течение, которого деньги работают;

- Капитализация, доп. вложения или снятие процентов.

Во-первых, вы можете самостоятельно сформировать таблицу в Excel со своими данными, использовав для расчёта процентов следующую формулу для расчета сложных процентов:

В = А*( 1 + Р/100%) n

- В – ожидаемая сумма

- А – начальная сумма вложений.

- Р – процентная ставка за конкретный период вложений.

- n – количество расчетных периодов.

Или можно использовать специальную функцию в Excel — Future Value (FV):

FV(% ставка,nper,pmt,[pv],[type])

- FV – финансовый результат;

- Ставка;

- nper – период, в течение которого будут начисляться %;

- pmt – доп. вложения;

- pv – текущая стоимость. Убрав этот показатель, означает, что он равен 0.

- type – указывается 0, если оплата в конце, 1 – в начале периода.

Но проще всего скачать пример уже с подставленными функциями в Excel, который подготовил я.

Есть ещё один интересный способ быстро оценить срок окупаемости вложений при использовании сложного процента, которым пользуются опытные инвесторы — это «Правило 72». Оно показывает, когда удвоится первоначальный капитал при известной доходности, для этого нужно 72 поделить на процент доходности.

Например: За какое время мы удвоим вклад 10 000 руб. при проценте дохода, равном 6?

То есть через 12 лет при доходности 6% у нас на счету будет 20 000 руб.

Но нужно принимать во внимание, что этот метод не учитывает влияние инфляции и налоги, поэтому величина получается относительная.

Теперь, зная как рассчитать сложный процент при разных исходных условиях, посмотрим как он работает в различных видах инвестиций.

Банковские вклады

На протяжении всей статьи происходило сравнение с банковским вкладом. Во-первых, это более наглядный пример. Во-вторых, он более понятен простому человеку.

Работают с банками многие, особенно те которые размещают свои средства на непродолжительный период. Но даже этот срок позволяет существенно улучшить материальное положение вкладчика, если будут использованы депозиты с капитализацией.

Добавление суммы доходов от процента к основной сумме вклада называется капитализацией. В зависимости от условий договора капитализация может происходить ежедневно, ежемесячно, ежеквартально или ежегодно.

Есть ещё одна возможность повысить доходность вложений с использование банковского депозита — с определенной периодичностью вносить дополнительные средства на счёт.

Но, к сожалению, в реальных условиях банковские вклады являются не самым лучшем вариантом по приумножению средств с использованием сложного процента. Очень трудно найти предложения по вкладам с процентной ставкой выше 6 %, а учитывая ожидаемый уровень инфляции в России в районе 3 – 4%, банковские депозиты позволяют в большей степени избежать обесценивания ваших средств, а не увеличивать их.

Кроме того, с 01 января 2021 года вступает в силу закон о налогообложение доходов от вкладов, что также снизит доходность от использования сложного процента при вложении средств в банковские депозиты.

Ниже мы покажем пример более выгодной альтернативы с тем же низким уровнем риска, как и у банков.

Сложный процент на фондовом рынке

Сложные проценты на фондовом рынке работают по идентичному принципу, но отличительная особенность все-таки есть – это отсутствие понятия капитализации (как единой целой), сам капитал и процент доходности плавающий, присутствует факт перетекания капитала из одних бумаг в другие.

Но консервативный подход и максимальное использование всех инструментов позволяет создавать инвестиционный портфель, приносящий максимальный доход. В данном процессе активной торговли не наблюдается, происходит постоянный контроль над портфелем.

Владельцы крупных корпораций своим акционерам регулярно выплачивают дивиденды. Их можно получить и потратить, а можно направить на покупку иных ценных бумаг, тем самым начнет работать формула сложных процентов.

Акции

Если банковские депозиты и облигации имеют большую надёжность вложений, но небольшой процент доходности, то акции приносят гораздо больший доход и, соответственно, сложный процент будет работать эффективнее, но это более рискованный вариант инвестиций.

Как работает сложный процент в акциях — получили доход (дивиденды) и приобрели на них ещё акции и так далее. Если в облигациях мы рассчитываете в основном на купонный доход, то по акциям можно ещё заработать на росте цен. Значит, на дивиденды целесообразнее покупать не только исходные акции, но и те, которые показывают устойчивый рост.

Многие опытные инвесторы предпочитают вкладывать первоначальный капитал в акции стабильных компаний с умеренной доходностью, а реинвестировать в более рисковые акции с высоким доходом, это позволит соблюсти баланс между сохранностью основного капитала и получением дохода.

Этот график показывает кривую сложных процентов. Как и в примерах выше, чем больше срок, тем быстрее и заметнее растет капитал и прибыль.

Есть еще один способ увеличения прибыли – сложный процент с пополнением начального капитала. Из примера выше, где мы вложили $3000 под среднюю доходность фондового рынка 20% в год, добавим условие, при котором мы будет дополнительно пополнять наш счет на $100 каждый месяц:

| Год | Итоговая сумма |

|---|---|

| 1 | 3600 |

| 2 | 5520 |

| 3 | 7824 |

| 4 | 10589 |

| 5 | 13907 |

| 6 | 17888 |

| 7 | 22665 |

| 8 | 28399 |

| 9 | 35278 |

| 10 | 43534 |

| 11 | 53441 |

| 12 | 65329 |

| 13 | 79595 |

| 14 | 96713 |

| 15 | 117256 |

| 16 | 141907 |

| 17 | 171489 |

| 18 | 206987 |

| 19 | 249584 |

| 20 | 300701 |

| 21 | 362041 |

| 22 | 435649 |

| 23 | 523979 |

| 24 | 629975 |

| 25 | 757170 |

За все время было вложено $33 600, а в итоге сформировался капитал на $757 170 при ежегодной доходности $151 434.

Из этого примера видно как работает сложный процент в акциях в долгосрочной перспективе.

Существует два основных способа получение прибыли от инвестиций. Во-первых, рост цен на приобретенные акции, которые в будущем можно реализовать и получить на порядок больше средств (беря во внимание первоначальные вложения). Во-вторых, дивиденды (это часть чистой прибыли, которую владельцы фирм/компаний распределяют между своими инвесторами). Они выплачиваются ежегодно.

Также лучше приобретать акции дивидендных аристократов, которые стабильно выплачивают дивиденды и постоянно их увеличивают.

По сравнению с банковским депозитом рассчитывать точную сумму сложных процентов на порядок сложнее.

Схема инвестиций с использованием сложного процента достаточно проста: покупка акций выбранной компании – получение дивидендов – покупка новых акций (это могут быть бумаги данной компании или другой, решение каждый принимает самостоятельно). Новые акции также приносят свои доходы, которые также направляются в работу. Процесс может быть бесконечным или происходить до тех пор, пока уровень ежегодного дохода будет полностью удовлетворять инвестора.

Сами по себе дивиденды могу быть хорошим источником дополнительного процента. Предположим вы купили на 100 тысяч рублей акции компании, которая выплачивает ежегодно дивиденды в размере 5%. Спустя 10 лет сумма инвестиций увеличится на 63 тысячи, через 20 лет – 165 тысяч и 332 тысячи через три десятка лет, не говоря о возможно росте стоимости самих акций.

Например, одна из не быстрорастущих компаний Coca-Cola, которая стабильно выплачивает дивиденды (2,6-3,5%), за 30 лет принесла прибыль в 1000% только на курсовой разнице. Прибыль от дивидендов можно было реинвестировать в быстрорастущие компании, как Netflix, Amazon, Tesla и другие. Эти примеры показывают, как работает сложный процент на бирже при инвестициях в акции.

Облигации

Это хорошая альтернатива банковским депозитам, так как уровень риска здесь сопоставим банковским, если говорить о государственных ценных бумагах.

Еще облигации схожи с банковским вкладом фиксированной суммой годового дохода, он начисляется ежедневно, а выплачиваться купонные выплаты могут раз в квартал, полгода или год. Если полученный доход мы используем для покупки новых облигаций — производим реинвестирование дохода, то в дело включается механизм сложного процента.

Большее количество облигаций будут давать больший купонный доход, с каждым годом накопительный эффект будет только расти и к моменту погашения облигаций вы можете стать обладателем солидного капитала.

Главное правило при вложении средств в облигаций и последующим реинвестирование дохода — это дать им время для работы. Берите пример с Уоррена Баффетта — он никогда не покупал ценные бумаги на сроки менее 10 лет.

При всей схожести, у облигаций есть главное преимущество перед банковским депозитом — они обладают большей доходностью. Предпочтение лучше отдать надёжным облигациям федерального займа или ценным бумагам крупных компаний. Доходность гособлигаций составляет около 5,15 – 6,70%, а доходность корпоративных облигаций может доходить до 13%.

Рассчитаем дивидендную прибыль по облигациям при условии реинвестиции дохода в эти же акции. Для чистоты эксперимента будем считать стоимость облигаций по единой цене.

Берём облигации федерального займа ОФЗ-ПД 26233 со сроком погашения через 15 лет. Купонный доход выплачивается 2 раза в год в общей сумме 60,82 руб. Стоимость одной облигации — 991,40 руб. Исходные вложения — 20 облигаций на сумму 19828 рублей.

Возьмем даже только 6 лет: Если бы мы просто забирали купонные выплаты на протяжении 6 лет и не вкладывали бы их в покупку новых облигаций, наш доход составил бы 7298,4 рублей (20 облигаций * 60,82 руб * 6 лет). А при реинвестировании доход за 6 лет уже составляет 11002,65 рублей. Срок погашения облигаций 15 лет – со временем начисление сложных процентов будет ещё существеннее.

Вы можете самостоятельно посчитать эффективную доходность облигации к погашению (YTM) — она как раз и учитывает реинвестирование купонов под ту же доходность на протяжении всего времени до погашения.

ПАММ счета

Еще один пример работы сложного процента при инвестициях в управляющих трейдеров. Если вы не слышали об этом направлении инвестиций, то почитайте соседние статьи:

Ниже скрин со статистикой доходности за год по разным управляющим:

Давайте возьмем средние 6% процентов доходности в месяц, 1000 долларов для изначального вклада и 3 года:

В итоге вместо 216% процента (72% годовых за 3 года), сумма сложных процентов принесла 814% прибыли.

Полезные советы

Деньги в сейфе или под подушкой никогда не сделают человека успешнее и богаче. Деньги должны работать – этого мнения придерживаются все мировые финансисты, инвесторы, банкиры и бизнесмены. Пришло время задуматься над этим вопросом. Несколько советов, которые помогут определиться.

- Необходимо проанализировать все варианты и выбрать наиболее подходящий: покупка акций, облигаций, открытие банковского вклада и т.д.

- Проверить финансовое состояние компании, акции которой планируется приобретать, какие % выплачивают, регулярность, рост их стоимости за определенный период. Если банк, то стоит проверить является ли он членом фонда гарантирования, какая сумма подлежит возврату, если произойдет форс-мажор, наличие/отсутствие вкладов с капитализацией.

- Рассмотрите разные возможности инвестиций, будь то ПАММ счета, ценные бумаги, агрессивные и консервативные способы.

- Использовать сложные проценты. Примеры, приведенные выше, наглядно показывают разницу в доходах.

Главное о сложном проценте

Сложная ставка процента максимально эффективно работает на долгих сроках вложений, поэтому необходимо себя настроить на долгое ожидание результата, но оно действительно будет того стоить.

Выбор инструмента инвестирования будет зависеть от исходной суммы вложений и задач инвестора. При небольшом стартовом капитале и желании минимизировать риски при небольшой доходности стоит выбрать банковский депозит или приобретение облигаций.

Если вы не боитесь рисковать и хотите максимальной отдачи от сложного процента, то стоит попробовать свои силы на фондовом рынке.

При достаточности средств разумным подходом будет инвестировать в различные инструменты: вклады и облигации снизят риск потери средств, а акции дадут высокую доходность.

Не забываете о диверсификации — работайте с инвестиционными портфелями и выбирайте ETF фонды, которые сами реинвестируют ваши дивиденды.

Альберт Эйнштейн говорил:

«Сложный процент — это восьмое чудо света, те кто понимают его — зарабатывают, те кто нет — платят за него».

Сложный процент – это своего рода «волшебная палочка», позволяющая даже скромные сбережения преумножить в разы. Единственное условие – это время. Невозможно стать миллионером за месяц или год. Минимальный срок, когда можно увидеть результат от сложных процентов – около 10 лет. Пользуйтесь опытом профессионалов.

Источник https://journal.open-broker.ru/investments/slozhnyj-procent-pri-investirovanii/

Источник https://delovoymir.biz/kak-rabotaet-slozhnyy-procentpri-raznyh-investicionnyh-strategiyah.html

Источник https://stolf.today/slozhnye-procenty.html