Сделки M&A: слияние и поглощение компаний

Иногда достаточно слухов о предстоящей сделке слияния или поглощения, чтобы вызвать значительный рост или падение акций. Что нужно знать об особенностях таких сделок, чтобы не потерять на стоимости ценных бумаг, — в статье.

При слияниях и поглощениях объединяются несколько брендов и их капиталов. Такие сделки открывают новые возможности для роста и развития бизнеса. Их также часто называют термином M&A (от английского — Mergers and Acquisitions).

Зачем компаниям слияния и поглощения

Главная цель сделок M&A — увеличить прибыль с помощью синергетического эффекта. Синергетический эффект еще называют правилом «2 + 2 = 5»: он заключается в том, что стоимость целого становится больше стоимости отдельных единиц. Участники сделки могут объединить производственные, интеллектуальные и финансовые мощности и тем самым значительно сократить издержки на производство, а значит — увеличить прибыль.

Бывают и другие цели слияния и поглощения компаний:

- устранение конкурентов и увеличение рыночной доли;

- увеличение капитализации компании;

- выход на новые рынки — географические или отраслевые.

Помимо очевидных преимуществ, в сделках M&A присутствуют риски. Покупающая компания может недооценить стоимость активов приобретаемой компании и переплатить, или же рентабельность компании-продавца окажется ниже ожидаемой. Могут возникнуть сложности на моменте интеграции компаний: культурные, производственные, кадровые или управленческие.

Например, в 2005 году торговая площадка eBay приобрела Skype в надежде, что платформа для общения существенно улучшит функционал сайта компании. Но в итоге пользователи не стали пользоваться Skype для проведения сделок. Через два года eBay была вынуждена перепродать Skype компании Microsoft.

Однако, несмотря на все риски M&A, в России растет объем сделок по слиянию и поглощению. Например, в 2021 году в было заключено 597 сделок на $46,47 млрд, что на 17% выше по сравнению с предыдущим годом.

Чем слияние отличается от поглощения

В результате слияния несколько компаний объединяются в одну. Это может происходить двумя способами:

- Слияние форм. Активы всех компаний консолидируются у нового юридического лица, а сами компании прекращают свою деятельность. Так произошло при слиянии биржевых групп ММВБ и РТС, в результате которого в 2011 году появилась Московская биржа.

- Слияние активов. Собственники приобретенных компаний передают все исключительные права контроля над своим бизнесом новому юридическому лицу, а сами компании продолжают работать как работали. Примером может послужить сервис «Кухня на районе», который в 2020 году купило совместное предприятие VK и Сбербанка, — после сделки компания продолжила работать под своим брендом.

Во время поглощения одна компания устанавливает полный контроль над другой. Это происходит при покупке не менее 30% уставного капитала поглощаемой компаний. Один из последних примеров подобной сделки — покупка в апреле 2022 года Интерросом 35% акций TCS Group (Тинькофф).

Поглощения бывают дружественными и недружественными. Дружественные происходят по согласию обеих сторон, недружественные — против воли поглощаемой компании. В последнем случае покупатель просто скупает на рынке акции поглощаемой организации. После недружественного поглощения она может быть разделена, ликвидирована или продана по частям.

В экономической терминологии встречаются и другие синонимы M&A:

- Объединение — соединение отдельных компаний в одну. Оно может происходить на равных условиях или когда одна фирма получает контроль над другой.

- Приобретение — это когда одна компания покупает другую. Это может происходить путем выкупа акций на свободном рынке либо с помощью прямого предложения о покупке.

- Присоединение — это то же, что приобретение, только одна из фирм продолжает деятельность.

Также M&A делятся по географическому признаку на транснациональные — когда сделки происходят между компаниями из разных стран, национальными — внутри одной страны, региональными — в пределах отдельного региона.

Формы M&A

По формам интеграции M&A бывают горизонтальными, вертикальными и конгломератными.

Горизонтальные сделки происходят при объединении конкурентов — компаний с одинаковым видом деятельности. Например, когда одна продуктовая сеть покупает другую. Цель подобных сделок — расширение доли рынка и снижение конкуренции.

При горизонтальных сделках выше риск неодобрения Федеральной антимонопольной службы (ФАС). Например, в сентябре 2021 года она не одобрила покупку площадкой объявлений Avito платформы Циан — если бы сделка произошла, то Avito заняла бы 50% рынка объявлений о недвижимости, что является антиконкурентным.

Но когда сделки не нарушают законодательство о конкуренции, они одобряются ФАС. Так, в июле 2021 года Магнит приобрел магазины Дикси. А в августе Лента купила сеть Billa, затем в феврале 2022 года — интернет-сервис по доставке продуктов Утконос в расчете увеличить долю на рынках супермаркетов и онлайн-продаж в Москве. Этим компания сократила разрыв с основными конкурентами — X5 Retail Group и Магнитом.

Вертикальные M&A заключаются между организациями с разным видом деятельности, которые не являются прямыми конкурентами, но ведут бизнес в одной отрасли. Чаще всего до сделки они имеют статусы поставщика и покупателя. Например, одна компания может производить сырье или оборудование, а другая — продукцию. В этом случае целью является уменьшение себестоимости производства и сокращение промежуточных издержек.

Пример вертикальной сделки — покупка производителем Русская аквакультура норвежского завода Olden Oppdrettsanlegg AS в октябре 2017 года. Завод производил 2 млн мальков форели и лосося, что позволило покупателю снизить биологические риски и операционные расходы. Еще одна вертикальная M&A — приобретение Московской биржей онлайн-платформы для внебиржевой торговли валютой NTPro в марте 2020 года. Благодаря сделке биржа расширила список валютных инструментов для инвесторов.

Конгломератные сделки объединяют компании из разных отраслей, чья продукция никак не связана. Цель подобных сделок в расширении продуктового ассортимента и диверсификации бизнеса: если в одной отрасли будет наблюдаться спад, то компания все равно останется устойчивой за счет своих предприятий в другой отрасли, которых не кризис не коснулся.

Примеры конгломератных сделок можно наблюдать среди приобретений Газпрома — машиностроительной компании РЭП холдинг и доли оператора сотовой связи МегаФон.

Этапы сделок слияний и поглощений

Чаще всего в процессе сделок M&A используется универсальная модель компании Watson Wyatt, которая состоит из пяти этапов:

- Домашняя работа. Принимается решение о приобретении другой компании, формулируются критерии, оцениваются перспективы и ограничения сделки.

- Отбор кандидатов. Самостоятельно или с помощью посредников составляется список потенциальных кандидатов, их бизнес анализируется и происходит отсев неподходящих. Иногда наблюдения за потенциальными кандидатами могут занимать несколько лет.

- Углубленная оценка перспективных кандидатов. Проводится тщательный анализ стоимости и деятельности выбранных бизнесов, оценивается возможный синергетический эффект.

- Ухаживания, переговоры и торги. Обсуждаются точки соприкосновения, преодолеваются противоречия и обсуждаются условия сделки. Происходит сделка.

- Управление интеграцией после сделки. Определяется новая бизнес-модель, устраняются неопределенность и конфликты, отлаживаются процессы управления и производства.

На процесс M&A может понадобиться от нескольких месяцев до нескольких лет, и сделка может сорваться на любом этапе. Например, ФАС не даст согласия, другой покупатель предложит большую цену или продавец в последний момент передумает. Однако фондовый рынок настолько чувствителен, что даже новости о предстоящем слиянии или поглощении влияют на стоимость акций.

Как слияния и поглощения отражаются на стоимости акций

Чаще всего после объявления сделки на рынке наблюдается такой сценарий:

- Акции поглощаемой компании дорожают. Бумаги могут начать расти в цене от того, что рынок видит хорошие перспективы для роста компании. Рост также может быть связан с ожидаемой офертой: держателям акций предлагают выкуп акций старого предприятия по выгодным условиям. Выкуп производится не ниже рыночной стоимости и в большинстве случаев с добавлением премии.

- Акции поглотителя дешевеют. Покупатель тратит крупные суммы на сделку и последующую реорганизацию, что может негативно сказаться на его финансовых показателях. Поэтому бумаги могут сначала упасть в цене, а через какое-то время вырасти.

Бывает, что акции поглощаемой компании падают в цене. Так произошло, когда инвесторы в октябре 2018 года узнали о возможном приобретении доли Яндекса Сбербанком. Реакция рынка на новость была негативной, поэтому акции Яндекса за два дня упали на 24% и выросли на 7,65% лишь после опровержения слухов о сделке.

Еще одно исключение — когда стоимость акций не меняется. Это случилось при покупке М.Видео сети магазинов Эльдорадо весной 2018 года. По ожиданиям покупателя синергетический эффект сделки мог составить $100 млн ежегодно за счет объединения логистических, финансовых, IT-ресурсов и системы закупок двух сетей. В результате сделки образовалось общее юридическое лицо М.Видео – Эльдорадо, акции предыдущего выкупались по 401 рублю. Рынок отреагировал на сделку нейтрально — акции М.Видео не подешевели, но и не подорожали в момент сделки.

Как действовать инвестору при M&A компаний

Слияние или поглощение может сорваться в любой момент или не принести в будущем желаемого результата, а может привести к значительному росту стоимости акций. Чтобы не потерять деньги при объявлении сделки, фундаментальному инвестору стоит оценить несколько факторов:

- положение бизнеса участников на момент сделки;

- цели сделки;

- перспективы синергетического эффекта;

- сменится ли топ-менеджмент в управлении;

- риски интеграции и согласования сделки ФАС.

Продавать или покупать бумаги при M&A может быть выгодно, если инвестор тщательно проанализировал ситуацию и оценил риски. Можно дождаться оферты, принять ее и заработать на разнице в цене. Еще вариант — приобрести акции надежной компании-покупателя по выгодной цене на моменте снижения ее котировок после объявления о сделке M&A. Или продать ненужные бумаги на пике роста стоимости.

Благодаря слияниям и поглощениям компании получают возможность объединить активы и получить синергетический эффект. Если синергетический эффект будет достигнут, то со временем увеличится выручка, и акции могут вырасти в цене. Но может случиться и наоборот, плюс могут вмешаться внешние факторы — например, кризис в отрасли или стране. Поэтому при принятии решений эффективнее руководствоваться фундаментальным подходом и своей стратегией, а не стихийными реакциями рынка при сделках M&A.

Кратко

- Компании проводят сделки M&A, чтобы увеличить прибыль и обойти конкурентов.

- Любая сделка несет риски: покупатель может переоценить рентабельность покупаемой компании или не суметь ее интегрировать в свой бизнес.

- Рынок мгновенно реагирует на новости о предстоящих сделках, что отражается на стоимости акций участников. Однако оценить синергетический эффект сделки M&A можно только спустя время.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Слияние и поглощение компаний (M&A): причины и следствия

Слияния и поглощения – это формы реорганизации коммерческих предприятий, в результате которых происходит слияние капитала объединяемых компаний. В зарубежной финансово-экономической литературе подобные сделки обозначаются аббревиатурой M&A — «Merges and Acquisitions».

Несмотря на схожесть понятий, при внимательном рассмотрении между ними находятся заметные различия.

Слияние компаний

Данный процесс подразумевает объединение ряда отдельных компаний, целью которого является образование новой юридической единицы. Может осуществляться в двух видах:

- Полное слияние форм – в результате процедуры все объединяемые субъекты перестают существовать в качестве самостоятельных юр. лиц. Возникает новая компания, которая является приемником обязательств по старым. Так, после объединения бирж ММВБ и РТС новая объединенная биржа в 2011 году называлась ММВБ-РТС, а с 2012 года получила название Московской биржи;

- Объединение активов – в данной ситуации собственники объединяющихся компаний передают создаваемой организации право контролировать капитал и средства производства. Сами же компании сохраняются в качестве отдельных правовых субъектов. Бывают и неудачные объединения: так, после слияния бирж NYSE и Euronext через несколько лет они вновь стали функционировать как самостоятельные структуры.

Виды слияний

По видам можно различить:

- Горизонтальное слияние , когда совпадает и отрасль, и специализация компаний. Такое слияние часто может означать движение к монополизации в отрасли — ведь компании уже не должны конкурировать друг с другом. Сюда же можно отнести и слияние компаний, которые разрабатывают одинаковый рыночный продукт, например программное обеспечение. В России, например, в 2018 году горизонтальным образом произошло слияние производителей бытовой техники Эльдорадо и М.Видео в группу «Сафмар»;

- Вертикальное слияние , когда совпадает только отрасль компаний, но они находятся в единой технологической цепи. К примеру, это могут быть компании по добыче и переработке нефти: объединенный холдинг будет в состоянии сразу выпускать готовую продукцию — бензин, дизель, мазут и пр. Другой пример это производственная и металлургическая сфера: так, компания «Северсталь» еще в начале 2000-х стала крупнейшим акционером Заволжского моторного завода;

- Смешанное слияние , когда образуется конгломерат из различных отраслей. Покупатель таким образом пытается диверсифицировать свой бизнес, осваивая другие направления. Например, компания Газпром приобретала в этих целях предприятие агропромышленного сектора (Агрохимпромхолдинг), компанию «Пермские моторы» в области машиностроения и пр.

Присоединение и поглощение

Под присоединением подразумевается процедура объединения двух или нескольких компаний, в результате которой продолжает существование в качестве юридического лица только одна из них. Все активы, права и обязанности присоединяемых фирм переходят к этой основной организации. Это довольно похоже на слияние, но при слиянии возникает либо одна новая компания, либо только объединяются активы (см. выше).

Некоторые экономисты выделяют особый тип присоединения – поглощение. В ходе этой сделки происходит приобретение одной фирмой основной доли уставного капитала другой, поглощаемой, организации. В результате над ней устанавливается полный контроль с последующим юридически-правовым присоединением поглощаемой компании к основной. Компания Fiat таким образом приобрела обанкротившийся Chrysler, а General Motors — компанию Daewoo. В 2005 году компания Oracle поглотила PeopleSoft, выплатив за $12,6 млрд. и преодолев проблемы с антимонопольным законодательством.

Дружественные и недружественные сделки M&A

В мировой экономической практике принято разделять дружественные и недружественные поглощения. На Западе, прежде всего в Европе и США, под недружественным присоединением подразумевается скупка контрольного пакета акций, осуществляемая против воли владельцев компании. Причина, по которой такое бывает возможно – низкая эффективность менеджмента, недальновидность основных акционеров, а то и просто тайный экономический сговор некоторых лиц (топ-менеджеров, акционеров и т.д.). Упомянутое выше поглощение PeopleSoft вряд ли можно назвать дружественным, так как привело к сокращению половины персонала компании.

Российское законодательство вообще не содержит понятия «поглощение компании» — в нем имеются только слияние и присоединение. Поэтому недружественное поглощение имеет более размытый смысл – начиная от банальной скупки контрольного пакета акций и заканчивая криминальными схемами рейдерских захватов. На деле же между поглощением и рейдерством имеется достаточно чёткая граница, проводимая положениями УК РФ. Всё, что не подпадает под его действие, хотя бы и проводимое в самой активной форме – поглощение.

Но если деятельность лиц, стремящихся установить контроль над сторонней компанией, выходит за рамки закона, то это однозначно расценивается как рейдерство. При этом в ход могут пускаться самые криминальные методы – начиная от угроз, мошеннических схем, и заканчивая принуждением к совершению сделки с применением насилия.

Какие есть возможности защититься от недружественного поглощения, если судебный вариант не работает? В этом случае компания может увеличить свою стоимость либо покупкой чужих активов, либо произвести выпуск облигаций, которые тоже нужно будет выкупить. Если понятно, что поглотителя больше всего интересует определенный актив компании, то его можно продать в чужие руки — хотя тут немалый риск ухудшить свою рентабельность.

Другой вариант — это осуществить обратный выкуп своих акций по более высокой цене, чем предлагает конкурент. Наконец, можно попробовать внести в устав неудобные конкуренту условия, касающиеся совета директоров.

Дружественные слияния отличаются от недружественных тем, что происходят по доброй воле обеих компаний. Конкретные формы дружественных объединений компаний могут быть самыми разными, реализуемыми при помощи действующих нормативно-правовых механизмов. Основной принцип дружественной сделки M&A – взаимное согласие.

Действуя по принципам консенсуса, одна из фирм приобретает другую — поэтому в качестве понятия-синонима для дружественного объединения компаний часто используют термин «покупка бизнеса». Уоррен Баффет подчеркивает, что предпочитает в своей деятельности дружественное поглощение — как в качестве инвестора, так и инициатора таких сделок.

Мотивы сторон и риски сделок M&A

Мотивы поглотить другую компанию могут быть самые разные, но все же попробуем выделить основные:

- Расширение бизнеса. Иногда поглощение может быть лучшей альтернативой, чем запуск нового подразделения;

- Использование технологической базы купленной компании в своем производстве;

- Увеличение капитализации компании, как балансовой, так и рыночной;

- При выгодной покупке могут быть уменьшены издержки производства;

- Более крупной компании легче получить оптовые скидки. Для гигантов это вряд ли актуально, а вот если компания переходит из мелкого класса в средний, или из среднего в крупный, то вполне;

- Монополизация сектора или сокращение конкуренции в нем дает больше возможностей диктовать цену;

- Увеличение государственного сектора экономики в целях стабилизации, что например хорошо заметно в банковской сфере России последних лет;

- Выступить в роли дилера, т.е. купить бизнес с целью более дорогой дальнейшей продажи;

- Возможные бонусы менеджерам в виде денежных премий или опционов на акции, если новая структура покажет рост

Хотя и у поглощаемой компании могут быть свои мотивы:

- Использовать поглощение как шанс избавится от долгов;

- Если поглощение осуществляет продвинутая компания, то поглощаемая получает доступ к ее технологиям;

- Сохранение (части) рабочих мест;

- Получение бонуса от известного бренда — если компания-поглотитель относится к брендам;

- Более высокий шанс получить льготное кредитование, например через доп. выпуск акций;

- Также бонусы менеджерам, если руководство сочтет свое поглощение другой компанией выгодным

Следовательно, с обеих сторон есть множество доводов. Бывает так, что слияние действительно оказывается взаимовыгодным, однако чаще один получает больше, а второй меньше, чем ожидал. Оценка последствий поглощения — очень нелегкая задача для руководства сливающихся компаний. Рисков достаточно :

- Ошибка в оценке стоимости активов — из-за ликвидности, манипуляций с отчетностью и пр.;

- При сокращении персонала возможны проблемы с профсоюзами;

- Для разных стран корпоративная этика может сильно отличаться. Мне например трудно представить российско-японскую компанию;

- Отказ регулятора в согласовании сделки. Это часто происходит при консолидации бирж, было и в случае Oracle и PeopleSoft (однако затем сделку все же разрешили);

- Несмотря на адекватную оценку активов, рентабельность поглощенной компании оказывается ниже ожидаемого уровня;

- Репутационный риск, если задним числом выяснится участие одной из компаний в серых схемах

Примеры сделок M&A в России и в мире

Для примера разберём некоторые крупные слияния и поглощения, случившиеся в последние годы.

▲ Sanofi SA и Авентис

Французская фармацевтическая компания Sanofi SA в 2004 г. попыталась произвести недружественное поглощение своего главного конкурента на внутреннем рынке – компании «Авентис». Сумма возможной сделки оценивалась почти в 48 млрд. $. Однако руководство «Авентис» отвергло предложение, после чего началось длительное противостояние двух компаний. В дело было вынуждено вмешаться французское правительство. Под его гарантиями 20.08.2004 г. произошло слияние двух фармацевтических гигантов в одну компанию с капитализацией в 105 млрд. $. Сделка по приобретению 95,4% акций «Авентиса» обошлось Sanofi SA в 54,5 млрд. долларов. До кризиса 2008 года котировки акций объединённой компании выросли примерно на треть.

▲ Сбербанк и Denizbank

На российском рынке в прошлом году самой крупной сделкой M&A стала продажа «Сбербанком» своей дочерней компании в Турции Denizbank корпорации Emirates NBD из ОАЭ. Связано такое решение было с введёнными в 2014 г. санкциями Евросоюзом против «Сбербанка». В частности, ПАО был закрыт доступ к европейскому кредитному рынку. Данная сделка, заключённая в мае 2018 г., стала рекордной для России за весь прошедший год. Покупка 99,9% акций «ДенизБанка», принадлежащих ранее российской банковской организации, обошлась Emirates NBD 3,2 млрд. долларов, что составило ¼ от всего объёма сделок поглощения и слияния на российском рынке в первой половине 2018 года.

Правда, продажа турецкой «дочки» не смогла остановить падение котировок акций «Сбербанка», проседавших за прошлый год на 30%. Если в феврале 2018г. акции ПАО торговались за 275 руб., то в августе того же года – только за 185 рублей. Однако продажа Denizbank позволила сбербанку выплатить своим акционерам дивиденды в размере 18 руб. на акцию. В данный момент цена акций Сбербанка поднялась до 235 рублей. Котировки Emirates NBD также не показали в 2018 году позитивной тенденции – с момента поглощения до конца года компания просела примерно на 20%, однако затем акции «стрельнули» вверх.

▲ Байер и Монсанто

В 2016 г. германский химический гигант приобрёл за 66 млрд. $ американского разработчика и производителя ГМО «Монсанто». Последняя компания получила в 1970-е годы печальную известность как поставщик дефолиантов для американской армии. Этими ядохимикатами авиация США опыляла джунгли, чтобы превратить их в пустыню, лишив партизан Вьетконга укрытий.

Капитализация «Байера» после присоединения «Монсанто» составила 120 млрд. $, разделённых на 826,9 млн. акций, при стоимости одной акции в 128$. С момента слияния компания «Байер» показывала стойкий рост прибыли, что отразилось на увеличении выплат дивидендов (до 5,9 евро на акцию). Однако в марте 2019 г. после судебного разбирательства суд Сан-Франциско признал сельскохозяйственные гербициды компании «Байер» опасными для здоровья. Впереди у «Байера» ещё несколько судебных исков, а стоимость акций к концу марта 2019 г. просела до показателя в 56$ за акцию, где в последний раз была лишь в 2012 году.

Банковский гигант ВТБ в 2018 г. присоединил банк ВТБ24, с полной ликвидацией последнего как отдельного юридического лица. Такое решение принял совет акционеров компании, в целях концентрации капитала и в результате за прошедший после поглощения год, чистая прибыль организации выросла вдвое, достигнув 179 млрд. руб. При этом основной пакет акций (60,9%) ВТБ находится в руках у правительства России – Минфина и Росимущества. В апреле 2018 цена акций ВТБ показала годовой максимум в 5.4 копейки, но затем двинулась вниз, к концу года составив 3.5 копейки. При этом руководство ВТБ скупало акции у недовольных объединением акционеров по установленной цене, равной всего 3,8 коп.

▲ AOL и Time Warner Cable

Пример более ранней сделки. Давно, в начале 2000-х годов американский AOL был крупнейшим в мире интернет-провайдером, поставлявшим свои услуги жителям Североамериканского континента. «Time Warner Cable» — ещё один медиа-гигант из Северной Америки. В начале 2000-х AOL была одной из крупнейших в мире компаний-поставщиков новостного и развлекательного контента. Одновременно «Тайм Уорнер» выступала в качестве интернет-провайдера и поставщика услуг кабельного телевидения.

В 2001 году оба цифровых гиганта решили объединить усилия, дабы завоевать не только весь американский, но и мировой рынок. Стоимость сделки по объединению двух гигантов составила рекордные, и до сих пор не побитые, 186 миллиардов долларов. Вот только итог этого начинания оказался не такой радужный и со временем объединённая компания растеряла свои лидирующие позиции. Уже к 2009 г. её капитализация сократилась в 15 раз по сравнению с первоначальной, что привело к массовым сокращениям рабочего персонала.

В том же 2009 году совет акционеров, чтобы спасти положение, принимает решение о разделении медийного конгломерата на две независимые компании. Но пользы это не принесло и сегодня оба бывших гиганта находятся, по сути, на задворках американского медиа-бизнеса. Из других всемирно известных сделок M&A отметим:

- Google → Motorola (2011 г.), $13,2 млрд

- Microsoft → Skype (2011 г.), $9 млрд

- Facebook → WhatsApp (2014 г.), $22 млрд

Общая характеристика рынка M&A

В последние десятилетия мировой рынок сделок слияний и поглощений показывает устойчивый рост. Так, начиная с 1980 по 2000 г. число подобных сделок в мире увеличивалось на 45% ежегодно. Общая доля сделок M&A в мировом валовом продукте увеличилась за эти два десятилетия с 0,8 до 8%, а суммарный объем сделок к началу 21 века достиг 3 млрд. долларов.

Интересно отметить, что количество сделок M&A обычно возрастает во время экономических кризисов, тем более в экономиках развивающихся стран. Причины довольно понятны: кризис это проверка на прочность, которую выдерживают лишь сильные и устойчивые бизнесы. В то же время для тех, кто близок к разорению, это шанс не обанкротиться вовсе, сохранив хотя бы часть мест занятым на производстве людям. Российская статистика хорошо это подтверждает:

Как видно, в кризисном 2009 году по сравнению со стабильным 2007 число сделок слияния и поглощений выросло в 4 раза, превысив 1.5 тысячи. В то же время объем сделок стал в три раза меньше. Поскольку основной сектор в России нефтегазовый и большая часть слияний осуществляется там, уменьшение объемов при сильном росте проводимых сделок нетрудно объяснить падением цены на нефть. После кризиса число слияний и поглощений пошло на убыль, в 2018 году составив в три раза меньше, чем максимум 10-летней давности.

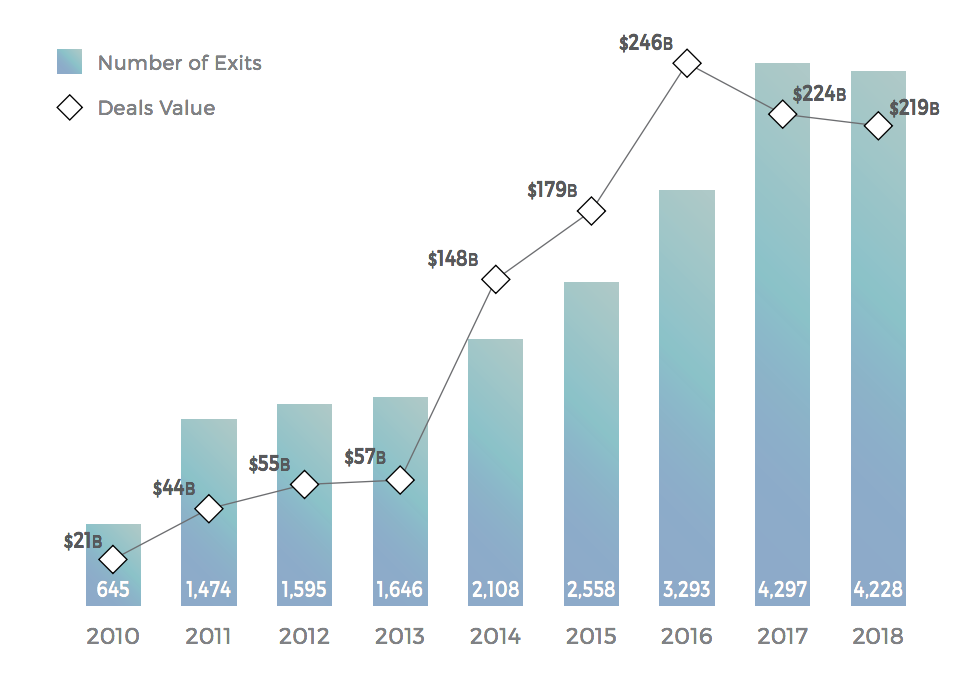

По данным techcrunch.com на мировом рынке слияний и поглощений картина следующая:

Здесь мы видим обратную тенденцию, чем в России — на начало 2010-х годов поглощений заметно меньше, чем в 2018 году — и по числу, и по объему. Однако поскольку в поглощении нередко участвуют компании из разных стран, то возникают разные варианты учета объемов сделок в национальной статистике. С другой стороны можно найти данные, где ежегодное число слияний и поглощений не ниже, чем 10-15 тысяч. Видимо, можно насчитать и больше, если учитывать слияния в мелком розничном бизнесе.

Как говорилось выше, при совершении сделок поглощения и слияния следует учитывать множество факторов. Только правильный расчёт может принести выигрыш от сделки M&A — мультипликативный эффект, ведущий к росту оборотов и финансовой прибыли. В противном же случае поглощаемая компания может стать источником дополнительных расходов.

Согласно данным американского финансово-экономического журнала «Форбс», количество удачных слияний соотносится с явно неудачными как 5:1

Подобное соотношение обусловлено скрупулёзной аналитической работой, которая ведется перед заключением подобных сделок. Итого, для активного инвестора новость о поглощении одной крупной компании другой может быть позитивным сигналом для изучения ситуации с последующей покупкой акций.

Неудачи же при M&A-сделках чаще всего относятся не столько к просчётам в бизнес-стратегии, сколько к внешним воздействиям: изменение рыночной конъюнктуры, агрессивные действия конкурентов. Также значительную роль в неудачных слияниях играет неэффективный менеджмент компаний, который попросту не успевает перестроиться под новый режим работы: отдельные примеры поглощений хорошо демонстрируют риски этого процесса.

Сделки слияния и поглощения

Кошин В.В. Fin-Plan Сделки слияния и поглощения

Стратегическая цель любой компании – развитие бизнеса, наращивание своей рыночной доли, завоевание лидирующей позиции в секторе, экономике региона, страны и мировой арене. Одна из важных ступеней в достижении этой цели – масштабирование бизнеса. Одни компании, чтобы вырасти в размерах проходят длинный эволюционный путь, а другие покупают готовые профильные бизнесы.

M&A – волшебные 3 буквы для амбициозных игроков рынка. M&A или сделки слияния и поглощения – это процесс консолидации двух или нескольких компаний. Планы покупки Activision Blizzard со стороны Microsoft, покупка Эльдорадо компанией М Видео – все это примеры уже состоявшихся или только предстоящих сделок M&A.

В чем преимущества таких сделок и в чем скрытые риски для участников сделок M&A? В чем значение консолидации бизнесов публичных компаний для инвесторов? Обо всех этих аспектах M&A поговорим в данной статье.

Виды сделок слияния и поглощения.

Финансирование сделок M&A.

Преимущества и недостатки M&A.

Статистика сделок M&A.

Примеры сделок M&A и их влияние на фондовый рынок.

Что такое M&A

M&A – сокращенно от английского Mergers and Acquisitions — слияния и поглощения – процесс реорганизации, включающий в себя консолидацию, объединение, приобретение, выделение и т.д. Этот процесс, как правило, происходит с участием двух компаний. Целью объединения двух или более бизнесов является попытка достижения синергии, в результате которой новая компания (целое) будет больше и сильнее двух прежних компаний отдельно (сумм частей целого). Иногда результат такого эффекта обозначают в виде «уравнения» 1+1 = 3. То есть смысл здесь такой, что объединенная компания сильнее чем две объединенных, значит, она может показывать лучшие финансовые показатели и генерировать больше прибыли.

Виды сделок слияния и поглощения

Несмотря на то, что в расшифровке определения M&A содержится лишь 2 вида сделок (слияние и поглощение), у этого процесса есть немало других типов и подвидов, каждая из которых обладает своими особенностями и целями.

Сделки слияния

Сделка слияния – это объединение двух компаний в одну, при котором советы директоров двух компаний одобряют объединение и добиваются одобрения акционеров. Такие сделки обычно происходят между двумя компаниями примерно одинакового размера. Эти компании признают преимущества, получаемые от дальнейшей совместной деятельности. В результате сделки слияния с участием двух компаний обычно прекращается деятельность одной из участниц: она становится структурным подразделением принимающей стороны, исключается уникальное название, происходит делистинг акций компании (если поглощаемая компания была публичной).

Подвидом слияний является слияние равных (merger of equals) – сделка слияния, при которой акционеры каждой компании получают равные доли владения. Очевидно, что такие сделки могут привести к конфликтам при принятии решений и поэтому они довольно редки в реальной практике. Из примеров таких сделок можно выделить слияние Daimler Benz и Chrysler 1998 года в единую компанию DaimlerChrysler. Но стоит отметить, что позже глава компании признался, что слияние по формату merger of equals использовали только по «психологическим причинам», а по факту это было поглощение Chrysler.

Еще интересно отметить слияние между традиционной компанией в сфере развлечений и СМИ Time Warner и интернет-компанией AOL в разгар пузыря доткомов – в 2020 году. Общая оценка стоимости сделки тогда составила огромные $350 млрд. Причем компании никак нельзя было назвать равными для подобного вида слияний. На тот момент годовая выручка Time Warner составляла $27 млрд, а AOL зарабатывала в год только $5 млрд. Но из-за рыночной эйфории и больших надежд на интернет-компании в 2000-м году оценка AOL была многократно завышена. Все рассчитывали, что AOL будет дополнять Warner и привнесет в ее «скучный» бизнес свежие разработки, но компании были слишком разными. Результатом этого стало выделение бизнеса AOL в 2009 году, а бывший генеральный директор Time Warner Джефф Бьюкс назвал сделку крупнейшей ошибкой в истории корпорации.

В отдельный вид слияния также можно отнести создание совместного предприятия: когда 2 отдельные компании совместными усилиями образуют новую компанию. Часто это делается под конкретный проект, например, освоение нового месторождения в нефтегазовой индустрии.

Сделки поглощения

Поглощение – это покупка одной компании другой с дальнейшим включением ее в свою деятельность без изменения организационной структуры со стороны первой. Обычно это происходит через покупку контрольного пакета акций или покупку активов.

Подвидом сделок поглощений являются так называемые враждебные поглощения (Hostile takeover). На Западе под такими сделками чаще всего подразумевают попытку приобретения публичной компании, где совет директоров выступает против данной сделки. Например, известен случай 2010 года, когда французская фармкомпания Sanofi Aventis пыталась приобрести американского производителя лекарств Genzyme. Предложение покупки за $18.5 млрд или по 69$ за акцию было отвергнуто. В последующем сделка все-таки состоялась, но уже на иных условиях: цена приобретения $20.1 млрд (74$ за акцию) и дополнительный платеж до $14 на акцию при достижении определенных результатов продаж Genzyme (CVR).

Сделки слияния и поглощения в России привычно подразумеваются как приобретение бизнеса вопреки желанию продавца с ним расставаться. Со стороны это кажется схемой незаконного передела собственности, но, к сожалению, все в рамках закона — «благодаря» использованию недостатков законодательства и административных ресурсов. Если раньше у нас это встречалось нередко, то сейчас известные случаи такого минимальны. Хотя сразу можно вспомнить громкую продажу доли 35,08% Олега Тинькова в группе Тинькофф компании Владимира Потанина «Интеррос». В дальнейших комментариях относительно данной сделки предприниматель сообщил, что это был вынужденный шаг — его заставили пойти на сделку из-за его выступлений с критикой спецоперации на Украине. Со слов Олега Тинькова, за пакет акций он получил лишь 3% от их реальной стоимости.

Сделки консолидации и присоединения

Консолидация или присоединение (Consolidations) – схожая со слиянием процедура, подразумевающая консолидацию нескольких компаний в одну единую группу. Это делается для снижения расходов и более простого управления объединенными компаниями. Часто можно увидеть, когда одна фирма с несколькими отдельными структурами бизнеса объединяет их все по мере своего роста. Консолидация и присоединение – распространенная схема при реорганизации дочерних предприятий холдинга. Главное отличие от слияния – более простая процедура, и то, что предыдущие компании не прекращают свою деятельность, а постепенно «переходят под одно крыло».

Сделки выделения Spin-off

Выделение (Spin-off) – выделение части бизнеса основной компании и преобразование его в новую независимую компанию. При этом акционеры основной компании становятся акционерами выделенной компании пропорционально их долям. Обычно это делается для выделения непрофильных направлений в отдельный бизнес и повышения их оценки – рынок часто недооценивает такие компания из-за недопонимания ведения такого разнопланового бизнеса. Это довольно частая процедура. Из крупных можно отметить состоявшееся в 2006 году выделение компании «Полюс Золото» (тогда ЗАО «Полюс») из состава Норникеля. Или отделение PayPal от ее материнской компании eBay в 2015 году после того, как вторая купила первую в 2002. Интересно, что в последующем рыночная стоимость PayPal превысила стоимость бывшей материнской eBay.

Сделка финансируемого выкупа (LBO)

LBO (Leveraged buyout) – покупка бизнеса с использованием долгового финансирования и минимальными собственными средствами. Данные типы сделок характерны для фондов прямых инвестиций (private equity) и позволяют увеличить потенциальную доходность за счет финансового рычага. В этом случае инвесторы рассчитывают, что рост компании будет перекрывать плату по кредиту.

У данной сделки есть подвид MBO (Management buyout) – покупка доли компании с привлечением заемных средств со стороны ее менеджмента. Такое может происходить, если владельцы компании не хотят дальше ее финансировать, тогда как менеджмент верит в перспективы ее развития. Стоит отметить, что данные типы сделок с привлечением большого количества заемных средств являются очень рискованными. Ведь не всегда такие покупки проходят успешно, а полученный заем нужно обслуживать и погашать, что снижает финансовую устойчивость.

Сделка обратного поглощения

Обратное поглощение (Reverse takeover) – относительно редкая сделка, при которой акционеры частной компании (как правило, более активной и быстрорастущей) получают контроль над более крупной публичной компанией. Это является, в том числе, одним из упрощенных способов (наряду со SPAC) получения публичного статуса и выход на фондовый рынок. Примером обратного поглощения является все тот же «Полюс Золото». В июле 2011г. KazakhGold успешно завершила обратное поглощение «Полюс золота», в результате была образована компания Polyus Gold International с «пропиской» на острове Джерси и премиальным листингом на Лондонской фондовой бирже.

Стратегии слияний

Стратегии слияний могут быть различными в зависимости от отношений между двумя участвующими в сделке компаниями – они могут быть как связаны одним видом деятельности прямо или косвенно, так и работать с совершенно разными товарами и рынками, что намного реже.

Горизонтальное слияние (Horizontal merger) и покупка конкурента – в этом случаю сливаются две компании, находящиеся в прямой конкуренции, работающие на одних рынках с использованием одних продуктов.

Вертикальное слияние (Vertical merger) – слияние клиента или поставщика с компанией. Например, автопроизводитель покупает производителя автозапчастей. Или печатное издательство приобретает компанию по производству бумаги.

Родственные слияния (Congeneric mergers) – два предприятия, которые по-разному обслуживают одну и ту же потребительскую область, например, производитель телевизоров и кабельная компания.

Слияние с расширением рынка (Market-extension merger) – две компании, которые продают одни и те же продукты, но на разных рынках.

Слияние с расширением продуктовой линейки (Product-extension merger) – две компании продают разные, но связанные продукты на одном рынке.

Конгломерат (Conglomeration) – слияние двух компании, работающие в разных отраслях экономики и не имеющие каких-либо общих направлений деятельности. Цель компании-покупателя в данном случае – диверсификация бизнеса.

Финансирование сделок M&A

Стоит сказать несколько слов о финансировании сделок M&A. Компания может купить другую компанию за наличные деньги, акции, заемные средства (LBO) или комбинацию некоторых или всех трех способов. Чаще всего крупные фирмы платят частично акциями и наличностью. Нередко можно увидеть большой выпуск новых облигационных займов, денежные средства с которых специально привлекаются на финансирование покупки. В более мелких сделках также свойственно приобретать все активы покупаемой фирмы.

Преимущества и недостатки M&A

Поговорим более подробно о дополнительных преимуществах такого рода сделок, помимо и без того очевидных целей:

Увеличение доли рынка – это особенно заметно, если объединяемые компании работают в одной отрасли.

Экономия за счет эффекта масштаба – возможность покупать сырье или заключать контракты с контрагентами легче в лице одной большой компании. Крупный бизнес может закупать сырье большими партиями, за счет чего поставщики дают дисконт к цене закупки. Объединенный бизнес выигрывает от оптимизации управленческих расходов.

Более удобное расширение бизнеса – за счет объединения расширяется география деятельности, целевая аудитория, дистрибьюторская сеть и др., что в конечном счете ведет к повышению выручки. Любой бизнес – это уже готовая клиентская база, база поставщиков, точки продаж и проч. То есть M&A — это покупка готового бизнеса, а не его построение с нуля.

Снижение трудозатрат и повышение общего трудового потенциала. Эта выгода частично относится к пункту «экономия за счет эффекта масштаба», но человеческие ресурсы – это уникальная составляющая любого бизнеса, поэтому стоит проговорить о ней отдельно. При сделках M&A часть сотрудников, выполняющая одни и те же функции в двух отдельных компаниях, могут покинуть новую компанию, что приведет к снижению затрат. В то же время синергия трудовых талантов каждой из компании может иметь впечатляющий эффект.

Расширенные финансовые ресурсы – финансовые средства единой компании, как правило, больше, чем у компаний по-отдельности, что делает возможным реализацию новых инвестиций. Также более крупной фирме легче привлекать заемное финансирование.

Хотя при совершении сделок M&A обычно все рассчитывают на успех и дальнейшую выгоду, существуют потенциальные недостатки, о которых следует упомянуть:

Большие расходы, связанные с покупкой компании – особенно если она не желает быть поглощенной. В случае, если покупатель не отказывается от идеи сделки, расположение второй стороны может быть достигнуто за счет повышение цены предложения или дополнительных бонусов.

Высокие юридические издержки. Сюда также можно отнести непосредственную сложность процедуры и необходимость одобрения, в том числе со стороны антимонопольных служб.

Альтернативная стоимость отказа от других сделок и инвестиций, чтобы сосредоточиться на объединении двух компаний.

Возможность негативной реакции на проведение сделки со стороны рынка (инвесторов), что может привести к снижению стоимости акций компании.

Высокие издержки в случае отмены сделки. Помимо всех издержек непосредственно на совершение сделки компания-покупатель часто теряет компенсацию за неудачную сделку. Самым ярким таким примером является неудачная сделка Nvidia по покупке ARM за $66 млрд. У данной сделки нашлось много противников, включая Федеральную торговую комиссию США и много других технологических гигантов. В результате она была отменена из-за регуляторного давления, а компенсация в пользу ARM и SoftBank составила $2 млрд.

Статистика сделок M&A

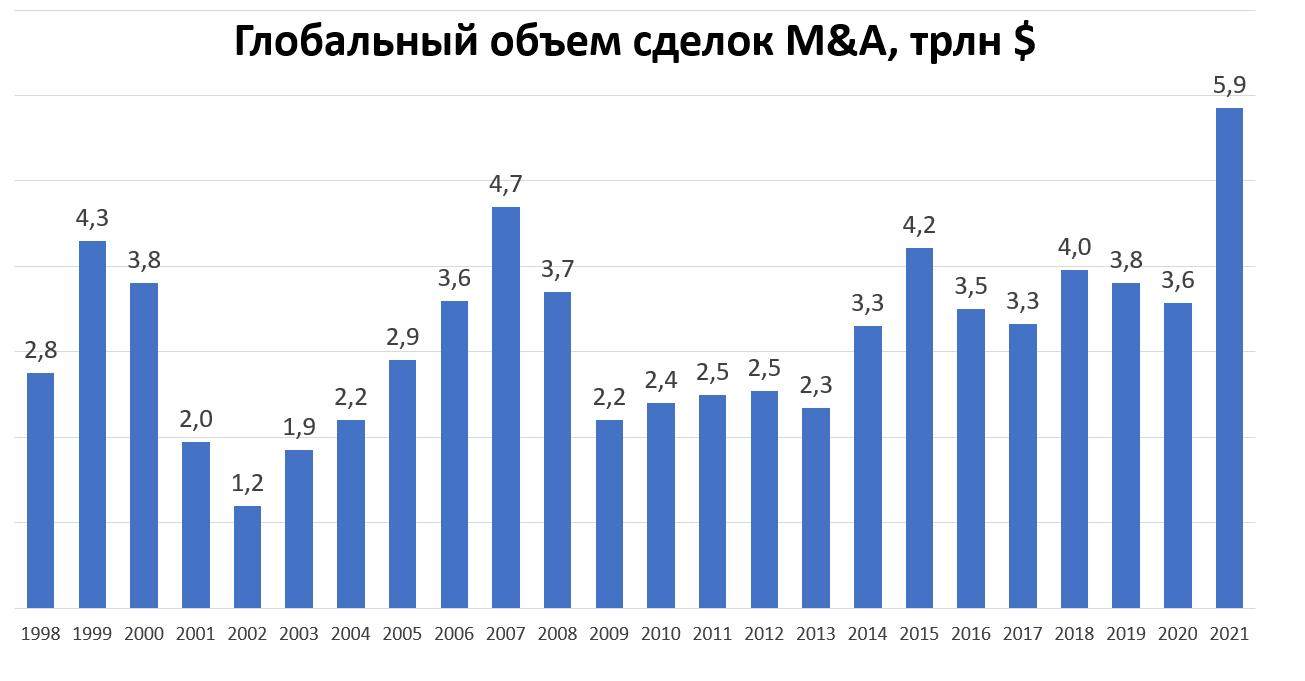

Глобальный рынок сделок слияний и поглощений в 2021 году вырос на 63,8% по сравнению с 2020 годом и достиг общей суммы в размере $5,9 млрд. Всего в мире было заключено около 62 000 сделок, что на 24% больше предыдущего года. Интересно, что сумма всех сделок в 2021г. достигла рекордного значения, обогнав предкризисный 2007 год с размером сделок $4,7 трлн. В первую очередь это было вызвано интенсивным спросом на технологии и цифровые активы, а также отложенным спросом 2020 года.

Вряд ли данный рекорд будет побит в 2022 году, но и сильного снижения ожидать не стоит, так как большинство компаний все еще желают быть поглощенными крупными корпорациями, которые, в свою очередь, ищут новые направления бизнеса и развития текущих. Но есть и препятствия в лице повышения процентных ставок, усиления антимонопольного регулирования, напряженной геополитической ситуации и, в целом, более рискованным рынком.

Примеры сделок M&A и их влияние на фондовый рынок

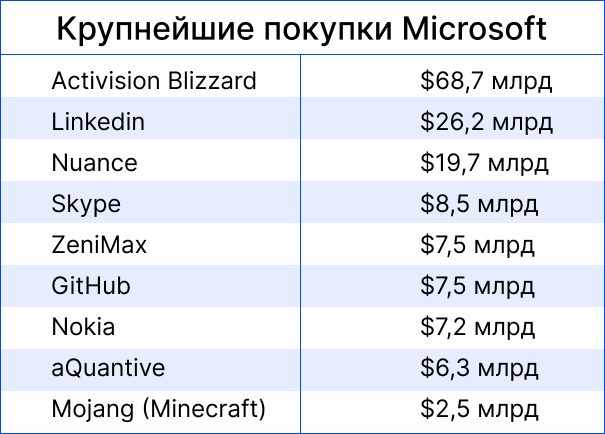

Нередко можно увидеть сделки слияний и поглощений со стороны публичных компаний на фондовом рынке. Это интересным образом влияет на их стоимость. Для примера рассмотрим недавнюю пока не одобренную покупку Activision Blizzard со стороны Microsoft за $68,7 млрд или 95$ за одну акцию. На текущий момент это крупнейшая покупка Microsoft.

Примечательно, что компанию оценили по 95$ за акцию, в то время как рыночная стоимость акций Activision Blizzard на момент предложения о покупке составляла около 65$. Разумеется, после этого акции сразу подскочили вверх, приблизившись к цене покупки, что можно заметить на графике ниже. Дело в том, что обычно никто не станет продавать компанию по ее текущей стоимости. Покупателю придется заплатить так называемую плату за контроль. Как правило, это плюс 15-40% к текущей цене. Подробнее об оценке компаний мы поговорим в отдельной статье. Здесь отметим, что цена сделки, в первую очередь, зависит от результатов переговоров, текущих финансовых показателей и перспектив «приобретения».

Конкретно в данном случае Microsoft придется «доплатить» 46% от текущей стоимости компании. То есть финансисты со стороны Microsoft и Activision Blizzard посчитали, что эта сумма отражает все перспективы развития бизнеса в дальнейшем.

Может возникнуть закономерный вопрос: «Почему цена акций не достигла заявленных 95$ и начала медленное снижение?» Дело в том, что данной сделке еще необходимо получить одобрение от федеральных органов. Сделку уже изучает Федеральная торговая комиссия США, которая совсем недавно подала иск с требованием не разрешить поглощение ARM компанией NVIDIA, о чем мы упоминали выше. Это оказывает давление на цену, и в дальнейшем любая новость о процессе сделки будет соответствующим образом влиять на цену.

Если сделка все же будет отменена из-за судебного запрета со стороны антимонопольной службы, Microsoft заплатит компенсацию в размере от 2 до 3 млрд долларов. В случае, если акционеры Activision Blizzard не проголосуют за слияние, уже Microsoft получит $2,27 млрд компенсации.

Еще один интересный момент, проглядывающийся в таких сделках, – покупки чаще происходят после определенных негативных новостей или ухудшения результатов поглощаемой компании. Так, в примере выше Activision Blizzard находилась под давлением из-за судебных исков против руководства и протестов работников. Это все привело к снижению котировок, чем и воспользовалась Microsoft.

Еще один пример – покупка сервиса для распознавания музыки Shazam со стороны Apple за $400 млн в 2018 году. Хотя при последнем раунде привлечения инвестиций стартап оценили в размере $1 млрд. Все дело в том, что последние несколько лет перед покупкой Shazam не получал прибыли из-за проблем с монетизацией. Apple воспользовалась этим и приобрела бизнес по более низкой стоимости. При этом нельзя сказать, что акционеры Shazam остались недовольны. Раз они согласились на сделку, их устроила цена. Значит они не видели дальнейших перспектив развития самостоятельно после последних нескольких неудачных лет ведения бизнеса.

Вывод

Слияния и поглощения – одна из важных составляющих корпоративной экономики. Выгода от данной сделки есть для каждой из сторон: компания покупатель получает готовый бизнес, а приобретаемая компания – дополнительные финансовые средства.

Выгоду от сделки M&А может получить и обычный инвестор — поучаствовать в рыночном ралли. Причем это ралли может возникнуть как в ценах акций поглощаемой компании (если за нее предложена цена выкупа выше текущей рыночной стоимости), так и в ценах акций компании-покупателя (если эта выгодная сделка значительно упрочнит позиции компании на рынке). Котировки могут расти только лишь на одних слухах, как это было с Pinterest на ложных слухах о ее покупке со стороны PayPal. Но рассчитывать только на это не стоит. Задача инвесторов – выбрать инвестиционно-привлекательную компанию с перспективами развития. А купят ее или нет – сторонний вопрос, который не должен напрямую влиять на принятие инвестиционного решения.

О том, как выбирать лучшие акции для инвестирования, на какие критерии стоит обращать внимание мы рассказываем на открытых уроках для инвесторов. Записаться на очередной урок по инвестированию можно по ссылке.

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

В данной статье рассмотрим самые распространенные вопросы относительно закрытия счета ИИС: когда, как и какие есть варианты.

В данной статье рассмотрим понятие сложного процента: почему он сложный, в чем его суть и как он может быть полезен для инвестора.

В этой статье мы рассмотрим причины падения цен облигаций, определим, в каком случае падение цен являются сигналом для беспокойства, и расскажем про хеджирование рисков облигаций.

Посмотреть записи по темам:

Поиск по дате публикации

Уникальные курсы по инвестированию и исключительным сервисом!

Следуйте за нами:

Эксклюзивные материалы здесь:

Написать директору проекта:

• Вконтакте

Все права защищены © 2015- ИП Кошин В.В

ОГРН 316583500057741/ ИНН 583708408904

Образовательная лицензия №12416

Примеры достижений касаются личных результатов, являются последствием личных знаний, знаний и опыта.

Мы не несем ответственность за результаты, полученные другими людьми, поскольку они могут отличаться в зависимости от различных обстоятельств.

Инвестиции для начинающих

Как выйти на пассивный доход без риска потерь

Политика конфиденциальности

Настоящая Политика конфиденциальности персональной информации (далее — Политика) действует в отношении всей информации, которую ИП Кошин В.В. и/или его аффилированные лица, включая все лица, входящие в одну группу c ИП Кошин В.В. (далее — Консультант), могут получить о пользователе во время использования им любого из сайтов, сервисов, служб, программ и продуктов Консультанта (далее — Сервисы, Сервисы Консультанта). Согласие пользователя на предоставление персональной информации, данное им в соответствии с настоящей Политикой в рамках отношений с одним из лиц, входящих в Консультант, распространяется на все лица, входящие в Консультант.

Использование Сервисов Консультанта означает безоговорочное согласие пользователя с настоящей Политикой и указанными в ней условиями обработки его персональной информации; в случае несогласия с этими условиями пользователь должен воздержаться от использования Сервисов.

1. Персональная информация пользователей, которую получает и обрабатывает Консультант

1.1. В рамках настоящей Политики под «персональной информацией пользователя» понимаются:

1.1.1. Персональная информация, которую пользователь предоставляет о себе самостоятельно при регистрации (создании учётной записи) или в процессе использования Сервисов, включая персональные данные пользователя. Обязательная для предоставления Сервисов (оказания услуг) информация помечена специальным образом. Иная информация предоставляется пользователем на его усмотрение.

1.1.2 Данные, которые автоматически передаются Сервисам Консультант в процессе их использования с помощью установленного на устройстве пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы.

1.1.3 Иная информация о пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов Консультант.

1.2. Настоящая Политика применима только к Сервисам Консультант. Консультант не контролирует и не несет ответственность за сайты третьих лиц, на которые пользователь может перейти по ссылкам, доступным на сайтах Консультант, в том числе в результатах поиска. На таких сайтах у пользователя может собираться или запрашиваться иная персональная информация, а также могут совершаться иные действия.

1.3. Консультант в общем случае не проверяет достоверность персональной информации, предоставляемой пользователями, и не осуществляет контроль за их дееспособностью. Однако Консультант исходит из того, что пользователь предоставляет

достоверную и достаточную персональную информацию по вопросам, предлагаемым в форме регистрации, и поддерживает эту информацию в актуальном состоянии.

2. Цели сбора и обработки персональной информации пользователей

2.1. Консультант собирает и хранит только те персональные данные, которые необходимы для предоставления Сервисов и оказания услуг (исполнения соглашений и договоров с пользователем).

2.2. Персональную информацию пользователя Консультант может использовать в следующих целях:

2.2.1. Идентификация стороны в рамках соглашений и договоров с Консультант;

2.2.2. Предоставление пользователю персонализированных Сервисов;

2.2.3. Связь с пользователем, в том числе направление уведомлений, запросов и информации, касающихся использования Сервисов, оказания услуг, а также обработка запросов и заявок от пользователя;

2.2.4. Улучшение качества Сервисов, удобства их использования, разработка новых Сервисов и услуг;

2.2.5. Таргетирование рекламных материалов;

2.2.6. Проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации пользователя и её передачи третьим лицам

3.1. Консультант хранит персональную информацию пользователей в соответствии с внутренними регламентами конкретных сервисов.

3.2. В отношении персональной информации пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных Сервисов пользователь соглашается с тем, что определённая часть его персональной информации становится общедоступной.

3.3. Консультант вправе передать персональную информацию пользователя третьим лицам в следующих случаях:

3.3.1. Пользователь выразил свое согласие на такие действия;

3.3.2. Передача необходима в рамках использования пользователем определенного Сервиса либо для оказания услуги пользователю;

3.3.3. Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры;

3.3.4. Такая передача происходит в рамках продажи или иной передачи бизнеса (полностью или в части), при этом к приобретателю переходят все обязательства по соблюдению условий настоящей Политики применительно к полученной им персональной информации;

3.3.5. В целях обеспечения возможности защиты прав и законных интересов Консультанта или третьих лиц в случаях, когда пользователь нарушает Пользовательское соглашение сервисов Консультант.

3.4. При обработке персональных данных пользователей Консультант руководствуется Федеральным законом РФ «О персональных данных».

4. Изменение пользователем персональной информации

4.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в персональном разделе соответствующего Сервиса.

4.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию, воспользовавшись функцией «Удалить аккаунт» в персональном разделе соответствующего Сервиса При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов

5. Меры, применяемые для защиты персональной информации пользователей

Консультант принимает необходимые и достаточные организационные и технические меры для защиты персональной информации пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий с ней третьих лиц.

6. Изменение Политики конфиденциальности. Применимое законодательство

6.1. Консультант имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики.

6.2. К настоящей Политике и отношениям между пользователем и Консультант, возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

7. Обратная связь. Вопросы и предложения

Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки пользователей Консультанта: koshin@fin-plan.org

Отказ от ответственности

В соответствии с действующим законодательством РФ, Администрация сайта отказывается от каких-либо заверений и гарантий, предоставление которых может иным образом подразумеваться, и отказывается от ответственности в отношении Сайта, Содержимого и их использования.

Ни при каких обстоятельствах Администрация Сайта не будет нести ответственности ни перед какой стороной за какой-либо прямой, непрямой, особый или иной косвенный ущерб в результате любого использования информации на этом Сайте или на любом другом сайте, на который имеется гиперссылка с нашего cайта, возникновение зависимости, снижения продуктивности, увольнения или прерывания трудовой активности, а равно и отчисления из учебных учреждений, за любую упущенную выгоду, приостановку хозяйственной деятельности, потерю программ или данных в Ваших информационных системах или иным образом, возникшие в связи с доступом, использованием или невозможностью использования Сайта, Содержимого или какого-либо связанного интернет-сайта, или неработоспособностью, ошибкой, упущением, перебоем, дефектом, простоем в работе или задержкой в передаче, компьютерным вирусом или системным сбоем, даже если администрация будет явно поставлена в известность о возможности такого ущерба.

Пользователь соглашается с тем, что все возможные споры будут разрешаться по нормам российского права.

Пользователь соглашается с тем, что нормы и законы о защите прав потребителей не могут быть применимы к использованию им Сайта, поскольку он не оказывает возмездных услуг.

Используя данный Сайт, Вы выражаете свое согласие с «Отказом от ответственности» и установленными Правилами и принимаете всю ответственность, которая может быть на Вас возложена.

Оферта

ДОГОВОР-ОФЕРТА НА ОКАЗАНИЕ ИНФОРМАЦИОННЫХ УСЛУГ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Проект “Fin-plan.org” в лице индивидуального предпринимателя Кошина Виталия Владимировича, ОГРНИП 31658350005774, ИНН 583708408904 (далее Исполнитель) настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее Заказчик) заключить Договор-оферту (далее Оферта) на оказание информационных услуг по проведению онлайн-тренинга.

1.2. соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг, лицо, производящее акцепт этой оферты, становится Заказчиком (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на условиях, изложенных в оферте).

1.3. Полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты предложенных Исполнителем Услуг. В отношении Услуг, предлагаемых Исполнителем по акциям (специальным предложениям при их наличии) с условиями оплаты частями полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты первой части от согласованной сторонами суммы.

1.4. Исполнитель и Заказчик предоставляют взаимные гарантии своей право- и дееспособности необходимые для заключения и исполнения настоящего Договора на оказание информационных услуг.

2. ОПРЕДЕЛЕНИЯ И ТЕРМИНЫ

2.1. В целях настоящей Оферты нижеприведенные термины используются в следующем значении:

Оферта – настоящий публичный договор на оказание информационных услуг Заказчику.

Сайт – интернет-сайты: https://fin-plan.org и http://invest-razum.ru, а так же все к ним относящиеся “поддомены”, используемые Исполнителем на праве собственности.

Информационные услуги – услуги Исполнителя по проведению Онлайн-тренинга для Заказчика в соответствии с выбранной Программой мероприятия и оплаченным Информационным Пакетом.

Онлайн-тренинг – информационная услуга Исполнителя, в которую в зависимости от выбранной Программы мероприятия и оплаченного Информационного Пакета входит:

А. Предоставление ограниченного доступа Заказчика к обучающим материалам Сайта (видео, статьи, файлы, ссылки) в соответствии с условиями Оферты. Объем обучающих материалов определяется Исполнителем самостоятельно и описан в Программе тренинга. Объем обучающих материалов и сами материалы могут быть изменены с целью актуализации информации в любой момент по решению Исполнителя.

Б. Участие Заказчика в тематических обсуждениях в формате онлайн скайп-сессий.

В. Предоставление Заказчику домашних заданий для отработки навыков и закрепления знаний.

Г. Проверка домашних заданий; сопутствующие аналитические услуги Исполнителя.

Д. Сопутствующие информационные услуги Исполнителя в форме консультаций (по почте, по телефону, по скайпу, личных консультаций). Форма и необходимость предоставления сопутствующих информационных услуг определяются Исполнителем самостоятельно.

Программа мероприятия – перечень вопросов, который будет раскрыт в ходе оказания информационной услуги (далее Программа).

Программы публикуются на Сайте. Информационный пакет – набор услуг, которые будут входить в дополнение к той или иной программе обучения (далее Пакет). Описание Пакетов публикуется на Сайте на странице соответствующей Программы.

3. ПРЕДМЕТ ОФЕРТЫ

3.1. Предметом настоящей Оферты является возмездное оказание Заказчику Информационных услуг силами Исполнителя в соответствии с условиями настоящей Оферты путем организации и проведения онлайн-тренингов.

3.2. Стоимость Информационной услуги различна для разных Программ и для разных Пакетов. Стоимость различных Пакетов информационной услуги определена на соответствующих интернет-страницах Сайта.

4. УСЛОВИЯ ОКАЗАНИЯ ИНФОРМАЦИОННОЙ УСЛУГИ

4.1. Исполнитель предоставляет ограниченный доступ Заказчику к Информационной услуге, размещенной на Сайте (предоставляет доступ в закрытую зону сайта, путем передачи паролей доступа), при условии 100 % предоплаты этой услуги. В случае оплаты в рассрочку или частями (при наличии соответствующей акции) доступ к материалам Онлайн-тренинга предоставляется постепенно по мере оплаты соответствующих частей пакета (в соответствии с параметрами акции).

4.2. Оплата Информационной услуги происходит путем перечисления Заказчиком денежных средств на расчетный счет Исполнителя одним из следующих способов:

— Оплата банковской картой или электронными деньгами (Яндекс Деньги) через интернет посредством интернет-эквайринга и/или сторонних платежных сервисов (Яндекс-касса).

— Оплата по реквизитам из п. 11 настоящей Оферты на расчетный счет Исполнителя.

— Оплата наличными в кассу Исполнителя.

— Оплата иными способами по предварительному согласованию с Исполнителем.

4.3. Участие в Онлайн-тренинге подтверждается заполнением соответствующей заявки на участие и внесением оплаты. Необходимые для доступа к материалам ссылки и пароли предоставляются Заказчику путем их направления на адрес электронной почты Заказчика, указанной им при заполнении заявки на участие в тренинге.

4.4. В случае, если в течение 2 рабочих дней Заказчик по той или иной причине не получил доступа к Информационной услуге, ему необходимо обратиться в службу поддержки Исполнителя в письменном виде по адресу: koshin@fin-plan.org или позвонить по телефону, указанному на Сайте в разделе «Контакты».

4.5. Исполнитель обязуется предоставить Заказчику Информационную услугу путем организации и проведения онлайн-тренинга в срок, указанный на Сайте, либо путем предоставления Заказчику доступа к закрытой зоне сайта в 2-х дневный срок с момента поступления денежных средств на счет Исполнителя.

4.6. Настоящий договор имеет силу акта об оказании слуг. Прием оказанных услуг производится Заказчиком без подписания соответствующего акта.

4.7. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге без возврата внесенной платы в случае нарушения им правил поведения на тренинге. Указанными нарушениями являются: разжигание межнациональных конфликтов, оскорбление других участников тренинга, оскорбление ведущего и/или сотрудников обучающего проекта, неоднократное (более двух раз) отклонение от темы тренинга, реклама любого вида, нецензурные высказывания, распространение сведений, носящих заведомо ложных характер, а также иные действия, которые могут быть расценены ведущим как действия, оскорбляющие его и других участников тренинга.

4.8. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге (без возврата уплаченных Заказчиком денежных средств) в случае установления факта передачи им материалов тренинга третьим лицам, распространения Заказчиком информации и материалов, полученных им в связи с участием в тренинге, третьим лицам, в том числе за плату. Использование информации и материалов допускается только в личных целях и для личного использования Заказчика.

5. РЕГИСТРАЦИЯ ЗАКАЗЧИКА НА САЙТЕ

5.1. Предоставление Заказчику Информационной услуги возможно при условии создания им на Сайте соответствующей учетной записи. Учетная запись (регистрационный аккаунт) создается в момент покупки и должна содержать реальные фамилию, имя, отчество Заказчика, адрес его электронной почты и телефон.

5.2. Регистрация учетной записи осуществляется путем заполнения регистрационной формы. В регистрационной форме необходимо указывать подлинные имя, отчество, фамилию, адрес электронной почты и доступный телефон.

5.3. Заказчик несет ответственность за конфиденциальность пароля. При установлении Заказчиком фактов несанкционированного доступа к своей учетной записи, он обязуется в кратчайшие сроки уведомить об этом обстоятельстве службу поддержки Исполнителя по адресу: koshin@fin-plan.org или по телефону, указанному на Сайте в разделе «Контакты».

6. ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

6.1. Исполнитель обязуется предоставлять круглосуточный доступ Заказчику к Сайту с использованием учетной записи Заказчика (за исключением краткосрочных и редких случаев проведения профилактических работ на Сайте, хостинге Сайта) в течение всего времени существования Сайта.

6.2. Исполнитель несет ответственность за хранение и обработку персональных данных Заказчика, обеспечивает конфиденциальность этих данных в процессе их обработки и использует их исключительно для качественного оказания Информационной услуги Заказчику.

6.3. Исполнитель гарантирует предоставление Заказчику полной и достоверной информации об оказываемой услуге по его требованию.

6.4. Максимальная длительность онлайн-тренинга составляет 365 дней с момента оплаты. По истечении этого срока участие в скайп-сессиях, а также проверка домашних заданий (если эти услуги были приобретены в рамках соответствующего Пакета, но не были оказаны в течение 365 дней с момента оплаты) могут быть осуществлены лишь за дополнительную плату и при наличии у Исполнителя ресурсов и времени. При этом доступ к материалам онлайн-тренинга остается открытым для Заказчика в течение всего времени существования Сайта.

6.5. В случае, если Заказчик по независимым от Исполнителя причинам не смог воспользоваться материалами онлайн-тренинга информационная услуга считается оказанной.

6.6. Исполнитель оставляет за собой право в любой момент изменять длительность тренинга и условия настоящей Оферты в одностороннем порядке без предварительного уведомления Заказчика, публикуя указанные изменения на Сайте, не позднее 5 дней со дня их внесения (принятия). При этом, новые условия действуют только в отношении вновь заключенных договоров.

6.7. Исполнитель вправе заблокировать учетную запись Заказчика в случае нарушения им правил тренинга (п. 4.7, 4.8 настоящего Договора) без возвращения внесенной платы.

7. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

7.1. Заказчик обязан предоставлять достоверную информацию о себе в процессе создания учетной записи (регистрации) на Сайте.

7.2. Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему доступными в связи с оказанием Информационной услуги, за исключением личного использования.

7.3. Заказчик имеет право применять полученные знания и навыки на практике.

7.4. Заказчик обязан поддерживать в исправном техническом состоянии оборудование и каналы связи, обеспечивающие ему доступ к Сайту, иметь функционирующий доступ в Интернет входить на Сайт под своим аккаунтом одновременно только с одного устройства (персонального компьютера, планшета, телефона). Нарушение данного пункта может расцениваться как факт передачи доступа третьим лицам (п.4.8.) и повлечь за собой аннулирование доступа к материалам онлайн-тренинга.

8. РАССМОТРЕНИЕ ПРЕТЕНЗИЙ. ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

8.1. Исполнитель не несет ответственности за непредставление (некачественное предоставление) Информационной услуги по причинам, не зависящим от Исполнителя.

8.2. Возврат денежных средств не осуществляется в случае, если Заказчик не применяет полученные теоретические знания на практике. Также возврат денежных средств не осуществляется после получения Заказчиком доступа к закрытому обучающему сайту (то есть получения паролей доступа к закрытой зоне сайта, где находятся записи тренинга), и расположенной на нем информации. Данные условия безоговорочно принимаются Сторонами.

8.3. Возврат денежных средств осуществляется Исполнителем в случае, если Заказчик совершил 100% предоплату получения Информационной услуги, но Исполнитель отказался от оказания информационной услуги Заказчику по любой из причин.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. Исполнитель и Заказчик, принимая во внимания характер оказываемой услуги, обязуются в случае возникновения споров и разногласий, связанных с оказанием Информационной услуги, применять досудебный порядок урегулирования спора (переговоры, переписка). В случае невозможности урегулирования спора в досудебном порядке стороны вправе обратиться в суд города Пенза.

9.2. За неисполнение либо ненадлежащее исполнение обязательств по настоящей Оферте, стороны несут ответственность в соответствии с законодательством Российской Федерации.

10. ГАРАНТИИ КАЧЕСТВА ИНФОРМАЦИОННОЙ УСЛУГИ

10.1. Заказчик, принимая условия настоящей Оферты, принимает на себя также риск неполучения/недополучения прибыли и риск возможных убытков, связанных с использованием знаний, умений и навыков, полученных Заказчиком в ходе оказания Информационной услуги.

10.2. Гарантируя успешность применения полученных знаний, умений и навыков, а также получение Заказчиком Информационной услуги определенной прибыли (дохода) с их использованием (реализацией) в определенном либо неопределенном будущем, Исполнитель не несет ответственности за неполучение прибыли (дохода), получение прибыли (дохода) ниже ожиданий Заказчика, а также за прямые и косвенные убытки Заказчика, поскольку успешность использования Заказчиком полученных знаний, умений и навыков зависит от многих известных и неизвестных Исполнителю факторов, таких как: целеустремленности, трудолюбия, упорства, уровня интеллектуального развития, творческих способностей Заказчика, других его индивидуальных качеств и персональных характеристик, что безоговорочно принимается обеими сторонами.

11. СРОК ДЕЙСТВИЯ ОФЕРТЫ. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Настоящая Оферта вступает в силу с момента опубликования на Сайте в сети Интернет и действует до момента отзыва/изменения Оферты Исполнителем.

Наименование организации Индивидуальный предприниматель КОШИН ВИТАЛИЙ ВЛАДИМИРОВИЧ

Расчетный счет 40802810400000005323

Банк АО «Тинькофф Банк»

Юридический адрес Банка Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1

Корр. счет Банка 30101810145250000974

ИНН Банка 7710140679

БИК Банка 044525974

Согласие с рассылкой

Заполняя форму на нашем сайте — вы соглашаетесь с нашей политикой конфиденциальности. Также вы соглашаетесь с тем, что мы имеем право разглашать ваши личные данные в следующих случаях:

1) С Вашего согласия: Во всех остальных случаях перед передачей информации о Вас третьим сторонам наша Компания обязуется получить Ваше явное согласие. Например, наша Компания может реализовывать совместное предложение или конкурс с третьей стороной, тогда мы попросим у Вас разрешение на совместное использование Вашей личной информации с третьей стороной.

2) Компаниям, работающим от нашего лица: Мы сотрудничаем с другими компаниями, выполняющими от нашего лица функции бизнес поддержки, в связи с чем Ваша личная информация может быть частично раскрыта. Мы требуем, чтобы такие компании использовали информацию только в целях предоставления услуг по договору; им запрещается передавать данную информацию другим сторонам в ситуациях, отличных от случаев, когда это вызвано необходимостью предоставления оговоренных услуг. Примеры функций бизнес поддержки: выполнение заказов, реализация заявок, выдача призов и бонусов, проведение опросов среди клиентов и управление информационными системами. Мы также раскрываем обобщенную неперсонифицированную информацию при выборе поставщиков услуг.

3) Дочерним и совместным предприятиям: Под дочерним или совместным предприятием понимается организация, не менее 50% долевого участия которой принадлежит Компании. При передаче Вашей информации партнеру по дочернему или совместному предприятию наша Компания требует не разглашать данную информацию другим сторонам в маркетинговых целях и не использовать Вашу информацию каким-либо путем, противоречащим Вашему выбору. Если Вы указали, что не хотите получать от нашей Компании какие-либо маркетинговые материалы, то мы не будем передавать Вашу информацию своим партнерам по дочерним и совместным предприятиям для маркетинговых целей.

4) На совместно позиционируемых или партнерских страницах: Наша Компания может делиться информацией с компаниями-партнерами, вместе с которыми реализует специальные предложения и мероприятия по продвижению товара на совместно позиционируемых страницах нашего сайта. При запросе анкетных данных на таких страницах Вы получите предупреждение о передаче информации. Партнер использует любую предоставленную Вами информацию согласно собственному уведомлению о конфиденциальности, с которым Вы можете ознакомиться перед предоставлением информации о себе.

5) При передаче контроля над предприятием: Наша Компания оставляет за собой право передавать Ваши анкетные данные в связи с полной или частичной продажей или трансфертом нашего предприятия или его активов. При продаже или трансферте бизнеса наша Компания предоставит Вам возможность отказаться от передачи информации о себе. В некоторых случаях это может означать, что новая организация не сможет далее предоставлять Вам услуги или продукты, ранее предоставляемые нашей Компанией.

6) Правоохранительным органам: Наша Компания может без Вашего на то согласия раскрывать персональную информацию третьим сторонам по любой из следующих причин: во избежание нарушений закона, нормативных правовых актов или постановлений суда; участие в правительственных расследованиях; помощь в предотвращении мошенничества; а также укрепление или защита прав Компании или ее дочерних предприятий.

Вся личная информация, которая передана Вами для регистрации на нашем сайте, может быть в любой момент изменена либо полностью удалена из нашей базы по Вашему запросу. Для этого Вам необходимо связаться с нами любым удобным для Вас способом, использую контактную информацию, размещенную в специальном разделе нашего сайта.

Если Вы захотите отказаться от получения писем нашей регулярной рассылки, вы можете это сделать в любой момент с помощью специальной ссылки, которая размещается в конце каждого письма.

Источник https://gazprombank.investments/blog/questions/merger/

Источник https://investprofit.info/merges-and-acquisitions/

Источник https://fin-plan.org/blog/investitsii/sdelki-sliyaniya-i-pogloshcheniya/