Маркетмейкеры. Серые кардиналы рынка или кто на самом деле управляет ценой

Присутствие маркет-мейкера на фондовом рынке пронизано духом таинственности. «Невидимая рука» в его лице двигает цены, выбивает стоп-лоссы и забирает прибыль», – говорят те, кто убежден в биржевом заговоре. Действительно ли «кукловод» управляет своими «марионетками», или маркет-мейкер является неотъемлемой частью биржевой инфраструктуры?

Маркетмейкер (с англ. market-maker – создатель рынка; далее – ММ) – это профессиональный участник рынка, который обеспечивает ликвидность конкретного актива в рамках заключенного с биржей договора. Как правило, это юридическое лицо (брокерская компания, инвестиционный фонд, банк), которое взяло на себя обязательство поддерживать цену, спрос, предложение и объем на требуемом уровне.

ММ призван создавать «комфортные» условия торгов и защищать рынок от манипулирования. Он проводит анализ вертикально через стакан заявок, имея при этом привилегию просмотра отложенных ордеров, тейк-профитов и стоп-лоссов.

Свою миссию он реализует через ряд функций:

- ММ официально объявляет котировки и удерживает их в пределах ценового коридора, о котором заранее договорился с биржей. К примеру, если недобросовестный участник захочет «обвалить» курс рубля, то противостоять ему будет ММ, который сохраняет соотношение в целевом диапазоне. Безусловно, «черный вторник» в 2014 году не мог предотвратить ни один ММ – здесь подключался ЦБ РФ со своими инструментами, но и причины были фундаментальные.

- ММ иногда называют «поставщиком ликвидности», потому что он наполняет стакан заявок. Когда участник торгов намерен совершить сделку с большим объемом, не факт, что найдется контрагент среди рядовых трейдеров – эта проблема актуальна для рынков с низкой ликвидностью. В этом случае такую возможность предоставляет ММ, который имеет запас актива.

- ММ предотвращает разрыв цен за счет готовности регулярно покупать и продавать актив независимо от тренда. Когда цена идет вверх, и предложение зашкаливает, он обязан покупать, и, наоборот, при высоком спросе ему нужно продавать актив.

Как зарабатывает маркетмейкер?

ММ действует на коммерческих началах, а прибыль формируется из нескольких источников:

- Услуги обеспечения «комфортных торгов» оплачиваются биржей. На сайте Московской биржи представлен ее расчет для каждого из рынков.

- ММ, выполняя посредническую функцию, может заработать на спреде между ценой покупки и продажи. Например, покупатель готов совершить сделку по цене 90 у.е., а продавец – при цене 110 у.е. Операция может состояться при нахождении «компромисса», когда маркет-мейкер покупает по цене 95 у.е., а продает по цене 105. Разницу 10 у.е. он получает как посредник.

- Как и любой трейдер, ММ может инвестировать в контролируемую им акцию.

Противостояние толпе и совершение невыгодных сделок способны привести к убытку, если риски не захеджированы (например, убыток на срочном рынке может нивелироваться открытием «зеркальной» позиции на рынке спот).

Как работают маркетмейкеры на Московской бирже?

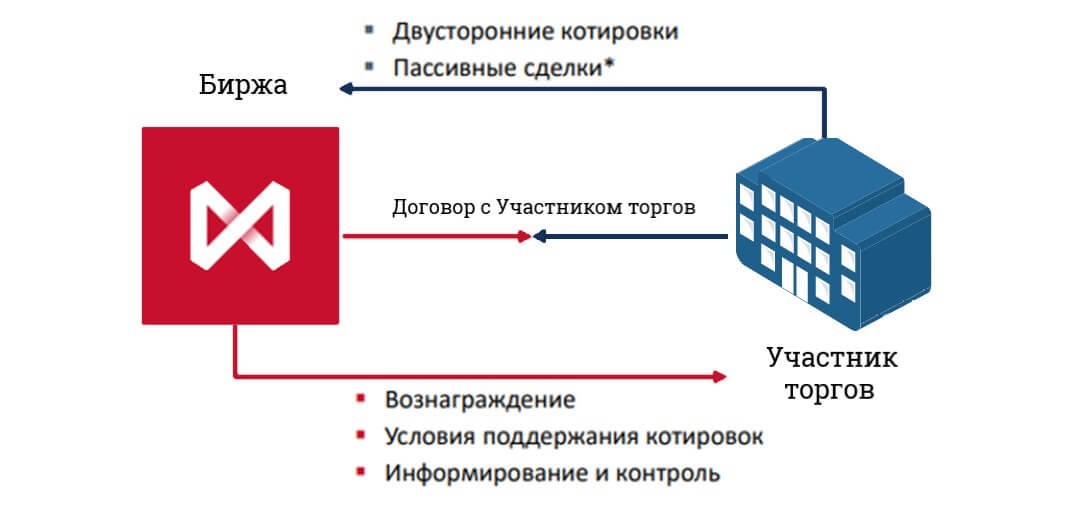

Схема взаимодействия ММ и биржи регулируется договором, в рамках которого предусматривается выставление двухсторонних котировок и совершение пассивных сделок (т. е. заявка маркетмейкера подана раньше, чем заявка контрагента по сделке) со стороны ММ за определенное вознаграждение.

На Московской бирже в каждой секции работают ММ. При этом у одной ценной бумаги, инструмента или валюты их может быть несколько.

| Количество маркетмейкеров на Мосбирже | ||

|---|---|---|

| Фондовый рынок | Срочный рынок | Валютный рынок |

| 58 | 17 | 14 |

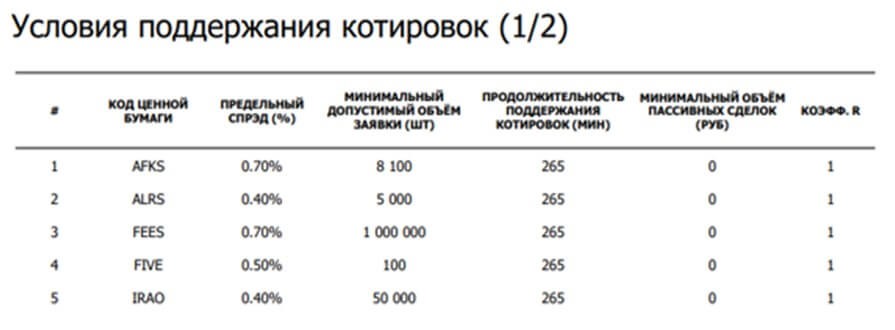

ММ не обязан участвовать на рынке всю торговую сессию, продолжительность его присутствия определяется условиями договора с биржей. Например, обыкновенная акция «Алроса» должна поддерживаться как минимум 265 минут.

Источник: Московская биржа

Пример работы маркет-мейкера на фьючерс Brent

Фьючерс на нефть марки Brent поддерживается несколькими ММ.

| Наименование компании | Торговая сессия | Тип обязательства |

|---|---|---|

| ПАО «Промсвязьбанк» | Основная, Вечерняя | поддержание объёма, цены |

| ООО «Ренессанс Брокер» | Основная, Вечерняя | поддержание объёма, цены |

| ООО «Компания Брокеркредитсервис» | Основная, Вечерняя | поддержание объёма, цены |

На графике ниже представлена ситуация 06.09.2021, когда в начале утренней торговой сессии некий участник совершил сделку, продав внушительный объем фьючерсов, и тем самым сдвинул цену вниз. Падение продолжалось до 10:00, пока не началась основная торговая сессия, и на рынок не вышли ММ, которые поспособствовали возвращению цены на прежний уровень.

Если бы не их участие, то ситуация сложилась бы патовая. Когда цены упали, большинство инвесторов захотели открыть длинную позицию (на повышение). Однако контрагентов могло вовсе не быть, и заявки были бы не исполнены. Стакан был бы пуст, если бы ММ не действовал на рынке, выставляя заявки на продажу.

При этом нужно понимать, что ММ – это не чародей, по мановению волшебной палочки которого все цены возвращаются в заданный коридор, особенно это касается высокорисковых активов (деривативы, акции, золото и т.д.).

Уникальная ситуация произошла в апреле 2020 года при торгах майскими фьючерсом на нефть WTI. Участники, наблюдая за стремительной отрицательной динамикой, были намерены продать актив и зафиксировать убыток, но после остановки торгов при цене 8,84 долл./барр. такой возможности уже не было.

Случилось то, чего никто не ожидал – экспирация произошла по цене минус 37,63 долл./барр ., и сотни трейдеров оказались в огромных убытках (в совокупности около 1 млрд. руб.), которые в несколько раз превышали размер первоначальных инвестиций.

Как узнать, по какой ценной бумаге работает маркет-мейкер?

Присутствие ММ можно обнаружить несколькими способами.

Проще всего это выяснить через сайт Московской биржи, где в каждой секции опубликованы список активов, а также перечень «покровителей» в лице ММ.

Стакан заявок в торговом терминале также может послужить ключом к разгадке.

Заявки ММ сразу бросаются в глаза – выставлено приблизительно одинаковое количество как на покупку, так и на продажу (да еще и числа подозрительно круглые).

Среди трейдеров бытует мнение о недобросовестности маркет-мейкеров которые, обладая «инсайдерской» информацией, двигают рынок в благоприятном для себя направлении. Однако у одного инструмента может быть несколько ММ, и в условиях молниеносно меняющихся котировок в сговор поверить трудно. ММ – не акула, и поэтому каждый трейдер должен действовать в соответствии со своей инвестиционной стратегией, не перекладывая ответственность на других участников рынка.

Маркетмейкер (с англ. market-maker – создатель рынка; далее – ММ) – это профессиональный участник рынка, который обеспечивает ликвидность конкретного актива в рамках заключенного с биржей договора. Как правило, это юридическое лицо (брокерская компания, инвестиционный фонд, банк), которое взяло на себя обязательство поддерживать цену, спрос, предложение и объем на требуемом уровне.

Общее количество активных маркетмейкеров на Московской бирже составляет 89. Распределение по рынкам: фондовый — 58, срочный — 17, валютный — 14.

Кто такой маркет-мейкер на бирже и что такое маркет-мейкинг?

Всех участников финансовых бирж можно разделить на две категории — маркет-мейкеры, которые задают тон на рынке, и маркет-юзеры, частные инвесторы со средними и небольшими капиталами. Первые всегда будут манипулировать вторыми.

В чем заключается работа маркет-мейкера, кто это такой, что он делает на бирже и зачем нужен — разбираем в этой статье.

Кого называют маркет-мейкерами на бирже?

Это профессионал биржи с крупным капиталом, без которого торги невозможны — ведь именно эта фигура двигает рынок. Чаще всего это не отдельный человек, а целая финансовая организация. Два английских слова — Market и Maker означают «рынок» и «делать». Отсюда и термин.

Маркет-мейкер — это тот, кто создает и поддерживает уровень ликвидности биржевых инструментов, следовательно, другие участники рынка получают возможность совершать сделки.

Чтобы было понятней, проведем аналогию с торговым центром. Допустим, вы пришли купить кроссовки условно за 300 евро, а цена у продавца 350 евро.

Если вы с ней не согласны, то вероятнее всего, вы не договоритесь с продавцом, и покупки не будет.

По нормативам торговать кроссовками конкретно на этой точке имеет право только маркет-мейкер. Вместе с продавцом кроссовок вы подходите к нему, сообщаете, по какой цене хотите купить, а продавец — продать.

Маркет-мейкер говорит, что сейчас лучшая цена покупки этих кроссовок 340 евро, а лучшая продажная цена — 310 евро. Если обе стороны согласятся на эти цены, то маркет-мейкер купит кроссовки за 310 евро и продаст покупателю за 340, заработает при этом разницу себе в 30 евро.

Разница с биржей в том, что в магазине у вас нет посредника между вами и продавцом, а на бирже его присутствие обязательно и имеет ключевое значение. Потому что совершать сделки можно только через маркет-мейкера, который регулирует процессы, чтобы на бирже не преобладали одни лишь продавцы или покупатели.

Маркетмейкер на бирже обязан покупать, даже если пришло слишком много продавцов, и даже если это вгоняет его в убытки. А когда на бирже больше покупателей, маркет-мейкер вынужден продавать.

Главная цель его не в том, чтобы зарабатывать деньги, а чтобы регулировать спрос и предложение, поддерживать ликвидность. Выходит, что когда цена идет вверх — он продает, когда вниз — покупает. Маркет-мейкер на бирже играет роль хранителя активов.

И еще момент — бумаги периодически теряют популярность и понижаются в цене, что плохо отражается на капитализации компаний и ограничивает из возможности. Чтобы поддерживать ликвидность бумаг на достаточном уровне, компании заранее обращаются за услугами к маркет-мейкерам.

Зачем нужен бирже маркет-мейкер

Он стабилизирует рынок, управляет движениями цены, удовлетворяет спрос участников.

Поскольку такую роль на себя берут крупные финансовые организации, где работают финансисты высокой квалификации, то они могут быть и продавцами, и покупателями.

Они оценивают тенденции рынка ценных бумаг, определяют степень надежности и ожидаемый доход, информируют об этом мелких игроков.

Применительно к форексу, маркет-мейкер подписывает договор, по которому обязуется удерживать какое-то указанное время на определенном уровне разницу между ценой покупки и продажи валюты. И имеет за это льготы.

Также он может быть посредником между продавцом и покупателем.

Маркетмейкер каждый день совершает колоссальное число сделок и обеспечивает ликвидность активов.

Чтобы узнать подробнее о различных активах и сделках,

Задачи маркет-мейкеров

Особенность их работы в том, что маркет-мейкеры могут поддерживать котировки и в сторону покупки, и в сторону продажи одновременно на одном и том же финансовом инструменте — благодаря этому цена движется более плавно и исчезают ценовые разрывы.

Стратегия маркет мейкинга — обеспечить всем участникам максимально выгодные сделки, допустить движение цены вверх или вниз до уровней, где удовлетворяются все заявки. А если такие покупатели или продавцы не найдутся, выступить в этой роли самому.

Какие еще задачи решают маркет-мейкеры:

- Поддержать достаточный уровень ликвидности по конкретному инструменту на протяжении всей торговой сессии.

- Аккумулировать ордера в рамках инструмента, который торгуется.

- Находить и сводить лучшие ценовые предложения, фиксировать их в стакане котировок.

- Как можно быстрее предоставлять информацию о текущих котировках

На чем и как зарабатывают маркет-мейкеры?

Они обладают информацией о поступающих от клиентов ордерах, в частности, о стопах, профитах и отложенных сделках. И уже заранее знают, в каких местах скапливаются наибольшее количество ордеров. Благодаря этому может манипулировать ценой — ведь чем больше клиентов, тем сильнее маркетмейкер влияет на рынок.

Ведь к ак работают маркет мейкеры ?

Лучше всего зарабатывать на бирже может тот, кто умеет корректно предсказывать крупные движения цены и вовремя открывать позиции в этом направлении. Маркет-мейкер открывает позицию на покупку и потом сдвигает цену вверх. И наоборот — открывает позицию на продажу и и сдвигает цену вниз.

В больших масштабах ни один маркет-мейкер сделать этого не может, но чтобы запустить процесс крупному движению цены, небольшого импульса бывает достаточно. И для этого специалист сначала формирует тренд в направлении, которое ему надо, после чего сам действует в противоположном направлении. Благодаря этому маркет-мейкер получает прибыль, а другие участники процесса теряют, кто больше, кто меньше.

Как работает маркет-мейкер

Он устанавливает связь с клиентами посредством программы, анализирует рынок и исполняет заявки клиентов своего брокера. Часто он предпочитает работать с более-менее крупными брокерами, чтобы обеспечить себе необходимый объем сделок для заработка.

Маркет мейкинг бывает двух видов — ордер-тейкинг и ордер-мейкинг.

Функция первого — исполнять заявки инвесторов и снимать дополнительную прибыль. У второго — наблюдать за акцией конкретной компании и заниматься прогнозами.

Поскольку они первыми просматривают текущие ордера, то раньше других узнают о появлении перевеса тренда в ту или иную сторону и делает все необходимое, чтобы уравновесить рынок и не допустить большого скачка волатильности.

За то, что он удерживает рыночную цену инструмента в заранее обозначенных границах, маркет-мейкер получает значительные скидки на комиссии. А его прибыль — разница между ценами покупки и продажи, которую называют дилинговым спрэдом.

Поскольку биржа заинтересована в поддержании ликвидности активов, то она поощряет здоровую конкуренцию и выступает за то, чтобы на одной площадке присутствовало несколько маркет-мейкеров. За счет этого снижается стоимость транзакций, увеличивается скорость проведения сделок и складывается прозрачное ценообразование. Даже в правилах биржи часто есть пункт, что сделка признается законной, если в ней участвует маркет-мейкер — то есть это довольно значимая и влиятельная фигура на рынке.

О других значимых явлениях на бирже вам расскажут статьи о трейдинге

Как происходит фиксирование прибыли?

Как и другие участники биржи, маркет-мейкеры также могут терпеть убытки — это происходит, если позиция выбрана неправильно. Но за счет того, что специалист работает с большими объемами сделоки огромным количеством клиентов, он всегда имеет возможность покрыть свои убытки.

Есть отличия между специалистами, работающими на фондовом рынке и форексе — у них большая разница общего объема сделок. Даже если экономическая отрасль не самая популярная, объем обращающейся валюты в разы превышает количество ценных бумаг компаний.

В силу этого брокеры на форексе не могут обеспечить ликвидность без привлечения крупных инвестиционных организаций. Причин две — огромные объемы сделок и необходимость предоставлять кредитное плечо. Для сравнения — примерный уровень кредитного плеча на фондовом рынке 1:4, на форексе — 1:1000.

Категории маркет-мейкеров

- Крупные коммерческие банки, но не сами по себе, а объединенные в группы, они носят название институциональных маркет-мейкеров (ИММ)

- Брокерские компании

- Дилинговые центры

- Инвестиционные фонды

- Частные инвесторы, владеющие значительными капиталами

Информация об их сделках строго конфиденциальна.

Стать маркет мейкером достаточно сложно, и теперь вы понимаете, почему — нужен крупный капитал и большой опыт на бирже.

Заключение

Теперь вы понимаете, кто такой маркет мейкер на бирже — это специалист, который поддерживает ликвидность инструментов и объем торгов.

Благодаря им сглаживается сильное колебание волатильности и происходит балансировка котировок.

Если вы столкнетесь с якобы необоснованным толчком цены в любом направлении, вы уже поймете, что за этим стоит стоит не какая-то неведомая сила, а крупный участник, который в данном движении заинтересован.

Будьте бдительны, соблюдайте правила риск-менеджмента, стройте свой алгоритм на основе анализа объемов, где присутствуют и максимальные показатели, которые отражают степень активности большого круга трейдеров.

Чтобы глубже понимать суть маркет-мейкинга и другие явления биржи, мало посещать мастер-классы по трейдингу , нужны глубокая полноценная база и большой опыт.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Маркетмейкер: кто это такой и как он работает

Маркетмейкер — это особый участник торгов на финансовом рынке, поддерживающий торговлю в активном состоянии путем постоянной готовности заключить рыночную сделку с любым другим участником торгов.

Как правило, деятельность маркетмейкера регламентируется законодательно. В России деятельность маркетмейкера оговаривается Федеральным законом 325-ФЗ «Об организованных торгах».

Согласно определению этого закона, маркетмейкер — участник торгов, который на основании договора, одной из сторон которого является организатор торговли, принимает на себя обязательства по поддержанию цен, спроса, предложения и (или) объема торгов финансовыми инструментами, иностранной валютой и (или) товаром на условиях, установленных таким договором (п. 1.5 ст. 2 Федерального закона 325-ФЗ «Об организованных торгах»).

Любому участнику нужна вторая сторона сделки. Если вы хотите продать акции или валюту, то вам нужно, чтобы у вас кто-то ее купил, а если вы хотите купить — то вам нужен продавец. Для того чтобы такой продавец или покупатель при торговле тем или иным инструментом был всегда, и существуют маркетмейкеры.

Есть два основных типа маркетмейкеров:

- Институциональные.

- Спекулятивные.

Институциональные маркетмейкеры выполняют свои функции регламентированно. Для этого лицо, выступающее в роли маркетмейкера, должно заключить с организатором торгов (биржей) специальный договор. К слову, российский федеральный закон под маркетмейкерами понимает именно институциональных маркетмейкеров, имеющих соответствующий договор с биржей.

Биржи, как правило, публикуют список маркетмейкеров по отдельным рынкам или инструментам.

Спекулятивные маркетмейкеры чаще всего действуют на рынках, где нет централизованного организатора торгов, например на межбанковском рынке форекс, межбанковском облигационном рынке или рынке межбанковских кредитов. Наличие на таких рынках фактически стихийно возникших маркетмейкеров, с одной стороны, придает рынку устойчивость, а с другой стороны, позволяет участникам рынка, взявшим на себя роль маркетмейкеров, извлекать доход особым способом.

Функции маркетмейкеров

Маркетмейкеры, согласно определению федерального закона, выполняют для других участников и для рынка в целом следующие функции:

- поддержание спроса и предложения (обеспечение ликвидности);

- поддержание стабильности цен;

- поддержание объема торгов.

Поддержание ликвидности

Благодаря наличию маркетмейкеров любой участник не столкнется с ситуацией, когда он не сможет купить или продать финансовый актив в нужном объеме.

Бывают случаи, когда настроения покупателей или продавцов либо не определены, либо определены почти однозначно. В первом случае спрос и предложение будут слабо выражены — количество заявок на покупку или продажу будет небольшим, а спред между лучшими ценами может быть значительный. Во втором случае, когда настроения на рынке однозначны, может оказаться так, что на рынке вовсе не окажется либо покупателей, либо продавцов.

Наличие маркетмейкера позволит любому участнику всегда найти покупателя или продавца. Таким образом, маркетмейкеры поддерживают ликвидность .

Поддержание стабильности цен

Благодаря наличию маркетмейкеров цены не двигаются значительными скачками.

Как мы уже говорили, бывают моменты, когда настроения покупателей или продавцов либо не определены, либо определены почти однозначно. В первом случае большинство покупателей будут стремиться поставить цены пониже, а продавцы — расставлять заявки гораздо выше последней сделки. Во втором случае на рынке может совсем не быть заявок на покупку или на продажу.

Наличие маркетмейкера позволит любому участнику в любое время найти покупателя или продавца, причем с ценой, всегда достаточно близкой к предыдущей сделке. Таким образом, маркетмейкеры поддерживают ценовую стабильность.

Поддержание объема торгов

Маркетмейкеры обеспечивают ликвидность и стабильность цен. Вследствие этого снижается вероятность того, что на рынке перестанут заключаться сделки из-за невозможности купить или продать финансовый инструмент. Тем самым поддерживается и оборот торгов. А наличие оборота позволяет участникам продавать или покупать значительные пакеты акций по рыночной цене. Это, в свою очередь, обеспечивает привлекательность биржи для эмитентов , которые привлекают деньги путем выпуска акций.

Для выполнения своих функций биржа дает маркетмейкерам особые возможности. Так, например, кроме последних сделок и «стакана» лимитированных заявок — списка ценовых общерыночных заявок всех участников торгов, маркетмейкер может видеть отложенные заявки, тейк-профиты и стоп-лоссы .

Некоторые площадки наделяют маркетмейкеров дополнительными полномочиями, в результате чего маркетмейкеры выполняют дополнительные функции. Например, Нью-Йоркская фондовая биржа (NYSE) выделяет категорию участников — специалистов (specialists). Специалист становится второй стороной каждой сделки по определенной бумаге. В связи с этим у него могут появиться следующие дополнительные функции:

- деятельность посредника между покупателем и продавцом. Это значит, что сделки на торговой площадке по определенному инструменту заключаются только через специалиста;

- информационное обеспечение участников торгов. Это значит, что специалист берет на себя обязанность фиксации сделок в Книге специалиста и предоставляет необходимые данные участникам торгов;

- признание котировок, в том числе определение цен открытия и закрытия. Для различных участников, например для инвестиционных фондов, важно официальное признание определенных цен — цен закрытия, открытия и т. п. Обязанность определения таких цен по отдельным инструментам возлагается биржей на специалиста.

Как это работает

Для выполнения своих функций маркетмейкеры должны делать две вещи:

- Поддерживать двусторонние котировки.

- Соблюдать стабильный спред.

Поддержание двусторонней котировки

Маркетмейкер обязан всегда выставлять одновременно цену покупки и продажи на определенный объем стандартных лотов. Так, маркетмейкер, работающий с акциями «Газпрома», должен одновременно предлагать цены покупки и продажи, например, ставя цену покупки ₽296,70 на 100 акций и цену продажи ₽296,90 на 100 акций. Это дает возможность любому участнику всегда найти на рынке встречную цену для заключения сделки. Таким образом поддерживаются ликвидность рынка и его обороты.

Соблюдение стабильного спреда

Маркетмейкер обязан держать стабильную разницу между ценой покупки и продажи — ценовой котировальный спред. Эта разница может быть стабильной либо в процентах, либо в абсолютной величине — в денежных единицах (как правило, в их долях), для рынка акций или рынка форекс, или в процентных пунктах для рынка облигаций. Так, маркетмейкер, работающий с валютной парой рубль-доллар, может ставить котировки ₽53,2750/53,28, либо ₽53,2775/53,2825, либо ₽53,28/53,2850 за $1, тем самым выдерживая спред ₽0,005.

Соблюдение спреда поддерживает стабильность цен на финансовый инструмент, предотвращая резкие колебания и ценовые разрывы.

Как зарабатывает маркетмейкер

Доход маркетмейкера складывается из двух составляющих:

- Биржевое вознаграждение.

- Заработок на спреде и обороте.

Биржевое вознаграждение

Этот вид дохода возможен только для институционального маркетмейкера, у которого заключен договор с организатором торгов. Например, вознаграждение от биржи маркетмейкер может получать как комиссию при каждой совершенной сделке.

Заработок на спреде и обороте

Поскольку маркетмейкер ставит одновременно цены и на покупку, и на продажу с определенным спредом, его обороты значительно возрастают. Например, даже при спокойном и стабильном рынке маркетмейкер может все равно совершать сделки с относительно большим оборотом. Одни участники рынка время от времени продают маркетмейкеру по его цене покупки, а другие участники покупают у него по его цене продажи.

С другой стороны, для маркетмейкера неприятны резкие движения рынка. Например, когда на рынке идут значительные распродажи, то маркетмейкер вынужден будет покупать падающие в цене акции, однако никто не будет у него в течение какого-то времени покупать бумаги по предлагаемой им цене продажи. При этом покупки могут вернуться на более низких уровнях. Другие участники рынка начнут снова покупать по ценам продажи маркетмейкера, которые будут ниже средней цены его покупок в ходе всеобщих, кроме него, рыночных распродаж. Такие периоды резких движений уменьшают заработок маркетмейкера на спреде и обороте.

Для успешной деятельности маркетмейкеры разрабатывают различные торговые алгоритмы. Эти алгоритмы учитывают известные маркетмейкеру данные о расстановке торговых заявок, деятельность других отдельных крупных игроков (индикатор крупного игрока) и т. п. Результатом деятельности такого торгового алгоритма является определение оптимального размера лота, шага цены, а также автоматическое выставление заявок маркетмейкера в торговую систему.

С другой стороны, и другие участники торгов могут выявлять с помощью своих торговых алгоритмов деятельность маркетмейкера и учитывать их при своих торговых операциях и при формировании стратегий.

Резюме

- Маркетмейкеры приносят пользу рынку, поддерживая рыночную ликвидность, обороты торгов и ценовую стабильность.

- Эти проявления деятельности маркетмейкеров удобны как торговым участникам рынка, так и эмитентам, которые выходят на рынок для привлечения денег в свой капитал.

- Маркетмейкерство — это вполне рабочая стратегия для деятельности профучастника рынка. Она позволяет получать доход от биржи и от торгового оборота с устойчивой маржой.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее

Источник https://invest-space.ru/interpretations/marketmeyker

Источник https://gerchik.com/stati/kto-takoy-market-meyker-na-birje-i-chto-takoe-market-meyking

Источник https://quote.rbc.ru/news/article/62b5bcbb9a7947a8e7a1d269