Что обязательно должно быть в инвестиционном плане

Прежде чем вкладывать деньги в ценные бумаги или иные активы, подготовьте для себя инвестиционный план или стратегию — документ, где вы подробно напишете, зачем и как вы инвестируете. Когда есть план, вкладывать деньги легче: понятно, как действовать в разных ситуациях, и меньше риск совершить ошибку.

Единого шаблона такого документа нет: инвесторы оформляют его по-разному. Зато есть список важных элементов, которые точно должны в нем быть, — о них и расскажем.

🎯 Инвестиционная цель

Напишите, какую сумму хотите накопить с помощью инвестиций и на что ее потратите. Еще надо указать горизонт инвестирования, то есть срок, на который вы вкладываете деньги

💰 Имеющиеся ресурсы

Укажите, какой капитал уже есть и в каком виде: наличные, вклады, акции и др. Еще запишите, как часто и на какие суммы планируете пополнять свой портфель

📈 Пожелания по риску и доходности

Посчитайте, какая доходность вам нужна, чтобы прийти к цели в нужное время. А еще — на какой риск вы согласны и можете идти ради такой доходности. От этих данных зависит, в какие активы стоит инвестировать

📊 Распределение активов

Это пропорции акций, облигаций и других видов активов в портфеле. Пример: акции — 40%, облигации — 60%. Доли активов сильно повлияют на результат — уделите их подбору побольше внимания

🛠️ Конкретные инструменты

Перечислите биржевые фонды, отдельные акции и облигации и т. п. в портфеле. Например, если облигации составляют 60% портфеля, то по 20% портфеля может быть в фондах FXRB и FXRU и по 10% — в ОФЗ 26211 и 26207

⏰ Мониторинг и ребалансировка

Укажите, как часто будете проверять состояние своего портфеля и с чем будете сравнивать результат. Также напишите, как будете восстанавливать пропорции активов в портфеле, если они изменятся

💼 Другие данные

Что можно добавить: какие инструменты точно не станете применять и почему, как часто будете совершать сделки, как будете оптимизировать налоги, в каких случаях можете изменить свою стратегию и тактику

🕶️ Инвестиции — это не сложно

Если чувствуете себя не очень уверенно, залетайте на наш бесплатный курс: поможем разобраться в видах активов и понять, как собрать оптимальный портфель. Этот курс — минимальная база знаний о том, как инвестировать системно и красиво

Все упомянутые ценные бумаги — пример, а не инвестиционная рекомендация

Покупай постоянно, не надо быть «свидетелем пришествия второго дна».

Не покупай фигню.

Купил — держи. Не надо кормить брокера и налоговую.

50/50 вкладываюсь в акции долларовые и рублёвые. В долларах покупаю акции крупных компаний, стараюсь выбрать акции крупных и лидирующих в каждом из 11 секторов США. В России 70 процентов в акциях, 20%в различные етф/бпифы и 10% облигаций. В России держу по 2-3 эмитента в каждом из секторов, за исключением машиностроения. Дивиденды реинвестирую

Выбрать распределение активов, отобрать 2-3 ETF максимум и вперед! Регулярно пополнять, раз в год — ребалансировка. Новости вообще не смотрите, держитесь избранного курса! Вы удивитесь, сколько денег у Вас будет в портфеле через 20 лет!

Gio, новости до сих пор не смотрите?

На кризисе закупился акциями различных компаний, потом посмотрел/почитал аналитику, посмотрел какие анализы компаний проводят некоторые блогеры-инвесторы и понял для себя, что лично мне это не подходит. Сейчас думаю, что идеальная стратегия пассивного инвестирования это ETF фонд. Пополняешь его как вклад и не паришься.

Некоторые скажут, что вкладывать напрямую в акции прибыльнее, но для этого нужно владеть информацией, уметь её анализировать и держать руку на пульсе. И если допускаешь ошибку в расчетах, анализах или с реакцией беда, а может новость пропустил, то тут вместо прибыли получаем убыток, стресс и тд.

Как начать инвестировать при зарплате 50 000 рублей? Продолжение

В предыдущей статье я рассказала, как в своём бюджете найти деньги для инвестирования. Давайте разберёмся, чего ещё не хватает, чтобы стать инвестором?

Личный финансовый план

Почему наличие финансового плана чрезвычайно важно для успешного инвестирования? Потому что в нём вы укажете свои цели, а также желаемые сроки, от которых будет зависеть выбор инструментов и способов инвестирования.

Чем может помочь финансовый план?

- Внести конкретику в вашу жизнь и помочь определиться с целями.

Важна именно такая конкретика.

Вернёмся к нашему примеру.

Денис посчитал, что может откладывать 3400 рублей в месяц. Значит ли это, что он может эту сумму инвестировать?

Нет. Ведь он пока не определился с целями. Инвестирование — способ достижения целей, а не самоцель.

Например, решил Денис копить на пенсию. Посчитал, что может после закрытия кредита инвестировать ежемесячно 16 000 рублей. Это позволит ему за 25 лет накопить 20 318 000 рублей. Однако, с учётом инфляции сумма будет равнозначна 6 000 000 рублей 2019 года. То есть через 25 лет Денис сможет на 20 318 000 рублей купить товаров, как сейчас на 6 000 000 рублей. Эта идея ему понравилась, и он открыл ИИС, о котором сейчас много говорят. И это, бесспорно, хороший инструмент, вот только использовать его надо правильно. Каждый месяц Денис на все 16 000 рублей покупал акции. А через 2 года мужчина решил купить автомобиль. Где взять деньги? Снять хоть часть с ИИС? Нельзя. Можно только полностью закрыть счёт, заплатить налоги и вернуть полученные налоговые вычеты. Кроме того, акции просели в цене, и, если их сейчас продать, Денис окажется в минусе. Обидно. Тем более, от таких импульсивных решений рушится весь план.

Что будет, если Денис не закроет счёт, а просто не будет его пополнять пару лет, пока не накопит на автомобиль? В этом случае нашему герою после перерыва придётся инвестировать ежемесячно уже 21 000 рублей, чтобы достичь поставленной цели. Во-первых, осознать это будет неприятно. Во-вторых, не факт, что Денис сможет выделять столько денег. Всё это снижает мотивацию следовать плану.

Это ни в коем случае не значит, что нужно копить исключительно на пенсию. Это значит только то, что грамотный финансовый план поможет учесть все важные цели, оценить их реальность, расставить приоритеты и избежать неприятных сюрпризов, когда из-за необдуманных трат денег просто не хватает.

Есть и другие проблемы, с которыми может столкнуться человек, не имеющий полного финансового плана.

- Инвестирование в неподходящие инструменты. Например, у вас нет подушки безопасности, а вы покупаете акции одной компании на крупную сумму. Не глядя, а просто потому, что они выросли в цене. И вот у вас не подушка безопасности, а взрывпакет. Или наоборот. Вам до цели 40 лет, а вы инвестируете только в ОФЗ. Инструмент хороший, но его доходность едва опережает инфляцию. А значит, чтобы достичь цели, нужно откладывать гораздо больше денег.

Конечно, каждый вариант индивидуален, и всё нужно считать. Это главное.

Создание финансовой защиты, подушка безопасности

У Дениса нет финансовой подушки безопасности. А это значит, что в случае непредвиденных трат, проблем со здоровьем, увольнения или просто задержки зарплаты он остаётся без средств к существованию. У него не будет возможности купить еды, заплатить за ЖКХ и внести платёж по кредиту, что чревато просрочкой и проблемами с банком.

Это значит, что первой целью Дениса должно стать создание подушки безопасности. Хотя бы в размере 6 месячных доходов.

Подушка защитит Дениса от непредвиденных расходов, а в будущем может спасти его инвестиционную стратегию.

Денис посчитал и понял, что для создания подушки ему придётся копить 8 с лишним лет. Такой вариант Дениса, разумеется, не устраивает.

Если бы наш герой не рассчитал варианты достижения этой первой и самой простой цели, он бы не стал ничего менять. Просто откладывал бы свободные 3 400 рублей в месяц и всё. Теперь же он задумался.

И решил сократить расходы на 10%, ведь потратить на текущее потребление можно сколько угодно, но и сбережения необходимы. Сокращение расходов высвободило дополнительные 4000 рублей в месяц.

Но возникла другая проблема. Как лучше поступить: сначала все деньги направлять на досрочное погашение кредита, а потом начинать копить на подушку? Или оплачивать кредит по минимуму, а остальные деньги откладывать?

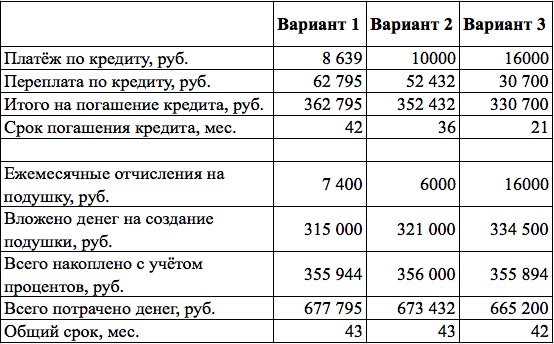

Денис составил таблицу и сравнил три варианта.

- Минимальный платёж по кредиту 8 639 рублей, остальное — на подушку.

- Платёж по кредиту в размере 10 000 рублей, остальное — на подушку.

- Досрочное погашение кредита, а только после этого — создание подушки.

На основании расчётов Денис сделал некоторые выводы.

- Ожидаемый. При увеличении суммы платежей по кредиту сокращаются срок и переплата. Вроде выгодно. Или нет?

На небольших по стоимости и срокам целях разница не так существенна, но на сроках в 20-30-40 лет или при большом количестве целей разница колоссальна.

Выбрать самый выгодный вариант решения без расчётов не получится. Для простоты и наглядности мы не учитываем, что за это время у Дениса наверняка будут и другие цели, на которые понадобятся деньги. В реальном плане это нужно обязательно предусмотреть. Иначе может постоянно происходить одна и та же проблема: только немного накопили денег, как они срочно на что-то понадобились. Как правило, это «что-то» в 90% случаев можно было предусмотреть.

Изучение инвестиционных инструментов, способов инвестирования и выбор брокера

Может ли Денис начинать инвестировать?

Кредит погашен, подушка безопасности накоплена, финансовый план готов, и появились свободные 16 000 рублей для ежемесячных инвестиций.

Значит да, можно. Но при одном условии, что к этому моменту наш герой:

- изучил инструменты инвестирования и знает, например, чем отличаются акции от облигаций и ETF;

- знает, какая потенциальная доходность и риски каждого инструмента;

- знает, какие налоги и комиссии есть при инвестировании в каждый инструмент;

- знает, для каких целей подходит тот или иной класс активов;

- знает свой риск-профиль;

- изучил способы инвестирования;

- просчитал свою возможную выгоду каждого из них;

- выбрал подходящие под конкретные цели способы;

- выбрал подходящего брокера.

Что будет, если Денис пропустит этот этап?

Среди вероятных проблем:

- недополучение прибыли;

- уплата налогов, которых можно было бы избежать законным способом;

- чрезмерно агрессивное инвестирование, которое может привести к потерям и излишнему стрессу;

- чрезмерно консервативное инвестирование и, как следствие, недостижение целей. Только после этого можно переходить к следующему этапу.

Подбор конкретных инвестиционных инструментов и составление портфеля

На этом история Дениса заканчивается, ведь тот портфель, который подойдёт ему, может совершенно не подходить вам по целям, срокам, склонности к риску, предпочтениям и возможностям для оптимизации налогообложения.

Что же делать вам?

Оптимизировать свои доходы и расходы. И создать личный финансовый план. Как это сделать, читайте в статье «Как составить личный финансовый план».

Инвестиционный бизнес-план предприятия: пошаговая инструкция составления — компания VVS

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

Инвестиционный бизнес-план предприятия – документ, назначение которого состоит в том, чтобы предоставить информацию, необходимую для разработки стратегии реализации проекта. Грамотный подход к составлению инвестиционного бизнес-плана обеспечивает успех, долговечность и прибыльность деятельности предприятия.

Что представляет собой инвестиционный бизнес-план предприятия

Инвестиционный бизнес-план — это один из наиболее важных документов, необходимых в сфере делового планирования.

Российские предприятия его подготавливают с целью:

Приспособить зарубежную практику создания инвестиционных проектов к условиям российской экономики (с анализом необходимой документации и методических руководств, необходимых для ведения бизнеса).

Осуществить реальную оценку проекта с точки зрения рентабельности и окупаемости.

На основе этой информации можно прийти к следующим выводам:

Инвестиционный бизнес-план необходим для получения кредита за рубежом.

Инвестиционный бизнес-план нужен для того, чтобы убедить инвесторов в перспективах и выгодах сотрудничества с предприятием.

Инвестиционный бизнес-план используется внутри организации для того, чтобы дать персоналу представление об общих целях компании и методах, которыми они будут достигнуты, способах взаимодействия различных отделов и т. д. Иначе говоря, инвестиционный бизнес-план даёт комплексное представление о деятельности сотрудников.

Инвестиционный бизнес-план служит аргументом, позволяющим документально обосновать потребности организации в оборудовании, предоставляемом по лизинговому договору.

Без инвестиционного бизнес-плана вполне можно обойтись, когда речь заходит о краткосрочных проектах. В таких случаях, как правило, все процедуры желательно провести ещё на этапе, предшествующем инвестициям.

Если же требуется что-то длительное, то без инвестиционного бизнес-плана не обойтись — особенно это касается крупных проектов. Тогда данный документ может значительно увеличиться в размерах, поскольку должен охватывать существенный объём информации.

Как правило, создание инвестиционного бизнес-плана неразрывно связанно со следующим перечнем процедур:

Формулирование и корректировка концепции проекта.

Нахождение точек соприкосновения с партнёрами на основе исследования их интересов.

Этап торгов и заключение договоров с партнёрами.

Согласование вопросов о будущем проекта.

Как правило, инвестиционный бизнес-план требуется для предприятий, которые уже закрепились на рынке. Они способны выдержать конкуренцию, вводить новые технологии и развиваться в различных направлениях. В таких ситуациях существенно увеличивается роль стратегии, планирования и прогнозирования и появляется потребность в инвестиционном бизнес-плане, позволяющем осуществлять деятельность не вслепую, а на основе взвешенного анализа.

Любой рынок, где задействованы свежие идеи, ещё не нашедшие потребителей и не доказавшие своей экономической пользы, всегда связан со значительными рисками. Поэтому компании, исследующие новые ниши, в обязательном порядке пользуются инвестиционными бизнес-планами.

Когда в России впервые ввели инвестиционный бизнес-план

Инвестиционный бизнес-план — это относительно новое явление в российском бизнесе. Приходится оно на начало 1990-х, когда один режим сменялся другим, и роль экономики значительно увеличилась за счёт уменьшения влияния государства. Поскольку отечественные компании стали вынуждены искать финансирование за границей, они столкнулись с необходимостью иметь инвестиционный бизнес-план, так как без него было невозможно получать кредиты за рубежом. Учитывая, что опыта составления подобных документов не имелось практически ни у кого, возник ряд организаций, которые предлагали за вознаграждение создать инвестиционные бизнес-планы для своих клиентов.

Со временем новый подход прижился в Российской Федерации — инвестиционный бизнес-план стал нормой в деятельности крупных организаций. Сейчас многие могут составить подобный документ собственными силами без привлечения наёмных специалистов. Инвестиционные бизнес-планы продолжают играть важную роль в прогнозировании и планировании деятельности предприятий самого разного профиля. За счёт этого руководителям удаётся избегать финансовых рисков, справляться с высоким уровнем конкуренции, иметь своевременное представление об успехах в выполнении плана.

Из каких разделов состоит инвестиционный бизнес-план сегодня

Одно из самых главных требований к инвестиционному бизнес плану — это его понятность. Этот документ не имеет какой-либо стандартной формы, его можно составлять произвольно. Однако необходимо, чтобы человек, взявший инвестиционный бизнес-план в руки, смог получить объективное представление о содержащихся в нём данных. Нюансы и детали, имеющиеся в инвестиционном бизнес-плане, могут сильно различаться. Это связано с особенностями отдельных отраслей: каждой из них нужно уделить всевозможное внимание и описать, исходя из отличительных черт деятельности организации.

Тем не менее, имеются некоторые устоявшиеся подходы к составлению инвестиционного бизнес-плана. Например, возможна следующая структура:

Общие сведения об отрасли, в которой осуществляет деятельность организация (текущее состояние, перспективы, особенности и т. д.).

План по реализации проекта.

План по осуществлению маркетинга.

План, описывающий пути и методы сбыта товаров.

План организации проекта.

Далее подробнее опишем, что должна собой представлять вводная часть инвестиционного бизнес-плана. Обычно она содержит следующие элементы:

Меморандум о конфиденциальности.

Титульный лист инвестиционного бизнес-плана включает общие сведения о проекте. В первую очередь указывается организация, которая выдвинула данную инициативу. Затем приводится название проекта, место, где он будет реализован и время, которое потребуется на эту процедуру.

Резюме в инвестиционном бизнес-плане — это небольшое описание, поясняющее его суть и дающее общее впечатление о проекте. Задача данного элемента — заинтересовать читателя, заставить его поверить в выгоду от участия в реализации этой задачи. Поэтому к составлению резюме инвестиционного бизнес-плана требуется подходить с особым усердием. Нужно чётко раскрыть все сильные стороны, которые способен принести проект, убедить в его рентабельности — в общем, любыми способами привлечь инвестора. При этом необходимо, чтобы резюме инвестиционного бизнес-плана имело краткую форму и содержало только достоверную информацию.

Меморандум о конфиденциальности инвестиционного бизнес-плана — это краткий документ, в котором указывается, что любое лицо, которое прочтёт данные сведения, обязуется не разглашать их, не копировать информацию, а сам инвестиционный бизнес-план вернуть его владельцу после ознакомления. Как и всё остальное в данном документе, меморандум о конфиденциальности составляется в произвольной форме. Помимо прочего, в нём могут быть оговорены условия, при которых общие положения меморандума могут быть нарушены. Например, информацию разрешено распространить с согласия составителя инвестиционного бизнес-плана.

Как написать инвестиционный бизнес-план самостоятельно: пошаговая инструкция

Шаг 1. Готовим обзор состояния отрасли (производства)

Первый этап разработки инвестиционного бизнес-плана — это обзор ситуации, которая сейчас происходит в отрасли, где действует организация. Это требуется по двум причинам:

Обзор позволяет получить исчерпывающие сведения об отрасли, чтобы оценить перспективы вложения в неё инвестиций.

Это описание даёт возможность объективно рассмотреть шансы организации выстоять и закрепиться в данной отрасли с учётом конкурентной борьбы и других негативных факторов.

Инвестиционный бизнес-план должен предложить какие-то решения для каждой из этих задач. Например, для того чтобы дать представление об отрасли, могут быть использованы сведения о тенденциях, которые имелись в ней на протяжении последнего десятилетия, статистика по регионам, динамика уровня спроса среди населения и т. д.

Для обзора шансов организации можно использовать описания следующих параметров разрабатываемого проекта:

Рынок, где имеется спрос на аналогичную продукцию или услуги.

Конкурентоспособность продукции в сравнении с аналогичной.

Варианты сбыта, их перспективы.

Предлагаемая ценовая политика.

Варианты производства, их прибыльность и целесообразность.

Уже на этом этапе в рамках инвестиционного бизнес-плана можно выявить и указать преимущества, которыми обладает организация. Это даст инвесторам представление о том, в какую сторону может развиваться бизнес и каковы его реальные перспективы в текущих условиях. Все характеристики важны, но особую роль в инвестиционном бизнес-плане играет анализ рынка, поскольку именно его результаты дают наиболее объективную информацию о текущей расстановке сил и потенциальных возможностях.

Шаг 2. Переходим к разделу описания проекта

Любой инвестиционный бизнес-план, независимо от своей формы, должен содержать описание проекта. Его суть – кратко изложить задачи, цели, методы и перспективы. Включает в себя ответы на следующие вопросы:

В чём будет заключаться деятельность предприятия?

Какие особенности будут отличать его товары или услуги от аналогичной продукции конкурентов?

Насколько широка аудитория потенциальных потребителей?

Прогнозируемый уровень спроса?

Каковы слабые стороны конкурентов, можно ли на них сыграть?

Ожидаемый уровень рентабельности?

Временные рамки для достижения точки безубыточности?

Есть ли планы дальнейшего роста? Если да, то в какие сроки и в каком направлении?

Сколько в целом средств понадобится вложить в проект, чтобы получить от него финансовую отдачу?

Что даёт уверенность, что проект будет успешен и востребован на рынках?

Шаг 3. Готовим производственный план инвестиционного бизнес-проекта

Далее следует производственный план инвестиционного бизнес-проекта. В нём содержится информация технического, организационного и правового характера, предназначенная для того, чтобы дать представление о производственной стороне вопроса. Здесь вам необходимо:

Указать цели, которые требуется достичь в долгосрочной перспективе.

Представить схему того, как будет осуществляться производство, каким образом оно должно обеспечиваться необходимыми ресурсами и т. д.

Изложить принципы кадровой политики, способы поиска и подходы к обучению персонала, требования к соискателям рабочих мест.

Описать возможности производства.

Представить план того, как предприятие выйдет на всю мощность своего производственного потенциала.

Привести сведения о текущем статусе проекта.

Яснее раскрыть последний пункт в инвестиционном бизнес-плане поможет этот перечень:

Информация о том, насколько освоена продукция, которую предполагается производить.

Правовой статус производства.

Работы, которые уже выполнены в рамках проекта.

Имеющиеся в распоряжении площади.

Список оборудования, которое требуется купить.

Информация о поставщиках.

Перечень ресурсов, которые необходимы для производства (указать, какие из них уже доступны).

Указать степень обеспечения сырьём и её соответствие прогнозируемым потребностям производства.

Описать инфраструктуру производства, включая все транспортные средства.

Уровень экологической безопасности, его соответствие законодательно установленным нормам.

Шаг 4. Переходим к плану маркетинга и сбыта продукции

Следом наступает наиболее трудный этап в разработке инвестиционного бизнес-плана. Сложность заключается в том, что необходимо спрогнозировать спрос потребителей, а это далеко не всегда и не всем удаётся выполнить без ошибок. Несмотря на работающие механизмы анализа потребительского спроса, исследования по сей день не могут дать надёжных данных.

Учитывая эти обстоятельства, план маркетинга следует начинать разрабатывать раньше всех остальных частей инвестиционного бизнес-плана. Это позволяет собрать достаточное количество информации о рынке, особенностях спроса, предпочтениях потребителей и прочем.

Анализ рынка в инвестиционном бизнес-плане должен содержать следующие разделы:

Анализ спроса и его динамика.

Детальное представление элементов рынка, выявление их взаимосвязи.

Сбор сведений о методах конкурирования в осваиваемых направлениях рынка.

От того, насколько качественно будет выполнено исследование на данном этапе, зависит эффективность всего инвестиционного бизнес-плана. На основе полученных сведений делаются выводы: какая сумма инвестиций потребуется, какие сферы производства необходимо задействовать в первую очередь, на что сделать упор для того, чтобы справиться с конкуренцией. Ошибки, которые будут совершенны на этом этапе, могут повлечь непоправимые негативные последствия для всего проекта.

Шаг 5. Излагаем структуру и политику управления в организационном плане реализации проекта

Данный раздел инвестиционного бизнес-плана уже непосредственно касается организационных вопросов, то есть того, как будут действовать механизмы управления. Обычно в рамках этого раздела необходимо указать следующие сведения:

Отделы, которые имеются в организации.

Методы для выполнения подразделениями общей работы.

Дополнительные направления деятельности предприятия, которые потребуются в будущем или недавно организованы.

Требуемый уровень образования персонала, его навыки.

Информация о крупных руководителях, акционерах, а также лицах, которые принимают участие в разработке проекта.

Шаг 6. Готовим финансовый план реализации проекта

Чтобы приступить к разработке финансового раздела инвестиционного бизнес-плана, потребуются готовые маркетинговый и производственный расчеты. Главное требование, которое следует учитывать — это внимание к интересам всех участников проекта. Безусловно, инвесторы и организаторы имеют далеко не совместные цели, так что необходимо грамотно направить их усилия в общий вектор. Одним из способов это сделать является финансовый план, отражающий динамику материальных потоков. Чётко прописываются характер затрат, какую выгоду принесут эти вложения, когда ждать финансовой отдачи и наступления точки безубыточности. Сложность в составлении этого раздела инвестиционного бизнес-плана заключается в том, что необходимо чётко определиться с тем, какой объём инвестиций потребуется – нежелательно превышать его или указывать меньшую сумму. Кроме того, следует уделить внимание явлениям внешней экономики, например, инфляции.

В рамках финансового плана выделяются следующие материальные потребности организации:

Ресурсы на обеспечение любого из направлений рабочей деятельности предприятия.

Расходы на обслуживание оборудования.

Финансовые средства на транспорт, оплату за помещения и т. д.

Затраты на организацию работы сотрудников (их обучение, кормление, проживание и т. д., если необходимо).

Следует упомянуть и такое явление, как непредвиденные расходы. Они бывают двух видов: материальные и финансовые.

Непредвиденные материальные расходы — это расходы, которые организация понесла в связи с неточными прогнозами, проектными ошибками, износом оборудования и любыми другими обстоятельствами, вызванными какими-то непредвиденными факторами в деятельности. Обычно в инвестиционный бизнес-план заранее включают небольшую долю финансов на этот вид расходов — от 5 до 10 процентов от общей суммы.

Непредвиденные финансовые расходы — это вынужденные расходы, которые имеют непосредственное отношение к финансам. Наиболее распространённая их причина — инфляция, хотя возможны и другие, например, изменение ставки по кредитам или ссудам и т. д.

Для того чтобы вести учёт инфляции, следует ориентироваться на следующие сведения:

Прогнозы изменений в курсах валют.

Ожидаемые изменения цен на саму продукцию, а также различные ресурсы, услуги, сырьё и т. д.

Прогнозы изменений налоговых ставок и пошлин.

Опираясь на эти сведения, можно искать продуктивные решения в рамках финансовой политики организации.

Финансовая часть инвестиционного бизнес-плана создаётся по следующему алгоритму:

1. Прогноз объёмов продаж. Берутся старые результаты, учитываются новые факторы, производятся соответствующие расчёты, чтобы получить предполагаемый результат.

2. Расчёт затрат на реализуемую продукцию и услуги. Используются результаты прогнозируемых объёмов продаж и на их основе делаются выводы о том, какие затраты необходимы на эту продукцию.

3. Описание контрагентов. Формируется список наиболее надёжных партнёров, выделяются их сильные и слабые стороны. Возможно ранжирование по степени предпочтительности сотрудничества с тем или иным контрагентом.

4. Расчёт обеспеченности сырьём, энергией, водой и прочими ресурсами на заранее определённый период времени.

5. Прогноз издержек на каждый год. Их делят на регулярные и временные.

6. Расчёт планируемой прибыли. В идеальных условиях должна получиться именно прибыль, но случается, что прогнозы дают и отрицательные результаты. В таком случае инвестиционный бизнес-план будет указывать на то, что проект бесперспективен и нуждается в доработке.

7. Анализ точки критического объёма реализации. Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами , а при производстве и реализации каждой последующей единицы продукции предприятие начнет получать прибыль.

8. Описание источников финансирования.

Для того чтобы описать, какие источники предоставляют организации финансы, полезно использовать данный список:

Собственные и заёмные финансовые ресурсы.

Стратегия управления имеющимися денежными средствами (накопительные фонды, вклады под проценты и прочее).

Меры защиты финансовых средств (страховка, контроль платежей клиентов и т. д.).

Показатели, по которым устанавливается уровень эффективности.

На практике эти сведения в инвестиционном бизнес-плане позволяют эффективнее управлять денежными ресурсами. Например, если организация намерена взять кредит, то большую пользу принесёт заблаговременный расчёт сроков, процентов и приблизительной даты погашения задолженности.

Как правило, все описанные выше составляющие финансового плана для удобства оформляются в виде трёх отчётов:

Отчёт о прибыли.

Отчёт о движении денежных средств.

Отчёт о прибыли — пожалуй, самый понятный из трёх. Его суть сводится к элементарной процедуре. Берётся некий промежуток времени (как правило, количество дней, месяцев или лет, нужное для реализации проекта), в который организация должна осуществлять свою деятельность. После этого суммируются все доходы. Итоговое число сравнивается с расходами, чтобы оценить, какую выгоду получила компания в ходе реализации проекта.

Отчет о движении денежных средств возвращает нас к приведённому выше списку источников увеличения капитала организации. Именно здесь содержатся различные сведения о том, куда вложить, как приумножить и где взять в долг различные финансовые средства. Как правило, здесь принято выделять несколько основных направлений:

Инвестиции в постоянные активы.

Непосредственная производственная деятельность, приносящая прибыль.

Но вместе с этим следует выделить и те потоки, по которым финансы уходят из организации:

Следует учесть, что не все затраты должны рассматриваться, как финансовые оттоки. Если налоги и погашения кредитов — это действительно настоящий отток, то амортизационные отчисления —средства, которые в итоге поступят в основные фонды. Подобные нюансы следует учитывать при составлении инвестиционного бизнес-плана предприятия.

В балансовом отчёте содержатся сведения, нужные для того, чтобы находить показатели финансового состояния, в числе которых:

Коэффициент общей платёжеспособности.

Коэффициент оборачиваемости и т. д.

Балансовый отчёт отражает соответствие, а также динамику активов и пассивов проекта.

Таким образом, главная цель инвестиционного бизнес-плана — разработка проекта, который может в приемлемые сроки возместить вложенные в него средства, сохранить финансовую стабильность и продолжить приносить прибыль. Для разработки такого проекта и нужны различные коэффициенты, позволяющие точно оценить его целесообразность.

Шаг 7. Проводим оценку экономической эффективности затрат, осуществляемых в ходе реализации проекта.

Настала пора перейти к самому важному разделу инвестиционного бизнес-плана. Он необходим для того, чтобы обосновать целесообразность вложения средств для инвесторов.

В этой части инвестиционного бизнес-плана следует уделить внимание двум следующим вопросам:

Насколько прибыльной и эффективной будет реализация проекта сама по себе?

Какую прибыль она может принести тем, кто участвует в проекте?

Первый пункт включает следующее:

Пользу для общества, экономики, региона, организации и т. д.

Финансовую пользу для участников проекта.

Второй пункт вводится в инвестиционный бизнес-план для того, чтобы определить, насколько привлекательным и интересным выглядит проект для участников. Сюда входит следующее:

Польза для организаций, участвующих в проекте.

Отдача от инвестирования в акции.

Привлекательность участия в проекте для организаций большего масштаба, чем основные участники.

Эффективность для бюджета.

Для того чтобы оценить рентабельность проекта, нужно в первую очередь определить его пользу для города, региона или страны в целом (касаемо науки, общества или другой отдельно взятой отрасли). Если речь идёт о каком-то небольшом проекте, который не может ставить перед собой масштабных задач, стоит указать выгоду потребителей или просто проанализировать коммерческую выгоду.

Если основная цель проекта, описанного в инвестиционном бизнес-плане — это польза для общества, но выявлена низкая оценка по этому параметру, то это повод отказаться от реализации, либо кардинально пересмотреть подход к ней, чтобы не потратить силы впустую. Следует понимать, что только убедительные проекты в конечном итоге могут рассчитывать на то, что их поддержит государство или какой-либо крупный инвестор.

После того как рассмотрена эффективность проекта для общества, отрасли и прочего, необходимо провести оценку его коммерческой эффективности. Не рекомендуется воплощать в жизнь план, который выглядит неперспективным в данном направлении. Следует пересматривать варианты финансирования до тех пор, пока не будет найдена наиболее благоприятная для реализации стратегия.

Какие расчёты предусматривает инвестиционный бизнес-план

Далее следует новый этап разработки инвестиционного бизнес-плана – необходимо определиться с тем, как именно будет финансироваться проект, ведь моделей того, как это будет осуществляться, достаточно много. Но эффективный бизнес-план должен выбрать наиболее подходящую стратегию и исключить все неудобные варианты.

В процессе решения финансовых вопросов в инвестиционном бизнес-плане определяется, кто именно будет участвовать в финансировании проекта. Состав должен быть утверждён окончательно.

В зависимости от сферы деятельности предприятия, меняется подход к тому, как составляется инвестиционный проект (бизнес-план). Характеристика приоритетных направлений производства и другие услуги позволяют определить и использовать в расчётах динамические или статические методы.

Инвестиционный бизнес-план предполагает два вида финансов: поступления и затраты (или притоки и оттоки, как их еще называют). Важной процедурой на этом этапе является дисконтирование денежных потоков. Дисконтирование — это процесс, в течение которого определяется реальная стоимость денежного потока с учётом различных факторов (затраченное время, произведение сопутствующих выплат и т. д.). Как правило, дисконтирование в инвестиционном бизнес-плане служит для того, чтобы учитывать в расчётах затраченное время.

Ещё одним важным понятием становится норма дисконта, то есть прибыль, которую организация потенциально способна получить при помощи альтернативных вложений средств. Выделяют следующие виды нормы дисконта:

Для того чтобы рассчитать перспективы инвестиционного бизнес-плана, потребуются некоторые показатели. Опишем их ниже.

Чистый доход

Чистый доход (Net Value, ЧД или NV) — это результат вычитания из суммы всех доходов (взятых за определённое время) тех расходов, которые в этот период были понесены. Рассчитывается чистый доход следующим образом:

где NV — чистый доход; Р — доходы за каждый год в отдельности; 1С — инвестиции за каждый год в отдельности; k = 1, 2, 3 . — количество временных периодов, выбранное для расчётов, этапы реализации проекта.

Инвестиционный бизнес-план признаётся эффективным в тех случаях, когда чистый доход получается со знаком «плюс». Если же результат отрицательный, то проект убыточный.

Чистый дисконтированный доход

Чистый дисконтированный доход (Net Present Value, интегральный эффект, ЧДД, NPV) – это результат вычитания из суммы всех дисконтированных доходов (взятых за определённое время) дисконтированных инвестиций. Рассчитывается чистый доход следующим образом:

![]()

где NPV — чистый дисконтируемый доход; Р — доходы за каждый год в отдельности; r— ставка дисконтирования; k = 1, 2, 3 . — количество временных периодов, выбранное для расчётов, этапы реализации проекта; 1С — сумма инвестиции.

Данную формулу можно применять для инвестиционного бизнес-плана лишь в тех случаях, когда речь идёт о разовых инвестициях. Если же есть последовательное поступление денежных ресурсов, то расчёты требуется вести уже следующим образом:

![]()

Если NPV > О, то прогнозируется высокая рентабельность.

Если NPV = О, то не предвидится ни прибыли, ни убытков.

Если NPV положительно, то стоит рассчитывать на дополнительную прибыль.

Если NPV отрицательно, то прибыль окажется недостаточной для покрытия инвестиций.

Если NPV близко к нулю, то прибыли хватит только на покрытие вложенных средств.

Таким образом, при помощи показателя NPV анализируется инвестиционный бизнес-план. Инвестиционный проект, расчёты которого приводят к высокому значению NPV, считается перспективным. Следует отметить, что полученные результаты допускается суммировать.

Внутренняя норма доходности

Внутренняя норма доходности (Internal Rate of Return, ВНД, IRR) — это состояние, когда дисконтные стоимости притока и оттока денег равны.

Таким образом, мы можем заметить, что когда г = IRR, показатель NPV=0.

За счёт IRR можно установить, какой максимальный уровень расходов допустим в рамках инвестиционного бизнес-плана компании. Понять пользу этого показателя проще на примере. Допустим, если предприятие хочет взять кредит в банке, то IRR отражает тот размер процентной ставки, которая начнёт приносить убытки организации.

Если IRR > CK, то можно реализовать инвестиционный бизнес-план в текущем виде.

Если IRR = CK, то выбор не имеет значения, так как удастся вернуть стоимость инвестиций, но не более того.

Чтобы узнать IRR, нужно найти то значение, при котором NPV=0. Для упрощения расчётов стоит опираться на эти подсказки:

Если NPV > 0, то дисконт выше необходимого, его надо уменьшить.

Если NPV = 0, то стоимость организации сохраняет стабильность, не возрастая и не падая.

Таким образом, используя IRR, легко избежать убыточных инвестиционных бизнес-планов либо расположить их по уровню прибыльности для удобства выбора. Кроме того, IRR позволяет оценить степень риска того или иного инвестиционного бизнес-плана.

Простой срок окупаемости

Простой срок окупаемости — это временной промежуток, который проходит в период, когда поступили первые инвестиции и датой, когда удалось их окупить. Как правило, более ранний срок вносится в инвестиционный бизнес-план. Что же касается момента окупаемости, то он должен быть безусловным, то есть стабильно сохранять положительное значение в дальнейшем.

В зависимости от специфики деятельности, срок окупаемости может быть рассчитан самыми разными способами. В тех случаях, когда доход распределяется равномерно по временным периодам, целесообразно использовать подходящую формулу. В противном случае придётся воспользоваться прямым подсчётом.

Срок окупаемости с учетом дисконтирования

Срок окупаемости с учётом дисконтирования — это временной промежуток, который проходит с момента, когда поступили первые дисконтированные инвестиции и датой, когда удалось их окупить. Коэффициент очень похож на простой срок окупаемости, но отличается тем, что речь идёт о дисконтированном доходе.

Потребность в дополнительном финансировании

Потребность в дополнительном финансировании — это объём поступающих со стороны финансов, который требуется для получения прибыли. При этом коэффициент показывает минимальные необходимые ресурсы.

Потребность в дополнительном финансировании с учётом дисконта — это дисконтированный объём поступающих извне финансов, который требуется для получения прибыли.

Индекс доходности затрат — соотношение всех поступлений к сумме исходящих платежей за определённый период.

Индекс доходности дисконтированных затрат — соотношение всех дисконтированных поступлений к сумме дисконтированных исходящих платежей за определённый период.

Индекс доходности инвестиций

Индекс доходности инвестиций вычисляется при помощи деления чистого дохода на накопленный объём инвестиций, после чего к результату прибавляют единицу.

где ИД — индекс доходности инвестиций; ЧД — чистый доход; 1С — инвестиции за каждый год в отдельности.

Индекс доходности дисконтированных инвестиций рассчитывается путём деления чистого дисконтированного дохода на дисконтированный объём инвестиций, после чего к результату расчётов прибавляют единицу.

где ИДД — индекс доходности дисконтированных инвестиций; 1С — инвестиции за каждый год в отдельности; NVP — чистый дисконтированный доход; r — ставка дисконтирования.

Для того чтобы инвестиционный бизнес-план можно было считать рентабельным, требуется, чтобы индекс инвестиций и затрат превышал единицу – это будет говорить о положительном доходе.

Как учесть риски , готовя инвестиционный бизнес-проект

Инвестиционный бизнес-план был бы неполным и неэффективным, если бы рассматривал ситуацию исключительно в идеальном и стабильном состоянии. Экономика, рынок, особенности производства и прочие факторы не позволяют вести бесперебойную работу с одинаковым уровнем дохода. Качественный бизнес-план должен учитывать перебои в различной сфере, чтобы отразить максимально приближенную к реальности картину. На сегодняшний день существует немало методов, которые позволяют добиться достоверного взгляда на будущее проекта в инвестиционном бизнес-плане.

Какие же методы можно использовать при составлении инвестиционного бизнес-плана? В действительности их множество, но наиболее популярными являются следующие:

Укрупненная оценка устойчивости.

Нахождение уровней безубыточности.

Метод вариации параметров.

Анализ ожидаемого эффекта, принимающий во внимание количественные характеристики неопределенности.

Четыре приведенных выше метода — это создание возможных сценариев, то есть в рамках разработки инвестиционного бизнес-плана анализируется некая ситуация. Её пытаются воспроизвести во всех деталях, чтобы получить наиболее объективное представление о результатах и перспективах каких-либо действий. Особенно важно, что такие методы ещё на этапе создания инвестиционного бизнес-плана позволяют отбросить те варианты, которые могут привести к убыткам и заранее разработать какие-либо меры противодействия нежелательным событиям.

В рамках инвестиционного бизнес-плана предпочтительнее использовать не один, а сразу все методы. Если результат (независимо друг от друга) получился одинаковым, то полученная информация считается достоверной и надежной.

Выявленные в ходе разработки инвестиционного бизнес-плана риски необходимо использовать в расчётах. На основе полученных сведений вносятся изменения в норму дисконта. Сама поправка должна основываться сразу на трёх разновидностях риска, возможных в процессе создания инвестиционного бизнес-проекта:

Риск ненадёжности участников проекта.

Страховой риск.

Риск неполучения предусмотренных проектом доходов.

Необходимо отметить, что поправка не нужна в расчётах, если связанный с ней риск застрахован.

Информация, приведённая выше — это не обязательные элементы для инвестиционного бизнес-плана. Что-то действительно может использоваться, а другое не пригодится, поскольку (как не раз подчёркивалось в данной статье) всё зависит от сферы деятельности предприятия, особенностей производства и других факторов. Таким образом, состав инвестиционного бизнес-плана определяется локальными обстоятельствами.

Инвестиционный бизнес-план: пример для наглядности

Типичные ошибки при составлении инвестиционного бизнес-плана

Учитывая, что многие организации зачастую совершают одни и те же ошибки при разработке инвестиционного бизнес-плана, стоит уделить внимание наиболее распространённым из них. Не станем затрагивать какие-либо сложные случаи, а перечислим ряд наиболее типичных промахов, которые могут совершить новички, впервые взявшиеся за составление инвестиционного бизнес-плана. Надеемся, что вы примете во внимание эту информацию и сами не допустите подобных ошибок в своих инвестиционных бизнес-планах.

1. Внимательно следите за тем, чтобы исходные данные, использованные вами в расчётах, соответствовали данным, указываемым в текстовой части инвестиционного бизнес-плана и таблицах. К сожалению, на практике такие ситуации в инвестиционных бизнес-планах – не редкость. Кто-то из сотрудников ещё не подготовил нужную информацию и привёл устаревшую, либо какие-то из показателей были получены из разных источников. Даже если впоследствии удастся установить, какие сведения правильные, инвестор уже вряд ли отнесётся с доверием к исправленному инвестиционному бизнес-плану, поскольку будет ожидать других ошибок.

2. Аккуратно относитесь к выбору таких параметров, как длительность горизонта и интервала планирования. Очень распространена ситуация, когда организация указывает в инвестиционном бизнес-плане слишком большие интервалы. Легко понять, почему это происходит. Дело в том, что имея в интервале не квартал, а полгода, проще достичь тех результатов, которые прогнозируются в инвестиционном бизнес-плане. Это надёжный способ избежать срыва сроков, не нервировать инвесторов, всегда и во всём соблюдать заданные темпы. И вроде бы кажется, что такое согласие с инвестиционным бизнес-планом — гарантия расположенности инвесторов, но на практике всё оказывается иначе.

Грамотный инвестор прекрасно понимает, почему возникают такие большие интервалы: организация просто не уверена, что сможет добиться поставленной задачи в квартальный срок, а потому растягивает его на полугодовой и далее. Это означает, что в определённые месяцы бизнес будет проседать. Например, рассчитывая компенсировать всё майской выручкой, организация может простаивать в зимние месяцы. Но отсутствие финансов приведёт к неблагоприятным последствиям. Не исключено, что фирма просто обанкротится в месяцы затишья, поскольку не будет иметь средств для обеспечения своей деятельности.

Кроме того, задавая большие сроки в инвестиционном бизнес-плане, компании часто пытаются взять время с запасом, но для инвестора это означает лишь то, что организация не будет работать в полную силу. Финансирование такого проекта, разумеется, нежелательно – слишком велики риски.

3. Необходимо уметь объяснить инвестору, почему выбран тот или иной метод расчёта в инвестиционном бизнес-плане, особенно, когда дело касается ставки дисконтирования, объёмов сбыта и параметров производства. Важно понимать, что инвестор отдаст предпочтение бизнес-плану, в котором все элементы выбраны не случайно, а по какому-то принципу. Проекты, где всё внесено навскидку, особо не внушают доверия.

Наверняка, вы уже обратили внимание на то, что необходимость создать бизнес-план или инвестиционный проект —очень сложная задача. Есть множество нюансов, особенностей расчётов, методов и подходов, учесть и рассмотреть которые удаётся далеко не каждому руководителю. Тем не менее, всегда есть выход. Если вы не можете составить инвестиционный бизнес-план самостоятельно, то стоит доверить эту задачу профессионалам – информационно-аналитической компании «VVS». Опытные специалисты легко выполнят разработку инвестиционного бизнес-плана самой высокой сложности для организаций любых направлений. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Источник https://journal.tinkoff.ru/short/invest-strategy/

Источник https://journal.open-broker.ru/personal-financial-planning/kak-nachat-investirovat-prodolzhenie/

Источник https://vvs-info.ru/helpful_information/poleznaya-informatsiya/investitsionnyy-biznes-plan/