Как работают структурные продукты и стоит ли в них инвестировать

К сожалению, идеальных инвестиционных инструментов не существует.

Если вы хотите высокую доходность, придется идти на высокий риск — например покупать акции. Высокая доходность при этом не гарантирована. Если не хотите рисковать, придется обойтись небольшой доходностью вкладов и надежных облигаций. Но небольшая доходность — это тоже риск: инфляция обесценивает ваш капитал.

Брокеры, банки и управляющие компании знают, что инвесторы любят доходность и очень не любят терять деньги: потери ощущаются заметно сильнее, чем прибыль того же размера. Поэтому брокеры и другие финансовые организации предлагают инвестировать в структурные продукты.

На структурных продуктах можно заработать больше, чем на вкладах или облигациях, при этом риск меньше, чем если инвестировать в акции. Но это не значит, что структурные продукты точно принесут вам доход или что они абсолютно безопасны.

Расскажу, как устроены структурные продукты и какие у них плюсы, минусы и риски.

Дисклеймер: названные в тексте структурные продукты и компании упомянуты для примера. Это не инвестиционная рекомендация.

Что такое структурные продукты

Структурный, или структурированный, продукт — это комбинация финансовых инструментов, свойства которой сильно отличаются от свойств отдельных составляющих. Зачастую структурный продукт состоит из двух частей: рискованной и защитной.

Рискованная часть — это возможность заработать. Например, у аналитиков управляющей компании появилась инвестидея, что золото в ближайшие полгода будет дорожать. Тогда управляющая компания формирует структурный продукт сроком на полгода, в рискованной части которого будут опционы на золото. На рискованную часть выделяют 5—10% структурного продукта.

Защитная часть нужна для подстраховки: если рискованная часть не сработает как надо, доход от защитной компенсирует хотя бы часть убытка или даже позволит немного заработать. Защитную часть обычно размещают на вкладах или в облигациях, это оставшиеся 90—95% структурного продукта.

Если инвестиционная идея из рискованной части продукта сработала, инвестор получит заранее оговоренную часть дохода от нее. Если не сработала, то благодаря защитной части инвестор вернет вложенный капитал — частично или полностью. Возможно, инвестор даже получит небольшой гарантированный доход: это зависит от условий структурного продукта.

Структурный продукт в виде комбинации вкладов или облигаций с опционами — относительно простой вариант. Бывают более сложные продукты, например использующие продажу одних производных инструментов для покупки других. В таких продуктах может вообще не быть защитной части, а значит, возврат вложенной суммы не гарантирован.

Структурные продукты создаются на срок от нескольких месяцев до нескольких лет. В заранее оговоренную дату исполнения продукт прекращает действовать, происходит что-то вроде погашения облигации. Некоторые структурные продукты могут быть погашены досрочно при наступлении каких-то условий, это называется «автоколл».

Структурные продукты дают возможность заработать на росте, падении или колебаниях различных базовых активов: акций, индексов, валют, биржевых товаров. Продукты могут быть и в рублях, и в иностранной валюте.

От чего зависит результат вложений

Результаты инвестиций в структурные продукты известны заранее, но не в виде точного числа, а в виде сценариев возможного исхода. Они прописаны в условиях продукта, и сценариев обычно 2—4 . Какой из них в итоге реализуется — неизвестно: это зависит от поведения базового актива, которое невозможно точно предсказать.

Например, в структурном продукте на акции «Газпрома» могут быть такие условия:

- если акции «Газпрома» вырастут за год на 20% или больше, инвестор получит 15% годовых;

- если акции вырастут менее чем на 20%, инвестор получит 5% годовых;

- если цена акций не изменится или снизится, инвестор получит вложенную сумму без дохода.

Обратите внимание: если акции «Газпрома» за год вырастут на 50%, инвестор все равно заработает только 15% годовых. Вырастут на 19% — инвестору достанется всего 5%. Зато, если акции «Газпрома» за год подешевеют, инвестор не потеряет вложенные средства: сработает защитная часть продукта. По сути, инвестор отказывается от части возможной доходности, чтобы взамен получить защиту капитала.

У структурных продуктов бывают и более сложные условия. Например, доходность может зависеть от средней цены базового актива за все время до погашения структурного продукта. Или может требоваться, чтобы в даты наблюдения, например раз в квартал, цена актива была не ниже той, что была в момент выпуска структурного продукта.

В некоторых структурных продуктах инвестор получит заранее известную часть доходности базового актива. Какую именно — определяет коэффициент участия. Коэффициент участия 80% означает, что, например, при росте цены базового актива на 20% инвестор заработает 16%, то есть 80% от 20%. Если бы КУ был 90%, то инвестор в той же ситуации получил бы 18%. Значение КУ прописывается в условиях структурного продукта.

В цену структурного продукта обычно встроена комиссия той компании, что его создала. Комиссия может составлять несколько процентов от вложенной суммы, но она уже учтена в заявленной потенциальной доходности. Еще может быть небольшая комиссия, которую надо заплатить при оформлении договора или при выводе средств.

В описании структурного продукта указывается доходность до удержания НДФЛ. На руки инвестор получит на 13% меньше.

Виды структурных продуктов

Структурных продуктов много, а их условия сильно различаются. Все такие продукты можно поделить на виды по различным критериям.

По присутствию на бирже. Структурные продукты бывают биржевые и внебиржевые. Биржевые торгуются на фондовом рынке как ценные бумаги. Это ноты и структурные (инвестиционные) облигации, которые можно самостоятельно купить через брокерский счет или ИИС.

Внебиржевые продукты нужно покупать напрямую у эмитента — банка, брокера или управляющей компании. Для этого надо обратиться в организацию, выпустившую структурный продукт, и оформить форвардный контракт или договор доверительного управления.

Инвестиционное страхование жизни тоже может считаться внебиржевым структурным продуктом, просто в виде страхового полиса. Бонус такого продукта — социальный налоговый вычет, если договор заключен на 5 лет и более.

По защите капитала. Некоторые структурные продукты дают полную защиту капитала: если инвестиционная идея не сработает, инвестор получит всю вложенную сумму.

У других капитал защищен лишь частично. Если идея не сработала, инвестор получит, например, 95 или 90% от изначально вложенной суммы.

Бывают продукты и без защиты капитала. При прочих равных их потенциальная доходность выше, зато есть риск потерять вложенные деньги или получить вместо них ценные бумаги.

По выплате дохода. Какие-то продукты дают доход, когда заканчивается срок их действия. По другим периодически выплачиваются купоны.

В условиях структурного продукта может быть сказано, что при негативной ситуации, например при падении цены актива ниже какого-то уровня, купон не выплачивается. Как вариант, купон могут отложить и выплатить вместе со следующим, когда ситуация улучшится.

Примеры структурных продуктов

Российскому инвестору доступны сотни структурных продуктов самых разных видов от разных компаний. Разберу условия двух из них.

Инвестиционная облигация на USDRUB. Это структурный продукт с полной защитой капитала и выплатой дохода в конце срока. Базовый актив — курс доллара к рублю.

Заявку на приобретение продукта надо подать создавшему ее брокеру, но после создания этот структурный продукт будет торговаться на бирже как облигация с обозначением «Сбербанк ИОС 268» или «Сбербанк 001-268R-бсо» . Срок инвестирования — полгода: облигация будет погашена 28 декабря 2020. Доходность — до 10% годовых.

Возможны два сценария:

- на 22 декабря 2020 года курс доллара к рублю снизился на 5% и более по сравнению с курсом ЦБ 29 июня 2020 года. В таком случае инвестор получит обратно вложенную сумму и доход по ставке 10% годовых;

- на 22 декабря 2020 года курс доллара к рублю не снизился на 5% и более. Инвестор получит обратно вложенную сумму и доход по ставке 1% годовых.

«Россия: финансы и ресурсы». Это более сложный структурный продукт: с купонами, условной защитой капитала и автоколлом. Базовый актив — акции сразу четырех российских компаний: «Московской биржи», «Новатэка», «Полюса» и Сбербанка.

Продукт внебиржевой: вложить деньги можно не через биржу, а напрямую через брокера, создавшего его. Срок инвестирования — два года, а доходность может достигать 21% годовых.

Доходность обеспечивается купонами, которые выплачиваются раз в полгода. Будут ли они выплачены и вернется ли вложенная сумма — зависит от цены базовых активов на даты наблюдения. В эти даты цена базовых активов сравнивается с определенными уровнями: барьером отзыва, барьером выплаты купона и барьером поставки, или защиты. Здесь они составляют 100, 85 и 80% начальной цены соответственно.

У продукта такие условия:

- Если на дату наблюдения цена всех акций выше барьера выплаты купона или равна ему, инвестор получает купон. Если цена хотя бы одной акции ниже барьера выплаты купона, купон не выплачивается, но запоминается и выплачивается в следующую дату наблюдения, когда цена всех акций превышает барьер выплаты купона или равна ему. В конце инвестор получит всю вложенную сумму.

- Если на дату наблюдения цена всех акций выше барьера отзыва, продукт досрочно отзывается — происходит автоколл. Инвестор получит всю вложенную сумму и купон.

- Если на каждую дату наблюдения цена хотя бы одной акции была ниже барьера выплаты, купонов не будет. Брокер объясняет это так: каждый раз купоны запоминались, но условие для их выплаты ни разу не наступило. Инвестор получит всю вложенную сумму.

- Если на дату погашения продукта хотя бы одна из акций опустится ниже барьера поставки (защиты), инвестор получит эту акцию по цене на дату формирования продукта. Если ниже барьера поставки оказалась цена нескольких акций, инвестор получит ту акцию, что подешевела сильнее всего.

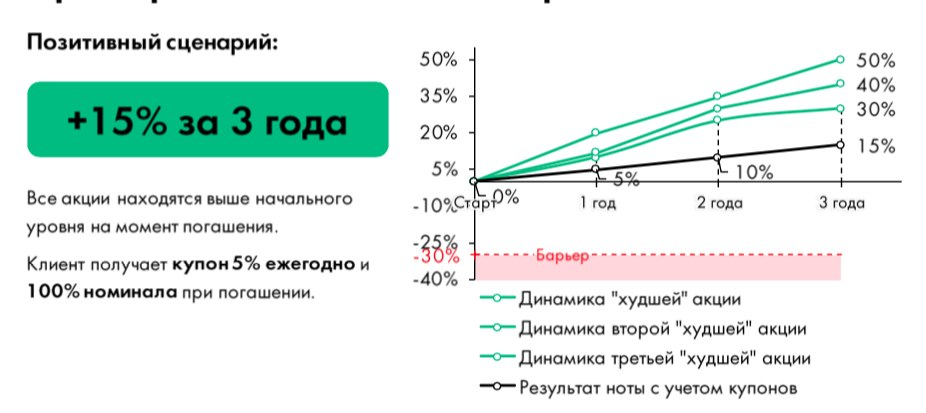

Брокер схематично объясняет, какие возможны результаты инвестиций в структурный продукт. Источник: описание продукта в личном кабинете на сайте брокера

На первый взгляд кажется, что несколько акций в составе структурного продукта — это хорошо: диверсификация! Но структурный продукт — это не обычный инвестиционный портфель.

Если цена хотя бы одной (!) акции из четырех на все даты наблюдения будет ниже определенной величины, инвестор не получит купоны. Если бы продукт отслеживал только одну акцию из этих четырех, вероятность лишиться купонов была бы меньше.

Чем больше активов отслеживает продукт, тем ниже вероятность, что все они поведут себя как надо. Другими словами, растет шанс того, что хотя бы один из них поведет себя не как ожидалось и испортит результат.

Можно ли создать структурный продукт самостоятельно

Простой структурный продукт можно сформировать самому, не обращаясь к управляющим компаниям и брокерам. Достаточно иметь брокерский счет или ИИС с самостоятельным управлением и доступом на срочный рынок.

Предположим, у вас есть 200 000 Р , которые вы хотите инвестировать. Вы полагаете, что в ближайшие месяцы обыкновенные акции Сбербанка подорожают, но не готовы брать их на всю сумму: мало ли что. Вы хотите, чтобы через год у вас было не меньше исходных 200 000 Р , даже если вы ошиблись насчет акций.

Вы берете 190 000 Р и кладете их в банк под 5,5% годовых. На оставшиеся 10 000 Р вы покупаете колл-опцион на фьючерс на обыкновенные акции Сбербанка — право купить эти акции в будущем по зафиксированной сейчас цене. Так вы создали структурный продукт на рост акций Сбербанка с полной защитой капитала.

Если акции вырастут, вы благодаря колл-опциону купите их по зафиксированной ранее цене и продадите дороже. Вы заработаете и на этом, и на процентах по вкладу.

Если акции подешевеют, вы не используете опцион и он сгорит. На опционе вы потеряете 10 000 Р , зато за год получите 10 450 Р в виде процентов по вкладу. В итоге у вас снова есть 200 тысяч рублей. Вы ничего не потеряли — если, конечно, забыть об инфляции.

Формировать структурные продукты самостоятельно выгоднее: не придется платить комиссии сторонней организации за выпуск такого продукта. Однако нужны знания о фондовом рынке и производных инструментах. Чем сложнее конструкция, которую хотите создать, тем больше нужно знаний и опыта. Кроме того, на расчеты и сделки может уйти много времени.

При этом у брокеров, банков и УК больше возможностей для создания структурных продуктов, чем у частных инвесторов. У финансовых организаций есть доступ к разным биржам и внебиржевым инструментам, что позволяет создавать структурные продукты, которые сможет повторить не каждый частный инвестор.

Плюсы структурных продуктов

Простота использования. Достаточно выбрать структурный продукт из предложенных, оформить документы и перечислить деньги брокеру или управляющей компании. Самому покупать ценные бумаги или опционы не надо, следить за рынком — тоже. Остается только ждать, когда завершится действие продукта, и надеяться на прибыль.

Защита капитала. У многих структурных продуктов есть защита вложенных денег. Даже если инвестиционная идея не сработала, инвестор получит обратно вложенные средства.

Потенциально высокая доходность. Если структурный продукт сработает как планировалось, можно получить доходность в разы выше той, что дают вклады и облигации. Доходность в некоторых случаях может быть неограниченной.

Еще иногда встречаются структурные продукты с гарантированной высокой доходностью. Но это скорее исключение в маркетинговых целях: попытка привлечь новых клиентов.

Доход в разных ситуациях. Заработать можно не только на росте или падении актива. Некоторые структурные продукты позволяют заработать, когда цена базового актива колеблется в каком-то диапазоне — то есть почти не растет и не падает. Если бы инвестор просто вложился в этот базовый актив, он не получил бы дохода.

Минусы и риски

Сложные условия. У структурных продуктов могут быть сложные формулы, по которым считается доходность, и различные нюансы. Если смотреть только на потенциальную доходность и не пытаться разобраться в деталях, можно разочароваться.

На сайтах брокеров и УК условия структурных продуктов описаны кратко и привлекательно. Если захотите узнать больше, придется разбираться в терминах и формулах. Источник: спецификация структурного продукта «Автоколл», внебиржевого опционного контракта, на сайте «Открытия», с. 3

Урезанная доходность. Если инвестиционная идея сработала, инвестор получит не весь доход, а только ту часть, что предусмотрена условиями структурного продукта. Например, если цена акций утроилась, а по условиям продукта вы получаете 30% от роста, вложенная вами сумма вырастет на 60% вместо 200%. Дивидендов вы тоже не получите: обычно отслеживается цена акций без учета дивидендных выплат.

Во многих продуктах важна цена базового актива на определенную дату. Если за несколько дней до этой даты цена актива резко взлетела, а к дате наблюдения — упала, вы не заработаете на этом резком росте. С точки зрения продукта этого роста вообще не было. А если бы вы владели этим активом, а не структурным продуктом на него, и следили за ситуацией, вы могли бы зафиксировать прибыль.

Может быть так, что актив сильно подорожает и его цена выйдет из интервала, предусмотренного структурным продуктом. Если бы вы владели этим активом, вы бы продали его и заработали, а в структурном продукте можно лишиться дохода — полностью или частично. Все зависит от параметров продукта.

Таким образом, доход от структурного продукта может быть в разы меньше того, что теоретически можно получить, просто вложившись в базовые активы. Это плата за сниженный риск, то есть защиту капитала, или за регулярный купонный доход от структурного продукта.

При этом продавец структурного продукта — брокер, банк, УК — заработает в любой ситуации. Это произойдет благодаря комиссиям или прибыли от продукта — сверх той, что положена инвестору согласно условиям.

Возможные убытки. Это не вклад — доход обычно не гарантирован, страховки АСВ нет. Полная защита капитала есть не у всех структурных продуктов, а еще она может не сработать.

Например, если защитная часть продукта размещена на депозите в банке и у банка заберут лицензию, инвестор потеряет деньги. Если часть продукта — облигации и по ним объявлен дефолт, инвестор потеряет деньги или получит вместо вложенных денег облигации, которые ничего не будут стоить.

Инфляционный риск. Даже если используется полная защита капитала и она сработала, инвестор получит лишь номинальную сумму первоначального вложения. Однако за время действия структурного продукта цены выросли — покупательная способность этой суммы снизилась.

Если инвестор вложил 1 000 000 Р на год в структурный продукт, который не сработал, через год ему вернут 1 000 000 Р . Кажется, что он сохранил капитал, но на самом деле инвестор потерял несколько десятков тысяч из-за инфляции.

Риски продавца. В отличие от ETF, у структурных продуктов есть кредитный риск эмитента. Если компания, выпустившая структурный продукт, перестанет работать, велик риск потерять вложения.

Если эмитент продукта — иностранная компания, в случае проблем придется судиться за рубежом. Это сложно и дорого.

Высокий порог входа. Обычно для вложения в структурные продукты нужно от 200 тысяч рублей или нескольких тысяч долларов. Если захотите нестандартный структурный продукт, собранный под ваши запросы, может понадобиться несколько миллионов рублей.

Для сравнения, стоимость акций и паев биржевых фондов измеряется в сотнях и тысячах рублей за штуку. На 20—30 тысяч рублей на бирже можно создать хорошо диверсифицированный портфель.

Правда, ситуация постепенно меняется. Появляются структурные продукты, где достаточно 100 тысяч или даже 10 тысяч рублей, и инвестиционные облигации со стоимостью около тысячи рублей за штуку.

Краткосрочность. Срок жизни структурного продукта обычно составляет от нескольких месяцев до 2—3 лет . Большинство структурных продуктов плохо подходят для долгосрочных вложений. Кроме того, некоторые продукты могут погашаться досрочно. В таком случае придется искать, куда вложить освободившиеся деньги.

Неликвидность. Торгующийся на бирже структурный продукт может быть сложно купить или продать. Торги такими продуктами идут куда менее активно, чем обычными облигациями, акциями или паями фондов.

Если же речь о внебиржевом структурном продукте, то его действие можно прекратить досрочно, обратившись к выпустившей его компании. Проблема в том, что при этом можно потерять не только доход, но и значительную часть вложенных средств. При досрочном выводе денег защита капитала не действует.

Стоит ли использовать

Структурные продукты могут подойти, если вы хотите вложиться на небольшой срок с потенциальной доходностью выше, чем у вкладов и облигаций, но при этом вам нужна полная или частичная защита вложенных средств.

Помните: потенциальная доходность — та, которую можно получить, а не та, которую точно получите. У большинства структурных продуктов нет гарантированной доходности, а если и есть, то обычно небольшая.

Если решите инвестировать в структурные продукты, советую соблюдать такие правила.

Выбирайте надежного контрагента. Один из главных рисков структурных продуктов — банкротство организации, которая их выпустила. Поэтому стоит брать продукты, созданные крупными банками, брокерами, управляющими компаниями, которые много лет работают с ценными бумагами.

Защищайте капитал. Безопаснее брать продукты, у которых есть стопроцентная защита капитала. Это снижает потенциальную доходность инвестиций, но так вы хотя бы не потеряете изначально вложенные деньги.

Затем, набравшись опыта, можно посмотреть и на продукты с частичной или условной защитой. Их доходность может быть выше, но растет риск не получить прибыль или понести убыток.

Будьте внимательны. Не полагайтесь только на слова менеджера или консультанта. Изучите документы: договор, поручения, регламенты, если это внебиржевой продукт, или проспект эмиссии, если структурный продукт торгуется на бирже как ценная бумага. Важно разобраться, во что вложены деньги, как рассчитывается доходность, в каких случаях не будет дохода или будет убыток.

Если что-то непонятно — не вкладывайтесь. Это правило касается любых инвестиционных инструментов, не только структурных продуктов.

Диверсифицируйте вложения. Не выделяйте на один структурный продукт больше 10—15% всех ваших инвестиций. Если же вы решили вложиться в несколько структурных продуктов, то лучше выбрать продукты с разными базовыми активами и от разных инвесткомпаний.

Не вкладывайте в структурные продукты весь капитал. На мой взгляд, основную часть денег лучше инвестировать в традиционные инструменты: вклады, облигации, акции отдельных компаний, инвестиционные фонды. Из них можно собрать портфель, который будет соответствовать вашим целям, горизонту инвестирования и пожеланиям относительно риска. Это не так сложно, особенно если пройдете наш бесплатный курс об инвестициях.

Запомнить

- Структурный продукт — это комбинация нескольких финансовых инструментов в оболочке одного. Такие продукты предлагают многие брокеры, банки и управляющие компании. Их можно сформировать самостоятельно, но понадобятся обширные знания о рынке ценных бумаг и производных инструментах.

- Пример структурного продукта — сочетание облигаций или вкладов с опционами. Рискованная часть в виде опционов может принести высокую доходность, а если она даст убыток, то защитная часть компенсирует потери полностью или частично. Бывают и более сложные конструкции.

- Структурные продукты могут подойти, если вы хотите вложить деньги на короткий срок, например на несколько месяцев или 1—2 года , с потенциально высокой доходностью, но меньшим риском, чем в акциях.

- Доходность структурных продуктов обычно не гарантируется, а вложенные деньги не застрахованы АСВ. Даже если предусмотрена защита капитала, все равно есть риск потерять деньги. Есть и другие недостатки: например, вряд ли получится досрочно выйти из продукта без потерь.

- Чтобы снизить риск, выбирайте структурные продукты от крупных лицензированных компаний с защитой капитала. Тщательно изучите условия продуктов: что считается базовым активом, от чего зависит доходность, какая часть вложенной суммы точно вернется.

- Структурные продукты — это интересно, но вряд ли их стоит делать основным инвестиционным инструментом, особенно для долгосрочных вложений. Для этого лучше подходят привычные прозрачные инструменты, например облигации и ETF.

Что мешает самому на защитную часть накупить ОФЗ, а на рискованную — пойти сыграть в казино? Ожидаемый результат — такой же, на самом деле.

Росскрепнадзор, нежелание разбираться в финансовых инструментах и слепая вера в то, что банк мечтает заработать денег для тебя.

Росскрепнадзор, казино – «инструмент» с отрицательным мат. ожиданием. Рынок – с положительным (при позиции в лонг).

Росскрепнадзор, инвестиции — это не казино, тут надо думать и иметь базовые знания

Росскрепнадзор, так вы сделаете самый простой структурных продукт с участием в росте. Феникс с купонами вы так не сделаете. Именно он занимает 90% рынка

«Структурные продукты — это интересно»

Вообще не интересно.

При покупке акций или облигаций ты по крайней мере досточтимый владелец реальных бумаг, и сам решаешь, что с ними делать. При «инвестиции» в структурный продукт – ты просто клиент банка и прикован к нему, как пакетный турист к туроператору. Ничем не владеешь, ничего не можешь проверить, ничего не можешь решить.

Macaw, большинство структурных продуктов уже много лет выпускаются в формате биржевых или внебиржевых облигаций с ISIN как у ценной бумаги, многие даже проходят листинги на Мосбирже. Западные ноты тоже имеют ISIN, листингуются на западных биржах, можете переставлять их на разных брокеров. Все как у ценных бумаг. Разница только в ликвидности и качестве эмитента.

Macaw, прикован, как человек к кровати во время ролевых игр=)

Мне структурные продукты не нравятся, и использовать я их не собираюсь. Парадоксальность применения такого финансового инструмента в том, что, чтобы правильно оценить его риски и доходность, надо быть опытным инвестором. Но опытный инвестор как раз и получит бОльшую доходность, если использует те же входящие в ноту инструменты самостоятельно, без посредничества брокера. А неопытных вкладчиков и инвесторов легко этим инструментом обмануть. Те же облигации Сбербанка, которые вовсе не облигации, а структурный продукт со сложными условиями, впаривают беззастенчиво обычным вкладчикам, которые потом спохватываются, а поздно, без потерь не выйдешь. У нас так женщину на работе в Сбербанке обманули, сказали, вот вместо вклада безрисковые облигации, она деньги вложила, а потом удивлялась, что купоны не платят. Попросила меня помочь, я нашёл информацию по этим «облигациям», и понял, что Сбербанк обнаглел, продавать такой сложный, малодоходный и рискованный продукт обычным людям, даже не инвесторам, которые не могут оценить его реальные риски.

Алексей, нужно смотреть не на оболочку, а на содержание — акции на основе которых сделан СП. Если там есть хоть один мало-капитализированный трэш или очень волатильная акция — не брать, так как доход идет от худшей бумаги. Часто есть 4 крутых имени и 1 трэш. Если все имена нормальные и вы не верите в рост рынка то СП нормальный инструмент для тех у кого нет времени или он понимает что не умнее рынка. Проверить волатильность можно тут https://marketchameleon.com/volReports/VolatilityRankings

Алексей, очень правильно дали оценку ИОСам от СБЕРа.

При покупке структурного продукта выигрывает только эмитент

Евгений, привет! Разберите пожалуйста как из одних ETF-ок, доступных неквалам, собрать сбалансированный портфель. Желательно бы по долям, с примерами и особенностями отдельных фондов  Чисто для ленивых, которые не хотят воевать с показателями отдельных бумаг

Чисто для ленивых, которые не хотят воевать с показателями отдельных бумаг

Привет, я — это ты из будущего. Изучил вопрос лучше, помогу тебе и другим читателям. БПИФы — какашка, не бери их (большая ошибка слежения, выше комиссия, партнеры все (эмитент, админ, управляющий, маркет-мейкер) зависимы друг от друга + в теории могут быть наполнены чем угодно, кроме заявленных в описании фонда бумаг), а ETF фондов не так много, преимущественно это фонды FinEx и два фонда у ITI Funds, из которых тот, что на РФ рынок (RUSE) платит дивиденды, т.е. прибыль два раза налогами облагают. Так что собирай портфель из того, что у тебя есть и при нормальном размере счета переезжай к заграничному брокеру и/или получай статус квала на нашем брокере, магии, к сожалению, не случилось.

А на ИИС можно покупать инвестиционные облигации?

Aleksandr, можно. Сбербанк мне впарил немного, зато кое-чему научил. вы меня поняли

проблема структурных продуктов в том что они составляются людьми которым важно не качество, а которым нужно впарить. там как правило нет никакого изучения бизнеса эмитентов и состояния отрасли в которой они работают. поэтому например когда акции macy’s бывшие во многих структурниках полетели вниз это для брокеров и банков их выпустивших стало новостью поскольку им очевидно при составлении продукта было лень гуглить «retail trends in USA». фактически структурки это равно тому чтобы брать акции наугад.

Вадим, Вероятность проигрыша даже 51,4%. Может выпасть не только красное или черное, но и зеро

Вопрос автору. В вашем примере, где вы составляете собственный структурный продукт на 200к, вы берёте колл-опцион Сбербанка на 10к (не сильно знаком с этим понятием, но ваше объяснение в принципе понял). Так вот какой смысл его покупать вообще? Допустим если акции упали на 50% и вы отказались их покупать, то теряете 10к, а если бы вы купили сами акции, то потеряли бы только 5к

Сергей, На опционах быстро и много зарабатывают, либо по-быстрому сливают и потом ждут год, чтобы набежали проценты на остаток и вернуть 100% от вложений вкладчику

Сергей, опцион стоит дешевле самой акции. Если при покупке акций и росте на 10% вы заработаете те же 10% (линейная зависимость), то на опционах вы заработаете 100-500% на вложенную сумму, но если рост не состоится к указанному в опционе сроку — он сгорит, и вы потеряете вложенную сумму.

Сергей, я не автор. Как я понял, там опцион на право их купить на любую сумму или как минимум на те 190 тысяч, что освободятся с вклада.

Если вы верите в рост рынка — ваш путь портфель акций и их отбор. Мои друзья аналитики в крупных инвестдомах анализируют акцию по 3-4 дня. Потом защищают ее на комитетах. Это профессионалы. Сколько займет это у вас?

Если вы не верите в рост рынка и у вас нет времени, то ваш путь — готовые решения, типа структурных продуктов.

Говорить про надежность эмитента, сложную документацию уже давно нет смысла. Это пустые разговоры в пользу бедных. На рынке ЦБ навел порядок и остались крепкие брокеры с репутацией. БКС, Открытие, Сбербанк — все давно продают структурные продукты. АТОН и прочие — давно перепродают чужие структурные продукты. Не нравятся российские брокеры? Покупайте структурные продукты иностранных эмитентов с рейтингом AA, вопрос порога входа.

Вопрос выбора готового решения или самостоятельного инвестирования — это гораздо важнее. В структурных продуктах есть все преимущества опционных стратегий, которые сами вы не воссоздадите никогда. В продуктах типа auto-call или Феникс вы получаете купоны за бездействие рынка. Если худшая акция выросла хотя бы на цент, вы получите купон, а в портфеле акций вы получите среднее значение роста и падения каждой бумаги.

Да, рисков в СП гораздо больше, чем в портфеле акций, так как вы всегда наблюдаете за самой худшей бумагой в корзине («worst of» работает как анти-диверсификация), но и купон вы получаете даже когда рынок не растет и он бывает 20-30%. Устроено все так, что вы как бы продаете путы брокеру, у которого приобретаете СП. Попробуйте это сделать сами  Думаю это будет посложнее нажатия кнопки купить акцию в приложении Тинькофф Инвестиции

Думаю это будет посложнее нажатия кнопки купить акцию в приложении Тинькофф Инвестиции  Поэтому найдите брокера, в брокере найдите хорошего финсоветника, он будет подбирать бумаги для Феникса, а вы с него спрашивать. И не тратье время на рынок, вы все равно его не обгоните. Даже 80% профи не обгоняют

Поэтому найдите брокера, в брокере найдите хорошего финсоветника, он будет подбирать бумаги для Феникса, а вы с него спрашивать. И не тратье время на рынок, вы все равно его не обгоните. Даже 80% профи не обгоняют  Это медицинский факт. Всем удачных инвестиций!

Это медицинский факт. Всем удачных инвестиций!

Как застраховать себя от возможных потерь при инвестициях на бирже: структурные продукты

Главный стоп-фактор, который чаще всего останавливает людей от того, чтобы самостоятельно попробовать инвестировать на бирже – страх потерять деньги. Такой риск всегда есть, и его нужно учитывать. Однако сфера инвестиций развивается, и в последние годы появились способы серьезно снизить риски финансовых потерь или исключить их вовсе. Один из инструментов, который позволяет этого добиться – это структурные продукты.

Сегодня мы подробнее поговорим о том, как они работают, почему позволяют минимизировать или вовсе исключить риски, и сколько на этом можно заработать пассивному инвестору.

Примечание: речь в тексте пойдет об инвестициях на Московской бирже с помощью услуг лицензированных брокеров, работу которых контролирует Центробанк. Тема структурных продуктов не имеет ничего общего с работой на Форексе и другими видами финансовой деятельности.

Как это работает

Структурные продукты – по своей сути, это собранные в едином портфеле разные финансовые инструменты. Подбирают их в определенной пропорции, чтобы обеспечить либо минимальный, либо нулевой риск при инвестициях на бирже.

Например, 90% в продукте могут составлять безрисковые активы, вроде облигаций федерального займа с гарантированным доходом, а 10% – акции какой-либо компании, которые могут как подорожать, так и потерять в цене. Смысл такого продукта в том, что возможный убыток по акциям будет компенсироваться гарантированным доходом по второму активу. Если же стоимость акций вырастет, то и прибыль получиться еще выше.

У структурных продуктов есть различные параметры, которые могут различаться, среди них:

- количество активов – вкладываться можно как в один актив, так и в их комбинацию;

- минимальная сумма вложений – условных 300 тысяч рублей хватит для одной стратегии, а может не хватить для другой;

- срок продукта – на какое время рассчитана стратегия;

- уровень защиты капитала – частичная, полная, условная;

- коэффициент участия в продукте – на сколько процентов вы участвуете в росте/падении актива (если коэффициент = 70%, а цена базового актива изменилась на 10%, то ваша прибыль составит 7%).

Примеры структурных продуктов + сколько на этом можно заработать

На практике показать, как работают структурные продукты, проще всего на реальных примерах реальных торговых стратегий от наших аналитиков на июль-август 2019 года (они постоянно обновляются).

Итак, вот параметры структурного продукта с уровнем защиты капитала в 100%, и базовым активом которого являются акции «Сбербанка»:

Вот как это работает на практике:

- Если на момент погашения продукта значение цены базового актива ниже «Начальной цены», то инвестор получает обратно вложенный капитал в полном объёме.

- Если на момент погашения продукта значение цены базового актива выше «Начальной цены», но ниже «Барьерной цены», инвестор зарабатывает участие в росте плюс получает обратно вложенный капитал в полном объёме.

- Если на момент погашения продукта значение цены базового актива выше «Барьерной цены», инвестор зарабатывает максимальную доходность в процентах годовых плюс получает обратно вложенный капитал в полном объёме.

Максимальная доходность стратегий на июль-август составляет 20% – доходность по рублевым банковским депозитам в этот же период, в среднем, не превысит 9%.

Можно ли создать свой структурный продукт?

Да, это вполне можно сделать. По сути, если вы инвестируете условные сто тысяч или миллион рублей в пропорции 90% на 10%, где первая часть – это депозит в банке, а вторая – покупка акций, то это и будет структурным продуктом.

В таком случае, можно будет установить приказы стоп-лосс на уровне 80-90% от цены покупки акций. В таком случае возможный убыток по акциям будет компенсирован процентами по вкладу. То есть вы сможете добиться низкого риска стратегии. При хорошем раскладе, если акции подорожают, вы получите и прибыль от депозита, и доход от продажи акций.

Зачем тогда нужны продукты брокера

Здесь два ответа. Первый – банальное удобство. При самостоятельном создании структурного продукта инвестор должен открывать счет в банке и у брокера, переводить на них деньги, заниматься покупкой/продажей акций и т.п. В случае инвестиции в уже готовый структурный продукт все операции нужно совершить лишь однажды, и потом просто ждать прибыли.

Помимо этого, самостоятельно реализовать структурный продукт для сложной торговой стратегии будет трудно. Например, с помощью составленных аналитиками продуктов можно зарабатывать, например, сделав ставку на изменение цены биржевого актива (акций или индекса) в ту или иную сторону. Такие стратегии, как и работа с индексами, невозможны без использования более сложных инструментов, чем акции – опционы, фьючерсы, паи в ПИФах.

Аналитики брокерской компании постоянно разрабатывают новые стратегии, их список расширяется, придумать столько же вариантов инвестиций самостоятельно – если вы не профессиональный трейдер – крайне трудно.

Заключение

В общем и целом, структурные продукты – это хороший инструмент для тех, кто хочет начать инвестировать на бирже, но еще пока не обладает масштабными знаниями по теме и хочет ограничить риск потерь, а лучше вовсе его исключить.

Этот инвестиционный инструмент позволяет добиться стопроцентного уровня защиты капитала, при этом сохранив шансы на прибыль выше, чем проценты по депозиту в банке. При этом, без лишних трудностей – для старта работы со структурным продуктом нужно лишь открыть счет онлайн и дать соответствующее поручение в личном кабинете брокерской системы.

На сегодня все, спасибо за внимание! Будем рады ответить на все вопросы в комментариях.

Что такое структурные ноты и как они могут улучшить инвестпортфель

Рассказываем, как работает этот инвестиционный продукт, в чем его преимущества и как его правильно использовать.

Что такое структурная нота

Структурная нота — это финансовый инструмент. Доход по ноте зависит от базового актива, им может быть практически любой финансовый индикатор: акции, облигации, инвестиционные фонды, уровень инфляции, реальные товары и многое другое.

У структурной ноты обычно есть фиксированный срок — от нескольких месяцев до нескольких лет. Общий доход по такому продукту считается от финальной цены базового актива и не зависит от движения бумаг внутри периода.

Среди структурных нот есть большое количество разных типов выплат. Могут быть ноты, по которым выплачиваются купоны: фиксированные или условные. Также можно участвовать в росте базового актива с частичной или полной защитой от падения, то есть со страховкой от падения рынка, которая позволяет зарабатывать только от роста. Клиент получает либо положительный доход, либо возврат вложенных денег. Бывают продукты, где для дохода достаточно, чтобы на рынке не было кризисного сценария, например когда клиент получает фиксированные выплаты и возврат номинала во всех случаях, кроме падения акции внутри ноты на 30 % и больше. В случае обычной покупки акций и облигаций такой защиты нет.

Чем структурная нота отличается от БПИФов и ETF

Большинство БПИФов и ETF предлагает участие в движении выбранного портфеля акций. Прибыль или убыток от такого инструмента всегда равен изменению средней цены бумаги в таком портфеле.

Структурный продукт дает возможность участвовать в росте с плечом, получать фиксированный купон или иметь защиту капитала.

Например, есть рублевая структурная нота на 3 года со 100%-ной защитой капитала и участием в движении индекса S&P 500 с плечом 1,5x. Это означает, что в случае падения индекса к моменту погашения происходит возврат всех изначально вложенных денег. А если индекс вырастет по итогам 3 лет, то прибыль составит 150 % от роста индекса. Такой продукт представляет интересную альтернативу БПИФам на S&P 500 в рублях, так как дает рост с плечом, а также страхует на случай падения индекса.

А еще многие управляемые фонды взимают с держателей своих паев комиссию за управление. А у структурных нот такой комиссии нет.

Если структурный продукт построен качественно, он позволяет повысить ожидаемую доходность портфеля и снизить его общий риск. Это хорошее дополнение к существующему портфелю ценных бумаг.

Как это работает

Рассмотрим, как это работает, на примере структурной ноты «Ставка на вечные бренды», которую выпускает Raiffeisen Centrobank AG — подразделение международной группы Raiffeisen Bank International, которое отвечает за торговлю акциями и выпуск структурных нот.

Разберем, из чего состоит инструмент, в чем его инвестиционная идея и какие сценарии выплат могут быть.

Базовый актив. В состав этой структурной ноты входят шесть акций лидирующих компаний из сектора производства люксовых товаров: LVMH, Kering, Hermes, Ferrari, Richemont и Signet. У этих акций — позитивные прогнозы аналитиков Bloomberg и устойчивые финансовые показатели. Эти компании имеют низкую зависимость выручки и бизнеса от экономических циклов. Это повышает их привлекательность в текущее неспокойное время на рынках.

По данным Bloomberg, большинство аналитиков советуют покупать эти акции

Номинал. Стоимость при первичном размещении одной структурной ноты — 1000 $. Бумаги можно купить в биржевом стакане через любого брокера. Первые недели цена будет на уровне 1000 $, но затем бумага переоценится в зависимости от движения акций.

Срок. Нота «Ставка на вечные бренды» действует 3 года и 1 месяц. В конце этого срока инвестор получит результат в зависимости от реализации инвестидеи — изменения цен акций внутри ноты.

Инвестиционная идея. В ноте выбраны компании с сильными брендами и стабильным бизнесом, что должно защитить бумаги в случае кризиса, а также оказать поддержку в случае общего роста рынка. Так как для реализации идеи нет необходимости в росте, то для получения доходности достаточно отсутствия падения хотя бы четырех из шести акций.

Механизм погашения. Итоговый возврат номинала зависит от финальных цен акций, однако купонные выплаты поступят в любом случае. Цена четырех из шести акций в конце срока структурной ноты должна находиться выше барьера к погашению в 70 %. Это означает, что для реализации инвестидеи акциям не обязательно расти — хотя бы четырем бумагам достаточно не упасть в цене больше, чем на 30 %, по итогам 3 лет. При этом даже если две бумаги упадут больше, чем на 30 %, клиент получит все купоны и возврат номинала полностью.

Купон. Вне зависимости от поведения базового актива инвестор получает фиксированный купонный доход 5 % годовых, который выплачивается ежеквартально. Получается, что инвестор получит купоны на сумму 15 % от вложенных денег при любом сценарии.

Позитивный сценарий. Если к концу срока хотя бы четыре из шести акций стоят не меньше 70 % от начальной цены, инвестор получает доход 15 %. Например, все шесть акций выросли в цене, четыре акции выросли в цене или все акции упали на 20 % — в любом случае инвестидея реализована, а инвестор получит доход.

Пример позитивного сценария структурной ноты «Ставка на вечные бренды»: нужно, чтобы к концу срока графики хотя бы четырех акций были выше барьера

Негативный сценарий. Если к концу срока случилось кризисное событие и три или больше акций все-таки упали на 30 % или больше, будет выплата части номинала с учетом изменения наиболее упавшей акции. Например, три акции выросли в цене, еще две упали на 40 %, а шестая упала на 45 % — значит, выплата составит 55 % от номинала плюс 15 % купонного дохода (он выплачивается в любом случае). То есть общий возврат для клиента — 70 % от вложенных денег.

Кто может инвестировать в структурные ноты

В структурные ноты могут инвестировать только квалифицированные инвесторы. Этот статус в России позволяет инвестировать в сложные инструменты и иностранные активы, например ETF и акции американских компаний, через брокеров, инвестиционные облигации или еврооблигации. Для получения статуса квалифицированного инвестора нужно выполнить хотя бы одно из следующих условий:

- иметь инвестиционный капитал не менее 6 млн ₽;

- иметь опыт работы на финансовых рынках — 2 года в квалифицированной инвесткомпании или 3 года в других случаях;

- иметь высшее экономическое образование, полученное в вузе с правом аттестации на работу на финансовых рынках, или международные сертификаты;

- иметь сделки с ценными бумагами на сумму от 6 млн ₽ в течение четырех последних кварталов: более 40 сделок за 4 квартала, не менее 10 сделок за квартал и не меньше одной сделки в месяц.

Статус квалифицированного инвестора можно подтвердить в банках и инвестиционных компаниях. Для этого нужно написать заявление и предоставить документы, которые подтверждают соответствие требованиям.

Как выбрать структурную ноту

Фундаментом качественной структурной ноты являются три характеристики:

- надежный эмитент, который выполнит свои обязательства даже в кризисные периоды;

- наличие инвестиционной идеи, которая обосновывает подбор базового актива в ноту вместо случайного набора «хороших компаний»;

- фундаментальный анализ выбранных компаний по мультипликаторам и моделям свободного денежного потока.

Главный способ проверить эти характеристики — это анализ эмитента, идеи внутри продукта с точки зрения рыночной и экономической логики, а также числа статистических тестов. Например, Группа Райффайзен имеет подтвержденные рейтинги кредитной надежности — A2 от Moody’s и A- от Standard & Poor’s. А все продукты строятся на основе фундаментального анализа инвестиционной идеи.

У хороших структурных нот инвестидея обоснована и протестирована с помощью математических моделей. Например, вероятность разных сценариев динамики цены акций в будущем можно оценить методом Монте-Карло.

Источник https://journal.tinkoff.ru/structured-products/

Источник https://habr.com/ru/company/iticapital/blog/461421/

Источник https://www.raiffeisen-media.ru/investitsii/chto-takoe-strukturnye-noty-i-kak-oni-mogut-uluchshit-investportfel/